Что необходимо знать об оформлении отчетности по зарплате

Во-первых, отчетный период, за который вы будете подавать сведения по зарплате в отношении своих сотрудников. Налоговая инспекция нуждается в ежегодной отчетности в отношении отчислений. Бухгалтер заполняет специальную форму 2-НДФЛ или 3-НДФЛ.

Во-вторых, необходимо точно внести данные в форму отчетности по зарплате и следить за переменами в Законодательстве РФ. Для того чтобы избежать штрафов и выговоров со стороны налоговой службы, необходимо внимательно отнестись к новым постановлениям и сразу же скорректировать отчетные документы.

Отчетность по НДФЛ в ИФНС

Сдавая ту или иную отчетность по зарплате необходимо иметь всю информацию и сроках ее сдачи, а также о признаках в справке.

Признак – это условный код, который дает возможность фискальным органам узнать всю необходимую информацию о суммах, о числе плательщиков и других важных показателях, например, о задолженности. Говоря об отчетности, которая сдается в ИФНС, имеет смысл заострить внимание на том, что она должна быть сдана до 1 апреля с признаком 1, и не позднее 1 марта с признаком 2.

Признаки проставляются вверху справки, в специальной графе. Единица – это код того лица, с заработной платы которого идут удержания, а двойка – код налогоплательщика.

Расчет по форме 6-НДФЛ

Расчет по форме 6-НДФЛ актуален с начала 2021 года. Его необходимо сдавать всем организациям, в которых есть наемные сотрудники. Оформление отчетности по зарплате в такой форме не отменяет необходимость заполнять 2-НДФЛ, в отличие от которой, 6-НДФЛ относится ко всей организации в целом. Данный вид документа также сдается в вашу ИФНС. Обратите внимание на то, что с 2021 года утверждена новая форма, образец которой можно скачать на официальных сайтах.

Сдавать расчет нужно четыре раза в год, данные привести в нем нарастающим итогом:

| Отчетный месяц | Крайний срок сдачи |

| За 2021 год | 01.04.2019 |

| За 1 квартал 2021 года | 30.04.2019 |

| За полугодие 2021 года | 31.07.2019 |

| За 9 месяцев 2021 года | 31.10.2019 |

| За 2021 год | 01.04.2020. |

Отчетность по страховым взносам в ИФНС

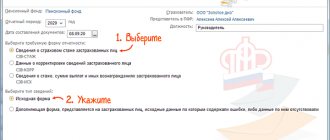

Отчетность по страховым взносам предусмотрена для всех работодателей, в организации которых трудятся наемные работники. КНД 1151111 – новая форма, которая утверждена для сдачи отчетности. В форме должна быть зафиксирована информация о самом физическом лице, а также информация о плательщике взноса, его обязательствах и персонифицированные сведения о лицах, застрахованных официально.

Данные о начисленных взносах, уплаченных суммах отражать в РСВ нужно нарастающим итогом. При этом сдавать отчет предписано по прошествии каждых 3 месяцев 30 числа.

Крайние сроки сдачи расчета по страховым взносам в 2019 году:

| Отчетный месяц | Крайний срок сдачи |

| За 1 квартал 2021 года | 30.04.2019 |

| За полугодие 2021 года | 30.07.2019 |

| За 9 месяцев 2021 года | 30.10.2019 |

| За 2021 год | 30.01.2020 |

С 2021 года нововведений в порядке и правилах предоставления зарплатных отчетов довольно много. Чиновники ввели новые формы, например, обновили бланк РСВ за 1 квартал и последующие периоды 2020 года. Обновлены и некоторые сроки сдачи отчетности по заработной плате (годовые 6-НДФЛ и 2-НДФЛ). Корректировок коснулся и порядок предоставления отчетности. Отдельные отчеты вовсе будут объединены. Например, принят закон о слиянии 6-НДФЛ и 2-НДФЛ, РСВ и сведений о среднесписочной численности. Следовательно, утвердят и новые формы.

Что стоит учитывать, сдавая отчетность в 2020 году:

- Новый порядок сдачи отчетности в ФНС. Если в компании 10 и более работников, отчитываться нужно электронно. Новшества коснулись отчетности по НДФЛ и страховым взносам. Кроме того, есть новшества для организаций с обособленными подразделениями.

- Срок подачи 2-НДФЛ сократили на целый месяц. Раньше отчетность по доходам, с которых удержали НДФЛ, сдавали до 1 апреля. Теперь справки 2-НДФЛ со всеми признаками налогоплательщика подают до 1 марта года, следующего за отчетным. За 2021 год — до 02.03.2020, так как 1 марта — воскресный день.

- Новый срок установлен и для 6-НДФЛ. С отчетности за 2021 год подать расчет придется до 02.03.2020 (1 марта — воскресенье).

- Обновлен бланк отчета РСВ. Применять новый бланк придется при заполнении сведений за 1 квартал 2021 г. Старый бланк не примут. Изменения в форме незначительные и больше носят технический характер.

Для удобства в работе все документы сгруппированы в папки по следующим разделам:

— Отчетность за 2021 год.

- Декабрьская зарплата и годовые премии в зарплатной отчетности;

- 6-НДФЛ за год;

- 2-НДФЛ за год;

- РСВ за год.

— Изменения 2021.

— Отчетность за I квартал 2021 года.

- 6-НДФЛ за I квартал 2021 года;

- РСВ за I квартал 2021 года.

— Особенности исчисления страховых взносов.

— Особенности исчисления НДФЛ.

Наиболее важные и интересные моменты вынесены в закладки.

Тематическая подборка «Зарплатная отчетность за 2019 год. Новое в отчетности за 1 кварта 2021 года» позволит:

— значительно сэкономит время специалиста на изучение изменений, касающихся обложения НДФЛ и страховых взносов различных выплат работникам;

— поможет учесть требования налогового законодательства и сдать отчетность в соответствие с ними, а значит — избежать штрафов.

— поможет грамотно организовать работу на участке «зарплатные налоги» и тогда внеплановая проверка налогового органа будет не страшна.

Отчетность о численности работников

Среднесписочная численность – показатель, который знаком предпринимателям и владельцам предприятий, на которых трудятся наемные работники. Если вы индивидуальный предприниматель и сотрудников с трудовым или агентским договором у вас нет – отчетность не потребуется.

Налогоплательщики с численностью 100 человек и меньше могут выбирать между электронной и бумажной отчетностью.

Кроме того, численность влияет на право применения специальных налоговых режимов. Например, для упрощенки средняя численность не может превышать 100 человек, а для ПСН — 15 человек.

Сообщать о численности нужно ежегодно, в том числе и тогда, когда по сравнению с прошлым годом она не меняется.

| Статус организации | Крайний срок сдачи |

| Действующие ИП и организации за 2021 год | До 20 января 2021 года. |

| Вновь созданные организации | Не позднее 20-го числа месяца, следующего за месяцем в котором была создана организация. |

| При ликвидации организации или закрытии ИП | Не позднее официальной даты ликвидации организации или закрытия ИП |

Штраф за нарушение срока сдачи СЧР составляет 200 рублей. Также дополнительно могут оштрафовать главного бухгалтера или руководителя организации на сумму от 300 до 500 рублей. За предоставление неверных сведений штраф не предусмотрен.

Другие отчеты работодателей

Отчитываться по доходам и налогу на доходы физлиц – это еще не все обязанности работодателя.

Есть и другие отчеты:

- За наемных сотрудников помимо НДФЛ в обязательном порядке нужно платить еще и страховые взносы, а значит и отчитываться по ним. Для этого в течение 30 дней после каждого квартала в ИФНС отправляют расчет страховых взносов.

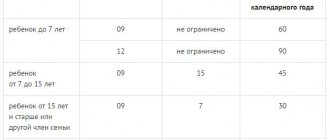

- Для того, чтобы государство могло отслеживать работающих пенсионеров, все работодатели должны представлять в Пенсионный фонд отчет по форме СЗВ-М и включать туда не только пенсионеров, а всех своих сотрудников, с которыми оформлены трудовые отношения или договоры на оказание услуг. Срок – до 15 числа ежемесячно.

- Для формирования данных о стаже сотрудников предусмотрена форма СЗВ-СТАЖ. Ее сдают в Пенсионный фонд начиная с 2021 года. Срок – до 1 марта. Помимо этого, СЗВ-СТАЖ формируют каждый раз, когда какой-либо сотрудник увольняется на пенсию. В таких случаях в отчет включают только данные уходящего пенсионера.

- В Фонд социального страхования ежеквартально отчитываются по взносам на страхование от несчастных случаев. Форму 4-ФСС сдают ежеквартально в течение 20 дней после отчетного квартала, в электронном виде – в течение 25 дней.

Помимо этого, все организации и индивидуальные предприниматели, которые используют наемный труд, до 20 января каждого года направляют в ИФНС сведения о среднесписочной численности работников.

Отчетность о численности работников

Среднесписочная численность – показатель, который знаком предпринимателям и владельцам предприятий, на которых трудятся наемные работники. Если вы индивидуальный предприниматель и сотрудников с трудовым или агентским договором у вас нет – отчетность не потребуется.

Налогоплательщики с численностью 100 человек и меньше могут выбирать между электронной и бумажной отчетностью.

Кроме того, численность влияет на право применения специальных налоговых режимов. Например, для упрощенки средняя численность не может превышать 100 человек, а для ПСН — 15 человек.

Сообщать о численности нужно ежегодно, в том числе и тогда, когда по сравнению с прошлым годом она не меняется.

| Статус организации | Крайний срок сдачи |

| Действующие ИП и организации за 2021 год | До 20 января 2021 года. |

| Вновь созданные организации | Не позднее 20-го числа месяца, следующего за месяцем в котором была создана организация. |

| При ликвидации организации или закрытии ИП | Не позднее официальной даты ликвидации организации или закрытия ИП |

Штраф за нарушение срока сдачи СЧР составляет 200 рублей. Также дополнительно могут оштрафовать главного бухгалтера или руководителя организации на сумму от 300 до 500 рублей. За предоставление неверных сведений штраф не предусмотрен.

Отчетность по зарплате в ФНС

Отчетность по зарплате сдается с учетом нового бланка, утвержденного в 2021 году. Скачать его можно в официальных источниках. Для того чтобы избежать штрафов, обратите внимание на установленные сроки сдачи данной документации.

| Отчетный месяц | Крайний срок сдачи |

| За 1 квартал 2021 года | 30.04.2019 |

| За полугодие 2021 года | 30.07.2019 |

| За 9 месяцев 2021 года | 30.10.2019 |

| За 2021 год | 30.01.2020 |

Отчетность по зарплате в ПФР

Отчетность по зарплате в ПФР сдается в двух формах. Форма СЗВ-М предполагает сдачу документации до 15 числа месяца, следующего за отчетным. Она заполняется каждый месяц за тех работников, которые устроены в компанию на основании трудового или гражданского договора. Если в фирме работает более 25 сотрудников, форма заполняется в электронном виде. Оформление отчетности по зарплате может пройти быстро и без траты времени – для этого можно воспользоваться онлайн-сервисами или помощью специалиста аутсорсинговой компании.

Форма СЗВ-СТАЖ сдается специалистом до 1 марта того года, который следует за отчетным. Важно знать о том, что форма сдается даже в случае, если выплаты не производились.

Эти отчетности обязательны в связи с тем, что благодаря ним, фонд отслеживает факт работы пенсионеров (и ограничивает индексацию) и узнают всю информацию о стаже работы застрахованных лиц. Именно на основании этих данных будет происходить формирование пенсии.

Отчетность в Пенсионный фонд нужно подать в следующие сроки:

| Вид отчетности | За какой период представляется | Срок представления в ПФР |

| Сведения о застрахованных лицах в ПФР (СЗВ-М) | За декабрь 2021 года | Не позднее 15.01.2019 |

| За январь 2021 года | Не позднее 15.02.2019 | |

| За февраль 2021 года | Не позднее 15.03.2019 | |

| За март 2021 года | Не позднее 15.04.2019 | |

| За апрель 2021 года | Не позднее 15.05.2019 | |

| За май 2021 года | Не позднее 17.06.2019 | |

| За июнь 2021 года | Не позднее 15.07.2019 | |

| За июль 2021 года | Не позднее 15.08.2019 | |

| За август 2021 года | Не позднее 16.09.2019 | |

| За сентябрь 2021 года | Не позднее 15.10.2019 | |

| За октябрь 2021 года | Не позднее 15.11.2019 | |

| За ноябрь 2021 года | Не позднее 16.12.2019 | |

| За декабрь 2021 года | Не позднее 15.01.2020 | |

| Сведения о страховом стаже застрахованных лиц (СЗВ-СТАЖ) | За 2021 год | Не позднее 01.03.2019 |

| За 2021 год | Не позднее 02.03.2020 | |

| Сведения по страхователю, передаваемые в ПФР для ведения индивидуального (персонифицированного) учета (ОДВ-1) | За 2021 год | Не позднее 01.03.2019 |

| За 2021 год | Не позднее 02.03.2020 |

«1С-Отчетность» в «1С: Зарплата и кадры государственного учреждения»: обзор возможностей

Для бухгалтеров близится время сдачи 9-месячной отчетности в налоговые органы, Пенсионный фонд и Росстат. В программе «1С: Зарплата и кадры государственного учреждения» встроен сервис «1С-Отчетность», который позволяет сдавать отчетность и другие виды документов через интернет.

Окно программы «1С:Зарплата и кадры государственного учреждения» — вкладка «Отчетность и справки»

Отчеты по зарплате в 2021 году сдаются сразу в несколько ведомств. Рассмотрим формирование документов в «1С:Зарплата и кадры государственных учреждений» подробнее. Для того, чтобы отчитаться о зарплатах сотрудников предприятия перед Федеральной налоговой службой, бухгалтер должен предоставить:

- ежеквартальную отчетную форму 6-НДФЛ, в которой указывает информацию о доходах работников и исчисленных и удержанных суммах налога на доходы физлиц (НДФЛ) за отчетный период;

- единый расчет по страховым взносам.

Отчетность по форме 6-НДФЛ за девять месяцев необходимо сдать в налоговую до 31 октября 2021 года. Если численность сотрудников компании превышает 25 человек – отчетность сдается только в электронной форме. За несвоевременное или некорректное предоставление информации предусмотрены штрафы: 1 тыс. рублей и 500 рублей соответственно. Взыскания можно избежать, если предоставить корректирующую справку до того, как неточность заметят в ФНС.

Расчет по страховым взносам сдается в налоговую всеми ООО и ИП по итогам первого квартала, первого полугодия, девяти месяцев и календарного года. Отчитаться нужно до 30 октября 2021 года, включая данные по пенсионным взносам, взносам на социальное и медицинское страхование работников.

Форма отчета 6-НДФЛ в «1С-Отчетность»

В Пенсионный фонд Российской Федерации (ПФР) для сдачи девятимесячной отчетности предоставляют форму СЗВ-М, которая помогает государству отследить работающих пенсионеров. Расчет СЗВ-М сдается ежемесячно в течение 15 дней после отчетного месяца. За сентябрь 2021 года необходимо отчитаться до 15 октября 2018 года.

Виды форм отчетов по физлицам в «1С-Отчетность»

В Фонд социального страхования требуется направить расчет 4-ФСС по итогам квартала, полугодия девяти месяцев и года. Для сдачи девятимесячной отчетности вовремя, форму 4-ФСС необходимо предоставить:

- в бумажном виде – до 20 октября 2021 года;

- в электронном – до 25 октября 2021 года.

Форма отчета 4-ФСС в «1С-Отчетность»

Предоставлять бухгалтерскую отчетность необходимо и в Росстат. Для государственных и муниципальных учреждений, функционирующих в социальной и научной сфере, чиновники предусмотрели специальные формы по статистике: сведения о численности и оплате труда работников различных сфер по категориям персонала – ЗП-образование, ЗП-наука, ЗП-здрав, ЗП-соц, ЗП-культура.

Итак, «1С-Отчетность» позволяет:

- вести переписку с ФНС, ПФР, Росстатом;

- производить сверки с ФНС;

- производить сверки с ПФР;

- отправлять документы по требованию ФНС и получать различные уведомления из ФНС;

- заверять в электронном виде сведения персонифицированного учета, ранее переданные в ПФР на бумажных носителях;

- проверять в Интернете правильность отчетов;

- отправлять в контролирующие органы отчетность, сформированную в сторонних программах.

«1С» постоянно вносит изменения в программу, чтобы вся отчетность соответствовала законодательству и улучшения, для удобства работы пользователей. Например, 12 сентября вышел релиз «1С: Зарплата и кадры государственного учреждения» 3.1.7.128. В части налогов в нем реализовано автоматическое заполнение титульного листа 6-НДФЛ по месту нахождения для обособленных подразделений и для крупнейших налогоплательщиков.

Помимо отправки всех установленных законодательством видов отчетности и встроенных проверок правильности заполнения отчетов «1С-Отчетность» поддерживает различные виды информационного взаимодействия и обмена документами с перечисленными контролирующими органами.

Отчетность по зарплате в ФСС

В 2021 году юридические лица, имеющие работников, должны будут четыре раза отчитаться в Фонд социального страхования — представить форму отчета 4-ФСС по итогам 2021 года, первого квартала, полугодия и девяти месяцев.Отчетность по зарплате в ФСС предоставляется в электронном или в бумажном виде.

| Отчетный период | На бумаге | В электронном виде |

| За 2021 год | До 21 января 2019 | До 25 января 2019 |

| За I квартал 2021 года | До 22 апреля 2019 | До 25 апреля 2019 |

| За полугодие 2021 года | До 22 июля 2019 | До 25 июля 2019 |

| За 9 месяцев 2021 года | До 21 октября 2019 | До 25 октября 2019 |

| За 2021 год | До 21 января 2020 | До 25 января 2020 |

Отчетность в ФСС в 209 году: что нового?

С 1 января 2021 года отчет 4-ФСС никак не изменился (если сравнивать с версией бланка 2021 года). Поэтому с уверенностью можно сказать – в 2021 году применяется «старая» форма 4-ФСС. Порядок его заполнения прописан в Приказе ФСС от 26.09.2016 №381 и в редакции Приказа от 07.06.2017 №275. Единственное, в новой форме предпринимателям нужно указывать код только по классификатору ОКВЭД2. Уровень страховых взносов в 2021 году остается прежний – 30%, а вот льготирование с 01.01.19 отменяется.

Срок сдачи

6-НДФЛ сдают 4 раза в год.

По итогам первого квартала, полугодия и девяти месяцев – в течение месяца после окончания отчетного периода.

По итогам года – до 1 апреля.

6-НДФЛ так же, как и 2-НДФЛ, можно сдавать в бумажном виде только если сведения подаются на 24 и менее человек. Если больше, то форму примут только в электронном виде.

Нужно ли формировать отчетность по заработной плате, если никаких выплат в отчетном периоде не было? Нет не нужно. Нулевые зарплатные отчеты не предусмотрены. Но если у вас есть сотрудники, и раньше зарплатную отчетность вы сдавали, для спокойствия не помешает связаться с налоговой инспекцией и направить туда пояснение, почему в этот раз вы ничего не сдаете (например, потому что все сотрудники находятся в административных отпусках).

Заполнение 6-НДФЛ быстро и без ошибок в онлайн-сервисе «Моё дело»

Сервис напомнит о сроках сдачи, учтёт все нюансы заполнения, сформирует, проверит и отправит отчётность

Получить бесплатный доступ

Отчетность по зарплате в Росстат

В Росстат сдают формы, которые должны быть оформлены к определенным числам, установленным Законодательством РФ. П-4 – каждый месяц, не позднее 15 числа следующего месяца, П-4 (НЗ) – каждый квартал, не позднее 8 числа того месяца, который следует за отчетным. 1-Т (проф) – до 28 ноября, 1-Т (условия труда), 1-Т – не позднее 20 января того года, который идет за отчетным периодом (годом). 3-Ф сдается каждый месяц до 2 числа следующего за отчетным периодом месяца.

Росстат обновил формы отчетности по труду и заработной плате (приказ от 15.07.2019 № 404). Изменены такие отчеты, как:

- П-4 «Сведения о численности и заработной плате работников»;

- П-4 (НЗ) «Сведения о неполной занятости и движении работников»;

- 57-Т «Сведения о заработной плате работников по профессиям и должностям»;

- 1-Т «Сведения о численности и заработной плате работников»;

- 1-Т (условия труда) «Сведения о состоянии условий труда и компенсациях на работах с вредными и (или) опасными условиями труда»;

- 3-Ф «Сведения о просроченной задолженности по заработной плате»;

- 1-З «Анкета выборочного обследования рабочей силы»;

- 1-ПР «Сведения о приостановке (забастовке) и возобновлении работы трудовых коллективов» и др.

Все формы начнут применяться в 2021 году. Исключение — форма 57-Т. Ее на новом бланке нужно будет сдать до 29.11.2019. Напомним, данный отчет сдается раз в два года по состоянию на 1 октября. Представить его должны работодатели, попавшие в выборку Росстата.

Возникли вопросы по оформлению отчетности по зарплате? Обращайтесь к нам любым удобным способом.

Зарплатные отчеты в статистику

В органы статистики работодатели сдают следующие зарплатные формуляры:

- П-4 — ежемесячно, до 15-го числа месяца, идущего за отчетным;

- П-4 (НЗ) — ежеквартально, до 8-го числа месяца, идущего за отчетным периодом;

- 1-Т, 1-Т (условия труда) — до 20 января года, идущего за отчетным;

- 1-Т (проф) — с наибольшей вероятностью (подробнее об этом — далее в статье) до 28 ноября;

- 3-Ф — ежемесячно, до 2-го числа каждого месяца, идущего за отчетным.

Отметим, что для малых и средних предприятий указанные отчеты обязательны только в случае попадания предприятия в выборку Росстата. Узнать о том, есть ли хозяйствующий субъект в выборке, можно с помощью специального сервиса на сайте данного ведомства — https://statreg.gks.ru/.