Большой интерес у проверяющего инспектора всегда вызывают авансовые отчеты предприятия. Налоговики при своем визите проверят наличие оправдательной документации, подтверждающей правомерность затрат, а также соответствие чеков, квитанций, слипов банковских карт утвержденному законом порядку их оформления. А в случае, если инспектор обнаружит нарушения при оформлении расходов организации, предприятию грозит начисление штрафов.

Поэтому рекомендуется внимательно относиться к оформлению такого документа, как авансовый отчет. Как заполнять бланк отчета, зависит от того, утвержден ли на предприятии типовой бланк или внедрен внутренний документ с адаптированной структурой отчета.

Закон допускает применение на предприятии произвольной формы авансового отчета, главное – это соблюдение правил учета информации о расходовании подотчетных средств.

В качестве затрат, отнесённых к расходам предприятия, могут быть приняты только подотчетные суммы, выданные сотруднику для оплаты товаров или услуг, которые выполнены в интересах организации.

В качестве расходов признаются товары или услуги, оплата которых позволит предприятию увеличить доходы или избежать дополнительных расходов. В этом случае расходы разрешено учесть, как экономически обоснованные.

Оплаты, произведенные без экономического обоснования, не подлежат учету в качестве расходов организации. Такие траты признаются расходами на личные нужды подотчетного лица, а суммы таких покупок удерживаются из дохода сотрудника с последующим начислением НДФЛ.

Срок предоставления отчета о командировке

Авансовый отчет на командировочные расходы работник должен заполнить и отдать главному бухгалтеру или лицу, его заменяющему, в течение 3-х рабочих дней с момента возвращения из командировки. Причем в данном случае не важно, в какой командировке находился сотрудник: в зарубежной или на территории РФ. Такой срок прописан в указании Банка России от 11.03.2014 № 3210-У. Нарушить срок в 3 дня можно только по уважительной причине – например, по болезни или при направлении в другую командировку. По окончании болезни и выхода на работу в течение 3-х дней работник должен сдать авансовый отчет.

Бывают случаи, когда работник фактически живет в командировках. Это особенно актуально для водителей-дальнобойщиков. Они привозят груз, разгружаются и снова уезжают. Иногда новая командировка может начаться в тот же день, как закончилась предыдущая, или в течение пары дней после ее окончания. В этом случае рекомендуем работнику не тянуть время со сдачей отчетных документов по командировке, чтобы не потерять или не испортить оправдательные документы.

Нормативная база

Согласно Указанию Банка России от 11.03.2014 N 3210-У, подотчётным лицом может быть:

- любой сотрудник организации, в том числе, руководитель, иностранец, не являющийся валютным резидентом РФ, лицо, имеющее непогашенную задолженность по ранее полученным суммам;

- субъект, исполняющий обязанности по гражданско-правовому договору.

Законодательством не предусмотрена передача наличности другому работнику. В случае такой необходимости, придётся вернуть средства в кассу и осуществить процедуру заново.

Если принято решение об ограничении списка подчинённых, которые праве получать подотчётные суммы, потребуется распоряжение, составленное в произвольной форме.

Указанием Банка России под отчёт разрешается выдавать финансовые средства в любом объёме. При этом работнику следует разъяснить, что, осуществляя наличные операции от лица компании, он должен соблюдать ограничение, установленное нормативным актом, – 100 тысяч рублей.

Нарушение карается административными санкциями:

| Лицо | Сумма взыскания (тыс. руб.) |

| Должностное | 4–5 |

| Юридическое | 40–50 |

В отношении физлиц без статуса ИП, работающих по гражданско-правовому договору, лимит наличных расчетов не применяется.

Минфин в письме от 21.07.2017 N 09-01-07_46781 разрешает перечислять подотчётные суммы на банковские карты работников. Для этого в назначении платежа указывают: «Под отчёт на оплату командировочных расходов».

Согласно Письму Минфина РФ от 25.08.2014 N 03-11-11_42288 способ расчёта с подотчётниками не относится к порядку ведения бухучёта и его не нужно закреплять в учётной политике предприятия.

Независимо от продолжительности интервала использования средств, указанного в распоряжении руководителя или заявлении работника, срок возврата неизрасходованной суммы – три дня с момента завершения поездки.

Период утверждён Постановлением Правительства РФ от 13.10.2008 N 749. Порядок выдачи денег в данном случае значения не имеет.

Как заполнить авансовый отчет по командировке

Форма отчета о командировке законодательно не утверждена. Поэтому право работодателя – утвердить свою форму отчета (авансового отчета) или использовать форму АО-1. Рассмотрим заполнение авансового отчета о командировке на примере формы АО-1.

В таком отчете после командировки сотрудник должен заполнить графы 1 – 6 оборотной стороны авансового отчета на основании документов, которые он с собой привез.

Остальные графы отчета заполняет бухгалтер.

Срок утверждения отчета по командировочным расходам не установлен. Данный порядок прописывает работодатель. Но лцчше утвердить авансовый отчет в течение ближайших дней, чтобы вовремя провести расходы в бухгалтерском и налоговом учете.

Ознакомиться, как заполнять бланк отчета о командировке (образец) вы можете здесь:

ОБРАЗЕЦ АВАНСОВОГО ОТЧЕТА ПО КОМАНДИРОВКЕ

Если билеты и гостиницу заказывала и оплачивала компания, то в авансовом отчете работник указывает только величину суточных по командировке. Размер суточных рассчитывают исходя из норматива, установленного в акте компании, и количества дней служебной командировки.

По возвращении из заграничной командировки работник должен заполнить специальную графу 6 «в валюте» авансового отчета, если на командировку он получал валюту.

Нюансы

В разных ситуациях оформление авансового отчёта имеет свои особенности. Ниже приведены некоторые из таких случаев.

При командировке за границу

Требуется построчный перевод оправдательных бумаг, составленных на иностранном языке. Он может быть осуществлён приглашённым профессионалом или сотрудником компании.

Постановлением Правительства РФ 749 от 3.10.2008 регламентируется возмещение расходов на оформление выезда, обязательные сборы и медицинскую страховку.

В качестве основания можно представить документы, в которых содержатся данные:

- о размере фактических затрат;

- наименования оплаченных услуг.

Из командировки в отпуск

В этом случае порядок представления отчёта отличается только тем, что заполнить и передать в бухгалтерию бумаги сотрудник должен в течение трёх дней после окончания периода очередного отдыха.

В течение какого времени оплачивается больничный лист? Читайте в нашей статье.

Про основные регистры бухгалтерского учета вы найдете информацию .

Как пишется заявление на материальную помощь? Узнайте .

В бюджетном учреждении

Авансовый отчёт составляется по форме, утверждённой Приказом Минфина РФ 52Н.

На личном автомобиле

Если поездка совершена на своей машине, то в качестве подтверждения расходов нужно предъявить следующие бумаги:

- путевой лист;

- кассовый чек на оплату топлива.

Если был уволен в период поездки. Когда закрыть отчет?

В этой ситуации потребуется отозвать сотрудника к месту работы. Таким образом, оформление всех документов должно быть завершено после возвращения, но не позднее даты расторжения трудового договора.

Допускается ли один отчётный документ на несколько рабочих поездок?

Если речь идёт о командировке, то следует придерживаться следующей нормы – отчёт необходимо представить в сроки, определённые нормативными актами, после окончания поездки.

В случае, когда постоянная работа осуществляется в пути, доложить о расходе средств нужно в периоде, на который они выданы.

Можно ли оформить один документ на двух работников?

Такой порядок допустим, когда деньги на поездку выданы одному из командировочных сотрудников.

Иначе каждое подотчётное лицо обязано оформить бумаги в отношении полученной им суммы.

Авансовый отчет по командировке является подтверждением расходования средств, которые предоставляются работнику на покрытие служебных издержек в период поездки. Он должен быть оформлен после возвращения в установленном интервале и подкреплен оправдательными бумагами.

Оправдательные документы по командировке

Перечень оправдательных документов по командировке законодательно не установлен.

К авансовому отчету должны быть приложены документы, подтверждающие произведенные в командировке расходы. Это могут быть отчетные документы за проживание в гостинице или аренде жилья:

- счет и онлайн-чек гостиницы или акт оказанных услуг;

- отчетные документы за проживание в квартире – договор аренды или акт аренды и документ на оплату (расписка, выписка с карты, другой документ оплаты).

Затраты на проезд к месту назначения и обратно можно подтвердить такими документами:

- пассажирский билет и багажная квитанция, посадочный талон;

- железнодорожные билеты;

- документы на прочие виды транспорта (на междугородний автобус, паром и т. п.);

- документы на аренду автотранспорта (договор аренды, акт об оказанных услугах и документ на оплату).

Учитываем командировочные расходы

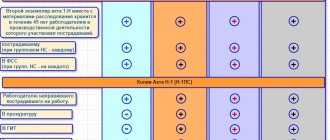

Как признаются основные расходы по командировке для целей налогообложения, для наглядности мы покажем в таблице.

| Вид расходов | Налог на прибыль | НДФЛ | Страховые взносы в ПФР, ФСС, ФОМС и ТФОМС | |

| Суточные в размерах, предусмотренных локальным нормативным актом, коллективным договором | Полностью учитываются в расходах | Не удерживается с сумм, не превышающих: (или) 700 руб. в сутки — для командировок по России; (или) 2500 руб. в сутки — для загранкомандировок. Если суточные выплачивались в большем размере, то сверхнормативные суммы облагаются НДФЛ | Не начисляются | |

| Суточные за день приезда из загранкомандировки в Россию должны выплачиваться по норме, установленной для командировок по России (в рублях). И даже если в положении о командировках, принятом в вашей фирме, прописано, что суточные за последний день командировки выплачиваются в той же сумме, что и за все дни загранкомандировки (например, 2500 руб.), НДФЛ не будут облагаться лишь 700 руб. Если суточные выплачивались в валюте, то, чтобы для целей исчисления НДФЛ сравнить сумму суточных с установленным рублевым нормативом, нужно пересчитать их в рубли по официальному курсу валюты, действовавшему на дату выплаты суточных (а не на дату утверждения авансового отчета) | ||||

| Расходы на проезд: — к месту командировки и обратно (в том числе бизнес- классом или в вагонах СВ); — к аэропорту, вокзалу, пристани (в том числе на такси) и обратно | Учитываются в расходах без ограничений | Не удерживается | Не начисляются | |

| Расходы по найму жилого помещения — при наличии подтверждающих документов | Учитываются в расходах без ограничений | Не удерживается со всей суммы «гостиничной» оплаты. Если подтверждающих документов нет, то НДФЛ облагаются суммы свыше: (или) 700 руб. в сутки — для командировок по России; (или) 2500 руб. в сутки — для загранкомандировок | Не начисляются. Если подтверждающих документов нет, то возмещаемая сотруднику сумма не облагается взносами в пределах норм, установленных в локальном нормативном акте. Если такие нормы вы не установили, то срочно дополните свое положение о командировках порядком возмещения работникам неподтвержденных расходов, чтобы избежать уплаты взносов | |

| Не учитываются для целей налогообложения прибыли расходы на обслуживание в барах, ресторанах, в номере, а также плата за пользование рекреационно- оздоровительными объектами (например, фитнес-залом, сауной и т.д.) | ||||

| Расходы на оформление и выдачу виз, загранпаспортов, ваучеров, приглашений и т.п. | Учитываются в расходах без ограничений | Не удерживается | Не начисляются | |

| Оплата услуг связи | ||||

| Оплата услуг VIP-залов (залов повышенной комфортности) аэропортов | ||||

| Обосновать расходы на оплату VIP-залов можно, например, так: обслуживание в VIP-зале обеспечивает доступ к телефонной и иным видам связи, а также доступ в Интернет, что позволяет командированному сотруднику оперативно решать производственные задачи, требующие его участия | ||||

Зачем нужен посадочный талон

Если утерян посадочный талон, как отчитаться в бухгалтерии? Посадочный талон или купон (все чаще он электронный и работник самостоятельно распечатывает его или в аэропорту при регистрации/посадке на рейс) подтверждает факт использования авиабилета, т. е. факт состоявшегося перелета.

Бывают случаи, когда посадочный талон не выдают. Это возможно на чартерном рейсе или при аренде воздушного судна. В данном случае факт полета подтверждает полетный лист, который обязательно есть на каждом борту.

В том случае, если потерян посадочный талон – как можно отчитаться? Посадочный талон или купон работник обязан приложить вместе с авиа-билетом к своему авансовому отчету – так как именно посадочный талон с отметкой о досмотре подтверждает состоявшуюся поездку. Есть много разъясняющих писем Минфина по данному поводу (от 28.01.2020 № 03-03-06/1/4908, от 28.02.2019 № 03-03-05/12957, от 18.12.2017 № 03-03-РЗ/84409, от 09.01.2017 № 03-03-06/1/80056).

Однако, обосновать факт проезда в командировку или обратно можно любыми документами, которые подтверждают использование приобретенных билетов. Эта позиция нашла отражение в следующих письмах Минфина: от 10.03.2020 № 03-03-07/17700, от 28.01.2020 № 03-03-06/1/4908, от 09.12.2019 № 03-03-05/95878, от 28.02.2019 № 03-03-05/12957, от 18.06.2018 № 03-03-07/41457.

При утере посадочного купона сотрудник может запросить в авиа-компании справку о состоявшемся перелете на конкретном рейсе. Любая авиакомпания имеет данную информацию. Однако некоторые перевозчики выдают такие справки за дополнительную плату. Поэтому, если работник виноват в утере посадочного талона, он и должен оплачивать стоимость справки.

По какой форме составлять?

Авансовый отчет представляет собой документацию, носящую обязательный характер. Каждый работник, отправляющийся в командировку, по возвращению обязан предоставить руководству компании или специалистам отдела бухгалтерии, авансовый отчет.

Для документов, подлежащих обязательному оформлению, в трудовом законодательстве предусмотрены унифицированные формы для их заполнения. Авансовый отчет – не исключение.

Для данного бланка разработана унифицированная форма АО-1. Она была утверждена Постановлением Госкомстата РФ №55.

Важно отметить, что в 2013 было принято решение присвоить форме АО-1 рекомендованный характер.

Следовательно, придерживаться ее в настоящее время не обязательно. Организация может разработать собственный бланк.

При его разработке важно придерживаться требований, установленных к обязательным реквизитам. Последние указаны в ФЗ №402 – «О бухгалтерском учете».

Форма авансового отчета АО-1 не потеряла свою популярность даже после того, как стала необязательной. Большинство работодателей продолжает использовать ее в своей работе.

Кто оформляет?

Авансовый отчет включает в себя несколько частей. Одна из них предназначена для внесения информации работником, другая – бухгалтером.

В Указании ЦБ РФ №3210-У отмечено, что заполнением документа должно заниматься лицо, которое получило подотчетные денежные средства. Таковыми могут быть:

- сотрудники предприятия;

- физические лица, являющиеся внештатными работниками, которые заключили с организацией гражданско-правовой договор. К примеру, подрядный.

При заполнении авансового отчета последние приравниваются к работникам организации. Выдача денежных средств и сдача оставшейся суммы в данном случае должна осуществляться в стандартном порядке.

Следует также учесть, что перечень лиц, имеющих право заполнять отчет, при желании руководителя компании, может быть утвержден. информация, касающаяся этой темы, прописывается в нормативном локальном акте – Положении о командировках или др.

Отчетные документы по загранкомандировке

По возвращении из зарубежной поездки работник должен приложить к отчету документы, подтверждающие его расходы. Кроме документов, озвученных выше, к отчету должна быть приложена копия паспорта с отметками таможенного контроля о пересечении границы, возможно понадобится таможенный брокер. Также сотрудник может иметь расходные документы на обмен валюты, получение визы, услуги переводчика, обязательную медицинскую страховку, сборы за право въезда транспорта, консульские сборы и т. п.

Все отчетные документы, в т. ч. и на проживание, должны быть переведены на русский язык построчно. Перевод может быть сделан в специализированной компании или выполнен штатным работником, на которого возложена обязанность по переводу документов.

При получении аванса на загранкомандировку в рублях работнику может потребоваться обмен валюты. Документом, который подтвердит данные расходы, может быть справка из банка о движении по счету (при оплате рублевой картой) или справка о покупке валюты, выданная обменным пунктом.

Авансовый отчёт по командировке: правила оформления, нюансы заполнения, бухгалтерские проводки

При этом на бланке обязательно должна стоять подпись (резолюция) лица, которое приняло документ. Автограф последнего будет свидетельствовать о том, что отчет принят к рассмотрению.

Для того, чтобы при составлении отчета не возникало трудностей, перед тем как отправиться в командировку, следует внимательно ознакомиться с теми задачами, которые поставлены руководством.

Необходимо, чтобы задачи командировки были оформлены в письменном виде – в форме служебного задания (при выявлении каких-то непонятных моментов, их нужно разрешить на месте).

Таким образом, обязанности командированного сводятся исключительно к выполнению тех функций, которые будут указаны в данном документе. Именно результаты решения этих вопросов следует отразить в отчете в первую очередь. По возможности, их следует подкрепить дополнительными обосновывающими бумагами.

Если в период поездки работодатель вдруг посчитает нужным поставить какие-то дополнительные задачи подчиненному, он обязательно должен будет согласовать с ним возможность их выполнения. При этом работник имеет полное право от них отказаться.

Сроки по сдаче отчета о командировке определяются в индивидуальном порядке и зависят от особенностей предприятия. В среднем – это три рабочих дня, но в любом случае, этот период не должен превышать одного месяца с момента возвращения сотрудника из служебной поездки.

Помимо отчета, командированный должен передать в бухгалтерию:

• авансовый отчет (о расходах, произведенных в командировке);

• квитанции, чеки, проездные билеты, и пр. подтверждающие платежные бумаги;

• командировочное удостоверение (если оно выдавалось).

Прежде чем перейти к детальному описанию документа, дадим некоторые общие сведения. Начнем с того, что данный отчет можно писать либо в произвольном виде, либо по унифицированной форме, либо, если в организации существует утвержденный в учетной политике собственный шаблон документа – по его типу. Способ формирования отчета должен быть обозначен в локальных актах фирмы.

Отчет допускается писать на обычном листе бумаги любого подходящего формата (лучше А4) или на фирменном бланке – если это требование есть во внутренних нормативных документах предприятия. Писать его можно как от руки, так и набирать в компьютере (с обязательной последующей распечаткой).

Безоговорочно надо соблюсти только одно правило – в отчете должен стоять автограф командировочного, лица, которое приняло отчет (обычно это руководитель структурного подразделения), а также директора предприятия (помимо подписи он должен поставить на отчете свою резолюцию).

Отчет лучше всего писать в двух идентичных экземплярах (если от руки, то можно через «копирку»), один из которых следует передать руководству, второй, на всякий случай, оставить у себя (предварительно сделав отметку о принятии копии у представителя работодателя).

Для начала — короткое пояснение по структуре. Если вы пишете отчет в произвольной форме (а такая практика сейчас имеет широчайшее распространение), то поделите мысленно бланк на три части: начало, основной раздел и концовку.

Начало – сведения о самом документе (номер, место, дата составления).

Основной блок – собственно отчет, куда включается:

• его период (дата начала и окончания);

• основание (здесь надо указать документ, на основании которого вы были отправлены в командировку – это может быть приглашение со стороны другой организации, приказ директора и т.п.);

• цель командировки (указывайте фактические задачи, которые перед вами поставило руководство);

• результаты поездки: чем подробнее, тем лучше. Если по итогам командировки были заключены какие-то договоры, получены свидетельства, сертификаты и т.п. документы, нужно указать их номер и дату.

По мере необходимости, можете приложить к бланку дополнительные бумаги, оформив их наличие в отчете отдельным пунктом. В конце документ нужно обязательно подписать и датировать текущим числом.

Отчет по командировке

Подготовка отчета о командировке для руководства может быть прописана в локальных актах компании. Такой отчет не нужно путать с авансовым отчетом.

Отчет о командировке содержит информацию о выполнении служебного задания руководства, которое выдали на период командирования.

ПРИМЕР СОСТАВЛЕНИЯ ОТЧЁТА ПО КОМАНДИРОВКЕ:

Принял участие в рабочих встречах с ….. (например, представителями компании-партнера).

Решил вопросы по дальнейшему выполнению работ по проекту 11-А/2019 (по обеспечению надежного электроснабжения в период подготовки и проведения ВЭФ в 2021 году):

…. (раскрыть перечень проработанных вопросов и результат решения).

В компании могут быть утверждены формы отчета о командировке. Или же его пишут как служебную записку в свободной форме.

«Командировочный» НДС

И в завершение — несколько слов об НДС по командировочным расходам. Некоторые компании приобретают билеты через специализированные агентства, которые выставляют счет-фактуру с НДС. При этом в самих билетах НДС не выделен (Пункт 7 ст. 171 НК РФ). Минфин говорит, что в такой ситуации при наличии счета-фактуры никаких препятствий для вычета нет. Однако случается, что налоговики отказывают в вычете налога. По их мнению, вычет НДС по расходам на проезд к месту командировки и обратно возможен только на основании проездного документа (билета), в котором НДС выделен отдельной строкой, поскольку этого требует Постановление N 914. И организациям приходится искать правды в судах, которые встают на их сторону.

Чтобы в описанной ситуации не нарываться на конфликт с налоговиками, можно попросту не «светить» выставленный вам счет-фактуру, а стоимость приобретенных билетов списать целиком на расходы.

Организация налогового учета, Расходы

| Главная » Кадровику » Отчет о командировке |