Организация учета при УСН

Фирмы на УСН обязаны осуществлять бухучет в полном объеме по действующим стандартам и ПБУ. Налоговй учет ведется в налоговом регистре КУДиР (Книга учета доходов/расходов). Предприниматели на УСН вправе бухучет не вести, а только регистрировать полученные доходы и затраты в КУДиР.

Особенность этого режима в том, что доходы и затраты учитываются кассовым методом, т.е. по факту оплаты. В расчетах по отчетным периодам участвуют только полученные доходы и оплаченные расходы.

Затраты группируют по статьям и элементам, включая их в себестоимость: на амортизацию, материалы, оплату труда и перечисление в фонды, соцнужды, энергопотребление, прочие. Проводки расходов при УСН стандартны – аккумулируются по статьям затрат, уменьшая величину полученной выручки. В учете продаж используют сч. 90, отгруженных товаров – сч. 45.

Начислен налог по УСН — делаем проводку

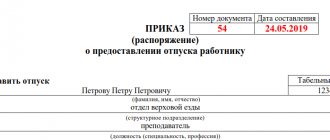

По завершении каждой хозяйственной операции бухгалтер отражает данный факт бухгалтерской проводкой. Используемые счета зависят от принятого фирмой плана счетов.

Для ведения учета по разным налогам в счете 68 выделяют субсчета. Их перечень нужно оговорить в учетной политике, руководствуясь п. 4 ПБУ 1/2008.

Счет 68 может быть разделен на несколько субсчетов, например:

68.1 — расчеты по налогу УСН;

68.2 — расчеты по НДФЛ и т. д.

Возможна ситуация, когда по итогам года суммарный налог на доход оказался либо больше, чем фактическая сумма налога, либо меньше. В первом случае сумму налога надо добавить, во втором — уменьшить. Проводки при этом следующие:

- начислен УСН (проводка по авансовому платежу по налогу) — Дт 99–Кт 68.1;

- перечислен аванс по налогу — Дт 68.1 – Кт 51;

- за год доначислен налог УСН — проводка Дт 99 – Кт 68.1;

- уменьшен налог по УСН за год — Дт 68.1 – Кт 99.

Какими счетами оперирует бухгалтер, начисляя налог УСН (проводки)

Расчет единого налога в бухучете фирмы идентичен расчету налога на прибыль и осуществляется поэтапно – определяют налоговую базу, рассчитывают величину авансового платежа за отчетный квартал, а по окончании года – исчисляют окончательную сумму налога к уплате. Фиксируют начисление УСН проводкой:

Д/т сч. 99 «Прибыли и убытки» К/т сч. 68 «Расчеты по налогам/сборам».

Этой записью оформляют расчет авансового платежа по каждому отчетному периоду – кварталу и итоговой суммы налога по завершении финансового года. При этом проводка одинакова, она не зависит от выбранной предприятием схемы налогообложения – 6% от доходов или 15% от прибыли («доходы минус расходы»). Важно лишь правильно рассчитать сумму налога, и здесь уже решающим фактором становится вариант УСН, на котором компания работает, поскольку они радикально разнятся определением налоговой базы и действующими ставками налога. Разберемся, каким должно быть начисление налога по каждому из упрощенных режимов.

Проводки по УСН

Условия применения спецрежима установлены главой 26.2 части 2 НК РФ. При их нарушении применение УСН будет признано неправомерным с последующим доначислением налогов исходя из общей системы налогообложения.

Условия применения упрощенной системы налогообложения:

- средняя численность работников не превышает 100 человек;

- остаточная стоимость основных средств не более 150 млн руб.;

- годовой доход не превышает 150 млн руб.

Помимо этих ограничений, существует запрет применения спецрежима для определенных видов деятельности и при наличии у организации филиалов (п. 3 ст. 346.12 ч. 2 НК РФ ).

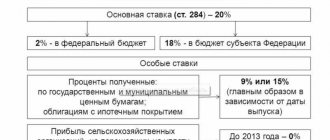

Начисление налога УСН 6% от дохода: проводки

Налоговой базой (НБ) при спецрежиме УСН 6% является общий размер зафиксированного в учете дохода. Для определения НБ за период начисления налога, доходы подсчитываются поквартально накопительным итогом. По завершении года подводится суммарный результат по доходу. Предельная ставка налога – 6%, но региональным властям дано право установления ставки в размере от 1 до 6%. Расчет аванса по налогу производится по формуле:

УСН = НБ х 6%.

При этом сумма авансового платежа может быть уменьшена на величину страховых взносов, уплаченных в отчетном периоде (на взносы ИП без работников «за себя» можно уменьшить налог в полном размере, страхвзносы компаний и ИП с работниками могут уменьшить размер исчисленного налога на 50%), а также торгового сбора. При расчете по внутригодовым периодам и налога за год из расчетной величины налога вычитаются и суммы ранее перечисленных авансов.

По итогам года при конечном подсчете налога может образоваться как доплата, так и переплата, которая засчитывается в счет будущих платежей или возвращается на счет компании. Уменьшение итоговой суммы налога фиксируют проводкой: Д/т сч. 68 – К/т сч. 99.

Пример:

Не имеющий работников ИП Иванов П.Т. применяет УСН «доходы» и ведет бухучет. За 2021 год он заработал 296 000 руб.:

- в 1-м кв. – 60 000 руб.,

- во 2-м кв. – 120 000 руб.,

- в 3-м кв. доходов не было (производство временно приостанавливалось),

- в 4-м кв. – 116 000 руб.

В 1-м квартале бизнесменом была уплачена часть страховых взносов «за себя» в сумме 15 000 руб.

Сумма аванса по налогу за 1 кв. составила 3600 руб. (60 000 х 6%). Поскольку величина взносов превышает размер налога, уплачивать его и фиксировать бухгалтерскими записями не нужно.

Аванс за полугодие — 10800 руб. (60 000 + 120 000 х 6%). Его размер также перекрывает сумма уплаченных страховых отчислений и предыдущего аванса (15 000 руб.), поэтому уплата налога также не производится.

В 3-м квартале продукция не производилась, и доход предпринимателем получен не был, аванс по налогу не начисляется.

По завершении года произведен расчет налога к уплате:

(60 000 + 120 000 + 116 000) х 6% = 17760 руб.

С зачетом уплаченных страховых отчислений сумма доплаты налога составила: 17 760 – 15 000 = 2760 руб.

Проводки по УСН «Доходы», отражающие начисление и уплату налога за год, будут такими:

| Дата | Операции | Д/т | К/т | Сумма |

| 29.12.2018 | Начислен налог | 99 | 68/УСН | 2760 |

| 10.01.2019 | Уплата в бюджет | 68 | 51 | 2760 |

Начисление единого налога

При расчете суммы единого налога и перечислении авансов по нему фактическая сумма удержания может оказаться больше или меньше. Для выравнивания взаиморасчетов с бюджетом нужно произвести соответствующую корректировку. Так, при начислении единого налога при УСН проводка будет выглядеть так:

- Дт 99 Кт 68 — начислен налог на сумму авансового платежа;

- Дт 68 Кт 51 — сумма аванса перечислена в бюджет.

Далее, в конце года в зависимости от фактической суммы налога делаются проводки:

- Дт 68 Кт 99 — уменьшен УСН;

или

- Дт 99 Кт 68 — доначислена сумма налога.

Общие правила составления проводок в бухгалтерском учете смотрите здесь.

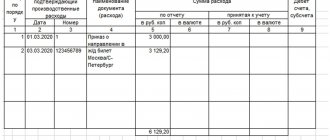

Расчет начисления налога в 1с

Чтобы рассчитать налог УСН в программе 1С «Бухгалтерия», потребуется заполнить типовой отчет в меню программы. Для этого потребуется зайти в меню «Отчеты» и найти «Книгу по учету доходов и расходов по УСН». Этот документ должен иметь возможность проверки, ведь книга заполняется на основании механизма 1С, без использования стандартных бухгалтерских проводок.

Налоговая декларация по УСН заполняется в разделе Регламентированные отчеты – Налоговая отчетность. В декларации прописываются доходы или доходы вместе с расходами, в зависимости от типа налогообложения. Операции, которая бы самостоятельно выполнила подсчет налога, в программе 1С нет. Все налоги придется считать вручную.

Операция начисления налога УСН осуществляется через проводку Дебет 99.01.1, которая отражает основные налоги, и Кредит 68.12, где указывается единый налог.

Использование УСН поможет избавиться от большого количества оформляемых документов и избавит вашего бухгалтера от лишней работы. Однако не всегда УСН поможет уменьшить налог, поэтому прежде, чем перейти на «упрощенку», взвесьте все «за» и «против», подсчитайте, что выгоднее и только тогда выбирайте тот вид налога, который вам более подходит.

Адвокат правовые услуги

Учет убытков прошлых лет Отдельное внимание стоит уделить ситуации, когда Ваша фирма использует УСН «Доходы минус расходы» и в течение нескольких лет получает убытки.

Даже в случае, когда организация сработала в убыток, единый налог все же придется оплатить, но в минимальном размере. Этот показатель составляет 1% от полученных доходов. Как рассчитать налог и учесть убытки – смотрите пример ниже.

ООО «Фаворит» использует УСН (схема «доходы минус расходы»). «Фаворит» имеет следующие финансовые показатели:

- В 2015 году доходы «Фаворита» составили 143.720 руб., расходы – 187.330 руб. Получен убыток 43.610 руб. (187.330 руб. – 143.720 руб.), в связи с чем начислен налог 143.720 руб. * 1% = 14.372 руб. (минимальный показатель).

- По результатам 2021 года доходы «Фаворита» составили 133.840 руб., расходы – 127.610 руб. Налогооблагаемая база отражена с учетом убытков 2013.

Внимание

Учет лизинговых платежей при УСН Под лизингом понимается передача какого-либо имущества во временное пользование за определенную плату. Договор лизинга может завершиться возвратом переданного имущества или же его полным выкупом.

При этом фактическим собственником объекта лизингового договора остается компания-лизингодатель. Предмет лизинга может числиться на балансе одновременно у обеих сторон договора. Кроме этого компания, в чье распоряжение поступает имущество, должна отражать в своем бухучете каждый совершенный за него платеж. Лизинг при УСН «доходы минус расходы» показывает следующая проводка: Дт60 (76) – Кт51 (оплата платежа), а так же Дт20 (26, 44 и т.д.) – Кт60 (76) (начисление платежа).

Типовые бухгалтерские проводки «упрощенца»: дебет и кредит по усн

По итогам 2021 получен убыток 8.142 руб. (133.840 руб. – 127.610 руб. – 14.372 руб.). В бюджет перечислено 13.384 руб. (1% от дохода 2016).

- В 2021 «Фаворит» получил доход 178.990 руб., расходы – 112.350 руб. Для определения налоговой базы 2015 бухгалтер «Фаворита» учет уплаченный налог за 2021 и сделал следующий расчет:

- 178.990 руб. – 112.350 руб. – 13.384 руб. = 53.256 руб. По состоянию на 01.01.17 на балансе «Фаворита» числился непогашенный убыток прошлых лет – 51.752 руб. (43.610 руб. + 8.142 руб.). Бухгалтер «Фаворита» рассчитал единый налог, который необходимо уплатить за 2021, таким образом: (53.256 руб. – 51.752 руб.) * 15% = 226 руб. В учете «Фаворита» были сделаны следующие записи: Отчетный период Дебет Кредит Описание Сумма 2015 99 68 Единый налог Отражено начисление налога (минимальный показатель в связи полученным убытком) 14.372 руб.

Налоги по усн: особенности, проводки, регламент, отчетность

Важно

Основываясь на категории УСН (6% или 15%), вносится сумма дохода или прибыли. Но подсчитать процентную ставку в денежном выражении приложение не умеет, поэтому сумму налога нужно будет вычислить самостоятельно вручную.

Операция в программе происходит при помощи счета Дт 99.01.1 (проводка для отображения всех налогов) и счета Кт 68.12 (в нем указывается именно единый налог). Сдача декларации и сроки Все предприятия, находящиеся на УСН, обязаны сдавать декларацию о своих доходах ежегодно до 31.03 года, который последует за отчетным. Для индивидуальных предприятий эта дата 30 апреля. Налоговая декларация для УСН подается по официальному адресу компании, по месту проживания предпринимателя. Сегодня для составления этой формы актуален бланк КНД 1152017. Такую отчетность можно предоставить тремя способами:

- Лично в налоговую инспекцию или с наличием нотариальной доверенности.

Начисление усн (бухгалтерские проводки)

Организации, использующие в своей работе упрощенную систему налогообложения, обязаны вести бухучет. Для правильного ведения учета и исключения вероятности ошибок бухгалтеру необходимо знать основные проводки, используемые при «упрощенке».

Например, проводки, отражающие взносы учредителей в уставной капитал при УСН и другие.

- Бух. проводки по взносам в УК

- Учет лизинговых платежей при УСН

- Начисление УСН: проводки

Бух. проводки по взносам в УК Наличие уставного капитала – необходимое условие при создании любой организации.

Порядок его формирования, величина, долевое или процентное соотношение взносов всех участников, форма оплаты и прочие существенные нюансы оговариваются заранее и закрепляются учредительным договором.

Проводка по уставному капиталу – это первая проводка, которая осуществляется при открытии нового юр. лица.

Типовые бухгалтерские проводки по усн

В избранноеОтправить на почту Начисление УСН (проводки и применяемые счета) — вопрос, казалось бы, несложный, но иногда вызывает затруднения у бухгалтеров. Рассмотрим, какие при начислении УСН проводки формируются в бухгалтерском учете.

Бухгалтерский учет при УСН Счета, используемые в проводках по начислению налога УСН Начислен налог по УСН — делаем проводку Итоги Бухгалтерский учет при УСН Бухгалтерский учет в организациях, применяющих УСН, обязателен. Чаще всего они относятся к субъектам малого предпринимательства (СМП), и вправе осуществлять учет в упрощенной форме.

Кроме того, они ведут книги учета доходов и расходов, которые для этой системы налогообложения являются налоговыми регистрами.

Страховые взносы

Для отражения сумм страхового обеспечения застрахованных лиц используется отдельный бухсчет 69 «Расходы по социальному страхованию и обеспечению». На данном счете необходимо отразить все виды взносов, которые компания начисляет на заработную плату своих работников.

В учете предусмотрите детализацию платежей по отдельным субсчетам в разрезе видов страхового обеспечения: ОПС, ОМС, ВНиМ и взносы на травматизм. Закрепите данную информацию в учетной политике.

Основные бухгалтерские проводки по зарплате и налогам:

| Операция | Дебет | Кредит |

| Начислена заработная плата | 20, 23, 25, 26, 29, 44 и так далее | 70 |

| Удержан НДФЛ | 70 | 68 |

| Зарплата выдана | 70 | 50 — из кассы 51 — с расчетного счета |

| Начислены страховые взносы | 20, 23, 25, 26, 29, 44, и т. д. | 69 |

| Уплачены взносы в бюджет | 69 | 51 |

| Начислены штрафы по страховому обеспечению | 91 | 69 |

| Начислены пени по страховым взносам | 99 | 69 |

| Пени и штрафы уплачены в бюджет | 69 | 51 |

Подробнее о том, как отражать в бухучете начисление заработной платы, в статье «Проводки по зарплате».

Если по итогам налогового периода налогоплательщику предстоит уплатить минимальный налог, то в этом случае он так же, как и налог, исчисленный в общем порядке, может быть уменьшен на сумму авансовых платежей, подлежащих уплате по итогам отчетных периодов. Подавать в налоговую инспекцию заявление о зачете авансовых платежей в счет уплаты минимального налога не требуется.

Особенность упрощенного налога состоит в том, что платится тот налог, который больше по величине. Платить минимальный налог вам предстоит, только если он окажется больше годовой величины «упрощенного» налога. Если же минимальный налог меньше «упрощенного», заплатить предстоит обычный налог по УСН (ст. 346.18 НК РФ).

Таким образом, алгоритм уплаты налога следующий:

1. Необходимо рассчитать обычный налог в размере 15% «доходы, уменьшенные на величину расходов». 2. Нужно рассчитать минимальный налог. 3. Если минимальный налог меньше обычного, то необходимо уплатить минимальный налог.

ПОЛЕЗНО ЗНАТЬ

Налогоплательщик имеет право в следующие налоговые периоды включить сумму разницы между суммой уплаченного минимального налога и суммой налога, исчисленной в общем порядке, в расходы при исчислении налоговой базы, в том числе увеличить сумму убытков, которые могут быть перенесены на будущее.

Как рассчитывается минимальный налог?

Расчет минимального налога производится по следующей формуле:

МН = НБ x 1%,

где НБ – налоговая база, исчисленная нарастающим итогом с начала года до конца налогового периода. Налоговой базой в целях расчета минимального налога являются доходы, определяемые в соответствии со ст. 346.15 НК РФ. Расчет налога осуществляется по месту регистрации налогоплательщика. Приведем пример расчета минимального налога.

Пример 1.

Индивидуальный предприниматель «Маргелов» получил за 2017 год доходы: 9 000 000 руб.

Расходы составили: 8 500 000 руб.

Разница между доходами и расходами: 500 000 руб.

Сумма налога, исчисленная обычным путем, составляет:

75 000 руб. (9 000 000 – 8 500 000 = 500 000 x 15%).

Минимальный налог составит:

9 000 000 x 1% = 90 000 руб.

Следовательно, необходимо уплатить минимальный налог в размере 90 000 руб.

Ранее исчисленные суммы авансовых платежей по налогу при УСН засчитываются при исчислении суммы налога за налоговый период (п. 5 ст. 346.21 НК РФ).

Как учесть минимальный налог в бухгалтерском учете?

В бухгалтерском учете авансовые платежи по налогу при УСН, налогу, уплачиваемому по итогам налогового периода, и минимальный налог учитываются на счете 68, к которому открыт отдельный субсчет. Счет 68 кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) к взносу в бюджеты (в корреспонденции со счетом 99 – на сумму налога на прибыль, со счетом 70 – на сумму подоходного налога и т. д.).

В бухгалтерском учете необходимо сделать следующие проводки:

| Дебет | Кредит | Сумма | Операция |

| 99 | 68 | 90 000 | Начислен налог, подлежащий уплате |

| 68 | 51 | 90 000 | Произведена уплата минимального налога |

При начислении минимального налога важно, что он начисляется:

- за счет авансовых платежей;

- за счет платежей при уплате налога по итогам года.

Следует также обратить внимание на особенности налогового учета, так, налог при УСН, а также минимальный налог в расходах не учитываются (пп. 22 п. 1 ст. 346.16 НК РФ). Если за год был уплачен минимальный налог, то разницу между ним и суммой налога, исчисленного в общем порядке, можно включить в расходы при расчете суммы налога за следующий год (письма ФНС от 14.07.2010 № ШС-37-3/[email protected]).

ПОЛЕЗНО ЗНАТЬ

Уплаченные в течение года авансовые платежи по налогу, уплачиваемому в связи с применением УСН, зачитываются в счет уплаты минимального налога по общему правилу.

Авансовые платежи, зачитываемые в счет уплаты минимального налога

Авансовые платежи по единому налогу плательщиками, применяющими упрощенную систему налогообложения, уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом, которыми признаются I квартал, полугодие и девять месяцев календарного года (п. 7 ст. 346.21, п. 2 ст. 346.19 НК РФ).

Авансовые платежи, которые организация уплачивает по итогам квартала, возможно зачесть при расчете суммы налога.

Если организация по итогу года переплатила в бюджет, то такие платежи возможно зачесть или написать заявление о возврате излишне уплаченного налога. Но зачет производится только по заявлению. В произвольном порядке самостоятельно нельзя произвести подобный зачет. НК РФ не установлено ограничений в части зачета излишне уплаченных авансовых платежей по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, в счет уплаты авансовых платежей по данному налогу в следующем налоговом периоде.

Согласно п. 6 ст. 78 НК РФ сумма излишне уплаченных авансовых платежей по налогу, уплачиваемому в связи с применением УСН, может подлежать возврату по письменному заявлению организации в течение одного месяца со дня получения налоговым органом такого заявления.

ВАЖНО В РАБОТЕ

При перечислении налога и минимального налога нельзя перепутать КБК. При перечислении налога, взимаемого с налогоплательщиков, выбравших в качестве объекта налогообложения доходы, уменьшенные на величину расходов, указывается КБК 182 1 0500 110, при перечислении минимального налога, зачисляемого в бюджеты субъектов Российской Федерации, – 182 1 0500 110.

Об уплате пени и их уменьшении соразмерно сумме минимального налога

Согласно п. 3 ст. 45 НК РФ обязанность по уплате налога считается исполненной налогоплательщиком с момента предъявления в банк поручения на перечисление в бюджетную систему РФ на соответствующий счет Федерального казначейства денежных средств со счета налогоплательщика в банке при наличии на нем достаточного денежного остатка на день платежа.

В случае уплаты авансовых платежей в более поздние по сравнению с установленными НК РФ сроки на сумму несвоевременно уплаченных авансовых платежей начисляются пени согласно ст. 75 НК РФ (п. 3 ст. 58 НК РФ).

В соответствии с п. 7 ст. 45 НК РФ, если налогоплательщик обнаружил ошибки в оформлении поручения на перечисление налога, не повлекшие неперечисление этого налога в бюджетную систему РФ на соответствующий счет Федерального казначейства, он вправе подать в налоговый орган по месту своего учета заявление о допущенной ошибке с приложением документов, подтверждающих уплату им указанного налога и его перечисление в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства, с просьбой уточнить основание, тип и принадлежность платежа, налоговый период или статус плательщика.

- Пени начисляются в следующих случаях:

- неправильное указание КБК;

- несвоевременное перечисление суммы минимального налога.

Но важно, что в отношении минимального налога пени могут быть снижены. Если по итогам налогового периода сумма исчисленного налога оказалась меньше сумм авансовых платежей, подлежавших уплате в течение этого налогового периода, необходимо исходить из того, что пени, начисленные за неуплату указанных авансовых платежей, подлежат соразмерному уменьшению. Данный порядок надлежит применять и в случае, если сумма авансовых платежей по налогу, исчисленных по итогам отчетного периода, меньше суммы авансовых платежей, подлежавших уплате в течение этого отчетного периода (письмо Минфина России от 29.12.2012 № 03-02-07/1-323).

Когда можно уменьшить пени?

Пени можно уменьшить не во всех случаях. Например, если вы недоплатили налог, то и пени не подлежат уменьшению. Указанный порядок надлежит применять и в случае, если сумма авансовых платежей по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, исчисленных за первый квартал, полугодие и девять месяцев, больше суммы минимального налога, уплаченного за налоговый период в порядке, установленном п. 6 ст. 346.18 НК РФ.

ПОЛЕЗНО ЗНАТЬ

Отдельных сроков для уплаты минимального налога в гл. 26.2 НК РФ не установлено. Поэтому уплачивать минимальный налог необходимо в общем порядке – не позднее срока, определенного п. 7 ст. 346.21 НК РФ.

Как отразить минимальный налог в декларации по УСН?

Минимальный налог отражается в отдельной строке налоговой декларации по УСН.

Это строка 280 налоговой декларации.

Следует обратить внимание, что показания строки 280 налоговой декларации по УСН могут не совпадать со значениями других строк декларации, например строки 100 раздела 1.2 декларации.

Пример 2.

Общество с ограниченной ответственностью «Проспект» получило доход за 2021 год в сумме 1 300 000 руб.

Расходы составили 1 000 000 руб.

Разница составляет 300 000 руб.

Налог, исчисленный обычным путем, будет равен 45 000 руб.

Минимальный налог составляет 13 000 руб.

Следовательно, нужно заплатить налог 15% в размере 45 000 руб.

Пример 3.

Общество с ограниченной ответственностью «Проспект» получило доход за 2021 год – 1 300 000 руб.

Расходы составили 2 000 000 руб.

Следовательно, образовался убыток.

Но минимальный налог составляет 13 000 руб.

Следовательно, необходимо уплатить минимальный налог.

Минимальный налог в любом случае отражается в декларации в строке 280 декларации.

В целом при заполнении декларации важно:

- рассчитать налог;

- установить авансовые платежи;

- установить размер минимального налога.

Если вы применяете УСН с объектом налогообложения «доходы минус расходы» – укажите сумму из строки 273 разд. 2.2 декларации по налогу при УСН. В случае, когда по итогам года вы должны уплатить минимальный налог, укажите сумму из строки 280 этого раздела.

ПОЛЕЗНО ЗНАТЬ:

В период действия налоговой ставки в размере 0% индивидуальные предприниматели, выбравшие объект налогообложения в виде доходов, уменьшенных на величину расходов, не уплачивают минимальный налог, предусмотренный п. 6 ст. 346.18 НК РФ.

Уплата минимального налога при переходе с УСН на общий режим в течение года

Как мы говорили выше, из положений п. 6 ст. 346.18 НК РФ следует, что обязанность по уплате минимального налога при УСН возникает только по итогам налогового периода (календарного года).

Если сумма налога (авансовых платежей по налогу), уплачиваемого в связи с применением УСН, исчисленная за отчетные периоды до утраты права на применение УСН, окажется меньше 1% полученных за этот период доходов, то в каком размере уплачивать налог — исчисленном или минимальном? Ответа на этот вопрос в НК РФ нет.

По мнению Минфина России и налоговых органов, порядок исчисления и уплаты минимального налога распространяется на всех налогоплательщиков, в том числе утративших в течение налогового периода право на дальнейшее применение УСН. При этом для них налоговым периодом признается отчетный период, предшествующий кварталу, начиная с которого налогоплательщики считаются перешедшими на общий режим налогообложения. Иными словами, окончание налогового периода фактически совпадает с окончанием последнего отчетного периода до утраты права на применение УСН. Следовательно, если исчисленная по итогам такого периода в общем порядке сумма налога по УСН меньше величины минимального налога либо по итогам отчетного периода получены убытки (отсутствует налоговая база), то у налогоплательщика возникает обязанность по уплате минимального налога (см. письма Минфина России от 20.08.2012 № 03-11-11/25, от 19.10.2006 № 03-11-05/234, от 08.06.2005 № 03-03-02-04/1-138, от 24.05.2005 № 03-03-02-04/2/10, ФНС России от 27.03.2012 № ЕД-4-3/[email protected], от 10.03.2010 № 3-2-15/12 и др.). Некоторые арбитражные суды поддерживают позицию налоговых органов, приводя аналогичные аргументы (см. постановления ФАС Северо-Западного округа от 28.12.2011 № А26-11119/2010, ФАС Уральского округа от 18.08.2009 № Ф09-5884/09-С2, ФАС Восточно-Сибирского округа от 08.04.2008 № А33-9924/07-Ф02-1229/08 и др.).

ПОЛЕЗНО ЗНАТЬ:

С 2013 года для налогоплательщиков, утративших право на применение УСН в течение календарного года, введен специальный срок представления налоговой декларации: не позднее 25-го числа месяца, следующего за кварталом, в котором произошла такая утрата (п. 3 ст. 346.23 НК РФ). Эти изменения подтвердили позицию контролирующих органов относительно более раннего срока уплаты минимального налога.

На наш взгляд, однозначно согласиться с этим мнением нельзя по следующим основаниям:

Во-первых, в п. 6 ст. 346.18 НК РФ прямо указано, что минимальный налог исчисляется за налоговый период, которым в соответствии с п. 1 ст. 346.19 НК РФ признается календарный год. Обязанность уплатить минимальный налог по итогам части налогового периода (за отчетный период) законодательно не установлена. Специальных положений, определяющих последний налоговый период для налогоплательщиков, которые в течение года теряют право на применение УСН, ни ст. 55 НК РФ, ни глава 26.2 НК РФ не содержат. Не предусмотрена указанными нормами и возможность изменения продолжительности налогового периода, и это не отрицается ФНС России в письме от 10.03.2010 № 3-2-15/12. Изменение продолжительности налогового периода допускается только в случае ликвидации или реорганизации (ст. 55 НК РФ);

Во-вторых, п. 1 ст. 57 НК РФ установлено, что изменение установленного срока уплаты налога допускается только в порядке, предусмотренном НК РФ. В соответствии с п. 3 ст. 57 НК РФ срок уплаты налога может определяться указанием на событие, которое должно наступить или произойти, однако в главе 26.2 НК РФ утрата права на применение УСН не обозначена в качестве события, в результате которого возникает обязанность уплатить минимальный налог;

В-третьих, особенности исчисления налоговой базы при переходе с УСН на иные режимы налогообложения определены ст. 346.25 НК РФ, положениями которой обязанность налогоплательщика исчислить минимальный налог до окончания налогового периода (по итогам отчетного периода) не предусмотрена.

Напрашивается вывод: если налогоплательщик утрачивает право на применение УСН в течение календарного года и сумма налога (авансовых платежей по налогу), исчисленная за отчетные периоды до утраты права на применение УСН, меньше 1% полученных доходов, то формально минимальный налог он уплачивать не обязан. Эта позиция также нашла отражение в арбитражной практике (см. постановления ФАС Поволжского округа от 05.09.2012 № Ф06-6813/12, Двенадцатого ААС от 04.05.2012 № 12АП-2398/12, ФАС Центрального округа от 25.08.2009 № А64-999/07-16, ФАС Северо-Западного округа от 21.12.2009 № А66-4521/2009 и др.).

Относительно срока, в течение которого налогоплательщик должен уплатить минимальный налог (по итогам года либо по итогам отчетного периода), единого мнения среди контролирующих органов также нет. В письмах Минфина России от 19.10.2006 № 03-11-05/234, от 24.05.2005 № 03-03-02-04/2/10, ФНС России от 21.02.2005 № 22-2-14/224 и др. отмечено, что налогоплательщики должны перечислить минимальный налог в срок, установленный для уплаты авансового платежа, то есть до 25-го числа месяца, следующего за последним для них отчетным периодом по УСН. В более поздних письмах высказано мнение, что рассчитать и уплатить минимальный налог необходимо в общем порядке не позднее срока, определенного в п. 7 ст. 346.21 НК РФ (не позднее срока, установленного для подачи налоговой декларации) (см. письма Минфина России от 20.08.2012 № 03-11-11/25, ФНС России от 10.03.2010 № 3-2-15/12). При этом представители ФНС уточняют, что налогоплательщик вправе исчислить и уплатить минимальный налог и до наступления этого срока в добровольном порядке.