НДС является косвенным федеральным налогом, исчисление которого осуществляется продавцом при реализации товаров покупателю, т.е. дополнительно к цене продаваемых товаров предъявляет к оплате покупателю исчисленный по определенной налоговой ставке НДС. Этот налог подлежит обязательному декларированию. В 2021 году декларацию предоставляют только в электронном виде.

Декларацию по НДС предоставляют ежеквартально до 25 числа месяца, следующего за отчетным кварталом. Декларация по НДС проходит проверку в ФНС, в том числе и указание кодов видов операций (КВО), отражаемых в декларации (раздел 7), книгах покупок и продаж.

Одна из ошибок в декларации – неправильные коды. Рассмотрим, какие КВО нужно указывать для разных видов операций.

Отражение кодов видов операций

В декларациях по НДС, начиная с отчетности за 3 квартал 2016 года, используется обновленный перечень кодов операций по НДС, в уточненных декларациях за ранние периоды этот перечень не действовал.

КВО распространяются на документы, используемые для расчетов по НДС:

- книгу покупок

- книгу продаж

- журналах учета счетов-фактур

При обнаружении при проверке отчетности по НДС неверного кода ФНС направит требование о представлении пояснений.

Важно! Порядок регистрации счет-фактур, независимо от изменения КВО, не изменился.

Зачем кодировать вид операции?

Чтобы найти полный список кодов видов операций по НДС, нужно изучить:

- приложение к приказу ФНС от 14.03.2016 № ММВ-7-3/[email protected];

- приложение к письму ФНС от 16.01.2018 № СД-4-3/[email protected];

- письмо ФНС от 16.01.2018 № СД-4-3/[email protected]

Коды универсальны и предназначены для использования не только в книге продаж (включая дополнительные листы к ней), но и:

- в книге покупок и доплистах к ней;

- журнале учета полученных и выставленных счетов-фактур.

Кому обязательно заполнять журнал учета счетов-фактур, узнайте из этого материала.

В приказе ММВ-7-3/[email protected] расшифровано 24 кода (от 01 до 32), каждый из которых обозначает конкретную операцию, связанную с исчислением НДС. Отгрузке соответствуют коды 01 или 10 (в зависимости от того, товар реализован за деньги или передан безвозмездно), для корректировки реализации применяется код 18.

В письме СД-4-3/[email protected] указаны коды 33-34 и 41-44, которые предназначены для налоговых агентов, указанных в п. 8 ст. 161 НК РФ (при покупке сырых шкур, металлолома). А в письме № СД-4-3/[email protected] — коды 37-40, рекомендованные к использованию экспортерам, отказавшимся от ставки 0%.

Применение кодов в учетных регистрах и отчетности позволяет представлять информацию о содержании операций в форме, удобной:

- для использования;

- передачи;

- хранения;

- автоматической переработки.

Как в книге продаж указывать код вида товара, если таких кодов по партии несколько, см. здесь.

В последующих разделах подробнее расскажем о наиболее часто используемых кодах в книге продаж в 2021году.

Ошибки в кодах при отражении в книге продаж

Ошибки в кодах по книге продаж встречаются:

- восстановление налога – необходимо указывать 21, кроме передачи имущества в уставный капитал другой организации (01) или если выставлен корректировочный счет-фактура на уменьшение (18)

- увеличение стоимости – предоставляется корректировочный счет-фактура, на основании которого указывается 01 (18 – для уменьшения стоимости)

- реализация покупателю на ОСНО – ставится 01, т.к. продавец может точно знать, режим, применяемы покупателем (26 – для покупателей на спецрежиме)

- указываются все коды 01 по 26, но нужен только один

- использование кода, не предназначенного для книги продаж,необходимо использовать соответствующие коды

Код вида операции в книге покупок и продаж: 26, 21, 01 и 18, 22, 25, 26, 20, 23

Код операции 21 в книге продаж применяется для отражения операций:

- облагаемых по ставке НДС 0%;

- связанных с восстановлением НДС.

Код 21 используется только для записей в книге продаж и предполагает корреспондирующие записи кодов 01, 02, 13, 25 в книге покупок.

Пример

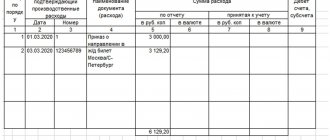

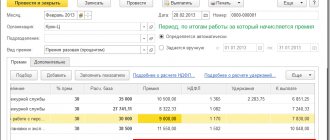

ООО «ТЦ “Лион”» закупает у ПАО «Анаконда» чайную посуду для реализации через свои торговые точки. По условиям договора с поставщиком отгрузка товаров производится только при 5-процентной предоплате.

По каждому полученному авансу ПАО «Анаконда» выставляет в адрес ООО «ТЦ “Лион”» счет-фактуру, которую покупатель регистрирует в своей книге покупок с кодом вида операции 02 (п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Код 21 в книге продаж ООО «ТЦ “Лион”» проставляется при поступлении чайной посуды на его склад — в этот момент отражается операция по восстановлению НДС, ранее принятого к вычету по авансовому счету-фактуре.

Как оформить счет-фактуру при получении предоплаты, расскажет статья «Правила выставления счета-фактуры на аванс в 2018 — 2021 годах».

Каждая операция в бухгалтерском учете (приход и расход средств) должна отображаться.

Для более удобного и понятного отображения проводок используются специальные коды, которые разработаны специалистами ФНС.

Основная цель обновления системы кодов заключается в упрощении администрирования налогов и обработки отчетов, которые сдают организации и индивидуальные предприниматели.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа.

(Москва)

(Санкт-Петербург)Это быстро и !

Код вида операции — это специальный шифр, который показывает суть вида проведенной сделки или группы операций юридическим лицом или физическим лицом, которое является индивидуальным предпринимателем. Применение кодов операций в отчетах позволяет:

- автоматически обрабатывать данные в информационных системах органов ФНС. Снижается роль человеческого фактора, так как люди могут ошибиться в расчетах, а компьютер просчитает и просуммирует все данные по кодам. В итоговой книге покупок или книге продаж, кроме разбивок по конкретным операциям, будет отображена общая сумма проводок по каждому из кодов;

- передавать информацию в более удобном и зашифрованном виде;

- хранение информации в программе 1С.

На сегодняшний день действует кодировка, утвержденная нормами приказа по ФНС РФ от 14 марта 2021 года N ММВ-7-3/136, который вступил в действие (набрал юридическую силу) с 1 июля 2016 года.

Их виды

Необходимо более детально рассмотреть сущность кодировок для понимания того, какие операции могут быть зашифрованы.

Под кодом 01 подразумевается:

- операции по покупке или приобретению товаров, услуг, объектов интеллектуальной собственности, кроме операций по некоторым другим кодам;

- оплата средств по корректировочным накладным и счетам-фактурам;

- проводки по возврату сумм налогов, которые подлежат вычету либо компенсации предприятию (п. 8 ст.145, п.3 ст. 170, ст. 171.1 НК РФ);

- проведение операций, которые не облагаются НДС согласно норм действующего законодательства;

- фиксирование возврата средств, уплаченных в качестве аванса за товары и услуги (ст. 171 п.5 и ст. 172 п.6);

- оплата либо предоплата за поставку товаров либо предоставление оговоренных контрактами, лицензионными разрешениями и другими документами, услуг.

По коду 02 фиксируются операции по возврату ранее приобретенного товара. Покупатель товара отображает эту операцию как расход материальных ценностей и возврат денежных средств, которые были оплачены за товар. Продавец фиксирует операцию наоборот.

Использование кода 03 в книге покупок или продаж может означать проведение таких видов операций (согласно норм ст.161 НК РФ):

- коммерческая деятельность предприятий, компаний, физических лиц, которые не зарегистрированы на территории РФ;

- предоставление в аренду федерального либо коммунального имущества с целью пополнения государственного либо местного бюджета;

- продажа конфискованных вещей, кладов либо имущества, найти хозяина которого не представляется возможным.

Коды при импорте — тема видео ниже:

- Код 10 отображает передачу товаров или оказание определенных видов услуг бесплатно. Речь идет про гуманитарную или благотворительную помощь нуждающимся лицам, организациям или государствам.

- Код 13 в своей отчетности обязаны использовать те строительные организации, которые занимаются предоставлением услуг по капитальному ремонту или модернизации объектов недвижимости.

- Код 14 отображает проведение операций, которые регламентируются нормами п. 1 -4 ст. 155 НК РФ (уступки денежных требований по договорам поставок товаров либо по кредитным договорам, передача прав на жилые помещения новым собственникам данных помещений).

- Код 15 используется компаниями для фиксации торговых взаимоотношений с торговыми агентами, которые представляют свои компании на основе агентского договора.

- Если покупатель товара не является плательщиком НДС, то проводка по возврату товарно — материальной ценности, которая по тем или иным причинам не подошла покупателю, регистрируется с использованием специального кода 16.

- Под цифрой 17 скрывается возврат товаров, которые приобретены за деньги (оплата наличными непосредственно перед покупкой).

- Код 18 используется в случае фиксации корректирующего счета-фактуры по таким причинам: изменение стоимости товара после оформления предыдущего счета, который на момент корректировки еще не оплачен либо уже оплачен (проведение доплаты либо выдача дополнительного товара);

- изменение объема закупаемой продукции.

- Если компания приобретает продукцию либо услуги, действия по которым фиксируются в бланках строгой отчетности, то в 1С показывается код 23.

- Коды 24 — 28 не отображают реальных действий по торговле (покупке и продажи товаров).

- В случае необходимости корректировки стоимостей используется код 29.

- Пункты 30 и 31 касаются фиксации продажи товаров, которые являются объектами уплаты НДС согласно норм ст. 151 НК РФ.

- Самый последний код в нынешней кодификации — 32. Он используется для фиксации операций по приему вычета НДС согласно норм п.14 ст.171 НК РФ.

Неиспользуемые

Первое время после введения новых кодов необходимо заполнять в декларациях оба кода. Это связано с тем, чтобы налоговики и бизнесмены не путались по значениям кодов. причина введения новых кодов — обновление декларации по НДС.

В некоторых случаях налогоплательщики забывают поставить код вида операции. Отсутствие кодов в отчетности приведет к ошибкам в отчетности, а также:

- невозможность идентификации конкретной операции налоговиками;

- проблемы с принятием отчетности органами ФНС.

С 14 августа 2014 года бухгалтеры должны будут применять новые формы журнала учета полученных и выставленных счетов фактур, а также книг покупок и продаж. Они были утверждены Постановлением Правительства России от 30 июля 2014 г. № 735 «О внесении изменений в Постановление Правительства Российской Федерации от 26 декабря 2011 г. № 1137«. Разберемся, какие же изменения внесли законодатели в сами формы и в порядок их заполнения.

Журнал учета полученных и выставленных счетов-фактур

БЛАНКИ

Форма журнала учета полученных и выставленных счетов-фактур

Другие бланки

Одно из основных изменений – теперь журналы учета обязаны будут вести и те, кто не является налогоплательщиком НДС в случае выставления или получения счетов-фактур в рамках договоров комиссии, поручения или агентских договоров. А вот указывать в журнале операции, не облагаемые НДС в соответствии с нормами ст.

Сама форма журнала также претерпела изменения.

Прежде всего из первой части журнала, где отражаются выставленные счета-фактуры, убрали сведения о способе их выставления. Напомним, ранее нужно было указывать как был получен счет-фактура: на бумаге или в электронном виде. Также для упрощения объединили сведения о номере и дате выставленных или полученных корректировочных, исправленных и обычных счетов-фактур.

Но законодатели добавили и новые графы. Теперь нужно будет указывать сведения о посреднической деятельности. Они отражаются в графах 10-12 и заполняются только комиссионером или агентом, осуществляющим предпринимательскую деятельность в интересах другого лица на основании соответствующих договоров.

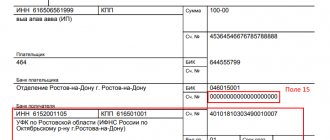

Так, в графе 10 указывается наименование продавца (если сделка осуществляется для комитента-покупателя) или продавца-комитента (если агент реализует его товары). Данные последнего можно взять из графы 8 ч. 2 журнала. В графе 11 проставляется ИНН и КПП продавца-комитента (данные из графы 9 ч. 2 журнала) или продавца.

Что касается самих счетов-фактур, которые необходимо отражать в журнале учета, то их перечень также расширили. Теперь нужно будет указывать и счета-фактуры, выставленные в случаях, когда комиссионер или агент:

- оплачивает полностью или частично предстоящие поставки товара (работ, услуг) и передачу имущественных прав покупателю или комитенту (принципалу);

- возвращает продавцу товары, которые были приобретены для комитента (принципала) и приняты последним на учет;

- возвращает комитенту (принципалу) товары, которые были приобретены для покупателя и приняты последним на учет.

Аналогичные изменения произошли и со второй частью журнала («Полученные счета-фактуры»): убрали информацию о способе выставления счета-фактуры, объединили сведения о номерах и датах выставления обычных, корректировочных и исправленных счетов-фактур и добавили графы с данными о посреднической деятельности, которые обязательны для заполнения комиссионерами или агентами.

- 1 – приобретение от своего имени для комитента товаров (работ, услуг), имущественных прав;

- 2 – реализация от своего имени товаров (работ, услуг), имущественных прав покупателю;

- 3 – возврат продавцу налогоплательщиком-покупателем (комитентом, принципалом) принятых им на учет товаров в случае приобретения товаров комиссионером (агентом) от своего имени для комитента (принципала);

- 4 – возврат продавцу (комитенту, принципалу) налогоплательщиком-покупателем принятых им на учет товаров в случае реализации комиссионером (агентом) от своего имени товаров покупателю.

Ответы на распространенные вопросы

Вопрос №1: Организация на УСН выставила счета-фактуры с НДС. Нужно ли использовать коды операций по НДС и вести книгу продаж?

Ответ: Коды операций использовать не нужно. Организации на УСН выставляют счета-фактуры с НДС и заполняют раздел 12 декларации, где коды не предусмотрены, а лишь информция из счетов-фактур, где также не отражаются коды. А в счетах-фактурах коды операций приводить не нужно. Книгу продаж у организации в обязанность не входит, т.к. при УСН организации плательщиками НДС не являются и не заполняют в декларации раздел 9 по данными книги продаж.

Какой код операции ставить в декларации по НДС в разделах 4-7 — таблица

Коды операций, необлагаемых НДС, разбиваются на 5 подразделов:

Что содержится в разделах 4-6

Разделы декларации с 4 по 6 предназначены для отражения данных по экспортным операциям предприятия. В разделе 4 отражаются суммы налога по подтвержденной ставке 0%.

Раздел 5 предназначается для отражения налоговых вычетов.

В разделе 6 отражается налог для неподтвержденной нулевой ставки.

НДС по продажам на экспорт учитывается по нулевой процентной ставке. Но требуется подтвердить документами правомерность ее применения.

В 4 разделе отражаются суммы по операциям, в которых подтверждающие документы были предоставлены в срок — то есть, до истечения 180 дней с даты попадания товаров под таможенный контроль. Этот раздел нужно заполнять в том квартале, когда все документы были собраны. При этом, даже если удалось собрать их гораздо раньше, можно не заполнять раздел в декларации, пока не истекли 180 дней.

Подтверждающие документы по экспортной ставке налога нужно предоставлять вместе с декларацией.

При экспортных операциях со ставкой 0 % используется код из 3-го подраздела таблицы кодов — 1010401.

Что содержится в разделе 7

В 7 разделе декларации отражаются операции:

- Освобожденные от налогообложения;

- Не признаваемые объектом налогообложения;

- Место реализации, которые — за пределами территории РФ;

- Авансовые оплаты продукции, имеющей длительность производственного цикла дольше 6 месяцев.

Если в отчетном квартале не возникало операций, относящихся к описанным, тогда раздел 7 не заполняется.

После 01.01.2014г. организации имеют право не оформлять счет-фактуру по необлагаемым НДС операциям.

Но отсутствие обязанности выдавать счет-фактуру не означает, что эти операции не должны попадать в декларацию НДС. Так как организация, имеющая такие операции, все равно остается налогоплательщиком, необлагаемые операции тоже должны отражаться в отчетности — в данном случае, в разделе 7.

Авансы или предоплаты по необлагаемым НДС операциям в декларации не отражаются. Суммы безвозмездно полученного имущества и полученных займов не отражаются в разделе — только выданные проценты. ФНС объясняет это тем, что получение займа имущества не является объектом налогообложения, в то время как выплата процентов является платой за использование займа, кредита.

Для организаций, ведущей всю деятельность в поле, необлагаемом НДС, все операции будут отражаться в разделе 7. Но стоит помнить, что у таких организаций нет права на вычет НДС.

Раздел содержит 4 графы:

- Код операции;

- Суммы выручки по данному коду;

- Себестоимость необлагаемых НДС товаров;

- НДС по облагаемым товарам.

Для примера рассмотрим несколько кодов из представленных.

Операции по выдаче займов в строчки с кодами 1010801-1010812 не включаются. Согласно пояснениям ФНС, выдача займов другим организациям или физическим лицам реализацией не признается и не является объектом налогообложения. В этих строчках отражаются, например, суммы инвестиций или передачи жилья с кодом 1010802. Суммы процентов по займам показываются в строчке 1010292 раздела.

Строчки 1010201 — 1010275 предназначены для отражения сумм операций, отвечающих условиям п. 3 ст. 149 НК РФ.

Корректировка реализации (код 18)

Основанием для отражения в книге продаж записи с кодом вида операции 18 является корректировочный счет-фактура, выставляемый продавцом покупателю при уменьшении стоимости отгруженных товаров (работ, услуг).

Стоимость реализации может снизиться, к примеру, если уменьшились:

- цена (тариф) товара;

- количество (объем) поставки.

Все случаи и условия выставления корректировочного счета-фактуры — в нашем материале «Что такое корректировочный счет-фактура и когда он нужен?».

Пример

ПАО «Анаконда» выставило в июне 2021 года своему покупателю ООО «ТЦ “Лион”» корректировочный счет-фактуру (КСФ) по отгрузке прошлого месяца. Уменьшение стоимости продаж по нему составило 289 000 руб. (в том числе НДС 44 084,75 руб.).

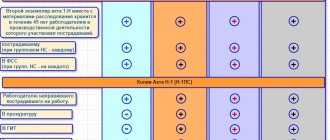

Оба контрагента по этой операции будут применять код вида операции 18 в следующем порядке:

- ООО «ТЦ “Лион”» (покупатель) зарегистрирует полученный КСФ в книге продаж на сумму 289 000 руб. (в том числе НДС 44 084,75 руб.);

- ПАО «Анаконда» (продавец) отразит свой экземпляр КСФ в книге покупок на эту же сумму.

Коды в книгах и журналах: применение

Что может означать тот или иной шифр, применение которого предусмотрено Приказом ФНС РФ № ММВ-7-3/136?

Например, код 01, приведенный в указанном выше Приказе ФНС РФ, соответствует операциям, связанным с отпуском, передачей либо приобретением тех или иных товаров, сервисов или же работ, включая те, что оказаны посредниками, а также имущественных прав. Предполагается, что соответствующий код операции может использоваться во всех типах книг и журналов, используемых налогоплательщиком.

Рассмотрим теперь то, какой код операции в декларации по НДСможет фиксироваться при заполнении соответствующего отчетного документа для ФНС России. Их можно классифицировать исходя из отнесения к одному из 5 разделов декларации — собственно, в таком виде они, как мы отметили выше, приводятся в основном источнике права, регламентирующем их применение.

Что означает код 03?

Код 03 с 2021 года отменен — в приказе ММВ-7-3/[email protected] такой код вида операции отсутствует. До 01.07.2016 года этот код использовали для отражения:

- возврата покупателем товаров продавцу;

- получения продавцом возвращенных покупателем товаров.

О нюансах оформления документов и учета НДС в ситуации возврата товаров см. в материале «Какой порядок учета НДС при возврате товара поставщику?».

Вместо исключенного кода 03 в настоящее время используются 3 других кода:

- 01 — товар вернул плательщик НДС;

- 16 — товар возвращен фирмой или ИП, не уплачивающими НДС;

- 17 — товар вернулся от физлица.

Если в книге продаж указать недействующий код 03, это будет считаться ошибкой. Кроме того, могут возникнуть сложности и у налоговиков, и у налогоплательщика (об этом далее).