Главная — Консультации

Единого мнения по поводу налогообложения выплат, производимых физическому лицу в возмещение понесенных им расходов, на сегодняшний день нет. Налоговые органы рассматривают компенсации как доходы. Если придерживаться этой позиции, важно понять, относится или нет полученная компенсация к доходам, не облагаемым НДФЛ в соответствии со ст. 217 Налогового кодекса. А отдельные специалисты и даже Высший Арбитражный Суд РФ считают, что в подобных ситуациях дохода не возникает в принципе. Ведь физическое лицо, казалось бы, не получает экономической выгоды. А если так, то не должен возникать и объект обложения НДФЛ. Перед тем как разобраться с этой проблемой на конкретных примерах, вспомним основополагающие нормы.

Когда возникает доход?

Согласно ст. 209 Налогового кодекса объектом обложения НДФЛ признается доход, полученный налогоплательщиком. При определении налоговой базы учитываются доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме либо право на распоряжение которыми у него возникло (п. 1 ст. 210 НК РФ). А дата фактического получения дохода определяется как день выплаты дохода либо передачи дохода в натуральной форме (пп. 1 и 2 п. 1 ст. 223 НК РФ).

Кому производится оплата декретного отпуска?

Право на получение ПБР имеют застрахованные лица. Обязательному соцстрахованию подлежат граждане РФ, а также иные лица, работающие по трудовым договорам на территории РФ. Иностранцы, равно как и лица, не имеющие гражданства, временно находящиеся в РФ, могут получать ПБР в том случае, если работодателем за них были перечислены страховые взносы хотя бы за 6 месяцев до наступления отпуска по беременности и родам.

Лица, занимающиеся трудовой деятельностью частным образом и добровольно оформившие свои отношения с ФСС, могут приобрести право на получение ПБР только при условии, что они полностью заплатили страховые взносы.

При каких условиях совместитель может рассчитывать на ПБР, читайте здесь.

Что такое доход?

Общий принцип определения доходов в целях налогообложения закреплен в ст. 41 Налогового кодекса. В соответствии с этой нормой доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить. При этом законодатель уточняет, что экономическая выгода определяется в соответствии с гл. 23 «Налог на доходы физических лиц» Налогового кодекса. Но из нее не всегда легко понять, что такое доход налогоплательщика.

Формально круг дефиниций замкнулся, и остается признать, что применительно к исчислению НДФЛ Налоговый кодекс не содержит четкого определения доходов.

Между тем критерий экономической выгоды используется в интересах налогоплательщика даже в официальных разъяснениях. Например, в Письме от 06.05.2006 N 03-05-01-04/117 специалисты Минфина России сообщили, что суммы возмещения компанией проезда работника не могут быть признаны экономической выгодой (доходом) работника, если его работа носит разъездной характер.

Правда, суд классифицировал эти выплаты вполне конкретно — как компенсации, связанные с исполнением трудовых обязанностей. На них прямо распространяются льготы, предусмотренные п. 3 ст. 217 Налогового кодекса (Постановление ФАС Московского округа от 27.05.2008 N КА-А40/4343-08 по делу N А40-49620/07-118-330).

Позиция Минфина

В письме от 29.10.2020 № 03-04-06/94269 Минфин России растолковал приведённые выше нормы применительно к вопросу обложения НДФЛ и страховыми взносами компенсаций за использование дистанционными работниками принадлежащих им:

- оборудования;

- программно-технических средств;

- иных средств в целях выполнения работы.

Минфин пришёл к выводу, что суммы компенсаций таких расходов удалённых сотрудников на использование принадлежащих им оборудования и программно-технических средств не нужно облагать страховыми взносами и налогом на доходы физических лиц. При этом размер должен быть определён трудовым договором о дистанционной работе между организацией и работниками.

Одновременно размер возмещения указанных расходов должен соответствовать экономически обоснованным затратам, связанным с фактическим использованием работником личного оборудования (средств) для целей трудовой деятельности.

То есть, работодатель должен располагать копиями документов, подтверждающих расходы, понесенные работником при использовании личного оборудования (средств) в служебных целях.

Отметим, что аналогичные разъяснения Минфин давал и ранее. Например, письмо от 04.02.2020 № 03-03-06/1/6672:

«При этом в организации должны иметься копии документов, подтверждающих право собственности работника на используемое имущество, а также расчеты компенсаций и документы, подтверждающие фактическое использование имущества в интересах работодателя, осуществление расходов на эти цели и суммы произведенных в этой связи расходов.»

Однако тогда он не уточнял характер работы сотрудника. Значит, факт работы на удалёнке не имеет значения в данном вопросе.

Читать также

22.06.2020

Любая выплата — доход?

Любая ли сумма, полученная физическим лицом, является налогооблагаемым доходом? Пожалуй, с этим придется согласиться. По общему правилу даже компенсация, полученная в возмещение предшествующих расходов, признается доходом.

Случаи, в которых это не так, законодатель специально выделил как исключения из общего правила.

Перечислим, когда фактические расходы налогоплательщика, обусловливающие получение дохода и предшествовавшие (сопутствующие) ему, уменьшают налоговую базу:

1) при продаже имущества, доли в уставном капитале или при уступке прав требования по договору участия в долевом строительстве (абз. 2 пп. 1 п. 1 ст. 220 НК РФ);

2) по операциям с ценными бумагами и с финансовыми инструментами срочных сделок (п. 14 ст. 214.1 НК РФ);

3) если налогоплательщик имеет право на профессиональные налоговые вычеты (ст. 221 НК РФ);

4) когда доход представляет собой компенсационную выплату, предусмотренную действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления, но в пределах норм, установленных в соответствии с законодательством РФ (п. 3 ст. 217 НК РФ).

Примечание. В данном случае речь идет о льготе. Компенсация признается доходом, но он освобождается от налогообложения.

Следовательно, придется сделать вывод, что компенсации порождают экономическую выгоду на общих основаниях. И лишь в специально оговоренных законодателем ситуациях эти доходы не облагаются НДФЛ. В иных случаях возмещаемые расходы физического лица налоговую базу по НДФЛ не уменьшают.

НДФЛ с командировочных выплат

Налогообложение таких выплат зависит от того, подтверждены ли они документами и не нарушены ли установленные лимиты. Налог рассчитывается в конце месяца, в котором утвердили авансовый отчет, и удерживается при выплате зарплаты. Перечислить налог нужно не позднее следующего за выплатой зарплаты рабочего дня.

Суточные. Для суточных статьей 217 НК РФ установлены лимиты: 700 рублей для командировок по России и 2 500 рублей для командировок за границу. Сверх этих лимитов платить НДФЛ нужно.

Компенсация проезда. Расходы на проезд должны быть подтверждены билетом, чеком, квитанцией или посадочным талоном. Только в этом случае их не облагают налогом.

Компенсация оплаты проживания. Аналогично расходам на транспорт расходы на проживание нужно подтвердить документом: чек, БСО, договор найма и документ об оплате. Если подтверждающих документов нет или они оформлены неправильно, расходы на проживание освобождаются от НДФЛ только в пределах норм: 700 рублей в день по России и 2 500 рублей в день за границей.

Командировка за границу. Когда сотрудник отправляется за рубеж, работодатель компенсирует оформление визы, загранпаспорта, обязательные сборы, оформление страховки и иные платежи. С этих компенсаций можно не удерживать налог если они подтверждены документом и фактически совершены.

Заполняйте отчет 6-НДФЛ и формируйте справки 2-НДФЛ в удобном облачном сервисе Контур.Бухгалтерия. Отчет заполняется автоматически на основании записей бухгалтерского учета, затем его можно быстро отправить через интернет. Ведите учет по зарплате и другим выплатам, рассчитывайте налоги и отправляйте отчетность онлайн. Все новые пользователи могут бесплатно работать в программе в течение месяца.

Возмещение расходов исполнителю по гражданско-правовому договору

Нормы Гражданского кодекса. В п. 2 ст. 709 Гражданского кодекса прямо определено, что цена работы в договоре подряда включает в себя:

- компенсацию издержек подрядчика;

- причитающееся ему вознаграждение.

Примечание. Компенсация (от лат. compencatio — уравновешивать) подразумевает погашение фактически понесенных затрат.

Данный подход распространяется и на оказание услуг (ст. 783 ГК РФ). Из приведенной формулировки можно было бы сделать вывод, что доходом является разница между ценой договора и суммой издержек подрядчика (исполнителя).

Нормы Налогового кодекса. Налоговое законодательство не пошло по пути, предложенному Гражданским кодексом.

Для термина «компенсация» в том смысле, в котором он используется в гражданских правоотношениях, не предусмотрено «норм, установленных в соответствии с законодательством Российской Федерации», то есть ограничений размера. Поэтому расходы подрядчика в налоговом законодательстве под действие льгот п. 3 ст. 217 Налогового кодекса не подпадают. Для регулирования налогообложения доходов физических лиц — подрядчиков введена специальная норма.

В Налоговом кодексе рассматриваются профессиональные вычеты, на получение которых, в частности, имеют право налогоплательщики, получающие доходы по гражданско-правовым договорам на выполнение работ (оказание услуг) (пп. 2 ч. 1 ст. 221 НК РФ). Указанные вычеты практически являются компенсациями.

Профессиональные вычеты предоставляет налоговый агент в сумме фактически произведенных налогоплательщиком и документально подтвержденных расходов, непосредственно связанных с выполнением работ или оказанием услуг (пп. 2 ч. 1 ст. 221 НК РФ).

Правильно ли вы облагаете выплаты НДФЛ и взносами? Сверьтесь с нашей таблицей

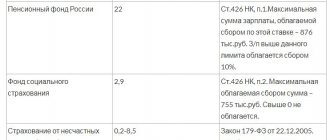

Перед бухгалтерами нередко встает вопрос о том, нужно ли удержать НДФЛ с той или иной выплаты и начислить с нее страховые взносы? Ведь трудовые отношения не ограничиваются только выплаты заработной платы. Есть еще всякого рода пособия, компенсации, надбавки, доплаты, материальная помощь другие виды дохода. Чтобы не допускать ошибок, предлагаем воспользоваться нашей шпаргалкой.

Таблица-шпаргалка по начислению страховых взносов и НДФЛ с выплат физическим лицам

| № | НДФЛ | Страховые взносы | |

| Раздел I. Выплаты, связанные оплатой труда | |||

| 1 | Оклад (оплата по дням или по часам) — часть заработной платы работников, нанятых по трудовому договору | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На выплату начисляются страховые взносы | ||

| 2 | Премия. Может быть «трудовой» — являться частью заработной платы, быть связана с достижениями определенных трудовых показателей. Может быть «нетрудовой», то есть не связанной с трудовыми отношениями, а выплачиваться, например, к юбилеям, праздникам. | ||

| ⇓ «Трудовые» и «нетрудовые» премии облагаются НДФЛ | ⇓ На «трудовые» и «нетрудовые» премии начисляются взносы. Но есть судебная практика, в соответствии с которой «нетрудовые» премии от взносов освобождаются (что противоречит позиции Минфина) | ||

| 3 | Договор на оказание услуг либо выполнение работ (гражданский договор, договор гражданско-правового характера, договор ГПХ). Выплаты по такому договору является доходами гражданина от трудовой деятельности | ||

| ⇓ Оплата облагается НДФЛ | ⇓ На сумму оплаты начисляются страховые взносы на ОПС, ОМС и травматизм. Взносы на обязательное соцстрахование на случай временной нетрудоспособности или материнства не начисляются | ||

| 4 | Оплата за работу в праздничные и выходные дни. За работу в такие дни сотруднику полагается дополнительный выходной либо доплата | ||

| ⇓ Доплата облагается НДФЛ | ⇓ На сумму доплаты начисляются страховые взносы | ||

| 5 | Доплата за совмещение. Полагается работнику, который выполняет дополнительные функции, помимо прописанных в должностной инструкции | ||

| ⇓ Доплата облагается НДФЛ | ⇓ На сумму доплаты начисляются страховые взносы | ||

| 6 | Доплата за переработку. Если сотрудник отработал дополнительные часы по распоряжению руководителя, ему полагается оплата в повышенном размер | ||

| ⇓ Оплата облагается НДФЛ | ⇓ На сумму оплаты начисляются страховые взносы | ||

| 7 | Оплата за работу в ночное время. Если сотрудник привлекался к работе в ночные часы, он получает повышенную оплату | ||

| ⇓ Оплата облагается НДФЛ | ⇓ На сумму оплаты начисляются страховые взносы | ||

| 8 | Доплата за вредные условия труда. Если работник занят на опасном или вредном производстве, ему полагается доплата | ||

| ⇓ Доплата облагается НДФЛ | ⇓ На сумму доплаты начисляются страховые взносы | ||

| 9 | Отпускные. Выплачиваются за период оплачиваемого отпуска | ||

| ⇓ Оплата облагается НДФЛ | ⇓ На сумму оплаты начисляются страховые взносы | ||

| 10 | Доплата до среднего заработка при выплате отпускных, больничного, командировочных | ||

| ⇓ Доплата облагается НДФЛ | ⇓ На сумму доплаты начисляются страховые взносы | ||

| 11 | Доход в натуральной форме (ЗП в неденежной форме, оплата за сотрудников) | ||

| ⇓ Облагается НДФЛ | ⇓ На сумму оплаты начисляются страховые взносы | ||

| 12 | Компенсация НДФЛ с оклада (Gross up выплата). Возмещение сотруднику суммы, удержанной в виде НДФЛ | ||

| ⇓ Выплата облагается НДФЛ (сумму gross up рассчитывают с учетом этого) | ⇓ На сумму выплаты начисляются страховые взносы | ||

| Раздел II. Выплаты, связанные с командировками | |||

| 13 | Выплата среднего заработка в период командировки | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На сумму выплаты начисляются страховые взносы | ||

| 14 | Возмещение расходов в командировке. Затраты на проезд до места командировки и обратно, а также и проживание. Подтверждаются документально | ||

| ⇓ Подтвержденные затраты не облагаются НДФЛ. При отсутствии документов, подтверждающих проживание, не облагаются суммы в пределах 700 руб/день в поездках по РФ, 2500 руб/день — за границу | ⇓ На сумму подтвержденных затрат не начисляются страховые взносы. При отсутствии документов, подтверждающих проживание, взносы не начисляются с суммы 700 руб/день в поездках по РФ, 2500 руб/день — за границу | ||

| 15 | Суточные. Выплачиваются за каждый день нахождения работника в командировке. Установленные законодательством лимиты суточных: 700 руб/день в поездках по РФ, 2500 руб/день — за границу | ||

| ⇓ С суточных в пределах лимитов НДФЛ не уплачивается, выше — уплачивается в общем порядке | ⇓ С суточных в пределах лимитов взносы не начисляются, выше — начисляются в общем порядке, кроме взносов «на травматизм». Эти взносы с суточных не начисляются, если они выплачиваются в пределах, установленных локальным нормативным актом организации | ||

| Раздел III. Пособия | |||

| 16 | Больничный. Пособие, выплачиваемое в связи со временной потерей трудоспособности | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На сумму выплаты не начисляются страховые взносы. Если предусмотрена доплата до среднего заработка, см. п.10 | ||

| 17 | Больничный по болезни ребенка. Пособие, выплачиваемое родителю в связи с уходом за ребенком в период болезни | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На сумму выплаты не начисляются страховые взносы | ||

| 18 | Единовременное пособие в связи с рождении ребенка. Государственное пособие выплачивается в размере не боле 16759,09 рублей (с 1 февраля 2021 года) | ||

| ⇓ Выплата не облагается НДФЛ | ⇓ На сумму выплаты не начисляются страховые взносы | ||

| 19 | Пособие для женщин, вставших на учет на раннем сроке беременности. Государственное пособие выплачивается в размере не боле 628,47 рублей (с 1 февраля 2021 года) | ||

| ⇓ Выплата не облагается НДФЛ | ⇓ На сумму выплаты не начисляются страховые взносы | ||

| 20 | Пособие по беременности и родам. Государственное пособие | ||

| ⇓ Выплата не облагается НДФЛ | ⇓ На сумму выплаты не начисляются страховые взносы | ||

| 21 | Пособие по уходу за ребенком до 1,5 лет/3 лет. Государственное пособие | ||

| ⇓ Выплата не облагается НДФЛ | ⇓ На сумму выплаты не начисляются страховые взносы, если пособие до 3-х лет выплачивается в пределах 50 рублей/месяц | ||

| Раздел IV. Материальная помощь | |||

| 22 | Материальная помощь, которая выплачивается:

| ||

| ⇓ Выплата не облагается НДФЛ | ⇓ На сумму выплаты не начисляются страховые взносы | ||

| 23 | Материальная помощь прочая | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На сумму, не превышающую 4000 рублей в год, не начисляются страховые взносы. На сумму свыше 4000 рублей в год взносы начисляются | ||

| Раздел V. Компенсации | |||

| 24 | Компенсация занятий спортом для сотрудников | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На сумму выплаты начисляются страховые взносы | ||

| 25 | Компенсация мобильной связи. Если связь используется в рабочих целях, то эти расходы могут быть возмещены на основе подтверждающих документов | ||

| ⇓ Если расходы подтверждены, компенсация не облагается НДФЛ | ⇓ Если расходы подтверждены, на сумму компенсации не начисляются страховые взносы | ||

| 26 | Компенсация использования личного автомобиля. Расходы компенсируются при наличии такого условия в договоре, а также подтверждении прав собственности на авто и использования его в служебных целях | ||

| ⇓ Если условия исполняются, компенсация не облагается НДФЛ | ⇓ Если условия исполняются, на сумму компенсации не начисляются страховые взносы | ||

| 27 | Компенсация питания, предусмотренная трудовым/коллективным договором (допсоглашением) либо локальным актом | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На сумму выплаты начисляются страховые взносы | ||

| 28 | Компенсация за задержку выплат | ||

| ⇓ Выплата не облагается НДФЛ | ⇓ На сумму выплаты начисляются страховые взносы | ||

| 29 | Компенсация расходов на переезд. Выплата, которая производится в соответствии с условиями трудового/коллективного договора, локального акта. Включает в себя оплату проезда, перевоза багажа, затраты на обустройство | ||

| ⇓ Выплата не облагается НДФЛ, если выплачивается в пределах лимитов, установленных в документах | ⇓ На сумму выплаты не начисляются страховые взносы, если она выплачивается в пределах лимитов, установленных в документах | ||

| 30 | Компенсация расходов на съемное жилье (не считается расходом на переезд) | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На сумму выплаты начисляются страховые взносы | ||

| 31 | Компенсация неиспользованного отпуска при увольнении | ||

| ⇓ Выплата облагается НДФЛ | ⇓ На сумму выплаты начисляются страховые взносы | ||

| 32 | Компенсация при увольнении — выходное пособие (по соглашению сторон). Необлагаемый лимит — трехкратный размер среднемесячного заработка, для работников Крайнего Севера — шестикратный размер среднемесячного заработка | ||

| ⇓ Выплата не облагается НДФЛ, если выплачивается в пределах необлагаемого лимита (свыше лимита налог исчисляется в общем порядке) | ⇓ На сумму выплаты не начисляются страховые взносы, если она выплачивается в пределах необлагаемого лимита (свыше лимита взносы начисляются в общем порядке) | ||

Компенсация судебных издержек

Споры с участием граждан, не связанные с ведением ими предпринимательской деятельности, подведомственны судам общей юрисдикции (пп. 1 п. 1 ст. 22 ГПК РФ). При этом стороне, в пользу которой состоялось решение суда, суд присуждает возмещение другой стороной всех понесенных «победителем» по делу судебных расходов (п. 1 ст. 98 ГПК РФ).

Примечание. В случае трудового спора работник освобождается от уплаты судебных расходов, в том числе и госпошлины (ст. 393 ТК РФ).

Примечание. Из чего состоят судебные расходы Судебные расходы состоят из государственной пошлины и издержек, связанных с рассмотрением дела (п. 1 ст. 88 ГПК РФ). К издержкам, связанным с рассмотрением дела, относятся (ст. 94 ГПК РФ), в частности: — расходы на проезд и проживание стороны, понесенные ею в связи с явкой в суд; — оплата услуг представителей; — почтовые расходы, связанные с рассмотрением дела.

Что такое выходное пособие?

Выходное пособие – это определенная компенсация (как правило, в денежной форме), на которую может рассчитывать работник при увольнении. Величина выходного пособия регулируется ТК, однако может быть изменена в зависимости от условий коллективного договора. Согласно закону, работодатель наделен полномочиями определять сумму данной выплаты на свое усмотрение.

Выходное пособие является финансовой подушкой для человека во время смены работы

Также на величину выходного пособия влияют причины, по которым был сокращен работник. К примеру, некоторые сотрудники имеют право получения выплат за две недели, а другие – за два или даже за три месяца.

На двухнедельное выходное пособие увольняющийся сотрудник может претендовать при следующих обстоятельствах:

- сотрудник увольняется по состоянию своего здоровья. Если медицинские показания отныне не позволяют человеку выполнять свои прежние обязанности, то при увольнении он должен предоставить соответствующие справки;

- увольнение вследствие утраты сотрудником работоспособности вследствие наличия тяжелого заболевания или полученных травм. Как и в предыдущем случае, для подтверждения данного факта потребуется заключение врача;

- увольнение обуславливается призывом на срочную воинскую или альтернативную гражданскую службу;

Призыв требует разрыва трудового договора

- организация, в которой числится работник, меняет свое местонахождение, а сам работник отказывается от переезда;

- предыдущий сотрудник, увольнение которого было осуществлено неправомерно, подал в суд на работодателя и выиграл его, в результате чего вернул себе прежнее место. Для замены нового сотрудника прежним, тот должен предоставить выписку из судебного решения;

- работодатель внес изменения в трудовые условия, соглашаться с которыми сотрудник отказывается;

- увольнение сотрудника, задействованного в сезонной работе, по причине сокращения штата или ликвидации самого предприятия.

Выходное пособие выплачивается при сокращении штата

Пособие за два месяца сотрудники получают в следующих случаях:

- сокращение штатов в организации;

- ликвидация предприятия (при этом вопрос о том, является ли работодатель юрлицом или предпринимателем не имеет значения);

- увольнение сотрудника вследствие грубых нарушений, содержащихся в трудовом договоре. Выплаты осуществляются с одним условием – все нарушения, имевшие место, происходили не по вине работника.

НДФЛ с компенсации судебных издержек

Предположим, ваша компания проиграла спор физическому лицу и вам предстоит возместить понесенные им расходы. Облагаются ли они НДФЛ?

Позиция Минфина России. Представители финансового ведомства настаивают, что возмещение судебных издержек — это налогооблагаемый доход физического лица.

Однако свою позицию представители Минфина России не аргументируют (Письма от 07.08.2012 N 03-04-06/6-221, от 03.07.2012 N 03-04-05/3-827 и от 02.07.2012 N 03-04-06/9-189). Они лишь констатируют, что в результате физическое лицо получает экономическую выгоду. Хотя очевидно, что материального выигрыша у физического лица здесь нет.

В ряде других Писем (от 20.12.2011 N 03-04-06/3-351 и от 07.12.2011 N 03-04-05/3-1008) специалисты Минфина России ошибочно утверждают, что п. 3 ст. 217 Налогового кодекса определен исчерпывающий перечень компенсационных выплат, установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления, не подлежащих обложению НДФЛ. Выше мы отметили, что это не так.

Примечание. Компенсация за потерю времени В гражданском процессе (в том числе по трудовым спорам) суд может взыскать в пользу другой стороны даже компенсацию за фактическую потерю времени. Она применяется при недобросовестном поведении другой стороны. А ее размер определяется судом в разумных пределах и с учетом конкретных обстоятельств (ст. 99 ГПК РФ). Но ввиду отсутствия каких-либо законодательных ограничений по размеру эта компенсация также образует налогооблагаемый доход физического лица. В итоге нужно согласиться, что любая компенсация — доход.

Позиция автора. По мнению автора, поиск истинного основания для признания этих сумм доходами следует вести в другой плоскости.

Гражданский процессуальный кодекс РФ не ограничивает и не устанавливает компенсации (случаи их выплаты, размеры), то есть не нормирует их. Их присуждает суд. Такова формулировка закона. Поэтому на эти возмещения действие п. 3 ст. 217 Налогового кодекса не распространяется.

Намек на норму. Впрочем, к налогообложению судебных расходов можно подойти дифференцированно.

Дело в том, что размеры государственной пошлины устанавливаются федеральными законами о налогах и сборах. Такой порядок установлен п. 2 ст. 88 Гражданского процессуального кодекса РФ и ст. 333.19 Налогового кодекса.

Следовательно, в этой части возмещаемых расходов нормируемая сумма все же есть. Поэтому налогообложение компенсации за уплату пошлины можно попытаться оспорить. Хотя эта позиция уязвима. Ведь сумма пошлины не является твердой, а зависит от цены иска.

Если организация спорит с предпринимателем. В спорах между компанией и индивидуальным предпринимателем судопроизводство ведется на основании Арбитражного процессуального кодекса. Но аналогичные нормы о компенсациях предусмотрены и в нем (ст. ст. 101, 102, 106 и 110 АПК РФ).

При этом возмещение судебных расходов, присужденное индивидуальному предпринимателю, облагается НДФЛ в общеустановленном порядке независимо от применяемого им режима налогообложения. Ведь извлечение дохода в виде компенсаций не может быть квалифицировано как ведение экономической деятельности.

НДФЛ с премии сотруднику

Любые премии работникам облагаются НДФЛ без исключений, как и зарплата. Налоговое законодательство относит их к стимулирующим выплатам. Срок уплаты налога аналогичен сроку при его уплате с зарплаты.

Заполняйте отчет 6-НДФЛ и формируйте справки 2-НДФЛ в удобном облачном сервисе Контур.Бухгалтерия. Отчет заполняется автоматически на основании записей бухгалтерского учета, затем его можно быстро отправить через интернет. Ведите учет по зарплате и другим выплатам, рассчитывайте налоги и отправляйте отчетность онлайн. Все новые пользователи могут бесплатно работать в программе в течение месяца.

Кто удержит НДФЛ с компенсации судебных расходов

Компания, выплачивающая физическому лицу налогооблагаемую компенсацию, является налоговым агентом и исполняет соответствующие обязанности на общих основаниях (п. 1 ст. 226 НК РФ).

Но когда компенсация физическому лицу перечисляется на основании исполнительного листа по реквизитам службы судебных приставов — дело обстоит несколько иначе (п. 5 Постановления ФАС Западно-Сибирского округа от 24.01.2011 по делу N А27-4701/2010).

Если компенсация была выплачена через судебных приставов без удержания НДФЛ, компания должна сообщить в налоговую инспекцию по месту своего учета о невозможности удержать налог и сумме налога (п. 5 ст. 226 НК РФ).

Во избежание конфликта интересов рекомендуем следовать разъяснениям Минфина России, содержащимся в Письме от 20.12.2011 N 03-04-06/3-351. В нем сообщается, что компания вправе обратить внимание суда на необходимость определения задолженности, подлежащей взысканию, с учетом требований законодательства о налогах и сборах.

Тогда судом в резолютивной части решения будет указана сумма дохода, подлежащая взысканию непосредственно в пользу физического лица, и отдельно — сумма, которую необходимо удержать в качестве налога и перечислить в бюджет.

Аналогичная позиция отражена в Письме ФНС России от 28.10.2011 N ЕД-4-3/17996.

Если гражданин все же получил компенсацию, с которой НДФЛ не удержан, он обязан задекларировать этот доход и уплатить налог самостоятельно (пп. 4 п. 1 ст. 228 НК РФ).

Выплаты, удержание НДФЛ с которых зависит от содержания судебного решения

По общему правилу присужденные по решению суда по трудовому спору суммы подлежат обложению НДФЛ в соответствии с положениями п. 3 ст. 217 НК РФ, т.к. бывший работодатель в этом случае признается налоговым агентом, и на него возлагаются обязанности по исчислению, удержанию и уплате суммы НДФЛ в тех случаях, когда удержание налога возможно.

С одной стороны, согласно статье 226 Налогового кодекса РФ обязывает организацию, которая является источником выплаты дохода физическому лицу, удержать НДФЛ. С другой стороны, если выплата производится на основании решения суда, а решения суда обязательны для всех организаций, поэтому организация должна выплатить физическому лицу именно ту сумму, которая указана в судебном решении (пункт 2 статьи 13 ГПК РФ; пункты 1, 2 статьи 16, статьи 119, 332 АПК РФ, часть 1 статьи 105 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве»).

В самом судебном решении в части присужденных сумм возможны два варианта формулировок:

- с выделением суммы НДФЛ (к примеру, «… взыскать 100 рублей, в том числе — НДФЛ в размере 13 рублей.»);

- без выделения суммы НДФЛ (к примеру, » … взыскать 100 рублей.»).

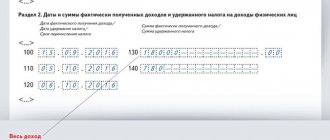

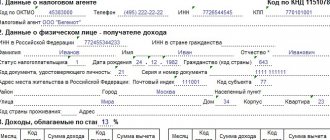

Согласно официальной позиции Минфина России (Письмо Минфина России от 03.09.2015 N 03-04-06/50689), Высшего арбитражного суда РФ (Определение ВАС РФ от 27.07.2012 № ВАС-6709/12 по делу № А47-4210/2011) и налоговых органов, если суд не выделил при вынесении решения сумму НДФЛ, налоговый агент не может удержать налог. В таком случае организация должна сообщить в ФНС о невозможности удержания налога не позднее 31 января года (п. 5 ст. 6.1 НК РФ) по форме 2-НДФЛ сообщения (п. 5.7 формы 2-НДФЛ), если у такой организации нет возможности удержать НДФЛ из других доходов налогоплательщика — физлица.

Примечание: ранее позиция Минфина России заключалась в том, что организация — источник выплаты обязана удержать НДФЛ в том случае, если выплата производится по решению суда.

Можно ли уплаченный за представителя НДФЛ взыскать с проигравшей стороны в числе судебных издержек

В Определении Верховного Суда РФ от 09.08.2018 № 310 КГ16-13086 дан ответ на вопрос о том, можно ли уплаченный за представителя – физическое лицо НДФЛ взыскать с проигравшей стороны в числе судебных издержек?

Судом рассмотрена ситуация, в которой организация заключила договор на представительство в суде с физическим лицом и уплатила НДФЛ с вознаграждения физического лица по заключенному договору.

Принимая положительное решение по этому вопросу Верховный Суд РФ обосновал свою позицию следующими аргументами:

- лицо, заявляющее о взыскании судебных издержек, должно доказать факт их несения, а также связь между понесенными указанным лицом издержками и делом, рассматриваемым в суде с его участием. Недоказанность данных обстоятельств является основанием для отказа в возмещении судебных издержек (пункты 10 – 13 Постановления Пленума Верховного Суда РФ от 21.01.2016 № 1 «О некоторых вопросах применения законодательства о возмещении издержек, связанных с рассмотрением дела»);

- организация-заказчик по договору возмездного оказания услуг, заключенному с физическим лицом, являясь налоговым агентом, обязана исчислить, удержать и уплатить в бюджет сумму НДФЛ в отношении вознаграждения (дохода), уплаченного привлеченному представителю по данному договору. Таким образом, выплата представителю вознаграждения (дохода) невозможна без осуществления обязательных отчислений в бюджет. При этом произведенные заявителем как налоговым агентом исполнителя обязательные отчисления в бюджет не изменяют правовую природу суммы НДФЛ как части стоимости услуг исполнителя;

- договором об оказании юридических услуг предусмотрено, что клиент (организация) выступает налоговым агентом по отношению к исполнителю и перечисляет сумму НДФЛ в налоговый орган по месту регистрации последнего. Данное условие договора позволяет сделать вывод, что организация наряду с выплатой вознаграждения непосредственно исполнителю за оказанные им услуги обязана удержать и перечислить за исполнителя в бюджет НДФЛ с суммы вознаграждения. Это является обоснованием отнесения спорной суммы к судебным издержкам. Кроме того, факт исполнения организацией обязанности налогового агента установлен судами при рассмотрении спора и налоговым органом не оспаривается.

Таким образом, затраты организации в сумме НДФЛ, перечисленного в бюджет, непосредственно связаны с рассмотрением спора в арбитражном суде, относятся к судебным издержкам, перечисленным в ст. 106 АПК РФ, и подлежат возмещению в порядке ст. 110 АПК РФ. Это значит, что организация имеет право взыскать НДФЛ, уплаченный за представителя – физическое лицо, с проигравшей стороны в числе судебных издержек.

Статья написана и размещена 29 сентября 2015 года. Дополнена — 12.11.2015, 31.05.2016, 05.03.2017, 26.09.2018, 26.10.2018, 07.12.2018

ВНИМАНИЕ!

Копирование статьи без указания прямой ссылки запрещено. Внесение изменений в статью возможно только с разрешения автора.

Автор: юрист и налоговый консультант Александр Шмелев © 2001 — 2021

Единственный арбитражный прецедент

Судебная практика в пользу налогоплательщиков представлена одним единственным делом. Это Постановление ФАС Волго-Вятского округа от 02.08.2010 по делу N А29-10481/2009. Данный документ примечателен тем, что его решение поддержано Определением ВАС РФ от 13.12.2010 N ВАС-16460/10.

В данном Постановлении ФАС Волго-Вятского округа рассматривался спор между налоговой инспекцией и налоговым агентом, который не удержал НДФЛ при выплате работнику компенсации судебных расходов.

Арбитры согласились, что применение штрафных санкций к компании по ст. 123 Налогового кодекса необоснованно. Они сочли, что работник не получил экономической выгоды, поскольку всего лишь возместил свои затраты.

Автор этот подход не разделяет и считает, что перспектива выиграть подобный спор есть, когда затраты физического лица ограничены госпошлиной.

Полезные ссылки по теме «НДФЛ с выплат по решению суда»

- НДФЛ 15%. Прогрессивная шкала

- Налог на проценты по вкладам

- Налоговый контроль счетов

- Почему льготы носят заявительный характер

- НДФЛ с наследства

- Налоговая ответственность за непредставление документов

- Порядок получения подтверждения статуса налогового резидента РФ

- Когда и о чем надо сообщать в ФНС

- Конвенция о международном обмене налоговой информацией

- Личный кабинет налогоплательщика

- Льготы по налогам пенсионерам — порядок предоставления и образец заявления

- Как уплатить налоги через интернет

- Должны ли дети платить налоги

- Как получить отсрочку (рассрочку) по уплате налога

- Налоговые проверки

- Что должна содержать жалоба налоговую инспекцию

Налоговая декларация

- Полный перечень (список) лиц, которые обязаны подать налоговую декларацию

- Образец заполнения налоговой декларации 3-НДФЛ за 2021 год:

- титульный лист, разделы 1, 2

- доходы от источников в РФ (Приложение 1);

- расчет имущественного налогового вычета по расходам на покупку недвижимого имущества (Приложение 7)

- расчет имущественных налоговых вычетов по доходам от продажи имущества (Приложение 6);

- расчет социальных налоговых вычетов, установленных подпунктами 4 и 5 пункта 1 статьи 219 НК (расчет к Приложению 5);

- расчет стандартных, социальных, инвестиционных налоговых вычетов (Приложение 5);

Налоги

- ЕНВД

- Земельный налог

- Налог на доходы физических лиц (НДФЛ)

- Доходы не подлежащие налогообложению

- Кто такие налоговые резиденты и нерезиденты

- Продажа квартиры налоговым нерезидентом РФ

- Порядок исчисления и уплаты НДФЛ при продаже доли в уставном капитале ООО, акций ОАО, ценных бумаг

- НДФЛ с выплат по решению суда

- Налог при продаже валюты и с доходов на Forex

- Как уменьшить НДФЛ при покупке и продаже автомобиля

- Как уменьшить НДФЛ при продаже и покупке жилья

- Порядок уплаты НДФЛ если работник в командировке за границей

Налоговые вычеты

- Имущественные налоговые вычеты

- Как получить имущественный вычет при покупке жилья в кредит

- Как получить вычет при улучшении жилищных условий

- Когда можно получить вычет в размере 2 000 000 рублей при покупке команты или доли квартиры.

- Вправе ли неработающий пенсионер получить имущественный налоговый вычет в связи с приобретением квартиры?

- Перечень лекарственных средств, по которым предоставляется социальный налоговый вычет

- Перечень дорогостоящих видов лечения, по которым предоставляется социальный налоговый вычет (утв. Постановлением Правительства РФ от 19.03.2001 № 201)

Налоговая ответственность за:

- непредставление документов

- непредоставление налоговой отчетности;

- неполной уплаты налогов;

- неявку по вызову в налоговиков

Форма получения дохода в виде компенсации судебных расходов

Чиновники полагают, что в связи с компенсацией налогоплательщик получает доход в натуральной форме. Якобы за него компания произвела оплату работ, услуг в его интересах. Эта точка зрения представлена в п. 3 Письма Минфина России от 19.11.2007 N 03-04-06-01/386.

Автор позволит себе с ней не согласиться. На таком пути нас подстерегает неувязка в дате получения дохода. Ведь окажется, что доход получен в момент приобретения налогоплательщиком товаров, работ или услуг, оплаченных им самим.

Между тем очевидно, что на эту дату никакой экономической выгоды у него нет и быть не может, да и финал судебного спора наперед неизвестен.

Если экономическая выгода и возникает, то в денежной форме в момент выплаты компенсации (разумеется, если сама компенсация не выплачивается в натуральной форме).

Иными словами, по мнению автора, доход в виде денежной компенсации следует признать на дату получения денег налогоплательщиком.

Отпуск и больничные

Отпускные и больничные аналогичны зарплате, поэтому подлежат налогообложению. НДФЛ удерживают в момент выплаты отпускных или больничных и перечисляют в казну до последнего дня месяца.

Переходящий отпуск. Отпуск считается переходящим если его дни приходятся на разные месяцы или даже отчетные периоды. Но для НДФЛ это не важно. Вы должны выдавать отпускные за три дня до отпуска. Следовательно, и перечислить налог вы должны не позднее последнего дня месяца, в котором была выплата.

Учебный отпуск. Если у вас работают студенты, они периодически берут отпуск для учебы. Отпускные рассчитываются по средней зарплате и облагаются НДФЛ.

Возмещение убытков не облагается НДФЛ

Рассмотрим другой случай. Представим, что ваша компания повредила имущество физического лица и в этой связи возмещает ему реальный ущерб. Основание — ст. 15 Гражданского кодекса. Примеров из жизни предостаточно. Например, строители, выполняя ремонт квартиры, затопили жильцов на нижнем этаже. Или другой пример: ремонтируя крышу здания, рабочие уронили строительный инструмент на припаркованный внизу автомобиль.

Пострадавшие физические лица могут рассчитывать на благосклонность налоговых органов. Хотя опять же конкретных аргументов в поддержку своего мнения чиновники не приводят. Они утверждают, что физическое лицо не получило экономической выгоды. Такой вывод специалистами финансового ведомства сделан в Письмах от 07.10.2010 N 03-04-06/6-243, от 05.05.2010 N 03-04-06/10-89 и от 08.04.2010 N 03-04-05/10-172. Соответственно, суммы возмещения не являются доходом и не учитываются при определении налоговой базы по НДФЛ.

Но предположим, что ваша компания компенсирует моральный вред покупателю на основании ст. 15 Закона РФ от 07.02.1992 N 2300-1 «О защите прав потребителей».

Управление ФНС России по г. Москве в Письме от 06.05.2010 N 20-14/3/[email protected] справедливо разъясняет, что такая компенсация не облагается НДФЛ только в том случае, если она назначена судом. Этот вывод опирается на формулировку, примененную в Законе РФ от 07.02.1992 N 2300-1.

НДФЛ по зарплате

Организация-работодатель при выплате зарплаты удерживает НДФЛ и перечисляет платеж в казну на следующий рабочий день после выдачи денег. Минфин опубликовал письма с разъяснениями по спорным моментам.

Депонированная зарплата — это оплата за труд, которая не была проведена в срок. Налог удерживается при выплате из суммы перечисляемых доходов не позднее следующего дня.

Можно ли не удерживать НДФЛ с МРОТа? Даже если зарплата сотрудника равна минимальной, то налог удержать все равно придется.

Просрочка выдачи з/п. За просрочку по выдаче зарплаты работодатель обязан выплатить компенсацию (ст.236 ТК). При этом НДФЛ с этой суммы не удерживается. Письмо Минфина РФ N 03-04-05/11096 от 28.02.2017.

Что полагается работнику при увольнении

Согласно Трудовому кодексу РФ, увольняющийся работник имеет право на определенные типы выплат:

- зарплата за последний месяц;

- финансовая компенсация за неиспользованный отпуск (частичная или полная – в зависимости от обстоятельств);

- финансовая компенсация, положенная в случае преждевременного аннулирования трудового договора;

- выходное пособие (полагается при сокращении);

- среднемесячный заработок, положенный бывшему сотруднику на период поиска новой работы.

После увольнения работодатель предоставляет работнику определенную денежную компенсацию

Первые два варианта денежных компенсаций положены сотрудникам при расторжении трудового договора вне зависимости от контекста. Оставшиеся три пункта специфичны и распространяются только на те ситуации, когда штат сокращается в принудительном порядке.

Гарантии ТЗ

Статья 178 ТК РФ включает в себя все случаи, при которых уволенным работникам положено выходное пособие.

Такими основаниями для выплаты могут являться следующие причины увольнения:

Ликвидация

Если сотрудник увольняется в связи с фактическим или юридическим прекращением деятельности предприятия, и запись в трудовой книжке соответствует действительности, то по статье 81 ТК РФ ему положена выплата выходного пособия в сумме средней заработной платы за месяц.

Кроме того, средняя месячная заработная плата будет выплачиваться уволенному на протяжении двух календарных месяцев со дня расторжения ТД. Если же сотрудник обратился в службу занятости не позднее двух недель после расторжения ТД, и государственный орган не смог его трудоустроить на протяжении трех месяцев, то предприятие, уволившее этого работника, обязано в течение трех месяцев выплачивать ему заработную плату.

Сокращение

При сокращении штата предприятия действует статья 81 ТК РФ, и, руководствуясь ее текстом, пособие выплачивается уволенному работнику по такому же принципу, как и при ликвидации предприятия.

Отказ работника в переходе на другую работу

Если сотрудник по медицинским показаниям, подтвержденным заключением медкомиссии, не может выполнять рабочие функции, предусмотренные его должностной инструкцией, руководство обязано предоставить ему другую должность.

В случае отсутствия таковой либо при отказе наемника от перевода, в соответствии со статьей 77 ТК РФ, работодатель разрывает с ним трудовой договор по своей инициативе, с выплатой выходного пособия в сумме, соответствующей средней заработной плате за две недели.

Призыв на службу

В случаях призыва работника из военкомата для прохождения военной или альтернативной службы, трудовой договор разрывается по статье 83 ТК РФ с обязательной выплатой выходного пособия в сумме среднего заработка за две недели.

Восстановление

Если работник, заключивший ТД, занял место ранее незаконно уволенного сотрудника, и тот по решению трудовой комиссии или судебного органа был восстановлен на работе, то по статье 83 руководство обязано выплатить ему ВП в размере среднего заработка за две недели, независимо от того, сколько он проработал.

Перевод

По статье 77 ТК РФ, в случае, если работодатель переносит фактическое расположение производственных мощностей в другую местность, а сотрудник отказывается переводиться вместе с ним, то расторжение трудового договора сопровождается выплатой выходного пособия в размере двухнедельной зарплаты.

Неспособность к выполнению трудовых обязанностей

Если сотрудник признан неспособным к выполнению трудовой деятельности на основании документов, выданных медицинским учреждением в установленном законом порядке, то по статье 83 ТК расторжение трудового договора сопровождается выплатой выходного пособия в размере двухнедельной зарплаты.

Изменение условий

Если в трудовом договоре, заключенном между сотрудником и работодателем, изменились условия, с которыми работник не согласен и отказывается продолжать выполнение трудовых обязанностей, то по статье 77 ТК РФ при его увольнении положена выплата выходного пособия в размере средней зарплаты за две недели.