Подоходный налог (или НДФЛ) удерживается ежемесячно с начисляемого дохода, но взимается он не всегда. В каких случаях и с какой суммы подоходный налог не берется, будет рассказано в этой статье.

Эта информация пригодится многим, так как сумма вознаграждения, которую работник может потратить на свои нужды, считается за вычетом налога, перечисляемого в бюджет государства.

О налоге

Налоговая база и ставка НДФЛ

Основной налог, взимаемый с зарплаты — это НДФЛ (или, как его еще называют, подоходный налог).

Налоговая база (доходы, подлежащие налогообложению). Налог взимается буквально со всех доходов: к примеру, это выданная за труд зарплата, процент от выигрыша или дивиденды. Но существуют и такие моменты, когда доходы налогом не облагаются.

К таковым относятся:

- оплата больничного;

- пособия по уходу за детьми;

- иные виды льготных и компенсационных начислений.

Ставка налога. Для разных категорий граждан он отличается, но для основной части резидентов принято взимать 13% от размера дохода. Если статус резидента не присвоен, то этот процент возрастает.

Чтобы получить данный статус, следует находиться на территории РФ не менее 183 дней ежегодно, при этом право непребывания сохраняется, но не более чем на полгода (они могут быть потрачены на отдых, учебу и т. д.).

Чтобы вычислить, какую зарплату вы получите в чистом виде, рекомендуется выполнить следующее: вычесть из предполагаемой суммы дохода 13 процентов. Это и будет доход в чистом виде, на который можно будет рассчитывать.

Сколько процентов от зарплаты и других доходов составляет подоходный налог

Сколько подоходный налог составит в итоге, зависит от того, по какой ставке подлежат обложению доходы физического лица. Ст. 224 НК РФ предусмотрено 5 процентных ставок НДФЛ:

- 9% с суммы доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 01.01.2007. Такая же ставка установлена с сумм доходов учредителей доверительного управления ипотечным покрытием, полученных на основании приобретения ипотечных сертификатов участия, выданных до 01.01.2007.

- 13% НДФЛ с суммы доходов физических лиц (заработной платы, вознаграждений по гражданско-правовым договорам, доходов от продажи имущества и др.). С 2015 года такая же ставка действует для дивидендов. Базу для налога с дивидендов необходимо рассчитывать, отделяя ее от других доходов, облагаемых по ставке 13%.

- 15% с сумм дивидендов, полученных физическими лицами — нерезидентами от долевого участия в российских организациях. С 01.01.2021 — с годовых доходов, превышающих 5 млн руб.

- 30% с сумм всех прочих доходов, полученных физическими лицами — нерезидентами.

- 35% с сумм выигрышей, призов и участия в любых конкурсах, сумм процентов от вкладов в банках (в части превышения установленных размеров ставки ЦБ РФ), сумм экономии на процентах с полученных кредитов и др.

С 2015 года действуют особые правила в части уплаты авансовых платежей по налогу с иностранцев, которые осуществляют деятельность на основании патентной системы налогообложения. При получении или продлении патента они должны внести авансовый платеж исходя из суммы 1 200 руб., умноженной на коэффициент-дефлятор, установленный для соответствующего года, и на коэффициент, учитывающий особенности регионального рынка труда. При последующем расчете НДФЛ для такого работника должны быть учтены оплаченные им авансовые платежи.

Стандартные налоговые вычеты

Части дохода, не облагающиеся НДФЛ, называются налоговыми вычетами. На сумму налоговых вычетов уменьшается налоговая база при расчете размера налога к уплате.

Существует категория лиц, пользующихся вычетами из налоговой базы:

- льготные категории (пп.1 и 2 п.1 ст. 218 НК РФ)

- родители; имеющие статус опекунов (пп. 4 п.1 ст. 218 НК РФ);

- мамы, воспитывающие детей одни (пп. 4 п.1 ст. 218 НК РФ);

- работающие пенсионеры.

Расчет подоходного налога в 2021 году с примером

Расчет подоходного налога в 2021 году производится следующим образом:

1. Суммируются все доходы работника, в том числе премии, поощрения, дополнительные выплаты. 2. Определяется размер вычета. 3. Из всей суммы доходов вычитаются вычеты. 4. Определяется размер процентной ставки подоходного налога в зависимости от статуса работника: резидент 13% или нерезидент 30%. 5. Высчитывается сумма налога, подлежащего уплате в федеральный бюджет.

Пример 1:

Необходимо рассчитать НДФЛ за месяц работы резидента РФ, имеющего 3-х детей.

Месячный доход работника составил 75 000 рублей.

Вычет на троих детей составит 1400 + 1400 + 3000 = 5800 рублей.

НДФЛ для такого наемного работника составит:

(75 000 – 5800) X 13% = 8 996 рублей.

Для этого работника возможность применения налогового вычета на детей закончится, когда его суммарный доход составит 350 000 рублей.

Пример 2:

Рассмотрим, как считать НДФЛ по ставке 15%, введенной с 1 января 2020 года, для высокого размера заработной платы.

Директор ООО «ИОН» получает зарплату в размере 500 000 рублей в месяц. По состоянию на октябрь 2021 года директору было выплачено 5 млн рублей с начала года. НДФЛ с доходов за январь-октябрь 2021 года составил 650 000 руб. (10 мес x 500 000 руб. x 13%). При этом ставка налога с этих доходов была использована в размере 13%. Начиная с ноября 2021 года, для обложения доходов директора будет применяться ставка НДФЛ 15%. Следовательно, за эти два последних месяца 2021 года в бюджет было уплачено 150 000 руб. (2 мес. x 500 000 руб. x 13%).

Многие плательщики НДФЛ считают, что налоговый вычет они могут получить в виде денежных сумм. Это совершенно неверно. В действительности на размер налогового вычета уменьшается полученный доход, а затем рассчитывается НДФЛ к уплате.

Если в 2021 году не произойдет изменений, о которых мы расскажем ниже, то пример расчета подоходного налога, описанный выше по тексту, будет актуальным и в 2021 году.

Расчет для пенсионеров, продолжающих работать

Если при выходе на пенсию гражданин продолжает трудовую деятельность, то законодательство в этом отношении работает довольно жестко. При официальном трудоустройстве гражданина налог удерживается на общих основаниях.

В трудовой книжке делаются соответствующие записи, а удерживаемые взносы отчисляются в ФСС. В этом случае удерживается налог в размере 13 процентов на общих основаниях.

В то же время работающие пенсионеры имеют право на все виды вычетов, положенные работающим гражданам, не достигшим пенсионного возраста (относящиеся к льготным категориям, на детей).

Пример расчета НДФЛ с заработной платы

Рассмотрим варианты изъятия НДФЛ из месячной зарплаты.

Для гражданина РФ, который отработал месяц (22 дня) на дневной тарифной ставке (1560 руб. в день) и получил ежемесячную премию:

| Вид дохода | Сумма дохода (руб.) | Вид удержания | Сумма удержания (руб.) | Сумма зарплаты на руки (руб.) |

| Оклад | 34320 | НДФЛ 13% | 4851,6 | 32468,4 |

| Премия | 3000 | |||

| Общий доход | 37320 |

Для резидента (гражданина РФ), который отработал неполный месяц (15 рабочих дней) на дневной тарифной ставке (1560 руб. в день), а 5 дней находился на больничном листе (страхового стажа достаточно для оплаты больничного в размере 100% среднего заработка):

| Вид дохода | Сумма дохода (руб.) | Вид удержания | Сумма удержания (руб.) | Сумма зарплаты на руки (руб.) |

| Оклад | 23400 | НДФЛ 13% | 4056 | 27144 |

| Больничный | 7800 | |||

| Общий доход | 31200 |

Для нерезидента (иностранца), который отработал на дневной тарифной ставке (1300 руб.) 22 дня:

| Вид дохода | Сумма дохода (руб.) | Вид удержания | Сумма удержания (руб.) | Сумма зарплаты на руки (руб.) |

| Оклад | 28600 | НДФЛ 30% | 8580 | 20020 |

| Общий доход | 28600 |

Важно: несмотря на то что формула расчета НДФЛ проста, чтобы определить размер отчислений в бюджет, недостаточно знать только свою тарифную ставку, нужно также правильно рассчитать месячный доход.

Других общеобязательных удержаний из зарплат работников не предусмотрено. При этом работодатели дополнительно уплачивают за каждого сотрудника страховые взносы.

Налог с минимальной суммы

Взимается ли НДФЛ с МРОТ

Минимальная оплата труда приравнивается к МРОТ, ежегодно индексируется в зависимости от уровня инфляции. Как правило, в конце расчетного года устанавливается минимальная заработная плата, а МРОТ рассчитывается на год. Причем для каждого региона свой размер МРОТ и он может отличаться.

Прожиточный минимум и МРОТ — это разные вещи и путать их не нужно. Минимальный размер зарплаты — это именно та сумма, которую работодатель может установить на сотрудника с низкой квалификацией в месяц.

Так как со всех физических лиц взимаются налоговые вычеты, то с минимальной заработной платы они тоже удерживаются, то есть размер налога составляет 13%.

Как посчитать подоходный налог с зарплаты?

Для того чтобы правильно рассчитать подоходный налог с заработной платы за месяц, необходимо знать:

- форму оплаты труда (тарифная ставка, сдельная);

- наличие премиальных выплат за текущий месяц;

- основания для оплаты за работу в нерабочие, выходные дни, а также в ночные и вечерние часы;

- размер отпускных, больничных.

Все эти выплаты влияют на размер дохода сотрудника. Именно этот доход в итоге множится на ставку НДФЛ, и работодатель получает сумму налога, которую необходимо удержать из зарплаты работника и перечислить в бюджет.

Важно: при определении дохода совместителя работодатель обязан включить в расчет все тарифные, премиальные и компенсационные выплаты для должности по совместительству. При совмещении доплата за дополнительный объем работы включается в расчетный листок гражданина по основному месту работы. Это определяющая разница между совмещением и совместительством, хотя далеко не единственная.

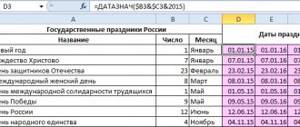

Если вы работаете по тарифной ставке (часовой или дневной), то в первую очередь вам необходимо получить информацию о том, сколько тарифных единиц (часов или дней) вы отработали в отчетном месяце. Когда речь идет о тарифных днях, то в месяце может быть 20, 21, 22 рабочих дня и, соответственно, разное количество рабочих часов (8 × 20, 8 × 21, 8 × 22). От этого зависит тарифный оклад за месяц.

Совет: узнайте, как пишется заявление на ежегодный оплачиваемый отпуск.

При сдельной оплате труда необходимо получить достоверную информацию о нормах выработки, о расценках и о закрытых вами нарядах. Если в течение месяца у работника были больничные листы, основной или дополнительный отпуск, то заработок за месяц зависит от расчета среднемесячной зарплаты. Если были отпуска без оплаты, то такие дни просто не учитываются при определении месячного дохода.

Смотрите также: Как посмотреть баланс карты Сбербанка через Интернет или телефон?

Кому не нужно платить налог

Не удерживается подоходный налог с отдельных видов выплат:

- с пенсии — это социальные выплаты;

- с больничных листов;

- при начислениях пособий по беременности и родам;

- при нахождении женщины в декрете;

- с алиментов.

Если гражданин не трудоустроен и на него не ведутся записи в трудовой книжке, то и удержания подоходного налога тоже не будет. При этом в ФСС не будут переводиться средства на страхование, а период работы не войдет в его трудовой стаж.

С каких доходов платится налог

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия! Получить бесплатный доступ на 14 дней

Налог платится не только с зарплаты. В налогооблагаемую базу попадают все поощрения, премии и другие дополнительные выплаты, в том числе материальная выгода и доходы, которые работник получил в натуральной форме. Налог рассчитывается так:

- суммируем все доходы сотрудника;

- вычитаем из этой суммы официальные расходы;

- с полученного остатка взимаем налог 13, 15 или 30 %.

От НДФЛ освобождаются некоторые виды доходов, которые перечислены в ст. 217 НК РФ. Это государственные пособия (кроме пособия по безработице), пенсии, вознаграждения донорам, полученные алименты, суммы единовременной помощи и другие выплаты. С 2021 года этот список пополнился компенсациями, отдельно выделена компенсация проезда в отпуск и обратно для работников из районов Крайнего Севера и приравненных к ним местностей.

Как узнать, платит ли фирма налоги за сотрудников

Ваша зарплата полностью «белая», и это очень хорошо. Но, увы, это не гарантирует, что ваше руководство с вами честно. Честно в плане того, что оно может «забыть» выплатить положенные налоги за работника, тем самым экономя для себя немножечко денежек. И самое негативное, что такой его поступок сказывается не на нем, а на будущем работнике. Например, у него будет маленькая пенсия.

Учтите! Имеются способы, которые помогут вам узнать, отчисляет ли ваш работодатель взносы на будущую вашу пенсию:

- через госуслуги;

- через сайт пенсионного;

- лично.

Разберем указанные способы подробнее.

Какие налоги платит ИП за работников

Все, кто является индивидуальным предпринимателем, обязаны выплачивать налоги как за сотрудника, так и за себя – НДФЛ, в пенсионный и ФСС.

Но есть одна проблема – у самого предпринимателя нет зарплаты. Поэтому расчет выплат придется вести исходя из суммы непосредственного дохода.

В качестве примера рассмотрим доход до 300 тысяч в год. В этом случае ему придется платить:

- в пенсионный – 23400 руб;

- в соцстрах – 4590 руб.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Если же доход превышает указанные триста тысяч, то к означенным суммам необходимо добавлять еще 1 % от той суммы, что превышает.

Но, выплачивая минимальную сумму в соцстрах, ИП не сможет рассчитывать на получение больничных. Для этого ему необходимо будет доплачивать как минимум 2610 руб. в год. Вроде бы немного, но многие отказываются.

А вот сотрудники, работающие на индивидуального предпринимателя, имеют одинаковые условия с работниками других компаний. Ведь предприниматель в этом случае выступает в роли работодателя. И его сотрудники обязаны выплачивать все, что полагается по закону.

Проверка через сайт Госуслуги

Сделать это очень просто – необходимо провести регистрацию на портале (если ее нет), после заказать выписку о состоянии вашего пенсионного счета. Особо что-то делать не нужно, так как все происходит автоматом.

Итак, авторизируемся и находим . Жмем кнопку «получить услугу», далее заполняем требуемые данные.

После этого через пару минут вы получите запрошенную выписку, которую система пришлет вам в личный кабинет. Из выписки вы сможете узнать, платит ли за вас ваш работодатель взносы и с какой зарплаты все это происходит.

Также через личный кабинет на портале госуслуг можно зайти на сайт пенсионного фонда. Для этого в личном кабинете (госуслуги) находим следующий раздел «О сформированных пенсионах правах». Именно в этом разделе имеется вся информация по интересующему вас вопросу.

Посмотрите видео. НДФЛ в деятельности ИП:

Как считать НДФЛ

Если сумма налоговых баз, о которых мы говорили выше (перечисленных в пункте 2.1 статьи 210 НК), меньше 5 миллионов, то налог будет равен 13% от суммы этих налоговых баз.

Если сумма этих налоговых баз больше 5 миллионов, то налог считается так (цитируем проект):

«…как сумма 650 тысяч рублей и величины, равной адвалорной налоговой ставке, установленной абзацем третьим пункта 1 статьи 224 НК (15%), процентной доли уменьшенной на 5 миллионов рублей суммы налоговых баз.»

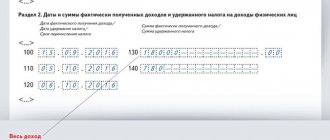

Сейчас налоговые агенты считают НДФЛ с доходов нарастающим итогом с зачем ранее исчисленного налога. Но к доходам от долевого участия (дивидендам) это правило не применяется. По ним налог считают отдельно по каждой выплате.

Теперь это исключение для дивидендов отменяется. Налоговые агенты будут считать НДФЛ для дивидендов по тому же алгоритму, что и по зарплате.