Когда и куда необходимо подавать заявление на возврат подоходного налога

Заявление на возврат подоходного налога налогоплательщик пишет в том случае, если в течение налогового периода у него появилось право на вычет — имущественный или социальный, и он хочет получить вычет через инспекцию.

О том, как вернуть НДФЛ за лечение и обучение, читайте в материалах «Порядок возврата НДФЛ (подоходного налога) за лечение» и «Порядок возврата подоходного налога (НДФЛ) за обучение».

Также заявление подается, если у налогоплательщика изменился статус резидентства (был нерезидентом — стал резидентом) и возникла необходимость в пересчете НДФЛ.

Кроме того, бывают случаи, когда налоговый агент излишне удерживает и перечисляет в бюджет НДФЛ налогоплательщика, а затем перестает существовать. Ошибку выявляют, но вернуть налог через агента уже невозможно. В этом случае налогоплательщику также необходимо написать заявление на возврат НДФЛ.

См. «За возвратом НДФЛ нельзя отправить работника в инспекцию».

С заявлением на возврат подоходного налога налогоплательщику следует обратиться в налоговый орган по месту его жительства. При смене статуса резидентства физическое лицо должно обратиться в налоговую инспекцию, в которой он был поставлен на учет по месту своего жительства либо пребывания (п. 1.1 ст. 231 НК РФ).

Во всех остальных случаях НДФЛ нужно возвращать через работодателя. Как это сделать, пошагово разъяснили эксперты КонсультантПлюс. Получите бесплатный доступ к системе и смотрите, какие действия потребуются, чтобы вернуть налог на работе.

Возврат переплаты по налогам

Зачастую складывается ситуация, когда на лицевом счете организации, ИП или физлица появляется переплата. Причины возникновения существуют разные:

- Ошибочный расчет налога.

Такое может произойти, если налог рассчитан по другой ставке, без учета расходов, страховых взносов, льгот и т.д.

- Излишне взысканная сумма налога.

Переплата по этой причине может возникнуть, когда гражданин обращается за возвратом НДФЛ при заявлении налоговых вычетов. Также такое происходит, если ИФНС неправомерно взыскивает налог в большем размере, чем положено.

- Уплата налога с «излишком».

Чаще всего такая переплата образуется, когда ИП или граждане уплачивают налог в гораздо большем размере, чем нужно.

Узнать об имеющейся переплате налогоплательщик может:

- в личном кабинете на сайте ФНС;

- непосредственно от ИФНС.

На ИФНС возложена обязанность извещать организации, ИП и физлиц об обнаруженных фактах переплаты в 10-дневный срок с даты ее выявления (п. 3 ст. 78 НК РФ).

Переплату можно зачесть в счет будущих платежей либо вернуть на свой банковский счет (ст. 78 НК РФ). В обоих случаях необходимо обратиться в ИФНС по месту учета с письменным заявлением. Передать его в налоговый орган можно:

- лично или через представителя;

- через Почту России (направив заявление заказным письмом с описью вложения);

- по ТКС или через Личный кабинет на сайте ФНС.

Обязательно ли подавать декларацию 3-НДФЛ и одновременно заявление на возврат

Заявление на возврат налога налогоплательщику необязательно подавать вместе с декларацией 3-НДФЛ. Это можно сделать после. Ведь декларацию все равно сначала будут камералить. А это занимает до 3 месяцев. Подать заявление можно в течение этих 3 месяцев или по окончании проверки.

См. «Минфин пояснил, сколько ждать возврата налога по 3-НДФЛ».

К заявлению в обязательном порядке должны прилагаться документы о праве на вычет, о смене резидентства и другие подтверждающие документы.

Механизм возврата НДФЛ при праве на вычет

Государство освобождает от налога часть дохода гражданина, которую он направил на свои социально значимые расходы: покупку жилья, поддержание здоровья, учебу и т. п. Также могут быть освобождены от НДФЛ доходы или их часть, которые человек получил в процессе крупной сделки. Например, при продаже квартиры или автомобиля.

Во всех этих случаях возникает право на так называемый налоговый вычет по НДФЛ.

Налоговый вычет – это освобождение части полученного человеком дохода от НДФЛ. Если при этом НДФЛ уже был удержан и уплачен со всего дохода, возникшую разницу можно вернуть.

Важно знать:

- Уменьшить за счет вычета можно только доходы, облагаемые НДФЛ по ставке 13%.

- Вернуть налог из бюджета можно только при условии, что он туда уже перечислен тем, кто выплачивал доход (например, работодателем, он же – налоговый агент по НДФЛ).

- Вернут именно налог по ставке 13%, а не всю сумму расходов. Например, если гражданин потратил на лечение 100 000 руб., заявил вычет и возврат, то вернут ему 13 000 руб. (100 000 руб. × 13%).

Форма заявления на возврат НДФЛ и порядок ее заполнения

С 9 января 2021 года заявление на возврат подается по форме, утвержденной приказом ФНС России от 14.02.2017 № ММВ-7-8/[email protected] в редакции приказа ФНС от 30.11.2018 № ММВ-7-8/[email protected]

Актуальный бланк заявления на возврат НДФЛ можно скачать здесь.

А далее мы приводим для вас образец заполнения заяявления на возврат НДФЛ за 2021 год по новой форме.

О нюансах заполнения заявления о возврате НДФЛ при обращении за социальным или имущественным вычетом читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Сроки возврата

После доставки материалов в инспекцию и принятии ею полученных материалов, в случае правильного заполнения и предоставления всей информации, требуемой для возврата лишне перечисленных сумм, решение принимается на протяжении 10 дней.

При недостаточном предоставлении информации, налоговая инспекция отсылает лицу, подавшему документы, уведомление, с отображением причин отказа или с просьбой о пересылке дополнительных материалов, отсутствующих для положительного решения вопроса.

Уведомление о принятии решения отсылается заявителю не позже 5 дней с даты принятия решения.

Если с документами все в порядке, то согласно п. 6 ст. 78 НК РФ налоговая инспекция обязана возвратить лишнюю сумму на протяжении 30-ти дней.

На практике, нередко получается так, что деньги не попадают на счет заявителя на протяжении многих месяцев.

Это связано с тем, что инспекторы налоговой структуры могут предупредить об осуществлении проверки платежей плательщиком пошлины, обратившегося с запросом о возвращении лишне перечисленных пошлинных сумм. Срок проведения такой проверки, порой, достигает 3-х месяцев.

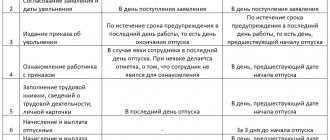

Сроки отсылки заявления в инспекцию на возвращение денежных средств и сроки выполнения запроса заявителем можно выразить в таблице:

| Срок отправки обращения | Срок возвращения денег |

| Запрос требуется отправить на протяжении 3-х лет с даты переплаты пошлины (не с даты выявления). | Переплата налога должна быть возвращена заявителю на протяжении 30-ти суток с момента регистрации запроса. |

Итоги

Заявление на возврат подоходного налога следует направлять при представлении декларации 3-НДФЛ или по окончании ее камеральной проверки. Форма заявления утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/[email protected] С 09.01.2019 применяется ее новая редакция.

Источники:

- Приказ ФНС России от 14.02.2017 N ММВ-7-8/[email protected]

- Налоговый кодекс РФ

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Основания для возврата налога

Каждый официально трудоустроенный работник РФ должен уплачивать обязательный сбор в 13% от получаемого им дохода (за проделанную работу, при предоставлении жилья в аренду и пр.). Однако, законодательство РФ предусматривает определенные льготы, которые позволяют возвращать часть уплачиваемых налогов на доходы физических лиц. Данное обстоятельство регламентируется Налоговым кодексом РФ.

Вычет НДФЛ может быть произведен несколькими способами:

- в качестве скидки на оплату других налогов;

- безналичным расчетом на счет заявителя.

Вычет не может быть начислен на расчетный счет третьего лица. Он выплачивается только заявителю, который создает запрос на возврат.

Законодательством сформированы несколько обстоятельств, которые могут быть основанием для получения налогового вычета:

- покупка недвижимости (жилья или земельного участка, оплата ипотеки);

- траты социального характера (например, обучение, лечение или социальное страхование);

- благотворительные взносы.

При этом необходимо будет предоставить документы, подтверждающие факт реализации указанные обстоятельств – чеки, договор купли-продажи, договор с ВУЗом и платежные квитанции и т.д.

Какие документы понадобятся

Основной список документов на возврат НДФЛ:

- копия паспорта гражданина РФ;

- форма 3-НДФЛ;

- форма 2-НДФЛ (не предоставляется при оформлении вычета у работодателя);

- справка о доходах по совместительству;

- заявление.

Дополнительно подаются свидетельства о рождении детей, братьев/сестер для подтверждения родства и копия свидетельства о браке.

Для возмещения потраченных на лечение средств понадобятся:

- договор с медицинским центром на оказание медицинских услуг;

- копия лицензии медицинского учреждения;

- справка об оплате по договору.

Для вычета за получение образования, кроме основного пакета документов, дополнительно предоставляются копии договора на обучение и лицензии образовательного учреждения, а также чеки, квитанции либо иные платежные документы.

Для получения имущественного вычета также требуется:

- копия договора купли-продажи;

- выписка из ЕГРН либо свидетельство о праве собственности;

- кредитный договор;

- справка из банка об уплаченных процентах по кредиту.

Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

Документ содержит 3 страницы, содержащие информацию о гражданине и обстоятельствах назначения льготы:

- личные данные (паспортные, ИНН, ФИО и так далее);

- основание назначения возврата;

- реквизиты банка;

- сведения об ИФНС, куда направляется документация.

Перед заполнением формы рекомендуется подготовить декларацию, справку о доходах, паспорт. Возможны внесение данных и отправка документов на вычет, в том числе заявления, через интернет посредством личного кабинета налогоплательщика. Алгоритм заполнения и требуемые сведения те же. Многие из них не требуют введения, поскольку вставляются автоматически, что значительно упрощает процесс. Однако заверить онлайн-форму необходимо электронной подписью.

ВНИМАНИЕ! В различных отделениях ИФНС собственный порядок приема заявления. В некоторых допустима его подача совместно с другой документацией, в других отправка осуществляется уже после проверки 3-НДФЛ. Через интернет заявление направляют после одобрения декларации и подтверждения возможности возврата налога.

Если в 3-НДФЛ вносилось более одного источника дохода, и льгота учитывает поступления со всех мест работы, то составляется столько заявлений, сколько указано работодателей. То есть количество документов равняется числу разделов 1 декларации.

Страница 1

Первый лист заявления содержит персональные сведения о плательщике и обстоятельства вычета.

- Обязательно вносится ИНН (КПП предусмотрен для организаций).

- Далее обозначается порядковый номер заявления, подаваемого в ИФНС в 2021 году, и код органа. Последний можно узнать на официальном ресурсе налоговой службы.

- После внесения ФИО вводится статус гражданина — при оформлении возврата выбирают единицу. Основанием для льготы указывают статью 78 НК РФ. В последующих пунктах ставят единицы, указывающие на излишне внесенный налог.

- Далее вписывают величину НДФЛ к возврату — она также обозначена в первом разделе 3-НДФЛ. Затем указывается рассматриваемый период.

- После этого вносится классификатор территорий ОКТМО. Его можно взять из первого раздела декларации или узнать на официальном ресурсе ИФНС.

Определение ОКТМО через онлайн-сервис

- КБК в 2021 году на возмещение НДФЛ указывается, как 18210102010011000110 (также присутствует в 3-НДФЛ).

- В завершение обозначают число страниц (3) и прилагаемых листов иных документов. При личном предоставлении сведений в левом столбце выбрать единицу, через представителя — двойку. Далее оставляют контактный телефон, проставляют дату и роспись.

Страница 2

Второй лист содержит банковские реквизиты. Вверху страницы дублируют ее номер, ИНН, ФИО плательщика. Далее вносят сведения финансового учреждения, куда будут переведены средства к возврату при согласии с заявлением. Поэтому важно правильно заполнить реквизиты банка и самого получателя. Вид счета отмечают, например, «08» — так обозначается лицевой, согласно примечанию на третьей странице. Там же указаны иные варианты. Номер счета — «1», получатель — «2».

Бланк заявления на возврат НДФЛ, стр. 2

Страница 3

Последний лист содержит информацию о гражданине. Нужно указать фамилию и код документа, согласно которому вносятся сведения. Варианты можно посмотреть в примечании внизу страницы. Обычно используется код «21» , который означает, что данные введены, в соответствии с паспортом РФ.

Бланк заявления на возврат НДФЛ, стр. 3

Вносятся номер и серия документа, кем выдан и дата. Далее подготовленное заявление с перечнем необходимых документов (при одновременной подаче) или после проверки декларации направляют в ИФНС любым удобным способом. Перед отправкой заявления через интернет важно проверить все данные, поскольку после завершения действия отредактировать бумагу уже невозможно.

Видео — Заполнение заявления на получение налогового вычета

Порядок заполнения заявления по установленной форме

На первой странице указываем сведения о сумме, виде налога и плательщике.

- В самом верху указывается «ИНН».

- Для физических лиц поле «КПП» не заполняется.

- В строке «Номер заявления» указывается «1», в случае если подается единственное (первое) заявление в текущем году. Для каждого следующего заявления в этом же году указывается соответствующий номер — 2, 3 и т.д.

- В строке «Представляется в налоговый орган (код)» необходимо указать код налогового органа, в который подается заявление. Узнать код можно на странице https://service.nalog.ru/addrno.do сайта ФНС. Обычно нужно указать налоговый орган по месту жительства.

- В строке «Полное наименование организации …» укажите свои фамилию, имя, отчество (если оно есть) печатными буквами. При этом каждая буква вписывается в отдельной клетке.

- В поле «Статус плательщика» указывается «1».

- В поле «На основании статьи» указывается «78».

- В поле «Вид суммы»: указывается «1».

- В поле «Характер платежа к возврату» указывается «1».

- В поле «Размер суммы к возврату» указывается сумма налога к возврату, указывается по данным строки 050 разд. 1 декларации 3-НДФЛ.

- В поле «Налоговый (расчетный) период (код)» для вычета за 2019 год, указывается код «ГД.00.2019».

- В строке «Код по ОККод бюджетной классификации» укажите КБК для НДФЛ — 182 1 0100 110 — указываемый в 2019-2020 годах.

- В ячейке «Заявление составлено на __ страницах» указывается количество заполненных страниц заявления.

- В ячейке «с приложением подтверждающих документов или их копий на __ листах» при наличии соответствующих документов отражается суммарное количество листов подтверждающих документов, договоров, копий чеков и пр.

- В разделе «Достоверность и полноту сведений подтверждаю» указывается значение «1», если заявление подается вами лично, либо «2», если заявление подается вашим представителем.

- Далее указываются фамилия, имя, отчество представителя, а в поле за ним — номер контактного телефона. Если подача производиться лично, то укажите свои контакты.

- Поле «Наименование и реквизиты документа, подтверждающего полномочия представителя» заполняется если заявление подается по доверенности вашим представителем.

- В поле «Подпись» расписывается тот кто подает заявление, и заполняет поле «Дата».

- Поля в разделе «Заполняется работником налогового органа» заполнять не нужно.

На второй странице указываются реквизиты счета в банке для получения возврата НДФЛ.

- Вверху в полях повторно указывается ИНН, и ФИО.

- Далее заполняются данные о счете в банке, на который будет отправлен возврат суммы НДФЛ. Заполняются: наименование банка, вид счета, БИК банка. Эту информацию лучше всего запросить непосредственно в банке.

- В поле «Номер счета» укажите значение «1» и внесите соответствующий номер счета.

- В ячейке «Получатель» укажите значение «2» и внесите свои ФИО.

Третья страница заполняется в случае, если на предыдущих страницах не было возможности указать свой ИНН.

На данной странице указываются персональные данные:

- фамилию и инициалы (отчество — при наличии);

- код документа, удостоверяющего личность (например, 21 — паспорт гражданина РФ, 07 — военный билет), и его реквизиты — серию, номер, дату выдачи и кем он выдан.

Особенности

Заявление физического лица о предоставлении налогового вычета подается в ИФНС по месту регистрации заявителя. В нем необходимо указать идентификационный номер налогоплательщика. Если он отсутствует, то следует сначала получить Свидетельство о постановке на учет в налоговом органе.

Получение ИНН

Для получения ИНН необходимо обратиться в инспекцию по месту регистрации с паспортом либо свидетельством о рождении, если гражданину не исполнилось 14 лет.

Справка об отсутствии долгов

В некоторых случаях у заявителя могут потребовать справку об отсутствии долгов перед государством.

Документ имеет две формы:

- с детализацией долгов по видам и налогам;

- с обобщенной формулировкой о наличии либо отсутствии долгов.

Рассрочка или отсрочка налоговых выплат

Согласно Налоговому Кодексу РФ, отсрочка либо рассрочка налоговых платежей — это перенос сроков уплаты на более позднее время в течение 1 календарного года. Отсрочка предусматривает единовременное погашение платежа, а рассрочка — дробление суммы, подлежащей уплате, на несколько частей. Налоги, которые зачисляются в федеральный бюджет, могут быть распределены к уплате на три года.

Решение о предоставлении такой налоговой льготы принимается в течение тридцати дней с момента подачи в соответствующий орган заявления о предоставлении льготы.

Налоговый вычет

Налоговый вычет — это определенная часть дохода, которая не облагается налогами, либо возврат части уплаченных доходов по определенным причинам. Излишне уплаченные денежные средства возвращаются в нескольких случаях.

На какие расходы можно получить вычет:

- на ребенка до 18 лет,

- лечение самого заявителя, его детей или родителей,

- обучение самого заявителя, его детей или братьев/сестер до 24 лет;

- формирование будущей пенсии;

- благотворительную деятельность.

Предоставление льготы

Для того, чтобы получить подобный вычет, следует подать заявление на возврат налога в налоговую, образец которого был рассмотрен выше. К нему прилагаются обязательные документы, обосновывающие право на льготу.

Вычет полагается гражданам, которые являются:

- ликвидаторами аварии на ЧАЭС,

- инвалидами военных действий либо Великой Отечественной войны,

- героями СССР или РФ,

- инвалидами 1 или 2 группы,

- участниками боевых действий.

Возврат или зачет излишне уплаченной суммы

При подаче заявки гражданин вправе выбрать способ компенсации возникшей переплаты. Ее можно либо вернуть, либо направить в счет уплаты будущих налогов.

КБК и ОКТМО

КБК — это код бюджетной классификации бюджетных доходов, состоящий из 20 цифр. Каждый отдельный налог имеет свой КБК. Узнать его можно на сайте ФНС РФ.

ОКТМО — это общий классификатор территорий муниципальных образований, код региона, в котором платился налог. Узнать его можно из квитанции, по которой уплачивался налог.