Бухгалтер – едва ли не главный специалист компании. От его работы зависят многие производственные процессы компании, а также, в некоторой мере, финансовое благополучие и стабильность.

Именно по этой причине бухгалтеру важно не только разбираться в специфических понятиях, связанных с работой, но и уметь правильно и точно применять их на практике. В сегодняшней статье речь пойдет о том, как правильно составить резерв отпусков и провести эти сведения в бухгалтерской отчетности.

Как создать резерв отпусков

Резерв на оплату отпусков в текущем году должны создавать все работодатели. Исключение составляют только те, кому разрешено вести упрощенный учет.

Резерв на отпуска (далее также – РО) показывает величину обязательств перед работниками по оплате отпусков.

Компании сами решают, на какую из отчетных дат формировать РО. Допустимы варианты, когда РО создают:

- на последнее число каждого месяца;

- на последний день отчетного квартала;

- ежегодно 31 декабря.

Отметим, что наиболее предпочтителен первый вариант, т. к. он показывает полную картину по сложившейся ситуации с оплатой отпусков. Однако этот метод более трудоемкий и требует значительного времени бухгалтера.

Последний вариант – самый простой. К нему прибегает основное число компаний, которые составляют отчетность только по итогам года.

Второй вариант – золотая середина и считается более оптимальным с точки зрения эффективности и трудоемкости затрат по его расчету.

Выбранный метод компания закрепляет в приказе по утверждению учетной политики.

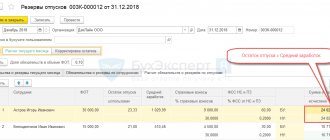

Пример расчета отпускного оценочного обязательства

ООО «Компания» создает оценочное обязательство на выплату отпускных. По состоянию на 31.12.2020:

- остаток начисленного ранее оценочного обязательства составляет 410 000 руб.;

- численность работников — 50 человек;

- средняя месячная зарплата — 25 000 руб.;

- количество неиспользованных отпускных дней — 450.

Резерв на отпуска в бух и налог учете с примером расчета:

Сумму превышения фактически начисленного и расчетного резервирования отпускных сумм учитываем 31.12.2020 в составе внереализационных доходов в размере:

410000 — 39991,74 = 10068,26 руб.

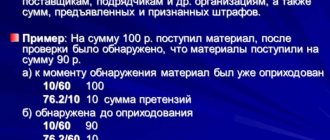

Бухгалтерский учет резерва отпусков

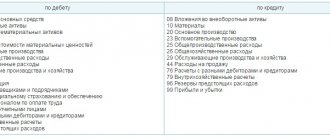

Резерв по отпускам в бухучете на выбранную отчетную дату формируют по дебету тех затратных счетов, на которые обычно начисляют зарплату и взносы:

Дебет 08, 20, 25, 26, 44 и др. – Кредит 96 – начисление резерва на оплату отпусков (отпускные и взносы во внебюджетные фонды).

Кредитовое сальдо по счету 96 «Резерв на оплату отпусков» на отчетную дату отражают в балансе предприятия по строке «Оценочные обязательства».

Проводки по начислению отпускных (компенсации за неиспользованный отпуск) и страховых взносов выглядят следующим образом:

- Дебет 96 Кредит 70 – начислены отпускные (компенсация за неиспользованный отпуск) за счет резерва;

- Дебет 96 Кредит 69 – начислены взносы в фонды за счет резерва.

Если компании не хватило ранее начисленного РО, то отпускные и взносы в части превышения отражают в общем порядке по дебету затратных счетов.

Особенности формирования оценочного обязательства в бюджетном учреждении

Бюджетные и автономные учреждения при отражении операций используют собственный план счетов, установленный приказом Минфина №157н от 01.12.2010. Минфин в письме №02-07-07/28998 от 20.05.2015 рекомендует, как считать резерв отпусков на 2021 год в бюджетном учреждении: определяется оценочное обязательство ежемесячно исходя из данных о неиспользованных днях отдыха на последний день месяца.

Производить расчет резерва отпусков на 2021 год в бюджетном учреждении предлагается одним из трех методов.

Метод 1. Персонально по каждому сотруднику:

Метод 2. По учреждению в целом:

Метод 3. По отдельным категориям (например, отдельно по каждому структурному подразделению):

где К1, К2, … Кn — неиспользованные дни отдыха по каждой категории сотрудников,

ЗП1, ЗП2, … ЗПn — средняя дневная зарплата по каждой категории сотрудников.

Как рассчитать резерв отпусков

Законодательные акты не содержат порядка формирования резерва на оплату отпусков. Поэтому компания вправе самостоятельно разработать данный порядок и утвердить его приказом по учетной политике.

Для работы можно использовать несколько вариантов расчета РО. Эти варианты объединяет одно: всех работников делят на блоки, исходя из счета, на который начисляют зарплату. Другими словами, в один блок будут объединены сотрудники, чью оплату труда относят на счет 20, в другой блок – те, чью з/п начисляют на счет 25, и так далее.

Рассмотрим подробнее предлагаемые варианты.

Первый вариант расчета РО

Резерв предстоящих расходов на оплату отпусков формируют на основе среднедневного заработка каждого работника. Для расчета по каждому конкретному работнику определяют число неиспользованного отпуска на каждую расчетную дату (месяц, квартал, год).

Для расчета среднего дневного заработка применяют стандартную формулу, с которой вы можете ознакомиться в статье «Как правильно рассчитать отпускные в 2021 году».

Итак, РО каждого конкретного работника с учетом взносов во внебюджетные фонды рассчитывают по формуле:

| РОр = Q × СрЗП × (1 + Твф / 100%) |

Где:

- РОр – отпускные работника с учетом начисления взносов во внебюджетные фонды;

- Q – количество неиспользованных дней отпуска;

- СрЗП – среднедневной заработок работника, руб.;

- Твф – тариф взносов во внебюджетные фонды, %.

Далее складывают РО по всем работникам. Полученная величина и будет резервом отпусков.

Второй вариант расчета РО

Если в первом варианте определяют средний заработок каждого конкретного работника, что довольно трудоемко, то во втором варианте можно определить среднедневной заработок работников, объединенных в соответствующие блоки (о распределении по блокам было сказано выше).

Поэтому в этом случае определяют количество дней неиспользованного отпуска по соответствующему блоку работников. Далее необходимо рассчитать среднедневной заработок по каждому блоку сотрудников за отчетный период (месяц, квартал или год). Это делают по формуле:

| СрЗПб = ∑ / q / S |

Где:

- СрЗПб – среднедневная заработная плата по блоку работников;

- ∑ – сумма з/п, начисленная всем работникам по блоку за отчетный период;

- q – количество дней в отчетном периоде;

- S – количество работников в блоке.

Далее надо определить сумму РО по каждому блоку работников:

| РОб = (СрЗПб + СрЗПб × Твф) × Qб |

Где:

- РОб – резерв отпусков по блоку работников;

- Qб – количество неиспользованных дней отпуска по блоку работников.

В итоге полученные величины по всем блокам необходимо сложить и получить сумму РО.

Третий вариант расчета РО

В третьем варианте величину РО рассчитывают по итогам прошлого года. Для этого необходимо определить норматив по блоку работников на 31 декабря прошлого года. Делают это по формуле:

Данный норматив – постоянная величина. Он не меняется независимо от того, как компания будет корректировать РО – ежемесячно или каждый квартал.

Далее на каждую отчетную дату (месяц, квартал или год) сумму отчислений в РО по блоку работников рассчитывают следующим образом:

В конце необходимо сложить найденные величины РО по всем блокам работников.

Другие способы расчетов

Еще одним способом, как рассчитать резерв отпусков, является расчет по каждому сотруднику отдельно. Для расчетов используйте следующую формулу:

При этом необходимо зарезервировать и средства, необходимые для уплаты страховых взносов. Считается такой резерв так:

Оба значения (резерва и запаса расходов на взносы) суммируются. Все данные берутся на день расчетов.

Налоговый учет

В отличие от бухгалтерского учета, в налоговом учете создание РО – право работодателя.

Также отличительная черта формирования РО в налоговом учете – способ создания. Он прописан в ст. 324.1 НК РФ. Данный способ предусматривает:

- определение процента отчислений в РО;

- расчет суммы РО ежемесячно на последнюю дату месяца;

- проведение инвентаризации РО на конец года.

Если компания хочет избежать разниц в налоговом учете по РО, она может начислять резерв и в бухучете, и в налоговом учете одинаково:

В конце года проводят инвентаризации начисленного РО. Для корректировки РО необходимо рассчитать фактически сложившуюся сумму неотгулянных дней отпуска по состоянию на 31 декабря. Полученную сумму сравнивают с расчетной и при необходимости делают корректировку.

Методики создания оценочного обязательства в бухучете

Согласно пункту 15 ПБУ 8/2010 создать оценочное обязательство необходимо как минимум один раз в год по состоянию на 31 декабря (то есть отчетную дату).

В таком случае на 31 декабря единовременно резервируется сумма отпускных, которую предполагается выплатить в будущем году, одной проводкой. Например, допустимо взять объем выплат, аналогичный выплатам за отчетный год.

Такой принцип формирования является наиболее простым для учета, но некорректен для признания расходов, поскольку на отчетную дату у компании еще нет обязательств к выплате отпускных сумм сотрудникам: они могут уволиться, компания примет новых сотрудников, и оценка окажется неверной.

Более правильным является равномерное признание расходов на формирование резерва в течение всего года. Если использовать такой метод, то необходимо оценить сумму неиспользованных дней отдыха по состоянию на 31 декабря и ежемесячно определять стоимость накопленных отпусков и делать доначисление резервируемых сумм. Можно оценить возможную сумму накоплений на будущий год и включать эту величину равномерно:

- ежемесячно (разделив на 12);

- ежеквартально (разделив на 4).

Если не создали отпускной резерв: ответственность, доначисление задним числом

обеспечение на оплату отпусков, ответственность

Для начала напомним, что на обязательном создании резерва отпусков настаивают нормы сразу двух нормативных документов: п. 13 П(С)БУ 11

и

п. 7 П(С)БУ 26.

У большинства предприятий, к сожалению, выбора нет: резерв (обеспечение) на оплату отпусков нужно создавать обязательно. Но есть те, кто на вполне законных основаниях

могут не утруждать себя созданием резервов. Это (п. 8 разд. І П(С)БУ 25

):

— субъекты микропредпринимательства, т. е. предприятия, у которых среднее количество работников за календарный год не превышает 10 человек и годовой доход которых не превышает сумму, эквивалентную 2 млн евро, определенную по среднегодовому курсу НБУ (ч. 3 ст. 55 ХКУ

);

— субъекты малого предпринимательства, которые ведут упрощенный бухучет доходов и расходов согласно налоговому законодательству.

В настоящее время это

плательщики единого налога группы 3 (п. 44.2 НКУ

).

Ответственность за неначисление резерва

По сути, в таком случае имеем дело с нарушением порядка ведения бухучета. Ответственность за это установлена ст. 1642 КУоАП.

Но не секрет, что штрафные санкции, установленные этой

статьей

, применяют только к должностным лицам предприятий,

связанных с бюджетными средствами. Ведь контрольными функциями в этом случае наделены органы Госаудитслужбы. А вот налоговики штрафовать по этой статье

не имеют права .

См. Обобщающую налоговую консультацию по вопросам обеспечения единого подхода к применению штрафных санкций, утвержденную приказом ГНСУ от 22.11.2012 г. № 1046

.

И все же не спешите радоваться! Как вы помните, сегодня порядок расчета налога на прибыль целиком основывается на данных бухучета. Что из этого следует применительно к нашей ситуации?

Те налогоплательщики, которые по требованиям П(С)БУ обязаны вести учет резервов, по сути, могут относить отпускные в уменьшение объекта налогообложения только через начисление резерва (конечно, кроме сумм, для которых резерва не хватило).

Возникает вопрос: не снимут ли налоговики такие расходы, если предприятие списывало их не через резерв отпусков, а напрямую с помощью записи: Дт 23, 91, 92, 93, 94 — Кт 661, 651?

Например, вопросы могут возникнуть в отношении старых отпускных и компенсаций за 2014 год и старше. Иногда при проверках налоговики настаивают на том, что такие выплаты могут быть учтены для целей налогообложения только на основании п. 24 подразд. 4 разд. ХХ НКУ.

То есть только при условии, что отпускные и компенсации выплачивают за счет резервов, сформированных до 01.01.2015 г.

Поэтому если вы не хотите спорить с налоговиками о своем праве уменьшить финрезультат на сумму старых отпускных, то безопаснее будет все же доначислить резерв за прошлые годы.

Что касается отпускных за период после 01.01.2015 г., то здесь ситуация следующая. На наш взгляд, сам по себе факт неначисления резерва еще не является основанием для исключения отпускных из расчета налогооблагаемого финрезультата. Говорить об ответственности можно только в том случае, если имеет место занижение суммы налога на прибыль. Но в каком случае налоговики смогут ее выявить?

Предположим, предприятие не начисляет резерв отпусков. Но при этом вы строго следуете требованиям Закона об отпусках

: ваши работники вовремя ходят в отпуск, а потому переходящих отпусков в учете нет. То есть

в 2021 году вы будете выплачивать отпускные и компенсации только за 2021 год.

В таком случае можно с уверенностью сказать, что «железобетонных» оснований для непризнания расходов в виде отпускных у налоговиков нет. Причина проста — когда выплата отпускных осуществляется «год в год», вероятность занижения налога на прибыль очень мала (особенно у годовых плательщиков налога на прибыль). Ведь если сумма выплаченных отпускных будет меньше или равна сумме резерва, который мог бы быть начислен при соблюдении требований П(С)БУ 11

, говорить о занижении налога в принципе не приходится .

Если же выйдет, что сумма выплаченных отпускных превысит расчетную сумму «потенциального» резерва, то и в этом случае, на наш взгляд, лишать вас отпускных расходов налоговики не имеют права.

Во-первых, в этом случае вы уменьшаете финрезультат на сумму своих фактических расходов отчетного периода, что, в общем-то, не противоречит правилам расчета налога на прибыль. Во-вторых, сумму отпускных, которая превышает сумму начисленного резерва, включают в состав расходов прямой проводкой. Чем не наш случай ?!

Опаснее другая ситуация: когда предприятие, которое не начисляет резерв, выплачивает переходящие отпускные и компенсации за прошлые (2015 или 2016) годы. В таком случае получается, что, не начислив резерв в прошлые годы (не уменьшив финрезультат прошлых лет проводкой: Дт 23, 91, 92, 93, 94 — Кт 471), сейчас вы завышаете расходы текущего периода. Конечно же, по-хорошему в таком случае нужно было бы сопоставить две ошибки: завышение объекта налогообложения прошлых периодов (за счет занижения резервных расходов) и занижение объекта налогообложения отчетного периода (соответственно, за счет завышения текущих расходов). Однако вряд ли налоговики будут «копать» так глубоко .

В связке с доначислением налога на прибыль в таком случае пойдет и админштраф на должностных лиц предприятия по ст. 1631 КУоАП

(ср. 025069200). Напомним: в ней предусмотрена ответственность за нарушение порядка ведения налогового учета в виде штрафа в размере от 85 до 170 грн.

Если же вы нарушитель «со стажем» и в течение года уже привлекались к ответственности по этой статье

, тогда вам грозит уже штраф в размере от

170 до 255 грн.

Что же делать тем предприятиям, которые все эти годы не создавали резерв? Можно и дальше обходиться без начисления резерва, рассчитывая «на авось». А можно немного потрудиться, доначислить резерв за прошлые годы и спать спокойно.

Как доначислить резерв за І квартал 2021 года

В этом случае мы имеем дело с бухгалтерской ошибкой текущего года, исправить которую довольно просто:

1. Составляем бухгалтерскую справку. В ней нужно описать содержание ошибки (неначисление резерва отпусков), указать суммы и корреспонденцию счетов бухучета, с помощью которых вы эту ошибку будете исправлять.

2. Создаем резерв отпусков. Сумму резерва предстоит показать корреспонденцией: Дт 23, 91, 92, 93, 94 — Кт 471.

3. «Снимаем» сумму отпускных за І квартал 2017 года. Если вы в І квартале 2021 года уже успели начислить своим работникам отпускные или компенсацию за неиспользованный отпуск напрямую записью: Дт 23, 91, 92, 93, 94 — Кт 661, 651, то сейчас:

— убираем неверную корреспонденцию счетов методом «красное сторно»: Дт 23, 91, 92, 93, 94 — Кт 661, 651;

— отражаем правильную корреспонденцию счетов (использование резерва отпусков) обычной записью: Дт 471 — Кт 661, 651 (в пределах резерва) и Дт 23, 91, 92, 93, 94 — Кт 661, 651 (свыше резерва).

Никаких корректировок/исправлений в финотчетности за І квартал делать не нужно.

Как доначислить резерв за прошлые годы

А вот процедура создания резерва за более отдаленные периоды (т. е. за 2021 год и ранее) отличается от приведенной выше. Хотите начислить старый резерв? Тогда придется воспользоваться механизмом исправления прошлогодних ошибок. Его устанавливает П(С)БУ 6

.

В п. 4

этого

стандарта

указано, что исправление ошибок, допущенных при составлении финансовых отчетов в предыдущих годах, осуществляется путем корректировки сальдо нераспределенной прибыли на начало отчетного года, если такие ошибки влияют на величину нераспределенной прибыли (непокрытого убытка).

В данном случае ошибка, связанная с несозданием вовремя обеспечения для оплаты отпусков, повлияла на нераспределенную прибыль. Поэтому, чтобы обзавестись резервом задним числом, надо откорректировать сальдо нераспределенной прибыли на начало отчетного года в той части, в которой ошибка, собственно, и повлияла на нее.

Итак, что нужно сделать, чтобы доначислить старый резерв?

1. Составляем бухгалтерскую справку.

Делают это в месяце исправления ошибки.

В справке приводят информацию о причине и содержании ошибки, суммы и корреспонденцию счетов бухучета, с помощью которых осуществляют корректировку.

2. Начисляем резерв за каждый ошибочный год. Для этого будем использовать проводку: Дт 441 «Прибыль нераспределенная» (442 «Непокрытые убытки») — Кт 471.

Будьте внимательны! Если вместо нераспределенной прибыли в финотчетности у вас фигурирует непокрытый убыток, откорректировать придется его.

3. «Снимаем» отпускные расходы, начисленные в прошлых периодах. Речь идет о тех отпускных и компенсациях, которые были показаны прямой записью: Дт 23, 91, 92, 93, 94 — Кт 661, 651. Для этого нужно воспользоваться методом «красное сторно»: Дт 441 (442) — Кт 661, 651.

Здесь есть один нюанс. Прежде чем снимать расходы, нужно внимательно изучить структуру начисления и использования резерва за каждый месяц. Ведь может так оказаться, что проводка: Дт 23, 91, 92, 93, 94 — Кт 661, 651, имеет право на жизнь в сумме, которая превышала сумму подлежащего начислению резерва.

4. Начисляем отпускные с использованием резерва отпусков за каждый ошибочный год корреспонденцией: Дт 471 — Кт 661, 651.

5. На конец каждого ошибочного года пересчитываем (инвентаризируем) резерв отпусков. В зависимости от полученного результата резерв придется:

— либо доначислить: Дт 441 (442) — Кт 471;

— либо уменьшить: Дт 471 — Кт 441 (442).

6. Составляем правильную финотчетность. В случае исправления ошибок прошлых лет через корректировку нераспределенной прибыли п. 5 П(С)БУ 6

требует повторного отражения сравнительной информации в финансовой отчетности. То есть вам придется заново составить финотчетность за те годы, за которые осуществлялись корректировки*.

* Детали — в статье «Ошибки в бухучете/финотчетности: самоисправление-2017» (журнал «Бухгалтер 911», 2021, № 13).

Кроме того, правильные показатели нужно показать и в текущей финотчетности. Для этого при составлении финотчетности в графе 3 «На початок звітного періоду» формы № 1 «Баланс (Отчет о финансовом состоянии)» за I квартал 2021 года и далее до конца текущего года вам следует показать откорректированные данные по строкам 1420, 1495, 1660 и 1695.

Если предприятие является субъектом малого предпринимательства, то соответствующие поправки оно должно внести в строки 1420, 1495 и 1595 графы 3 формы № 1-м или № 1-мс.

7. Последнее, что вам предстоит сделать, после того, как вы доначислили резерв в бухгалтерском учете, — самоисправиться по налогу на прибыль за периоды с 01.01.2015 г. При помощи уточняющей декларации или путем подачи приложения ВП вам следует откорректировать финансовый результат до налогообложения, отраженный в декларациях за прошлые годы**. При этом вам нужно:

** Прочтите статью «Уточняем налог на прибыль уточненкой: тонкости процесса» (журнал «Бухгалтер 911», 2021, № 14).

— увеличить его на сумму доначисленного резерва отпусков

и одновременно

— уменьшить его на сумму отпускных, начисленных без резерва.

Выше мы описали «идеальный» вариант корректировки. Если же такой объем расчетов вам не по душе и вы к тому же не робкого десятка, то можно предельно сократить процедуру создания резерва до одной-единственной записи: Дт 441 — Кт 471 на сумму остатка неиспользованных отпусков на 01.01.2017 г. При этом для расчета этой суммы рекомендуем использовать механизм перерасчета отпускных на конец года, предложенный в п.п. 8.2 разд. ІІІ Положения № 879***

.

*** Положение об инвентаризации активов и обязательств, утвержденное приказом Минфина 02.09.2014 г. № 879.

Именно сумма, которую вы после всех манипуляций и перерасчетов зафиксируете как кредитовое сальдо по субсчету 471 на 01.01.2017 г., и будет суммой остатка неиспользованных отпусков. Именно на нее вы будете ориентироваться в дальнейшем при начислении отпускных и компенсаций за прошлые периоды.

Но учтите: при таком варианте самоисправления вы не будете застрахованы от претензий налоговиков при проверках налога на прибыль за предыдущие годы.