Увольнение сотрудника — операция, без которой не обходится деятельность ни одной организации. Рассмотрим особенности отражения в 1С расчета с сотрудником при увольнении, а также порядок начисления и выплаты компенсации за неиспользованный отпуск.

Вы узнаете:

- когда следует произвести расчет с уволенным сотрудником;

- каким документом оформляется начисление компенсации;

- как удержать и уплатить в бюджет НДФЛ с компенсации по отпускным;

- как и когда исчисляются страховые взносы.

Пошаговая инструкция

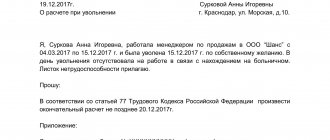

05 сентября Колокольцев И.Ф. написал заявление на увольнение по инициативе работника. В тот же день издан приказ о его увольнении 19 сентября.

Сотрудник работал в Организации с 26.12.2016. В октябре прошлого года Колокольцев был в отпуске и полностью использовал право на ежегодный оплачиваемый отпуск, продолжительностью 28 календарных дней.

19 сентября Колокольцеву был произведен расчет:

- компенсации за неиспользованный отпуск;

- заработной платы за сентябрь.

В тот же день денежные средства, согласно расчета перечислены на личную карту Колокольцева И.Ф. с учетом того, что 26 августа он получил аванс за сентябрь в размере 16 000 руб. Кроме того, НДФЛ был уплачен в бюджет.

Пошаговая инструкция оформления примера. PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Увольнение сотрудника | |||||||

| 05 сентября | — | — | — | Приказ на увольнение сотрудника | Увольнение | ||

| Расчет сотрудника при увольнении | |||||||

| 19 сентября | 26 | 70 | 26 000 | 26 000 | 26 000 | Начисление зарплаты | Начисление зарплаты |

| 26 | 70 | 29 400 | 29 400 | 29 400 | Начисление компенсации за неиспользованный отпуск | ||

| 70 | 68.01 | 7 202 | 7 202 | Удержание НДФЛ | |||

| 26 | 69.01 | 1 606,60 | 1 606,60 | Начисление взносов в ФСС | |||

| 26 | 69.03.1 | 2 825,40 | 2 825,40 | Начисление взносов в ФФОМС | |||

| 26 | 69.02.7 | 12 188 | 12 188 | Начисление взносов в ПФР | |||

| 26 | 69.11 | 110,80 | 110,80 | Начисление взносов на НС и ПЗ | |||

| Выплата зарплаты на личную карточку сотрудника | |||||||

| 19 сентября | — | — | 32 198 | Формирование ведомости на выплату | Ведомость в банк — На счета сотрудников | ||

| 70 | 51 | 32 198 | 32 198 | Выплата зарплаты | Списание с расчетного счета — Перечисление заработной платы работнику | ||

| Уплата НДФЛ в бюджет | |||||||

| 19 сентября | 68.01 | 51 | 7 202 | Уплата НДФЛ в бюджет | Списание с расчетного счета — Уплата налога | ||

Выплата компенсации без увольнения

При желании и соблюдении ряда условий граждане могут не использовать дни отпуска, получая взамен компенсации. Однако здесь есть ряд ограничений:

- По закону работникам обязательно предоставляется 28 календарных дней основного, и 7 дней дополнительного отпуска (в отдельных случаях). Они должны быть полностью использованы. Компенсируется только часть, превышающая минимальную продолжительность отдыха. Например, если работник трудоустроен в судебном аппарате, муниципальном органе, в педагогической или иной организации, где длительность отпусков никогда не бывает менее 30 дней.

- Ни при каких обстоятельствах нельзя воспользоваться компенсацией при продолжении трудовой деятельности беременным женщинам, несовершеннолетним, трудоустроенным на предприятиях с опасными или вредными условиями, сотрудникам таможенных органов.

Согласно ст. 126, компенсирование осуществляется по заявлению работника с согласия работодателя. Если данная статья расходов заложена в бюджет, выплаты будут произведены в ближайшую зарплату.

Нормативное регулирование

Предоставление компенсации

При прекращении трудовых отношений работнику положена компенсация за все дни неиспользованного отпуска в течение всех лет работы в организации (ст. 127 ТК РФ).

Отпуск сотрудникам должен предоставляется ежегодно с сохранением места работы (должности) и среднего заработка (ст. 114, ст. 120 ТК РФ).

В некоторых случаях допускается замена ежегодного отпуска денежной компенсацией. Для работников, продолжающих трудиться в организации, выплата компенсации возможна только за дополнительные дни отпуска, превышающие 28 календарных дней в рабочем году (ч. 1 ст. 126 ТК РФ).

Расчет компенсации при увольнении

Компенсация за неиспользованный отпуск при увольнении рассчитывается по формуле:

Компенсация за неиспользованный отпуск облагается НДФЛ (п. 1 ст. 210 НК РФ, п. 3 ст. 217 НК РФ) и страховыми взносами (пп. 2 п. 1 ст. 422 НК РФ).

Количество дней неиспользованного отпуска

Если работник отработал неполный рабочий год, количество положенных ему дней отпуска рассчитывается, исходя из отработанных месяцев в течение рабочего года:

Рабочий год — полные 12 месяцев, отработанные сотрудником с даты приема его на работу по дату, предшествующую началу нового рабочего года (п. 1 Правил об очередных и дополнительных отпусках, утв. НКТ СССР 30.04.1930 N 169, Письмо Роструда от 18.12.2012 N 1519-6-1).

При этом месяц считается отработанным полностью, если сотрудник работал в нем половину дней и более. Если отработано менее половины месяца, он не засчитывается (п. 35 Правил об очередных и дополнительных отпусках, утвержденных НКТ СССР 30.04.1930 N 169: действует в части, не противоречащей ТК РФ).

В нашем примере рассчитаем количество дней, за которые работнику положен отпуск. Рабочие годы Колокольцева И. Ф.:

- 1 год — с 26.12.2016 по 25.12.2017, положенные 28 кал. дней использованы;

- 2 год — с 26.12.2017 по 25.12.2018, положенные 28 кал. дней использованы;

- 3 год — с 26.12.2018 по 19. 09.2019, из них отработано: 8 полных месяцев (с 26.12.2018 по 25.08.2019);

- 25 календарных дней девятого месяца рабочего года (с 26.08.2019 по 19.09.2019). Это более половины месяца: следовательно, девятый месяц засчитывается полностью.

Расчет дней неиспользованного отпуска Колокольцева И. Ф.:

- 28 дн. / 12 мес. х 9 мес. = 21 день

Если в результате расчета количества дней неиспользованного отпуска получается дробное число, трудовое законодательство не требует его округления. Однако, если работодатель принимает решение округлить число дней отпуска, нельзя применять арифметические правила: округляют всегда в пользу работника (Письмо Минздравсоцразвития РФ от 07.12.2005 N 4334-17).

Средний дневной заработок

Расчет среднего дневного заработка работника осуществляется исходя из фактически начисленной ему зарплаты и фактически отработанного им времени за 12 календарных месяцев, предшествующих увольнению (ст. 139 ТК РФ), по формуле:

29,3 — это среднемесячное число календарных дней, установленное Правительством для расчета среднего дневного заработка для оплаты отпусков и компенсаций за неиспользованные отпуска (п. 10 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

В течение указанных 12 месяцев встречаются периоды, исключаемые из расчета: такие, когда (п. 5 Положения об особенностях порядка исчисления средней заработной платы, утв. Постановлением Правительства РФ от 24.12.2007 N 922):

- за работником сохранялся средний заработок в соответствии с законодательством, например, при командировках, отпуске;

- сотрудник не работал из-за простоя;

- сотрудник отсутствовал по временной нетрудоспособности или по беременности и родам;

- сотрудник был в отпуске за свой счет и другие.

В этих случаях средний дневной заработок рассчитывается по формуле:

При начислении компенсации за неиспользованный отпуск или изменении МРОТ в периоде начисления необходимо сверять средний месячный заработок (для расчета компенсации) с МРОТ: он не может быть ниже федерального МРОТ, действующего на дату начисления компенсации (п. 18 Положения, утв. Постановлением Правительства РФ от 24.12.2007 N 922).

Подробнее о соответствии среднего месячного заработка МРОТ

Определим средний дневной заработок работника по нашему примеру, принимая во внимание, что в расчетном периоде Колокольцева есть выплаты и дни, исключаемые из расчета.

Рассчитаем количество фактически отработанных дней работником в расчетный период. Дни необходимо считать в календарных днях с учетом среднедневного показателя, установленного Правительством РФ (29,3).

- В расчетный период Колокольцев И. Ф. отработал 11 полных месяцев. Количество фактически отработанных дней в этот период составило: 11 х 29,3 = 322,3 кал. дня

- В октябре он уходил в отпуск на 28 календарных дней, поэтому количество дней работы в октябре составляет:

31 день в октябре — 28 дней отпуска = 3 кал. дня

- Их надо пересчитать с учетом среднемесячного числа календарных дней:

29,3 х 3 / 31 = 2,84 кал. дня

- Итого отработанных дней в расчетном периоде:

322,3 + 2,84 = 325,14 кал. дней

- Сумма заработка в расчетном периоде — 455 196 руб.

- Расчет среднедневного заработка:

455 196 руб. / 325,14 кал. дней = 1 400 руб.

Теперь рассчитаем сумму компенсации за неиспользованный отпуск.

- Количество дней неиспользованного отпуска Колокольцева — 21 день.

- Компенсация за неиспользованный отпуск составила: 1 400 руб. х 21 дн. = 29 400 руб.

Компенсация за неиспользованный отпуск при увольнении

На денежную выплату имеют право все категории отстраняемых сотрудников. Причина, которая послужила уходу, значения не имеет. То есть это:

- люди, которые оставляют работу по собственному желанию;

- те, кого уволил работодатель;

Важно: одна из сторон (начальство или служащий должны предупредить об увольнении минимум за 14 дней). те, кто попал под сокращение штата или ликвидацию фирмы

те, кто попал под сокращение штата или ликвидацию фирмы.

В последнем случае, кроме отпускных, работнику положено выходное пособие в размере средней заработной платы.

Есть также исключения: уплаты не предоставляются лицам, которых уволили в результате краж, умышленного нанесения вреда имуществу и других административных или криминальных преступлений.

Отдельно стоит выделить особые случаи, в которых не начисляются отпускные выплаты:

- уход в случае беременности;

- сотрудник берет под опеку младенца возрастом менее трёх месяцев;

- уход несовершеннолетнего работника;

- уход сотрудников вредного производства.

Можно ли заменить отпуск деньгами и не увольняться?

Деньгами отпускные заменят лишь в том случае, если в одном году, период превышает 28 календарных дней. Это встречается у особых категорий граждан:

- инвалиды;

- медики;

- педагоги;

- трудящиеся на Крайнем Севере.

В этих случаях компенсируют лишь те дни, которые выходят за рамки 28 дней.

Увольнение сотрудника

Чтобы корректно отразить в 1С операции по начислению финальной заработной платы и компенсации за неиспользованный отпуск, прежде всего, необходимо уволить сотрудника.

Документ Увольнение создается из раздела Зарплата и кадры – Кадровый учет – Кадровые документы — Создать — Увольнение.

Изучить подробно процедуру увольнения и заполнение документа по примеру

В каких случаях выплачивается компенсация за отпуск?

Согласно статьям 126-127 ТК РФ денежные компенсации сотрудникам предоставляются:

- при увольнении, а также при переводе на другое предприятие — за все неиспользованные дни отпусков;

- без увольнения — за часть отпуска, превышающую 28 дней.

На заметку!

Проработав даже пол месяца, сотрудник получает право на компенсацию за неиспользованные отпускные дни.

Это касается ежегодных оплачиваемых основных и дополнительных отпусков. Сотрудник имеет право на компенсацию независимо от:

- причины увольнения;

- профессиональной категории;

- условий работы — по срочному трудовому договору, по совместительству и т.д.

Расчет сотрудника при увольнении

Настройки в 1С по расчету компенсации

При установке программы 1С в базе в справочнике Начисления автоматически должен быть создан предопределенный вид начисления Компенсация отпуска при увольнении под кодом КОТ.

Если оказалось, что этого начисления нет, то следует ввести его в справочник Начисления из раздела Зарплата и кадры — Справочники и настройки — Настройки зарплаты — Расчет зарплаты — Начисления.

Обратите внимание на заполнение полей:

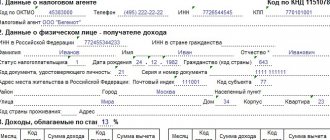

Раздел НДФЛ:

- переключатель — облагается;

- код дохода — 2013 — Сумма компенсации за неиспользованный отпуск;

- Категория дохода — Прочие доходы от трудовой деятельности.

Раздел Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

Раздел Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — учитывается в расходах на оплату труда по статье: — пп. 8, ст. 255 НК РФ – Денежные компенсации за неиспользованный отпуск в соответствии с трудовым законодательством РФ;

- флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка»не нужно устанавливать для Начисления Компенсация за неиспользованный отпуск, т. к. в заработке, который используется для расчета компенсации данные начисления уже учтены.

Раздел Отражение в бухгалтерском учете:

- Способ отражения — не устанавливается. В этом случае компенсация будет отнесена в счет затрат, установленный в поле Учет расходов справочника Сотрудники для зарплаты работника, которому она начисляется. PDF

Компенсация за неиспользованный отпуск работника должна учитываться на том же счете учета затрат, на котором учитывается его зарплата.

Способ отражения в справочнике Начисления имеет приоритет по отношению к способу, заданному в поле Учет расходов в справочнике Сотрудники. Поэтому отдельно Способ отражения в форме Компенсация за неиспользованный отпуск (Начисление) устанавливать не нужно.

Компенсация за неиспользованный отпуск — это часть заработной платы, поэтому в БУ компенсация отражается в составе затрат на оплату труда (п. 8 ПБУ 10/99):

- Дт счета затрат, по которому начисляется зарплата сотруднику;

- Кт «Расчеты с персоналом по оплате труда» (план счетов 1С).

В НУ компенсация за неиспользованный отпуск также учитывается в расходах на оплату труда (пп. 8 ст. 255 НК РФ) в составе прямых или косвенных расходов. Отнесение затрат на компенсацию к прямым или косвенным расходам зависит от того, куда относится основная зарплата уволенного работника, согласно учетной политике.

В 1С компенсация за неиспользованный отпуск отразится на счете учета зарплаты, заданном в справочнике Сотрудники в поле Учет расходов.

Изучить подробнее определение способов учета зарплаты (основных проводок)

Расчет сотрудника при увольнении

Начисление компенсации не автоматизировано в 1С и отражается документом Начисление зарплаты в разделе Зарплата и кадры — Зарплата — Все начисления — кнопка Создать — Начисление зарплаты.

В документе указывается:

- Зарплата за — последний месяц работы сотрудника.

- от — последний день работы сотрудника.

По кнопке Добавить необходимо выбрать сотрудника, с которым производится расчет. Программа рассчитает заработную плату исходя из оклада сотрудника и времени отработанного им на дату увольнения.

По кнопке Начислить следует выбрать Начисление Компенсация за неиспользованный отпуск и указать рассчитанную сумму. Расчет компенсации необходимо произвести самостоятельно, например, в таблице формата Excel.

Все начисленные сотруднику суммы можно посмотреть и при необходимости откорректировать в форме Начисления, которая открывается по ссылке в графе Начислено.

В форме Начисления графа Дата выплаты для начисления Оплата по окладу устанавливается автоматически как последний день месяца начисления и корректировке не поддается.

Для начисления Компенсация за неиспользованный отпуск дата выплаты автоматически будет установлена по дате документа Начисление зарплаты.

- НДФЛ — сумма исчисленного НДФЛ.

По ссылке НДФЛ в форме НДФЛ отображается расчет НДФЛ нарастающим итогом по сотруднику за текущий налоговый период.

Датой фактического получения дохода в виде оплаты труда, в том числе компенсации за неиспользованный отпуск, считается последний день работы, за который начислен доход увольняющемуся сотруднику (абз. 2 п. 2 ст. 223 НК РФ).

В форме НДФЛ документа Начисление зарплаты в графе Дата будет зафиксирована дата, которая впоследствии отразится в расчете 6-НДФЛ:

- фактического получения дохода по обоим видам начисления — по полю Дата увольнения документа Увольнение. PDF

- удержания НДФЛ — по дате документа Начисление зарплаты, которым начислены оплата труда и компенсация.

Проводки по документу

Документ формирует проводки:

- Дт Кт — начисление зарплаты за последний месяц работы;

- Дт Кт — начисление компенсации за неиспользованный отпуск;

- Дт Кт 68.01 — исчисление НДФЛ с суммы зарплаты и компенсации;

- Дт Кт 69.01 — начисление взносов в ФСС;

- Дт Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт Кт 69.02.7 — начисление взносов в ПФР.

Несмотря на то, что документ Начисление зарплаты оформлен последним днем работы сотрудника, начисление зарплаты и взносов на счетах БУ и НУ в 1С производится последним днем месяца.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. для расчета выплат при увольнении. За основу можно принять форму Т-61 «Записка-расчет при прекращении (расторжении) трудового договора с работником (увольнении)» (утв. Постановлением Госкомстата РФ от 05.01.2004 N 1).

- Excel

Декларация по налогу на прибыль

В нашем примере зарплата Колокольцева И.Ф. учитывается на счете 26 «Общехозяйственные расходы» и в налоговом учете относится к косвенным (прочим) расходам.

В декларации по налогу на прибыль затраты на заработную плату и компенсация за неиспользованный отпуск, а также начисленные с них страховые взносы отразятся в косвенных расходах только после того, как будет проведено Закрытие счетов 20, 23, 25, 26 в процедуре Закрытие месяца: PDF

- Лист 02 Приложение N 2 стр. 040 «Косвенные расходы — всего»: оплата труда;

- компенсация за неиспользованный отпуск;

- страховые взносы;

- страховые взносы.

См. также Что сделать, чтобы стр. 041 заполнилась автоматически

Проводки в бухучете

Из этого следует, что нет конкретных сроков для выплаты данной компенсации.

Сроки выплаты определяются договоренностью между сотрудником и работодателем.

Выплата компенсации фиксируется расходным кассовым орденом, либо по ведомости вместе с зарплатой.

Как будут отражаться в бухучете суммы компенсации, не связанной с увольнением, зависит от того, может ли организация применять упрощенные формы бухучета. Если она не в праве упрощать бухучет, то компенсацию обязана выплатить за счет резерва отпусков. Если организация имеет право вести упрощенный бухучет, то может не создавать такого резерва и включить в затраты компенсацию за отпуск.

Начисление и оплату компенсации не относящийся и относящийся к увольнению надо отразить проводками:

- начислена компенсация – Д — т 20 (23,25,26,29,44…) К — т 70;

- выдана (перечислена на расчетный счет сотрудника) компенсация — Д — т 70 К — т 50 (51).

Важно заметить, что не предоставляется отпуск и не положено выплачивать денежную компенсацию работникам, у которых причина увольнения была кража, порча имущества и другие противоправные действия по отношению к работодателю. https://www.youtube.com/embed/EdKgyxMWq3Q

Дорогие читатели, информация в статье могла устареть, воспользуйтесь бесплатной консультацией позвонив по телефонам: Москва +7

, Санкт-Петербург

+7 (812) 317-70-86

или через форму обратной связи, расположенную ниже.

- Предыдущая записьУвольнение с отработкой 2 недели: как правильно считать сроки?

- Следующая записьПродление отпуска в связи с больничным — порядок процедуры

× Рекомендуем посмотреть

О суммах и сроках: как выплачиваются декретные на работе?

Входит ли декретный отпуск в трудовой стаж и как рассчитывается стаж при нескольких декретах

Уплата НДФЛ в бюджет

НДФЛ с компенсации за неиспользованный отпуск уплачивается не позднее дня, следующего за днем ее выплаты работнику (п. 6 ст. 226 НК РФ).

Уплата НДФЛ в бюджет отражается документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса — Банк — Банковские выписки — кнопка Списание.

В документе указывается:

- Вид операции — Уплата налога;

- Налог — НДФЛ при исполнении обязанностей налогового агента;

- Вид обязательства — Налог;

- за — Сентябрь 2019, месяц начисления доходов (выплат при увольнении).

Изучить подробнее про отражение уплаты НДФЛ в бюджет

Проводки по документу

Документ формирует проводку:

- Дт 68.01 Кт — уплата НДФЛ в бюджет за сентябрь.

Выходное пособие при увольнении в 2021 году

Трудовым кодексом РФ, ст.

178 гарантируется работающему лицу, при увольнении, выходное пособие для поддержания его финансового состояния до нахождения нового трудоустройства. Данная выплата выдается работающему лицу в завершающий момент работы.В предлагаемой статье будут рассмотрены нормативы в отношении начисления пособий, кто обладает правом на их получение, а кто нет и приведены примеры подсчета суммы такой компенсации.Содержание: – это начисления, выдаваемые работающему лицу при его отставке по обстоятельствам, независящим от него.

Данное компенсирование обеспечивает материальное вознаграждение на период нового трудоустройства.Законность разрыва трудовых взаимоотношений основывается на выполнении положений, отображенных в ТК РФ и в трудовом контракте.

Короче говоря, для отставки работающего лица должны быть серьезные причины, которые предусматривают свои правила отчисления.Основанием увольнения является приказ руководства с отображением причин отставки и назначения завершающего расчета. В трудовую книжечку заносится надпись об отчислении с отображением статьи ТК РФ.Порядок завершения расчёта (в т. ч. и выдача пособия) осуществляется согласно ТК РФ в завершающую рабочую дату.

Иногда, за человеком сохраняется средняя зарплата до 3-х месяцев, а для учреждений, расположенных в Крайнем Севере и приравненных к нему мест – до 6-ти месяцев.Выплата пособия относится к компенсационному начислению за факт отчисления из учреждения и основанием для его выдачи в дату отставки является статьи 84.1 и 140 ТК РФ.Начисление пособия осуществляется на базе приказа начальника, в котором отображаются причины отчисления. Самостоятельное распоряжение о начислении компенсации не осуществляется.Подсчет величины пособия выполняется на основании среднемесячной зарплаты.Трудовые подвиги работающего лица в РФ регламентируются ТК РФ, в котором отображены положения и права, как владельца учреждения, так и его подчиненных.Для того чтобы при отчислении подсчитать величину компенсации требуется

6-НДФЛ

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода нарастающим итогом с начала налогового периода (п. 3 ст. 226 НК РФ). В отчетности дата получения дохода отражается по стр. 100 Раздела 2 формы 6-НДФЛ. Ее определение зависит от вида дохода. Для компенсации за неиспользованный отпуск и других сумм при увольнении доход будет получен в день его выплаты налогоплательщику (пп. 1 п. 1 ст. 223 НК РФ).

В 1С для нашего примера дата фактического получения дохода указана в поле Дата документа Списание с расчетного счета. PDF

В форме 6-НДФЛ начисление и выплата ежегодного отпуска отражается в:

Разделе 1 «Обобщенные показатели»:

- стр. 020 — 55 400, сумма начисленного дохода;

- стр. 040 — 7 202, сумма исчисленного налога;

- стр. 070 — 7 202, сумма удержанного налога.

Разделе 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц»: PDF

- стр. 100 — 19.09.2019, дата фактического получения дохода;

- стр. 110 — 19.09.2019, дата удержания налога.

- стр. 120 — 20.09.2019, срок перечисления налога.

- стр. 130 — 55 400, сумма фактически полученного дохода.

- стр. 140 — 7 202, сумма удержанного налога.

Выпуск от 21 апреля 2021 года

()Подборка по материалам информационного банка «Корреспонденция счетов» системы КонсультантПлюсКак учитывается выплата работнику компенсации (выходного пособия) при увольнении по соглашению сторон, в размере, превышающем трехкратный размер среднего месячного заработка работника?

Согласно дополнительному соглашению к трудовому договору о прекращении трудовых отношений по соглашению сторон работнику выплачивается компенсация (выходное пособие) в сумме 240 000 руб., что на 60 000 руб.

превышает трехкратный размер среднего месячного заработка работника. Компенсация перечислена на банковский счет работника. Для целей налогообложения прибыли применяется метод начисления.

Трудовые отношения Трудовой договор может быть в любое время расторгнут по соглашению сторон трудового договора (ст. 78, п. 1 ч. 1 ст. 77 Трудового кодекса РФ). Случаи и размеры выплачиваемых при прекращении трудового договора выходного пособия и других компенсационных выплат определяются трудовым договором (или дополнительным соглашением к трудовому договору, которое является неотъемлемой частью трудового договора).

Это следует из ч. 4 ст. 178, ч. 2 ст. 307, ч. 1 ст. 9, ч. 3 ст. 57 ТК РФ. При прекращении трудового договора выплата всех сумм, причитающихся работнику от работодателя, производится в день увольнения работника (ч.

1 ст. 140 ТК РФ). Бухгалтерский учет Компенсация (выходное пособие), выплачиваемая работнику при увольнении по соглашению сторон, предусмотренная соответствующим дополнительным соглашением к трудовому договору, а также страховые взносы, начисленные на часть компенсации, превышающую трехкратный размер среднего месячного заработка работника (о чем сказано в разделе «Страховые взносы»), являются расходами по обычным видам деятельности (п. 5 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н). Указанные расходы признаются на дату начисления выходного пособия и страховых взносов (п.

16 ПБУ 10/99). Бухгалтерские записи по отражению рассматриваемых операций производятся в порядке, установленном Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России от 31.10.2000 N 94н, и приведены ниже в таблице проводок.

Проверка взаиморасчетов

Взаиморасчеты с сотрудником

Проверить взаиморасчеты с сотрудником можно с помощью отчета Оборотно-сальдовая ведомость по счету «Расчеты с персоналом по оплате труда» в разделе Отчеты — Стандартные отчеты — Оборотно-сальдовая ведомость по счету.

Отчет логично сформировать на дату увольнения: в нашем примере это 19 сентября. Однако проводки в БУ по начислению компенсации и зарплаты при увольнении по счету «Расчеты с персоналом по оплате труда» сформированы только 30 сентября. Следовательно, отчет необходимо сформировать на эту дату.

Из отчета видно, что задолженность перед уволенным сотрудником на конец месяца отсутствует.

Взаиморасчеты с бюджетом по НДФЛ

Для проверки расчетов с бюджетом по НДФЛ можно сформировать отчет Анализ счета 68.01 «НДФЛ при исполнении обязанностей налогового агента» в разделе Отчеты — Стандартные отчеты — Анализ счета.

В нашем примере выплата компенсации и зарплаты осуществлялась 19 сентября, срок перечисления НДФЛ — 20 сентября, т. е. день, следующий за днем выплаты. Но в БУ по кредиту счета 68.01 «НДФЛ при исполнении обязанностей налогового агента» НДФЛ, как и зарплата, был начислен 30 сентября.

Отсутствие конечного сальдо по счету 68.01 «НДФЛ при исполнении обязанностей налогового агента» означает, что задолженность по уплате НДФЛ перед бюджетом отсутствует.

К данному отчету бухгалтер привык, но он не дает актуальной картины по взаиморасчетам с бюджетом по НДФЛ, поскольку данные по удержанному и перечисленному НДФЛ накапливаются в регистрах НДФЛ, а не на счетах бухгалтерского учета. Поэтому рекомендуем вам использовать в работе отчет Контроль сроков уплаты НДФЛ. На наш взгляд, он информативнее.

Контроль сроков уплаты НДФЛ

Для проверки расчетов с бюджетом по НДФЛ, а также сроков уплаты можно сформировать отчет Контроль сроков уплаты НДФЛ в разделе Зарплата и кадры — Зарплата — Отчеты по зарплате — Контроль сроков уплаты НДФЛ.

В нашем примере выплата компенсации и зарплаты осуществлялась 19 сентября, срок перечисления НДФЛ — 20 сентября, т. е. день, следующий за днем выплаты. Сформируем отчет за период 19-20 сентября по Колокольцеву И.Ф. Для формирования нужных данных по кнопке Настройки установите:

- Вид — Расширенный.

Вкладка Отборы по кнопке Добавить отбор:

- Поле — Физическое лицо;

- Условие — Равно;

- Значение — Колокольцев Иван Фомич;

- — В шапке отчета.

Вкладка Поля и сортировки — не менять установленных настроек.

Вкладка Структура по кнопке Добавить:

- Группируемые поля — Регистратор, установить флажок.

После завершения настройки отчета Контроль срока уплаты НДФЛ, необходимо нажать кнопку Закрыть и сформировать. Программа сформирует отчет.

- Списание с расчетного счета от 19.09.2019 N 5 — документ выплаты работнику сумм при увольнении, установил срок по уплате задолженности в бюджет — 20.09.2019.

- Списание с расчетного счета от 19.09.2019 N 6 — документ уплаты НДФЛ, погасил задолженность по уплате налога в бюджет.

Отсутствие конечного сальдо на дату срока уплаты НДФЛ говорит о том, что НДФЛ уплачен в бюджет вовремя.

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

- Настройки зарплаты в 1С

- Начисление заработной платы

- Начисление отпускных

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Начисление заработной платы Рассмотрим особенности начисления в 1С заработной платы и страховых взносов….

- Тест № 60. Компенсация за неиспользованный отпуск при увольнении …

- Размеры МРОТ, пособий, тарифы страховых взносов в 2018-2020 Размеры МРОТ, пособий, тарифы страховых взносов в 2018-2020 году….

- Начисление отпускных Рассмотрим особенности отражения в 1С начисления и выплаты отпускных сотруднику….

Проводки выходное пособие при увольнении 2021

Прощаем неотработанный отпуск при увольнении проводки При учете вознаграждений, выплачиваемых работникам, следует принимать во внимание нрав отражаемых операций. Операции по учету короткосрочных выплат, выходных пособий, пенсионных перечислений будут отражаться разными бухгалтерскими записями. В нынешней ст. Вознаграждения работникам: Специфичность учета операций с вознаграждениями находится в зависимости от их видов.

ВИДЕО ПО ТЕМЕ: Выплаты работникам при увольнении Учет и налогообложение выходного пособия Прощаем неотработанный отпуск при увольнении проводки При учете вознаграждений, выплачиваемых работникам, следует принимать во внимание нрав отражаемых операций. Операции по учету короткосрочных выплат, выходных пособий, пенсионных перечислений будут отражаться разными бухгалтерскими записями.

В нынешней ст. Вознаграждения работникам: Специфичность учета операций с вознаграждениями находится в зависимости от их видов.

Какие виды выплат осуществляются по каждой из вышеуказанных категорий — разглядим ниже.

Исходя из нрава перечислений, вознаграждения разделяются на последующие главные категории: К данной категории относят главные виды вознаграждений, выплачиваемые сотрудникам, а конкретно: Расчет при увольнении проводки Расчеты с работниками организации не ограничиваются только расчетами по оплате труда. В процессе хозяйственной деятельности у организации появляется необходимость воплощения и других расчетов с работниками предприятия.

О том как начислять выплаты в пользу служащих, побеседуем в данной ст.

Начисление зарплаты Зарплата — это все суммы, которые выплачиваются сотруднику за труд.

Она складывается стат. К примеру, прибавки за разъездную работу, за работу во вредных критериях, в районах Последнего Севера, стимулирующих выплат — премий, выплат, поощрительных выплат. Зависимо от того, куда врубаются расходы по начислению зарплаты, такая проводка и отражается в учете.

На дату выплаты заработной платы за первую половину месяца аванса Дебет 70 — Кредит 51 50 — Выплачен аванс.