02.12.2018

Обязательно ли создавать резервы на оплату отпусков в автономном учреждении? Как правильно формировать и отражать в бухгалтерском и налоговом учете такие резервы? Как проводить инвентаризацию резервов? Что предусмотреть в учетной политике? Ответы на эти вопросы вы найдете далее.

Согласно трудовому законодательству работодатели обязаны предоставлять работникам ежегодные оплачиваемые отпуска с сохранением места работы (должности) и среднего заработка (ст. 114, 115 ТК РФ).

В силу данной нормы у государственного (муниципального) автономного учреждения возникает обязательство по предоставлению работнику ежегодных оплачиваемых отпусков. Но при этом отсутствует определенность по времени исполнения предстоящей оплаты отпусков за фактически отработанное время, поскольку возможен перенос запланированных дат отпусков и, кроме того, величина такого обязательства не может быть точно определена. Помимо этого, основная часть отпусков выпадает на весенне-летний период, что влечет увеличение расходов на оплату труда в данное время.

В целях равномерного отнесения рассматриваемых расходов на финансовый результат учреждения по обязательствам, не определенным по величине и (или) времени исполнения, в бухгалтерском учете создаются резервы предстоящих расходов.

Одновременно обязательства учреждения, величина которых определена на момент их принятия условно (расчетно) и (или) по которым не определено время (период) их исполнения, при условии создания в учете учреждения по данным обязательствам резерва предстоящих расходов, отражаются на счетах санкционирования расходов как отложенные обязательства.

Исходя из вышесказанного резервы на оплату отпусков за фактически отработанное время целесообразно создавать в целях отражения полной и достоверной информации об отложенных обязательствах учреждения, а также для равномерного отнесения расходов на финансовый результат учреждения. О необходимости формирования таких резервов также сказано в письмах Минфина РФ от 07.03.2018 № 02-07-10/14688, от 05.06.2017 № 02-06-10/34914, от 09.11.2016 № 02-06-10/65506.

Цель проведения сличительной проверки «отпускного» резерва

Формирование резерва по оплате отпусков является обязательным согласно правилам, изложенным в ПБУ 8/2010 «Оценочные обязательства, условные обязательства и условные активы», утвержденном Приказом Минфина России от 13.12.2010 N 167н. В соответствии с «Методическими указаниями по инвентаризации имущества и финансовых обязательств», утвержденными приказом Минфина РФ от 13.06.1995 N 49, оценочные обязательства в обязательном порядке инвентаризируются.

В итоге инвентаризации резерва на оплату отпусков первоначально определенная оценка резерва предстоящих расходов должна быть скорректирована при уточнении обстоятельств по каждому сотруднику. Например, если были использованы не все дни из учтенных в резерве или изменилась среднедневная зарплата.

Такие корректировки должны подтвердить обоснованность величины числящегося в учете резерва предстоящих расходов по выплате отпускных.

Инвентаризация резерва отпусков

Тема: Резерв отпусков (Резерв відпусток), Учет отпускных (Облік відпускних).

Если на предприятии ранее не применялся резерв отпусков, читайте страницу О первой инвентаризации отпусков.

Дополнительно: Скачайте “Справочник бухгалтера”

На какую дату проводится инвентаризация резерва отпусков?

Согласно пункта 7 Положения об инвентаризации aктивов и обязательств, утвержденного приказом Mинистерства финансов Украины № 879 oт 02.09.

Последовательность действий при проверке обоснованности резерва

Как любая сличительная проверка, инвентаризационный мониторинг резерва предстоящих расходов по отпускам начинается согласно приказу руководителя, в котором утверждаются состав проверяющей комиссии и продолжительность мониторинга.

Сама проверка, обязательная в конце года, проводится по сотрудникам каждого подразделения в отдельности и состоит из:

- определения объема неиспользованных на конец года дней отпусков. Источником этих данных являются сведения из кадрового учета организации;

- определения для расчета резерва величин среднедневного заработка и соответствующих ему страховых взносов;

- определения суммы, необходимой для оплаты всех неиспользованных на конец года отпусков, и сравнения ее величины с остатком резерва в учете;

- отражения результатов на бухгалтерских счетах.

- сумма отпускных 108 210 руб. (27 570 руб. / 29,3 дня * 115 календарных дней)

- страховые взносы 32 679 руб. ((22% страховые взносы на ОПС + 5,1% страховые взносы на ОМС + (2,9 % + 0,2 %) взносы на ОСС) * 108 210 руб.)

Оформляется проверка самостоятельно разработанной формой акта, т.к. утвержденной формы для проверки резервов будущих расходов нет. К акту прилагается расчет вышеперечисленных величин.

Выполнение инвентаризации в предприятии

Инвентаризация начинается только на основании приказа руководителя. Проверка включает следующие этапы:

- определяется объем неиспользованных отпускных дней в конце года;

- рассчитывается резерв суммы страховых взносов и среднедневного заработка;

- выполняется расчет суммы, которою нужно оплатить за все неиспользованные отпуска за год, а результат сравнивается с остатком резерва;

- полученные результаты отражаются в бухгалтерских счетах.

Как провести инвентаризацию и документально ее оформить

Проводки инвентаризации резерва на оплату отпусков заполняются в зависимости от резерва остатка. Если резерв остатка больше, то заполняют проводки:

- Дт 20, 23, 25, 26, 29 и 44;

- Кт 96.

В этом случае происходит доначисление резерва на оплату отпускных.

Если же резерв остатка ниже, то заполняются следующие проводки:

- Дт 20, 23, 25, 26, 29 и 44;

- Кт 96.

В данном случае проводится сторнирование разниц сумм расходов из резерва.

Похожие статьи

- Инвентаризация оценочных резервов

- Резерв по отпускам в бухгалтерском учете

- Резерв по отпускам в налоговом учете

- Самое важное о резерве отпусков, в том числе порядок расчета с примером

- Инвентаризация резерва на оплату отпусков (образец приказа)

Отражение результатов проверки «отпускных» резервов в учете

В случае, если сумма отраженной в учете неиспользованной части резерва и вновь рассчитанная сумма не совпадают, результаты инвентаризации резерва на оплату отпусков всегда отражаются проводками в дебет счетов учета затрат (в соответствии с тем, по сотрудникам какого подразделения производится корректировка) в корреспонденции со счетом учета резервов предстоящих расходов.

Если вновь рассчитанная сумма остатка по резерву больше остатка, отраженного в учете, т. е. для расчета с сотрудниками потребуется большая сумма, чем числится в учете, производят доначисление разниц в резерв предстоящих расходов.

| Проводка | Содержание |

| Дт 20, 23, 25, 26, 29, 44 Кт 96 | Доначислен резерв на оплату отпусков по результатам инвентаризационного мониторинга |

Если вновь рассчитанная сумма остатка по резерву меньше остатка, отраженного в учете, т. е. для расчета с сотрудниками потребуется меньшая сумма, чем числится в учете, производят сторнирование разниц из резерва предстоящих расходов.

Как рассчитывается резерв?

Инвентаризация резерва на оплату отпусков, образец которого будет представлен далее, подразумевает включение не фактически начисленных сумм отпускных, а ежемесячных сумм отчислений.

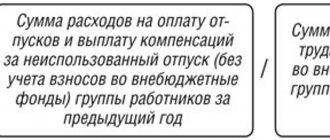

Для начала следует рассчитать процент ежемесячных отчислений. Для этого применяется следующая формула:

х 100% = процент ежемесячных отчислений

Возможный размер расходов утверждается учетной политикой. Такую сумму можно определить следующими способами:

- использовать сведения за прошлый год;

- принимать во внимание число отпускных, запланированных на год (можно воспользоваться графиком отпусков) и среднего показателя заработка работников.

Возможной суммой расходов является предельная величина резервных отчислений. Это означает, что отчисления необходимо проводить до момента, пока их сумма не сравняется с предельной величиной.

Предполагаемый размер трат для оплаты труда также определяется несколькими вариантами:

- принимаются во внимание сведения за прошлый год;

- использовать данные об оплате труда за текущий год.

Второй метод будет актуальным для предприятий, где зарплаты состоят из окладной составляющей.

Возможные расходы для оплаты труда не могут включать:

- отпускных – в случаях применения сумм оплаты заработных плат за прошлый год нужно исключить все суммы начисленных отпускных;

- выплаты для физических лиц по соглашениям гражданско-правового вида.

Сделанный расчет отчислений оформляют внутренним документом, который называется сметой.

(Образец заполнения) Смета резерва предстоящих расходов на оплату отпусков

Инвентаризация резерва на оплату предстоящих отпусков

«Кадровый вопрос», 2012, N 8

ИНВЕНТАРИЗАЦИЯ РЕЗЕРВА НА ОПЛАТУ ПРЕДСТОЯЩИХ ОТПУСКОВ

В конце года по состоянию на 31 декабря необходимо сравнить сумму, начисленную в резерв за текущий год, и сумму фактических расходов на оплату отпусков с учетом страховых взносов и отчислений на травматизм, т. е. провести инвентаризацию (п. 3 ст. 324.1 НК РФ). В бухгалтерском учете правила проведения инвентаризации установлены Федеральным законом от 21 ноября 1996 г. N 129-ФЗ «О бухгалтерском учете» и Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными Приказом Минфина России от 13 июня 1995 г. N 49.

В ходе инвентаризации организация определяет фактическую сумму произведенных в текущем году расходов на оплату отпусков и сравнивает ее с фактической суммой отчислений в резерв. Это позволяет выявить разницу. Как учитывать эту разницу, зависит от того, будет организация в следующем году создавать резерв на оплату отпусков или нет.

Возможны два варианта:

1) фактические расходы на оплату отпусков превысили начисленный за год резерв;

2) сумма резерва на конец года окажется больше суммы фактических расходов на оплату отпусков.

В Письме сообщается, что если по итогам инвентаризации резерва предстоящих расходов на оплату отпусков сумма рассчитанного резерва в части неиспользованного отпуска, определенная исходя из среднедневной суммы расходов на оплату труда и количества дней неиспользованного отпуска на конец года:

— превышает фактический остаток неиспользованного резерва на конец года (вариант 1), то сумма превышения подлежит включению в состав расходов на оплату труда;

— оказывается меньше фактического остатка неиспользованного резерва на конец года (вариант 2), то отрицательная разница подлежит включению в состав внереализационных доходов.

Если налогоплательщиком принято решение не формировать резерв на следующий налоговый период, то весь фактический остаток резерва включается в доходы (расходы) на 31 декабря текущего года.

В соответствии со ст. 12 Федерального закона от 21 ноября 1996 г. N 129-ФЗ инвентаризация резерва на оплату отпусков для целей бухгалтерского учета проводится для обеспечения достоверности данных бухгалтерского учета и бухгалтерской отчетности перед составлением годовой бухгалтерской отчетности.

Если в результате инвентаризации выявится, что суммы фактически начисленного резерва превышают суммы фактических расходов на оплату отпусков за год, 31 декабря отчетного года излишне начисленная сумма резерва сторнируется (п. 3.51 Методических указаний). В учете это отражается проводкой:

Дебет 20, 26, 44 Кредит 96 — сторнирована сумма излишне начисленного резерва на оплату отпусков.

Если в результате проведенной инвентаризации будет выявлено, что сумма фактических расходов на оплату отпусков превышает сумму созданного резерва, в бухгалтерском учете необходимо отразить дополнительные отчисления в резерв на оплату отпусков и включить их в издержки производства и обращения:

Дебет 20, 26, 44 Кредит 96 — доначислен резерв на сумму превышения фактических расходов на оплату отпусков (с страховых взносов и взносов на обязательное страхование от несчастных случаев на производстве) над величиной резерва.

Если резерв в следующем году не создается, например компания является малым предприятием и решило в следующем году резерв не начислять:

Дебет 20, 26, 44 Кредит 96 — сторнирована сумма излишне начисленного резерва на оплату отпусков.

Для наглядности приведем примеры.

Пример (фактический остаток неиспользованного резерва на конец года превышает сумму начисленного резерва). Допустим, транспортная компания в соответствии с учетной политикой формировала резерв на оплату предстоящих расходов на оплату отпусков для целей бухгалтерского и налогового учета в текущем периоде и собирается формировать его в следующем. Способ формирования резерва для целей бухгалтерского учета совпадает со способом формирования резерва для целей налогового учета.

Ежемесячные суммы отчислений в резерв отражаются бухгалтерской проводкой:

Дебет 44 Кредит 96.

Суммы резерва, использованные на оплату отпусков, отражаются бухгалтерской проводкой:

Дебет 96 Кредит 70 — начислены отпускные за счет резерва;

Дебет 96 Кредит 69 — начислены страховые взносы и взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний.

Исходя из положений п. 5 ст. 324.1 НК РФ отчисления в резерв на выплату вознаграждений по итогам работы за год осуществляются с правом переноса не использованного на конец отчетного налогового периода резерва не следующий налоговый период, если организация будет создавать такой резерв в следующем налоговом периоде.

Сумма переносимого неиспользованного резерва предстоящих расходов на оплату отпусков уточняется исходя из количества дней неиспользованного отпуска, среднедневной суммы расходов на оплату труда (с учетом установленной методики расчета среднего заработка), обязательных отчислений на страховые взносы и взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний. Следовательно, сумма резерва на оплату отпусков, которая переносится на следующий год, определяется не по предполагаемым (как при создании резерва), а по фактическим данным.

В бухгалтерском учете на 31-е декабря текущего периода будут сделаны записи:

Д-т 44 «Расходы на продажу» К-т 96 «Резервы предстоящих расходов»

Д-т 44 «Расходы на продажу» К-т 96 «Резервы предстоящих расходов»

Алгоритм инвентаризации

- По каждому сотруднику подгружается количество неиспользованных дней отпуска и его средний заработок (такой же как при расчете отпуска). В нашем примере по сотруднику Астрову количество неиспользованных дней отпуска составит 23,33 дня, а средний заработок — 1 029,99 руб.

Период расчета среднего берется за январь — декабрь года, в котором проводится инвентаризация оценочных обязательств. При этом зарплата за декабрь в момент расчета резерва уже рассчитана, поэтому средний заработок будет определен корректно. Выбор такого периода расчет среднего объясняется тем, что инвентаризация проводится на конец года и это не фактически предоставленные отпуска в декабре, а остаток на конец года. Предоставляться эти отпуска будут уже в следующем году. При необходимости настройка периода расчета среднего заработка при годовой инвентаризации резерва может быть изменена только вручную пользователем для каждой строки.

- Сумма обязательства получается путем умножения дней неиспользованного отпуска на средний заработок:

- 23,33 (кол-во неиспользованных дней отпуска) * 1 029,99 (средний заработок) = 24 029,67 руб. Именно эта сумма по оценочным обязательствам и резервам отражается в колонке исчислено:

- Подгружается накопленная сумма по обязательствам и резервам. Эти данные берутся из предыдущего документа Резервы отпусков, т.е. из документа ноября. Если в декабре сотруднику предоставляется отпуск за счет оценочных обязательств и резервов, то накопленная сумма из предыдущего месяца уменьшается на это значение. Полученные данные попадают в колонку накоплено:

- Рассчитывается разница между исчисленной и накопленной суммой и получается положительная сумма (доначисление) или отрицательная сумма (списание). Эта информация попадает в колонку зачтено. В нашем примере результат по сотруднику следующий:

- в БУ: 24 029,67 (исчислено) – 21 629,79 (накоплено) = 2 399,88 руб. (доначисление);

- в НУ: 24 029,67 (исчислено) – 25 334,31 (накоплено) = — 1 304,64 руб. (списание).

- По страховым взносам и отдельно по взносам «на травматизм» определяется ставка в целом за год:

- по сотруднику берется облагаемая взносами база и сумма исчисленных взносов;

- ставка рассчитывается путем деления суммы взносов на облагаемую базу. По сотруднику Астрову в целом за год ставка по страховым взносам получилась равной 30%, по ФСС НС – 0,2%:

- Сумма взносов по обязательствам получается путем умножения суммы обязательства на ставку:

- 24 029,67 (сумма оценочных обязательств) * 30 (ставка по страховым взносам) / 100 = 7 208,90 руб.

- 24 029,67 (сумма оценочных обязательств) * 0,2 (ставка по ФСС НС) / 100 = 48,06 руб. Эти данные отражаются в колонках исчислено по страховым взносам и ФСС НС:

- Подгружается накопленная сумма по страховым взносам и взносам «на травматизм». Также как и сумма оценочных обязательств, данная сумма берется из предыдущего ноябрьского документа Резервы отпусков. Далее полученные цифры уменьшаются на сумму страховых взносов / ФСС НС по отпускным декабря, предоставленным за счет оценочных обязательств и резервов:

- Рассчитывается разница между исчисленной и накопленной суммой по взносам и получается положительная сумма (доначисление) или отрицательная сумма (списание). Данная информация отражается в колонке зачтено.

В нашем случае результат по сотруднику следующий:

- по страховым взносам: в БУ: 7 208,90 (исчислено) – 6 488,94 (накоплено) = 719,96 руб. (доначисление)

- в НУ: 7 208,90 (исчислено) – 7 600,29 (накоплено) = — 391,39 руб. (списание)

- в БУ: 48,06 (исчислено) – 43,26 (накоплено) = 4,80 руб. (доначисление)

Получившиеся результаты (списания/доначисления из колонки зачтено) по оценочным обязательствам и резервам, страховым взносам и ФСС НС далее отражаются по каждому сотруднику на вкладке Обязательства и резервы по сотрудникам в разрезе подразделений и способов отражения:

Итоговые значения, по которым далее в бухгалтерской программе будут формироваться проводки, отражаются в разрезе подразделений и способов отражения на вкладке Обязательства и резервы текущего месяца:

Инвентаризация отпускного резерва на конец года

В налоговом учете, в отличие от бухгалтерского, создание резерва под предстоящие расходы на оплату отпусков является правом организации, а не обязанностью. Это объясняется прежде всего тем, что цели создания «отпускного» резерва в бухгалтерском и налоговом учете разнятся. В бухучете отражать оценочное обязательство по оплате отпусков необходимо для того, чтобы перед пользователями бухгалтерской отчетности предстала реальная картина финансового состояния компании. В свою очередь, в налоговом учете отпускные «резервируются» с тем, чтобы равномерно учитывать расходы на отпуска в течение года. При этом на конец года необходимо провести инвентаризацию этого резерва. А порядок учета результатов данного мероприятия зависит от того, продолжит ли отпускные или же откажется от создания данного резерва.

Положениями гл. 25 Налогового кодекса (далее — Кодекс) предусмотрено два варианта учета для целей налогообложения прибыли отпускных выплат.

Что такое обязательства (резервы) по отпускам

Резерв по отпускам — это оценочное обязательство, позволяющее обеспечивать расчеты по неиспользованным обязательным отпускам. Рассчитываться он может несколькими способами. Пример расчета выглядит так:

РО (ФИРМА) = РО (СТР N1) + РО (СТР N2) … + РО СТР (Nx),

где:

РО (ФИРМА) — резерв по отпускам в рамках всей организации;

РО (СТР N) — резерв по отпускам в рамках отдельной группы должностей с сопоставимой оплатой труда (как вариант — в рамках одного структурного подразделения).

Показатель РО (СТР N) считается по формуле:

РО (СТР N) = РД × (СЗ / КОЭФ),

где:

РО (СТР N) — резерв по отпускам по группе должностей (структурному подразделению);

РД — количество неиспользованных дней отпуска работников подразделения (или человеко-дней) на дату формирования резерва;

СЗ — средняя зарплата (плюс страховые взносы с суммы) в подразделении с начала года по дату формирования резерва;

КОЭФ — фиксированный коэффициент для расчета отпускных (в 2020-2021 годах составляет 29,3).

С тем, как создаются резервы на оплату отпусков в налоговом учете, вас познакомит готовое решение справочно-правовой системы «КонсультантПлюс». Для этого можно воспользоваться бесплатным онлайн-доступом к системе.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

«Резервный» вариант

В то же время на практике нередко компании сталкиваются с проблемой, когда основная часть сотрудников «заказывает» себе отпуск на летние месяцы. В этом случае расходы на оплату отпусков выпадают на определенные периоды, причем в существенном размере. С той целью, чтобы учитывать отпускные равномерно в течение налогового периода, компания может принять решение о создании резерва на предстоящие расходы на оплату отпусков.

Порядок «работы» с данным резервом описан в ст. 324.1 Кодекса. Так, приняв решение формировать «отпускной» резерв, компания должна отразить его в учетной политике, прописав также в ней:

- принятый способ резервирования;

- предельную сумму отчислений;

- ежемесячный процент отчислений в резерв.

С этой целью составляется специальный расчет (смета).

Процент отчислений в «отпускной» резерв определяется как отношение предполагаемой годовой суммы расходов на оплату отпусков к предполагаемому годовому размеру расходов на оплату труда. При этом оба названных показателя берутся с учетом соответствующих сумм страховых взносов.

Ну и, наконец, размер ежемесячных отчислений рассчитывается как произведение суммы фактических расходов на оплату труда за месяц с учетом взносов на рассчитанный ранее процент отчислений.

Обратите внимание! При определении предполагаемого размера расходов на оплату отпусков необходимо учитывать в том числе не использованные сотрудниками дни отпуска за прошлые периоды, а также дополнительные отпуска.

При формировании «отпускного» резерва фактически выплаченные отпускные и соответствующие суммы страховых взносов списываются за счет этого резерва. Списание производится до тех пор, пока сумма начисленного с начала года резерва не достигнет предельной величины отчислений в резерв — с этого момента отчисления в резерв не производятся.

Отпускной резерв в учетной политике

Согласно п. 1 ст. 324.1 НК РФ налогоплательщик, принявший решение о равномерном учете предстоящих расходов на оплату отпусков работников для целей налогообложения, обязан отразить в учетной политике для целей налогообложения, во-первых, принятый им способ резервирования, а во-вторых, предельную сумму отчислений и ежемесячный процент отчислений в указанный резерв.