Отчет по среднесписочной численности работников сдают все организации и ИП, которые в календарном году выступали в качестве работодателей. При этом неважно, велась ли финансово-хозяйственная деятельность. В расчетах бухгалтер должен ориентироваться на Приказ Росстата от 28.10.2013 № 428.

Сведения по среднесписочной численности подают:

- действующие организации по итогам календарного года — в срок не позднее 20 января

; - новые организации первый раз — не позднее 20-го числа месяца, следующего за месяцем, в котором была создана организация, и второй раз — по итогам года не позднее 20 января;

- при ликвидации предприятия или ИП — не позднее официальной даты ликвидации организации или закрытия ИП.

Считаем по головам

Среднесписочная численность основывается на численности списочной. Этот свод данных показывает полный состав сотрудников, включая тех, кто находится на больничном, в отпуске или командировке. В списочную численность не включают только сотрудников, которые находятся в отпуске по уходу за ребенком, в отпуске по беременности и родам и в учебном неоплачиваемом отпуске.

Списочная численность всегда составляется на определенную дату: первый или последний день месяца. Выходные и праздничные дни считаются по показателям предыдущего рабочего дня.

Ищем среднее

Среднесписочная численность работников — это суммарное количество работников предприятия за определенный отрезок времени. Таким периодом может быть год, квартал, полугодие или месяц.

При подсчете среднесписочной численности нельзя забывать, что требования Росстата и налоговой инспекции к отчету ССЧ отличаются от требований ПФР и ФСС. В первом случае в сведения не включаются внешние совместители и те, кто трудится по договору подряда или гражданско-правовому договору. Внутренние совместители подсчитываются только один раз — по основному месту. Сведения по среднесписочной численности работников, подаваемые в ПФР и ФСС, включают обе эти категории работников. В этом случае у совместителей учитывается и основная, и дополнительная загруженность.

Расчет за полные рабочие дни

Поэтапно рассмотрим, как рассчитывать среднесписочную численность работников предприятия. Начните со сведений о количестве сотрудников, отработавших полные дни. Суммируем данные за месяц и делим получившуюся сумму на количество календарных (!) дней месяца. То есть в январе мы делим на 31, в феврале — на 28 (29) и так далее вне зависимости от того, сколько было праздничных / выходных / рабочих дней.

Пример расчета среднесписочной численности работников: в организации трудится 47 человек, в июле 29 из них отработали 31 день, 15 человек по 20 дней, 3 человека вышли только в последние 4 дня.

ССЧ будет выглядеть так: (29 * 31) + (15 * 20) + (3 * 4) = 1211 / 31 = 39,06

Расчет за неполные рабочие дни

На втором этапе надо получить данные по сотрудникам, которые работали неполный день или по сменному графику. Среднесписочная численность для таких категорий определяется по отношению к общепринятому на предприятии графику и нормативной продолжительности дня. Например, при 40-часовой рабочей неделе она будет равна 8 часам, для 48-часовой — 9,6.

Формула для расчетов выглядит так: количество отработанных человеком часов за месяц делим на нормативную продолжительность рабочего дня и делим на число рабочих (!) дней в месяце.

Пример: к выполнению ряда задач организация привлекла двух сотрудников на 4-часовой рабочий день. В апреле один отработал 12 дней, другой — 18. Среднесписочная численность сотрудников за отчетный месяц, занятых неполный рабочий день, равна 0,7:

- первый — 48 / 8 / 21 = 0, 28;

- второй — 72 / 8 / 21 = 0,42;

- итого — 0,28 + 0,42 = 0,7.

Подводим итоги за год

Чтобы получить годовую среднесписочную численность, суммируйте месячные результаты по всем сотрудникам (полный и неполный рабочий день). Полученное число надо разделить на 12 месяцев.

Сведения о среднесписочной численности работников в любое из ведомств подаются целым числом. Как округлять результаты подсчетов, Росстат не регламентирует. Чаще всего на практике используется математическое округление: число до 0,5 округляем до нуля, свыше 0,5 — до единицы.

Часто возникает вопрос: как быть, если в штате ИП числится один человек, он работал неполный месяц, и ССЧ равно 0,33? В таком случае сделайте исключение и поставьте в отчете единицу.

При этом помните, что округляется только итоговое число. Если вы хотите получить свод данных за год, менять результаты поквартально или помесячно не надо. То же самое, если вы хотите составить месячный отчет: не следует цифры по каждому сотруднику доводить до целого. Всегда округляйте итоговый показатель.

В соответствии с п. 3 ст. 80 Налогового кодекса РФ сведения о среднесписочной численности работников за предшествующий календарный год представляются организацией (индивидуальным предпринимателем, привлекавшим в указанный период наемных работников) в налоговый орган не позднее 20 января текущего года, а в случае создания (реорганизации) организации — не позднее 20-го числа месяца, следующего за месяцем, в котором организация была создана (реорганизована).

Из положений указанного пункта следует, что на основании сведений о среднесписочной численности сотрудников за предшествующий календарный год определяется обязанность налогоплательщика по представлению данных в текущем году.

В рассматриваемой ситуации организация ликвидируется в 2017 году, и соответственно, в следующем году она не будет представлять налоговые декларации.

А в НК РФ отсутствует прямая обязанность по представлению в текущем году сведений о среднесписочной численности работников за текущий календарный год.

Статьи 21, 22.3 Федерального закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» не предусматривают представления сведений о среднесписочной численности работников для государственной регистрации ликвидации организации.

Таким образом, организация обязана была подать данные только за 2016 год. А на дату ликвидации такие сведения подавать не нужно.

Отвечает Александр Сорокин,

заместитель начальника Управления оперативного контроля ФНС России

«ККТ нужно применять только в случаях, если продавец предоставляет покупателю, в том числе своим сотрудникам, отсрочку или рассрочку по оплате своих товаров, работ, услуг. Именно эти случаи, по мнению ФНС, относятся к предоставлению и погашению займа для оплаты товаров, работ, услуг. Если организация выдает денежный заем, получает возврат такого займа или сама получает и возвращает заем, кассу не применяйте. Когда именно нужно пробивать чек, смотрите в рекомендации ».

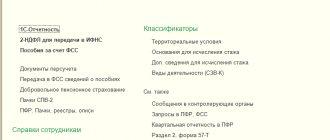

- Скачайте формы по теме:

- Пример заполнения уведомления о заключении трудового (гражданско-правового) договора с иностранцем

- Пример заполнения уведомления о заключении трудового (гражданско-правового) договора с иностранцем из ЕАЭС

- Пример заполнения уведомления о заключении трудового (гражданско-правового) договора с временно проживающим иностранцем

Любому предпринимателю нужно отчитываться в налоговой. Туда, кроме налоговой декларации и другой отчетности, необходимо будет сдавать сведения о ССЧ. Среднесписочная численность ИП нужна для определения целей налогообложения и статистического учета. Поэтому хочешь-не хочешь, а подготовить справку придется.

Сведения о среднесписочной численности при ликвидации ООО

Всем доброго времени суток! Сегодня статья которая продолжает рубрику: последовательность действий после регистрации ООО.

Начну с самого начала, отчетность ССЧ сдают только организации и предприниматели которые зарегистрированы как работодатели. Предприниматели которые не зарегистрированы как работодатели сдавать отчетность ССЧ не должны данные изменения вступили в силу с года.

ООО и предприниматели которые зарегистрированы как работодатели должны сдавать отчетность ССЧ в обязательном порядке, даже если у Вас нет работников это касается только ИП, так как в ООО как минимум 1 работник есть — это директор.

Если ИП зарегистрирован как работодатель, но у него нет работников, то тогда необходимо сдавать нулевые отчеты ССЧ. ССЧ среднесписочная численность работников — это среднее количество работников в ООО или ИП в случае если ИП зарегистрирован как работодатель за определенный период времени.

Как видно из формулы для того чтобы высчитать ССЧ за год, необходимо сложить ССЧ за каждый месяц в году и разделить на 12 количество месяцев. Теперь у нас встал вопрос, как рассчитать среднесписочную численность работников за каждый месяц.

Для того чтобы рассчитать ССЧ за месяц необходимо сложить количество работников за каждый день в месяце и разделить на количество дней в месяце. Допустим рассчитаем ССЧ за сентябрь месяц. Предположим, что у нас с 1 по 12 сентября работало 3 человека, с 13 по 20 сентября работало 2 человека и с 21 по 30 сентября работало 4 человека.

Как видите я сложил количество работников за каждый день в месяце и разделил на количество дней в сентябре Так как при расчете ССЧ за месяц необходимо иметь целые числа, так что округляем как в школе учили.

Допустим, что организация начала свою работу в том же сентябре. В организации работает директор, бухгалтер и 2 работника. И чтобы усложнить задачу предположим, что в декабре 1 работник уволился.

Тут я не буду высчитывать за эти месяцы и укажу уже готовые цифры Вы можете пересчитать по этим месяцам и у Вас выйдут именно такие числа.

Так как мы увеличиваем в большую сторону значения более 0,5 или уменьшаем в меньшую менее 0,5, этому учат в школе то получим:. В случае если Вы не сдадите до 20 января на организацию накладывается штраф в размере руб.

В настоящее время многие предприниматели для расчета налогов, взносов и сдачи отчетности онлайн используют данную Интернет-бухгалтерию, попробуйте бесплатно. Сервис помог мне сэкономить на услугах бухгалтера и избавил от походов в налоговую.

На этом пожалуй все! После открытия и регистрации общества с ограниченной ответственностью ООО необходимо совершить ряд определенных действий: открыть расчетный чет, уведомить Пенсионный фонд РФ, Фонд социального страхования, Фонд обязательного медицинского страхования.

Среди обязанностей руководителя вновь открытого общества с ограниченной ответственностью так же есть обязанность направить в Налоговую инспекцию среднесписочную численность работников организации. Налоговый кодекс устанавливает, что при открытии ООО среднесписочная численность работников должна быть отправлена не позднее 20 числа месяца, следующего за месяцем открытия ООО.

По действующему законодательству среднесписочная численность работников заполняется по специально утвержденной форме и может быть как в бумажном виде, так и на электронном носителе в зависимости от численности работников. Исключение будут составлять:.

Данные предприятия смогут представлять среднесписочную на бумажном носителе, но при условии что они не получают счета-фактуры при реализации товаров, работ, услуг. Компании, получающие такие счета-фактуры, обязаны перейти на передачу среднесписочной численности работников в электронной форме с По общему правилу сведения в форме заполняются налогоплательщиком.

Некоторые графы в конце формы заполняются работником Налоговой инспекции. Юристы нашей компании предлагают вам квалифицированную юридическую помощь по следующим направлениям:. Сдает ли ИП без работников среднесписочную численность?

Это вопрос тревожит многих предпринимателей, поскольку законодательство постоянно изменяется и уточняется. Среднесписочная численность работников ИП без сотрудников года примера — это бланк, представляющий собой отчетность в Инспекцию Федеральной налоговой службы, ранее он был обязателен к заполнению, но в прошедшем сезоне были внесены изменения в п.

Нужно ли сдавать среднесписочную численность ИП без работников в связи с указанными выше изменениями?

Ответ потом в статье, для начала определим цели этого отчета и общий порядок его заполнения. ССЧ — это небольшой отчет, представляющий собой данные о количестве трудящихся на предприятии: числящихся в штате у личного предпринимателя либо в организации.

Сведения о среднесписочной численности ИП без персонала постоянно подавались по той же форме, бланк выглядит совсем несложным, но нужно знать особенности подсчета количества трудящихся. Она содержатся в Указаниях, изложенных в приказе Росстата от Итак, отчет ССЧ разрешает налоговикам контролировать кое-какие аспекты деятельности предприятия.

По какой причине ИП без работников сдают среднесписочную численность? Этот вопрос появлялся у многих в практической деятельности. Помимо них и юридические лица без сотрудников, а также снова организованные ООО должны были сдавать этот отчет. Дело в том, что законодатель исходил из того положения, что в случае если в настоящий момент и нет сотрудников в штате, в течение отчетного периода года в этом случае они могли быть приняты и выгнаны с работы.

Как заполнить среднесписочную численность ИП без работников? Не необходимо ли личному предпринимателю все же делать таковой отчет, включив в него самого себя?

Разберемся, по какой причине личный предприниматель делать этого не должен. Итак, среднесписочная численность у ИП без работников имела возможность бы включать самого предпринимателя, но это противоречит следующим логическим заключениям, основанным на анализе законов:.

Нет, эта обязанность отменена законодателем. Как ранее заполнялась эта форма, с учетом того, что сотрудников на момент сдачи в штатном расписании не числилось?

Справка о среднесписочной численности ИП без работников в этом случае заполнялась по общим правилам. Расчет значения в форме должен производиться с учетом установленных правил, изложенных в указаниях Росстата.

Так как итоговое значение складывается из значений, вычисленных для каждого месяца. Так, в случае если сотрудники в указанном в форме периоде трудились на предприятии, это должно отыскать отражение в итоговой цифре.

Наряду с этим правила подсчета конкретны и подробно прописаны, имеется особенные указания для учета совместителей, трудящихся неполный рабочий день и т.

По

Заполняем и сдаем форму сведений о ССЧ

Сведения о ССЧ в налоговую нужно сдавать 1 раз в год не позднее 20 января. Открытие ИП не обязывает сдавать отчет о численности работников на следующий месяц после регистрации. А закрытие ИП – обязывает. Данная отчетность подается не позднее фактической даты снятия предпринимателя с учета.

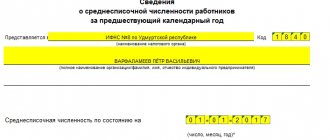

Информацию о численности сотрудников индивидуальный предприниматель подает по форме КНД 1110018 согласно Приказу ФНС РФ N ММ-3-25/174. Чтобы подать сведения, необходимо внести следующие данные:

- ИНН налогоплательщика;

- полное наименование налогового органа по месту жительства ИП;

- Ф.И.О. индивидуального предпринимателя;

- бланк по форме № П-4 ;

- дата учета численности сотрудников – на 1 января отчетного года.

- дата подачи, подпись ИП и ее расшифровка.

Оставшуюся часть полей заполняет сотрудник налоговой службы. Составляется справка обязательно в 2 экземплярах, один из которых вы оставляете себе в подтверждение подачи данных в ФНС.

Куда подать сведения о численности сотрудников

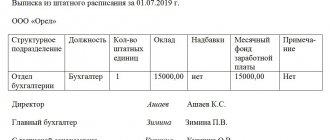

Сведения о среднесписочной численности работников подайте в инспекцию по месту нахождения компании. Численность определите в целом по компании с учетом работников обособленных подразделений. Отдельно по обособленным подразделениям сведения не представляйте (письмо Минфина России от 14.02.12 № 03-02-07/1-38). Налоговый кодекс этого не требует.

Индивидуальные предприниматели подают сведения о численности в инспекцию по месту жительства.

Сведения – это форма налоговой отчетности, но не декларация и не расчет по налогам и сборам. Поэтому обязательных требований к способу, как их сдавать, нет. Компания или ИП вправе самостоятельно решить, как будет отчитываться — на бумаге или в электронном виде.

Бланки отчетности по среднесписочной численности скачать бесплатно

Бланк среднесписочной численности

Как рассчитать ССЧ

Индивидуальный предприниматель в численность своих работников не входит – он не может заключить сам с собой трудовой договор и назначить себе зарплату. Если у вас нет сотрудников, то и отчитываться в 2021 году не нужно. Такие поправки внесены в п. 3 ст. 80 НК РФ . Если вы находитесь на ЕНВД, то при расчете среднесписочной численности обязаны включить себя в качестве единицы в физический показатель. Об этом говорится в ст. 346.29 НК РФ. В остальном принцип расчета ССЧ ничем не отличается.

Индивидуальный предприниматель в численность своих работников не входит – он не может заключить сам с собой трудовой договор и назначить себе зарплату.

Итак, заполняем бланк по форме № П-4. Рассчитать среднесписочную численность работников за отчетный год необходимо в несколько этапов:

- Выявляется средняя величина численности сотрудников, работающих полный день. Необходимо установить, сколько дней в месяце проработал каждый. Выходные и праздничные дни также должны учитываться. Количество посчитанных дней всех сотрудников суммируется и делится на число дней месяца, для которого ведется расчет. Полученное значение округлять нельзя.

- Вычисляем среднесписочную численность тех работников, которые трудятся неполный рабочий день. Для этого необходимо посчитать количество отработанных ими за весь месяц часов, разделить это значение на продолжительность рабочего дня, а затем распределить полученную величину по дням месяца. То есть в данном случае среднесписочная численность служащих будет пропорциональна отработанному ими времени. Полученное значение нельзя округлять.

- Заключительным шагом станет подсчет годового значения. Все полученные данные за каждый месяц по работникам с полной и неполной занятостью необходимо суммировать и разделить на 12. Вот теперь получившееся значение необходимо округлить и вписать в отчетную форму.

Если индивидуальный предприниматель сочтет необходимым, он вправе вести расчет ССЧ так, будто сотрудники, работающие неполный день, находятся на полной ставке.

Следите внимательно за тем, чтобы данные вовремя доходили до ФНС. В противном случае на вас наложат штраф в размере 200 рублей. Кстати, штраф не освободит вас от обязанности сдать отчет. Среднесписочная численность необходима для расчета ряда налогов. Она является показателем для применения ЕНВД или УСН – если численность работников превышает 100 человек, то предприниматель не сможет использовать эти режимы.

Справка о среднесписочной численности ИП нужна для определения налоговой базы. От нее будет зависеть сумма выплат в налоговую инспекцию. Если вы работаете без сотрудников, то можете забыть о справке, но, имея в штате хотя бы одного человека, уйти от ответственности не получится.

Как происходит закрытие ИП, среднесписочная численность при этом как учитывается? Эти вопросы волнуют бизнесменов. Все предприятия когда-нибудь начинают свою жизнедеятельность и рано или поздно заканчивают. Но при закрытии любой предприниматель должен уведомить об этом налоговую официально и принести документы, подтверждающие ликвидацию, в порядок. При этом нельзя забывать и о таком важном учете, как среднесписочная численность работников. Как определяется среднесписочная численность при закрытии ИП?

Сведения о среднесписочной численности сотрудников важны, так как позволяют сохранить данные статистики предприятия и вычислить налогообложение.

Как рассчитать среднесписочную численность работников

Обычно определением этого показателя на предприятии занимается бухгалтер, или кадровый работник.

В связи с тем, что средняя численность имеет большое значение, к ее вычислению нужно подходить ответственно, чтобы обеспечить максимальную точность расчета. Ведь на его основании будет определяться, к примеру, право на использование льготного режима. Кроме этого, контролирующий орган сам может его перепроверить.

Первоначальную информацию для расчета нужно получать из документов по учету рабочего времени, оформленных приказов на прием, перевод, увольнение работников и других.

Компьютерные программы по ведению кадрового либо бухгалтерского учета дают возможность произвести расчет автоматически. Однако в этом случае все равно нужно проверить источники информации, используемые в этом случае.

Сотрудник, которому поручено рассчитать показатель, должен понимать весь алгоритм его определения, для того, чтобы в любой момент времени он мог перепроверить полученные данные.

Шаг 1. Рассчитать численность на все дни месяца

На первом этапе ответственный сотрудник должен определить количество работников, которые выполняли трудовые обязанности в компании каждый день каждого месяца. Для рабочего дня этот показатель формируется из количества людей, с которыми на этот день заключены трудовые соглашения, включая всех тех, кто находится на больничном, либо в командировочной поездке.

Из расчета выбрасываются:

- Оформленные по совместительству, у которых это не основное место работы;

- Выполняющие работы по договорам подряда;

- Работницы, которые находятся в декрете, либо отпуске по уходу за малышом;

- Сотрудники, у которых подписанное соглашение предусматривает сокращенный рабочий день. Однако если короткий день определен на законодательном уровне, то такого работника нужно включать в расчет.

Для выходных и рабочих дней численность в этот день принимается по количеству сотрудников в идущий перед ним рабочий день. Это значит, что если трудовое соглашение было прекращено в пятницу, то это работник будет еще участвовать в определении средней численности в субботу и воскресенье.

Внимание! Если у организации в этот день не было ни одного наемного работника с действующим трудовым соглашением, то численность за него принимается как «1» – в любом случае, необходимо учитывать директора, который закреплен в регистрационных документах, даже если ему зарплата не начисляется.

Шаг 2. Определение количества сотрудников, которые работают полный день, за каждый месяц

Этот показатель рассчитывается путем сложения числа работников, которые имеют контракты на каждый день месяца, и затем деления результата на общее число дней месяца.

Вам будет интересно:

Как отправить отчетность в налоговую по почте: какой датой будет приняты документы, как подтвердить сроки

РаботП=(День1+День2+..+День31)/Число дней месяца,

Где Д1, Д2 и т. д. – количество оформленный работников в каждый день этого месяца.

Например: В месяце 30 дней. С 1 по 14 число работало 21 человек, с 15 по 21 число — 18 человек, с 22 по 31 число — 19 человек.

Численность работников за этот месяц будет составлять: (14х21 + 7х18 + 10х19)/31 = 19,67 человек.

Внимание! По правилам расчета итоговый результат нужно округлить до второй цифры после запятой.

Шаг 3. Определение средней численности сотрудников с частичной занятостью

В первую очередь на данном этапе считается число часов, приходящихся на трудовую деятельность работающих с неполной занятостью за календарный месяц. При этом действует правило о том, что количество часов в отпуске или на больничном равняется числу часов в предшествующий день работы.

После этого можно произвести расчет среднего числа таких занятых. С этой целью полученное выше значение необходимо разделить на число часов работы за этот месяц, которое определяется как произведение дней работ на рабочие часы.

РАБч=ЧАСнеп/(РАБДН*РАБЧЧАС), где

РАБч — среднесписочная численность частично занятых работников;

ЧАСнеп — количество часов, которое фактически приходится на работу частично занятых работников.

РАБДН – число дней работы в месяце (норма);

РАБЧАС — продолжительность полного рабочего дня. Для 40-часовой недели этот показатель равен 8 часам, при 32-часовой берется 7,2 часа.

Например. Иванова И.П. отработала в июле 2021 года 15 дней по 7 часов. На предприятии установлена 40-часовая рабочая неделя, норма рабочих дней в июле 2021 года равна 21 дню.

Расчет среднесписочной численности:

(15*7)/(21*8)=0,63

При этом полученное значение необходимы округлять до сотых, используя правила математики.

Шаг 4. Расчет численности всех сотрудников за месяц

Среднесписочная численность всех работников определяется путем суммирования полученных значений среднего числа работника по каждому типу.

Определенный результат необходимо будет округлить до целого числа, учитывая правило, согласно которому дробная часть до 0, 5 отбрасывается, а свыше 0,5 — считается как 1.

РАБМ=РАБП+РАБч, где

РАБМ — среднее число работников за месяц;

РАБП — среднее число сотрудников с полной занятостью;

РАБЧ — среднее число сотрудников с частичной занятостью.

Например. Исходя из данных предыдущих примеров определим среднее число работников за месяц:

19,67+0,63= 20,3

После округления результат будет равен 20.

Шаг 5. Расчет среднего числа работников за весь год

Годовой показатель формируется на основании полученных данных по среднесписочной численности за каждый месяц года.

С этой целью нужно среднее число работников фирмы за каждый месяц сложить и разделить на 12.

РАБГ=(РАБМ1+РАБМ2+…+РАБМ12)/12, где

РАБГ– среднесписочная численность за год

РАБМ1, РАБМ2 и т. д. – среднее число за январь, февраль, и т. д.

Полученный результат округляется согласно правилам математики.

Особенностью данного расчета является то, что если фирма начала работать не в начале года а, к примеру, в июле, то в формуле все равно делителем будут число 12.

Внимание! Часто помимо годовой средней численности нужно определить квартальную или же среднее число работников за полугодие. Используется данный алгоритм расчета этого показателя, только суммируются показатели за необходимое число месяцев, и делятся полученный итого на соответствующее число этих периодов.

Определение среднесписочной численности при закрытии ИП

Благодаря табелю учета рабочего времени можно определить и численность всех сотрудников. В расчет берется весь коллектив, сюда же входят болеющие и отсутствующие по уважительной причине.

Но при расчете не включаются в показатели:

- владелец предприятия, который на общих основаниях не получает зарплату;

- те сотрудники, которые работают по договору, заключенному вследствие профессионального обучения, и получающие стипендию;

- женщины, в этот период находящиеся в отпуске по беременности и родам или по уходу за ребенком;

- отпускники, оформившие бесплатные дни по причине поступления или обучения в учебном заведении, при этом зарплата им сохраняться не будет;

- работающие по договорам гражданско-правового характера или по совместительству;

- направленные для работы за рубеж;

- пожелавшие уволиться, но прервавшие рабочие отношения до того, как истек срок окончания официальных отношений с предприятием.

Все индивидуальные предприниматели среднесписочные сведения должны предоставлять налоговым органам по истечении отчетного года, и дата для этого определена до 20 января.

Но когда бизнесмен заявляет о прекращении деятельности ИП, то такие сведения должны находиться в фискальных органах не позже той даты, когда было заявлено официально о ликвидации, и предприятие было снято с учета, перестав существовать. Если сведения по каким-то причинам были задержаны, то за это полагается заплатить штраф в размере 200 рублей. Это только за нарушение сроков сдачи, а также организация несет наказание в размере 200 рублей и страдает сам предприниматель, заплатив от 300 до 500 рублей.

Подаются документы для закрытия ИП по месту его проживания, для организации – в ту налоговую инспекцию, которая находится по месту ее юридического адреса. Если предприятие имеет филиалы, расположенные в разных частях населенного пункта, то они собираются в единый документ и подаются в одной общей среднесписочной отчетности – по всей организации.

Предоставляются документы предпринимателем таким способом:

- При личном присутствии в налоговом органе или через доверенное лицо, но для этого потребуется разрешение нотариуса через доверенность. Оформленная декларация должна быть в 2 экземплярах, 1 остается у бывшего владельца ИП.

- В электронном виде.

- С помощью почты – ценным письмом с приложением описи вложенных документов.

Вернуться к оглавлению

Что такое среднесписочная численность

ССЧ — среднее число штатных сотрудников, работавших у вас в течение определенного времени (месяца, квартал, года). Эта информация используется при:

- решении вопроса об отнесении организации или ИП к категории субъектов малого или среднего предпринимательства (МСП); такой статус дает ряд льгот: освобождает микропредприятия от обязанности принимать локальные нормативные акты, предоставляет льготы при участии в госзакупках и т. д.;

- формировании реестра СМП налоговыми органами;

- проведении анализа уровня зарплат и размера зарплатных налогов;

- сдаче отчетности и применении некоторых льгот: предприятия с численностью свыше 100 чел. отчетность по налогам предоставляют только в электронном виде; в некоторых регионах размер этого показателя является одним из условий применения пониженной ставки по УСН.

Иначе говоря, сведения о ССЧ — один из важных показателей деятельности хозяйствующего субъекта.

Форма для предоставления ССЧ при отчете за 2021 год утверждена Приказом ФНС РФ от 29.03.2007 № ММ-3-25/ А указания по ее заполнению приведены в Письме ФНС РФ от 26.04.2007 № ЧД-6-25/ .

Какие документы надо предоставить

В налоговую надо подать документы, с помощью которых предприниматель уведомляет о закрытии своей организации.

Он подает заявление, в котором содержится ходатайство о прекращении деятельности физического лица в качестве предпринимателя. Для этого принята форма Р26001. Предоставляется квитанция. Этот документ доказывает, что была оплачена государственная пошлина.

Если инспектор налоговой требует оплатить оставшиеся долги, не подписывая документы на закрытие, он поступает неправомерно: если какие-то недочеты и остались, физическое лицо будет нести за него ответственность, хоть человек и не будет являться индивидуальным предпринимателем.

Но все же лучше документы содержать в порядке, и такая отчетность должна быть предоставлена на протяжении 5 дней с той даты, как предприятие больше не существует. Сдать декларацию по форме 3-НДФЛ на ОСНО, а долги по налогам и страховым взносам уплатить в течение 15 дней.

По НДС все отчетные документы должны находиться в соответствующей организации не позже 20 дней до окончания квартала.

При других системах налогообложения бумаги должны быть сданы на общих для всех ИП основаниях – в обычные сроки, установленные законом.

В ПФ и ФСС нужно сдать отчетность, которая касается работников предприятия, еще до того времени, как оно будет закрыто. А сотрудники должны пройти процедуру снятия с учета в этих организациях самостоятельно. Автоматически происходит снятие только в ПФ, но тогда, когда поступает информация из ИФНС о том, что предприятия больше нет.

Когда происходит закрытие ИП, среднесписочная отчетность не сдается в налоговую. Все органы, которые должны быть оповещены о работе или закрытии ИП, узнают об этом из информации, поступающей из ИФНС. Им передаются все необходимые сведения.

Фирмы и бизнесмены обязаны отправлять в ИФНС отчет о среднесписочной численности. Срок сдачи за 2017

год и некоторые нюансы для вновь созданных организаций рассмотрены в нашей статье.

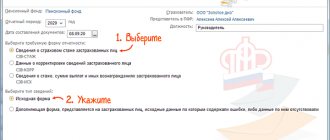

Способы подачи СЧР в 2021 году

Среднесписочную численность можно подать:

- В бумажной форме (в 2-х экземплярах). Один экземпляр останется в налоговой, а второй (с необходимой пометкой) отдадут обратно. Он будет служить подтверждением того, что вы сдали декларацию.

- По почте регистрируемым отправлением с описью вложения. В этом случае должна остаться опись вложения и квитанция, число в которой будет считаться датой сдачи численности.

- В электронном виде по интернету (по договору через оператора ЭДО или сервиса на сайте ФНС).

Обратите внимание, при подаче сведений СЧР в бумажной форме в некоторых ИФНС могут дополнительно потребовать приложить файл с электронной версией отчета на дискете или флешке

Особенности документа

Законодательство требует, чтобы все организации и частные предприниматели, использующие в своей деятельности наемный персонал, представляли в налоговый орган сведения о средней численности работников. Сроки сдачи

нужно при этом строго соблюдать.

Этот документ включает в себя сведения о количестве штатных единиц, проработавших на предприятии на протяжении отчетного года. Его заполняют на бланке КНД 1110018. Он содержит следующую информацию:

- наименование организации/ Ф.И.О. индивидуального предпринимателя (без сокращений);

- дата, когда сдается отчет о среднесписочной численности

; - название и код ИФНС, в которую подают отчет;

- Ф.И.О. и подпись руководителя организации;

- печать (при наличии).

Документ состоит всего из одной страницы, которая внешне напоминает налоговую декларацию.

Процесс заполнения не вызывает затруднений. Главное – правильно сделать расчет показателя и соблюдать .

Подать данные необходимо на бланке, который применяли в прошлом году. Он не изменился. А при его заполнении можно руководствоваться рекомендациями из письма ФНС № ЧД-6-25/353. В нем приведены особенности заполнения ряда реквизитов.

Правила заполнения

Правила заполнения формы содержатся в Письме ФНС РФ от 26.04.2007 № ЧД-6-25/ Согласно Письму, все сведения в бланк вносятся самим налогоплательщиком, кроме раздела «Заполняется работником налогового органа».

Итак, заполнению подлежат следующие разделы:

- информация о самом налогоплательщике (ИНН, КПП, полное наименование — для организаций; ИНН и Ф.И.О. предпринимателя полностью — для ИП);

- наименование налогового органа и его код;

- дата, на которую определена среднесписочная численность;

- сведения о численности и заработной плате работников;

- личная подпись и печать руководителя компании.

Также в полученный от налогоплательщика бланк вносит информацию и сотрудник налоговой инспекции. Он фиксирует: дату приема заполненного документа; номер отчета; свои личные данные: Ф.И.О. и подпись.

Зачем сдавать

Представлять рассматриваемый отчет налоговым инспекторам необходимо, чтобы они могли контролировать соблюдение требований налогового законодательства. Например, показатель среднесписочной численности подскажет им:

- действительно ли предприятие относится к малым или крупным;

- разрешено ли сдавать налоговую отчетность в печатном виде и др.

При этом важно соблюдать сроки сдачи среднесписочной численности работников

. Потому что иначе налоговики выпишут штраф и пересчитают размер обязательных платежей, который должен идти в казну с конкретного предприятия, ИП.

Кто должен сдавать

Отправлять в налоговый орган по месту регистрации в положенные сроки сдачи среднесписочную

отчетность должны:

- юридические лица – независимо от своей правовой формы;

- коммерсанты, использующие наемный труд;

- лица, занимающиеся частной практикой и заключающие трудовые контракты (нотариусы, адвокаты и др.).

Важный нюанс: все юридические лица должны знать и соблюдать сроки сдачи отчета о среднесписочной численности

независимо от наличия/отсутствия наемных работников, так как они сдают его в обязательном порядке.

Кто сдает и для чего необходимо знать численность работников согласно КНД 1110018

Обязанность предоставления работодателями отчетности о списочном составе установлена третьим пунктом ст. 80 НК РФ. Сведения, указанные в ней, нужны для ведения статистики и контроля бизнеса налоговыми органами.

Согласно Письму Минфина РФ от 04.02.2014 № 03-02-07/1/4390, сдавать отчет о средней списочной численности работников должны:

- только что зарегистрированные юридические лица, независимо от наличия персонала;

- индивидуальные предприниматели, имеющие сотрудников;

- организации, заключившие трудовые договоры;

- организации, которые еще не набрали персонал.

ВАЖНО!

От сдачи отчетности освобождены только ИП, не имеющие работников (п. 3 ст. 80 НК РФ).

Новые фирмы

В России новые предприятия открываются буквально каждый день. При этом и крупные, и мелкие организации (правовая форма и размер не имеют значения), зарегистрированные уже в январе 2021 года, не обязаны сдавать сведения за 2017-й год.

Вполне логично, что сроки сдачи среднесписочной численности для новых организаций

в этом случае приходятся на 20 февраля 2021 года (это будет вторник). Так установлено налоговым законодательством. И далее по тому же принципу: месяц создания, а за ним – месяц сдачи сведений о количестве персонала.

Новые ИП

Многие физлица стремятся создать собственный бизнес, чтобы предлагать свои услуги в разных сферах деятельности. Регистрация в качестве ИП открывает массу возможностей, но и обязывает выполнять определенные формальности. Все бизнесмены, которые планируют использовать наемный труд в рамках своей деятельности, должны знать, когда подавать сведения о среднесписочной численности

.

Так, при получении предпринимательского свидетельства в 2017 году рассматриваемый отчет представляют в ИФНС не позднее 22 января 2018 года.

Ликвидация: до какого числа среднесписочная численность должна уйти в ИФНС

Прекращение деятельности не всегда может быть связано с банкротством. Иногда на это идут с целью получить более высокий юридический статус и расширить свои возможности. И независимо от причины при закрытии ИП или ликвидации предприятия нужно не только официально уведомить налоговиков о принятом решении, но и сдать определенный пакет документов. Когда сдается среднесписочная численность

в подобной ситуации?

Законодательство устанавливает срок:

не позднее фактической даты снятия с учета. Все необходимые справки и документы подают в ИФНС по месту проживания ИП, нахождения фирмы.

Срок сдачи

Бланк, содержащий данные о численности персонала по среднему списку за предыдущий календарный год, налогоплательщик обязан сдать в налоговую инспекцию:

- в стандартном случае — не позднее 20 января текущего года. Получается, что сдать отчет за 2021 год необходимо до 20.01.2019. Но так как 20 января 2021 года — воскресенье, последний день сдачи приходится на 21 января, понедельник;

- в случае регистрации новой компании форму следует сдать не позднее 20-го числа месяца, следующего за месяцем создания фирмы (статья 80 НК РФ). Например, если организация основана в январе 2020 года, то первый раз форму КНД 1110018 бухгалтер должен подать не позднее 20 февраля 2021 года.

- при ликвидации организации или закрытии ИП заполненный отчет подают не позднее фактической даты снятия с учета.

Реорганизация: когда сдавать среднесписочную численность вновь созданной организации

В российском законодательстве отсутствует понятие «вновь созданной организации». Но на практике к ним относят и фирмы, прошедшие повторную регистрацию в качестве юридического лица. Например, после реорганизации.

Такие предприятия тоже подают справку о количестве работающих сотрудников. Для вновь созданной организации срок сдачи среднесписочной численности

– не позднее 20 числа месяца, следующего за месяцем открытия.

ПРИМЕР

Ситуация При реорганизации ООО «Гуру» 06 февраля 2021 года из ее состава была выделена ООО «Гуру-М». При этом первая фирма продолжила свое существование. А в новую компанию было нанято 13 человек. Когда подавать среднесписочную численность вновь созданной организации

?

Решение Руководство ООО «Гуру-М» должно сдать сведения не позднее 20 марта 2021 года. Если до этого момента численность сохраняется, в документе указывают – 13.

«Обособки»

Филиалы, представительства и т. п. территориально удалены от головной компании и оборудованы стационарными рабочими местами. Они выполняют часть задач основной организации. В этом заключено основное отличие обособленных подразделений. Каковы сроки сдачи сведений о среднесписочной численности работников

для подобных структур?

Так вот: данные не подают отдельно по каждому филиалу или иному подразделению. Их аккумулирует головная организация. На основании собранной информации о персонале она рассчитывает показатель и затем подает единые сведения в ИФНС.

Штрафы за нарушение срока сдачи сведений о среднесписочной численности в 2020 году

Надо обратить внимание на то, что 20 января в календаре бухгалтера — это не только сведения о среднесписочной численности. Это еще расчет 4-ФСС (для тех, кто сдает отчет в фонд в бумажном виде), журнал учета полученных и выставленных счетов-фактур и декларация по ЕНВД за 4 квартал 2021 года (либо единая упрощенная отчетность за 2021 год). Поэтому, чтобы уложиться в установленный срок сдачи сведений о численности, отчитаться следует сразу после новогодних праздников.

За несдачу сведений о среднесписочной численности в 2021 году в установленный НК РФ срок предусмотрен штраф 200 рублей (п. 1 ст. 126 НК РФ, письмо Минфина России от 07.06.11 № 03-02-07/1-179).

Руководителя организации при этом могут оштрафовать за несдачу численных сведений на 300-500 рублей (ст. 15.6 КоАП РФ).

Подробнее об ответственности за непредставление сведений в срок — на видео.