Заполнение формы 6-НДФЛ вызывает множество вопросов у налоговых агентов, начисляющих и выплачивающих доходы физическим лицам. Так как ошибка в расчете может привести к штрафу, любой показатель отчетности должен соответствовать данным учета. Строка 040 в 6-НДФЛ – не исключение. Заполняя ее, работодатель обязан учитывать соотношения, разработанные ФНС для проверки.

Расчет 6-НДФЛ утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected] (ред. от 17.01.2018). В нем показывают обобщенные суммы доходов и НДФЛ. Состоит отчет из двух разделов, первый из которых заполняется нарастающим итогом, а второй содержит данные за последний квартал отчетного периода.

Как заполняется строка 040 в 6-НДФЛ за 2021 год

Раздел 1 предназначен для обобщенных показателей за весь период. В стр. 040 6-НДФЛ налоговые агенты показывают сумму исчисленного налога за отчетный/налоговый период по всем физическим лицам, начиная с 1 января текущего года. Заполняется она по данным налоговых регистров.

Строка 040 напрямую связана с начисленными доходами и применяемой ставкой налога. Поэтому, если ставки налога на доходы физлиц применялись разные – нужно заполнить несколько страниц Раздела 1, по их количеству.

Пример 1. Заполнение нескольких разделов 1

В ООО «Мост» в 2021 году были начислены доходы всему персоналу в размере 2640000 рублей. Один из сотрудников является нерезидентом, его годовая зарплата 480000 рублей. Так как ставки налога применялись разные (13% для резидентов и 30% для нерезидентов), нужно заполнить два первых раздела формы.

1-ую страницу Раздела 1 бухгалтер ООО «Мост» заполнил так:

- стр. 010 — 13 – ставка налога для резидентов;

- стр. 020 – 2 160 000,00 – начисленный доход сотрудников-резидентов (2 640 000 – 480 000 = 2 160 000);

- стр. 040 – 280 800 – рассчитанная сумма налога, 13% от дохода (2 160 000 х 13% = 280 800).

2-ая страница Раздела 1 была заполнена следующим образом:

- стр. 010 — 30 – ставка налога для нерезидентов;

- стр. 020 – 480 000,00 – зарплата нерезидента;

- стр. 040 – 14 4000 — исчисленный налог с дохода сотрудника-нерезидента (480 000 х 30% = 280 800).

При этом итоговые показатели по строкам 060-090 суммировано по всем ставкам нужно заполнять только на первой странице раздела 1.

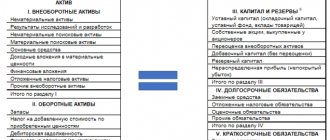

Что такое косвенные расходы

Согласно налоговому законодательству, все расходы предприятия делятся на косвенные и прямые. Если прямые расходы предприятия — это, прежде всего, издержки производства, и они возникают на основе изготавливаемой продукции или выполнения каких-либо работ, то расходы косвенные — это совокупность издержек, которые напрямую связаны с производством.

К косвенным относятся:

- Общепроизводственные расходы. Это расходы на организацию, обслуживание и управление производством. Например, для ремонта станка была выделена определенная сумма, которая отразилась в косвенных расходах.

- Общехозяйственные расходы. Эти затраты напрямую влияют на производственный процесс.

Расходы косвенные списываются именно в том промежутке, в котором они были начислены. Прямые же распределяются по всем отчётным периодам.

Какой порядок распределения расходов будет производиться на предприятии, напрямую зависит от вида деятельности организации.

Что же такое косвенные расходы? В Налоговом Кодексе в ст.318 сказано:

«Все расходы предприятия, которые не относятся к прямым расходам и внереализационным, относятся к косвенным». Предприятие самостоятельно определяет, что оно отнесет к косвенным или прямым расходам.

Прямые расходы:

- Заработная плата.

- Арендная плата.

- Расходы на выпуск продукции.

То есть прямые расходы — это те, которые неизменны, а косвенные могут меняться в зависимости от внепланового расхода.

Рассмотрим на примере, что относится к косвенным расходам.

Организация занимается выпечкой тортов. Произведя определенное количество продукции, она отправила ее на реализацию в торговую точку. На основании договора продукция подлежит возврату по истечении срока годности. Кондитерской была возвращена часть продукции, которая пошла на переработку.

Налоговый кодекс относит эти расходы к прямым. Но есть исключения, когда расходы при переработке продукции могут списать в определенный отчетный период. Также законодательно прописаны определенные виды расходов:

- Страхование компании (ст.272 п.2).

- Реклама и все с ней связанные расходы (ст.264 п.4).

- Представительские расходы (ст.264 п.2).

Любое действие предприятия должно быть зафиксировано в декларации по налогу на прибыль.

Контрольные соотношения для строки 040

ФНС разработала для 6-НДФЛ контрольные соотношения (письмо от 10.03.2016 г. № БС-4-11/[email protected]). Для строки 040 основных соотношений два:

- стр. 040 = (стр. 020 – стр. 030) х стр. 010 / 100;

- стр. 040 ≥ стр. 050.

На что влияют эти соотношения:

- Если первое указанное равенство не соблюдается, то налоговая инспекция может посчитать, что налог занижен или завышен. Как следствие – запрос пояснений у налогового агента. В случае занижения налога на агента могут наложить штраф. При расчете учитываются предоставленные вычеты, поэтому нарушение может возникнуть и в случае, если налог в стр. 040 указан верно, но примененные вычеты не были отражены по стр. 030.

- Фиксированный платеж по иностранному лицу, оплатившему патент на работу (стр. 050), не может быть выше суммы исчисленного налога. Если второе равенство не выполняется, значит, отчет заполнен неверно. Кроме того, ИФНС заинтересует ситуация, когда стр. 050 заполнена, а уведомление работодателю на уменьшение налога инспекцией не выдавалось.

Пример 2. Заполнение стр. 040 при наличии вычетов

ООО «Караван» начислило сотрудникам зарплату – 860 000 рублей. Применялись стандартные вычеты – 42 000 рублей. НДФЛ по всем доходам – 13%, сумма исчисленного налога – 106 340 руб. Как будут отражены приведенные данные в отчете:

стр. 010 – 13%

стр. 020 – 860 000,00

стр. 030 – 42 000,00

стр. 040 – 106 340.

Проверяем строку 040 контрольным соотношением: (860 000 – 42 000) х 13/100 = 106 340, 106 340=106 340 – проверка показала, что ошибки нет.

stroka_040_v_6-ndfl.jpg

Похожие публикации

Заполнение формы 6-НДФЛ вызывает множество вопросов у налоговых агентов, начисляющих и выплачивающих доходы физическим лицам. Так как ошибка в расчете может привести к штрафу, любой показатель отчетности должен соответствовать данным учета. Строка 040 в 6-НДФЛ – не исключение. Заполняя ее, работодатель обязан учитывать соотношения, разработанные ФНС для проверки. Расчет 6-НДФЛ утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/[email protected] (ред. от 17.01.2018). В нем показывают обобщенные суммы доходов и НДФЛ. Состоит отчет из двух разделов, первый из которых заполняется нарастающим итогом, а второй содержит данные за последний квартал отчетного периода.

Погрешность строки 040 в 6-НДФЛ

В некоторых случаях числовое значение стр. 040 может отличаться от указанного итога в приведенном в предыдущем примере контрольном равенстве.

Контрольными соотношениями допускается отклонение цифр в стр. 040 из-за арифметической погрешности. Налог считается в целых рублях, поэтому возникают неточности. При расчете налога сумма более 50 копеек округляется до целого рубля, а менее – отбрасывается. Так как сведения в отчет заносятся из регистров, то итог может отличаться как в меньшую, так и в большую сторону. Допустимым считается отклонение до 1 рубля на каждое физлицо.

Проверяется допустимое значение так:

стр. 060 х 1 руб. х количество строк 100,

причем число строк 100 учитывается в целом за текущий год.

Пример 3. Отклонение из-за округлений

ИП Щеголев начислил своим 12 работникам за 1 квартал 2019 заработную плату в размере 157815 рублей. Стандартных вычетов предоставлено 8400 рублей. Исчисленный НДФЛ, указанный в стр. 040 формы 6-НДФЛ по данным налоговых регистров – 19 418 рублей. По строкам 100 отчета было показано 4 выплаты.

Проверка контрольного соотношения: (157 815 – 8400) х 13% = 19424.

19424≠19418, равенство не выполняется, разница составила: 19 424 – 19 418 = 6 рублей.

Считаем допустимую погрешность: 12 чел. х 1 руб. х 4 строки = 48 рублей.

Так как 6 руб. находится в диапазоне допустимой погрешности (6 < 48), то значение стр. 040 является допустимым.

Основные ошибки при заполнении формы 6-НДФЛ

| Статья НК России | Вид ошибки | Причина ошибки |

| Статьи №226, №226.1 и № 230 | Сумма в ячейке №040 о сумме подоходного налога отличается от аналогичных данных в форме 2–НДФЛ | Не было произведено контрольное соотношение данных в форме 6–НДФЛ |

| Статья №223 | Отражение сведений об удержании подоходного налога в ячейке №070 в месяце начисления, в котором налог реально не был удержан. К примеру, указание данных по налогу за июнь, который реально будет выплачен в июле. | Несоблюдение основных положений указанных в приказе ФНС №MMB–7–11/450 |

Таблица составлена на основании самых распространённых неточностей, указанных в письме-разъяснении ФНС №ГД–4–11/222162 от 01.11.17 г.

Сопоставление в 6-НДФЛ стр. 040 и 070

В расчете 6-НДФЛ строки 040 и 070 «Сумма удержанного налога» совпадают далеко не всегда. Расхождения возникают из-за порядка признания доходов и отражения выплат в отчетности:

- По стр. 020 показывают начисленные доходы периода, однако их выплата физлицам, а значит, и удержание исчисленного с них налога, указанного в стр. 040, может приходиться на следующий отчетный период. По стр. 070 показывают налог, удержанный при выплате доходов в отчетном периоде. Допустим, начислили и показали в 1 квартале по строкам 020 и 040 зарплату и исчисленный НДФЛ за январь-март, но в стр. 070 мартовский налог не войдет, так выплата зарплаты и удержание налога произошли в апреле, т.е. в следующем квартале.

- В стр. 070 может отражаться налог, удержанный с выплат за предыдущий период, начисленных и признанных доходами ранее, но выплаченных сотрудникам лишь в текущем отчетном периоде, например, с зарплаты за декабрь прошлого года, выплаченной в январе текущего. Другой пример: июньская зарплата выдана в июле – в стр. 040 июньский налог будет показан в отчете за 1 полугодие, а по стр. 070 – в отчете за 9 месяцев.

Если в 6-НДФЛ строка 070 больше строки 040, или наоборот – это не ошибка. Показатели этих строк чаще всего не совпадают и контрольными соотношениями они не проверяются.

Подводим итоги

- Строка 040 в 6-НДФЛ расположена в Разделе 1 и отражает расчетную сумму налога, подлежащего удержанию из начисленных за период доходов. Ей сопутствуют строки, отражающие те обобщенные данные, по которым получена эта сумма (величина ставки, объемы доходов и вычетов).

- Данные для строки 040 не только формируются с соблюдением всех правил исчисления налога, но и отражаются в отчете сообразно с этими правилами — по принципу нарастающего итога, раздельно по разным ставкам, с применением вычетов только к доходам, облагаемым по ставке 13%, и выделением из сведений, сформированных для ставки 13%, данных, относящихся к дивидендам.

- Правила отражения цифры в строке 040 стандартны для отчета 6-НДФЛ. Заполняется она в каждом из отчетов и в каждом из комплектов строк 010-050, выделяемых при применении разных ставок. Для ставки 13% не исключается появление в строке нулевого значения.

Как правильно заполнить?

При заполнении строки 040 6-НДФЛ нужно учитывать следующие важные правила:

- НДФЛ считается от дохода, начисленного с начала года отчетного периода по конец периода, за который сдается 6-НДФЛ.

- При расчете нужно учитывать также вычеты, положенные физическим лицам.

Чтобы заполнить поле 040 нужно провести следующие расчеты:

- Отнять от начисленного дохода из строки 020 положенные вычеты из 030.

- Умножить результат разности из первого действия на размер ставки из поля 010.

Разные виды доходов могут облагаться различные ставками (от 9 до 35 процентов), поэтому подоходный налог считается отдельно по каждой ставке. Если в периоде работникам выплачены доходы, облагаемые по разным ставкам, то для каждой заполняется раздел 1 формы 6-НДФЛ отдельно.

Важный момент: в строке 040 заполняется размер исчисленного НДФЛ (не удержанного, не уплаченного), а именно исчисленного – который рассчитан от начисленного дохода.

О заполнении строки 020 в 6-НДФЛ читайте здесь.

Чем отличается от поля 070?

Строка 070 также находится в первом разделе 6-НДФЛ и отражает величину удержанного подоходного налога.

При заполнении отчета показатели строк 040 и 070, как правило, отличаются. В некоторых случаях они могут оказаться равны.

Откуда возникает погрешность в показателях строк 040 и 070? В поле 040 отражается исчисленный НДФЛ, в 070 – удержанный.

Дата исчисления налога и его удержания может отличаться.

Датой исчисления НДФЛ считается дата фактического получения дохода:

- для зарплаты и аванса за первую половину месяца – последний день месяца, за который заработная плата начислена;

- для отпускных, больничных, компенсаций, расчета при увольнении, дивидендов – день выплаты денежных средств.

Датой удержания НДФЛ считается день выдачи денежных средств на руки работнику или день их перечисления на карту.

Таким образом, для заработной платы за 1 и 2 половину месяца дата исчисления и удержания будут отличаться (исчисление в последний день месяца, удержание в день выдачи зарплаты за вторую половину месяца: с 1 по 15 число следующего месяца).

Для остальных видов дохода эти дату совпадают.

Погрешность при заполнении строк 040 и 070 формы 6-НДФЛ возникает как раз по причине расхождения указанных дат для заработной платы.

С зарплаты за последний месяц периода НДФЛ будет исчислен в последний день периода (то есть сумма исчисленного налога войдет в строку 040 раздела 1), а удержан в следующем месяца при выплате зарплаты (то есть удержанный НДФЛ не войдет в поле 070 раздела 1).

При этом в 070 может войти НДФЛ, который удержан с зарплаты за месяц, предшествующий отчетному периоду (декабрь предыдущего года), в строку 040 эта сумма не войдет. Это справедливо при условии, что з/п за декабрь прошлого года выплачена в январе текущего.

Соответственно, показатели строк 040 и 070 может различаться на величину НДФЛ, равного разности налога с зарплаты за последний месяц отчетного или налогового периода и налога с зарплаты за месяц, предшествующий этому периоду.

Пример:

При заполнении расчета 6-НДФЛ за 9 месяцев 2021 года с зарплаты за сентябрь налог будет исчислен 30.09.2018, и эта сумма войдет в строку 040 раздела 1, а удержан налог будет в начале октября, например, 05.10.2018, эта сумма не войдет в строку 070 раздела 1.

При этом с зарплаты за декабрь 2021 года НДФЛ будет исчислен 31.12.2017, а удержан в начале января 2021. Значит, этот налог войдет в строку 070 отчета за 9 месяцев 2021 и не войдет в 040.

Образец заполнения

Работникам начислено в 2021 году следующие суммы заработной платы (суммарно по всем сотрудникам):

| Январь | Февраль | Март | Апрель | Май | Июнь | Июль | Август | Сентябрь |

| 125000 | 130000 | 130000 | 130000 | 120000 | 145000 | 130000 | 130000 | 130000 |

При заполнении 6-НДФЛ за 9 месяцев:

- Зарплата за декабрь 2021 = 130 000 – выплачена в январе 2021. Удержанный НДФЛ за декабрь = 16900 (удержан в январе 2018), вычеты никому не положены.

- Зарплата за сентябрь 2021 = 130 000 – выплачена в октябре.

- Сумма начисленного дохода (строка 020) = 1 170 000.

- Вычеты (строка 030): предположим право на вычет есть только у одного сотрудника на ребенка в размере 1400, за первые 9 месяцев 2018 года ему положена сумма вычетов 1400*9 = 12600.

- Сумма исчисленного налога (строка 040) = (1 170 000 – 12600) * 13% = 150 462.

- Сумма удержанного налога (строка 070) = (1 170 000 – 8*1400) * 13% + 16900 = 150 644.

Как видно, между показателями строк 040 и 070 есть небольшая разница. Это нормально и не считается ошибкой, ведь в исчисленный НДФЛ не вошел налог с зарплаты за декабрь 2021 и вошел налог с зарплаты за сентябрь 2021. А в удержанный НДФЛ наоборот вошел налог с зарплаты за декабрь 2021 и не вошел с зарплаты за сентябрь 2018.

Пример заполнения 1 раздела 6-НДФЛ

Расчеты с персоналом в организации осуществляются 5-го и 20-го числа. Данная норма закреплена в локально-нормативных актах. За 9 мес. 2021 г. начисления составили:

- Январь – 175000,00 руб.

- Февраль – 190000,00 руб.

- Март – 210000,00 руб.

- Апрель – 180000,00 руб.

- Май – 230000,00 руб.

- Июнь – 220000,00 руб.

- Июль – 255000,00 руб.

- Август – 235000,00 руб.

- Сентябрь – 320000,00 руб.

Итого за 9 мес. 2021 г. в организации начислено доходов сотрудникам в сумме 2015000,00 руб. С начала года одному работнику предоставляется вычет на первого ребенка в сумме 1400 руб., второму – на третьего ребенка в сумме 3000 руб. Всего за период предоставлено вычетов на сумму в 39600 руб. (1400 х 9 + 3000 х 9). Как заполнить раздел 1 формы за 9 мес. 2021 г.:

- 010 – 13.

- 020 – 2015000.

- 025 – 0.

- 030 – 39600.

- 040 – 256802 (2015000 – 39600).

- 045 – 0.

- 050 – 0.

- 060 – 5.

- 070 – 256802.

- 080 – 0.

- 090 – 0.

Обратите внимание!

Если в нужном периоде работодатель выполнял начисления по разным процентным ставкам НДФЛ, на каждую из них формируется отдельный блок по гр. 010-050. Совокупные итоги вносятся в гр. 060-090 на первом листе.

Пример заполнения косвенных расходов в декларации на прибыль

Рассмотрим как формируются косвенные расходы строки 040, понесенных за 4 квартал 2021 года на примере:

| Понесенные затраты за отчетный период | |

| Понесенные виды затрат | Сумма, руб. |

| Амортизационная премия по автомобилю | 30 000 |

| Амортизационная премия на ремонт сооружения | 15 000 |

| Оплата налога на имущество | 5 000 |

| Транспортный налог | 15 000 |

| Зарплата административного отдела | 50 000 |

| Страховые взносы на зарплату административного отдела | 6 500 |

| Оплата рекламных услуг | 3 000 |

| Оплата коммунальных услуг | 2 000 |

| Оплата услуг связи | 1 500 |

| Приобретение канцтоваров | 1 000 |

| Итого: | 129 000 |

| Построчное заполнение косвенных расходов в декларации по налогу на прибыль | |

| Строка 040 | 129 000 |

| Строка 041(транспортный налог и налог на имущество) | 20 000 |

| Строка 042 (амортизационная премия по автомобилю) | 30 000 |

| Строка 043 (амортизационная премия на ремонт сооружения) | 15 000 |

Важно учесть, что в случае отсутствия прибыли – большую часть понесенных затрат можно принять как косвенные. Таким образом, это позволит уменьшить сумму налоговой базы, поскольку косвенные расходы не имеют прямой привязанности к выручке, в отличии от прямых затрат.

Ответ: При расчете налога на прибыль согласно налоговой декларации по налогу на прибыль по строке 020 (лист 02 декларации) отражаются расходы, уменьшающие сумму доходов от реализации согласно приложению N 2 к листу 02 налоговой декларации. Согласно указанному приложению сумму доходов от реализации уменьшают только признанные расходы, связанные с производством и реализацией. Следовательно, расходы, не принимаемые для целей налогообложения в размере 5 тыс. руб., в расчет налоговой базы не должны входить. Таким образом, убыток от основной деятельности по бухгалтерскому учету составит 50 тыс. руб., а убыток по налоговой декларации — 45 тыс. руб.

Если указанная дотация соответствует перечню доходов согласно ст. 251 НК РФ, которые при определении налоговой базы не учитываются при условии использования по целевому назначению, либо получены в соответствии с п.11 данной статьи, то в данном случае налоговая база по уплате налога на прибыль не возникает.

ГАРАНТ:

Представленная здесь информация не является нормативным актом и носит рекомендательный характер в виде разъяснений на конкретные запросы налогоплательщиков, в виду чего имеет правовые последствия только для лиц, которым она адресована индивидуально УМНС РФ по УР также указывает, что данные рекомендации не могут служить основанием для подтверждения своей позиции в судебных органах и других организациях

Печать (Ctrl+P)

1С: Бухгалтерия предприятие 3.0