Среди официальных документов, которые работодатель должен выдать увольняющемуся работнику, можно выделить бумаги, которые являются обязательными для выдачи по ТК РФ, а также справки, дополнительно оформляемые по письменному требованию сотрудника.

Необходимо разобраться в том, какие справки вправе получить работнику при увольнении с места работы. Кроме того, нужно выяснить, для каких целей оформляются такие бумаги, в какие сроки они передаются увольняемому лицу, как поступить, если руководство фирмы отказывается их выдавать.

Терминология и суть документа

Суть документа выражена в его неофициальном названии «справка о доходах». Его ежегодно представляют в налоговую службу по каждому работнику. Кроме этого он может потребоваться при получении кредита, а также для начисления государственных пособий и льгот в собесе. Выдача справки 2 НДФЛ при увольнении и в других случаях производится по требованию гражданина. Это одна из особенностей документа, прописанная в соответствующем приказе. При этом компания не вправе отказать сотруднику в подобной просьбе.

Как получить у работодателя

Для получения выписки работнику необходимо обратиться к работодателю с соответствующим заявлением, составленным в произвольной форме. В нем указываются необходимые реквизиты сотрудника и налогового агента. Тем, кто интересуется, сколько готовится справка 2-НДФЛ, отвечаем: работодатель обязан выдать ее в течение трех дней. Если он нарушает эту норму, рекомендуется отправить заявление ценным письмом с описью содержимого и уведомлением о получении. Если в течение трех дней с момента получения письма работодатель так и не выдал документ, работник вправе обратиться с жалобой в трудовую инспекцию. Обратите внимание, что получают эту бумагу не только официально трудоустроенные граждане, но и те, кто уволился не более чем три года назад.

Как получить справку 2 НДФЛ по принуждению

Что делать в случае отказа работодателя выдавать справку НДФЛ, в данной ситуации защита прав и интересов работника «кроется» в ином нормативно-правовом документе – Трудовом кодексе. В соответствии с содержательной стороной данного кодекса, а именно статья №62 «Выдача документов, связанных с работой», работодатель обязан выдать по требованию работника документы (справки), касающееся трудовой деятельности гражданина на предприятии (организации).

К таким документам относятся, например,

- справки о заработной плате,

- о периоде работы и так далее.

При чем, в статье ТК РФ указывается, что подготовить и выдать эти документы необходимо в течение трех рабочих дней с момента официального запроса работника.

Напишите заявление на имя работодателя с просьбой предоставить справку, вручите заявление под роспись уполномоченному лицу или пошлите по почте.

Таким образом, привлечь к ответственности работодателя за невыдачу справки формы 2-НДФЛ можно, ссылаясь на нормы трудового законодательства.

Справка о доходах при увольнении

Процедуру увольнения регулирует Трудовой Кодекс РФ, в частности положения прописаны в ст. 84. Здесь указывается, что часть документов выдается на руки в любом случае, а другие по заявлению сотрудника. В число последних входит и справка 2 НДФЛ. Ее выдача зависит от воли гражданина и необходимости. Прежде всего, речь идет о том, требуют ли документ на новом месте работы, чтобы посмотреть уровень доходов нового сотрудника и размер налоговых отчислений за предыдущие периоды. Это необходимо для правильного расчета положенных выплат, компенсаций и льгот.

Функциональное назначение

Прежде всего, справка НДФЛ при увольнении служит доказательством, что у человека в определенный период времени (за который она выдается) имелся официальный доход, соответственно он уплачивал с него налоги. С учетом указанной функции, документ предоставляют в следующие инстанции:

- Налоговую службу;

- Банки, при обращении за кредитом;

- На новое место трудоустройства, где с ее помощью работодатель производит необходимые расчеты по больничному, налоговым вычетам, компенсационным платежам.

Важно знать! Что касается выдачи и требования о ней, то при увольнении можно взять справку сразу. В будущем это избавит от траты лишнего времени и усилий, поскольку документ может понадобиться в любое время.

Отображаемые сведения

В обязательном порядке справка учитывает несколько видов информации. В частности правильное заполнение предполагает указание:

- Периода, который охватывает документ;

- Его порядкового номера и даты составления;

- Кодировки учреждения, принимавшего налоговую отчетность;

- Данных компании, включая ее платежные реквизиты;

- Информации о получателе, включая место его регистрации (жительства), ИНН, гражданской принадлежности;

- Расчетной ставки, на основании которой проводились отчисления в налоговые органы;

- Помесячных поступлений и общей суммы. Сюда входит и заработная плата и доход за определенное время;

- Ежемесячных вычетов, включая налоги, алименты (если они имели место).

По итогу документ подписывается руководителем организации и главбухом, на нем ставится печать и в таком виде он передается получателю.

Охватываемые сроки

Обычно временной период, за который выдается справка, составляет 1 год. Это связано с тем, что новую компанию интересует актуальная информация, чтобы на основании ее производить необходимые начисления. В то же время сроки могут отличаться – все зависит от целевого назначения документа. Например, в банках часто требуют квартальные и полугодичные данные. В государственных компаниях срок носит различный характер, исходя из специфики отчетности. В частности справку ежегодно запрашивают налоговики.

Особенности заполнения

Основной момент заключается в указании сведений. Это информация об источниках дохода, с которого уплачивался налог. Форма и структура документа утверждена Приказом Налоговой Службы РФ еще в 2015 году. В нем прописаны основные детали справки, а именно:

- Выдача исключительно лицу, которое официально получало заработок в организации;

- Основание в виде его обращения;

- Указание дохода и вычетов в рублях и копейках;

- Отражение подоходного налога исключительно в рублевом эквиваленте. Остаток выше 50 копеек округляется до рубля, меньшие суммы не учитываются.

справки 2 НДФЛ можно здесь.

В данном случае приведены общие правила, которыми руководствуется подразделение или сотрудник, осуществляющий предоставление справки.

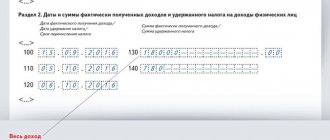

Пояснения по заполнению разделов 3–5

Разделы 3 и 4

В справке 2-НДФЛ по уволенному сотруднику помесячно отражаются (ст. 216 НК РФ):

- все доходы с начала года по месяц увольнения — в разделе 3;

- суммы предоставленных в течение года вычетов — в разделе 4.

Коды доходов и вычетов установлены в приложениях 1 и 2 к приказу ФНС от 10.09.2015 № ММВ-7-11/[email protected] С 01.01.2018 внесены дополнения в Перечень кодов доходов (приказ ФНС от 24.10.2017 № ММВ-7-11/820). Один из вновь появившихся кодов, 2014, предназначен для выходных пособий и компенсаций, исчисляемых на основе среднего месячного заработка.

Коды по выплатам Алексеева А. А. в 2021 году такие: зарплата — 2000, бюллетень — 2300, компенсация за неиспользованный отпуск — 2013, превышение необлагаемого выходного пособия — 2014. Все эти коды проставляются в строках справки в разделе 3 в соответствии с месяцем выплаты, а в соседней графе указывается сумма выплаты.

В разделе 4 напротив кода стандартного вычета на первого ребенка 126 ставим единую сумму предоставленных за год вычетов, не разбивая их помесячно.

Процедура и сроки выдачи

Само увольнение не является основанием выдачи и в список с другими документами справка не входит. Ее составляют и выдают только по требованию получателя. Он не обязательно должен состоять в штате компании, т.е. по факту соглашение сторон может быть уже расторгнутым. Бывшему (действующему) служащему достаточно уведомить о необходимости выдачи сотрудника бухгалтерии или отдела кадров. Иногда с подобной просьбой обращаются к руководству. Сроки для подготовки 2 НДФЛ уже после увольнения не отличаются от ситуации, когда гражданин еще работает в организации. Во всех случаях они составляют 3 дня.

Когда справка 2-НДФЛ не сдается?

Справку по форме 2-НДФЛ не требуется представлять в следующих случаях:

- Когда произведены выплаты, не облагаемые налогом на доходы. По Налоговому кодексу к таким относятся пособия по беременности и родам, алименты и т.д.

- Работнице, находящейся в декретном отпуске и не получающей заработную плату произведена выплата материальной помощи или подарок в размере, не превышающем 4 тысячи рублей. Эти выплаты освобождены от НДФЛ.

- При покупке организацией у своего работника имущества. В соответствии со ст.226 НК налог не подлежит исчислению и удержанию, а также отражению в 2-НДФЛ. Физическое лицо обязано самостоятельно отчитаться о полученном доходе в виде налоговой декларации по форме 3-НДФЛ.

- С выплат, произведенных предпринимателю, отчитывается в ИНФС он сам. При этом организация предварительно должна запросить у ИП следующие документы: ИНН, ЕГРП, а также БСО в подтверждение полученных средств.

Действия, если при увольнении документ не выдан

Случается, что по тем или иным причинам (конфликты, нежелание расставаться с сотрудником, ошибки бухгалтерии, чрезмерная «занятость») документ не выдают. Лучшим способом подстраховаться является письменное заявление. Сам факт его составления уже выводит ситуацию из общего ряда, поскольку в большинстве случаев подобные просьбы носят устный характер.

Обращение пишется в произвольном формате, а главной задачей составителя выступает четкое изложение просьбы. Кроме этого важно зарегистрировать заявление о выдаче 2-й НДФЛ при увольнении. В бухгалтерии или отделе кадров могут отказать, тогда необходимо отправить обращение заказным письмом. В данном случае отказ будет означать прямое нарушение закона со всеми вытекающими, в виде жалобы в Роструд и (или) прокуратуру.

В данном случае предусмотрен штраф, достигающий для должностных лиц 1 – 5 тыс. рублей, а для компании суммы в 30-50 тыс. рублей. Санкции применяются в порядке ст. 5.27 КоАП.

Справка по форме 2-НДФЛ в 2021 году

Главная / Отчетность за работников

| Скачать бланк 2-НДФЛ (актуален до конца 2021 г) Смотреть образец заполнения справки Ниже подробная инструкция по заполнению | Ниже рассмотрены ситуации: 1. Доходы облагались по разным ставкам 2. Зарплата за декабрь выплачена в январе |

ВНИМАНИЕ!

С 1 января 2021 года опять обновится форма 2-НДФЛ.

Что изменилось + новые бланки можно посмотреть в этой статье.

2-НДФЛ – официальный документ о доходах физического лица, полученных от конкретного источника (обычно, организации или ИП) и удержанном с этих доходов налоге на доходы физических лиц.

Организации и индивидуальные предприниматели представляют справки только в случае выплаты доходов наемным работникам и другим физ лицам. Но в отношении себя ИП форму 2-НДФЛ не составляют.

Представлять справки обязаны как в налоговую инспекцию, так и своим сотрудникам.

Работникам 2-НДФЛ выдается в течение трех рабочих дней с подачи заявления о выдаче справки. Справка может понадобиться при увольнении и переходе на другую работу, оформлении налоговых вычетов, подаче заявки в банк на получение кредита, при обращении за получением визы в значительную часть стран, обращении за пенсией, усыновлении ребенка, подаче документов на оформление различных льгот и т.д.

Сроки сдачи

В налоговую справки предоставляются один раз в год:

- не позднее 1 апреля (до 2 апреля 2021 года, т.к. 1 число – выходной);

- до 1 марта при невозможности удержать НДФЛ (справки с признаком 2).

Сведения о доходах неработающих в фирме

В следующих распространенных случаях мы должны подать сведения о доходах по лицам, неработающим в компании:

- Фирма оплатила работы/услуги по договорам подряда;

- ООО выплатило дивиденды участникам;

- Было арендовано имущество у физического лица (например, помещение или автомобиль);

- Были вручены подарки стоимостью более 4 000 руб.;

- Оказана материальная помощь неработающим в организации / ИП.

Когда не надо сдавать 2-НДФЛ

Не возникает обязанности подавать 2-НДФЛ, когда:

- приобретены недвижимость, автомобиль, товары у физического лица;

- стоимость врученных компанией подарков менее 4 000 руб. (при отсутствии других выплачиваемых доходов);

- был возмещен вред здоровью;

- оказана материальная помощь близким родственникам умершего работника/работника, вышедшего на пенсию из организации или самому работнику/вышедшему на пенсию работнику в связи со смертью членов его семьи.

В каком формате подавать 2-НДФЛ

1) Если число заполненных для налоговой справок 25 и более, нужно передавать 2-НДФЛ по телекоммуникационным каналам связи (через интернет), для чего должен быть заключен договор со специализированной организацией (оператором электронного документооборота между налогоплательщиками и инспекциями).

Список операторов можно посмотреть на сайте налоговой службы. Также для подачи справок можно воспользоваться сайтом ФНС.

2) При меньшем количестве подать справки можно на бумаге – принести лично или отправить по почте.

При подаче 2-НДФЛ в бумажном виде также составляется реестр сведений о доходах – сводный документ с данными о нанимателе, общем количестве справок и таблицей из трех колонок, в первой из которых проставляются номера предоставляемых в налоговую справок, во второй указывается ФИО сотрудников, в третьей проставляются даты их рождения.

Также в реестре отражается дата представления в налоговый орган справок, дата принятия и данные сотрудника налоговой, принявшего документы. Заполняется реестр всегда в 2-х экземплярах.

Актуальная форма реестра приведена в приказе ФНС России от 16 сентября 2011 г. № ММВ-7-3/[email protected] При подаче через интернет реестр сформируется автоматически и отдельно составлять документ не нужно.

Когда ведение бухгалтерского учета осуществляется в специальной программе (например, различных версиях «1С Бухгалтерия»), отчетность по НДФЛ формируется автоматически, остается только перепроверить корректность заполнения. Также некоторые разработчики предлагают отдельные программы для заполнения отчетности по НДФЛ (например, ресурс 2ndfl.ru).

Инструкция по заполнению справки 2-НДФЛ

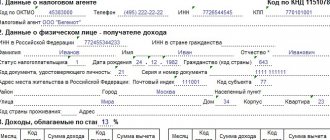

Шапочная часть

Указываем:

- Год, за который составлена 2-НДФЛ;

- Порядковый номер справки;

- Дату составления.

Графа «признак»

Указывается значение:

- «1» – во всех случаях, когда НДФЛ был удержан, если справку подает налоговый агент («3» – если форму по этим же основаниям подает правопреемник организации или ее ОП);

- «2» — когда удержать НДФЛ не было возможности, если документ представляет налоговый агент («4» – если бланк по такому же основанию подает правопреемник).

Необходимость предоставления 2-НДФЛ с признаком 2 может возникнуть в таких распространенных случаях, как:

- Вручение человеку, не являющемуся работником компании, неденежного подарка стоимостью больше 4000 руб.;

- Оплата проезда и жилья представителям контрагентов;

- Прощение долга уволившемуся сотруднику.

Следует иметь в виду, что подача справки с признаком 2 не отменяет обязанности подачи справки с признаком 1 по тому же получателю дохода.

Графа «Номер корректировки»

Когда справка представляется в первый раз, проставляется “00”. Если мы хотим исправить сведения из предоставленной ранее справки, в графе указывается значение больше предыдущего на единицу – 01,02 и т.д.

Если представляется аннулирующая справка взамен поданной ранее, указывается «99».

Примечание: при заполнении корректирующего документа правопреемник налогового агента должен указать номер справки, представленной ранее реорганизованной компанией, и новую дату составления.

Код налоговой инспекции, в которой организация или ИП состоит на учете

Можно узнать на сайте ФНС через этот сервис).

Раздел 1

Код по ОКТМО

ОКТМО – это Общероссийский классификатор территорий муниципальных образований. Код можно посмотреть на сайте налоговой службы в этом сервисе).

ИП на ЕНВД и ПСН указывают ОКТМО по месту ведения деятельности в отношении своих наемных работников, занятых в данных видах бизнеса.

Правопреемник налогового агента заполняет ОКТМО по месту нахождения реорганизованной компании (ОП).

ИНН и КПП

Выписываются из свидетельства о постановке на учет в налоговой. В 2-НДФЛ по сотрудникам обособленных подразделений указываются ОКТМО и КПП данных подразделений. Индивидуальные предприниматели КПП не указывают.

Если справку сдает правопреемник налогового агента, заполняется ИНН/КПП правопреемника.

Налоговый агент

Указывается сокращенное (в случае его отсутствия – полное) наименование организации (ФИО предпринимателя).

Если справка представляется правопреемником, следует указать наименование реорганизованной фирмы (ОП).

Коды реорганизации (ликвидации)

В поле «Форма реорганизации» указываются коды реорганизации (ликвидации) юрлица (ОП):

| Код | Наименование |

| 1 | Преобразование |

| 2 | Слияние |

| 3 | Разделение |

| 5 | Присоединение |

| 6 | Разделение с одновременным присоединением |

| 0 | Ликвидация |

В поле ИНН / КПП заносятся коды реорганизованной компании (ОП).

Если справка подается не за реорганизованное юрлицо (ОП), данные поля не заполняются.

В случае, когда в заголовке справки указан признак «3» или «4», данные поля должны быть заполнены в установленном порядке.

Раздел 2

Статус налогоплательщика

Указывается кодом от 1 до 6:

Код 1 – для всех налоговых резидентов РФ (лиц, находящихся на территории РФ 183 и более календарных дней в течение 12 месяцев, идущих подряд), а в отношении пробывших менее 183 дней указываются следующие коды:

- 2 – когда получатель дохода не резидент и не попадает под другие коды;

- 3 – если мы пригласили на работу высококвалифицированного специалиста;

- 4 – если наш сотрудник участник программы по переселению соотечественников;

- 5 – если сотрудник принес справку о признании беженцем или о предоставлении временного убежища в РФ;

- 6 – когда наш работник принят на основании патента (иностранные работники из стран, гражданам которых не требуются въездные визы в РФ, за исключением входящих в Таможенный союз. Например, граждане Азербайджана, Таджикистана, Узбекистана, Украины, временно пребывающие в России, для права на работу у юридических лиц и ИП обязаны получать патенты).

Статус мы определяем на конец года, за который подаются сведения. Т.е. если работник стал резидентом в течение года, в графе «Статус налогоплательщика» проставляем цифру 1. Это не применяется только к заполнению справок по работающим на основании патента (по ним всегда код 6).

Если 2-НДФЛ оформляется до окончания года – статус указывается на дату составления документа.

Код страны гражданства

Указывается в соответствии с ОКСМ (Общероссийским классификатором стран мира). Например, для граждан России это код 643. Коды для других стран смотрите по этой ссылке.

Код документа, удостоверяющего личность

Указывается по справочнику «Коды видов документов, удостоверяющих личность налогоплательщика» (см. таблицу ниже). Обычно это коды 21 (паспорт гражданина РФ) и 10 (паспорт иностранного гражданина). Далее указывают серию и номер документа.

| Код | Наименование документа |

| 21 | Паспорт гражданина Российской Федерации |

| 03 | Свидетельство о рождении |

| 07 | Военный билет |

| 08 | Временное удостоверение, выданное взамен военного билета |

| 10 | Паспорт иностранного гражданина |

| 11 | Свидетельство о рассмотрении ходатайства о признании лица беженцем на территории Российской Федерации по существу |

| 12 | Вид на жительство в Российской Федерации |

| 13 | Удостоверение беженца |

| 14 | Временное удостоверение личности гражданина Российской Федерации |

| 15 | Разрешение на временное проживание в Российской Федерации |

| 18 | Свидетельство о предоставлении временного убежища на территории Российской Федерации |

| 23 | Свидетельство о рождении, выданное уполномоченным органом иностранного государства |

| 24 | Удостоверение личности военнослужащего Российской Федерации |

| 91 | Иные документы |

Разделы 3-5

Показатели (кроме НДФЛ) отражают в рублях и копейках. Сумма налога округляется по правилам арифметики.

Если мы выплачивали доходы, не облагаемые НДФЛ в полном объеме (перечень таких доходов приведен в статье 217 НК РФ), суммы таких доходов в 2-НДФЛ мы не включаем. Например, в 2-НДФЛ не отражаются:

- пособия по беременности и родам и по уходу за ребенком до 1,5 лет;

- выплата увольняемому сотруднику выходного пособия в размере не более трех месячных заработков;

- единовременная выплата при рождении ребенка в размере до 50 000 руб.

Раздел 3

Он включает данные:

- о доходах, облагаемых налогом по одной из ставок (13, 15, 30, 35%);

- о налоговых вычетах, применимых к данным видам доходов (в частности, суммы, не облагаемые НДФЛ).

Полученные доходы отражаются в хронологическом порядке с разбивкой по месяцам и кодам доходов.

Доходы работника облагались по разным ставкам – как заполнять?

Если в течение года одно лицо получило доходы, попадающие под налогообложение по разным ставкам, заполняется одна справка, содержащая разделы 3 – 5 для каждой из ставок. Т.е. все доходы работника, независимо от вида дохода, должны попасть в одну справку.

Если все данные не помещаются на одном листе, заполняем вторую страницу справки (фактически у нас будет 2 заполненных бланка 2-НДФЛ с одинаковым номером).

На второй странице указывается номер страницы справки, заполняется заголовок «Справка о доходах физического лица за ______ год № ___ от ___.___.___» (данные в заголовке, включая номер, такие же, как на первой странице), вносятся данные в разделы 3 и 5 (разделы 1 и 2 не заполняются), заполняется поле «Налоговый агент» (внизу документа). Подписывается каждая заполненная страница.

Пример такой ситуации – выдача организацией своему сотруднику беспроцентного займа. У получателя займа возникнет как доход, облагаемый по ставке 13 % (заработная плата) и доход, попадающий под ставку 35 % (материальная выгода).

В случае выплаты дивидендов участнику, который работает в организации, они отражаются вместе с другими доходами. Заполнять по дивидендам отдельные разделы 3 и 5 не надо.

Например, 5 июня 2021 г. участнику Никифорову, который также работает заместителем Генерального директора, выплачены дивиденды 450 000 руб. В данных за июнь (см. образец выше) мы отразим доход по заработной плате с кодом 2000 и доход по дивидендам с кодом 1010.

Коды доходов и вычетов

Коды доходов и вычетов устанавливаются приказами ФНС (последние изменения утверждены приказом от 24.10.2017 № ММВ-7-11/[email protected]). Полный перечень кодов по доходам смотрите здесь.

Но чаще всего придется указывать следующие:

| Наиболее употребляемые вычеты для данного раздела:

|

Полный перечень кодов по вычетам смотрите здесь.

При отсутствии суммовых показателей в графах справки проставляется ноль.

Зарплата за декабрь выплачена в январе – как отразить?

В справке доходы отражаются в месяце, в котором такой доход считается фактически полученным по нормам Налогового кодекса. Например:

1) Нашему сотруднику зарплата за декабрь 2021 г. выплачена 12 января 2021 г. – ее сумму мы отразим в справке за 2021 г. в составе доходов за декабрь (т.к. в соответствии с п. 2 ст. 223 Налогового кодекса датой получения дохода в виде оплаты труда признается последний день месяца, за который начислен доход в соответствии с трудовым договором).

2) Мастеру, работающему у нас по договору подряда, оплата работы, выполненной в декабре 2021 г., произведена 12 января 2018 г. – данная сумма будет включена в 2-НДФЛ за 2021 г. (т.к. отдельных норм для оплаты по договорам гражданско-правового характера Налоговым кодексом не предусмотрено, следовательно, мы применяем общую норму, в соответствии с которой дата фактического получения дохода определяется как день его выплаты – п.1 ст. 223 НК РФ).

Отпускные отражаются в справке в составе доходов месяца, в котором они были выплачены (Письмо Минфина РФ от 06.06.2012 № 03-04-08/8—139).

Например, наш работник Никифоров находился в отпуске с 9 по 21 января 2021 г. Отпускные ему выплатили 29 декабря 2021 г. В 2-НДФЛ за 2021 г. (см. пример заполнения) мы включаем сумму отпускных в доход за декабрь с кодом 2012.

Некоторые виды доходов не облагаются налогом в пределах определенных норм. В 2-НДФЛ напротив такого дохода нужно указать код и сумму вычета в размере необлагаемой суммы.

Например, сотруднику Никифорову на день рождения (10 сентября) от компании подарили телефон стоимостью 18000 руб. Т.к. стоимость подарков за год не облагается НДФЛ в сумме, не превышающей 4000 руб., в справке 2-НДФЛ в данных за сентябрь (см. пример заполнения) мы отразим:

- доход 18000 руб. с кодом 2720 (стоимость подарков);

- вычет 4000 руб. с кодом 501.

Раздел 4

Наиболее часто употребляемые коды вычетов:

- 126, 127, 128 – вычеты на первого, второго, третьего и последующих детей;

- 311 – по расходам на приобретение жилья;

- 312 – на уплаченные проценты по ипотеке;

- 324 – по расходам на лечение.

Полный перечень кодов смотрите здесь. Вычеты получают исключительно налоговые резиденты в отношении доходов, облагаемых по ставке 13% (кроме дивидендов).

Предоставить социальный или имущественный вычет по месту работы мы можем, если сотрудник принес уведомление из налоговой о праве на такой вычет. Реквизиты уведомлений указываются внизу раздела 4.

В 5 разделе указывается:

- Общая сумма доходов из 3 раздела (складываем показатели столбца «Сумма доходов»);

- Налоговая база (из общей суммы дохода отнимаем суммы вычетов из столбцов «Сумма вычетов» 3 и 4 разделов);

- Сумма исчисленного и удержанного с этих доходов налога (показатель графы «налоговая база»* ставку налога, в справках с признаком “2” (“4”) суммы исчисленного и удержанного налога будут различаться);

- Сумма перечисленного в бюджет НДФЛ.

Графы для информации по фиксированным авансовым платежам по патенту заполняются в справках по работающим на основании патента по информации из уведомления о подтверждении права на уменьшение налога, полученного из налоговой инспекции.

В графе «Налоговый агент» указывается:

1 – когда справку представляет руководитель организации (компании-правопреемника) лично или справка отправлена с цифровой подписью руководителя;

2 – в других случаях (например, при подаче 2-НДФЛ в бумажном виде главным бухгалтером или курьером).

Внизу вписываются данные лица, представившего справку, и его подпись.

Представитель указывает также данные доверенности.

Понравилась статья? Поделитесь в соц. сетях:

- Похожие записи

- Образец заполнения расчета по страховым взносам

- Форма СЗВ-М в 2021 году – ежемесячный отчет

- Форма 4-ФСС в 2021 году

- Нулевой расчет по страховым взносам (9 мес 2021)

- Форма СЗВ-К – отчетность в ПФР для работодателей

- Образец заполнения формы СЗВ-К

- Образец заполнения нулевой 4-ФСС за 1 квартал 2021

- Единый расчет по страховым взносам в ФНС

Обсуждение: 17 комментариев

- Елена:

01.02.2018 в 12:24Добрый день. Подскажите, пожалуйста, в разделе 5 по “сумма налога перечисленная” надо указывать фактические перечисления НДФЛ и выплату зарплаты в январе за начисленную декабрьскую зарплату или же “сумма налога исчисленная”, “удержанная” и “перечисленная” будут совпадать?

Ответить

Алексей:

03.02.2018 в 04:04

Здравствуйте. Если на дату подачи справки 2-НДФЛ налог был уже удержан и уплачен в бюджет, то его следует указать и как исчисленный, и как удержанный, и как перечисленный.

Факт удержания и уплаты налога в 2021 году, а не в 2021 – значения не имеет (письма ФНС РФ от 02.03.2015 № БС-4-11/3283, от 03.02.2012 № ЕД-4-3/[email protected] и № ЕД-4-3/[email protected], от 12.01.2012 № ЕД-4-3/74). Таким образом, все суммы налога по разделу 5 будут одинаковыми.

Ответить

13.02.2018 в 15:56

подскажите. у меня сотрудник приобрел в 2021г квартиру.на него надо подавать справку 2 ндфл

Ответить

- Алексей:

14.02.2018 в 16:45

Здравствуйте. Если сотруднику выплачивался доход в течение 2017 года, справка 2-НДФЛ подается в обязательном порядке. Видимо, ваш вопрос касается отражения в справке имущественного вычета на приобретенное жилье.

Вычет предоставляется на основании уведомления из ФНС, представленного работником, и отражается в 2-НДФЛ в следующем порядке:

В разделе 4 проставляете: код вычета «311» и сумму вычета.

Ниже указываете реквизиты уведомления ФНС, подтверждающего право на имущественный вычет.

Графа «Налоговая база» раздела 5 заполняется с учетом суммы предоставленного вычета. Если его размер превышает доходы, то налоговая база признается равной 0.

Ответить

24.03.2018 в 16:11

Как заполнить раздел 5 в 2-НДФЛ, если организация начисляет з/п ежемесячно, выплачивает с задержкой в 9 месяцев(наличными денежными средствами), НДФЛ в бюджет за год ни разу не перечисляла (р/сч заблокирован)? Например, сумма налога исчисленная 50000 сумма налога удержанная 20000 сумма налога перечисленная 0

Ответить

- Алексей:

25.03.2018 в 18:51

Здравствуйте. Здесь важен следующий момент: была ли выдана зарплата и, соответственно, перечислен НДФЛ до момента подачи справок 2-НДФЛ, то есть уже в 2021 году. Если до подачи справки вы обязательства погасили – заполняете в обычном порядке.

Если на момент подачи справки имеется задолженность перед работниками, и налог в бюджет не поступил, то в разделе 5 показатели сумма налога исчисленная, удержанная и перечисленная будут различаться, а также будет заполнена строка «Сумма налога, не удержанная налоговым агентом». При этом после погашения обязательств перед работниками и бюджетом нужно будет представить в ИФНС корректирующие справки по форме 2-НДФЛ с тем же номером, но с новой датой.

Ответить

27.03.2018 в 21:11

Подскажите, пожалуйста, в форме 2-НДФЛ за 2021 год в графе “Сумма налога перечисленная”:

1) Указывать сумму, перечисленную за начисления 2021 года? Ведь в 2021 перечислялся и налог за декабрь 2021 года.

2) Как распределить налог по людям, если за ноябрь 2017 начислена сумма налога на всех работников 10000 руб, а заплачено в бюджет 7000? И оставшиеся 3000 налога за ноябрь и налог за декабрь еще не перечислены.

Ответить

- Алексей:

28.03.2018 в 00:54

Здравствуйте. Если налог за прошедший налоговый период перечислен в бюджет до даты подачи справок по форме 2-НДФЛ в ИФНС, то такой налог должен был включен в данные отчеты. Таким образом, налог за декабрь 2021 года, уплаченный в 1 кв. 2021, должен был войти в состав первичной отчетности за 2021 год.

В случаях, когда на дату сдачи справок по форме 2-НДФЛ налог погашен не в полном объеме, суммы исчисленного, удержанного и перечисленного налога в разделе 5 первичных справок будут отличаться. После перечисления НДФЛ в бюджет налоговому агенту требуется представить корректирующие справки, в 5 разделе которых вышеуказанные суммы совпадают.

Следовательно, НДФЛ за 2021 год в справках за 2021 год фигурировать не должен (письмо ФНС от 02.03.2015 № БС-4-11/3283).

Что касается распределения суммы не перечисленного НДФЛ – официальных разъяснений по данному вопросу нет, но существует следующее мнение: поскольку в этом случае налицо вина налогового агента, то логичнее НДФЛ, перечисленный с вознаграждений работников, отразить в полном объеме, а сумму долга включить в справки руководителя и учредителей.

Следовать ли такой рекомендации или распределять суммы пропорционально количеству сотрудников – решать вам.

Ответить

15.12.2018 в 19:02

Добрый вечер! Подскажите пожалуйста в справке 2-НДФЛ обязательно должна стоять печать работодателя?

Ответить

15.01.2019 в 12:01

Добрый день. Как сформировать (распечатать) справку 2-НДФЛ для сотрудника? При печати из программы – выдает Приложение №1 к приказу ММВ-7-11/566 от 02.10.2018. Такая форма подойдет для выдачи сотрудникам? Они понесут ее в ИФНС для возмещения затрат.

Ответить

24.01.2019 в 09:54

Добрый день. Подскажите пожалуйста вот такая ситуация. Муж с женой в официальном браке приобрели квартиру, но от доли муж отказался, но сейчас хочет получить вычет на приобретение данной квартиры, так как у него доход гораздо больше, чем у супруги. Имеет ли он право в 3-НДФЛ поставить вычет. Квартиру приобрели в 2017году, но ни разу не сдавали 3-НДФЛ.

Ответить

05.02.2019 в 13:36

Добрый день. Если бухгалтер не учла вычет 4000 руб. с подарка и в отчете 2 НДФЛ этот вычет не указан,будет ли это считаться ошибкой.

Ответить

26.02.2019 в 20:28

Добрый вечер. Не совсем понял ответ на вопрос: Должна ли ставиться печать на подпись работодателя в справке формы 2 НДФЛ?

Ответить

23.01.2020 в 21:30

Скажите, пожалуйста,сумма налога исчисленная 54000, удержанная и перечисленная 9600, а не удержанная налоговым агентом 44600, что указывать в справке 3ндфл?

Ответить

29.01.2020 в 16:35

Здравствуйте! Муж работает в МВД. Недавно он брал справку 2 ндфл. На мой взгляд пункт 4 неправильно заполнен. Если 1400 на одного ребенка, то должно быть по 16800 за каждого ребенка. Вычеты на двух детей. Можете проверить и прокоментировать.

Ответить

29.01.2020 в 16:37

Хотела прикрепить скан, кажется тут нельзя. Сейчас в справке в строке вычеты стоит 126-8400 и 127-8400. Справка за 2021 год за 12 месяцев

Ответить

04.02.2020 в 16:43

За какие последние месяца должны быть указаны в справке 3 и 6 месяцев. Справку нужно предоставить в налоговую для пакета документов покупки жилья возврата налога

Ответить

Оставить комментарий Отменить ответ

Когда подавать 2 НДФЛ на уволенного в налоговую инспекцию

Декларация 2 НДФЛ за 2021 год делается по каждому физ. лицу, в том числе и уволенному. Подавать в ИМНС следует не позднее 2 апреля 2018 года.

Справка 2 НДФЛ по сотруднику, уволенному в течение календарного года, содержит такой же номер, под которым зарегистрирована при увольнении. Эти же правила касаются и даты.

Если по физ. лицу числится задолженность по НДФЛ, справку подать в фискальные органы следует не позднее 1 марта 2021 года и одновременно уведомить бывшего работника об образовавшемся долге.

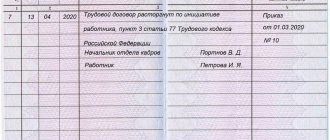

Пример оформления 2 НДФЛ при увольнении

Рассмотрим образец заполнения справки 2 НДФЛ при увольнении, на примере сотрудника Семенова Петра Ивановича.

Работник написал заявление об увольнении по собственному желанию в апреле 2021 года. При заполнении справки учитываются следующие параметры:

- За этот период ему были выплачены следующие виды вознаграждений:

| месяц | вид дохода | сумма |

| Январь | зарплата | 32000 р. |

| Февраль | выплаты по ЛН; зарплата | 19000 р. 11000 р. |

| Март | зарплата | 32000 р. |

| Апрель | зарплата; компенсация за неиспользованные дни отдыха; выходное пособие с превышением необлагаемой налогом суммы | 21000 р. 17000 р. 14000 р. |

- Предоставленные вычеты: стандартный на 1 ребенка, в размере 1400 р.

- Ставка налогообложения – 13%.

- Подоходный налог удержан со всех видов прибыли и перечислен в консолидированный бюджет своевременно.

Формирование 2 НДФЛ:

| наименование раздела | заполнение | расчет |

| Шапка | · название документа; · отчетный период –2019 г.; · дата справки — день увольнения 25.04.2019 г.; | — |

| Данные о налоговом агенте | · код ОКТМО -53701000; · ИНН/КПП –5610070999/561001001; · ООО «Ромашкин дом» | — |

| Данные о физлице | · ИНН налогоплательщика – 561007179999; · ФИО — Семенов Петр Иванович; · резидент – «1»; · код страны – 643; · код документа – 21; · реквизиты документа – 53 05 254965 | — |

| Доходы, облагаемые по ставке 13% | полученные доходы обозначаются в виде кодов и вносятся по месяцам: 2000 – зарплата; 2300 – ЛН; 2013- компенсационные выплаты за неиспользованный отпуск; 2014 – превышение необлагаемой налогом базы с выходного пособия | |

| Вычеты | код вычета -126, сумма вносится за весь период, без разбивки помесячно | 1400*4=5600 р. |

| Общие суммы дохода и налога | Отражаются совокупные суммы: · дохода; · налогооблагаемой базы; · исчисленного, удержанного и причисленного НДФЛ | совокупный доход: (32000+19000+11000+32000 +21000+17000+14000)=149 т.р. налогооблагаемая база: (149000 – 5600)=143,4 т. р. НДФЛ: 143000*13%= 18642 р. |

В конце ставится подпись сотрудника оформившего документ и печать организации.