Общие правила заполнения формы 6-НДФЛ

Правила заполнения в 6-НДФЛ раздела 1 прописаны в приказе ФНС от 14.10.2015 № ММВ-7-11/450. Расчет представляется за 1-й квартал, полугодие, 9 месяцев и год. Все показатели в разделе 1 показываются суммарно по всем физическим лицам, получившим в отчетном периоде доход. Раздел состоит из двух частей.

ВАЖНО! С отчетности за 1 квартал 2021 г. форма 6-НДФЛ существенно изменится. Она объединит в себе расчет 6-НДФЛ и справку 2-НДФЛ. В данной статье мы расскажем, как заполнить итоговый отчет за 2021 год по форме из Приказа № ММВ-7-11/450.

Первая часть, строки 010–050, содержит информацию о налоговой ставке, доходах, вычетах и сумме налога. Данные представляются за весь прошедший с начала календарного года период. При выплате в отчетном периоде доходов, облагаемых по разным ставкам, блок заполняется столько раз, сколько применялось ставок НДФЛ.

Во второй части, строках 060–090, указывается общее количество человек, которым выплачивались доходы, и данные об удержании и возврате налога. Представленные здесь сведения информируют обо всех примененных в текущем году ставках НДФЛ. Поэтому эти строки заполняются только один раз, на первой странице раздела.

Отчет 6-НДФЛ за 2021 год

В 2021 году действует редакция формы 6-НДФЛ, утвержденная Приказом ФНС от 17.01.2018 № ММВ-7-11/18. С первого квартала 2021 года форма 6-НДФЛ изменится, о заполнении нового расчета мы расскажем ниже.

Форма отчета 6-НДФЛ за 2021 год состоит из:

- титульного листа;

- раздела № 1 с обобщенными показателями;

- раздела № 2 с датами и суммами фактически полученных доходов и налога на доходы физических лиц, который нужно удержать.

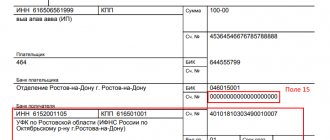

Заполнение титульного листа

Впишите ИНН и КПП организации, которая сдает отчет. Если отчет подается филиалом, то нужно ввести КПП филиала. Предприниматели, адвокаты, нотариусы вносят только ИНН.

По строке «Отчетный период (код)» проставьте код:

- 1 квартала 2021 года — 21;

- 2 квартала (6 месяцев) 2021 года — 31;

- 3 квартала (9 месяцев) 2021 года — 33;

- 12 месяцев — 34.

Налоговый период в этом случае — отчетный год «2020».

В поле «Номер корректировки» впишите «000» — если это первый отчет, «001» — если это уже отчет после уточнения, «002» — второе уточнение и т.д.;

«По месту нахождения (код)»: код налогового органа по месту регистрации бизнеса. Две первые цифры означают код региона, вторые две — код вашей ИФНС.

Код по месту нахождения (учета) в соответствии с приложением 2 к порядку заполнения: пишем 120 для ИП, 214 — для организаций, 220 — для обособленных подразделений.

Указываем сокращенное название вашей организации (если оно есть), организационно-правовую форму. Если вы ИП, нужно указать полные ФИО. Вводим код ОКТМО (муниципального органа), на чьей территории прошла регистрацию ваша компания.

Важно! Все строчки на титульном и остальных листах заполняются либо значениями, либо прочерками. Указывать отрицательные суммы в 6-НДФЛ нельзя.

Заполняем раздел № 1

Данные в этом разделе заполняются нарастающим итогом с начала года и берутся из каждой справки 6-НДФЛ. По каждой ставке нужно рассчитать отдельный нарастающий итог и заполнить отдельный раздел 1.

- 010: сначала вписываем налоговую ставку (13%). Если в течение отчетного периода использовалось несколько налоговых ставок, нужно составить столько же экземпляров первого раздела. Каждую ставку указывайте в поле 010;

- 020: вводим все облагаемые налогом доходы сотрудников нарастающим значением с начала года. При заполнении ориентируемся на дату получения дохода в целях НДФЛ, а не на дату начисления. В строку 020 не включайте полностью необлагаемые доходы и доходы работников, которые ниже облагаемого налогом лимита, например, матпомощь в размере 2 000 руб. Выплаченные дивиденды нужно отразить в строке 025.

- 030: записываем стандартные, имущественные, социальные, профессиональные и инвестиционные налоговые вычеты, если они полагаются сотрудникам, нарастающим итогом с начала года. Тут же укажите другие суммы, уменьшающие налоговую базу по ст. 217 НК РФ, если доходы освобождены от налога в пределах норматива.

- 040: в этом пункте содержится исчисленный НДФЛ. 040 = 010 × (020 – 030). По строке 045 выделите НДФЛ, начисленный с дивидендов с начала года.

- 050: вводим сумму фиксированных авансов, выплаченных иностранным работникам. Если их у вас нет, пишем 0. Эта сумма не может быть больше величины исчисленного налога.

- 060: фиксируем количество сотрудников, которые получили доход с начала отчетного года. Нужно указать реальное количество получателей дохода, а не только тех, с кем заключен трудовой договор. Если один человек устраивается на работу к вам дважды за год или получает доходы по разным ставкам — он фигурирует как один получатель дохода.

- 070: пишем общую сумму налогов, которые были удержаны за 2020 год. Отметим, что строки 070 и 040 могут не совпадать. Это может не быть ошибкой: просто иногда суммы налогов можно начислить раньше, чем они удерживаются с работников.

- 080: вносим все не удержанные суммы НДФЛ за год.

- 090: возвращенный налог, который излишне удержан или пересчитан по итогу налогового периода. Когда налог был удержан, неважно.

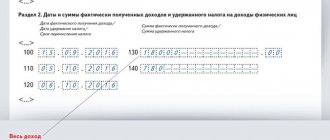

Заполняем раздел № 2

В этом разделе содержится информация за последний период: время выплат доходов по сотрудникам, перечисления налога на доходы физлиц. Даты перечислений указываются в порядке хронологии. Рассмотрим по отдельности строки в этом разделе:

- 100: пишем день, когда работники фактически получили доход. Если в этот день было несколько перечислений по одному сотруднику, их надо суммировать. Дата перечисления зависит от вида выплаты сотруднику. Если это зарплата, то она станет доходом работника в последний день месяца ее перечисления. То есть вы можете указать, к примеру, 31 мая, но зарплату человек получит в июне. При этом отпускные и больничные станут доходом именно в тот день, когда сотрудник их получит. День выплаты матпомощи тоже является днем получения/передачи дохода.

- 110: пишем день, месяц и год, когда был удержан налог. НДФЛ по сотруднику с отпускных, заработной платы, больничных, матпомощи (с налогооблагаемой части), вознаграждений за работы и услуги, а также иных платежей в пользу сотрудника нужно удерживать в день перечисления дохода.

- 120: в этой строке пишем дату перечисления НДФЛ в бюджет государства. Как правило это день, который идет за днем выплаты. Но, например, для больничных и отпускных — последнее число месяца, в котором выплачены деньги.

- 130: пишем доход, до того как НДФЛ был удержан, полученный в дату, указанную в строке 100.

- 140: указываем необходимый для удержания НДФЛ, дату берем из каждой строки 110.

Если в одну дату были получены разные виды доходов, по которым отличаются сроки перечисления, то строки 100-140 заполняются по каждому сроку перечисления отдельно.

Если база налога сократилась на сумму налоговых вычетов, то налог надо отразить уже с учетом вычетов. Сумма НДФЛ по строке 140 должна быть равна сумме, которая уплачена в бюджет.

Какие показатели заполнить нарастающим итогом

НДФЛ исчисляется нарастающим итогом с начала календарного года. В 1-м разделе 6-НДФЛ отражаются сводные данные по всем начисленным за отчетный год доходам, исчисленным и удержанным с них сумм НДФЛ. Соответственно, в разделе 1 6-НДФЛ нарастающим итогом заполняются все суммовые показатели: строки 020–050 и 070–090.

В строке 020 отражается совокупный налогооблагаемый доход, исчисленный в отчетном периоде. Сумма выплаченных на отчетную дату дивидендов выделяется из строки 020 в строку 025. Строка 030 отражает накопленную с начала года сумму предоставленных вычетов. В строках 040, 045 суммируется исчисленный за отчетный период НДФЛ. Уплаченная в течение календарного года сумма фиксированного авансового платежа записывается в строку 050. В строках 070, 080, 090 аккумулируется удержанный, не удержанный и возвращенный в отчетном периоде НДФЛ соответственно.

Видео: уплата НДФЛ с аванса

Процесс сдачи 6-НДФЛ нередко сопровождается затруднениями в правильности заполнения этого документа. Один из особенно часто возникающих вопросов — зарплатный аванс в 6-НДФЛ. Именно поэтому финансовым специалистам важно понимать разъяснения специалистов налоговой службы и использовать их в повседневной работе.

- Автор: ozakone

- Распечатать

Оцените статью:

- 5

- 4

- 3

- 2

- 1

(0 голосов, среднее: 0 из 5)

Поделитесь с друзьями!

Как определить сумму доходов

Определение суммы начисленного дохода — одна из сложностей, возникающих при заполнении 1-го раздела 6-НДФЛ. Дело в том, что понятие «начисленный доход» в бухгалтерском учете отличается от норм гл. 23 НК РФ. Определять сумму доходов, которую следует включить в расчет, необходимо руководствуясь ст. 223 НК РФ.

Например, заработная плата отражается в разделе 1 в периоде ее начисления, как и в учете, а оплата больничных и отпускные — в периоде выплаты. Материальная выгода — в периоде ее начисления, при этом в бухучете такое понятие вообще отсутствует.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Оплата по договорам ГПХ попадает в отчет при выплате денег. При этом не имеет значения, выполнены работы или перечисляется аванс. И наоборот, завершенные, но не оплаченные работы в разделе 1 не показываются.

Дату получения дохода в натуральной форме следует определять по нормам ГК РФ: доход возникает в момент перехода права собственности.

Минфин и ФНС долго не могли определиться с порядком включения в раздел 1 6-НДФЛ премий. Согласно последней версии ведомств разовые премии, не связанные с результатами труда, включаются в расчет на дату выплаты, ежемесячные премии за результаты работы учитываются вместе с зарплатой, квартальные и годовые — на дату приказа о премировании.

Очевидно, что данных бухучета для подготовки расчета по форме 6-НДФЛ недостаточно — всю необходимую информацию следует брать из специальных налоговых регистров по налогу. Ведение таких регистров предусмотрено п. 1 ст. 230 НК РФ.

Заполнение строк 010–050

Заполнение начинается с указания в строке 010 ставки налога, по которой производилось налогообложение доходов.

Далее по строке 020 отражается общая сумма начисленного за отчетный период налогооблагаемого дохода, относящегося к ставке из строки 010. Выплаты, которые в соответствии со ст. 217 НК РФ полностью не облагаются, в строке 020 показывать не надо.

В строке 025 отражается сумма выплаченных дивидендов.

Если к налогооблагаемому доходу применялись вычеты, их сумма нарастающим итогом записывается в строку 030. В строке учитываются все виды вычетов. Сюда же включается необлагаемая часть стоимости подарков и призов. Перечень налоговых вычетов можно найти в приказе ФНС России от 10.09.2015 № ММВ-7-11/387. Показатель не может быть больше налоговой базы.

В строку 040 записывается сумма исчисленного налога по соответствующей ставке. Показатель рассчитывается по формуле: (стр. 020 − стр. 030) × стр. 010.

В строке 045 дополнительно показывается налог с дивидендов, равный стр. 025 × стр. 010.

Подпишитесь на рассылку

Яндекс.Дзен ВКонтакте Telegram

Завершает блок сумма фиксированного авансового платежа, которую надо указать в строке 050. Строка заполняется работодателями иностранцев, работающих на основании патента и имеющих право уменьшить НДФЛ на суммы произведенных по патенту платежей (ст. 227.1 НК РФ). Сумма не может превышать показателя в строке 040.

Заполнение строк 060–090

В строке 060 указывается, сколько человек получили доход в отчетном году. Каждый гражданин учитывается единожды, вне зависимости от видов полученных доходов и числа его приемов на работу и увольнений.

Строка 070 содержит информацию о сумме налога, удержанного при выплате дохода с начала года. Сюда включаются только те суммы, которые были реально удержаны при фактической выплате. Так, например, суммы НДФЛ с оплаты труда, начисленной в последний день отчетного периода, но еще не выплаченной, показываются в строке 040, а в 070 не включаются.

Если при выплате дохода нет возможности удержать налог, неудержанная сумма отражается в строке 080. Следует учитывать, что НДФЛ с невыплаченной за последний месяц периода зарплаты в этой строке не показывается. Информацию о неудержанном в течение календарного года налоге надо сообщить в инспекцию до 1 марта следующего года.

Последняя строка 090 отражает сумму возвращенного физлицу НДФЛ, который ранее был излишне удержан. Излишние удержание может возникнуть, например, в связи с заявлением налогоплательщиком права на вычет.

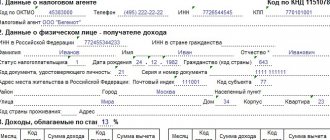

Пример заполнения раздела 1 формы 6-НДФЛ

Рассмотрим, как заполняется 1 раздел 6-НДФЛ, на примере.

Пример

В учете ООО «Родник» за 2021 год по всем физлицам собраны следующие данные:

- начислена заработная плата 3 119 000 руб., в том числе не выплачено на отчетную дату 450 000 руб.;

- начислена оплата больничных листов 7 500 руб., в том числе выплачено 3500 руб.;

- выплачено по договорам ГПХ с физическими лицами 325 000 руб., в том числе по завершенным работам 320 000 руб., предоплата 5000 руб.;

- в 4-м квартале участникам ООО (резиденты РФ) выплачены дивиденды, начисленные по решению собрания — 350 000 руб.;

- выданы подарки стоимостью 53 000 руб., в том числе один подарок 3000 руб. и два по 25 000 руб., все подарки выданы разным сотрудникам;

- предоставлены стандартные вычеты 25 200 руб.;

- количество человек, получивших доход, 8;

- неудержанный НДФЛ 6 370 руб.;

- удержанный НДФЛ 525 231 руб.

В раздел 1 формы 6-НДФЛ за год ООО «Родник» запишет следующие показатели:

- строка 010 – 13%;

- строка 020 — 3 847 500, то есть: 3 119 000 + 3500 + 325 000 + 350 000 + 50 000 (в расчет не включаются неоплаченные больничные листы и подарки, стоимость которых не превышает 4000 руб.);

- строка 025 — 350 000;

- строка 030 — 33 200 (25 200 + 4000 × 2) — к сумме вычетов прибавляется необлагаемая часть стоимости двух подарков;

- строка 040 — 495 859, то есть (3 847 500 − 33 200) × 13%;

- строка 045 — 45 500, то есть (350 000 × 13%);

- строка 060 — 8;

- строка 070 — 525 231;

- строка 080 — 6370.

Пример, как отразить аванс в 6 НДФЛ

Рассмотрим примеры заполнения 6 НДФЛ с авансом в различных ситуациях.

Пример 1

ООО «Клубника» зарегистрировалась в качестве юрлица в январе 2020 года. За первый квартал возникли следующие начисления:

- 25 января – авансы персоналу на сумму 200 000 руб.;

- 10 февраля – зарплаты величиной 250 000 руб.

Предположим, что за период иных выплат не было. Как происходит отражение в расчете по зарплатам:

- графа 100 – дата фактического получения доходов – 31 января 2020 года; потому что моментом выплаты считается последний день месяца;

- графа 110 – дата удержания налога – 10 февраля 2021 года; поскольку в форме записывается реальный день уплаты в ИФНС налога за январь;

- графа 120 – дата перечисления налога – 11 февраля 2021 года;

- графа 130 – сумма фактически полученного дохода – 550 000;

- графа 140 – величина удержанного налога – 71 500.

Разберем порядок в случае конкретного сотрудника.

Пример 2

Борисов Юрий работает в охранником. 23 января 2021 года он получил аванс в размере 16 000, а 6 февраля ему начислили остаток зарплаты величиной 20 000 руб. Всего он заработал 36 000, из которых работодатель удержал 13% налога – 4 680 руб. Следовательно, на руки 6 февраля Борисову выдали 15 320 руб.

Для упрощения положим, что других поступлений в течение квартала у охранника не было. Что записываем в 6 НДФЛ:

- строка 100 – 31.01.2020;

- строка 110 – 06.02.2020;

- строка 120 – 06.02.2020;

- строка 130 – 36 000;

- строка 140 – 4 680.

Вывод: зарплата записывается датой месяца, за который она начислена, даже если она выдана по факту в следующем месяце.

Так, Борисов получил остаток заработка за январь 6 февраля, но все доходы за январь записаны как полученные 31 января, но вот даты удержания и перечисления налога указываются реальные – по дню транзакции с расчетного счета или выдачи денег из кассы.

Обратите внимание! Заполненную форму 6 НДФЛ нужно сдать в электронном виде, если в нее входит более 10 сотрудников. Для работодателей, у которых до 10 работников, сохраняется право сдавать отчетность на бумажном носителе.

Владельцы электронных подписей с усиленной квалификацией направляют отчетность в ИФНС в режиме онлайн, через личный кабинет ИП или юрлица либо по другому ТКС,

Как выявить и исправить ошибки

Проверить своими силами правильность составления расчета по алгоритмам налоговой инспекции можно с помощью писем ФНС от 10.03.2016 № БС-4-11/3852 и от 01.11.2017 № ГД-4-11/22216. Содержащиеся в них контрольные соотношения позволяют выявить не только несогласованность показателей внутри формы 6-НДФЛ, но и сверить расчет со справками 2-НДФЛ.

Что делать, если в представленной форме 6-НДФЛ в разделе 1 ошибок избежать не удалось? Если неточность привела к неправильному отражению суммы налога или иных сведений, придется подать уточненный расчет. Законодательство обязывает налоговых агентов откорректировать представленные данные вне зависимости от того, как повлияло искажение на заявленную сумму налога. Такая норма содержится в п. 6 ст. 81 НК РФ.

При подготовке уточненки надо иметь в виду, что, если после отправки формы за год была обнаружена ошибка, сделанная в отчете за полугодие, надо сдать трие корректировки: за полугодие, 9 месяцев и год соответственно (письмо ФНС от 21.07.2017 № БС-4-11/14329). Это связано с заполнением показателей в разделе 1 нарастающим итогом.

Как сдавать 6-НДФЛ совмещающему режимы коммерсанту

Совмещение предпринимателем ОСНО или УСН с ЕНВД или ПСН — это повод разобраться, как сдавать 6-НДФЛ.

Важно! ЕНВД отменен с 01.01.2021.

За основу берется общий подход: 6-НДФЛ сдается по месту учета в инспекции. Но необходимо учесть один нюанс: при совмещении режимов мест учета может быть несколько (п. 7 ст. 226 НК РФ), поэтому коммерсанту необходимо сдать как минимум 2 отчета:

- первый 6-НДФЛ с данными о доходах, выплаченных работникам, занятым в облагаемой по ОСНО или УСН деятельности — в ту инспекцию, где коммерсант зарегистрирован в качестве ИП (по месту его жительства);

- второй отчет отправляется в инспекцию, на территории которой осуществляется деятельность ИП, переведенная на ЕНВД, ПСН. В нем нужно отразить выплаченные доходы по работникам, связанным только с этими видами деятельности.

Подробнее этот вопрос рассмотрен здесь.