Размер взносов зависит от дохода работника. Стандартная ставка для исчисления равна 22%.

Максимальная сумма расчетной базы в 2021 г. составляет 1021 тыс. руб. Если доход превышает эту границу, полученный свыше, облагается дополнительно по ставке 10%.

Из зарплаты работника расходы на пенсионное страхование не вычитаются. Работодатель платит их за свой счет.

Осуществлять контроль за своими пенсионными отчислениями гражданин может через:

- МФЦ;

- ПФР;

- банк;

- клиентскую службу;

- Госуслуги;

- негосударственный пенсионный фонд, если является его клиентом.

Обязательства по выплате взносов для ИП регулируются теми же законодательными актами, что и для других форм ведения бизнеса.

Закон

С 01.01.2017 г. вопрос о пенсионных отчислениях полностью регулируется ст. 34 Налогового кодекса РФ.

В законодательном акте закреплены такие моменты:

- Ст. 419 определяет круг лиц, на которых налагается обязанность по уплате взносов.

- Ст. 420 разъясняет, в каких случаях взносы должны быть или не могут являться объектами для исчисления.

- Ст. 421 устанавливает порядок расчета базы для обложения и ее максимальный размер.

- В ст. 422 утвержден перечень ситуаций, выплаты по которым не включаются при расчете базы.

- Ст. 423 содержит информацию о периодах, в которые необходимо сдавать отчетность и делать периодические расчеты.

- Ст. 425 – 429 подробно раскрывают информацию о тарифах.

В настоящий момент порядок расчета базы, круг лиц, на которых наложены обязательства по уплате остаются таким же, как и были установлены в утратившем силу законе 212 – ФЗ.

Подоходный налог с физических лиц — льготы

В 218 ст. НК РФ перечислены лица, имеющие права на определенные льготы при перечислении данного налога. Например, в группу лиц с ежемесячным налоговым вычетом в размере 3000 руб. входят люди, получившие инвалидность вследствие аварии в Чернобыле 1986-го года. Также в этом списке нашлось место инвалидам ВОВ. А вот инвалиды 1-й и 2-й гр., а также инвалиды с детства получили право на 500 руб. налогового вычета с зарплаты. Такая же льгота предусмотрена для родственников погибших военнослужащих.

Подоходный налог с физических лиц в 2021 году с зарплаты на детей взимается?

Считается, что удерживаться НДФЛ может с дохода любого размера. Однако родители интересуются, какая сумма не облагается налогом на ребенка при расчете зарплаты. В России предусмотрена льгота, согласно которой с 1000 руб. на одной ребенка ежемесячно НДФЛ не берется. С разницы между полученной заработной платой и 1000 руб. указанная сумма взыскивается точно так же – с применением 13-процентной ставки. Если родители являются одинокими, то данная сумма возрастает в 2 раза – поэтому НДФЛ не удерживается с 2000 руб.

Сколько процентов от зарплаты составляет отчисления в ПФ?

Размер отчислений в пенсионный фонд зависит от полученного за год дохода. Для исчисления взносов с зарплаты большинства граждан будет применяться ставка 22%. Она действует до того момента, пока годовой доход не превысит 1021 тыс. руб.

Когда этот рубеж пройден, сумма взносов возрастает за счет включения ставки в 10%. Дополнительные начисления коснутся только доходов в части превышения. На основную сумму в рамках лимита они не распространяются.

22%, как и раньше, разделяются на страховую и накопительную части.

16% уплачиваются в государственный фонд. Ее нельзя изымать и свободно распоряжаться. Единые правила распространяются на все категории официально трудоустроенных граждан. Эта часть является гарантией получения пенсии при достижении установленного возраста.

6% перечисляется туда же, если гражданин не перенаправил ее в коммерческие структуры. Если же договор с негосударственным пенсионным фондом был заключен, величина полученного дохода в этой части будет зависеть от ряда факторов. На нее будут влиять: финансовые результаты деятельности ряда компаний, экономическая обстановка в целом, изменения в пенсионной реформе и иные.

Как посмотреть пенсионные отчисления?

Осуществлять контроль за исполнением обязательства по выплатам в счет будущей пенсии можно в ряде учреждений.

- МФЦ;

- банк, если у него с ПФ заключен договор, и гражданин является его клиентом;

- ПФР;

- клиентская служба;

- НПФ, если человек инвестировал в них накопительную часть.

При наличии регистрации на сайтах Госуслуг или ПФР, можно проверить через интернет.

Создание личного кабинета в Госуслугах автоматически влечет за собой регистрацию на сайте ПФР.

Процедура проста, заключается во внесении минимальных сведений о пользователе и подтверждении.

Алгоритм проверки. Открываем вкладки:

- пенсия;

- льготы и пособия;

- извещение о состоянии лицевого счета.

На сайте ПФР подобным образом:

- Министерство здравоохранения и соцразвития;

- пенсионный фонд;

- информация о состоянии лицевых счетов;

- извещение.

При личном обращении нужно найти уполномоченный отдел и обратиться к специалисту с документами. Обязательный перечень:

- СНИЛС;

- паспорт;

- заявление.

В банке сотрудник примет и зарегистрирует заявку. После этого в личном кабинете клиента будут сделаны настройки, позволяющие запрашивать данные с пенсионного счета.

Получив талон в терминале МФЦ с номером в электронной очереди, нужно дождаться уведомления о готовности специалиста принять заявку. Далее процедура проводится аналогично.

Клиентская служба выдает информацию письменно в течение 10 дней заказным письмом. Можно получить выписку лично в офисе службы.

Порядок получения данных из негосударственных фондов не универсален. Он зависит от порядка выдачи таких сведений клиентам конкретной организацией. Тем не менее, сложностей это вызвать не должно. Предоставив вышеуказанные документы, клиент имеет право получить информацию о состоянии своих счетов.

Контроль начислений, находящихся в частном фонде состоит только в ознакомлении с суммами. Повлиять на их размер клиент не может. Заключение договора предполагает передачу средств на полное управление компании, свободу в выборе управленческих решений. Ознакомление с проводимыми операциями, согласование с пенсионером не предусматривается.

Кто платит работодатель или работник?

Выплачивает пенсионные взносы в бюджет работодатель. Он же их рассчитывает и отчитывается перед контролирующими органами. Рассчитываются и выплачиваются начисления каждый месяц до 15 числа следующего за расчетным периодом. Отчетность сдается также до 15 числа, но поквартально.

Процент применяется к доходу работника. Полученная сумма не вычитается из зарплаты. Платит работодатель из своего дохода. Далее, отчисления в пенсионный фонд за работников, могут быть включены в состав расходов для налогообложения.

Какие налоги платят с зарплаты?

Ксения (KadrofID: 45949 )

Это совершенно неграмотная статья!!!! Ст. 419 НК РФ : Плательщиками страховых взносов (далее в настоящей главе — плательщики) признаются следующие лица, являющиеся страхователями в соответствии с федеральными законами о конкретных видах обязательного социального страхования: 1) лица, производящие выплаты и иные вознаграждения физическим лицам: организации; индивидуальные предприниматели; физические лица, не являющиеся индивидуальными предпринимателями; 2) индивидуальные предприниматели, адвокаты, медиаторы, нотариусы, занимающиеся частной практикой, арбитражные управляющие, оценщики, патентные поверенные и иные лица, занимающиеся в установленном законодательством Российской Федерации порядке частной практикой (далее — плательщики, не производящие выплаты и иные вознаграждения физическим лицам). Физические лица, работающие по трудовому договору не являются плательщиками взносов в фонды социального страхования. То, что Вы, Сергей, говорите, что якобы на практике работодатели уплачивают эти суммы из средств, предназначенных на выплату заработной платы сотрудникам не имеет никакого юридического обоснования, Вы порождаете правовую неграмотность среди населения!!! Обязательному включению в трудовой договор, согласно ст. 57 ТК РФ, подлежат условия заработной платы. Заработная плата работника может указываться как с вычетом НДФЛ, поскольку это все равно обязанность работодателя перечислять НДФЛ в бюджет (по ст. 226 НК РФ, работодатель является налоговым агентом по уплате данного налога), так и без вычета. НО!!! Ни в коем случае из заработной платы, указанной в трудовом договоре, не может вычитаться суммы, подлежащие уплате в фонды социального страхования. Если работодатель вычитает более 13% от заработной платы (то есть сумма НДФЛ), указанной в трудовом договоре, или уже в самом трудовом договоре сумма заработной платы, причитающейся работнику, указана за вычетом более 13%, это является НАРУШЕНИЕМ ЗАКОНОДАТЕЛЬСТВА со стороны работодателя. Таким образом, пример, приведенный в статье, с неким работником, который имеет заработную плату 30 тыс. руб., настолько нелеп, что повергает меня в глубокий шок. Вы, Сергей, отвечая на комментарий Антона, вероятно, имели в виду стремление работодателей минимизировать расходы, согласна с тем, что такая тенденция существует, это ведет к тому, что работодатели не желают платить высокие заработные платы, тем не менее, заработная плата не может быть ниже МРОТ. Подведя итог, хочу сказать, что не стоит путать экономическое и юридическое. В данной статье написана откровенная чушь. Прошу посетителей сайта не принимать всерьез информацию, изложенную в данной статье. Лучше обратитесь к юрисконсульту.

18.04.2018 в 08:07

Отчисления в пенсионный фонд СССР за работников

В СССР отчисления в пенсионный фонд за работников поступали из двух источников. Предприятие перечисляло от 4 до 12% от оплаты труда, небольшая часть добавлялась самим государством. Процент зависел от отрасли, в которой работал человек. Из зарплаты ничего не вычиталось. Доход трудящегося выступал только в качестве расчетной базы. Бюджет, в котором находились взносы до выхода человека на пенсию, назывался фондом общественного потребления. Размер пенсии был фиксированным, устанавливался однократно, и ни изменения условий труда, ни экономическая ситуация не могли оказать на него влияния. Не существовало МРОТ, не было ежегодных перерасчетов в связи с инфляцией. Такая система вступила в силу в 60-е годы прошлого века. Наблюдения, происходившие в последующие 20 лет, показывают, что к росту благосостояния большей части населения она не привела. Несмотря на то, что в то время пенсионеры имели льготы на проезд, лечение, коммунальные услуги, к 80-м годам уровень жизни среди взрослых людей оставался ниже среднего уровня.

Отчисления в пенсионный фонд ИП за работников

Отчисления в пенсионный фонд за работников и сдача отчетности не состоят в зависимости от формы ведения бизнеса. Выплаты так же должны быть сделаны до 15 числа ежемесячно, отчетность сдается ежеквартально. Перечислять в пенсионный фонд отчисление за работника ИП обязан как налоговый агент. Таковым он становится после получения статуса работодателя, регистрации в пенсионном фонде в качестве страхователя. Правила относительно расчета базы, размеров, тарифов действуют общие. Размер пенсионного взноса зависит напрямую от размера дохода, рассчитывается по ставке 22% на каждого трудящегося.

Размер будущей пенсии – величина непредсказуемая. Политические и экономические изменения являются предпосылками внесения корректив в пенсионную реформу. Поэтому контроль и планирование своего финансового будущего возможен лишь отчасти. Что мы можем сделать уже сейчас? Заключать с работодателем договор, в котором будет указана полная сумма ежемесячных выплат, периодически проверять сумму фактически поступивших взносов на пенсионный счет.

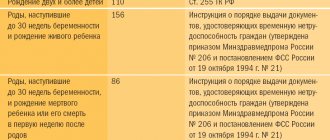

Таблица налогов с зарплаты в 2021 году в процентах

Итак, сведем все существующие в России зарплатные налоги в единую таблицу и узнаем минимальный и максимальный процент, который снимается с нашей фактически заработанной зарплаты государством.

| Вид налога | Мин. ставка | Макс. ставка |

| Подоходный налог (НДФЛ) | 13% | 30% (для нерезидентов) |

| Взносы по пенсионным программам |

| |

| Взносы на временную нетрудоспособность и материнство |

| |

| Взносы на травматизм | 0,2% | 8,5% |

| Медицинское страхование | 5,1% | 5,1% |

Таким образом, даже если взносы на травматизм в вашем случае минимальны, вы платите 43,2% заработанного государству в виде зарплатных налогов.

Если же такие взносы в вашем случае максимальные, то вы отдаете в виде налогов и социальных взносов больше половины того, что реально заработали.