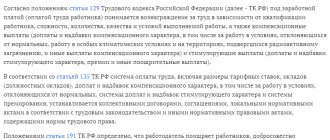

Статья 131 ТК РФ, как и глава 20 в целом, регламентирует правоотношения, связанные с оплатой труда. Положениями статьи 131 ТК охватываются вопросы, относящиеся к форме оплаты труда. Под формой оплаты в данном случае понимаются способы выплаты заработной платы в их материальном, то есть прикладном, понимании.

Трудовой кодекс Российской Федерации

от 30.12.2001 N 197-ФЗ

Полный текст статьи, путеводители, дополнительная информация – в КонсультантПлюс

Денежные выплаты

Ратифицированной СССР в 1961 году Конвенцией № 95 Международной Организации Труда провозглашен принцип выплаты заработной платы в денежных знаках, имеющей законное обращение в стране работодателя. Такой же принцип устанавливается также и Конституцией РФ (ст. 75), Гражданским кодексом РФ (ст. 140) и Законом РФ «О банке России». То есть, исходя из смысла положений закона, валютой заработной платы в Российской Федерации является российский рубль.

Естественно, возникает вопрос, является ли требование закона в данном случае директивным. На самом деле вышеупомянутые нормативные акты, устанавливая валютой заработной платы российский рубль, не запрещают и не ограничивают использование валюты других стран при условии, что эта валюта имеет законное обращение на территории РФ.

Адептами «рублевой зарплаты» в качестве аргумента обычно используется Письмо № 1688-6-1 Федеральной службы по труду и занятости от 10.10. 2006 г., в котором высказывается мнение относительно незаконности выплаты заработной платы в иной валюте, нежели российские рубли. С нашей точки зрения, Федеральная служба по труду и занятости не является органом, имеющим право нормативного толкования. А в качестве административного толкования упомянутое письмо следует рассматривать исключительно как рекомендацию.

Таким образом, в силу буквального толкования заработная плата работникам может выплачиваться в той валюте, о которой договорятся стороны трудового договора.

Расчет ЗП с примером

Размер заработной платы, получаемой работником на руки, может рассчитываться несколькими формулами в зависимости от способов ее назначения. Перед выдачей вознаграждения, работодатель отнимает 13% подоходного налога.

Самой простой формулой является:

(Оклад⁄(Кол-во отработанных дней))/(100%)×13%=Чистая зарплата

Такие ситуации на практике почти не встречаются, так как помимо оклада работнику полагаются дополнительные выплаты в виде – премий, социальных выплат или пособий и т.д., а также работник может иметь право на получение налогового вычета.

В данном случае формула расчета будет выглядеть следующим образом:

(Оклад+Премия+Иные выплаты-Налоговый вычет (при наличии))/(100%)×13%=Налог

Например, Иванов И.Н. имеет оклад по трудовому договору 58 000 рублей, при этом за текущий месяц ему выплатили премию в размере 9 540 рублей за удачно завершенный проект. У него имеется на иждивении двое несовершеннолетних детей, которые дают налоговый вычет в размере 1400 на каждого ребенка (с третьего вычет фиксированный – 3000 рублей).

Исходя из этого, Иванов должен заплатить:

(58 000+9 540-(1400×2))/(100%)×13%=8 416,2 рубля подоходного налога

На руки он получит:

58 000+9 540-8 416,2=59 123,8 рубля

Нередки ситуации, когда работник отработал не все дни в месяце. Тогда сумма зарплаты рассчитывается иным образом:

Оклад/(Кол-во рабочих дней)×Кол-во отработанных дней=ЗП (без вычета НДФЛ)

Например, Кравцова А.Б. получает оклад в размере 48 700 рублей. В месяце 22 рабочих дня, но по личным обстоятельствам Кравцова брала отгулы сроком на 4 дня без сохранения ЗП.

Исходя из этого, Кравцова получит:

(48 700 рублей)/(22 рабочих дня)×(22 дня-4 дня отгулов)=39 845,45 рублей

Данная сумма получилась без вычета НДФЛ, поэтому после всех вычетов она получит «чистую» зарплату в размере:

39 845,45-(39 845,45/(100%)×13%)=34 665,54 рубля

Если бы у нее были несовершеннолетние дети, то она могла бы получить налоговый вычет на каждого ребенка.

Неденежная зарплата

Статья 131 ТК РФ рассматривает неденежную форму заработной платы как возможную альтернативу оплате денежной, но с рядом ограничений по применению.

Так, ограничения применения неденежных форм оплаты труда в той или иной форме содержатся:

- в Конвенции № 95 МОТ содержится прямой запрет на замену заработной платы долговыми расписками, а также купонами или бонами, объявленными заменой национальной валюте;

- закон РФ «О банке России» директивно запрещает введение «денежных суррогатов».

Если исключить вышеперечисленные неденежные формы оплаты, то в качестве альтернативной деньгам формы можно рассматривать оплату труда работникам в виде производимых работодателем товаров или услуг.

Говоря об альтернативной оплате законодатель исходит из того, что трудовые отношения, помимо всего прочего, это также и договорные отношения. А свобода воли договаривающихся сторон не может быть ограничена иначе, чем законом.

Поскольку закон не ограничивает возможность оплаты труда товарами или услугами, то ст. 131 ТК РФ допускают неденежную форму оплаты в той части, которая не запрещена законом и только при наличии договора, коллективного (см. ст. 40 ТК РФ) или индивидуального, допускающего такую форму расчета с работниками.

Так, неденежная форма оплаты труда, стипулированная в коллективном трудовом договоре, в зависимости от порядка его заключения может распространяться как на всех работников, так и на определенную их часть, например, филиал или подразделение. Что касается индивидуальных трудовых договоров, то условие неденежной формы оплаты труда включаются в соответствующий раздел договора.

Помимо самого договорного условия дополнительно, перед каждой выплатой потребуется также письменное заявление работника, содержащее в себе:

- просьбу о применении неденежной формы оплаты;

- вид товара или услуги, который работник согласен принять в качестве оплаты;

- цену товара или услуги, получаемой в качестве оплаты.

Подобные требования проистекают из Постановления Пленума ВС РФ от 17.03.2004 года, в котором указано, что сама возможность неденежной оплаты труда зависит от ряда обстоятельства, а именно:

- наличие согласия работника на такую оплату;

- наличие письменного заявления от работника с выражением согласия на получение оплаты труда в неденежном выражении полностью или частично;

- непревышение «натуральной оплаты» отметки в 20% от общей заработанной суммы;

- существование желаемой или привычной для той или иной отрасли такой формы оплаты труда;

- применимость и полезность полученного в качестве оплаты труда товара или услуги в личном обиходе работника и его семьи;

- отсутствие ограничений на оборот товара или услуги, предлагаемых в качестве оплаты. Вещи и работы, запрещенные в гражданском обороте, не могут быть предметом оплаты.

КАК ОФОРМИТЬ ВЫПЛАТУ ЗАРПЛАТЫ ПРОДУКЦИЕЙ

Если в вашей компании раньше не случалось выплачивать заработную плату продукцией, то, скорее всего, в трудовых договорах с работниками вы не предусмотрели такую возможность. Поэтому первым делом нужно заключить с работниками дополнительные соглашения к трудовым договорам, которыми внести изменения в раздел «Оплата труда». Достаточно добавить всего один пункт (пример 1).

Однако дополнительного соглашения недостаточно для ежемесячной замены зарплаты продукцией. Нужно, чтобы работник попросил об этом, то есть написал заявление. Причем в заявлении он должен указать, чем именно он согласен заменить часть своей зарплаты (пример 2).

Надо сказать, что суды считают допустимым, когда работник в своем заявлении просит выдавать ему зарплату в неденежной форме в течение определенного срока (например, квартала). При этом работник вправе в любой момент до окончания этого срока отказаться от такой формы оплаты труда.

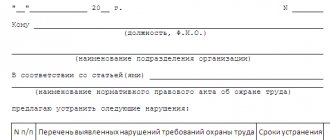

Наконец, чтобы бухгалтерия правильно провела все списания, нужен приказ, в котором руководитель компании распоряжается заменить часть заработной платы продукцией (пример 3).

Что не может быть предметом недежной формы оплаты труда

В качестве оплаты труда не могут использоваться:

- «денежные суррогаты» — боны, долговые расписки и купоны;

- спиртные напитки;

- наркотические и психотропные вещества;

- ядовитые и вредные вещества;

- оружие, боеприпасы;

- иные товары, частично или полностью изъятые из свободного оборота;

- драгоценные и редкоземельные металлы и драгоценные камни, за исключением ювелирных изделий из них;

- иная продукция и отходы производства, входящие в перечень изъятых из свободного оборота полностью или частично в соответствии с Указом № 179 Президента РФ от 22.02.92 г.

Выплата заработной платы

Ракитина М.Ю. эксперт «РНК» Опубликовано: Журнал «Российский налоговый курьер» N 17 / 2002г

.

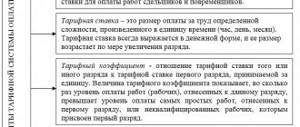

| Порядок выплаты заработной платы В организациях (не финансируемых из бюджета) система заработной платы, размеры тарифных ставок, окладов, различного вида выплат устанавливаются коллективными договорами, соглашениями, локальными нормативными актами организации и трудовыми договорами. |