Компенсация за задержку выплаты заработной платы по ТК РФ

В условиях кризиса многие российские компании, зачастую относящиеся к малому бизнесу, все чаще задерживают заработную плату (далее – ЗП) своим сотрудникам. В большинстве случаев это происходит не по вине фирмы: каждая из них является звеном в зависимой цепочке контрагентов. Следовательно, как только перебои с оплатой (оплата по договорам от заказчиков/покупателей не поступает в срок) возникают в одном звене, это автоматически отражается на всех последующих. В итоге это может привести к тому, что сотрудники одного, а может быть, и нескольких звеньев не получат ЗП в срок.

Если это произойдет и сотрудники не получат причитающийся им заработок в срок, то компания-работодатель обязана будет впоследствии выплатить сотрудникам не только их заработок, но еще и компенсацию (которая по своему содержанию представляет собой проценты за просрочку). Об этом говорится в ст. 236 ТК РФ.

ВАЖНО! Невыплата в срок заработной платы помимо прочего дает сотруднику право временно приостановить выполнение своих трудовых функций, а также обратиться за компенсацией морального вреда (ст. 142, 237 ТК РФ).

Компенсация за просрочку по ЗП начисляется со следующего за установленным сроком выплаты дня по день погашения работодателем задолженности перед сотрудниками включительно.

Пример 1

Если зарплата, к примеру, должна была быть выплачена 5-го числа, а была выплачена фактически 12-го, то компенсация будет рассчитываться за 7 дней (с 6-го по 12-е включительно).

Если просрочка все-таки имела место, фирма-работодатель будет должна выплатить сотруднику соответствующую компенсацию вне зависимости от того, виновата непосредственно она в задержке ЗП или нет.

ОБРАТИТЕ ВНИМАНИЕ! Сегодня особенно актуальна ситуация, когда из-за отзыва лицензии банк не осуществил перечисление ЗП сотрудникам организации — зарплатного клиента. Такое обстоятельство не снимает с работодателя риска попадания под действие ст. 236 ТК РФ, поскольку факт наличия вины не имеет значения. Поэтому, чтобы минимизировать данный риск, компании следует более тщательно выбирать банк для зарплатного проекта.

При этом если виноват в просрочке, к примеру, банк (в частности, не выполнил в срок платежное поручение организации-клиента на перечисление сотрудникам ЗП), то фирме следует помнить, что она вправе обратиться с регрессионным требованием к банку за то, что он несвоевременно перечислил сотрудникам ЗП, а значит, нарушил условия зарплатного проекта с фирмой. Однако сначала нужно будет все-таки выплатить компенсацию работникам.

Что нужно знать

В связи с нестабильной экономической ситуацией на территории России, многие работодатели могут задерживать заработную плату для своего штата сотрудников.

Как следствие, это влечет ухудшение финансового благосостояния, и в некоторых ситуациях — непогашение долговых обязательств по кредитам, коммуналке и так далее.

Для возможности отстоять персональные интересу, трудовое российское законодательство предусмотрело компенсационные выплаты за задержку зарплаты.

Благодаря этому многие работодатели стараются всеми силами начислять оплаты сотрудникам в установленные сроки.

Основные моменты

Как уже отмечалось ранее, нестабильность экономической ситуации в стране, формирует многие негативные тенденции, среди которых и задержка либо вовсе игнорирование начисление заработной платы наемному штату сотрудников работодателями.

Подобные моменты четко описаны в федеральном законодательстве, в котором также предусмотрена необходимость начисления оплаты за любую разновидность деятельности в соответствии с достигнутыми ранее договоренностями.

В случае наличия у российских граждан документа, способного подтвердить наличие официального трудоустройства у конкретного работодателя, то имеются все шансы рассчитывать на установленные законодательством РФ компенсационные выплаты.

Процесс оформления подобного рода дополнительной денежной помощи напрямую связан с обретением юридической силы новых Положений в российское законодательство.

Как следствие, это повлекло за собой:

| Фиксирование нового списка по отношению к датам начисления официальной заработной платы | В случае нарушения установленного нормами Закона периода, российские граждане вправе рассчитывать на начисление компенсаций |

| Формирование дисциплинарных взысканий | С непосредственного работодателя в случае нарушения трудового соглашения и норм действующего трудового законодательства |

| Процесс начисления на официальную заработную плату конкретного процента | Благодаря чему можно существенно минимизировать возникшие неудобства, которые смогли испытать на себе работники по причине несвоевременного начисления заработной платы |

Указанные особенности предоставляют возможность конкретно регулировать денежные протоки и тем самым заставить непосредственных работодателей со всей ответственностью подходить к процедуре начисления и расчета подобного типа выплат.

По каким причинам заработок не выплачивается вовремя

Нормы российского законодательства конкретно разграничило условия с целью получения компенсационных выплат за несвоевременное начисление заработной платы.

По причине того, что непосредственные работодатели берут на себя ответственность по начислению рассматриваемых выплат не позднее 15 числа следующего календарного месяца, то выявленные нарушения данного условия автоматически влекут за собой ответственность в виде начисления пени с целью расчета компенсационной выплаты наемному штату сотрудников.

Образец приказа о назначении ответственного за пожарную безопасность смотрите в статье: приказ о назначении ответственного за пожарную безопасность. Как снять арест с автомобиля наложенный судебным приставом за алименты, читайте здесь.

К рассматриваемому положению суммируется еще и тот факт, что непосредственные работодатели берут на себя ответственность по выплате средств каждые 15 дней, причем это несет регулярный характер.

Такие моменты подразумевают под собой, что работодатели вынуждены в полной мере соблюдать порядок начисления заработной платы.

В противном случае, на часть невыплаченной заработной платы должны быть начислены проценты, выплачиваемые при следующих расчетах.

Ежемесячная просрочка влечет за собой автоматически повышение компенсационной выплаты. Говоря о причинах возникновения задолженности зарплаты, то среди них выделяют:

- отсутствие поступлений средств в компанию;

- падение производственных мощностей компании;

- отсутствие достаточного уровня сбыта продукции и так далее.

Иными словами, причины могут быть самыми разнообразными. Вне зависимости от оснований просрочки, во время расчета размера компенсационной выплаты во внимание берется установленная ставка рефинансирования Центрального Банка.

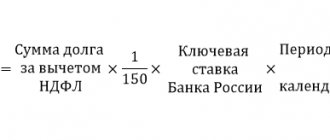

Формула имеет вид:

Отталкиваясь от указанной формулы можно сделать вывод о том, что сотрудники могут с легкостью произвести предварительный расчет выплаты самостоятельно, что позволит исключить в дальнейшем возникновение различного недопонимания с непосредственным работодателем.

Правовая база

С юридической точки зрения, рассматриваемый вопрос регулируется различными нормами российского законодательства. Рекомендуется рассмотреть некоторые из них подробней.

К примеру, основным нормативно-правовым документом принято считать Трудовой Кодекс России, в частности статья 142.

В ней подробно изложена ответственность, возлагаемая непосредственно на работодателя перед наемным штатом сотрудников в вопросе начисления своевременно официальной заработной платы.

Наличие подобного пункта предоставляет возможность работникам остановить занятость до погашения перед ними имеющихся долговых обязательств, беря во внимание некоторые особенности.

Об этом может быть указано даже в коллективном договоре. Дополнительно рекомендуется ознакомиться со ст. 236 ТК РФ, в соответствии с которой осуществляется начисление материального взыскания с непосредственного работодателя по случаю возникновения задержки выплат.

Дополнительно в ней подробно освящаются имеющиеся особенности по компенсационным выплатам.

Не стоит забывать также и об Уголовном Кодексе РФ, в котором некоторые статьи описывают особенности привлечения к ответственности работодателя.

Видео: изменения в 2021 году для бухгалтеров В частности, ст. 145.1 подробно описывает особенности невыплаты многочисленных видов материальной помощи и заработной платы в том числе.

В соответствии с нормами указанной статьи работодателю может грозить:

- штраф в крупных размерах;

- либо же лишение свободы.

Основанием для привлечения к ответственности является поданное заявление сотрудником в правоохранительные органы.

Расчет денежной компенсации за задержку заработной платы

ТК РФ не устанавливает, в каком конкретном размере компания должна выплатить работникам компенсацию за просрочку по ЗП. Законодатель предоставил организациям право самостоятельно определять это в коллективном договоре.

Вместе с тем определена нижняя граница компенсации — не меньше 1/150 ключевой ставки за период задержки по ЗП в расчете на каждый день просрочки:

МРК = ЗПнач × Кл.Ст. / 150 × Дпр,

где: МРК — минимум, который работодатель обязан выплатить сотруднику за задержку ЗП;

ЗПнач — сумма заработной платы, которая должна была быть выплачена сотруднику в строго установленный день (за вычетом НДФЛ);

Кл.Ст. — ставка рефинансирования (ключевая ставка) ЦБ РФ на период просрочки;

Дпр — количество дней, на которые работодатель просрочил выплату сотрудникам ЗП.

В коллективном договоре компания может только увеличить размер компенсации за просрочку, установить ее в меньшем размере, чем по указанной выше формуле, организация не имеет права.

ВАЖНО! Информацию о размере ключевой ставки (ставки рефинансирования) см. здесь.

Пример 2

ЗП в компании выплачивается, согласно коллективному договору, 5-го (за вторую половину предыдущего месяца) и 20-го (за первую половину текущего месяца) числа ежемесячно. Специальных положений относительно компенсации за просрочку ЗП коллективный договор не содержит.

За первую половину февраля сотруднику была начислена ЗП в размере 30 000 руб. Однако фактически выплачена она была только 6 марта.

Ставка рефинансирования, действовавшая в рассматриваемый период (условно), составляла 7,5%.

При данных условиях организации следует выплатить сотруднику 6 марта помимо ЗП также компенсацию задержки за 15 календарных дней в минимальном размере:

МРК = 30 000 × (100% – 13%) × 7,5% / 150 × 15 = 195,75 (руб.)

Однако недостаточно просто корректно рассчитать размер компенсации за просрочку ЗП. Организации также важно четко знать, нужно ли удерживать с такой компенсации НДФЛ, следует ли начислять и уплачивать на такую сумму страховые взносы и как быть с расходами в целях налогообложения прибыли.

НДФЛ с компенсации за несвоевременную выплату заработной платы

С одной стороны, НК РФ устанавливает, что не нужно платить в бюджет НДФЛ с компенсации, если она должна быть выплачена сотруднику по причине, в частности, выполнения им трудовых функций в фирме (п. 3 ст. 217 НК РФ).

С другой стороны, ТК РФ ограничивает простор для установления конкретного размера компенсации минимальной границей. Верхний предел не нормирован. Следовательно, работодатель может установить сколь угодно высокую компенсацию, зафиксировав ее в коллективном договоре.

Возникает вопрос: будет ли облагаться НДФЛ сумма компенсации (как в части минимума, так и в части превышения минимума по ТК РФ)?

В части минимального размера компенсации ответ прозрачен: облагаться НДФЛ она не будет. Это не раз подтверждали контролирующие органы в своих разъяснениях (письма ФНС РФ от 04.06.2013 № ЕД-4-3/[email protected], Минфина РФ от 28.02.2017 № 03-04-05/11096, 23.01.2013 № 03-04-05/4-54 и др.).

В случае с превышением минимально допустимого размера контролеры занимают аналогичную позицию: НДФЛ величина превышения не облагается, но только если такое превышение согласуется с трудовым или коллективным договором (письма Минфина РФ от 28.11.2008 № 03-04-05-01/450, от 06.08.2007 № 03-04-05-01/261).

ОБРАТИТЕ ВНИМАНИЕ! Если компания злоупотребит указанным освобождением и под видом компенсации выплатит, к примеру, сотрудникам саму ЗП, то это чревато спорами с проверяющими и доначислением сумм НДФЛ при проверке. При этом суд, скорее всего, встанет на сторону проверяющих, поскольку приоритет имеет содержание над формой: регулярные выплаты компенсации в размере, значительно превышающем сумму начисленной ЗП сотрудникам, доказывают, что фактически имела место выплата ЗП. А значит, необходимо уплатить НДФЛ (постановление ФАС Уральского округа от 30.11.2012 № Ф09-11655/12 по делу № А60-7589/2012).

Нужно ли начислять НДФЛ при выплате других компенсационных выплат, читайте в материалах рубрики «Компенсация и НДФЛ».

Удерживается ли подоходный налог?

Пункт 3 ст. 217 НК РФ гласит, налогообложению не подлежат компенсационные выплаты, в рамках норм, связанных с выполнением трудовых обязанностей.

Из этого пункта можно сделать выводы:

- Сумма компенсации 1 / 150 от ставки рефинансирования ЦБ, а также большие неустойки при невыплате (если они определенных трудовым или коллективным договором) не облагаются налогом с доходов. НДФЛ с них удерживать и платить не нужно.

- Если в трудовом или коллективном договоре работодатель не установил конкретный размер компенсации, но выплачивает ее в сумме больше, чем 1 / 150 от ставки рефинансирования ЦБ, придется удержать НДФЛ с величины, превышающей норму по закону.

Пример:

Сотруднику выплачена компенсация в размере 1 / 100 от ставки рефинансирования ЦБ. В договорах с работником нет пункта с указанием размера неустойки за задержку зарплаты.

Тогда, налогообложению будет подлежать только часть выплаты, свыше установленной нормы: 1 / 150 — 1 / 100 = 1 / 50 ставки рефинансирования ЦБ — с суммы неустойки, исчисленной по указанной ставке нужно будет удержать НДФЛ.

Важно! Размер компенсации свыше превышения нормы облагается подоходным налогом в общем порядке.

Облагается ли страховыми взносами?

Порядок обложения страховыми взносами с 2021 года определен гл. №34 НК РФ. Ст. №422 указанного нормативного акта не содержит в перечне необлагаемых взносами сумм компенсационной суммы за несвоевременную уплату заработной платы. Поэтому по кодексу облагать такие выплаты взносами нужно.

Однако при судебных разбирательствах судьи придерживаются противоположного мнения.

Этот вид компенсации относится к материальной ответственности организации, выплачивается на основании ТК РФ и обеспечивает защиту трудовых прав персонала при исполнении физического труда.

Исходя из этого, представители судебного органа принимают решение, что платить страховые взносы работодатель не должен.

Примером может служить Постановление №11031 / 31 от 10. 12. 2013.

С целью избежать разбирательств многие организации платят взносы в бюджет, опираясь на кодекс по налогам.

Сроки уплаты

Чтобы не вступать в споры с налоговым органом многие организации выплачивают страховые взносы с компенсационной выплаты за задержку зарплаты.

По ст. 431 НК РФ, перечисление взносов должно происходить не позднее пятнадцатого числа следующего за отчетным месяцем.

Когда выплаченная сумма неустойки за невыплату заработной платы превышает норму и не оговорена договорами, работодатель несет обязательство оплатить НДФЛ с суммы превышения. Оплату налога с доходов по ст. 226 НК РФ необходимо произвести не позднее дня фактической выплаты денежной суммы работнику.

Пример обложения

Рассмотрим на конкретных примерах, как компенсационная сумма облагается налогами и взносами.

Как удерживается НДФЛ:

Предположим, работодатель не установил с помощью нормативных актов размер компенсации при невыплате зарплаты.

Фактически он выплачивает ее в размере 1 / 50 от ставки ЦБ.

Задержка выплаты произошла на 3 дня, сумма задолженности по заработной плате составляет 15 000, ставка – 7,25 %.

Обложение подоходным налогом:

- Сначала рассчитаем размер компенсационной выплаты, с которой берется НДФЛ:

- 1 / 150 – 1 / 50 = 1 / 100;

- 15000 * 1 / 100 * 7,25% * 3 = 32,63.

- Рассчитываем НДФЛ: 32,63 * 13 % = 4,24.

- Сотрудник получит на руки сумму компенсации:

- 15000 * 1 / 50 * 7,25% * 3 = 65,25.

- 65,25 – 4,24 = 61,01.

Как облагается взносами:

Если работодатель решил выполнить страховые отчисления с целью избежать судебных разбирательств, размеры ставок будут идентичны зарплате: 22% — ОПС, 5,1% — ОМС, 2,9% — ВНиМ.

Для расчета возьмем компенсацию из предыдущего примера, она равна 65,25:

- ОПС = 65,25 * 22% = 14,36.

- ОМС = 65,25 * 5,1% = 3,33.

- ВНиМ = 65,25 * 2,9% = 1,89.

Страховые взносы при выплате компенсации за просрочку по заработной плате

Если НДФЛ компания выплачивает как налоговый агент, т. е. за счет средств сотрудника, то бремя страховых взносов напрямую ложится на организацию.

Итак, облагаются ли проценты за просрочку по ЗП страховыми взносами? По этому вопросу есть две точки зрения.

Одна заключается в том, что суммы денежной компенсации за нарушение работодателем установленного срока выплат не подлежат включению в базу для начисления страховых взносов. К такому выводу пришли, например, судьи Арбитражного суда Дальневосточного округа от 21.12.2017 № Ф03-4860/2017 по делу № А73-2697/2017 (определением ВС РФ от 07.05.2018 № 303-КГ18-4287 отказано в передаче дела в судебную коллегию по экономическим спорам).

Мотивировали арбитры свое решение тем, что компенсация за несвоевременную выплату заработной платы является не оплатой труда, а видом материальной ответственности работодателя перед работником, которая выплачивается в силу закона физическому лицу в связи с выполнением им трудовых обязанностей, обеспечивая дополнительную защиту трудовых прав работника. По этой причине компенсация за несвоевременную выплату заработной платы не облагается страховыми взносами на основании подп. «и» п. 2 ч. 1 ст. 9 закона № 212-ФЗ (с 01.01.2017 аналогичные положения приведены в п. 2 ст. 422 НК РФ).

См. также «Компенсация за невыплату зарплаты в срок: взносы».

Другая точка зрения заключается в том, что виды выплат, не облагаемых страховыми взносами, перечислены в ст. 422 НК РФ. Компенсация за просрочку выплаты заработной платы в ст. 422 НК РФ не приведена, следовательно, с этой выплаты взносы начислить необходимо. Данной позиции придерживается Минфин РФ в письме от 21.03.2017 № 03-15-06/16239.

Как видим, вопрос этот спорный. И решать его только вам.

НДФЛ за задержку зарплаты

На практике часто встречаются ситуации несвоевременной выплаты организациями заработной платы своим сотрудникам. В этом случае фирма должна выплатить им «зарплатную» компенсацию. Возникает вопрос: нужно ли платить НДФЛ с такой компенсации? Рассмотрим нюансы расчета на практических примерах.

М. Антонова Как известно, все виды компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей, не подлежат налогообложению НДФЛ (п. 3 ст. 217 НК РФ).

Компенсацию не учитывают и при расчете налога на прибыль, так как она не связана с режимом работы или условиями труда (письмо Минфина России от 12 ноября 2003 г. № 04-04-04/131). На эту выплату не начисляют ЕСН и пенсионные взносы (п. 2 ст. 238 НК РФ). Кроме того, проценты за задержку заработной платы не учитывают и при расчете взносов в ФСС на страхование от несчастных случаев (п. 10 перечня, утвержденного постановлением Правительства РФ от 7 июля 1999 г. № 765).