Заявление на вычет на детей по НДФЛ в 2021 году: бланк

Единой типовой формы заявления на 2021 год нет, поэтому каждый работодатель самостоятельно решает, какую информацию сотрудники должны указывать, и разрабатывает свой бланк. С точки зрения безопасности при проверках в документе желательно выделить поля для сведений о:

- фамилии и инициалах детей;

- их возрасте;

- фактах учебы или инвалидности;

- дате подписания документа сотрудником;

- прилагаемых бумагах в подтверждение права на уменьшение базы по НДФЛ.

Если сотрудник работает в вашей организации не с начала года, потребуйте справку о доходах и суммах налога с предыдущего места работы.

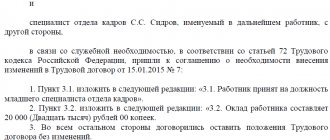

Вот примерный образец заявления 2021 год:

| Генеральному директору ООО «Экостор» Мохову О.Л. от менеджера Клеверовой Д.Л. Заявление о предоставлении стандартного налогового вычета на ребенка Я, Клеверова Дарья Леонидовна, на основании пп. 4 п. 1 ст. 218 НК РФ прошу предоставлять мне за каждый месяц налогового периода стандартный налоговый вычет по НДФЛ на моего ребенка, Клеверову Антонину Павловну, 19.05.2018 г.р. Обязуюсь своевременно сообщать об изменении обстоятельств, послуживших основанием для предоставления стандартного налогового вычета. Приложения: — копия свидетельства о рождении Клеверовой А.П.; — копия паспорта гражданина РФ Клеверовой Д.Л. (стр.16-17) 26.01.2021 __________________ / Клеверова Д.Л./ |

Заявление обычно подается при возникновении у работника права на детские вычеты. Вновь устраиваемые работники, как правило, оформляют такое заявление в момент трудоустройства.

ВАЖНО

Писать заявление на вычет ежегодно не нужно. Если право работника на вычет не прекратилось, работодатель продолжает предоставлять налоговый вычет на ребенка и в следующих годах. Для снижения риска предъявления претензий о необоснованности предоставления вычета в случае, когда право на вычет работником было утеряно, в форму заявления можно внести фразу о том, что работник обязуется информировать работодателя об утере права на вычет.

Как определить сумму детского налогового вычета

Размер стандартного налогового вычета на детей положенного родителям, которые исправно платят НДФЛ, определен статьей 2021 НК РФ.

Предельный размер дохода, который может быть уменьшаемой налоговой базой – 350 тысяч рублей, после его превышения преференция отменяется.

Для первого ребенка двух родителей он равен 1400 рублей в месяц. Таким же он будет и для второго несовершеннолетнего. При этом вычеты на каждого несовершеннолетнего или обучающегося на очном отделении ВУЗа складываются.

Рождение третьего и каждого последующего ребенка предусматривает дополнительные 3000 рублей льготы.

Для родителей, их супругов и усыновителей, а также опекунов и их супругов суммы вычетов будут равны. Исключение:

- Несовершеннолетние дети – инвалиды;

- Студенты в возрасте до 24 лет имеющие инвалидность I или II группы.

Для родителей, усыновителей и их супругов вычет будет равен 6 000 рублей, а для опекунов в 2 раза больше – 12 000 рублей.

По общему правилу вычет предоставляется каждому родителю, но для единственного родителя или опекуна, попечителя он предоставляется в двойном размере.

Интересная информация: Социальный налоговый вычет по НДФЛ. Виды и как получить

Но также сумма удваивается, если один из родителей пишет отказ от него в пользу второго.

Когда прекращать детские вычеты в 2021 году: таблица

Переставайте давать вычет, когда наступает одно из условий:

| Условие | Месяц, с которого вычет не положен |

| Доход сотрудника превысил 350 000 руб. | Месяц, в котором доход сотрудника превысил лимит |

| Ребенку исполнилось 18 лет | Январь следующего года |

| Учащемуся очной формы обучения, аспиранту, ординатору, интерну, студенту исполнилось 24 года. До конца года ребенок не прекратил обучение | Январь следующего года |

| Учащемуся очной формы обучения, аспиранту, ординатору, интерну, студенту исполнилось 24 года. До конца года ребенок прекратил обучение | Следующий месяц после окончания учебы |

| Учащийся очной формы обучения, аспирант, ординатор, интерн, студент прекратил обучение до достижения 24 лет | Следующий месяц после окончания учебы |

Читать также

30.08.2016

Как правильно указать срок в заявлении

Право на вычет возникает у сотрудников с рождением каждого ребенка. Работодатель обязан лишь принять обращение, в собственных интересах работник должен подавать его.

В случае если в текущем году одному из несовершеннолетних детей сотрудника, исполнится 18 лет, указывается год за который требуется вычет. Если же до совершеннолетия далеко, то указывать его необязательно.

В случае появления в семье ребенка, подается новый пакет документов, так как право на вычет возникает с момента рождения, усыновления или передачи под опеку.

Как получить детский вычет

Есть два способа получить налоговые вычеты на детей:

- первый — в компании или у предпринимателя где вы работаете;

- второй — в налоговой инспекции по месту вашего жительства.

Первый способ предусматривает, что льготу вам оформляют по месту работы. В результате с вас удерживают налог на доходы (НДФЛ) в меньшей сумме. Поэтому вы получаете более высокий заработок.

Второй способ применяют, если по месту работы вы льготу не оформляли или ее вам предоставили в меньшей сумме, чем нужно. Есть и другой случай. Например вы получили доход, который не связан с работой. Скажем, от продажи собственного имущества или от сдачи квартиры в аренду. Детский вычет уменьшит и такой доход. В результате либо у вас возникнет переплата по налогу, которую обязаны вернуть налоговики, либо вы будете должны платить налог в меньшей сумме.

Пример У вас на иждивении есть двое детей. На каждого из них положен налоговый вычет по 1400 руб. Общая сумма вычета на двоих детей — 2800 руб.

Ситуация 1 Ваша зарплата составляет 25 000 руб. в месяц. В бухгалтерию по месту работы за льготой на детей вы не обращались. Ваш годовой доход составил: 25 000 руб. х 12 мес. = 300 000 руб.

С него по месту работы был удержан налог в размере: 300 000 руб. х 13% = 39 000 руб.

Вы обратились за вычетом в налоговую инспекцию. После того, как ваш доход был уменьшен, его сумма составила: 300 000 руб. — (1400 руб. + 1400 руб.) х 12 мес. = 266 400 руб.

Налог, который причитается с этого дохода, составит: 266 400 руб. х 13% = 34 632 руб.

Но по месту работы с вас удержали больше на 4368 руб. (39 000 — 34 632). Вот эту излишне удержанную сумму и обязан вернуть бюджет (налоговая инспекция).

Ситуация 2 У вас нет официальной работы. Вы продали машину за 300 000 руб. В этой ситуации вам нужно задекларировать полученный доход и посчитать с него налог. При расчете налога этот доход вы вправе уменьшить на 2 вычета одновременно:

— для продавцов имущества — 250 000 руб.; 2-х детей — 33 600 руб. ((1400 руб. + 1400 руб.) х 12 мес).

В результате ваш доход от продажи машины, облагаемый налогом, составит: 300 000 руб. — 250 000 руб. — 33 600 руб. = 16 400 руб.

С него причитается налог в сумме: 16 400 руб. х 13% = 2132 руб.

Размер льготы

Сумма дохода, не облагаемая НДФЛ при использовании права на «детскую» льготу, зависит от количества детей:

- 1 ребенок – 1 400;

- 2 ребенок – 1 400;

- 3 и последующие – 3 000.

Если ребенок является инвалидом, то родителям предоставляется льгота в размере 12 000 рублей. Для опекунов, попечителей и приемных родителей детей-инвалидов налогооблагаемая база будет уменьшена на 6 000 рублей.

При этом исчисление суммы уменьшения базы для расчета НДФЛ в отношении ребенка-инвалида производится путем сложения вычетов.

Пример

Например, семья Крюковых воспитывает сына-инвалида. Оба родителя имеют официальную зарплату и платят НДФЛ. В таком случае и отец и мать могут получить вычет в размере 13 400 рублей (12000 + 1400).

Если родитель имеет право на вычет в двойном размере, то сумма льготы увеличивается в 2 раза, и имеет следующие размеры:

- 1 ребенок – 2 800;

- 2 ребенок – 2 800;

- 3 и последующие – 6 000.

При применении двойной льготы ежемесячная экономия от НДФЛ у родителя составит 364 рубля на 1 и 2 ребенка и 780 рублей на 3 и последующих детей.

Очередность детей рассчитывается даже если кто-то из них уже не находится на обеспечении родителей.

Пример

Соколова О.В. мать-одиночка. У нее трое детей: старшему сыну 26 лет, среднему – 17, младшей дочери – 7. Она имеет право на льготу в размере 8 800 (2 800 за среднего сына и 6 000 за младшую дочь). Ежемесячная экономия на уплате НДФЛ составит:

(2800 + 6000) × 13% = 1144 руб.

Порядок оформления

Сумма снижения базы положенного налогообложения напрямую зависит от доходов, которые официально получает мать-одиночка. Если он выше 350 тысяч за год, льгота в виде удвоенных налоговых вычетов не применяется. Это прописано в п. 4 ст. 218 НК РФ.

Если срок оформления положенного вычета был пропущен, он не будет потерян. Положенную сумму выплаченных налогов разрешается вернуть до окончания года. Для этой цели потребуется подать в необходимые организации специальное заявление и установленные законом документы.

Право получать вычет в удвоенном размере автоматически утрачивается, если женщина официально выходит замуж. Здесь не важно, усыновит ли ее ребенка новый супруг. Причина в том, что супруги несут исключительно равные обязанности по расходам, направленным на воспитание и содержание ребенка.

Если при разводе супруг не оформил официальное отцовство, женщина может восстановить свой статус одиночки.

Если женщина официально трудоустроена, процесс оформления не составит никакого труда. Потребуется написать заявление по специальной форме и предоставить личные документы, все остальное сделают сотрудники бухгалтерии.

Действовать посредством ФНС необходимо, если льгота по налоговым отчислениям не была предоставлена по месту официального трудоустройства или была перечислена не в полном размере. В подобной ситуации женщина должна выполнить такие манипуляции:

- Заполняется декларация.

- У руководителя предприятия берется справка по форме 2-НДФЛ. Если женщина трудоустроена в нескольких организациях, данная справка берется в каждой из них.

- Собираются положенные бумаги.

- Пакет с собранными документов передается специалистам ФНС.

- Пишется два грамотных заявления по образцу – на возврат денежных средств и на перечисление положенной суммы на карту, на счет.

Прилагаемые к заявлению документы

Копии документов, подаваемые вместе с заявлением (образец заявления на вычет на ребенка опубликован в конце нашей статьи), должны подтверждать право работника на «детский» вычет. Родители (опекуны, приемные родители) прилагают к заявлению копии:

- Детских свидетельств о рождении, свидетельств об усыновлении;

- Брачного свидетельства;

- Справки: с места очной учебы ребенка, об инвалидности (если ребенок – инвалид).

Единственный родитель или усыновитель, кроме этого, должен приложить к заявлению на вычет на ребенка:

- Документ в подтверждение отсутствия второго родителя: свидетельство о смерти, судебное решение о признании пропавшим без вести;

- Копию страниц паспорта, подтверждающих отсутствие действующего на данный момент брака.

Приемные родители, опекуны и попечители дополнительно прилагают:

- Выписку из органа опеки о праве на опекунство над ребенком;

- Договор на право опеки или попечительства, либо о передаче ребенка в приемную семью.

Весь пакет документов передается работодателю, и если право на вычет подтверждается, то он будет его учитывать при удержании подоходного налога из заработка работника.

Куда подать заявление на налоговый вычет на ребенка

Заявление на стандартный вычет, а также документы, подтверждающие требования налогоплательщика, могут быть поданы как в территориальный орган ИФНС, так и по месту работы.

В подавляющем большинстве случаев, гораздо проще обратиться к работодателю с соответствующим заявлением.

Если же речь идет уже о возврате суммы излишне уплаченного налога, то удобнее обратиться в налоговую инспекцию.

Содержание заявления будет совершенно идентично. Разница будет лишь в «шапке». Вместо данных руководства организации работодателя нужно будет указать наименование налогового органа и данные его руководителя.

Итак, все сотрудники, работающие с соблюдением трудового законодательства и платящие налог на доходы вправе подать заявление для получения вычета преференции, главное при этом соблюдать простые правила.

Интересная информация: Налоговый вычет на лечение. Порядок и правила получения

Основания для присвоения статуса

Налоговое законодательство предусмотрело двойной вычет по НДФЛ матери-одиночке. В бытовом понятии таковой является любая родительница, которая растит детей одна. Но с правовых позиций это не совсем правильно. Статус матери-одиночки получает женщина:

- Родившая ребенка не в браке (и не в течение 300 дней после его расторжения).

- При не установленном законным образом отцовстве малыша (в добровольном или судебном порядке).

Равным образом одиночкой может быть признана женщина, родившая в браке или в период 300 дней после его расторжения, если:

- отцом указан супруг, однако такая запись оспорена или имеется решение суда о том, что данное лицо таковым для ребенка не является.

- Женщина не вступала в брак, но усыновила (удочерила) малыша.

Не признается матерью-одиночкой женщина, у которой умер муж, то есть вдова. Рассматриваемая льгота ей не положена.

Чтобы получить двойной вычет на ребенка, женщине следует представить документ, который подтвердит отсутствие официального брака. В соответствии с разъяснениями специалистов Минфина РФ, сотрудница должна предоставить своему работодателю справку по форме № 25 из ЗАГСа. Если данные об отце ребенка сделаны со слов самой женщины, то потребуются дополнительные доказательства того, что она не состоит в браке, например, свидетельство о разводе.

Условия предоставления

Льготу можно получить одним из двух способов:

- непосредственно у налогового агента — работодатель по трудовому договору или наниматель по гражданско-правовому;

- самостоятельно через инспекцию, заполнив и подав декларацию 3-НДФЛ.

Основное условие для того, кто хочет получить двойной стандартный вычет на ребенка единственному родителю, — наличие несовершеннолетних детей, либо детей — студентов очной формы обучения, в возрасте до 24 лет.

Претенденту на льготу предстоит подтвердить факты, влияющие на ее размер: присвоение ребенку статуса инвалида либо наличие группы инвалидности у совершеннолетнего, являющегося студентом-очником.

Кто имеет право на уменьшение базы налогообложения

Налогоплательщики, с чьих доходов удерживается НДФЛ по ставке 13%, вправе получать вычет на каждого ребенка, в возрасте до 18 лет или 24 лет при очной форме обучения. Возможность уменьшить базу для налогообложения есть у следующих граждан:

- родители, в том числе разведенные и лишенные родительских прав;

- попечители;

- опекуны;

- усыновители;

- приемные мать/отец.

Двойной налоговый вычет на ребенка предоставляется:

- единственному родителю (опекуну, попечителю, усыновителю);

- матери или отцу, если второй родитель отказался от своего права.

Единственным признается родитель в случае, если второй родитель отсутствует, умер или признан пропавшим без вести. Двойной вычет предоставляется одиноким матерям, если в свидетельстве о рождении ребенка в графе «отец» проставлен прочерк, или сведения об отце внесены со слов матери.

Во втором случае главным условием является наличие у второго родителя права на получение «детской» льготы. То есть у него должен быть официальный доход, подлежащий налогообложению по ставке 13%.

Пример

Супруги Порохины имеют дочь в возрасте 6 лет. Жена работает в ООО и получает зарплату, с которой работодатель отчисляет НДФЛ. Муж временно не работает и не получает дохода. В данной ситуации супруг не может передать свое право на вычет жене. То есть супруга вправе снизить базу при расчете НДФЛ только в однократном размере, в сумме 1 400 рублей.

Если супруги официально разведены, то это не является основанием для предоставления двойной льготы. У обоих родителей сохраняется право на уменьшение налогооблагаемой базы.

Сроки получения вычета из ИФНС

Для расчета облагаемой базы доходов и возврата излишне оплаченных денег, в налоговой инспекции предусматриваются сроки. Для приобретения права на отзыв избыточной суммы документы подлежат камеральной проверке в течение 3 месяцев. Исчислять срок контроля будут со следующего дня после внесения декларации. Часть переплаченного налога поступит на счет, принадлежащий заявителю.

При запросе льготы по месту работы возможен отказ. Он ожидается при отсутствии оправдательных документов или извещения в тех случаях, когда для этого необходимо получить разрешение ИФНС. Выплату могут не предоставить, если:

- Декларация 3-НДФЛ заполнена не на надлежащем бланке.

- Пропущен срок ее подачи (3 года после удержания налога и произведения расходов).

- Список требуемых документов не полон или имеются разночтения в данных заявителя.

Решение об отказе в пересчете выплат высылается лицу в письменном сообщении. У него сохраняется право обжаловать резолюцию.

Следовательно, матери-одиночки, как особо уязвимая категория граждан, имеют право на особые условия налогового вычета. Чтобы вернуть потраченные средства, им нужно собрать определенный перечень бумаг и обратиться в налоговую службу или к работодателю.

Двойные вычеты на детей: нюансы

При оформлении двойных вычетов на детей налогоплательщику будет полезно обратить внимание на ряд важных нюансов:

- Если у налогоплательщика есть право на иные стандартные вычеты — например, установленные для участников преодоления последствий аварии на Чернобыльской АЭС, то он имеет право в полной мере их использовать одновременно с рассматриваемой компенсацией.

В свою очередь, если человек оформил стандартный вычет не на детей, а по другому основанию — например, как участник вооруженных конфликтов, то он будет вправе использовать только его. Данный вычет можно заменить другим стандартным — наибольшим с точки зрения объема возвращаемого НДФЛ или с точки зрения уменьшения исчисленного НДФЛ с зарплаты.

- Если родитель работает в нескольких фирмах, то за оформлением компенсации он может обратиться в любую из них — по своему выбору. При необходимости можно учесть доходы в виде зарплаты в каждой из соответствующих фирм.

Правда, при оформлении вычета в ФНС нужно будет запросить в бухгалтериях каждой из организаций справки 2-НДФЛ, подтверждающие доходы налогоплательщика. Но декларация 3-НДФЛ в любом случае оформляется одна.

- Если родитель в начале года работал в одной фирме, затем уволился из нее, перешел в другую компанию и оформляет в ней рассматриваемый вычет — в целях исчисления вычета должны использоваться доходы, полученные у предыдущего работодателя. Удостоверяются они справкой, выдаваемой бухгалтерией данного работодателя.

- При необходимости налогоплательщик может разместить 2 рассмотренные нами схемы получения вычета — через работодателя и через ФНС.

Например, если он с период с января по сентябрь 2021 не получал у работодателя соответствующей компенсации (как вариант, по причине того, что у него не было времени оформить необходимые документы, а получал — только с октября по декабрь, то в 2021 году налогоплательщик будет вправе оформить вычет с доходов с января по сентябрь 2021 года посредством обращения в ФНС.