Согласно ст. 487 ГК РФ аванс – это полная или частичная оплата товаров/услуг до момента фактической отгрузки продавцом. Предоплата учитывается на специальных субсчетах бухучета и не является доходом поставщика, применяющего метод начисления, до исполнения организацией своих обязательств. Рассмотрим нюансы отражения предоплаты как хозяйственной операции, приведем основные проводки по авансам выданным и полученным.

Обратите внимание! Юридический статус предварительной оплаты закрепляется в условиях договора, нормативное регулирование встречного исполнения обязательств осуществляется в соответствии со ст. 328 ГК.

Авансы полученные – проводки

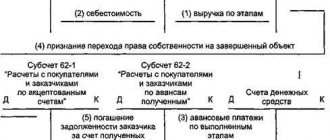

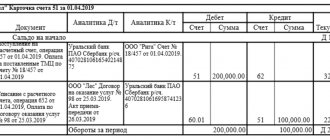

Учет авансов, поступивших от покупателей в счет оплаты за товар до его отгрузки, ведется на сч. 62.2 «Авансы полученные». Здесь же отражаются предоплаты за продукцию в случае, если продавец по различным причинам нарушает сроки реализации. Обычные расчеты ведутся на субсчете 62.1.

Пример

Предположим, предприятие-поставщик «Спектр» и покупатель «Титул» заключили договор на отгрузку электротехнического оборудования на общую сумму 708 000 рублей, в том числе НДС 18% – 108 000 руб. По условиям сделки оплата осуществляется со 100% предоплатой, которая поступила на счет «Спектра» 5 декабря, а отгрузка выполнена 8 декабря. Бухгалтер «Спектра» отразит операции так:

- 5.12 – получен аванс от покупателя, проводка Д 51 К 62.2 на 708 000.

- 5.12 – начислен НДС Д 76.АВ К 68.2 на 108 000.

- 8.12 – произведена поставка оборудования Д 62.1 К 90.1 на 708 000.

- 8.12 – выделен НДС Д 90.3 К 68.2 на 108 000.

- 8.12 — зачтен аванс, проводка Д 62.2 К 62.1 на 708 000.

- 8.12 – восстановлен НДС Д 68.2 К 76.АВ на 108 000.

Вывод – при получении авансов проводки в части начисления НДС к уплате выполняются 2 раза: в момент поступления денег на расчетный счет и непосредственно при реализации. Затем, после отгрузки, аванс засчитывается и сумма НДС с него восстанавливается через обратную проводку.

Аванс НДС проводки

Аванс выданный — это предоплата поставщику в счет будущих поставок, выполненных работ или услуг.

Перечисление аванса для поставщика не означает получения экономической выгоды, так как поставщик по разным причинам может не выполнить обязательства по договору: не отгрузить товар, не оказать услугу.

В этом случае аванс возвращается на счет покупателя, если перечислялся через банк, либо в кассу — если получен наличными.

Обязательства возвратить задаток у поставщика в общем случае нет.

Для учета НДС с авансов в плане счетов существует субсчет на 76 счете, чаще всего его код 76.АВ.

Покупатель может принять НДС к вычету только при соблюдении следующих условий:

- Наличие в договоре условия об авансе;

- Документы, подтверждающие перечисление предоплаты;

- Поставка товаров (услуг и пр.) предназначается для использования в облагаемой НДС деятельности;

- Наличие СФ поставщика с выделенным налогом.

Покупатель не имеет права принять НДС к вычету, если не соблюдены все вышеперечисленные условия. Принятие к вычету НДС — это не обязанность, а право организации-покупателя.

Если организация решает использовать вычет НДС с аванса выданного, то после оказания услуги и закрытия этого аванса, она будет обязана этот НДС восстановить в бюджет.

Авансы выданные — проводки

| Дт | Кт | Описание операции | Сумма | Документ |

| 60.2 | 51 | Перечисление аванса | 23 600 | Платежное поручение исх. |

| 19 | 60.2 | НДС с аванса | 3 600 | Счет-фактура на аванс (полученный) |

| 68 | 76(авансы) | Вычет НДС с аванса | 3 600 | Книга покупок |

| 10 | 60.1 | Полученный товар оприходован | 20 000 | Накладная |

| 19 | 60.1 | Отражен входящий НДС | 3 600 | СФ поставщика |

| 60.1 | 60.2 | Зачет аванса | 23 600 | Бухгалтерская справка |

| 60.2 | 68 | Восстановлен НДС с аванса | 3 600 | Книга продаж |

Авансы полученные

При реализации организацией товаров, работ или услуг покупатель может перечислить предоплату до момента реализации.

Согласно требованиям Налогового кодекса, продавец обязан начислить НДС на полученный аванс. НДС рассчитывается по формуле:

НДС на полученный аванс = Сумма реализации *18/100

Рассмотрим предыдущий пример с точки зрения организации-продавца, то есть . Начисление НДС с аванса происходит в момент его получения, возмещение суммы такого НДС в бюджет происходит в конце налогового периода — квартала.

НДС по реализации начисляется в момент отгрузки, то есть в момент создания проводки по реализации Дт 62 — Кт 90.1.

Авансы полученные — проводки

Бухгалтер при получении аванса от покупателя делает следующие проводки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 51 | 62.2 | Получен аванс от покупателя (с НДС) | 23 600 | Платежное поручение вх. |

| 76(авансы) | 68 | Начисление НДС с аванса | 3 600 | Счет-фактура выданный, бухгалтерская справка |

| 62.1 | 90.1 | Начислена выручка от реализации | 23 600 | Акт реализации, накладная |

| 90(НДС) | 68 | НДС по реализации | 3 600 | СФ выданный, бухгалтерская справка |

| 68 | 76(авансы) | Принят к вычету НДС по авансам (после реализации) | 3 600 | Книга покупок |

Ндс с выданных авансов

Организация, заплатившая аванс поставщику, имеет право предъявить к вычету уплаченный при этом НДС. Необходимые условия для получения вычета НДС с аванса выданного:

- условие о предварительной оплате должно быть четко прописано в договоре с поставщиком;

- на выплаченный аванс должен быть предъявлен СФ (не позднее 5 дней после оплаты).

Вычет НДС предоставляется в том налоговом периоде, когда аванс был перечислен. Когда происходит окончательный расчет по поставке, то есть получен товар от поставщика по акту приема-передачи, организация обязана восстановить ранее предъявленную к вычету сумму НДС.

Кроме поступления товаров, обязанность по восстановлению вычета возникает у организации в случаях:

- изменения условий договора;

- расторжения договора и возврата аванса.

НДС восстанавливается в той же сумме, в которой ранее был принят к зачету. Если в условиях договора определяется, что поставка товара происходит после получения 100 % предоплаты, покупатель может перечислять аванс по частям. В этом случае восстанавливается сумма НДС, отраженная в СФ на поставку. В любом случае, эта величина совпадает с суммой НДС всех авансовых СФ по данной поставке.

Ндс с полученных авансов

При реализации продукции (товаров, услуг) покупателю в договоре может быть прописано обязательное условие — предварительная оплата в размере до 100 %.

На полученный аванс организация выдает СФ и начисляет НДС по ставке 18/118 %. Сумма этого аванса попадает в книгу продаж как начисленный НДС, то есть налог, который организация обязана заплатить в бюджет.

https://www.youtube.com/watch?v=h5OOL0dUlDk

На практике после выдачи СФ на полученный аванс возможны 3 ситуации:

- в периоде аванса продажа произошла;

- в периоде аванса продажи не произошло;

- возврат аванса покупателю (расторжение договора, изменение условий и т. д. ).

В первом случае, после того, как отгрузка была произведена, организация-продавец вправе предъявить ранее уплаченный НДС с полученного аванса к вычету. То есть, авансовый СФ закрывается записью книги покупок.

Во втором случае, сумма аванса и НДС, начисленного с него, отражается в декларации НДС за текущий период в строке 070 Раздела 3.

В случае возврата аванса, также возможно предъявление к вычету уплаченного НДС, то есть создается запись в книге покупок. Воспользоваться вычетом можно в течение года после расторжения договора.

В случае ликвидации организации-покупателя до полного исполнения условий поставки, при невозможности возврата предоплаты, начисленный при получении аванса НДС вычету не подлежит.

Пример операции по авансам полученным

ООО «Гармония» по договору с покупателем ООО «Амальгама» должно поставить партию товара на сумму 212 400 руб., вкл. НДС — 32 400 руб. 10.07.2017г. «Амальгама» перечисляет предоплату 50 % суммы договора: 106 200 руб. НДС с аванса: 106 200 * 18/118 = 16 200 руб.

Отражаем в проводках НДС с авансов полученных от покупателя:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ |

| 51 | 62.2 | Отражение полученного аванса | 106 200 | Выписка банка |

| 76.АВ | 68 (НДС) | Начислен НДС на аванс | 16 200 | СФ выданный |

В августе «Гармония» производит «Амальгаме» отгрузку партии товара. Проводки по реализации и вычет НДС с авансов полученных:

| Дт | Кт | Описание проводки | Сумма, руб. | Документ |

| 62.1 | 90.1 | Отражена реализация товара | 212 400 | Акт |

| 90.3 | 68 | Начислен НДС с реализации | 32 400 | СФ |

| 62.2 | 62.1 | Отражен зачет аванса покупателя | 106 200 | Бухгалтерская справка |

| 68 | 76.АВ | НДС с аванса предъявлен к вычету | 16 200 | Книга покупок |

Операции по авансам выданным

Рассмотрим ту же операцию со стороны покупателя. Бухгалтер ООО «Амальгама» отразит НДС с авансов выданных проводками:

| Дт | Кт | Описание проводки | Сумма, руб | Документ |

| 60.2 | 51 | Перечислен аванс поставщику | 106 200 | Платежное поручение исх. |

| 68(НДС) | 76.ВА | НДС с аванса предъявлен к вычету | 16 200 | Счет-фактура, книга покупок |

| 41 | 60.1 | Отражено поступление товара0) | 180 000 | Накладная |

| 19 | 60.1 | Отражен НДС входящий | 32 400 | СФ |

| 60.1 | 60.2 | Отражен зачет аванса | 106 200 | Бухгалтерская справка |

| 76.ВА | 68(НДС) | Восстановлен НДС с аванса | 16 200 | Книга продаж |

После получения товара отражается вычет НДС с поставки:

| Дт | Кт | Описание операции | Сумма | Документ |

| 68 | 19 | Вычет НДС по поступлению товара | 32 400 | Книга покупок |

Форма листа книги продаж с пояснениями:

>Инструкция: какими проводками отразить авансовые расчеты

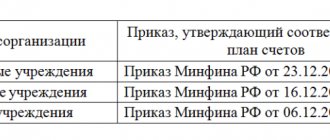

Проводки для бюджетников

Авансовые отчеты (проводки в бухгалтерском учете) составляются также в зависимости от направления движения этих средств. Составляются БУ по форме 0504053 в соответствии с положениями Приказа Минфина РФ № 123н от 23.09.2005.

Типовые бухгалтерские записи по счету 206 00 000:

Дт 206 00 000 Кт 201 01 610, 304 05 000 — перечислен аванс поставщику (проводка), авансирование платежей в финансовые органы;

Дт 302 00 000 Кт 206 00 000 — получение ТМЦ либо потребление услуг в счет перечисленной ранее предварительной оплаты.

https://www.youtube.com/watch?v=n7vq_Z5fbHs

Зачет полученных поступлений по предварительной оплате покупателям (заказчикам) будет отражаться на счете 0 205 00 000 «Расчеты по доходам».

Получен аванс от покупателя, проводка для БУ будет такой:

Дт 2 201 11 510 Кт 2 205 31 660 (сч. «Авансы полученные»).

В коммерческих и некоммерческих организациях для отражения взаиморасчетов по предоплате используется счет 61 «Расчеты по выданным авансам» (Приказ Минфина РФ № 94н от 31.10.2000).

Аналитический учет ведется на основании оборотной ведомости и сальдо на начало и конец отчетного периода. На дебете сч.

61 отражается перечисленное авансирование, на кредите — возврат выданных ранее сумм и зачет денег при фактическом получении товаров, работ или услуг.

Типовые бухгалтерские записи для сч. 61:

Дт 61 Кт 50, 51 — выдан аванс поставщику, проводка (основание — РКО, платежка и т. п.);

Дт 60 Кт 61 — зачет ранее выданной предоплаты (основание — товарная накладная, акт и т. п.).

- Когда платится НДСОрганизации, совмещающие ЕНВД и ОСНВ случае если компания совмещает ЕНВД и общий режим налогообложения, доходы,…

- В том числе НДС17 Февраля 2017Как посчитать НДС в том числе 27 Марта 2021 Работник оказывал услуги неофициально:…

Источник: https://prioritetspb.ru/2021/03/avans-nds-provodki/

Авансы выданные – проводки

Перечисленные контрагентам-поставщикам предприятия авансы учитываются на сч. 60.2 «авансы выданные», обычные операции ведутся на субсчете 60.1. В ситуациях, когда суммы предоплат оказываются больше сумм реализации, разница остается у поставщика в счет расчетов по планируемым поставкам или возвращается по просьбе покупателя на указанные реквизиты.

Пример

Предположим, ООО «Дорстрой» закупает в ООО «РПК» материалы для производства. 25 ноября «Дорстрой» перевел предоплату в размере 354 000 рублей, а на склад ТМЦ поступили 2 декабря в полном объеме. Отразить эти операции бухгалтеру «Дорстроя» следует в таком порядке:

- 25.11. – перечислен аванс поставщику – проводка Д 60.2 К 51 на 354 000.

- 25.11 – НДС принят к возмещению при наличии авансового счет-фактуры от «РПК» Д 68.2 К 76.АВ на 54 000.

- 2.12 – получены материалы Д 10.1 К 60.1 на 300 000.

- 2.12 – выделен НДС Д 19.3 К 60.1 на 54 000.

- 2.12 – проведен зачет аванса, проводка Д 60.1 К 60.2 на 354 000.

- 2.12 – начислен ранее возмещенный НДС Д 76.АВ К 68.2 на 54 000.

- 2.12 – выполнен зачет НДС по факту совершения сделки Д 68.2 К 19.3 на 54 000.

При учете НДС по предоплатам выданным, следует иметь в виду, что возместить налог можно, не дожидаясь момента отгрузки товаров. Оправдательные основания перечислены в ст. 172 п. 9. Это следующие документы:

- Авансовый счет-фактура, переданный поставщиком.

- Документ, подтверждающий уплату предоплаты.

- Договор с указанием условий перечисления аванса.

Внимание! Когда выдан аванс поставщику (проводка приведена выше), счет-фактура выставляется на сумму предоплаты, а при отгрузке – на сумму реализации. При этом законодательно восстановить НДС разрешается и при полном расторжении сделки, по которой ранее был перечислен аванс с НДС.

Перечислен аванс поставщику проводка

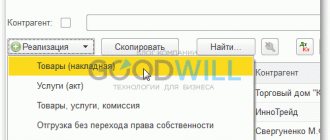

Рассмотрим особенности отражения в 1С перечисления аванса поставщику.

Вы узнаете:

- как отражается фактическое списание денежных средств с банковского счета организации;

- какие проводки автоматически формирует программа, если перечислен аванс.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера. PDF

Перечисление аванса поставщику

Фактическая оплата поставщику, которая прошла по банковской выписке, отражается в программе документом Списание с расчетного счета вид операции Оплата поставщику.

В документе указывается:

- от – дата оплаты поставщику, согласно выписке банка;

- Получатель — поставщик, которому осуществлена оплата, выбирается из справочника Контрагенты;

- Договор – документ, по которому ведутся расчеты с поставщиком, Вид договора — С поставщиком.

В нашем примере расчеты по договору ведутся в рублях, поэтому в результате выбора такого договора в документе Списание с расчетного счета автоматически устанавливаются следующие субсчета для расчетов с поставщиком:

- Счет расчетов – 60.01 «Расчеты с поставщиками и подрядчиками»;

- Счет авансов – 60.02 «Расчеты по авансам выданным».

- Сумма – сумма оплаты в руб., согласно выписке банка;

- Ставка НДС – ставка НДС, соответствующая будущей поставке;

- Сумма НДС – сумма НДС, соответствующая будущей поставке. Рассчитывается автоматически из Суммы платежа и выбранной Ставки НДС;

- Статья ДДС – статья движения денежных средств. В нашем примере приобретается ОС, поэтому Статья ДДС указывается с Видом движения — Приобретение, создание, модернизация и реконструкция внеоборотных активов.

- Вх. Номери Вх. Дата – номер и дата платежного поручения. Заполняется автоматически данными из поля Номер от документа Платежное поручение.Если документ Списание с расчетного счета заполняется не на основании Платежного поручения, то номер и дату платежки необходимо ввести вручную.

- Банковский счет — банковский счет организации, с которого осуществлена оплата, выбирается из справочника Банковские счета;

- Погашение задолженности – Автоматически. При данном способе программа автоматически определяет статус платежа: аванс или погашение задолженности по расчетам с указанным Получателем в разрезе заключенного Договора.

Если бухгалтер не хочет, чтобы программа автоматически определяла статус платежа, то тогда можно выбрать иные способы Погашения задолженности. Узнать более подробнее о них.

Проводки по документу

В связи с тем, что задолженность поставщику ООО «Автопарк» по договору поставки № 418 от 12.03.2021 г. отсутствовала, перечисленная сумма будет классифицирована программой как аванс:

- Дт 60.02 Кт 51 –аванс, выданный поставщику.

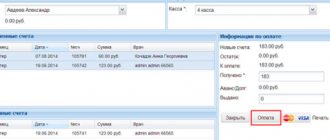

Проверка взаиморасчетов с поставщиком

Проверить расчеты с поставщиком в разрезе договоров можно с помощью анализа взаиморасчетов в отчете Анализ субконто в разрезе Контрагентов и Договоров.

Если поставщик выставил авансовый счет-фактуру, то Организация может воспользоваться правом принятия НДС к вычету по авансам, выданным поставщикам. См. продолжение публикации.

Учет расчетов по выданным авансам

Учреждения, организации производят расчеты за приобретенную продукцию, выполненные работы и оказанные услуги на основании заключенных договоров. При этом в соответствии со ст. ст. 487, 711 ГК РФ допускается полная или частичная предварительная оплата (аванс) товара поставщику до передачи его покупателю.

Общие положения

Для чего производят авансирование? Выплата аванса может служить для продавца средствами, необходимыми для приобретения продукции, работ, услуг. Кроме того, она гарантирует, что покупатель заинтересован в приобретении.

Применительно к бюджетным учреждениям авансовые платежи предусмотрены ст.

250 БК РФ, согласно которой получатели бюджетных средств, в пределах доведенных лимитов бюджетных обязательств, имеют право принимать денежные обязательства, подлежащие исполнению за счет средств федерального бюджета.

Принятие денежных обязательств осуществляется путем заключения получателем бюджетных средств и поставщиком продукции (работ, услуг) договоров (контрактов) в соответствии с законодательством РФ.

При определении размеров авансовых платежей для оплаты договоров на приобретение продукции, выполнение работ, оказание услуг за счет средств федерального бюджета, бюджетных средств субъектов РФ и муниципальных образований следует руководствоваться п. 9 Постановления Правительства РФ от 02.03.

2005 N 107 “О мерах по реализации Федерального закона “О федеральном бюджете на 2005 год” (далее — Постановление Правительства РФ N 107), согласно которому получатель средств федерального бюджета при заключении договоров (контрактов) на приобретение продукции (работ, услуг), подлежащих оплате за счет средств федерального бюджета, вправе предусматривать авансовые платежи:

- в размере 100% суммы договора (контракта) — по договорам (контрактам) о предоставлении услуг связи, о подписке на печатные издания и об их приобретении, об обучении на курсах повышения квалификации, о приобретении авиа- и железнодорожных билетов, билетов для проезда городским и пригородным транспортом, а также путевок на санаторно-курортное лечение;

- по остальным договорам (контрактам) — в размере 30% суммы договора, если иное не предусмотрено законодательством РФ.

Обратите внимание: федеральный бюджет на 2006 г. утвержден Законом РФ N 189-ФЗ , однако Постановление Правительства РФ о мерах по реализации данного Закона, в котором определяются размеры авансовых платежей на 2006 г., не издано.

В связи с этим до выхода соответствующего постановления Правительства РФ рекомендуем при заключении договоров на приобретение продукции (работ, услуг) предусматривать авансовые платежи в размерах, установленных Постановлением Правительства РФ N 107. Федеральный закон от 26.12.

2005 N 189-ФЗ “О федеральном бюджете на 2006 год”.

В договоре следует указать условия авансирования приобретения товаров, работ, услуг.

Например, при приобретении бюджетным учреждением у коммерческой фирмы товарно-материальных ценностей в договоре необходимо отразить, что предварительная оплата в размере 30% от цены договора должна быть перечислена фирме в течение определенного периода времени (10 дней с момента заключения договора).

Отражение выданных авансов в бухгалтерском учете

Для учета расчетов по выданным авансам в бюджетных учреждениях Инструкцией N 70н предусмотрен счет 0 206 00 000 “Расчеты по выданным авансам”. Отметим, что на этом счете учитывают только авансы, перечисленные учреждениям за приобретенные товары (работы, услуги). Выдача авансов подотчетным лицам учитывается на счете 0 208 00 000 “Расчеты с подотчетными лицами”.

Инструкция по бюджетному учету, утв. Приказом Минфина России от 26.08.2005 N 70н.

Источник: https://obd2bluetooth.ru/perechislen-avans-postavshhiku-provodka/

Авансовые отчеты – проводки в бухгалтерском учете

Помимо расчетов с контрагентами – покупателями и поставщиками предприятие регулярно выдает средства в подотчет своим сотрудникам. Как грамотно выполнить бухгалтерские проводки по авансовым отчетам? И правда ли, что сумма из авансового отчета вычитается из прибыли? Рассмотрим конкретный пример.

Пример расчетов с подотчетными лицами в части выданных авансов:

Предприятие «Пит-стоп» выдало в подотчет работнику Ковалеву Е.И. на командировку 8000 руб. Ковалев потратил 5400 руб., а неиспользованные средства в размере 2600 руб. вернул в кассу. Бухгалтеру потребуется выполнить следующее:

- Выдан аванс на командировочные расходы – проводка Д 71 К 50 на 8000.

- Возвращен остаток неизрасходованных денег – проводка Д 50 К 71 на 2600.

Подотчетное лицо обязано отчитаться о расходовании средств в течение 3 дней после окончания сроков выдачи, а в случае пребывания в командировке – после возвращения работника. Конкретные сроки устанавливает руководитель организации. Если же сотрудник без уважительных оснований потратил больше выданных средств и не в состоянии отчитаться по ним, излишек удерживается из его дохода. Бух. проводки по авансовым отчетам в этой ситуации выглядят так:

- Отражена невозвращенная в срок сумма – Д 94 К 71.

- Удержана недостача из заработка работника – Д 70 К 94, но не более 20 % ежемесячно.

Перечислен аванс с расчетного счета проводка

В бухгалтерском учете авансом считается полная или частичная предоплата по заключенной сделке. Как отражаются авансы в бухгалтерском учете, какие проводки формируются при получении аванса от покупателя, а также проводки по авансам выданным рассмотрим далее.

Часто аванс путают с задатком. И аванс, и задаток несут одну функцию — предварительной оплаты за товар или услугу, частичной или полной. В законодательстве нет четкого определения, чтобы разделить эти понятия, но по сложившейся практике авансом считается сумма предоплаты, на перечисление которой не было оформлено отдельного соглашения к договору:

С расчетного счета перечислен аванс поставщику проводка

- 1 Проводки по авансу, полученного от покупателя 1.1 Пример отражение полученного аванса за товары (услуги, работы)

- 2.1 Отражение предоплаты, перечисленной продавцу за сырье и материалы

2 Как отразить аванс сотруднику на хозяйственные нужды

Каждое предприятие ведет учет расчетов с поставщиками и подрядчиками. Расчеты с поставщиками включают в себя не только поставку товаров, но и оказание различного рода услуг и выполнения работ.

Особенности взаимодействия организации с поставщиком разобрана в данной статье. Приведены таблицы с проводками. -урок. «Бухучет по счету 60: субсчета, проводки» В видео-уроке подробно объясняется как вести бухучет по счету 60 «Расчеты с поставщиками», рассмотрены субсчета, примеры составления основных проводок и операций.

⇓ Скачать презентацию к видео «Бухучет по счету 60: субсчета, проводки, примеры» в формате .pdf Учет расчетов с поставщиками.

Проводка перечисления задолженности перед поставщиками

По своей структуре счет №60 является активно-пассивным: по его дебету проходят суммы выполненных перед поставщиками обязательств (учитывая авансы и предоплаты), по его кредиту записывается стоимость принятых к учету законченных работ (оказанных услуг) в корреспонденции с соответствующими счетами их учета.

Любые взаиморасчеты с предприятиями-контрагентами проходят в бухгалтерии предприятия по счету №60, имеющему схожее название: «Расчеты с поставщиками и подрядчиками».

Информация на нем по каждому контрагенту показывается обособленно. Согласно целям управленческого учета к нему могут открывать различные субсчета.

В текущей статье мы подробно разберем бухгалтерские особенности перечисления задолженности поставщикам.

Расчеты с поставщиками (счет 60)

Дебет сч.60 корреспондирует с кредитом счетов учета денежных средств (сч. 50, 51, 52,55), кредит сч.60 корреспондирует с дебетом счетов учета товаров, материалов, основных средств, нематериальных активов и прочих счетов учета активов (сч. 41, 10, 08, 43, 44, 20, 23 и т.д.).

Поставщики – это организации, осуществляющие поставку товарно-материальных ценностей и прочих активов, а также оказывающие различного рода услуги и выполняющие определенные работы. Для учета расчетов с поставщиками используется 60 счет бухгалтерского учета.

24 Сентября 2016Выверенные проводки для авансов по зарплате и отпускным

– Можно ли удерживать НДФЛ с аванса, что называется, по своей инициативе?

– Я не советую так поступать. Как считают в ФНС России, НДФЛ нельзя перечислять в бюджет раньше, чем работодатель удержал его из доходов работника.

На том простом основании, что НДФЛ в таком случае не является налогом. Ведь последний день месяца еще не наступил (письмо от 29 сентября 2014 г. № БС-4-11/19716). Перечислить налог в бюджет с опозданием тоже нельзя.

Таким образом, перечислять налог с зарплаты нужно, во-первых, вместе с итоговой выплатой за месяц. А во-вторых, строго в том размере, в котором вы его удержали из доходов работников.

Вот и получается, что если вы перечисляете зарплату на карты, заплатить НДФЛ вы должны в этот же день. Только так вы избежите неприятностей (письмо Минфина России от 12 апреля 2013 г. № 03-02-07/1/12347).

Интересное: Заполнение карточки учета выдачи сиз

Четких правил, как именно определять величину резерва, в ПБУ 8/2010 нет. В пункте 15 лишь сказано, что такой суммы должно хватить на то, чтобы рассчитаться с кредиторами сразу и полностью.

Проще говоря, величина резерва на оплату отпусков в бухгалтерском учете на конец каждого месяца или квартала должна покрывать ту сумму задолженности, которая бы возникла, если бы все работники разом пошли в отпуск.

Причем здесь надо учитывать не только чистые выплаты сотрудникам, но и НДФЛ со страховыми взносами.

Расчет НДС с авансов, полученных от покупателя

В январе 2021 года ООО «Снежинка» заключило с покупателем ООО «Льдинка» договор поставки холодильников. Сумма по договору 118 000 руб. (в том числе НДС 18000 руб.). 15 января 2021 года ООО «Снежинка» получило от покупателя аванс в размере 59000 руб. (перечисление аванса предусмотрено договором поставки).

Итак, общий порядок действий мы разобрали, теперь посмотрим, какие составляются проводки по НДС с аванса полученного, и что в дальнейшем с этим НДС происходит. Организация же не только налоговый учет ведет, но и бухгалтерский. А счета в разбираемой нами ситуации весьма специфические, многие бухгалтеры в них путаются.

Перечислена с расчетного счета предоплата поставщику дебет кредит

Рассмотрим, какие проводки отражают учет расчетов с поставщиками в обоих этих случаях. Оплата по факту получения ТМЦ В этом случае сначала получаем от поставщика активы, работы, услуги, приходуем их в дебет соответствующего счета. После этого оплачиваем поставку, погашая задолженность.

Проводки выглядят следующим образом. Проводки по счету 60: Дебет Кредит Наименование операции 08, 10, 15, 20, 23, 25, 26, 41, 43, 44 60 Отражена задолженность организации по приобретенным активам, выполненным работам, оказанным услугам 19 60 Выделен НДС из суммы 68.

НДС 19 НДС направлен к вычету 60 50, 51, 52, 55 Произведена оплата за поставленные активы, выполненные работы, оказанные услуги Учет расчетов по авансам выданным Организация сначала перечисляет определенную сумму денег – аванс, после этого поставщик в счет этого аванса осуществляет поставку.

Учет в данном случае немного усложнится.

https://www.youtube.com/watch?v=043gmLHUn1A

После получения поставки, за которую и был выдан аванс, осуществляется его зачет следующей проводкой: Д60 К60 (субсч. «Аванс выданный»). Приведем пример: организация «Один» перевела аванс своему поставщику организации «Два» в сумме 100 000 рублей. Через неделю товары от организации «Два» поступили в организацию «Один» на полную стоимость предоплаты.

В момент перечисления аванса «Один» делает проводку: Д 60/2 К 50 (51,52) 100 000 рублей (на основании платежного поручения, либо банковской выписки). Через неделю оприходуем поступившие товары: Д 10 (41) К 60/1 84 446 рублей (на основании товарной накладной, счета-фактуры).

Сразу же отмечаем НДС: Д 19 К 60/1 15 254 рублей (100 000 * 18 : 118) (на основании счета-фактуры).

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

- Наличие в договоре условия об авансе;

- Документы, подтверждающие перечисление предоплаты;

- Поставка товаров (услуг и пр.) предназначается для использования в облагаемой НДС деятельности;

- Наличие СФ поставщика с выделенным налогом.

Это значит, что дебиторская задолженность по выданным авансам и кредиторская задолженность по расчетам с поставщиками должна показываться в балансе раздельно: в активе и пассиве соответственно. Для достижения этих целей к счету 60 обычно открывают субсчет «Авансы выданные».

Поэтому на авансы выданные проводка будет выглядеть так: Дебет счета 60, субсчет «Авансы выданные» — Кредит счетов 50, 51, 52 и др. А если поступил аванс от покупателя, проводка будет аналогична записи по погашению покупателем своей задолженности.

Однако аналогично счету 60, для разграничения дебетового и кредитового сальдо счета 62 к нему заводятся субсчета. Так, на авансы полученные проводка будет такая: Дебет счетов 50, 51, 52 и др.

– Кредит счета 62, субсчет «Авансы полученные» Понятно, что бухгалтерская запись «Дебет 51 — Кредит 62» означает, что продавец получил от покупателя денежные средства на расчетный счет.