Отражение в 1С реализации товаров и услуг (работ) имеет ряд нюансов. От того, как вы ее покажете в программе, зависит, насколько корректно в вашей отчетности отразится доход.

В данной статье на примерах мы рассмотрим пошаговую инструкцию реализации услуг и товаров в 1С 8.3. Вы узнаете:

- каким документом оформить реализацию товаров и услуг в 1С;

- какие при этом сделать проводки в 1С 8.3;

- как выставить счет-фактуру покупателю.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Реализация товаров, работ, услуг

Работа по реализации продукции в организации начинается с заключения договора с покупателем, договором иногда может выступать счет на оплату. После того, как намерения о покупке закреплены договором, покупателю обычно выставляется счет. В счете указываются реквизиты продавца, включая банковские, сумма оплаты, налоги (НДС, акцизы), включенные в стоимость товаров (работ, услуг).

Счет выписывает уполномоченное лицо, обычно менеджер или бухгалтер в 2-х экземплярах: один для покупателя, второй для бухгалтерии. Подписывается у руководителя и главбуха. Собственные экземпляры подшиваются в хронологическом порядке, экземпляры покупателя отправляются ему.

Расчеты с покупателями и заказчиками ведутся на счете 62 «Расчеты с покупателями и заказчиками». Выручка отражается на субсчете 90.1 «Выручка».

Задачи

Рассмотрим еще несколько примеров калькуляции сумм налога.

1. на сумму 118 000 с учетом НДС.

- ДТ 08 (19) КТ 60 — получены материалы (100 000) и учтен счет поставщика (18 000);

- ДТ ТС (технический счет по взаиморасчетам с контрагентами) КТ 68 — восстановлен НДС (18 000);

- ДТ 68 КТ 19 — налог принят к вычету (18 000).

2. Отражение аванса, выданного без принятия права на вычет НДС.

Со стороны покупателя:

- ДТ 60 КТ 51 — уплачен аванс (118 000);

- ДТ 19 КТ ТС — принят к учету НДС (18 000).

Со стороны продавца:

- ДТ 08 (19) КТ 60 — получено оборудование (100 000) и принят счет продавца (18 000);

- ДТ ТС КТ 19 — восстановлена сумма налога (18 000);

- ДТ 68 КТ 19 — принят к вычету налог (18 000).

Другой вариант оформления операции.

У продавца:

- ДТ 51 КТ 62 — получена предоплата — 118 000;

- ДТ ТС КТ 68 — начислен налог — 18 000.

У покупателя:

- ДТ 62 КТ 90 — реализация продукции (если в качестве технического счета используется 62, запись формируется на сумму сто тысяч рублей) — 118 000.

- ДТ 90 КТ 68 — отражена сумма налога с проданной продукции (проводка не создается, если фигурирует 62 счет) — 18 000;

- ДТ 68 КТ ТС — восстановлена сумма налога (проводка не создается, если фигурирует 62 счет) — 18 000.

Товары, готовая продукция

Для отгрузки товаров, продукции выписывается в двух экземплярах товарная накладная ТОРГ-12 и передается на склад кладовщику. Кладовщик на основании доверенности отпускает товары.

Если организация отгрузила продукцию или товары и право собственности перешло к покупателю, то факт реализации отражается в учете следующей записью:

Дебет 62 Кредит 90.1 — отражена выручка от продажи продукции (товаров). Выручка отражается вместе с НДС.

Одновременно нужно отразить списание себестоимости товаров (продукции) в дебет субсчета 90-2 «Себестоимость продаж», доход от продажи которых учтен на субсчете 90.1.

Дебет 90.2 Кредит 41 (43,45,20…) — списана себестоимость проданных товаров.

Организация одновременно с реализацией должна начислить НДС. Выставить счет-фактуру она обязана в течение пяти календарных дней со дня отгрузки товаров.

Дебет 90.3 Кредит 68 «Расчеты по НДС» — начислен НДС.

Проводки по продаже товаров в оптовой торговле

Оплата за товар обычно может производится по предоплате или по факту отгрузки товара.

По предоплате

Пример:

Организация после получения аванса от покупателя отгрузила товары на сумму 99 500 руб. (НДС 15 178 руб.).

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 62.02 | Получены деньги за товар от покупателя | 99 500 | Выписка банка | |

| 76.АВ | 68.02 | Оформление счета-фактуры на аванс | 15 178 | Исх. счет-фактура |

| 62.01 | 90.01.1 | Учтена выручка от продажи готовой продукции или товаров | 99 500 | Товарная накладная |

| 90.03 | 68.02 | НДС начислен по реализации | 15 178 | Товарная накладная |

| 90.02.1 | 41.01 | Списаны проданные товары | 64 000 | Товарная накладная |

| 62.02 | 62.01 | Зачтен аванс | 99 500 | Товарная накладная |

| Оформлен счет-фактура на реализацию | 99 500 | Счет-фактура | ||

| 68.02 | 76.АВ | Вычет авансового НДС | 15178 | Счет-фактура |

По отгрузке

Пример:

Организация отгрузила покупателю товары на сумму 32 000 руб. (НДС 4881 руб.). После поставки была получена оплата.

Проводки:

| Счет Дт | Счет Кт | Описание проводки | Сумма проводки | Документ-основание |

| 62.01 | 90.01.1 | Отражена выручка от реализации товаров | 32 000 | Товарная накладная |

| 90.03 | 68.02 | НДС начислен по реализации | 4881 | Товарная накладная |

| 90.02.1 | 41.01 | Списаны проданные товары | 385 | Товарная накладная |

| Оформлен счет-фактура на реализацию | 32 000 | Счет-фактура | ||

| 62.01 | Получена оплата от покупателя | 32 000 | Выписка банка |

Договор с особым переходом права собственности

Если в договоре указать, что право собственности на товары будет переходить не после отгрузки, как считается по умолчанию, а например, после оплаты, такой договор считается договором с особым переходом права собственности. Отгруженные товары должны учитываться на счете 45 «Товары отгруженные».

Дебет 45 Кредит 41 — отгружены товары (ГП) по договору с особым переходом права собственности.

Несмотря на то, что право собственности не перешло к покупателю, НДС нужно начислить в день отгрузки.

Дебет 76 «Расчеты по НДС с авансов полученных» Кредит 68 — начислен НДС по отгруженным товарам.

Дебет 51 Кредит 62 — отражена оплата покупателя.

Дебет 62 Кредит 90.1 — отражена выручка.

Дебет 60.2 Кредит 45 — списана себестоимость отгруженных товаров.

Дебет 90.3 Кредит 68 — начислен НДС

Дебет 68 Кредит 76 «Расчеты по НДС с авансов полученных» — восстановлен НДС, начисленный с отгрузки.

Учет налога у покупателя

У клиента, перечислившего предоплату в счет поставок, подлежат вычету суммы налога, предъявленные продавцом на основании таких -документов:

- счета;

- платежек, подтверждающих перечисление средств;

- договора.

Рассмотрим их подробнее. Минфином не предусмотрена специальная форма фактур, используемых в отношении предоплаты. Поэтому можно применять стандартный образец документа. Если в договоре есть условие о перечислении денег без указания точной суммы, то вычету подлежит налог, рассчитанный исходя из цифр, указанных в фактуре, выставленной продавцом. Если такой пункт вообще отсутствует, то компенсировать налог нельзя.

Услуги, работы

Если организация оказала услуги, выполнила работы, то данный факт оформляется актом в произвольной формы, типовой формы не предусмотрено, например, акт об оказании услуг или акт выполненных работ. Также нужно выставить счет-фактуру.

Проводки по оказании услуг, выполнении работ, те же, что и при реализации товаров и готовой продукции:

Дебет 62 Кредит 90.1 — начислена выручка за оказанные услуги.

Дебет 90.2 Кредит 20, 26 — списана себестоимость оказанных услуг, выполненных работ.

Дебет 90.3 Кредит 68 — начислен НДС.

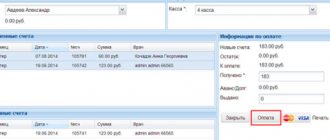

Создание и заполнение в 1С документа продажи услуг и товаров

Заходим в Меню «Продажи», далее переходим по ссылке «Реализация товаров и услуг» к списку документов. Нажимаем кнопку «Реализация» и выбираем из выпадающего списка «Товары, услуги, комиссия»:

Откроется окно нового документа 1С Бухгалтерии. Приступим к его заполнению:

Обязательные поля для заполнения, как правило, подчеркнуты красным пунктиром. Нетрудно догадаться, что в первую очередь необходимо указать:

- Организацию

- Контрагента

- Склад

- Тип цен

Тип цен задает, по какой цене будет продаваться товар. Если тип цен указан в договоре контрагента, он установится автоматически (из установленных ранее значений в документах Установки цен номенклатуры). Если тип цен не указан и у ответственного за заполнение документа есть права на редактирование цен продаж, цена во время оформления табличной части указывается вручную.

Замечу, что если в программе 1С 8.3 ведется учет только по одной организации, поле «Организация» заполнять не нужно, его просто не будет видно. То же касается и склада.

Необходимые реквизиты в шапке документа мы указали, перейдем к заполнению табличной части.

Можно воспользоваться кнопкой «Добавить» и заполнять документ построчно. Но в этом случае мы не будем видеть остаток товара на складе. Для удобства набора товаров в табличную часть нажмем кнопку «Подбор»:

Откроется окно «Подбор номенклатуры», где мы видим остаток товара и можем смело его выбирать. При выборе той или иной строки программа запросит количество и цену (если не выбран тип цен) выбранного товара.

В нижней части окна отражаются выбранные и готовые к переносу в документ позиции. После того как все нужные позиции выбраны, нажимаем «Перенести в документ».

Теперь добавим в документ услугу. Услуги выбираются на закладке «Услуги». Перейдем в нее и также нажмем кнопку «Подбор». Я выбрал позицию «Доставка», указал количество, стоимость и перенес в документ.

Для оказания одной услуги множеству контрагентов удобно оформлять одним документом — Оказание услуг. Это может быть особенно полезно для предприятий, который оказывают периодические «абонентские услуги»: например, в сфере ЖКХ.

Вот, что у меня получилось:

Теперь документ можно провести. При проведении сформируются проводки, которые отразят факт реализации товара в бухгалтерском учете.

Понятие финансового результата

Под финансовым результатом понимают показатель, которых характеризует результаты деятельности предприятия, а именно получена прибыль или понесен убыток. Периодом для определения финансового результата является календарный месяц.

На значение финансового результата влияют такие показатели, как величина реализации продукции (товаров, услуг, работ), доход от внереализационных сделок, а также расходы, понесенные в связи с изготовлением, приобретением и реализацией продукции.

Финансовый результат определяется как разница между прибылью от реализованной продукции (товары, услуги, работы) и расходами на ее производство (покупку). Также показатель финансового результата выявляется за минусом налогов и сборов, которые подлежат уплате в бюджет, а также затрат, связанных с реализацией (доставка товара в розничную сеть, зарплата продавцам, расходы на хранение и прочее).

Какие первичные документы сопровождают оказание услуг

Товары и работы реализуются в материальной форме, их передача от продавца покупателю осуществляется физически и только в момент приема-передачи. Именно то, что момент оказания услуги является и моментом ее потребления, порождает специфику оформления ее сдачи-приемки и порядок отражения в налоговом учете. Ведь сдавать по акту услугу каждый раз в момент ее оказания казалось бы нереально, а оформлять сдачу актом после ее оказания — правильно ли это?

В таблице перечислены основные виды услуг и возможные варианты оформления их сдачи-приемки с позиции контролирующих органов:

| Вид услуг | Подтверждающие документы | Основание |

| Коммунальные | Могут быть подтверждены:

| Письмо 29.07.2010 № 03-03-06/1/494. |

| Если из требований законодательства и(или) условий договора не следует обязательное оформление сторонами ежемесячно актов, значит, они могут не составляться. | Письмо УФНС по г. Москве от 11.06.2010 № 16-15/[email protected] | |

| Связь (телефон, Интернет) | Приказ руководителя с утвержденным перечнем сотрудников, которые обеспечиваются сотовой связью для производственных нужд с указанием лимита расхода. | Письма:

|

| Договор с оператором. | ||

| Детализированные счета оператора связи. | ||

| Если из требований законодательства и(или) условий договора не следует обязательное оформление сторонами ежемесячно актов, значит, они ежемесячно могут не составляться (п. 1 ст. 252, пп. 25 п. 1 ст. 264 НК РФ). | ||

| Аренда (субаренда) недвижимости, транспортных средств | Оформленный договор аренды (субаренды). Документы, подтверждающие уплату арендных платежей. Акт приемки-передачи арендованного имущества. Ежемесячное оформление актов не требуется (п. 1 ст. 252, пп. 10 п. 1 ст. 264 НК РФ). | Письма:

|

Резюмируем.

Акт составлять обязательно в двух случаях:

- услуги носят производственный характер и учитываются в составе материальных расходов (абз. 3 п. 2 ст. 272 НК РФ);

- законодательно и(или) условиями договора предусмотрено составление акта (п. 1 ст. 252, ст. ст. 254, 264, 265 НК РФ).

Акт составлять не нужно:

- в случаях, не перечисленных выше;

- доходы исполнителя и расходы заказчика можно подтвердить отчетом (юридические или консультационные), детализацией счета (предоставление связи), договором и актом приемки-передачи имущества в аренду.

Исключения

Законодательством предусмотрены случаи, когда начисление и с авансов полученных не предусмотрена:

- за товары, которые были реализованы за пределами России;

- за работы, облагаемые по ставке 0 %;

- за услуги, на которые налог вообще не начисляется;

- если предприятие вообще не платит НДС;

- если длительность производственного цикла превышает шесть месяцев (перечень таких товаров утвержден Постановлением № 468).

Чтобы не начислять налог с предоплаты по работам с длительным циклом изготовления продукции, нужно вместе с декларацией представить в налоговую копию контракта с покупателем, документ, подтверждающий особенности технологического процесса.

Предприятие может воспользоваться льготой, если бухгалтер ведет обособленный учет операций с продолжительным производственным циклом, сумм НДС по материалам, которые задействованы в этом процессе. Эти требования установлены НК РФ.

Если эти условия не выполнятся, налог с аванса начисляется на общих основаниях. Отсрочка не предоставляется. Если продавец начислил НДС в одном квартале, а документы на льготу предоставил в другом, он не может уменьшить базу налогообложения, изменять счет или подавать «уточненку». Порядок ведения сложного учета законодательно не прописан. Поэтому он регулируется внутренней политикой организации.

Недостаток такой схемы заключается в следующем: суммы НДС по товарам, приобретаемым для длительного производства, организация может учесть только в день реализации продукции. Если предприятие получило аванс без уплаты налога, то возместить НДС из бюджета не получится, пока продукция не продана. Поэтому прежде чем пользоваться льготой, нужно оценить экономическую выгоду от операции.