Проводки по бухгалтерским услугам

Бухгалтерские проводки по услугам Бухгалтерские проводки транспортные услуги Бухгалтерские проводки по реализации услуг

Бухгалтерские проводки по услугам

Источником доходов предприятия может быть не только продажа товаров, но и оказание услуг. Такая деятельность имеет свои особенности. И это, естественно, отражается в учете.

Бухгалтерские проводки по услугам у заказчика и исполнителя будут, естественно, разными. У исполнителя услуг для этого используется счет 90 «Продажи».

На нем по дебету учитываются фактические расходы, а по кредиту – полученная выручка в соответствии с установленными тарифами.

Из самой специфики операции следует, что счет 43 «Готовая продукция» в данном случае не используется. Ведь услуги всегда передаются непосредственно клиенту.

Ответ на вопрос, используется ли при этом счет 40 (то есть «Выпуск продукции (услуг)»), зависит от того, применяет ли предприятие в текущем учете плановую себестоимость.

Соответственно бухгалтерские проводки по услугам в этом случае выглядит следующим образом: сумма выручки с дебета счета 62 перебрасывается на кредит счета 90 (по субсчету 90-1).

Так отражается задолженность за оказанные услуги. Фактическая себестоимость учитывается проводкой Дебет 90-2 – Кредит 20 «Основное производство» (или счета 23).

Если предприятие платит НДС, то необходимо отразить начисление налога – проводка Дебет 90 (по субсчету 3) – Кредит 68 (по субсчету соответствующего налога).

Когда покупатель рассчитается за услуги, это будет отражено проводкой, при которой сумма задолженности будет списана на дебет счета 51 с кредита счета 62.

Иначе отражается приобретение услуг у заказчика. Затраты на их покупку должны учитываться в соответствии с ПБУ 10/99.

На расходы, которые формируются по обычным видам деятельности можно отнести все затраты на приобретение услуг, кроме тех, которые касаются создания или покупки основных средств или других внеоборотных активов.

Что касается непосредственно бухгалтерских проводок по услугам, то расчеты с исполнителем отражаются проводкой Дебет 60 – Кредит 51 (эта запись делается на основе банковской выписки).

Само получение услуг отражается следующей записью: Дебет счета 20 – Кредит 60..

На основании счета-фактуры, который предоставляет исполнитель услуг, делается проводка, учитывающая НДС – Дебет 19-4 – Кредит 60.

Если же услуги связаны с созданием внеоборотных активов, в отношении них действуют нормы другого стандарта – ПБУ 6/01. Существует также ряд других нюансов, связанных с приобретением тех или иных услуг.

Бухгалтерские проводки транспортные услуги

Сфера транспортных услуг — категория перевозчиков, которая отличается не только организационно-правовой формой транспортных компаний, но и масштабами ведения деятельности на транспортном предприятии, документооборотом и спецификой налогообложения.

Транспорт — это отрасль материального производства, осуществляющая перевозки людей и грузов. В структуре общественного производства транспорт относится к сфере производства материальных услуг.

Бухгалтерские проводки транспортные услуги имеют свои особенности для транспортной организации и включают необходимость ведения:

- учета транспортных средств (учет транспорта)

- формирование и печать путевых листов

- приобретения и расхода ГСМ

- контроль расхода топлива по каждому ТС

- формирование управленческой отчетности

Нанимаемая компания ведет бухгалтерский учет в транспортной организации и обеспечивает бухгалтерский баланс транспортной компании и осуществляет бухгалтерские проводки транспортные услуги таким образом, чтобы не только просто вести его правильно в полном соответствии с требованиями законодательства, но и помогать руководителю транспортного предприятия извлекать прибыль, сокращать уплачиваемые налоги и получить, при необходимости потребности данного транспортного предприятия, одобрение банка в получение кредита на автомобиль или на ободрение лизинговой компании на получение денежных средств на покупку необходимой спецтехники для оказания транспортных услуг, в том числе строительной спецтехники, с полным соблюдением конфиденциальности Вашей информации.

Бухгалтерские проводки по реализации услуг

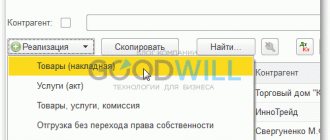

Бухгалтерские проводки по реализации услуг в Бухгалтерии 8 могут осуществляться документом «Реализация товаров и услуг», либо документом «Акт об оказании производственных формирует следующие проводки:

- Отражение выручки от продажи. Дебет – 62.01 Кредит – 90.01

- Начислен НДС. Дебет – 90.03 Кредит – 68.02

- Списана себестоимость проданных услуг. Дебет – 90.02 Кредит – 41, 43, 45

Документ «Акт об оказании производственных услуг» формирует следующие проводки:

- Отражение выручки от продажи. Дебет – 62.01 Кредит – 90.01

- Начислен НДС. Дебет – 90.03 Кредит – 68.02

- Списана себестоимость проданных услуг. Дебет – 90.02 Кредит – 20.01

Источник: https://gala-acc.ru/buhgalterskie-uslugi-provodki.html

Агентский договор и его особенности

Стороны, подписывающие договор, именуются принципалом (заказчик услуг) и агентом. Бухгалтерский учет агентских договоров, в том числе и вознаграждений по нему, определяется следующими условиями:

- агент действует от имени себя самого или от имени принципала;

- принимает ли участие агент в расчетах;

- хранятся ли товары на складах агента;

- порядок исчисления вознаграждения (в виде процентов от сделки, фиксированная сумма, как часть сумм, полученных от третьих лиц, либо выплатой от принципала и пр.);

- порядок отчетности агента, состав отчетности, периодичность;

- иные значимые нюансы договора.

К договору разрабатывается и прилагается форма отчета агента перед заказчиком услуг. К этому первичному документу прилагается подтверждающая документация – на расходы, возмещаемые агенту и расчет его вознаграждения.

Агентская отчетность – важный фактор, определяющий договор и минимизирующий проблемные моменты по нему. На практике спорные ситуации могут возникать как между сторонами договора (вплоть до судебных исков), так и между фирмой и контролирующими органами в части подтверждения расчетов первичными документами.

Кроме отчета с приложениями, бухгалтер может работать со следующими документами:

- договора, акты, акты накладные – документы контрагента, если агент действует непосредственно от имени принципала (либо их копии, если от своего имени);

- счета-фактуры на вознаграждение агента.

Обратите внимание! Если агент – плательщик НДС, он обязан выставлять счета-фактуры, с начислением на них НДС (НК РФ, ст. 146, п

1-1, ст. 156, п. 1). Такой порядок действует и в случаях, если товары, предмет купли-продажи, освобождены от НДС (НК РФ, ст. 149, п. 7). Существуют исключения из данного правила (НК РФ, ст. 156, п. 2), например, некоторые медтовары.

Бухгалтерские проводки по оказанным услугам

Довольно часто, для осуществления финансово – хозяйственной деятельности организации (фирмы) мы используем понятие услуга.

Она может предоставляться организации контрагентами – поставщиками или оказываться самой организацией сторонним контрагентам – потребителям услуг.

Давайте в данной статье рассмотрим тему, как они предоставляются сторонними организациями и оказываются самой фирмой, а также поясним, какие бухгалтерские проводки по услугам при этих операциям оформляются.

Давайте сначала начнём с того, какие виды услуг существуют. В зависимости от сферы деятельности услуги подразделяются на группы:

- Транспортно-экспедиционного характера;

- Аудиторские;

- По аренде, например транспорта, помещений, объектов основных средств и материально — производственных запасов (МПЗ) и другие;

- Связи, к ним относятся почтовые услуги, а также телефонные и телеграфные, услуги по предоставлению интернета, и другие;

- Услуги здравоохранения, это услуги медицинских работников в поликлиниках, больницах, клиниках и других подобных учреждениях;

- Услуги в сфере торговли (услуги специалистов по выкладке товара, консультационные услуги по товару и другие);

- Услуги образования;

- Юридические услуги;

- И другие.

В случае их предоставления организации (фирмы, компании), всегда выступают две стороны:

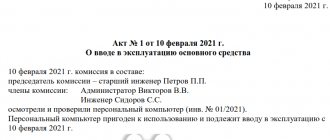

Основной документ, который предоставляется при их получении, является — акт выполненных (оказанных) работ (услуг) и второй документ – это счёт-фактура, она оформляется организациями — плательщиками НДС, в основном это фирмы (компании) находящиеся на общей системе налогообложения (ОСНО).

Если услуги поступила раньше чем оплата, то сначала отражаются взаимоотношения с продавцом по полученным затратам, указанным в акте.

По дебету счёта указывается затратный счёт, а по кредиту счет 60 субсчёт 01, который в бухгалтерском плане счетов называется «Расчёты с поставщиками и подрядчиками».

При получении (поступлении) разных услуг, указывается по дебету не всегда один тот же счёт учёта, формируются такие проводки по услугам, например:

- При транспортных затратах — счёт учёта может быть разный, это может быть:

— Сч. 26, при получении транспортом поставщика канцелярских принадлежностей для офисных работников;

— Сч. 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» при перевозке транспортом сторонней организации реализованного товара контрагенту;

— Сч. 44.02 «Коммерческие расходы в организациях, осуществляющих промышленную или иную производственную деятельность» при перевозке транспортной организацией продукции собственного производства;

- Сч. 26, отражается при отправке корреспонденции, при использовании линии интернет;

- При аудиторских — по дебету указывается сч. 26 «Общехозяйственные расходы»;

- Сч. 26, выбирается при получении юридических услуг и консультаций;

- Сч. 23 «Вспомогательное производство», сч. 20 «Основное производство», сч. 26 « Общехозяйственные расходы» при аренде помещений, складов, зданий, а также оборудования, основных средств;

- Сч. 08 «Капитальные вложения» при получении оформленной сметы, составленной для строительства объекта основного средства (магазина, склада).

- И другие.

При выборе счёта затрат необходимо учитывать «на что пошли данные услуги», на содержание управленческого аппарата, то выбираем счёт 26 «Общехозяйственные расходы»; на производство продукции, то выбираем счёт 20 «Основное производство»; на деятельность вспомогательного производства, то выбираем счёт 23 «Вспомогательное производство» или счёт 25 «Общепроизводственные расходы».

При разнесении акта выполненных (оказанных) работ (услуг)и счёт-фактуры, полученных от контрагента (поставщика услуг), не забывайте учитывать отдельно сумму НДС на счёте 19 «Налог на добавленную стоимость», для дальнейшего возмещения данных сумм из Федерального бюджета Российской Федерации.

При осуществлении оплаты услуг на расчётный счёт производятся на счетах бухгалтерского учёта записи по дебету счета 60.01 и по кредиту счёта 51 « Расчётный счёт». После этого взаимные обязательства считаются закрытыми.

При реализации услуги оформляются точно такие же документы, что и при получении, это акт выполненных (оказанных) работ (услуг). В акте должны быть обязательные реквизиты:

- Дата и наименование документа;

- Наименование организации, выписавшей акт;

- Наименование контрагента;

- операции;

- Хозяйственная операция, должна быть выражена в натуральном и денежном измерении;

- Ф.И.О. должностных лиц, подписавших документ;

- Подписи с двух сторон.

Если организация является плательщиком налога на добавленную стоимость, то вместе с актом выписывается счёт-фактура в двух экземплярах, один экземпляр передаётся контрагенту (покупателю), другой остаётся у продавца.

При реализации услуг, формируются бухгалтерские проводки по услугам:

- По выручке по дебету сч. 62.01 «Расчёты с покупателями и заказчиками» по кредиту сч. 90.01 «Выручка»;

- По списанию фактической себестоимости по дебету сч. 90.02 «Себестоимость продаж» по кредиту сч. 20 «Основное производство» или счёта 23 «Вспомогательное производство»;

- Отражение налога на добавленную стоимость, если организация является плательщиком НДС по дебету сч. 90.03 «Налог на добавленную стоимость» по кредиту сч. 68.02 «расчёту по НДС»;

- При оплате услуг по дебету сч. 51 «Расчётный счёт» по кредиту сч. 62.01.

При занесении расходов в бухгалтерскую программу нужно подходить к каждой операции индивидуально и правильно выбирать счёт бухгалтерского и налогового учёта, от этого будет в дальнейшем зависеть, какой финансовый результат будет у вашей компании.

Бухучет — проводки по услугам

Бухучет услуги — проводки по операциям с ее участием будут рассмотрены в статье — регулируется нормами ПБУ. Рассмотрим основные методы учета услуг.

Услуги — вид деятельности, не имеющей материального выражения, результаты которой реализуются и потребляются в процессе хоздеятельности предприятия (п. 5 ст. 38 НК РФ).

Услуги существуют в большом многообразии, в частности:

В бухгалтерском учете все услуги включаются в состав затрат на основании первичных учетных документов.

Основными первичными документами, подтверждающими факт исполнения услуг, являются:

- Договор.

- Акт выполненных работ или иной документ, подтверждающий приемку услуг.

Источник: https://moibuhuchet.ru/buxgalterskie-provodki-po-okazannym-uslugam/

Примеры отражения сделок

На практике могут использоваться различные варианты приведенных корреспонденций счетов. Рассмотрим некоторые примеры таких сделок и отражение операций в БУ.

Пример 1 (учет у заказчика)

производит изделия из камня. привлекает для нее клиентов согласно договору ГПХ, вознаграждение – 6% от реализации. По итогам месяца оплата изделия составила 150 000 руб., себестоимость изделий — 100 000 руб.

Вознаграждение агенту в затратах:

- 150 000*6% — (150 000*6% *20%) = 7200,00 руб. Д 20 — К 76 — 7200,00.

- 7200 *20% = 1440,00 — начислен НДС с вознаграждения. Д 19 — К 76 — 1440,00.

- Д 68/2 — К 19 — 1440,00 — принят к вычету НДС с вознаграждения.

- Д 90 — К 20 — 100 000,00 — списана с/ть изделий (в т.ч. и затраты по агентским услугам).

Агентское вознаграждение в расчетах с агентом: 150000*6% = 9000 руб. Доход за вычетом вознаграждения: 150 000 — 9000 = 141000,00 руб. Д 51 — К 62 — 141 000,00 — поступил доход за вычетом вознаграждения. Д 76 — К 62 — 9000,00 — вознаграждение зачтено в счет оплаты от покупателя.

Пример 2 (учет у агента)

за вознаграждение 5% от проданного (расчет по оплате) товара реализует продукцию — приспособления для животных. За месяц было отгружено товара на 100 000 руб., в том числе НДС — 16 666,67 руб.

Продано товара на 75 000 руб., в том числе НДС — 12500 руб. Оплата товара — 70 000 руб., в том числе НДС — 11666,67 руб. Затраты агента 250 руб.

Проводки:

- Д 004 — 100 000,00 — товар принят на хранение.

- Д 62 — К 76, К 004 — 75 000,00 — продан товар.

- Д 51 — К 62 — 70000,00 — оплачен товар.

- Д 76 — К 76 (по субсчетам) 70000,00 — отчет заказчику за проданный товар.

- 70000*5% = 3500 руб. Д 76 — К 90/1 — 3500,00 — начислено вознаграждение.

- Д 76 — К 76 — 3500,00 — удержано вознаграждение из дохода по продажам.

- Д 90 — К 68/ндс — 583,33 — НДС в вознаграждении.

- 3500 — 583,33 — 250 = 2666,67 руб. — прибыль агента. Д 90 — К 99/9 — 2666,67.

- 70 000 — 3500 = 66500 руб. выручка за минусом вознаграждения. Д 76 — К 51 — 66500,00 перечисление выручки заказчику услуг.

Тезисно

Бухучет расчетов между принципалом и агентом зависит от договорных условий. Отчет агента составляет основу бухгалтерской документации по сделкам. БУ ведется на счетах по расчетам контрагентами – 76, 62, с применением забалансовых счетов 002, 004, а также стандартных счетов учета доходов, НДС, денежных средств.

Бухгалтерский учет оказанных услуг: основы

22 Мая 2021 2507 Comments (0)

Приветствую! Сегодня в поле нашего внимания попадет не столько участок бухгалтерского учета, сколько определенного вида хозяйственная операция. Именно она затронет многие участки бухучета. И сейчас мы подробнее познакомимся с ней.

Бухгалтерский учет оказанных услуг – минимум теории

Событие такое – “Наше предприятие покупает услугу у других фирм и оплачивает ее”. Основная задача – решить на какие счета отправить сумму услуги и как ее назвать. Это второе действие. А первым действие мы должны ответить на вопрос.

Можно ли фирме эту услугу вообще покупать?

Можно. Любую услугу можно покупать фирме. Однако, каждый раз, когда предприятие что-то покупает, необходимо думать до конечного результата. Вот, например, так:

«Чтобы ни покупала фирма, все в конечном итоге попадет в формулу финансового результата. Фирма обязана платить налог на прибыль.

Разумеется, налоговый кодекс следит, что предприятие может, а что не может подставить в формулу финансового результата.

Особо яро Налоговый кодекс следит за видами расходов и четко определяет: «Любой расход должен быть обоснован и иметь производственную необходимость. Т.е. непосредственно влиять на возможность ведения деятельности»

Что нам это дает? Это мысле-фильтр, через которую мы пропускаем каждую покупку, особенно покупку услуг.

Другими словами, у нас могут быть услуги, которые можно поставить в формулу финансового результата и уменьшить налог на прибыль.

А могут быть услуги, которые нельзя поставить в формулу и уменьшить налогооблагаемую прибыль; такие услуги предприятие сможет оплачивать только за счет своей чистой прибыли.

Наглядный пример услуги, которую нельзя включить в формулу, а придется оплачивать за счет чистой прибыли, может быть – покупка питьевой воды в офисы фирмы, оплата обедов сотрудников в заведениях общепита. А все почему? Потому что это не производственные расходы. Они напрямую не влияют на осуществление деятельности.

Итак, мы решили, что покупаем только те услуги, которые можно подставить в формулу финансового результата. Основной список бухгалтерских счетов, где собираются купленные услуги, следующий: 20, 23, 25, 26, 44, 91.2

Сейчас мы немного повторим то, что уже знаем, просто пройдемся по счетам затрат и повторим основные идеи.

Бухгалтерский учет оказанных услуг: основные счета учета

26 счет – это учет всех расходов фирмы в целом. Больше подходит для управления, администрации. По-другому – это те расходы, которые ложатся на все предприятие, на все его участки бухучета. Эти расходы нельзя точно отнести ни к продажам, ни к производству.

44 счет – это участок бухучета, собирающий расходы, относящиеся к торговле. И, неважно, будь это товары или собственная готовая продукция.

Здесь и зарплата продавцов, и реклама, и аренда торговых площадей, либо коммунальные услуги, электроэнергия, налоги с заработной платы персонала, связанного с торговлей.

91.2 счет – это счет расходов, который участвует в формуле финансового результата. Самые распространенные расходы для 91 счета – это услуги банка по обслуживанию расчетного счета, проценты по кредитам и др.

25 счет – этот счет собирает на себе расходы, которые нельзя точно и сразу отнести на конкретный вид продукции.

Починили печь, где выпекают 5 видов продукции.

Можно ли сказать на какую продукцию можно точно отнести сумму ремонта? А потребляемую электроэнергию этой печью? А уборка помещения, в котором стоит эта печь?

20 счет – этот счет собирает прямые расходы на конкретный вид продукции. Смысл 20 счета до момента «закрытия месяца» – это собрать только те виды расходов, которые точно можно отнести на конкретную продукцию.

Самым ярким примером таких расходов будет сырье, которое мы точно знаем какое и в каком количестве идет на конкретный вид продукции.

Зарплату людей можно тоже на 20, но при условии, что она начисляется в зависимости от количества сделанной конкретной продукции.

Вот и весь смысл покупки услуги:

- решаем, можно ли купить, чтобы уменьшить налогооблагаемую прибыль. Для этого спрашиваем себя: “Услуга производственного ли значения?” и “А что говорит Налоговый Кодекс о видах расходов для системы налогообложения в нашей фирме?”

- решаем, что за конкретный вид услуги. Либо сразу на 91.2, либо смотрим на оставшиеся счета расходов.

Первичные документы для учета оказанных нам услуг

Поставщик услуги выставляет нам акт об оказании услуги. Мы, если со всем согласны, подписываем его. Далее у себя в учете мы оформляем первичный документ:

Посмотрите на примеры первичных документов.

Посмотрите на табличные части документов – везде в них указывается название услуги, подразделение (если надо) , счет расходов (корр.счет), сумма. А в шапке документа мы указываем поставщика услуги и договор. Если надо, еще и сведения о счет-фактуре поставщика.

Источник: https://buhucheba.ru/uchet-v-buhuchete-okazannih-nam-uslug/

Возмещение стоимости сотовых звонков

С суммы возмещения работника за использование сотовой связью в личных целях:

- Не начисляют страховые взносы;

- Сумма возмещения после оплаты относится в состав внереализационных доходов;

- Не учитывается при начислении налога на прибыль, так как не относится к деятельности предприятия.

Отражение этой операции в бухгалтерском учете формируется проводкой:

Дт73 Кт60 – отражена сумма личных переговоров по телефону, которая была возмещена сотрудником.

Если сумму расходов не возмещает работник, то работодатель вправе простить задолженность работника, тогда;

- Сумма, не возмещенная работником, признается доходом и облагается НДФЛ;

- На эту сумму начисляются страховые взносы;

- Для налогообложения включается в прочие расходы.

В организации оформляют операцию следующей проводкой:

Дт91.2 Кт60 – сумма личных переговоров по телефону, которую не возмещает сотрудник.

проводки по оказанным услугам

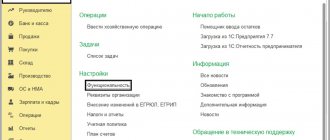

Продолжим рассмотрение документов, применяемых в производственном учете при использовании 1с Бухгалтерия. Известно, что наряду с поступлением товара и списанием его в производство для выпуска конечной продукции применяются документы по собстенно самому производству.

https://www.youtube.com/watch?v=Ng4Ifp0Mgog

Заполним документ «Акт об оказании производственного характера». в случае, когда предприятие оказывает, связанную с его производственной деятельностью.

Бухгалтерские проводки по оказанным услугам

Бухгалтерские проводки по оказанным услугам – документ, который содержит оформленные корреспонденции счетов.

Здесь в строгом обязательном порядке указываются кредитуемые и дебетуемые счета, общая сумма хозяйственных операций, которые затем проходят регистрацию.

Если на предприятии бухгалтерский учет проводится в журнально-ордерном виде, то корреспонденции счетов проходят в журналах – ордерах.

Бухгалтерские проводки

Известно, что банк является коммерческой организацией, следовательно, за оказанные им потребуется отдать вознаграждение комиссионного типа.

Основные банка, бухгалтерские проводки для работы с которым будут приведены ниже, должны указываться в бухучете.

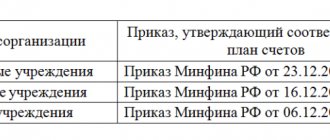

Приказом Минфина был утвержден бухгалтерский учет, который в случае работы с банком использует нижеприведенные счета:

Эти основные проводки необходимы для работы с банковской системой.

Бухгалтерский учет в сфере услуг

Сфера распространяется на как населению (бытовые, услуги для здоровья и красоты населению), так и услуги юридическим лицам ( нотариуса, юридическое и бухгалтерское сопровождение).

Наибольшие трудности возникают, как правило, в том, что необходимы разносторонние знания в области всех сфер бухгалтерских знаний. В связи с этим найти своего бухгалтера на ведение бухгалтерского учета в сфере услуг слишком тяжело.

Бухгалтерский учет услуг проводки

Многие компании, осуществляя свою деятельность, прибегают к сторонних организаций. Чаще всего это бывает связано с деятельностью по производству продукции или ее продажи. Любые, оказываемые вашей организации, должны быть обоснованы и отражены в проводках в бухгалтерском учете.

Правовое регулирование учета оказания услуг основывается на договоре, который вы составили с контрагентом.

Выполнение работ, оказание услуг

Выручка полученная от оказанных услуг, выполненных работ являются доходами от обычных видов деятельности и признаются в бухгалтерском учете на дату подписания акта приемки-сдачи оказанных услуг, в соответствии с пп.5, 12 ПБУ 9/99. В бухгалтерском учете указанные доходы отражаются на счете 90 «Продажи», субсчет 90-1 «Выручка».

Затраты, связанные с оказанием услуг, являются расходами по обычным видам деятельности и по мере их осуществления учитываются на счете 20 «Основное производство» в корреспонденции с Кредитом счетов 10,70,69,02 и др.

Мэбд « справочник бухгалтера

О сновным договором, определяющим правоотношения сторон в сфере обслуживания является договор возмездного оказания, регулируемый главой 39 ГК РФ.

Положения этой главы применяются к договорам оказания услуг связи, медицинских, ветеринарных, аудиторских, консультационных, информационных услуг, по обучению, туристическому обслуживанию и иных (за исключением предусмотренных главами 37 — 53 ГК РФ).

Окажите услугу

В настоящее время мы наблюдаем за тем, как стремительно развивается сфера обслуживания. Объемы предложения услуг постоянно растут, расширяется и спектр предоставляемых.

В связи с этим важное значение приобретает надлежащее правовое регулирование соответствующих отношений. Основная роль в таком регулировании принадлежит Гражданскому кодексу Украины от 16.01.

2003 г. (далее — ГК).

ГК Украины по сравнению с ГК УССР больше внимания уделяет урегулированию отношений, связанных с предоставлением услуг.

Оказание услуг бухгалтерские проводки

Любому предприятию, в своей экономической деятельности, необходимы не только товары, но и контрагентов (сторонних организаций). Данные операции должны быть непосредственно сопряжены с процессами производства и выпуска готовой продукции, точнее, они должны быть экономически достоверны.

https://www.youtube.com/watch?v=cmpclb9Vas0

Фирма Миг-Партнёр в миг окажет Вам любые услуги по бухгалтерскому учету и юриспруденции. Вы можете на нас положиться, зная, что мы не ошибемся.

Оказание услуг: отражение в бухгалтерском учете

Мы воспользуемся понятием, которое дается в Налоговом Кодексе РФ: деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (часть 1, глава 7, ст. 38, п. 5).

Правовые основы оказания услуг базируются на заключенном договоре. В новой редакции ГК РФ договору возмездного оказания посвящена отдельная глава 39.

Проводки по оказанным услугам

Источник: https://lawyersfree.ru/provodki-po-okazannym-uslugam-24823/

Примеры отражения сделок

На практике могут использоваться различные варианты приведенных корреспонденций счетов. Рассмотрим некоторые примеры таких сделок и отражение операций в БУ.

Пример 1 (учет у заказчика)

производит изделия из камня. привлекает для нее клиентов согласно договору ГПХ, вознаграждение – 6% от реализации. По итогам месяца оплата изделия составила 150 000 руб., себестоимость изделий — 100 000 руб.

Вознаграждение агенту в затратах:

- 150 000*6% — (150 000*6% *20%) = 7200,00 руб. Д 20 — К 76 — 7200,00.

- 7200 *20% = 1440,00 — начислен НДС с вознаграждения. Д 19 — К 76 — 1440,00.

- Д 68/2 — К 19 — 1440,00 — принят к вычету НДС с вознаграждения.

- Д 90 — К 20 — 100 000,00 — списана с/ть изделий (в т.ч. и затраты по агентским услугам).

Агентское вознаграждение в расчетах с агентом: 150000*6% = 9000 руб. Доход за вычетом вознаграждения: 150 000 — 9000 = 141000,00 руб. Д 51 — К 62 — 141 000,00 — поступил доход за вычетом вознаграждения. Д 76 — К 62 — 9000,00 — вознаграждение зачтено в счет оплаты от покупателя.

Пример 2 (учет у агента)

за вознаграждение 5% от проданного (расчет по оплате) товара реализует продукцию — приспособления для животных. За месяц было отгружено товара на 100 000 руб., в том числе НДС — 16 666,67 руб.

Продано товара на 75 000 руб., в том числе НДС — 12500 руб. Оплата товара — 70 000 руб., в том числе НДС — 11666,67 руб. Затраты агента 250 руб.

- Д 004 — 100 000,00 — товар принят на хранение.

- Д 62 — К 76, К 004 — 75 000,00 — продан товар.

- Д 51 — К 62 — 70000,00 — оплачен товар.

- Д 76 — К 76 (по субсчетам) 70000,00 — отчет заказчику за проданный товар.

- 70000*5% = 3500 руб. Д 76 — К 90/1 — 3500,00 — начислено вознаграждение.

- Д 76 — К 76 — 3500,00 — удержано вознаграждение из дохода по продажам.

- Д 90 — К 68/ндс — 583,33 — НДС в вознаграждении.

- 3500 — 583,33 — 250 = 2666,67 руб. — прибыль агента. Д 90 — К 99/9 — 2666,67.

- 70 000 — 3500 = 66500 руб. выручка за минусом вознаграждения. Д 76 — К 51 — 66500,00 перечисление выручки заказчику услуг.

Бухучет расчетов между принципалом и агентом зависит от договорных условий. Отчет агента составляет основу бухгалтерской документации по сделкам. БУ ведется на счетах по расчетам контрагентами – 76, 62, с применением забалансовых счетов 002, 004, а также стандартных счетов учета доходов, НДС, денежных средств.

Начисление налога УСН 6% от дохода: проводки

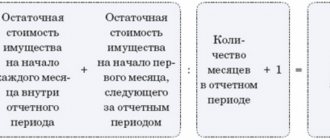

Налоговой базой (НБ) при спецрежиме УСН 6% является общий размер зафиксированного в учете дохода. Для определения НБ за период начисления налога, доходы подсчитываются поквартально накопительным итогом. По завершении года подводится суммарный результат по доходу.

Предельная ставка налога – 6%, но региональным властям дано право установления ставки в размере от 1 до 6%. Расчет аванса по налогу производится по формуле:

При этом сумма авансового платежа может быть уменьшена на величину страховых взносов, уплаченных в отчетном периоде (на взносы ИП без работников «за себя можно уменьшить налог в полном размере, страхвзносы компаний и ИП с работниками могут уменьшить размер исчисленного налога на 50%), а также торгового сбора. При расчете по внутригодовым периодам и налога за год из расчетной величины налога вычитаются и суммы ранее перечисленных авансов.

По итогам года при конечном подсчете налога может образоваться как доплата, так и переплата, которая засчитывается в счет будущих платежей или возвращается на счет компании. Уменьшение итоговой суммы налога фиксируют проводкой: Д/т сч. 68 – К/т сч.

99.

Учет выбытия материалов из организации на сторону

Каким образом материалы покидают организацию? Так же, как и в случае с основными средствами, материалы могут выбывать в результате продажи, безвозмездной передачи (дарение), а также при внесении материалов уставный капитал другого предприятия.

Рассмотрим подробнее каждый случай выбытия материалов.

Материалы можно продать, подарить, передать другой организации в виде вклада в УК. В зависимости от способа передачи материальных ценностей может меняться учетный процесс в бухгалтерии предприятии выбывающих материалов. Ниже подробно с проводками рассмотрены наиболее популярные способы выбытия МЦ из организации.

Продажа материалов

Продавать материалы нужно по рыночным ценам с учетом НДС. Если данная продажа не относится к основным видам деятельности предприятия, то получаемая в результате продажа выручка включается в прочие доходы и вносится в кредит счета 91 «Прочие доходы, расходы». Соответственно, возникающие в процессе продажи расходы относятся к прочим расходам и записываются в дебет 91 счета.

Продажа материалов начинается со списания их себестоимости с того счета, где они были учтены (10 «Материалы»), в прочие расходы на 91-й счет (проводка Д91/2 К10).

Как уже было сказано выше, продаются они по рыночной цене (включая НДС), причем она может быть как выше, так и ниже себестоимости. Получаемая выручка от продажи оформляется проводкой Д62 К91\1.

Если ставка равна 18%,то для того, чтобы выделить налог из суммы выручки, нужно выручку умножить на 18% и разделить на 118, полученная величина и будет являться налогом, который организация должны перечислить в бюджет. Этот налог является расходом от продажи материалов и отражается проводкой Д91/2 К68.

https://youtube.com/watch?v=ngqjoIILYt4

В результате проведенной операции необходимо посчитать финансовый результат. Для этого нужно из дебетового оборота 91-го сч. (субсчета 2 (себестоимость + НДС)) вычесть кредитовый оборот 91-го сч. (выручка):

- если полученная величина больше 0, то от сделки мы получили убыток, он заносится в кредит сч. 91/9 в корреспонденции со сч. 99 «Прибыли и убытки», проводка – Д99 К91/9.

- если полученная величина меньше 0, то от сделки мы получили прибыль, которая вносится в дебет сч. 91/9 в корреспонденции со сч. 99, проводка – Д91/9 К99.

После того, как от покупателя материалов будет получена оплата, в бухучете нужно выполнить проводку Д51 К62.

Все проводки в бухгалтерском учете выполняются на основании первичных документов, в данном случае первичным документом будут выступать:

- накладная на отпуск материалов на сторону форма М-15;

- счет-фактура;

- товарная накладная (ТТН);

- выписка банка, свидетельствующая о получении оплаты от покупателя.

Если в процессе продажи материалов организация несла еще какие-то расходы (например, транспортные расходы), то они также отражаются по дебету сч. 91 (проводка Д91/2 К76), после оплаты организацией этих услуг выполняется проводка Д76 К51 (50). Проводки выполняются на основании документов, подтверждающих оказание услуг и оплату этих услуг со стороны организации.

Внесение в УК другого предприятия

Если материалы передаются в уставный капитал другой организации, то признать это расходом организации нельзя. Данный вклад признается финансовым вложением предприятия и отражается на сч. 58/1: проводкой Д58/1 К76 отражается задолженность по вкладу в уставный капитал, а проводкой Д76 К10 оформляется непосредственно передача материальных ценностей в уставный капитал другой организации.

В этом случае материалы выбывают с предприятия по той стоимости, по которой они учтены в бухгалтерском учете.

Безвозмездная передача (дарение)

Расходы по безвозмездной передаче материалов относятся на прочие расходы (проводкой Д91/2 К10 списывается себестоимость ТМЦ). Списание материалов происходит по той стоимости, по которой они учтены в бухгалтерском учете (балансовая стоимость). Так же, как и в случае с продажей материалов, необходимо начислить и уплатить в бюджет НДС, начисляется НДС на рыночную стоимость ТМЦ (проводка Д91/2 К68.

С сайта: https://buhland.ru/uchet-vybytiya-materialov-iz-organizacii-na-storonu/

Начисление УСН: проводки nachislenie_usn_provodki. jpg

Применение упрощенного спецрежима налогообложения регулирует гл. 26. 2 НК РФ. Отличают эту систему простота ведения учета, возможность уплаты единого налога, замещающего собой ряд обязательных сборов и наличие льгот при его расчете. УСН остается актуальной схемой для небольших производств и малого бизнеса.

Рассмотрим, как организуется учет «упрощенцами», и какими записями сопровождается начисление/уплата единого налога.

Агентское вознаграждение в учете принципала и агента

Вознаграждение агентов напрямую связано в БУ с получением денег, исчислением НДС, оплатой товара, поэтому проводки необходимо рассматривать в комплексе.

Основные схемы корреспонденции счетов у агента будут ниже.

Этот вариант применяется, когда агент работает непосредственно от заказчика. Он не владеет товаром, у него отсутствуют доходы (расходы) по сторонним ТМЦ (ПБУ 9/99):

- ДТ 51 — КТ 76 — поступили деньги от принципала для оплаты сделки (с учетом НДС и вознаграждения).

- ДТ 76 — КТ 90/1 — агентское вознаграждение отражено в учете.

- ДТ 90/3 — КТ 68/2 — НДС с вознаграждения.

- ДТ 60 — КТ 51 — оплачено контрагенту за МЦ для заказчика.

- ДТ 76 — КТ 60 — агентские расходы (возмещаемые) отражены в учете, с НДС.

Товары заказчика учитываются по забалансовому принципу — Д002. После отгрузки заказчику, МЦ списываются с К002.

Схема применяется агентом, при его действиях как посредника:

- ДТ 62 — КТ 76 — выручка согласно договору.

- ДТ 51- КТ 62 — покупатель перечислил деньги.

- ДТ 76 — КТ 51 — перечисление денег за реализованные ТМЦ заказчику (за вычетом вознаграждения).

- ДТ 62 — КТ 90/1 — вознаграждение агента отражено в учете.

- ДТ 90/3 КТ 68/2 — НДС на вознаграждение.

- ДТ 76 КТ 62 — к зачету вознаграждение агента.

Ведется забалансовый учет ТМЦ: Д004 – оприходование ТМЦ на продажу, К004 – списаны реализованные ценности. Учет заказчика услуг, принципала, отражает другую сторону той же сделки. Проводки сходны применяемыми по расчетам с поставщиками, но в них отражена еще и работа агента.

Схема применяется, если агент работает непосредственно от имени тех, кто заказал услуги:

- ДТ 76 — КТ 51 — деньги перечислены агенту на различные цели (покупка ТМЦ, возмещение расходов, вознаграждение).

- ДТ 41 — КТ 76 — товар закуплен через агента (такой же проводкой в стоимость товара добавляется вознаграждение, ТЗР).

- ДТ 19 — КТ 76 — НДС покупной стоимости товара (такой же проводкой учитывается НДС с вознаграждения, ТЗР).

- ДТ 68/2 КТ 19 — НДС на вычет.

Так отражаются операции, если агент работает как посредник в сделке:

- ДТ 51 — КТ 62 — получены деньги от агента (полученные от покупателя).

- ДТ 62 — КТ 90/1 — учтена выручка от агента (по отчету).

- ДТ 90/3 КТ 68/2 — НДС на выручку.

- Д20 (или иной «затратный» счет) — К76 — вознаграждение агента учтено.

- ДТ 19 — КТ 76 — НДС на вознаграждение учтено.

- ДТ 68/2 — КТ19 — НДС, вычет.

- ДТ 90/2 — КТ 20 (иной «затратный» счет) — списаны затраты по услугам агента.

- ДТ 76 — КТ 62 — вознаграждение агента к зачету.