Разберемся в понятиях

Проводки в бухгалтерском учете — что это? Это способ отражения хозопераций в бухгалтерском учете, при котором используются бухсчета в соответствии с действующим рабочим планом счетов. Причем большинство операций отражаются по методу двойной записи. Только некоторые проводки в бухгалтерии можно составить простым методом.

Иными словами, для отражения любого совершенного факта хозяйственной деятельности бухгалтер делает запись по дебету одного бухсчета и кредиту другого бухсчета в сумме совершенной операции, выраженной в денежном эквиваленте.

Экономические субъекты при составлении проводки используют рабочий план счетов, который разработан на основании единого плана счетов (ЕПС) и инструкции по его применению. Однако ЕПС зависит от вида экономического субъекта.

Так, некоммерческие организации при разработке РПС используют Приказ Минфина от 31.10.2000 № 94н (ред. от 08.11.2010). Учреждения бюджетной сферы применяют Приказ Минфина № 157н от 01.12.2010 (в ред. 27.09.2017). Однако для бюджетников действуют дополнительные инструкции в соответствии с типом учреждения.

Что понимают под «товаром» в бухгалтерском учете

Товар для бухгалтерии имеет значение любого приобретенного имущества, которое было куплено исключительно с целью перепродать, но уже по завышенной цене.

В бухгалтерском учете все товары учитываются по отпускной цене, и вот из каких расходов она состоит:

- Оплата себестоимости товара при покупке поставщику.

- Расходы, связанные с рекламой и другими информационными нуждами для скорейшей реализации товара.

- Денежные поощрения, которые выдаются посредникам, агентам или торговым представителям в ходе закупки или реализации товара, а также все затраты по приобретению.

Для учета товара, его стоимости и количества, в бухгалтерии используется счет № 41. Предприятия, ИП, находящиеся на упрощенной налоговой системе в стоимость закупленного товара сразу включает и НДС. Если компания является обычным налогоплательщиком, то НДС учитывается отдельно. Узнать закупочную стоимость и размер НДС можно из счета-фактуры или расходных, налоговых накладных от фирм, которые состоят на обычном налогообложении.

Если товар списывается, продается или возвращается, то он будет списываться со счета № 41.01. Механизм списания товара чаще всего происходит по методу нахождения средней стоимости за единицу: одинаковый товар, купленный по разным ценам, суммируется и делится на общее количество единиц. Таким образом и находится средняя стоимость.

Списание товара может проходить по таким счетам:

- при реализации товар списывается на 90 счет, там и происходит сравнение выручки и затрат;

- если произошла порча, потеря или недостача, то с 41 счета сумма списывается на , который так и называется «Потери, недостачи от порчи ценностей»;

- если товар был передан под комиссионную реализацию или сдан агенту, то он называется отгруженным и списывается на 45 счет. Этот счет так и называется «отгруженный товар». После того, как произойдет конечная реализация, товар будет списан на 90 счет с 45-ого. Отпускная цена при этом будет вычисляться точно также как, если бы продажей занималась изначальная компания.

Более подробно об бухгалтерском учете товаров для начинающих — таблицы проводок с примерами.

Какими бывают бухпроводки

Все виды бухгалтерской корреспонденции можно разделить на две большие группы: одинарные (простые) и двойные (метод двойной записи).

Простой метод составления бухгалтерских проводок заключается в том, что для отражения конкретной операции используется только один бухсчет. Данный способ бухгалтерского учета называют простым. Примером таких проводок является отражение движения обязательств и активов на забалансовых счетах.

К примеру, при отражении поступления основного средства на забаланс бухгалтер делает запись: Дебет 01 (для НКО) или Дебет 21 — для бюджетников.

Стоит отметить, что некоторые экономические субъекты вправе вести учет простым методом, простыми словами — составлять одинарные бухпроводки. Однако некоммерческие организации и учреждения бюджетной сферы право на такую привилегию не имеют. Они обязаны вести основной БУ по методу двойной записи. То есть составлять двойные проводки в учете.

Так, двойными бухгалтерскими проводками принято считать записи, составленные с применением двух счетов одновременно. Таким образом, одна операция в денежном выражении — конкретная сумма сразу отражается по дебету одного счета и по кредиту другого счета. Двойные проводки по бухучету (примеры) — таблица — приведены ниже.

Составление двойных записей в бухгалтерском учете бюджетников имеет свои отличительные особенности. Рассмотрим их более подробно.

Проводки по переоценке основных средств

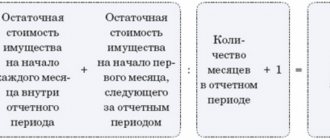

У коммерческих организаций нет обязанности проводить переоценку, если это не закреплено в их учетной политике. Если же закреплено, то переоценка должна проводиться последним днем года с периодичностью не чаще раза в год

При этом бухгалтеру важно правильно отразить в проводках результаты переоценки ОС, в том числе дооценку или уценку стоимости объектов

Цели переоценки

Переоценка может проводиться только в отношении средств, которые являются собственностью организации для определения реальной рыночной стоимости объектов ОС. За время использования ОС меняются цены на материалы, комплектующие, услуги по монтажу, и т.

Кроме того, на показатель именно рыночной стоимости воздействует фактор морального устаревания ОС. Например, рыночная стоимость станка, выпущенного два года назад, будет гораздо ниже его остаточной стоимости, если за это время были выпущены новые, более современные, модели.

В целом, переоценка используется для:

- Определения реальной стоимости ОС на рынке;

- Для финансового анализа состояния организации;

- Если организация планирует привлечение инвестиций или увеличение уставного капитала.

Порядок проведения переоценки

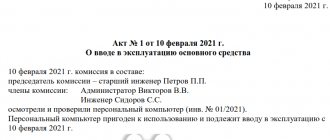

Для проведения переоценки руководитель организации издает соответствующий приказ.

Для пересмотра стоимости объектов ОС необходимо, как минимум, проверить наличие этих объектов в действительности. Если ОС ранее не переоценивалось, пересчет стоимости производится на основании текущей стоимости. Для переоцененных ранее ОС берется восстановительная стоимость. Пересчитывается как первоначальная стоимость объекта, так и сумма амортизации.

Существуют два способа переоценки стоимости ОС:

- прямой перерасчет;

- индексация.

Для того чтобы результаты переоценки имели юридическую силу, предприятие для переоценки должно воспользоваться услугами профессиональных компаний-оценщиков.

Виды переоценки

В результате пересчета стоимость объекта ОС может как повыситься, так и снизиться. В первом случае говорят о дооценке, во втором — об уценке объекта.

Пример дооценки основных средств с проводками

При увеличении стоимости ОС получаем дооценку. Следовательно, необходимо будет пересчитать и накопленную амортизацию.

Вычислив коэффициент износа, мы можем переоценить сумму амортизации:

- 25 000 руб./100 000 руб. = 25 %;

- то есть 110 000 руб.*25% = 27 500 руб.

Бухгалтер организации при дооценке основных средств сделал следующие проводки:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 01 | 83 | Отражение стоимости дооценки (110 000-100 000=10 000) | 10 000 | Бухгалтерская справка |

| 83 | 02 | Отражение пересчета амортизации (27 500 — 250 000 = 2 500) | 2 500 | Бухгалтерская справка |

Пример уценки основных средств с проводками

При снижении стоимости ОС получаем уценку:

- Определяем степень износа: 200 000 руб./50 000 руб.= 25%;

- Рассчитываем новую сумму амортизации: 160 000 руб. * 25% = 40 000 руб.

Проводки по уценке ОС в бухучете:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 91.2 | 01 | Отражено уменьшение стоимости объекта (200 000-160 000) | 40 000 | Бухгалтерская справка |

| 02 | 91.1 | Отражено уменьшение начисленной амортизации (50 000 — 40 000) | 10 000 | Бухгалтерская справка |

Экономический смысл переоценки

Переоценка ОС может помочь снизить налоговую нагрузку. В частности, уменьшить сумму налога на имущество.

Переоценка основных фондов проводится только в бухгалтерском учете, поэтому после ее проведения неизбежно возникают разницы с НУ, что влияет также и на налог на прибыль.

С сайта: https://buhspravka46.ru/buhgalterskie-provodki/provodki-po-pereotsenke-osnovnyih-sredstv.html

Особенности составления записей в бухучете

Определим ключевые особенности составления проводок для учреждения бюджетной сферы:

- Способы отражения хозяйственных операций в учете должны быть закреплены в учетной политике организации.

- Все записи должны быть отражены в учете исключительно в рублях, то есть в валюте Российской федерации.

- Бухпроводки подлежат регистрации в некоторых первичных документах, а после отражаются в учетных регистрах: специальных журналах или ордерах.

- При отражении записей необходимо соблюдать хронологический порядок.

- При обнаружении ошибок и неточностей в бухгалтерских записях необходимо внести исправительные записи, согласно установленному порядку.

Оговоримся сразу, что сама организации обязана утвердить рабочий план бухсчетов. То есть перечислить те счета и субсчета, которые предприятие будет непосредственно использовать в бухучете. Составляя бухгалтерские проводки, таблица может содержать все счета по инструкциям, а может только конкретные значения.

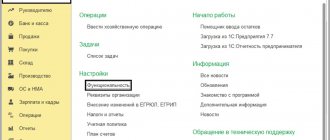

Составление онлайн

Компьютерные технологии позволяют значительно облегчать труд. Там, где раньше требовалось 5-6 бухгалтеров, сейчас справляется один. Проводки онлайн, бухучет, проверка на ошибки — этим перечень доступных возможностей не ограничивается.

Онлайн технологии существенно облегчают жизнь

Современные программно-аппаратные комплексы в зависимости от того, какие операции будут проводиться, предлагают уже готовые решения. Бухгалтеру остаётся только подтвердить действия. Зарплата, авансовый отчет — проводки охватывают практически всё. Единственное, что ещё не реализовано в учёте — это введение первичных данных. Увы, но это всё ещё прерогатива человека. Тогда как составление проводок с помощью компьютеров и даже онлайн-сервисов — это уже сегодняшний день.

Как составлять: ключевые принципы

Чиновники предусмотрели основные принципы составления, которые следует соблюдать в обязательном порядке. Разберемся, какие требования к составлению записей закреплены на законодательном уровне:

- Все счета разделяются на активные, пассивные и активно-пассивные бухсчета.

- На активных БСЧ на конец периода может числиться только дебетовый остаток. К примеру, это СЧ для отражения основных средств. Простыми словами, остаточная стоимость ОС не может иметь отрицательный (кредитовый) остаток.

- Пассивные счета имеют только кредитовый остаток. Дебетовое сальдо на отчетную дату говорит об ошибке в учете. Пример: бухсчета для отражения обязательств 0 302 00 000 могут иметь только сальдо по кредиту.

- Активно-пассивные СЧ могут иметь и кредитовый, и дебетовый остаток. Например, бухсчета для отражения налогов и страховых взносов 0 303 00 000 (сальдо может быть по кредиту — задолженность, или по дебету — переплата).

На основании данных бухсчетов формируется итоговый финансовый отчет — бухгалтерский баланс. Показатели пассивных счетов формируют пассив баланса, активные, соответственно, актив. А вот активно-пассивные СЧ могут отражаться и в активе, и в пассиве баланса. Например, переплата по налогам (дебетовое сальдо по сч. 0 303 00 000) формирует актив, а задолженность по тому же счету — пассив.

Далее определим примеры бухгалтерских проводок для бюджетников.

Выбытие оборудования

Выбытие оборудования может осуществляться как путем ликвидации, так и путем продажи.

Продажа оборудования

| Дт | Кт | Описание | Сумма | Документ |

| 01 Выбытие ОС | 01 | Списание первоначальной стоимости | 112 000 руб. | Акт ОС-3 |

| 02 | 01 Выбытие ОС | Списание начисленной амортизации | 34 000 руб. | Акт ОС-3 |

| 91_2 | 01 Выбытие ОС | Списание остаточной стоимости | 78 000 руб. | Акт ОС-3 |

| 62 | 91_1 | Начислена выручка | 84 000 руб. | Акт приема-передачи |

| 91_2 | 68 НДС | Начислен НДС от продажи | 12 814 руб. | Счет-фактура |

Ликвидация оборудования

| Дт | Кт | Описание | Сумма | Документ |

| 02 | 01 Выбытие ОС | Отражение суммы износа | 74 000 руб. | Акт на списание ОС |

| 01 Выбытие ОС | 01 | Отражение первоначальной стоимости | 81 000 руб. | Акт на списание ОС |

| 91_2 | 01 Выбытие ОС | Списание остаточной стоимости | 7 000 руб. | Акт на списание ОС |

Примеры бухгалтерских записей

Итак, определим примеры проводок в бухгалтерском учете для бюджетной организации. Типовые записи рассмотрим в разрезе основных направлений бухгалтерского учета.

Начисляем заработную плату НДФЛ и взносы

| Операция | Дебет | Кредит |

| Начислена заработная плата | 0 401 20 211 0 109 ХХ 211 | 0 302 11 730 |

| Начислен больничный лист за счет ФСС | 0 303 02 830 | 0 302 13 730 |

| Начислен НДФЛ | 0 302 11 830 | 0 303 01 730 |

| Исполнительный лист, профсоюзные взносы удержаны из заработка | 0 302 11 830 | 0 304 03 730 |

| Зарплата перечислена на карты работников | 0 302 11 830 | 0 201 11 610 |

| Выплачено пособие за счет средств ФСС | 0 302 13 730 | 0 201 11 610 |

| Начислены страховые взносы | 0 401 20 213 0 109 ХХ 213 | 0 303 02 730 – ВНиМ 0 303 06 730 – НС и ПЗ 0 303 07 730 — ФФОМС 0 303 10 730 — ОПС |

| Налоги и взносы оплачены | 0 303 ХХ 830 | 0 201 11 610 |

Расчеты с поставщиками и подрядчиками

| Перечислен аванс в счет предстоящего оказания услуг, работ, поставок товара | 0 206 21 560 — связь 0 206 22 560 — транспорт 0 206 23 560 — коммуналка 0 206 24 560 — аренда 0 206 25 560 — работы по обслуживанию 0 206 26 560 — прочие работы, услуги | 0 201 11 610 |

| Услуги приняты к бухучету | 0 401 20 ХХХ | 0 302 ХХ 730 |

| Отражен зачет аванса | 0 302 ХХ 830 | 0 206 ХХ 660 |

| Перечислен остаток задолженности | 0 302 ХХ 830 | 0 201 11 610 |

Учет основных средств

| Отражен аванс, перечисленный поставщику основного средства | 0 206 31 560 | 0 201 11 610 |

| Отражена поставка ОС | 0 106 ХХ 310 | 0 302 31 730 |

| Зачтен аванс | 0 302 31 830 | 0 206 31 660 |

| Перечислен окончательный расчет | 0 302 31 830 | 0 201 11 610 |

| Приняты к учету услуги по доставке, установке, настройке, монтажу объекта (затраты включаются в первоначальную стоимость ОС) | 0 106 ХХ 310 | 0 302 2Х 730 |

| Объект принят к учету по сформированной первоначальной стоимости | 0 101 ХХ 310 | 0 106 ХХ 310 |

Учет материальных запасов

| Перечислен аванс за поставку МПЗ | 0 206 34 560 | 0 201 11 610 |

| МПЗ поставлены по договору | 0 105 ХХ 340 | 0 302 34 730 |

| Зачтен аванс | 0 302 34 830 | 0 206 34 660 |

Далее предлагаем ознакомиться с ключевыми особенностями составления бухгалтерских записей для учреждений бюджетной сферы и НКО. В статьях найдете актуальные примеры бухгалтерской корреспонденции, а также нормы действующего законодательства и основные правила организации и ведения учета по направлениям (основные средства, зарплата, расчеты и прочее).

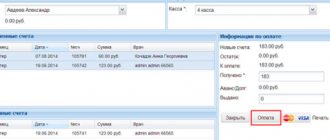

Отражение доходов, расходов и финансовых результатов

| Операция | Дебет | Кредит |

| Доходы и расходы от основной деятельности | ||

| Отражена выручка от продаж | 62 | 90 |

| Начислен НДС на сумму реализации | 90 | 68 |

| Отражена себестоимость проданных товаров, продукции, оказанных услуг | 90 | 41, 43, 20 |

| Отражено списание управленческих расходов | 90 | 26 |

| Списаны коммерческие расходы | 90 | 44 |

| Прочие доходы и расходы | ||

| Получены доходы от прочей реализации | 62 | 91 |

| Списана стоимость проданных материалов | 91 | 10 |

| Начислены проценты по полученным кредитам и займам | 91 | 66, 67 |

| Начислены проценты по выданным кредитам и займам | 66, 67 | 91 |

| Финансовые результаты | ||

| Отражена прибыль, полученная от реализации | 90 | 99 |

| Отражен убыток, полученный от реализации | 99 | 90 |

| Положительный результат от прочей деятельности | 91 | 99 |

| Отрицательный результат от прочей деятельности | 99 | 91 |

| Начислен налог на прибыль | 99 | 68 |

| В конце года отражена нераспределенная прибыль | 99 | 84 |

| По результатам года отражен полученный убыток | 84 | 99 |

| Принято решение о выплате дивидендов | 84 | 75 |

| Перечислены дивиденды учредителям | 75 | 51 |

Правовые документы

- Приказом Минфина № 94н

Составляем корреспонденцию: шпаргалка для бюджетников

| По основным средствам | «Какие бухпроводки использовать бюджетникам для бухучета основных средств» |

| «Как вести бухучет начислений по амортизации: расчеты и бухпроводки» | |

| «Как списать основные средства бюджетного учреждения» | |

| «Разбираемся в особенностях учета и налогообложения при продаже основных средств» | |

| Расчеты с поставщиками и подрядчиками | «Как вести учет расчетов с поставщиками и подрядчиками» |

| «Как отразить неустойку в бухучете: корреспонденция и правила» | |

| «Как отражать в учете банковские гарантии» | |

| Заработная плата и пособия | «Какие бухпроводки использовать, чтобы отразить операции по зарплате» |

| «Как вести учет депонированной зарплаты» | |

| «Какие бухпроводки использовать для учета пособий» | |

| Безналичные расчеты | «Как отразить в учете операции по расчетному счету» |

| Кассовая дисциплина | «Как вести учет наличных денежных средств» |

| «Проверь себя: порядок ведения кассовых операций» | |

| Расчеты с подотчетниками | «Как вести учет расчетов с подотчетными лицами» |

| «Как удержать из зарплаты подотчетную сумму» | |

| «Оформляем возврат подотчетных сумм» | |

| «Как вести бухучет командировочных расходов в бюджетной организации» |

Нематериальные активы

Нематериальными активами на предприятии принято называть ценности без определенных материально-вещественных границ, их нельзя потрогать или увидеть, осязать. Но они могут использоваться на протяжении длительного периода времени и приносить доход. Стоимость их также переносится на амортизационные отчисления.

Чаще всего, нематериальными активами являются права, которые возникают в виде:

- авторских и других договоров на созданные произведения искусства, литературы, объекты программирования и др.;

- патентов по изобретениям, свидетельств, промышленных образцов, лицензий и товарных знаков для их применения.

Таблицы проводок НМА для начинающих — Учет НМА.