Основания для снятия с учета организации – плательщика ЕНВД

Снятие организации с «вмененного» учета производится при наличии соответствующих оснований. Они перечислены в абз.3 п.3 ст.346.28 НК РФ. В частности, это:

1. прекращение ведения предпринимательской деятельности, облагаемой ЕНВД; 2. переход на иной режим налогообложения: — добровольный или; — вынужденный (при нарушении условий применения спецрежима, изменении местного законодательства).

К примеру, средняя численность работников компании за предшествующий год превысила установленный лимит в 100 человек (пп.1 п.2.2 ст.346.26 НК РФ). Или более четверти уставного капитала «вмененщика» стало принадлежать другим организациям (пп.2 п.2.2 ст.346.26 НК РФ). При данных обстоятельствах налогоплательщик утрачивает право на применение ЕНВД и должен сняться с «вмененного» учета (п.2.3 ст.346.26 НК РФ).

Помимо этого, слететь со спецрежима можно, если начать вести деятельность в рамках договора простого товарищества или договора доверительного управления имуществом (абз.2 п.2.1 ст.346.26 НК РФ). Либо осуществляемый вид деятельности исключен местными властями из перечня облагаемых ЕНВД.

Обратите внимание! Временное приостановление «вмененной» деятельности (например, по причине болезни, нехватки денег, перепрофилирования бизнеса, приостановления действия лицензии и т.д.) тоже является поводом для снятия с учета в качестве плательщика ЕНВД.

По мнению Минфина, раз сумма единого налога рассчитывается исходя из вмененного дохода, а не реально полученного, то налоговая декларация просто не может содержать нулевых данных. Поэтому организация, даже если фактически не работала, остается плательщиком ЕНВД и должна в общеустановленном порядке заполнить «вмененный» отчет, сдать его, заплатить налог. И будет делать это до тех пор, пока не снимется с налогового учета (письма: от 15.04.2014 г. № 03-11-09/17087, от 04.07.2013 г. № 03-11-11/25779, от 09.07.2010 г. № 03-11-11/192, от 14.09.2009 г. № 03-11-06/3/233 и др.). Представление «нулевых» деклараций по ЕНВД в данном случае Налоговым кодексом не предусмотрено.

Недавно такие выводы поддержал и Верховный суд РФ (Определение от 20.06.2016 г. № 309-КГ16-6120).

Налоговая служба ранее не возражала против подачи «нулевых» деклараций по ЕНВД, и поэтому необходимости сниматься с «вмененного» учета у налогоплательщиков не возникало (письма ФНС России: от 07.06.2011 г. № ЕД-4-3/9023, от 27.08.2009 № ШС-22-3/). Однако позже присоединилась к позиции Минфина (письма ФНС России: от 30.08.2012 г. № ЕД-4-3/, от 10.10.2011 г. № ЕД-4-3/).

То же самое дело обстоит и с ситуацией, когда отсутствуют физические показатели (к примеру, истек срок действия договора аренды торгового места). Если плательщик ЕНВД продолжает числиться на налоговом учете, то он в обычном порядке отчитывается по единому налогу. При этом для расчетов использует физический показатель за последний налоговый период, в котором велась деятельность (письма Минфина России: от 30.01.2015 г. № 03-11-11/3564, от 24.10.2014 г. № 03-11-09/53916, от 15.04.2014 г. № 03-11-09/17087 и др.). Чтобы освободиться от обязанности по уплате ЕНВД, нужно сняться с «вмененного» учета.

Срок сдачи декларации и уплаты налога за Ⅲ квартал.

Организации и индивидуальные предприниматели, являющиеся плательщиками Единого налога на вмененный доход должны ежеквартально предоставлять отчетность в налоговую инспекцию до 20 числа месяца, который следует за отчетным кварталом. Поэтому cрок сдачи декларации по ЕНВД за третий квартал текущего — это 20 октября 2021г.

При подача декларации позже этого срока ИФНС может наложить штраф в размере 5% от суммы ЕНВД, которая должна быть уплачена за Ⅲ квартал, но не менее 1 тыс. руб. и не более 30% от суммы налога к уплате. Штраф рассчитывают за каждый месяц просрочки, в том числе неполный (ст. 119 НК РФ).

Налог должен быть перечислен в бюджет не позднее 25-го числа месяца, следующего за отчетным периодом. За Ⅲ квартал 2021 г. срок уплаты ЕНВД – до 25 октября включительно. Но поскольку этот день является выходным, то дата переносится на следующий рабочий день – 26.10.2020.

Порядок подачи заявления по форме № ЕНВД-3

Снятие организации с учета в качестве плательщика ЕНВД осуществляется в заявительном порядке (абз.3 п.3 ст.346.28 НК РФ, п.6 ст.6.1 НК РФ). То есть компания должна представить в ИФНС соответствующее заявление. Его форма № ЕНВД-3 и порядок заполнения утверждены Приказом ФНС России от 11.12. 2012 г. № ММВ-7-6/

Не путайте с формой № ЕНВД-4, которая утверждена тем же приказом, но предназначена для снятия с «вмененного» учета индивидуальных предпринимателей.

Когда подается заявление

Подать заявление по форме № ЕНВД-3 нужно в течение 5-ти рабочих дней с момента возникновения оснований для этого:

- прекращения предпринимательской деятельности;

- перехода на иной режим налогообложения.

При этом датой снятия с учета будет считаться та, что указана в заявлении.

Если организация нарушила условия работы на спецрежиме, то обязанность сняться с учета в качестве плательщика ЕНВД у нее возникает с последнего дня месяца налогового периода, в котором допущены нарушения. В течение 5-ти рабочих дней, начиная с указанной даты, она подает заявление.

Налоговый орган в свою очередь в течение 5-ти рабочих дней с момента получения заявления по форме № ЕНВД-3 обязан снять организацию с «вмененного» учета (абз.4 п.3 ст.346.28 НК РФ). Об этом он направляет соответствующее уведомление (форма № 1-5-Учет утверждена Приказом ФНС России от 11.08.2011 г. № ЯК-7-6/). Все регистрационные действия ИФНС производит бесплатно (п.6 ст.84 НК РФ).

Если компания, прекратившая вести деятельность на ЕНВД, нарушила срок представления заявления, то она будет снята с учета не ранее последнего дня месяца, в котором такое заявление представила. То есть ей придется заплатить налог еще за один полный месяц ведения деятельности на «вмененке», а не за фактическое количество дней работы на спецрежиме, как это предусмотрено п.10 ст.346.29 НК РФ.

Данная мера была введена с 01.01.2013 года в целях симулирования хозяйствующих субъектов, прекративших (приостановивших) деятельность на ЕНВД, к снятию с учета (письмо ФНС России от 30.08.2012 г. № ЕД-4-3/14362).

Куда подается заявление

По общему правилу заявление представляется в ИФНС по месту учета в качестве плательщика ЕНВД. Однако если компания прекращает применение ЕНВД в отношении таких видов деятельности, как:

- грузовые и пассажирские перевозки;

- развозная и разносная торговля;

- размещение рекламы на транспортных средствах,

то подавать заявление нужно в ИФНС по месту нахождения организации.

Как подается заявление

Заявление можно направить в инспекцию (п.5.1 ст.84 НК РФ):

- по почте (на бумаге заказным письмом с описью вложения);

- по ТКС (в электронном виде).

Или вручить налоговому работнику лично / передать через представителя.

Теперь подробнее поговорим о том, как заполнить заявление по форме № ЕНВД-3:

- страницу 001 документа и;

- приложение к форме.

Общие правила заполнения заявления по форме № ЕНВД-3

Заявление о снятии с учета в качестве плательщика единого налога (форма № ЕНВД-3) заполняется по тем же общим правилам, что и формы заявлений № ЕНВД-1 и № ЕНВД-2.

Итак, документ состоит из определенного набора полей, которые должны быть заполнены, если порядком не установлено иное. Каждому показателю соответствует одно поле и в каждом поле указывается только один показатель. Исключением из этого правила является значение даты. Для него предусмотрено 3 поля: день, месяц и год, разделенные точкой («.»). Например: «01.01.2017».

Заявление можно заполнить:

- от руки;

- на компьютере.

Если организация воспользовалась первым способом, то:

- ручка, с помощью которой вносится вся необходимая информация заявление, должна быть синей или черной;

- текстовые, числовые и кодовые значения показателей заполняются слева направо, начиная с первой (левой) ячейки (знакоместа) поля;

- текстовые данные пишутся заглавными печатными буквами;

- незаполненные / незаполненные до конца поля прочеркиваются посередине пустых ячеек.

Если организация заполняет заявление с помощью программы на компьютере, то печать знаков должна быть выполнена шрифтом Courier New высотой 16 — 18 пунктов. При этом отсутствие обрамлений ячеек и прочерков в незаполненных ячейках не будет считаться нарушением.

И еще несколько общих правил:

- нельзя исправлять ошибки с помощью корректирующих или иных аналогичных средств;

- запрещается печатать документ / бланк документа на одном листе с двух сторон;

- не допускается скреплять листы заявления.

Порядок заполнения страницы 001 Заявления по форме № ЕНВД-3

1. В поле «ИНН» указывается идентификационный номер налогоплательщика, состоящий из 10 цифр. Этот код присваивается организации единожды при ее регистрации по месту нахождения и является неизменным. Посмотреть его можно в свидетельстве о постановке на учет.

Если учета по месту ведения облагаемой ЕНВД деятельности через обособленное подразделение, то в поле «ИНН» заявления она также указывает этот номер.

В поле «КПП» указывается 9-тизначный код причины по постановки на учет. Его присваивает ИФНС, в которой организация стоит на учете в качестве плательщика ЕНВД.

Обратите внимание! КПП может быть несколько, в зависимости от того на скольких налоговых территориях ведется «вмененная» деятельность.

В 5-6 позиции данного кода должны присутствовать цифры:

- «35» – для российских организаций;

- «77» – для иностранных организаций.

Узнать КПП можно из уведомления, которое налоговики направляют компании после регистрации по месту ведения деятельности на ЕНВД.

Обратите внимание! Пустых ячеек в данных полях оставаться не должно.

2. В поле «код налогового органа» указывается код той ИФНС, в которую подается заявление. Ярославские организации могут узнать его на сайте ФНС России с помощью специальной формы для поиска. Или из таблицы, представленной ниже.

Таблица 1 – Коды налоговых инспекций Ярославской области

| Код ИФНС | Наименование ИФНС | Обслуживает налогоплательщиков |

| 7600 | Управление Федеральной налоговой службы по Ярославской области | |

| 7602 | Инспекция Федеральной налоговой службы по Дзержинскому району г. Ярославля | Дзержинского района г. Ярославля |

| 7603 | Инспекция Федеральной налоговой службы по Заволжскому району г. Ярославля | Заволжского района г. Ярославля |

| 7604 | Межрайонная инспекция Федеральной налоговой службы № 5 по Ярославской области | Кировского, Фрунзенского, Красноперекопского р-нов г. Ярославля |

| 7606 | Инспекция Федеральной налоговой службы по Ленинскому району г. Ярославля | Ленинского района г. Ярославля |

| 7608 | Межрайонная инспекция Федеральной налоговой службы № 1 по Ярославской области | г. Переславль-Залесского, Переславль-Залесского муниципального района |

| 7609 | Межрайонная инспекция Федеральной налоговой службы № 2 по Ярославской области | Ростовского, Борисоглебского, Гаврилов-Ямского муниципальных р-нов |

| 7610 | Межрайонная инспекция Федеральной налоговой службы № 3 по Ярославской области | г. Рыбинска, Рыбинского, Пошехонского муниципальных р-нов |

| 7611 | Межрайонная инспекция Федеральной налоговой службы № 4 по Ярославской области | Тутаевского, Большесельского, Любимского, Первомайского, Даниловского муниципальных р-нов |

| 7612 | Межрайонная инспекция Федеральной налоговой службы № 8 по Ярославской области | Угличского, Брейтовского, Мышкинского, Некоузского муниципальных р-нов |

| 7627 | Межрайонная инспекция Федеральной налоговой службы № 7 по Ярославской области | Ярославского, Некрасовского муниципальных р-нов |

3. В одиночной ячейке под названием документа (поле «Прошу в соответствии с пунктом 3 статьи 346.28 Налогового кодекса Российской Федерации снять с учета организацию в связи») проставляется цифра, которая соответствует основанию для снятия с учета:

- «1» – если прекращена деятельность на ЕНВД;

- «2» – если осуществляется переход на иной режим налогообложения;

- «3» – если нарушены требования для применения ЕНВД, установленные пп.1 и пп.2 п.2.2 ст.346.26 НК РФ;

- «4» – если основанием не является ни один из вышеперечисленных пунктов.

Цифра 4 также указывается, если организация сообщает о прекращении ведения:

— какого-то конкретного вида деятельности; — деятельности по какому-либо адресу.

4. В следующей одиночной ячейке указывается цифра в зависимости от того, кто представляет заявление:

- «1» – если российская организаций;

- «2» – если иностранная организация.

5. Ниже расположенные четыре строки отведены для указания полного наименования организации в соответствии с учредительными документами.

6. Далее указывает ОГРН организации из 13 цифр в соответствующем поле.

7. Дата прекращения применения системы налогообложения в виде ЕНВД фиксируется в специально отведенных для этого полях в формате ДД.ММ.ГГГГ. Но при условии, что основание для снятия с учета соответствует цифре 1, 2 или 4.

Если организацией нарушены требования пп.1 и пп.2 п.2.2 ст.346.26 НК РФ (основание «3»), в полях никакое значение не указывается, пустые ячейки прочеркиваются.

8. В поле «Приложение к заявлению составлено на» указывается количество страниц приложения к форме № ЕНВД-3.

9. Если заявление подается в ИФНС через представителя, то в поле «с приложением копии документа на» проставляется количество листов копии документа, подтверждающего полномочия данного лица.

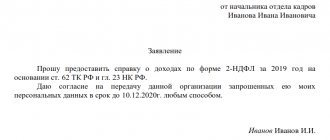

Далее заполняется раздел «Достоверность и полноту сведений, указанных в настоящем заявлении, подтверждаю».

10. В одиночной ячейке с помощью цифр указывается лицо, которое представляет заявление в налоговый орган:

- «3» – если им является руководитель организации;

- «4» – если им является представитель организации.

11. В строках, отведенных под поле «фамилия, имя, отчество полностью» указывается построчно ФИО (отчество при наличии) руководителя организации либо ее представителя.

12. В поле «ИНН» указывается ИНН из 12 цифр физического лица – руководителя / представителя организации.

13.Далее указывается номер контактного телефона, по которому можно связаться с руководителем / представителем организации. Значение должно быть без пробелов и прочерков.

14. Ниже руководитель / представитель организации ставит свою подпись и указывает дату подписания заявления. Следите за тем, чтобы разница между датой подписания документа и датой прекращения применения спецрежима ЕНВД не превышала 5 рабочих дней.

15. Последние нижние строчки заполняются, если организацию в ИФНС представляет доверенное лицо. В них указываются наименование и дата документа (доверенности, договора и т. д.), подтверждающего полномочия представителя.

Два раздела — с правой стороны «Заполняется работником налогового органа» и снизу «Сведения о снятии с учета» — заполняются налоговым работником. Их организация не трогает.

В результате у нас получилась первая страница заявления по форме № ЕНВД-3.

Отмена ЕНВД с 2021 года

Срок работы с использованием ЕНВД в соответствии с главой 26.3 НК РФ установлен до 2021 года. Такое ограничение введено Федеральным законом от 29.06.2012 N 97-ФЗ.

Свежие материалы

- Форма ЕНВД 1 код по КНД 1111022 Форма №ЕНВД-1 КНД-1111022 Заявление о постановке на учет организации в качестве налогоплательщика единого налога на…

- Форма ЕНВД 4 Ответ подготовлен экспертами Линии консультаций Атлант-правоЗадать свой вопрос 31.10.2019 Вопрос: Юридическое лицо имеет центральное подразделение…

- Плательщики ЕНВД плательщиками НДС Добавить в «Нужное» Актуально на: 28 ноября 2021 г.Плательщики ЕНВД не являются плательщиками НДС, поэтому…

- Форма 0504425 образец заполнения ЗАПИСКА-РАСЧЕТ: РЕКОМЕНДАЦИИ ПО ОФОРМЛЕНИЮИ.В. Артемова,главный бухгалтер, консультант В этом номере журнала мы начинаем публиковать цикл…

Порядок заполнения приложения к форме № ЕНВД-3

Сразу обратим внимание, что таких приложений может быть несколько. Все зависит от того, сколько видов деятельности на ЕНВД организация прекращает и /или сколько «вмененных» адресов закрывает.

1. В полях «ИНН» и «КПП» указываются идентификационный номер налогоплательщика и код причины постановки на учет по тому же принципу, по которому заполнялась 1-ая страница заявления.

Далее заносятся сведения об осуществляемых видах деятельности и местах их осуществления, в отношении которых организация снимается с «вмененного» учета.

2. Код вида предпринимательской деятельности берется из Приложения № 5 к Порядку заполнения налоговой декларации по единому налогу на вмененный доход для отдельных видов деятельности (утв. Приказ ФНС России от 04.07.2014 г. № ММВ-7-3/). Смотрите таблицу ниже.

Таблица 2 – Коды видов предпринимательской деятельности

| Код вида предпринимательской деятельности | Виды предпринимательской деятельности |

| 01 | Оказание бытовых услуг |

| 02 | Оказание ветеринарных услуг |

| 03 | Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

| 04 | Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

| 05 | Оказание автотранспортных услуг по перевозке грузов |

| 06 | Оказание автотранспортных услуг по перевозке пассажиров |

| 07 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

| 08 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

| 09 | Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

| 10 | Развозная и разносная розничная торговля |

| 11 | Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

| 12 | Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

| 13 | Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

| 14 | Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

| 15 | Распространение наружной рекламы с использованием электронных табло |

| 16 | Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

| 17 | Оказание услуг по временному размещению и проживанию |

| 18 | Оказание услуг по временному размещению и проживаниюОказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

| 19 | Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

| 20 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

| 21 | Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

| 22 | Реализация товаров с использованием торговых автоматов |

3. Ниже указываются сведения об адресе места осуществления деятельности, облагаемой ЕНВД:

- почтовый индекс;

- код региона;

- район;

- город;

- населенный пункт;

- улица (проспект, переулок и т.д.);

- номер дома (владения);

- номер корпуса (строения);

- номер квартиры.

Узнать цифровой код региона можно из справочника «Субъекты Российской Федерации» (Приложение № 2 к Приложению № 9 Приказа ФНС России от 11.12.2012 г. № ММВ-7-6/).

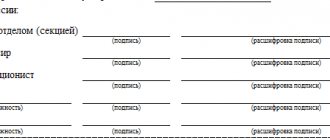

4.В поле «Достоверность и полноту сведений, указанных на данной странице, подтверждаю» руководитель / представитель организации расписывается.

Важно! Если организация прекращает применение ЕНВД в отношение более 3-х видов предпринимательской деятельности и/или мест их осуществления, то берутся дополнительные листы приложения.

В итоге мы имеет заполненную страницу приложения к форме № ЕНВД-3.

Особенности заполнения

Налоговые органы принимают форму заполненную как вручную, так и в электронном виде. Для рукописного текста пользуйтесь черной или фиолетовой ручкой. В обоих случаях проверяйте, чтобы каждый символ находился в своей ячейке.

Недопустимы исправления, а также пустые поля за исключением тех, где нужен пробел. Когда название переносится на новую строку, перед ним нужна одна пустая клетка, как в примере.

Если форму подает не руководитель компании, а представитель, на него нужно заполнять соответствующие поля. В графе «Документ” предусмотрено только название — устав, доверенность и т.п. В случаях, когда у ответственного лица отсутствует отчество, эту строку оставляют пустой. У нас форма ЕНВД-3 подаётся доверенным лицом.

Обратите внимание: коды видов предпринимательской деятельности для ЕНВД

КПП должен соответствовать тому, что вы указали в ЕНВД-1. Если вы закрываете предприятие или переходите на другую налоговую ставку, количество видов деятельности может увеличиться. Для этого распечатайте 2 экземпляра приложения и внесите следующие (после третьей) услуги в ячейки на второй странице. Соответственно, поменяется и число страниц в документе, что отражено на титульной странице. У нас — 2 кода вида предпринимательской деятельности, и хватило одного листка приложения: