Коэффициент выбытия основных средств

Коэффициент выбытия ОС – это показатель, который описывает, какая часть ОС, числящихся в организации на начало периода отчета, выбыла за отчетный период по причине износа.

Он рассчитывается по следующей формуле:

Квыб = ОСвыб / ОСнп

Где:

- Квыб – коэффициент выбытия основных средств;

- ОСвыб – стоимость ОС, которые выбыли из учета организации за период отчета;

- ОСнп – стоимость ОС, числящихся в учете компании на дату начала периода отчета.

Под стоимостью ОС подразумевается их первоначальная стоимость, та, по которой объект приняли к учету.

Также, коэффициент можно рассчитать по сведениям из бух. баланса:

Квыб = стр. 180, гр. 5 / стр. 180, гр. 3

Расчет коэффициента осуществляется по группам ОС и по организации в целом. Показатели выбытия сравнивают и с общеотраслевыми и с теми, которые рассчитываются по собственным группам ОС компании.

Высокое или низкое значение коэффициента не является ни положительным, ни отрицательным явлением. Коэффициент выбытия сравнивают с коэффициентом обновления. Он представляет собой отношение цены введенных ОС к цене на конец года.

При значении коэффициента выбытия больше значения коэффициента обновления цена группы основных средств становится меньше. Значит, что основных средств больше выбывает, чем обновляется. Если, наоборот, коэффициент обновления больше, значит, поступление превышает выбытие. Это говорит об эффективной политике и о расширении производства.

Коэффициент выбытия основных средств является особо важным для организаций, занимающихся промышленностью. Их ОС обладают наибольшим удельным весом и оказывают большое влияние на качество изготавливаемых товаров и объемы производства.

Ограничения на безвозмездную передачу

Передаваемые объекты могут быть:

- основными средствами;

- товарами;

- денежными средствами;

- готовой продукцией;

- нематериальными активами;

- материалами;

- ценными бумагами;

- имущественными требованиями (правами), например, это может быть переданное бескорыстно коммерческой организацией право пользования земельным участком некоммерческому учреждению или бескорыстная уступка коммерческим предприятием права требования уплаты долга своего должника некоммерческой организации.

Коммерческим предприятиям установлен допустимый предел стоимости безвозмездно передаваемых ценностей — до 3 тыс. руб. Это ограничение не распространяется на операции с физлицами и общественными организациями, благотворительными и иными фондами, бюджетными учреждениями, потребительскими кооперативами, религиозными и другими некоммерческими организациями.

Кроме того, возможно безвозмездно передавать имущество коммерческим организациям-учредителям, но при условии, что подобные операции оговорены в уставе. Дарение ценностей между коммерческими организациями на сумму более 3 тыс. руб. считается нарушением требований закона, и такая сделка может быть признана недействительной (п. 1 ст. 168, подп. 4 п. 1 ст. 575 ГК РФ).

При дарении ценностей стоимостью свыше 3 тыс. руб. гражданину или некоммерческой организации следует оформить письменный договор дарения (ст. 574 и 575 ГК РФ).

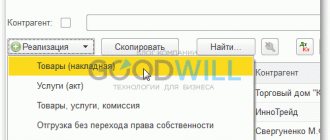

О бланке, используемом для составления товарной накладной, читайте в статье «Унифицированная форма ТОРГ-12 — бланк и образец».

Учет выбытия основных средств

ОС могут выбыть из учета организации в следующих случаях:

- Продажа ОС другому физлицу или юрлицу;

- Моральный или физический износ объекта;

- Передача имущества в качестве взноса в УК других фирм;

- Передача по контракту дарения или мены;

- Ликвидация при ЧС и авариях;

- Списание объектов, сданных в аренду с правом покупки;

- Иные случаи.

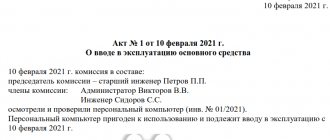

Принять решение о списании объекта имеет право только специальная комиссия, которая:

- Изучает объект;

- Определяет причины, по которым он выбывает;

- Определяет виновных работников в случае преждевременного списания;

- Определяет, можно ли использовать какие-либо элементы оборудования;

- Контролирует извлечение цветных металлов из ОС;

- Формирует акт.

Процесс выбытия сопровождается оформлением следующих документов:

- Накладная на прием-передачу ОС;

- Акт на списание объектов ОС.

Учет выбытия основных средств ведется на счете 91-3. Списание ОС по причине продажи и по причине негодности различаются своей экономической сущностью. В первом случае суть заключается в передаче права собственности, а во втором – о невозможности использования объекта.

При оформлении дарственной

Если объект оформляется в качестве дарственной, подготавливаются к реализации следующие процессы:

- Фиксирование изначальной цены

- Амортизация

- Списание стоимости уже амортизированной

- Финансовые убытки, получившиеся в результате передачи

- Прибавление НДС

| ДТ | КТ | Стоимость | Документальное подтверждение | Основная задача |

| 01.09 | 01.01 | 450 | Прием-передача (составление акта) | Начальный показатель стоимости |

| 02.01 | 01.09 | 120 | Значение амортизации | |

| 91.01 | 01.09 | 330 | Показатель после амортизации | |

| 91.01 | 10.01-70.01-69 | 5-20-7 | Затраты, произошедшие при передаче | |

| 91 | 68.02 | 59,5 | Включение НДС |

Процесс оформления проводок при дарении схож с процессом продажи. Поскольку объект переходит в пользование другому лицу безвозмездно, то статья о прибыли отсутствует. Но НДС при этом учитывается, а также затраты, которые может понести предприятие при транспортировке или ином виде передачи.

Выбытие основных средств: проводки

При выбытии в бухучете делаются проводки:

- Д01-2 – К01-1 – списание первичной стоимости;

- Д02 – К01 – учет размера амортизации.

После этого, по дебету 91 счета отражаются все затраты на списание объекта, а по кредиту того же счета – прибыль от его продажи. К затратам на списание относится остаточная цена, расходы на транспортировку, НДС и услуги демонтажа.

- Д91-3 – К01 – учет первоначальной цены;

- Д91-3 – К23, 44 – учет расходов на продажу объекта;

- Д91-3 – К68 – отражение долга в бюджет по НДС;

- Д76, 62 – К91-3 – прибыли от продажи;

- Д10 – К91-3 – учет материалов, полученных для ликвидации, по рыночным ценам.

В конце периода отчета (квартал или год) организация считает стоимость выбытия ОС, а также финансовый результат. Если остаток по кредиту счету 91-3 больше, чем по дебету, организация получила прибыль. Это отражается проводкой Д91-3 – К91-9. При получении убытка проводка будет следующей: Д99 – К91-9.

Если ОС ликвидируются по причине ЧС, аварии или износа, в бухучете делают проводки:

- Д01-2 – К01-1 – списание первичной цены выбывших объектов;

- Д02 – К01 – списание размера амортизации по выбывшим ОС;

- Д91-3 – К01 – списание остаточной цены;

- Д94 – К91-3 – отражение убытка, который был получен из-за стихийного бедствия;

- Д76, 73 – К94-3 – отражение убытка, который был получен по вине сотрудника;

- Д82 – К94 – списание полученного убытка за счет резервного капитала;

- Д76-1 – К94 – списание убытков за счет страховых компенсаций;

- Д91-9 – К94 – списание недостачи на затраты компании;

- Д99 – К91-9 – отражение убытка от операции.

Если ОС было передано в УК другой фирмы, делают проводки:

- Д01-2 – К01-1 – списание первоначальной цены;

- Д02 – К01 – учет размера накопленной амортизации;

- Д91-3 – К01 – отражение остаточной цены;

- Д91-3 – К76, 23 – учтены затраты на передачу объекта;

- Д58 – К91-3 – учтен взнос в УК по договорной цене.

Продажа объекта ОС в бухучете будет оформлена следующим образом:

- Д01-2 – К01 – списание первоначальной цены;

- Д02 – К01-2 – осуществлено списание амортизации;

- Д91 – К01-2 – списание остаточной стоимости;

- Д62 – К91 – предъявление покупателям счета на стоимость проданного объекта с учетом НДС;

- Д91 – К68 – начисление НДС с продажной цены;

- Д91 – К70, 69, 60 – отражение затрат на демонтаж;

- Д99 – К91 – отражение убытка от продажи;

- Д91 – К99 – отражение дохода от продажи.

Передача объектов ОС на безвозмездной основе будет отражаться в учете следующим образом:

- Д01-2 – К01-1 – осуществлено списание первоначальной цены;

- Д02 – К01 – отражен размер амортизации;

- Д91-3 – К01 – отражение остаточной цены;

- Д91-3 – К68 – отражено начисление НДС по переданным ОС;

- Д91-3 – К76, 23 – учет расходов по операции;

- Д91-9 – К91-3 – списание убытков от безвозмездной передачи;

- Д99 – К91-9 – осуществлен учет убытка.

При выбытии ОС по причине их кражи, проводки будут следующими:

- Д01-2 – К01-1 – произведено списание первичной стоимости;

- Д02 – К01 – отражен размер накопленной амортизации;

- Д94 – К01 – отражение остаточной цены;

- Д99 – К94 – отражение цены объекта в убытках.

Если ОС было застраховано, то после списания первичной и остаточной стоимостей, будут сделаны следующие проводки:

- Д51 – К76 – оприходование страховой компенсации;

- Д76 – К91-3 – отражение размера компенсации в качестве прибыли.

Если ОС было найдено, нужно будет восстановить его остаточную стоимость проводкой Д01 – К94, а также начисленную амортизацию (Д01 – К02).

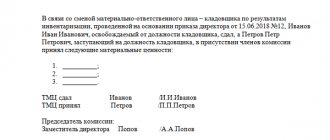

Если была выявлена недостача ОС, в бухучете отражают следующие проводки:

- Д01-2 – К01 – списание первоначальной цены;

- Д02 – К01 – списание амортизации по выбывшему объекту;

- Д94 – К01 – списание остаточной стоимости недостающих объектов.

Сумму ущерба, который понес наниматель при порче или утрате имущества, рассчитывается по фактическим потерям. Потери исчисляются на основании рыночных цен, действующих в данной местности на день нанесения ущерба.

Нанесенный ущерб взыскивается с зарплаты виновного сотрудника по распоряжению нанимателя. Взыскание не должно превышать размер среднего заработка за месяц. Наниматель может издать распоряжение не позднее, чем через месяц после окончательного установления размера нанесенного ущерба.

Если месяц прошел, или сотрудник добровольно не соглашается возмещать нанесенный ущерб, а сумма ущерба, подлежащая возмещению, больше среднего заработка за месяц, взыскание может быть осуществлено только посредством обращения работодателя в суд.

- Д73 – К94 – списание недостачи на виновного работника по балансовой стоимости;

- Д73 – К98 – списание на виновного работника разницы между балансовой и рыночной ценой недостачи.

Если виновных работников не обнаружено, недостачу ОС списывают на затраты компании. Делается проводка Д91 – К94.

ОСНО: НДС

Безвозмездная передача товаров (материалов) признается реализацией (п. 1 ст. 39 НК РФ). Поэтому с нее нужно начислить НДС (подп. 1 п. 1 ст. 146 НК РФ). Однако в отдельных случаях реализация товаров (выполнение работ, оказание услуг) НДС не облагается. Например:

оказание безвозмездной помощи в соответствии с Законом от 4 мая 1999 г. № 95-ФЗ;

передача в рекламных целях товаров, расходы на приобретение (создание) которых с учетом входного НДС не превышают 100 руб. за единицу.

Подробнее об этом см. Как рассчитать НДС при безвозмездной передаче товаров, работ, услуг.

Если безвозмездная передача товаров (материалов) облагается НДС, сделайте проводку:

Дебет 91-2 Кредит 68 субсчет «Расчеты по НДС»

– начислен НДС при безвозмездной передаче товаров (материалов).

Сумма НДС, начисленная на стоимость безвозмездно переданного имущества, не уменьшает налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ).

Входной НДС по затратам, связанным с передачей товаров (материалов), принимайте к вычету (п. 1 ст. 171, п. 1 ст. 172 НК РФ). Наряду с этим должны быть выполнены другие условия, обязательные для вычета. При этом делайте проводку:

Дебет 68 субсчет «Расчеты по НДС» Кредит 19

– принят к вычету входной НДС по затратам, связанным с безвозмездной передачей товаров (материалов).

Налоговый учет

Фин. результат от ликвидации ОС отражается в составе внереализационных доходов или расходов. Эти суммы, вместе с недоначисленной амортизацией, списываются в издержки организации вместе с выбытием ОС. В балансе это отображается в периоде, когда операция была осуществлена.

Списание ОС по причине износа учитывается в финансовых итогах операционной деятельности. Налоговая служба может потребовать восстановления входящего НДС. Это можно оспорить, основываясь на решениях арбитражного суда.

Налоговый Кодекс сообщает, что во внереализационные затраты включается:

- Расходы на ликвидацию ОС;

- Суммы недоначисленной амортизации;

- Суммы оприходованных материалов, полученных после полного разбора спецоборудования.

При оформлении операций по выбытию ОС, следует принимать во внимание остаточную стоимость по бухгалтерскому и налоговому учету. Если они одинаковые, не потребуется производить никаких дополнительных расчетов. Однако в большинстве случаев встречается постоянная, вычитаемая и налогооблагаемая разницы.

Вывод

На основании всего вышеизложенного можно сделать следующие выводы:

- Основные средства компании подлежат бухгалтерскому и налоговому учету. Когда ОС полностью использовано, сломалось или было продано, его нужно списать.

- Решение о списании ОС принимает специальная комиссия. Также, она находит работников, виновных в недостаче.

- Доход или убыток от сделки учитываются в деятельности компании.

Похожие статьи

- Счет 01 «Основные средства»

- Коэффициент обновления основных фондов – формула

- Коэффициент обновления основных средств

- Показатели движения основных средств

- Коэффициент выбытия основных фондов