Счет 04 «Нематериальные активы» применяется в бухгалтерском учете в соответствии с нормами, прописанными в ПБУ 14/2007. На нем отражаются активы юридических лиц, которые отвечают сразу нескольким условиям:

- невозможно ощутить физическое присутствие активов, они не имеют вещественной формы;

- результатом их эксплуатации становится получение прибыли;

- у предприятия есть юридические основания считать объект своей собственностью;

- актив может быть идентифицирован и оценен, его не предполагается выставлять на продажу в ближайший год.

Характеристика счета 04 «Нематериальные активы»

К нематериальным активам (НМА) в соответствии с п. 4 ПБУ 14/2007 относятся научные исследования, литературные произведения, компьютерное программное обеспечение, изобретения, бренд, ноу-хау. Отдельно в составе нематериальных объектов учета выделяют деловую репутацию.

Ответ на вопрос, счет 04 активный или пассивный однозначен – активный. Принятие к учету объектов отражается в дебете, а выбытие записывается в кредит. При поступлении нематериального актива на предприятие в бухгалтерском учете делаются промежуточные проводки с участием 08 счета, с кредита которого в момент полной готовности объекта к эксплуатации стоимость НМА списывается в дебет 04.

Характеристика счета 04 предполагает отражение нематериальных активов в учете по их фактической стоимости. Она формируется из расходов на приобретение или создание объекта, затрат по его доставке, таможенных сборов и комиссионного вознаграждения посредников сделки купли-продажи. Не включаются в стоимость НМА суммы НДС.

Субсчетов для систематизации НМА не предусмотрено, по необходимости можно ввести собственную систему аналитического учета нематериальных активов и закрепить ее в рабочем плане счетов. Счет 04 аккумулирует сведения об объектах с продолжительным периодом эксплуатации. На них может начисляться амортизация, исключение делается для активов с неопределенным сроком полезного использования. Не чаще раза в год допускается проведение дооценки или уценки НМА.

Учет операций по счету 04,05

⇐ ПредыдущаяСтр 4 из 7Следующая ⇒

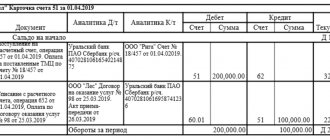

Счет 04 предназначен для обобщения информации о наличии и движении нематериальных активов организации, а также о расходах организации на научно-исследовательские, опытно-конструкторские и технологические работы.Нематериальные активы принимаются к бухгалтерскому учету на счете 04 по первоначальной стоимости. Принятие к бухгалтерскому учету нематериальных активов отражается по дебету счета 04 в корреспонденции со счетом 08.При выбытии объектов нематериальных активов (продаже, списании, передаче безвозмездно и др.) их стоимость, учтенная на счете 04, уменьшается на сумму начисленной за время использования амортизации (с дебета счета 05).Остаточная стоимость выбывших объектов списывается со счета 04 на счет 91 «Прочие доходы и расходы».Расходы организации на научно-исследовательские, опытно-конструкторские и технологические работы, результаты которых используются для производственных либо управленческих нужд организации, учитываются на счете 04 обособленно. К нематериальным активам относят исключительные права на объекты интеллектуальной собственности, которые используются в производственной деятельности организации более одного года и деловую репутацию организации, то есть разница между покупной ценой организации и стоимостью по бухгалтерскому балансу всех ее активов и обязательств на дату приобретения. Нематериальный актив не имеет материально-вещественной структуры, но вы должны иметь документ, подтверждающий исключительное право вашей организации на этот актив. Если ваша организация приобрела нематериальный актив, то вы должны учесть его на балансе по первоначальной стоимости. Первоначальная стоимость — это сумма фактических затрат на приобретение (создание) объекта нематериальных активов. Д08К60,76 – учтены затраты, связанные с приобретением немат-го ак-ва, Д19К60,76 – учтён НДС по затратам на его приобретение, Д04К08- немат-й актив принят к бух-му учёту, Д68К19 – налоговый вычет. Получение немат-го актива в качестве вклада в уст-й капитал: Д75-1К80, Д08К75-1, Д04К08. Получение немат-го ак-ва безвозмездно Д08К98-2. Расходы, связанные с содержанием и обслуживанием нематериальных активов (равно как и прочего производственного имущества), включают в себестоимость продукции, работ или услуг: Д 26 (20, 44, …) К76. Передача немат-х ак-вов в устав-й капитал другой орг-ии : Д05К04 – списана сумма начисленной амортизации,Д58-1К04 – передача немат-го актива в качестве веклада в УК, Д19К68, Д58-1К19 – восстановленный НДС отражён в составе фин-х вложений, Д58-1К91-1 – превышение стоимости нем-го актива над его остат-ой стоим-ю или Д91-2К58-1 – превышение остат-й стоим-и немат-го актива над стоим-ю, согласов-ой учред-ми. Счет 05 предназначен для обобщения информации об амортизации, накопленной за время использования объектов нематериальных активов организации.Начисленную сумму амортизации нематериальных активов отражают в бухгалтерском учете по кредиту счета 05 в корр-ии со счетами учета затрат на производство (расходов на продажу).При выбытии (продаже, списании, передаче безвозмездно и др.) объектов нематериальных активов сумму начисленной по ним амортизации списывают со счета 05 в кредит счета 04.Амортизация — это постепенное перенесение стоимости нематериального актива на себестоимость продукции (работ, услуг).Амортизацию начисляется по каждому нематериальному активу ежемесячно, начиная с месяца, следующего за месяцем, когда вы приняли нематериальный актив к бухгалтерскому учету, то есть после того, как вы сделали проводку:Д04К08- нематериальный актив принят к бухгалтерскому учету. Способы начисления амортизации нематериальных активов:1)линейный — равномерное ее начисление в течение срока полезного использования нематериального актива2)способ уменьшаемого остатка. Формула: сумма ежемесячных аморт-х отчислений=( первонач-я или остат-я стоим-ть немат-го актива – Сумма начис-ой амор-ии)*Коэф-т, который не может быть больше 3/Оставшийся срок полезного использования в месяцах3)способ списания стоимости пропор-но объёму продукции(работ). Для целей налогообложения существует два метода амортизации нематериальных активов – лин-й и нелин-й.Способ начисления амортизации нужно ежегодно пересматривать.

42 вопрос : учет операций по счету 10 «материалы»Материалы организации можно учитывать либо по фактической себ-ти или по учетным ценам. К факт. Затратам относится:сумма уплаченных ден.средств поставщику,ТЗР,расходы до доведения мат-ов до состояния в кот.они пригодны к использованию. К ТЗР относится:расходы по транспортировке,таре,кот.уплачиваются посредникам орг-ии, расходы на уплату командировок,связанных с покупкой мат-ов. Данные расходы орг-ии можно учитывать 3-мя СП-ми, их необходимо закрепить в учетной политике. Способы:1). Вкл.расходы в фактич.себ-ть материала. Данный способ используют орг-ии с небольшой номенклатурой материала. При данном способе расходы учитываются на том же счете, что и приобретаемые материалы. 2).отражение ТЗР на отдельном суб.счете к счету 10, в данном случае орг-ии необходимо опред-ть сумму ТЗР,кот.подлежит к списанию при передаче матер-ов в про-во. 3). ТЗР учитываются на счете 15. В соответствии с ПБУ №5 мат-ы могут быть списаны в про-во 3-мя способами:1).метод ФИФО 2).По себестоимости ед-ц материала 3).По сред.себестоимости. МЕТОД «ФИФО» предполагает, что матер-ы, поступившие раньше других передаются в про-во первыми. Если мат-ы куплены партиями, то сначала передается в про-во 1-ая партия, затем остальные. При списании ценностей по методу средней себ-т бухгалтеру необходимо опред-ь сред.себ-ть материалов. СРЕД.СТ-Ь=(стоимость мат-в на нач. периода+ст-ь поступивших мат-ов)/(кол-во мат-в на нач.пер-да+кол-во поступивших мат-ов. По методу себ-ти каждой ед-цы, списываются материалы, используемые в особом порядке. Если в орг-ии накапливаются излишки материальных ценностей, то орг-я их может продать. В данном случае в БУ необходимо отразить=> записи:1). Длход Д62 К91-1, 2). НДС Д91-2 К68-3, 3). Себ-ь Д91-2 К10, 4). Оплата Д50,51…К62,5). Оплачен НДС Д68-3 К51,6).Определили финн.рез-т Д91-1 К91-9, Д91-9 К91-2, Д91-9 К99 Пб, Д99 К91-9 Уб., если осн.вид дят-ти, то вместо 91 на 90,10-41. Если орг-я передает мат-ы безвозмездно, то необходимо отразить=>записи: Д91-2 К10-списана себ-ь мат-в; Д91-2 К68-НДС; Д68 К51-уплачен НДС; Д91-9 К91-2; Д99 к 91-9. Убыток от безвозмездной передачи матер-х ценностей при налогообжажении прибыли не учитываются. Поступление мат-х ценностей отражается в приходном ордере и в книге складского учета. При инвентар-ии материальных ценностей составляется акт товар.матер ценностей и инвентарная отпись. При расхождении фактич наличия имущества и данных БУ составляется сличительная ведомость. Д94 К10-отражена недостача; Д20 К10-списана недостача мат-в в пределах норм ест.убыли; Д73-2 К94-отнесена недостача на виновное лицо; Д70,50,10 К73-2-возмещен ущерб; Д73-2 К98-ортажено превышение суммы ущерба над его факт.суммой; Д98 К91-1-учтена в составе прочих доходов полож.разница между суммой взысканного ущерба и его факт.суммой.

43. Учёт операций по сч 15 и 16. Сч 15 явл вспомогат и исп-тся только в том случае, когда мат-лы учитываются по учётным ценам. Учётная цена устан-ся орг-цией сам-но. Факт себест мат ценностей отражается записью: Д15 К60. Оприходование мат-в по учётной цене отражается записью Д10 К15. Отклонение м/у факт себест мат-в и учётной ценой отражается с использ сч 16. Д15 К16 – списана в превышении учётной цены над факт стоимостью (экономия), либо Д16 К15 списано превышение факт себест мат над учётной ценой. Сч 16. Списание отклонений в стоимости мат.-произв запасов отражается по формуле (s Д дебет сальдо по сч 16 на нач мес + об Д16/sД 10,41+об Д10, 41) * Коб 10,41. Списание отклонений в стоимости мат-лов отражается записью Д20, 23 К16. Отклонение в стоимости мат ценностей отраж с использованием 91 сч. Д91.2 К16.

45. учет товара.Товары в БУ организации могут учитываться по фактической себестоимости(счет41) по учетным ценам (счет 15), по продажным ценам с испол. счета (42 торговая наценка) и покупным ценам. По покупательным ценам товары учитывают организациями оптовой торговли и производственной организации. Организации продающие товары в розницу , могут учитывать товар, как по фактич. себестоимости, так и по продажным ценам. Фактич. Себестоимость товаров складывается из суммы всех затрат связанных с их приобретением. ТЗР организации может учитываться как на счете 41, так и на счете 44 выбранный метод необходимо закрепить в учетной политике. Поступление товаров отображается следующими записями: покупка Д41 К60 Д19 К60 – учет НДС, Д68 К19 Д60 К 50,51 – вклад в УБ,Д41 К75.1 Д41 К98 ПРОДАЖА Д62 К90.1 — выручка Д90.2 К41- себестоимостьД90.3 К68– начисление НДС Д50,51 К62 оплата Особый порядок перехода права собственностиД45 К 41 – себестоимостьД50, 51 К62Д90.2 К45 — списание с балансаД90 К68 – НДС Финансовые вложение в УКД58 К41-недостачаД94 К41Д73.2 К94Д50, 70 К 73.2 Товары также могут быть списаны для собственных нужд Д44, 22 К41Также организациям могут учитывать товары по учетным ценам с использованием счета 42. Торговую наценку включается сумма НДС и доход торговой организации. Сумму торговой наценки отражают записью Д41 К42.Сумма торговой наценки по выбывшим товарам необходимо списать. Списание при продажи сумма торговой наценки по проданным товарам сторнируется в корреспонденции со счетом 90.1)Д90.2 К42 – методом красного сторно. Списание продаж.2)Уценка товара. Сумма на которую необходимо уценивать товар необходимо отразить записью Д41 К42 –сторно.Превышение уценки товара, над суммой над суммой торговой уценки вкл. В состав прочие расходы Д90.2 К41 Повышение уценки товара на суммой наценки.

46 вопр. Учет собственного капитала. Для успешного ведения хозяйственной деятельности каждая организация должна обладать материальными ценностями, денежными средствами и иными активами совокупность которых принято называть капиталом организации. Источниками формирования хозяйственных средств явл. Собственные и заемные источники. Собственные ист-ки формиров-я хоз-х сред-в состав-ют собств-й капитал организ-й кот-й учитывает: уставный капитал, добавочный, резервный, нераспределенная прибль. Учет уставного капитала.

УК предст-ет собой стартовый капитал, который вностится учеред-ми при формированиии организациидля обеспеч-я первонач-ой произв-ой деятель-ти организации, с целью получения прибыли. Формы УК: 1) складочный капитал(в полных товариществах и товари-х на вере); 2) Паевой фонд в производственных кооперативах; 3) УК ( в ОАО;ООО) 4) Уставного фонда ( в гос и муниципальных организациях).На счете 80 осущ. Учет вклада учередит-ей по их первонач стоим-ти. Записи по счету 80 могут осущ. При формиров-и и изменении УК лиш после внесения соотв-х изменении в учередит-е докум-ты. Расчеты с учереди-ми по вкладам в УК учит-ся на счете 75-1. После гос регистр. Орг-ии её УК в сумме вкладов учередит-еи и факт-я задолж-ть учередит-еи отраж-ся записью Д75-1 К80. При факт-ом поступ-нии денежных средств на счет Д50,51,52К75-1.

Учет резервного капитала.

РК созд-ся организ-ей для покрытия убытков, погашения облигации, а также выкупа собств-х акции, в случае отсутствия иных средств. Образование РК осущ-ся за счет чистой прибыли. Размер ежегодных отчислении в РК предусматри-ся уставом обще-ва,но не менее 5% от ежегодной чистой прибыли до достижения размера УК. Покрытие убытков орга-ции за счет РК отраж записью Д82К84. Использование ср-в РК направляемых на погаш-е облигации Д82К66,67.

Учет Добавочного капитала.

ДК организации пред-ет собой часть соб. Капитала, которая выделена в качестве самост. Объекта учета и учит-ся на счете 83. Источниками формирования ДК явл.: 1)Прирост стои-ти внеоб-х активов в рез-те переоценки;2) Разница м\д номинал-й и продажной стоимостью акции; 3)положительные курсовые разници связа-е с формированием УК. Переоценка: 1) дооценка Д01К83;Д83К02. 2) уценка Д83К01;Д02К83.

Учет Нераспределенной прибыли( непокрытого убытка).

Чистая Прибыль может быть направлена на выплату дивидендов на счете 99. В рамках реформации баланса заключенными оборотами декабря, сумма ЧП списывается со счета 99 в К84. В бух балансе сумма прибыли отчетного периода присоединяется к сумме прибыли прошлых лет. ЧП может быть направлена на выплату дивидендов, на формирование РК и на покрытие убытков прошлых лет. Д99К84; Д 84 К70; Д84-1 К82-2 – покрытие убытков прошлых лет; Д84-1К82- сформирован за счет чист прибыли РК.

47. Учет заемного капитала.Банковский кредит выдается банком или другим кредитно-финансовыми институтами, в виде денежных средств.

Коммерческий кредит-это кредит предоставляемый в товарной форме продавцом покупателю, в виде отсрочке платежа за проданный товар. Предоставляется в вексельной форме или по открытому счету. По срокам погашения: 1)Краткосрочными кредитами организация пользуется как правило для удовлетворения временной потребности. ( средний срок кредита до одного года)

2) долгосрочные кредиты используются в инвестиционных целях и для обслуживания движения основных средств.

Для обобщения информации о состоянии краткосрочных кредитов счет 66 открывает сл. Суб.счета 1)краткосрочный кредит 66.1 2)краткосрочные займы

Организация может получать заемные средства в следующих формах: *денежной; *натуральной; *в форме отсрочки долга.

Получение денежных средств по кредитному договору отражается записью

Д50,51,52 К66

Д76(60) К66

Д10 К 60

Д19 К60

Д66 К66

Инвестиционный актив-затраты связанные с приобретением, % начисляются в размере и сроке с договором. Начисленные % по полученным средствам яв-ся его расходами и бух. Учете отражаются сл.записями Д91.2 К 66, 67.

% начисленные по кредитам полученные под инвестиционные активы включая их в первоначальную стоимость отражаются записью Д08, 07 К66,67

Курсовые разницы по основной сумме долга и начислением % возникает из-за не совпадения времени погашения и получения кредита а также отчисления и перечисления % отражаются записью: *положительная кур.разница Д66,67 К91; * отрицательна Д91.2 К 66,67.

Долгосрочные кредиты и займы могут учитываться 2-умя способами:

1)на счете 67 до истечения срока их погашения

2)на счете 67 пока до срока их погашения не остается год

После этого сумма кредитов переводится на счет 66.

Однако ПБУ 15 упразднено требованиям о переводе из долгосрочной в краткосрочную. Аналитический учет долгосрочных кредитов и займов, также как и в счете 66ведется по взаимодавцем.

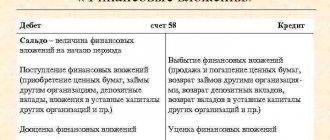

Учет финансовых вложений

Финансовые вложения-это инвестиции свободных денежных средств ,в ценные бумаги с целью получения дохода и других ДС, в ценные бумаги с целью получения дохода или др.выгод. Активы принимаются учету в качестве финн. Вложений при одновременном соблюдении следующих условий : 1) Наличие правильно оформленных документов;подтверждающих право на финансов –е вложения и получения ДС вытекающих из этих прав 2) Переход к выпуску финн-х рисков связанных с ними 3)Способность приносить владельцу эк-ю выгоду К финн. Вложениям относится следущие инвестиции : 1. УК др. организаций 2. Ценные бумаги , в к-х дата срок и стоимость погашения определенны. 3. Представленные др-м организации займы. 4. Депозитные вклады кредитных организаций. В практике БУ различают несколько способов оценки бумаг : 1) Номинальная-стоимость ценной бумаги 2)Рыночная стоимость. 3)Учетная стоимость-это оценка, в к-й ценные бумаги отражаются в БУ держателя 4) Балансовая стоимость-это оценка, в к-й ценные бумаги отражаются в балансе хоз-го субьекта. Финансовые вложения приобретенные за ин.валюту в ЦБ отражаются в рублях , по курсу ЦБРФ на день принятия их к учету, для учета финн-х вложений в БУ используются сч.58 , к к-му открываются суб. Сч. По видам финанс. Вложений. 1. паи и акции 2. долговые Цен.бумаги 3. Представительные займы 4. Вклады по договору простого товарищества

49 Форма оплаты трудаФормы оплаты труда – повременная и сдельная. При повременной форме сотруднику начисляется зарплата в зависимости от отработанного времени. Отработанное время указывается руководителем структурного подразделения в табеле отработанного времени. При сдельной форме сотруднику начисляется зарплата в зависимости от объёма выполненной работы, которая указывается в наряде на сдельную работу.

50 Начисление и выплата зарплаты Учёт зарплаты ведётся на счёте 70 в корр-ии со счетами учёта затрат. При начислении зарплаты бухгалтер делает записи:Д20,23,25,26,29,44К70. Одновременно с начислениями зарплаты начисляются взносы во внебюджетные фонды: Д20,23,25,2629,44К69. При начислении взносов в соответствии ФЗ№212 принимаются след-е ставки: в пенсионный фонд уплачивается 26% для лиц 1966 года рождения и старше, для лиц 1967 года рождения и моложе прозв-ся перечисления на страховую часть пенсии по ставке 20% и накопительную по ставке 6%. Так же организация перечисляет 2,9% в фонд соц-го страхования, в федеральный фонд обязательного медицинского страхования 3,1%, в территориальный фонд обязат-го мед-го страх-я 2%. С суммы зарплаты сотрудник должен уплатить налог на доходы физических лиц по ставке 13%. При удержании НДФЛ делается запись Д70К68.Так же сотруднику предоставляются налоговые вычеты:1)400 руб на сотрудника до тех пор, пока совокупная зарплата не превысит 20000.2)1000 руб на ребёнка. Так же осущ-ся профес-е, соц-е и имущественные вычеты. Работники могут получить след-е виды отпусков: 1)ежегодный отпуск2)дополнительный отпуск3)учебный отпуск4)по беременности и родам, по уходу за ребёнком5)без сохранения зарплаты. При начислении зарплаты составляется расчётная ведомость, а выплачивается по платёжной ведомости. В малых организациях начисления и выплаты зарплаты осущ-ся в одном документе «Расчётно-платёжная ведомость». Отпуск должен предоставляться сотруднику ежегодно и право на него возникает у работника по истечении 6 месяцев со дня непрерывной работы в организации Продолжительность отпускных составляет 28 календарных дней. При этом в период отпуска не включаются праздничные дни. Отпускные должны быть выплачены за три дня до начала отпуска Сумму отпускных рассчитывают исходя из среднего заработка. Отпускные начисляются в БУ такими же записями, что и зарплата.

Сумма больничных, которая должна быть выплачена сотруднику, зависит от его страхового стажа. Если стаж сотрудника 8 и более лет, то выплачивается 100% от среднего заработка. Если стаж сотрудника от 5 до 8 лет, то выплачивается 80% от среднего заработка. Если стаж до 5 лет, то выплачивается 60% от среднего заработка. С января 2011 года при расчёта пособия средний заработок определяется за 2 календарных года, предшествуещего наступлению страх-го случая. В расчёте среднего заработка нужно включать все выплаты, на которые были начислены взносы в ФСС. Поскольку сумма выплат, участвующая в расчёте среднего заработка величина ограниченная( бухгалтер учитывает 385000 за 2009 год и 415000 за 2010 год), то средний заработок сотрудника при начислении пособия составит 800000 руб.

Доплаты

Для правильного начисления оплаты труда рабочим большое значение имеет учет отступлений от нормальных условий работы, которые требуют дополнительных затрат труда и оплачиваются дополнительно к действующим расценкам на сдельную работу. Размеры доплат и условия их выплаты предприятия устанавливают самостоятельно и фиксируют в коллективном или трудовом договоре.

Минимальный размер з/п – 4611рублей

В Омской области действует районный коэффициент – 15%

Минимальный размер з/п в Омске – 5303 рубля

В заработной плате определенные суммы составляют различные доплаты:

— за работу в ночное время (с 22-00 до 6-00) 40% надбавка за каждый час работы;

— за работу в вечернее время (с 18-00 до 22-00) 20% надбавка за каждый час работы ;

— сверхурочная работа. Первый два часа в полуторном размере, а последующие в двойном. Сверхурочные работы не должны превышать для каждого работника четырех часов в течение двух дней подряд и 120 часов вгод. По желанию работника сверхурочная работа вместо повышенной оплаты может компенсироваться предоставлением дополнительного времени отдыха, но не менее времени, отработанного сверхурочно;

— выходные и праздничные дни (двойной тариф);

— временное заместительство отсутствующего работника.( при совмещении профессий оплаты производятся по договоренности);

— стимулирующие выплаты (доплаты и надбавки за высокую квалификацию, профессиональное мастерство, работу с меньшей численностью, премии, вознаграждения и т.д.) определяются в пределах имеющихся средств.

По желанию работника, работавшего в выходной или нерабочий праздничный день, ему может быть предоставлен другой день отдыха.

Время вынужденных перерывов в работе:

— простой по вине работодателя. Оплачивается в размере 2/3 средней з\п. В соответствии со ТК РФ работодатель имеет право переводить работника на другую работу в связи с простоем с оплатой труда по выполняемой работе, но не ниже среднего заработка по прежней работе. Доплата за совмещение производится в процентах к месячному заработку или к часовой тарифной ставке заменяемого работника;

— простой, по причинам, не зависящим от работодателя и работника. Оплата 2/3 тарифа или оклада;

— простой по вине работника. (не оплачивается).

За временное заместительство может доплачиваться разница между окладами замещаемого и замещающего при условии, если временно заменяющий не является штатным заместителем. Дополнительные выплаты работникам должны иметь документальное подтверждение (табель учета рабочего времени, приказы, распоряжения), при этом их сумма включается в налогооблагаемый доход для исчисления налога на доходы с физических лиц.

52 Расчет среднего заработка.

Средняя з/п исчисляется из фактически начисленной з/п за 12 календарных месяцев.

∑ з/п ÷ 12 ÷ 29,4 = среднедневная з/п

где, ∑з/п – это вся общая сумма выплаченной з/п в течение года

«12» – число месяцев в году

«29,4» – это расчетная величина, которая показывает число дней в месяце. Она равна 29,4 т.к. в месяцах разное ко-во дней.

К примеру, чтобы посчитать среднюю з/п за 5 дней работы в декабре нужно:

∑з/п ÷ 29,4 ÷ 31 × 5

где, ∑з/п – годовая з/п

«29,4» — это расчетная величина

«31» — это число дней в декабре

«5» — это число дней, за которые нужно посчитать з/п.

К примеру, работник в декабре отсутствовал по уважительной причине 5 дней и данная формула расчета позволяет увидеть сумму, на которую надо сократить з/п в декабре.

⇐ Предыдущая4Следующая ⇒

Проводки по 04 счету

Поступление НМА может быть отражено двумя способами в зависимости от источников происхождения. При покупке готового объекта в учете формируется запись Д04 – К50, 51, 52, 55. Процедура создания актива собственными силами отражается корреспонденциями:

- Д08 – К60, 10, 68, 69, 76, 70 в части понесенных расходов по созданию конкретного НМА;

- Д04 – К08 при окончании операций по разработке и созданию НМА и полной готовности объекта к использованию.

Счет 04 при выбытии актива кредитуется в корреспонденции со счетами (дебетовые обороты):

- 91.2 в случае дарения и при других способах безвозмездной передачи прав пользования третьим лицам;

- 58.1 при внесении объекта НМА в форме вклада в уставный капитал другой организации.

Деловая репутация при положительном значении в результате покупки предприятия отражается в учете проводкой Д04 – К76. Дооценка актива относит дополнительную стоимость актива к добавочному капиталу Д04 – К83, уценка показывается как Д91 – К04. Ежемесячное начисление сумм амортизации по НМА осуществляется записями Д26,20, 23 – К04.

Определение и назначение

Счет 04 используется в целях обобщения информационных сведений о присутствии и движения НМА фирмы, а также о ее расходных направлениях на научные, исследовательские, опытные, конструкторские, технологические работы. Принятие НМА к бухучету осуществляется в рамках 04 счета на основании первоначальной стоимости.

По объектам, по которым осуществляется учет амортизации, отчисления списываются в Кт 04. Если же они приняты к бухгалтерским учетным действиям, отображение происходит по Дт 04.

В процессе выбытия объектов НМА в ходе реализации, простого списания, безвозмездной передачи, их стоимость, которая ранее подлежала учету по счету 04, подлежит уменьшению на сумму амортизации, начисленной за время применения.

Списание остаточной стоимости осуществляется со счета 04 на счет 91 «Прочие доходы и расходы».

Расходные направления на научно-исследовательские, опытно-конструкторские, технологические мероприятия, принимаются к ведению бухучета на основании счета 04 «Нематериальные активы» в величине фактических расходов.

При этом дебетуется 04 счет в корреспонденции со счетом 08. В процессе списания ресурсов происходит кредитование счета 04 с дебетом счета 20, 26.

В ходе прекращения применения итогов этих мероприятий расходы, не отнесенные на издержки по классическим видам деятельности, подлежат списанию в Дт 91 в корреспонденции с Кт 04.

Ведение аналитического учета осуществляется по отдельным объектам и направлениям расходов. Аналитический учет обеспечивает шанс на получение материалов о присутствии и движении активов, а также о величинах соответствующих расходов.

Счет 04 в бухгалтерском учете – пример из практики

ООО «Клепс» заказало у агентства «Продвижение» видеоролик для рекламной кампании нового продукта. Стоимость услуги в полном размере – 45 000 рублей (без НДС) была оплачена авансом. После получения записи рекламного обращения в локальных документах ООО «Клепс» был зафиксирован срок полезного использования в течение 14 месяцев, предпочтительным методом амортизации указан линейный. Через 2 месяца видеоролик был утерян.

Счет 04 в бухгалтерском учете будет участвовать в следующих корреспонденциях:

- Д60 – К51 – на сумму 45 000 рублей при перечислении предоплаты за видеозапись.

- Д08 – К60 – в сумме 45 000 рублей, проводка отражает стоимость рекламного ролика в составе вложений в НМА.

- Д04 – К08 актив принят к учету по фактической стоимости 45 000 рублей.

- Д26 – К04 произведено начисление амортизации за 2 месяца выхода в эфир рекламного ролика, общий размер амортизационных отчислений равен 6428,57 рублей (45 000 / 1 х 2).

- Д91 – К04 актив по остаточной стоимости списывается в связи с потерей, сумма операции 38 571,43 рублей (45 000 – 6428,57).

Понятие и сущность обозначенных объектов собственности

В качестве нематериальных активов признаются авторские права, а также лицензии на осуществление некоторых видов деятельности, новые технологии производства, товарные знаки.

Однако с точки зрения бухгалтерского учета далеко не все из перечисленного выше признается в качестве таковых. Для начала необходимо отметить, что ведение учета таких активов регламентируется международным стандартом финансовой отчетности МСФО 38, который получил одноименное название. Что касается требований национального российского законодательства, то данный вопрос регулируется Положением о бухгалтерском учете №14 «Учет нематериальных активов».

На сегодняшний день оценка значимости этой категории собственности организаций несколько изменилась, и в определенных отраслях экономики эта часть собственности приобретает более критичный характер, нежели материальное производственное имущество. Примером тому может послужить всемирно известный торговый знак «DELL», где непосредственно процесс производства компьютерной техники сосредоточен в руках сторонних подрядных организаций, работающих в странах, где стоимость рабочей силы гораздо ниже.

Интеллектуальная собственность, торговый знак или модель бизнеса той или иной компании порой имеют одно из главных значений, и при отсутствии должного внимания к этим элементам то или иное дело может потерпеть неудачу.

В ситуации, когда то или иное предприятие закупает оборудование, вопрос о капитализации понесенных затрат не встает. Невзирая на то, что эта категория имущества не имеет физического воплощения, она также способна оставаться источником дохода в течение продолжительного времени. И огромное число компаний несут немалые издержки на создание обозначенных активов, которые впоследствии позволят получать ощутимый доход. И в данном случае встает вопрос о том, какая часть этих затрат должна капитализироваться как нематериальный актив.

Если говорить о международном официальном определении данной категории имущества, то под ним подразумевают идентифицирующую не монетарную собственность, которая не имеет физической формы. Помимо обозначенных в предыдущем предложении эпитетов, то для признания компанией такого рода имущества на балансе последние должны контролироваться компанией, принести в дальнейшем экономическую выгоду, срок службы таковых должен составлять более года, а также существует возможность надежной оценки себестоимости таковых.