Тема урока бухгалтерский учет НДС(налог на добавленную стоимость) НДС регламентирует 21 глава налогового кодекса РФ.При продаже товаров нам покупатель оплачивает цену товара+ НДС, вот этот НДС мы оплачиваем в бюджет. (это косвенный налог, т.е мы этот НДС из своего кармана не оплачиваем). Например, мы идем в магазин и там в чеке написано НДС, т.е мы рядовые покупатели оплачиваем в магазин НДС и это налог потом магазин за нас перечисляет в бюджет.Если смотреть со стороны покупателя, то мы оплачиваем этот НДС поставщику, и этот НДС нам должен бюджет.(так как НДС платит конечный пользователь т.е физическое лицо )

Внимание в этой статье НДС по старой ставке, актуальная ставка 20%.

Налогоплательщиками налога на добавленную стоимость признаются:

- -организации;

- -индивидуальные предприниматели;

- -лица, признаваемые налогоплательщиками налога на добавленную стоимость в связи с перемещением товаров через таможенную границу Таможенного союза.

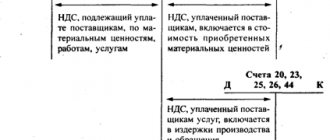

Для учета НДС в бухгалтерском учете предусмотрено:

- 19 счет «НДС по приобретенным ценностям».Этот счет предназначен для отражения НДС при покупке материальных ценностей и услуг. По дебиту отражается входной ндс при поступлении, товаров по кредиту, принятия к вычету НДС (списание) дебет 68 кредит 19.

- 68/НДС «Расчеты с бюджетом»Этот счет предназначен для отражения НДС при продаже товаров и услуг покупателям.(также этот счет применяется при принятии к вычету ндс дебет 68 кредит 19) (По дебиту счета 68/НДС отражается к вычету НДС при покупке, по кредиту начисление НДС при продаже)

Рассмотрим учет НДС у продавца и у покупателя, и у продавца розничного магазина(чтоб понять как бюджет зарабатывает на НДС):

Учет НДС у продавца товаров чайников ООО «СЧЕТ»:

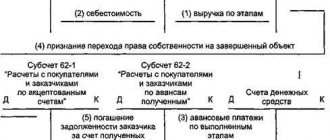

- Дебет 62 Кредит 90 на сумму 118000 рублей.- Отражена выручка, задолженность покупателя. в 118 000 рублей сидит цена товара и НДС. по дебиту 62 счета возникла дебиторская задолженность покупателя 118000 — он нам должен за товар и НДС.

- Дебет 90/НДС кредит 68/НДС-на сумму 18 000 выделен НДС с продажи (118000/118*18). По кредиту 68/НДС счета (в этом случае пассивный) по возникает кредиторская задолженность, мы должны НДС бюджету, с денег покупателя.

- Дебет 68/НДС кредит 51- на сумму 18 000 рублей, Продавец платит НДС 18000 рублей. Ранее мы писали счет 68/НДС по кредиту, сейчас пишем в дебит — значит погашаем кредиторскую задолженность, задолженность по НДС уменьшилось.

Из этих хозяйственных операций видно что в бюджет попадает 18 000 рублей. Рис.1.

«Каждый бухгалтер желает знать»

Начнем остатков на счете 19, которых могло не быть вообще, если бы бухгалтер вовремя предпринял определенные действия.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Строка 1220 «Налог на добавленную стоимость по приобретенным ценностям»

Вот, как минимум, четыре неприятных ситуации.

- При проверке инспектор аннулировал вычет. Бухгалтер, что совершенно правильно, в учете восстановил его по дебету счета 19. А дальше? Дальше – ждать нечего: нужно списать его в дебет счета 91. В налоговом учете эту сумму, правда, учесть не получится. Зато на счете 19 не будет висеть необоснованный остаток.

- Следующая ситуация, когда учет на счете 19 «засоряется»: купили основное средство, выделили входной налог. Но вот беда: имущество учли на счете 08, и неопытный бухгалтер решил не принимать его к вычету, пока ОС не будет переведено на счет 01. Это неправильно. Вычет можно заявить, не дожидаясь такого перевода (см., например, письмо Минфина от 16 февраля 2021 г. № 03-07-11/9875).

- Вот еще нередкая ситуация. Она случается с импортерами. Цена приобретенных за границей товаров (работ, услуг) включает в себя косвенный налог. Его сумму бухгалтер относит на счет 19. Если купленные ценности предназначены для осуществления операций, облагаемых НДС, либо для перепродажи, НДС принимают к вычету — в том квартале, когда импортные товары были оприходованы на балансе фирмы. И ждать при этом, перечислены к этому времени деньги за товар иностранному партнеру или нет, не нужно.

- Ну и, наконец, бухгалтер просто забыл предъявить вычет, хотя все условия для него были выполнены. Если с того момента еще не прошло 3 года – не беда: вычет еще можно заявить.

Но если с даты окончания периода, в котором был выписан счет-фактура, прошло более 3 лет, права на вычет нет. Забытый налог можно будет только списать на 91 счет и не учитывать в налоговых расходах. И не забудьте в этом случае провести инвентаризацию и отразить списываемую сумму в акте.

Если же вы отказываетесь от вычета по собственному желанию (например, входной НДС превышает величину начисленного налога), у вас есть на это право. Но не доводите дело до того, что вы потеряете это право окончательно. Дело в том, что воспользоваться правом на вычет НДС можно в случаях, определенных НК РФ, в течение трех лет, считая со дня окончания квартала, в котором возникло это право. Если вы этот срок пропустите, в дальнейшем придется опять списывать остаток на 91 счет без возможности учесть в расходах.

Учет НДС у покупателя чайников у розничного магазина ООО «АКТИВ»:

- Дебет 41 Кредит 60 100 000 рублей.-Получены товары чайники в сумме 100 000 рублей. НДС не включен в стоимость, так как НДС нам должен возвратит бюджет. По дебиту счет 41 — по дебиту этого счета увеличение товаров, по кредиту счет 60- по кредиту данного счета отражается возникновение кредиторской задолженности, т.е мы должны поставщику 100 000 рублей за чайники.

- Дебет 19 кредит 60 18 000 рублей.–Выделен НДС с поставки товара и сразу делаем проводку, чтоб не весело сальдо на 19 счете НДС. Рассуждаем так: по дебету отразили НДС с покупки, по кредиту 60, т.е увеличение кредиторской задолженности, т.е поставщику мы должны оплатить НДС.

- Дебет 68/НДС кредит 19 на сумму 18 000 рублей. Принимается к вычету НДС в сумме 18 000 рублей. Списываем покупной НДС на счет 68/НДС в дебет — дебет, так как дебиторская задолженность — бюджет нам должны НДС, который мы оплатили поставщику.

- Дебет 51 кредит 68/НДС на сумму 18 000 рублей.Бюджет нам вернул 18 000 рублей на расчетный счет. По дебиту 51 увеличение денег.По кредиту — погашение дебиторской задолженности, т.е уменьшение задолженности бюджета нам. НДС с 3й проводки нам возмещает бюджет.На практике фактический возврат НДС на расчетный счет возможен только по письменному заявлению организации в налоговый орган с предоставлением определенного пакета документов и после проведения налоговой проверки. Фактически, на сумму НДС, которую нам должен вернуть бюджет, мы можем уменьшить сумму НДС, которую сами должны уплатить с продажи купленных товаров.

Проводки по счету «19.03»

По дебету

| Дебет | Кредит | Содержание | Документ |

| 19.03 | 000 | Ввод начальных остатков: НДС по приобретенным материально-производственным запасам | Ввод остатков |

| 19.03 | 60.01 | Отражение суммы НДС по приобретенным материально-производственным запасам (кроме тары), товарам по договору в руб. | Поступление (акты, накладные) |

| 19.03 | 60.21 | Отражение суммы НДС по приобретенным материально-производственным запасам (кроме тары), товарам по договору в валюте | Поступление (акты, накладные) |

| 19.03 | 60.31 | Отражение суммы НДС по приобретенным материально-производственным запасам (кроме тары), товарам по договору в у.е. | Поступление (акты, накладные) |

| 19.03 | 68.02 | Восстановление НДС по приобретенным материально-производственным запасам, реализованным на экспорт по ставке 0% | Восстановление НДС |

| 19.03 | 68.02 | Восстановление НДС при корректировке стоимости поступления в сторону уменьшения | Корректировка поступления |

| 19.03 | 76.НА | Начислен НДС при исполнении обязанностей налогового агента | Поступление (акты, накладные) |

По кредиту

| Дебет | Кредит | Содержание | Документ |

| 10.01 | 19.03 | Включение в стоимость сырья и материалов суммы невозмещаемого НДС, уплаченного при приобретении | Списание НДС |

| 10.02 | 19.03 | Включение в стоимость полуфабрикатов, комплектующих изделий, конструкций и деталей суммы невозмещаемого НДС, уплаченного при приобретении | Списание НДС |

| 10.03 | 19.03 | Включение в стоимость топлива суммы невозмещаемого НДС, уплаченного при приобретении | Списание НДС |

| 10.04 | 19.03 | Включение в стоимость тары и тарных материалов суммы невозмещаемого НДС, уплаченного при приобретении в организациях, осуществляющих производственную деятельность или оказание услуг | Списание НДС |

| 10.05 | 19.03 | Включение в стоимость запасных частей суммы невозмещаемого НДС, уплаченного при приобретении | Списание НДС |

| 10.06 | 19.03 | Включение в стоимость прочих материалов суммы невозмещаемого НДС, уплаченного при приобретении | Списание НДС |

| 10.08 | 19.03 | Включение в стоимость строительных материалов суммы невозмещаемого НДС, уплаченного при приобретении | Списание НДС |

| 10.09 | 19.03 | Включение в стоимость инвентаря и хозяйственных принадлежностей суммы невозмещаемого НДС, уплаченного при приобретении | Списание НДС |

| 10.10 | 19.03 | Включение в стоимость специальной оснастки и специальной одежды суммы невозмещаемого НДС, уплаченного при приобретении | Списание НДС |

| 19.07 | 19.03 | Отнесение НДС по приобретенным товарам к реализации на экспорт по ставке 0% | Реализация (акты, накладные) |

| 19.07 | 19.03 | Отнесение НДС по приобретенным материалам к реализации на экспорт по ставке 0% | Распределение НДС |

| 20.01 | 19.03 | Списание суммы невозмещаемого НДС по материальным ресурсам, использованным в основном производстве, освобожденном от уплаты НДС | Списание НДС |

| 23 | 19.03 | Списание суммы невозмещаемого НДС по материальным ресурсам, использованным на вспомогательном производстве, освобожденном от уплаты НДС | Списание НДС |

| 25 | 19.03 | Списание суммы невозмещаемого НДС по материальным ресурсам, списанным на общепроизводственные затраты, подлежащим освобождению от уплаты НДС | Списание НДС |

| 26 | 19.03 | Списание суммы невозмещаемого НДС по материальным ресурсам, списанным на общехозяйственные затраты, подлежащим освобождению от уплаты НДС | Списание НДС |

| 44.01 | 19.03 | Списание суммы невозмещаемого НДС по материальным ресурсам, списанным на издержки обращения в организациях, осуществляющих торговую деятельность | Списание НДС |

| 44.01 | 19.03 | Списание НДС по выполненным работам и оказанным услугам на издержки обращения в организациях, осуществляющих торговую деятельность | Распределение НДС |

| 44.02 | 19.03 | Включение в коммерческие расходы суммы НДС по выполненным работам и оказанным услугам в организациях, осуществляющих промышленную и иную производственную деятельность | Распределение НДС |

| 44.02 | 19.03 | Списание суммы невозмещаемого НДС по материальным ресурсам, списанным на коммерческие расходы в организациях, осуществляющих промышленную и иную производственную деятельность | Списание НДС |

| 68.02 | 19.03 | Принятие к вычету НДС по корректировке реализации в сторону уменьшения | Формирование записей книги покупок |

| 68.02 | 19.03 | Отражение вычета НДС по материальным ресурсам вручную | Отражение НДС к вычету |

| 68.02 | 19.03 | Вычет НДС по материально-производственным запасам | Формирование записей книги покупок |

| 68.02 | 19.03 | Принятие к вычету НДС по корректировке поступления в сторону увеличения | Формирование записей книги покупок |

| 91.02 | 19.03 | Списание суммы НДС по приобретенным материальным ценностям в случае, если в соответствии с действующим законодательством суммы НДС не подлежат возмещению | Списание НДС |

| 91.02 | 19.03 | Списание суммы НДС по материальным ценностям, уплаченного (подлежащего уплате), но не возмещенного в соответствии с действующим законодательством, в связи с осуществлением операционной или внереализационной деятельности | Списание НДС |

| 91.02 | 19.03 | Списание суммы НДС по приобретенным материальным ценностям, утраченным в связи со стихийными бедствиями или чрезвычайными обстоятельствами | Списание НДС |

| 91.02 | 19.03 | Списание НДС по выполненным работам и оказанным услугам на прочие расходы, не относящиеся к основным видам деятельности | Распределение НДС |

| 94 | 19.03 | Списание суммы НДС по приобретенным материальным ценностям, утраченным в связи с похищением или порчей | Списание НДС |

Как бюджет зарабатывает на НДС.

Из первой группы проводок (проводка 1-3) в бюджет попадает 18000 рублей, так как продавец перечислили НДС с расчетного счета в бюджет.

Из второй группы проводок (проводка 2-4) бюджет нам перечисляет 18000 на расчетный счет — НДС, который мы оплатили поставщику.-Уменьшаются деньги у бюджета на 18 000 рублей.

Из третий группы проводок (проводка 3-3) бюджет получает 36000 рублей.

Рассмотрим на рисунке, деньги бюджета:

Остаток денег в бюджете=Доходы-Расходы=18000+36000-18000=36000

В ходе движения чайников от производителя к конечному покупателю бюджет заработал 36000 рублей.

Счет 19 при раздельном учете

Нередко организации и ИП в ходе своей деятельности сталкиваются с необходимостью одновременного применения как облагаемых, так и необлагаемых налогом операций. В таких случаях с целью уменьшения предполагаемой налоговой нагрузки стоит использовать раздельный учет НДС. В учетной политике фиксируется порядок применения.

Раздельный учет необходим также и тем субъектам, которые одновременно находятся на нескольких режимах налогообложения, например, на ЕНВД и общей системе.

При раздельном учете, в зависимости от вида товара (продукции, услуги), к счету 19 открываются следующие субсчета, позволяющие в дальнейшем классифицировать входной налог по группам.

Таблица. Субсчета к счету 19, порядок учета

| Субсчет | Наименование субсчета | Для чего используется |

| 19 ― 1 | НДС по товарам/услугам для налогооблагаемых операций | НДС, принимаемый далее к вычету в полной стоимости, используется исключительно в налогооблагаемых операциях |

| 19 ― 2 | Входной НДС по операциям, освобожденным от налогообложения | НДС, к вычету налогоплательщиком не принимаемый |

| 19 ― 3 | НДС по приобретенным ценностям, подлежащий впоследствии к распределению. | Используется в случаях, когда невозможно сразу определить, в каком виде деятельности будет принимать участие товар, услуга |

Третья группа по НДС к учету появляется в случаях, если расходы признаны общими, и нет возможности отнести их к конкретному виду деятельности в дальнейшем. При составлении пропорционального отношения по товарам, использующимся в операциях обоих видов, учитывается вся реализация, в том числе и реализация ОС, ценных бумаг и прочие.

НК РФ содержит и положения, позволяющие не вести раздельный учет при определенных обстоятельствах. Возникают они в случае, если доля расходов, принимающих непосредственное участие в дальнейшем в необлагаемых НДС операциях, не превышает порог в 5% от общей величины расходов (ст. 170, п. 4 НК РФ). В таких ситуациях допускается принять налог к вычету полностью.

Игнорирование требований законодательства о необходимости ведения раздельного учета НДС с использованием бухгалтерского счета 19 может привести к отказу при определении вычета по налогу, кроме того, к запрету на последующее отнесение этих сумм в расходах при определении прибыли (НДФЛ).

Расчет к уплате НДС.

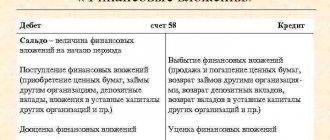

На практике обычно выделяют 2 НДСа:

- «входящий» когда мы покупаем, этот НДС бюджет нам должен возместить. Дебет 68 кредит 19(ранее делается проводка дебет 19 кредит 60)

- «исходящий» когда мы продаем товар и получаем НДС от покупателя. Этот НДС мы должны оплатить в бюджет Дебет 90 кредит 68/НДС.

Так как при покупке товаров уплаченный НДС нам должен бюджет, и при продаже НДС мы должны уплатить в бюджет, туда-сюда деньги не «гоняют», а просто взаимозачет делают по результатам: нам бюджет оплачивает или мы.(обычно мы).

Формула расчета НДСа к оплате=НДС «исходящий» (сумма проводок дт 90 кт 68)-НДС «входящий»(сумма дебет 68 кредит 19).

При расчете НДС его нужно начислять с авансов полученных и авансов выданных-это тема тяжелая рассмотрим на следующих уроках.

Примеры проводок

Рассмотрим типовые ситуации с использованием счета 19.

Вычет по НДС

| Дебет | Кредит | Описание |

| 41 | 60 | Приобретены товары для перепродажи |

| 19 | 60 | Учтен входящий НДС |

| 60 | 51 | Произведена оплата за товары поставщику |

| 68/НДС | 19 | Сумма входящего налога предъявлена как вычет |

Списание НДС на стоимость товара

| Дебет | Кредит | Описание |

| 10 | 60 | Приобретены материалы для производства |

| 19 | 60 | Учтен входящий НДС |

| 10 | 19 | Сумма НДС включена в стоимость материалов |

Списание НДС на расходы

| Дебет | Кредит | Описание |

| 41 | 60 | Приобретены товары у поставщика |

| 19 | 60 | Учтен входящий НДС |

| 91 | 19 | Сумма налога списана на прочие расходы |

Отражение НДС при корректировке счет-фактуры

| Дебет | Кредит | Описание |

| 41 | 62 | Покупатель произвел возврат товара |

| 19 | 62 | Учтен входящий НДС по возвращенным товарам |

| 68/НДС | 19 | Сумма налога принята к вычету |