Многие люди регулярно ездят с различными заданиями в другие города по работе, а у тех, кто впервые сталкивается с таким, возникает вопрос, как оплачивается командировка по ТК РФ? Под командировкой понимается официальная поездка работника какой-то компании в другой город или страну для выполнения задач. При этом есть такие виды трудовой деятельности, которые связаны с постоянными разъездами, а поэтому командировками не считаются. Сегодня мы поговорим о том, как оплачиваются затраты во время командировки, за какой период полагаются компенсации и как выглядит процедура в целом.

К такому виду деятельности может привлекаться только тот сотрудник, который официально устроен в компании, что подтверждается трудовым соглашением. Если же человек сотрудничает с фирмой на основании другого типа договоров, то поездка в другой город не будет считаться командировкой. В случае, когда средства выплачиваются такому работнику, то они будут рассматриваться в качестве надбавки к зарплате. Командировочные выплаты включают в себя:

- суточные расходы;

- затраты на проживание;

- затраты на дорогу;

- затраты на питание в командировке;

- другие расходы (багаж и его транспортировка, мобильная связь, получение визы и прочее).

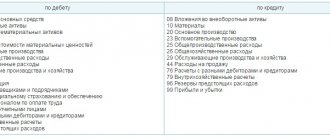

Некоторые затраты ежедневного нахождения в отъезде возмещаются до командировки, а остальные даются после возвращения. Если говорить об оформлении выплачиваемых средств на предприятии, то они относятся к расходам на обычные типы деятельности. Налогообложение также осуществляется по стандартной схеме в случае, когда их размер соответствует норме. Командированным лицам полагается сохранение рабочего места, а размер оплачиваемого отсутствия рассчитывается по окладу.

Оплата командировок: по среднему заработку, суточных

Последние изменения: Июнь 2021Наличие иногородних поставщиков и покупателей, представительств и филиалов без статуса юридических лиц, требуют от предприятий периодических поездок работников на территорию других населённых пунктов. При соответствующем оформлении документов и подтверждении цели, связанной с производственной деятельностью организации, поездка считается командировкой.

Бухгалтерам предстоит ответить на вопросы: когда и как оплачивается командировка? Как рассчитывается зарплата в командировке?

Согласно Трудовому Кодексу (ТК) России (статья 166) служебная командировка – поездка работника по приказу работодателя в иной населённый пункт для выполнения конкретного индивидуального задания на определённый срок (заключение договоров, сопровождение грузов, участие в семинарах и симпозиумах, проверка деятельности подчинённых организаций).

Если имеет разъездной характер (геологи, дальнобойщики, вахтенный метод), то поездка к командировке не относится. ТК РФ гарантирует возмещение командировочных расходов (статья 167), и регламентирует перечень (статья 168):

- автотранспортом – средства передвижения общественного пользования за исключением такси.

- железнодорожным транспортом – купейного вагона пассажирского или скорого поезда;

- самолётом – салона эконом класса;

- Оплата проезда при наличии подтверждающих документов по фактическим расходам, не превышающим стоимости: железнодорожным транспортом – купейного вагона пассажирского или скорого поезда;

- самолётом – салона эконом класса;

- автотранспортом – средства передвижения общественного пользования за исключением такси.

- наименования организации или частного лица с указанием соответствующих индивидуальных данных;

- цены за сутки, количества дней и полной стоимости.

- Расходы по аренде помещения – счёт из гостиницы с содержанием реквизитов: наименования организации или частного лица с указанием соответствующих индивидуальных данных;

- сведений о предоставляемом номере и спектре услуг (если входит питание, то должно быть прописано отдельной строкой);

- цены за сутки, количества дней и полной стоимости.

- Суточные – возмещаемые предприятием

Оплачиваются ли выходные, проведенные в отъезде?

Оплата командировки в выходной день имеет нюанс: сотрудник получает зарплату за указанные даты в том случае, если на них распланированы рабочие мероприятия, выпадает дорога домой или к месту выполнения трудовых функций.

Чтобы рассчитать количество дней, за которые специалист должен получить выплату, нужно получить от командированного:

- Билеты, подтверждающие даты отъезда и возвращения.

- Служебную записку с отметками принимающей стороны – аналог билетов для сотрудников, передвигавшихся на собственном авто или утерявших билеты.

Суточные за выходные уплачиваются при любом раскладе. Бухгалтер находит общую продолжительность поездки (в днях) и умножает на сумму довольствия, указанную во внутренних положениях компании.

Помимо командировочных специалисту причитается средний заработок. Для субботы, воскресенья и праздников, приходящихся на поездку и предусматривающих рабочие мероприятия, полагается оплата в удвоенном размере или одинарном, но с предоставлением сотруднику в дальнейшем соответствующего количества оплачиваемых отгулов.

Бесплатная юридическая консультация онлайн

Привлечение адвокатов к правовым спорам обусловлено необходимостью полноценной защиты личных интересов граждан. Как показывает практика, граждане избегают юридической помощи с целью финансовой экономии, но на практике это связано с большими затратами.

Даже граждане, имеющие образование юриста, не всегда успевают за актуальными изменениями законодательства, поэтому целесообразно будет воспользоваться консультацией квалифицированного специалиста.

Удобство заключается в том, что проводиться консультация юриста бесплатно и онлайн. Где и как получить бесплатную юридическую консультацию? предоставляется на всей территории Российской Федерации. Воспользоваться поддержкой могут граждане, резиденты государства, а также нерезиденты страны, которые временно проживают в РФ. Более того, консультировать заинтересованных лиц юристы могут и за пределами России, но только в рамках отечественного законодательства.

Предоставляется юридическая консультация бесплатно онлайн круглосуточно, независимо от выходных и праздничных дней. Оперативность ответа специалистов на сайте составляет до 15 минут.

Регистрироваться на интернет-портале не нужно и можно направить личное обращение анонимно. Внимание! Юрист онлайн дает ответы на вопросы и продолжает поддерживать клиента при наличии дальнейших трудностей. Консультации юристов можно получить следующими способами:

- составить форму обращения в службе обратной связи;

- выполнить звонок на горячую линию.

- воспользоваться службой онлайн-чата;

Консультация юриста онлайн также может быть осуществлена путем общения по электронной почте.

Преимущества услуг нашей юридической компании обусловлены профессиональным отношением специалистов к работе, получением регулярных курсов повышения квалификации, а также участием в официальных форумах. Это гарантирует, что физические и юридические лица смогут получать советы, соответствующие актуальным нормам закона. Справки предоставляются

Сроки выплаты командировочных расходов

Содержание При направлении в командировку работодатель обязан помимо сохранения за сотрудником среднего заработка возместить ему расходы по найму жилья, проезду, проживанию, а также выплатить суточные за каждый день командировки.

Указанные затраты могут быть учтены при исчислении налога на прибыль только в случае, если они экономически обоснованы и документально подтверждены.

2015 год внес существенные изменения в правила оформления служебных поездок, были отменены командировочные удостоверения, журналы учета сотрудников, находящихся в данных поездках, необходимость составления служебного задания и отчета о его выполнении. Также был уточнен порядок подтверждения времени и факта нахождения в командировке. Указанные изменения значительно уменьшили бумажную волокиту и облегчили жизнь не только работодателям, но и их сотрудникам.

Но, видимо, ненадолго. В следующем году МинФин планирует внести поправки в Постановление Правительства,регламентирующее порядок направления работников в командировку. В частности, речь идет о командировочных расходах: суточные в 2021 году Министерство Финансов предлагает отменить вовсе. Предполагается, что указанные изменения коснутся лишь суточных на поездки по территории России и не затронут заграничные командировки.

Сами выплаты, конечно, не запретят, но признать их в целях налогообложения налогом на прибыль с принятием указанных поправок, не получится, кроме этого, с произведенных затрат необходимо будет исчислить подоходный налог и страховые взносы.

Стоит отметить, что официального подтверждения и комментариев о принятии указанных изменений контролирующие органы пока не давали, поэтому говорить с уверенностью о том, что они будут приняты — пока рано. Поэтому стоит подробно остановиться на командировочных расходах нынешнего года.

На территории РФ Заграницу

- Суточные;

- Проезд;

- Проживание;

- Иные расходы, одобренные работодателем

Дополнительно возмещаются:

- Затраты на оформление загранпаспорта, визы, иных обязательных документов на выезд;

По каким нормам возмещаются командировочные расходы

Нормативы и порядок возмещения работнику командировочных расходов как при командировках по РФ, так и за границу организация устанавливает сама в локальном нормативном акте, например в «Положении о служебных командировках».

Законодательством установлен норматив только по размеру суточных, не облагаемых НДФЛ, а именно не облагаются НДФЛ суточные:

— за каждый день командировки по России в размере 700 руб.;

— за каждый день загранкомандировки в размере 2500 руб.

Все остальные командировочные расходы учитываются при исчислении налога на прибыль, налога при УСН в том размере, в котором они установлены в локальном нормативном акте организации.

Когда выплачиваются командировочные сотруднику

При направлении работника в командировку за ним сохраняются место работы и средний заработок, а также выплачиваются командировочные расходы (ст. 167 ТК РФ). В пункте 9 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 № 749 (далее – Положение о командировках), также указано, как оплачиваются командировочные дни, и предусмотрено, что в отношении командировок совместителей применяются эти же правила.

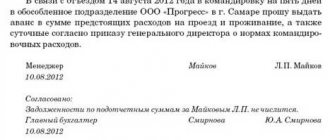

Для того, чтобы направить работника в командировку, обязательно должно быть письменное распоряжение руководителя с указанием места, цели, срока командировки, а также других данных (ст. 166 ТК РФ). Когда мы говорим о командировке, то речь может идти только о работниках организации, то есть о лицах, заключивших трудовой договор. При этом в командировку можно направить и совместителей с оплатой командировочных.

Если же организация заключила гражданско-правовой договор с физическим лицом, то даже в том случае, если в договоре указаны термины «командировка», «суточные», поездка физического лица — подрядчика по законодательству командировкой не является: не надо оформлять приказ, рассчитывать аванс, выдавать командировочные.

говором могут быть предусмотрены выплаты, равные аналогичным для работников организации, но и в этом случае они не будут признаваться расходами на командировку.

Это будут выплаты подрядчику по договору, где стороны самостоятельно определяют сроки и размер таких выплат. В отличие от работников не будут применяться правила о выдаче аванса, представлении авансового отчета.

Также не будет действовать освобождение от НДФЛ при оплате командировки, установленное п. 3 ст. 217 НК РФ (Письмо Минфина от 24.02.2016 № 03-04-05/10023). Выплаты можно разделить на две части — оплату труда и командировочные расходы.

Общий принцип возмещения расходов в командировке установлен ч.

1 ст. 168 ТК РФ, но конкретный состав и размер выплат устанавливает организация в локальном акте, где обязательно должны быть указаны:

Трудовой кодекс: командировки, оплата

Как оплачиваются командировочные дни работника: из среднего заработка или просто выдается зарплата? Как гласит ст. 167 ТК РФ , при направлении сотрудника в поездку ему гарантируется сохранение рабочего места и среднего заработка (п. 9 Положения № 749 от 13.10.2008), а также возмещение расходов. Поэтому за время нахождения в командировке ему следует выплатить такой заработок.

Это важно знать: Единовременная выплата-компенсация рожденным до 1983 года 30 тысяч рублей в 2021 году

Оплата командировки, как правило, производится в день зарплаты. Бухгалтерия рассчитывает среднюю сумму, которую сотрудник мог бы получить на своем трудовом месте, а затем выдает ее вместе с авансом или оплатой за месяц.

Срок компенсации командировочных расходов

Вопрос Добрый день! Сотрудник организации в конце апреля поедет в командировку для участия в конференции.

Рекомендуем прочесть: Какие ограничения у лора для справки водителя

Он купил себе заранее авиабилеты, расплатившись со своей банковской карточки. Можем ли мы компенсировать ему расходы по этим билетам уже сейчас или только после того, как он вернется с конференции и представит авансовый отчет? Ответ Согласно ст. 168 ТК РФ в случае направления в служебную командировку работодатель обязан возмещать работнику: — расходы по проезду; — расходы по найму жилого помещения; — дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные); — иные расходы, произведенные работником с разрешения или ведома работодателя.

Порядок и размеры возмещения расходов, связанных со служебными командировками, работникам других работодателей (не относящихся к упоминаемым в ч. 2 и 3 ст. 168 ТК РФ) определяются коллективным договором или локальным нормативным актом, если иное не установлено ТК РФ, другими федеральными законами и иными нормативными правовыми актами Российской Федерации. Таким образом, трудовым законодательством не установлено, когда именно должны быть возмещены расходы по командировке, то есть перед началом командировки или после ее окончания.

На основании чего можно сделать вывод, что организация может самостоятельно установить внутренним документом (например, положением о командировках), что расходы, понесенные работником в командировке, возмещаются организацией по ее окончании и после составления авансового отчета с приложением всех необходимых документов.

Однако в соответствии с п. 10 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 N 749 (далее — Положение), работнику при направлении его в командировку выдается денежный аванс на оплату расходов по проезду и найму жилого помещения и дополнительных расходов, связанных с проживанием вне места постоянного жительства (суточные). 26 Положения,

Какие еще командировочные выплаты положены сотруднику

Кроме среднего заработка, работодатель должен возместить расходы сотрудника на проезд и проживание в месте командировки. Возмещение расходов производится на основании предоставленных подтверждающих документов:

- авиа и ж/д билетов;

- квитанций такси (при проезде от аэропорта до места назначения, например);

- чеков на покупку ГСМ (если сотрудник по согласованию с работодателем едет на личном транспорте);

- счета гостиниц;

- договоры аренды иных видов жилья.

Также за каждый день командировки работодатель обязан выплачивать суточные. Размер суточных устанавливает коммерческая организация самостоятельно. Их размер нужно утвердить в локальном-нормативном акте (приказе руководителя, положении о командировках).

Командировка по ТК РФ

/КомандировкаВыполнение трудовой деятельности может осуществляться и за пределами организации.

А по возвращении, согласно п.

Закон позволяет посылать сотрудников в командировку.

Отправка гражданина в другую страну или город должна происходить строго с соблюдением положений Трудового кодекса РФ. Он фиксирует порядок оформления служебной поездки и ее максимальную продолжительность.ВниманиеНарушение положений действующего законодательства чревато негативными последствиями. Потому стоит заранее разобраться во всех особенностях командировки по ТК РФ.Командировка — это поездка работника компании для выполнения служебного поручения вне постоянного места осуществления трудовой деятельности.

Такое определение закреплено в Трудовом кодексе РФ. Отправка осуществляется на основании распоряжения работодателя. Если гражданин занимает должность, предписывающую постоянное выполнение трудовых обязанностей в поездке, это не будет являться служебной командировкой.Если компания направляет работника для выполнения служебного задания в другой город или страну, действие должно осуществляться в строгом соответствии с порядком, определенным правительством РФ.

Особенности отправки в командировку и иные нюансы, касающиеся её, закреплены в от 13 октября 2008 года.К сведениюЕсли гражданин отправляется в структурное подразделение организации, которая находится за рубежом или в другом населенном пункте, это также будет считаться командировкой.В случае отправки сотрудника в другой город для выполнения служебного задания в обязательном порядке должны быть выполнены следующие действия:

- Руководство издает соответствующий приказ.

- Вернувшись из поездки, сотрудник заполняет отчетные документы.

- Гражданину предоставляется аванс.

Трудовой кодекс устанавливает широкий перечень гарантий и компенсаций. во время выполнения служебного задания вне основного места деятельности осуществляется на основании среднего объема дохода сотрудника.Трудовой кодекс разделяет командировки на два вида — на территории России и за пределами страны.

Возмещение дополнительных расходов, связанных со служебными командировками

Работодатель обязан возместить затраты на проезд к месту командировки и обратно.

- На проезд к месту командирования;

- Оформление проездных билетов;

- Стоимость белья в поездах дальнего следования

Учесть в расходах по прибыли можно и стоимость ж/д билета на поезд повышенной комфортности с учетом дополнительных услуг (питания, печатной продукции, постельного белья т.д.) при условии, что они включены в стоимость билета.

Для подтверждения затрат на проезд работник должен представить следующие документы:

- Билеты (авиа, ж/д, автобусные);

- Посадочный талон (при перелете);

- Маршрут/квитанцию и посадочный талон (при приобретении электронного билета)

В случае утери билета (посадочного талона) подтверждением может служить дубликат проездного документа, копия экземпляра, запрошенного в транспортной компании или иной документ, содержащий информацию о пассажире, номере рейса, времени отправления и прибытия).

При несовпадении времени выезда сотрудника с датой начала командировки (например, сотрудник выехал в субботу, а начало командировки в понедельник) Минфин в своем Письме от 20.11.2014 разрешил учесть указанные затраты в целях обложения прибыли. В случае если сотрудник остается в месте командирования для проведения отпуска, затраты на оплату обратного проезда учтены в расходах по налогу на прибыль быть не могут.

Учет командировочных расходов в целях обложения прибыли также возможен в части затрат при проезде к месту командирования и обратно на такси. Возможность пользования услугами такси лучше прописать в локальном акте организации с указанием причин, по которым возможно использования данного вида транспорта, к которым может, например, относиться невозможность выполнения поставленных задач вследствие перебоя в движении транспорта, плотного рабочего графика, позднего вылета, отсутствия иного транспорта и т.д.)

Подтверждением затрат в данном случае будет являться служебная записка, в которой будет отражен фактический срок пребывания в служебной поездке. К данной записке необходимо приложить документы, подтверждающие использование транспорта: чеки на покупку ГСМ, путевой лист, квитанции и т.п.) Также возможность использования личного транспорта стоит прописать в локальном акте организации.

К сведению Если гражданин отправляется в структурное подразделение организации, которая находится за рубежом или в другом населенном пункте, это также будет считаться командировкой.

Для этого составляется специальный командировочный расчет, в котором детально перечисляются все возможные затраты, позволенные компанией. К примеру, в документе может быть указано, что работодатель обязуется оплатить проезд своему подчиненному по факту, но при этом работник может использовать только определенный вид транспорта или стоимость билета не должна превышать допустимой суммы.

Предлагаем ознакомиться: Увольнение по истечению срока службы

Благодаря поставленным ограничениям работник не сможет воспользоваться ситуацией и заказать билет класса люкс, чтобы «пошиковать» в дороге, а работодатель, в свою очередь, сможет сэкономить средства и избежать неожиданных расходов.

Оплата суточных командировочных расходов в 2016 году

→ → Обновление: 15 ноября 2021 г.

В текущем 2021 году ожидались изменения в регулировании оплаты командировочных расходов, но этого пока не случилось. В настоящее время продолжают действовать нормы законодательства об оплате командировочных расходов, как и прежде, включая суточные.

Понятие суточных расходов в составе командировочных раскрывает . Согласно ей суточные – это дополнительные расходы, обусловленные проживанием командированного работника вне места его постоянного жительства, подлежащие возмещению работодателем.

По существу, суточные являются компенсационной выплатой по возмещению затрат работника, вызванных выполнением служебных функций вне места постоянной работы. Направлены они на покрытие личных расходов работника в период служебной командировки (например, на питание и т.п.) При этом отчитываться за эти расходы перед работодателем работник не обязан. Положение об особенностях направления работников в служебные командировки, утв.

(далее — Положение об особенностях), в п.

11 определяет, что суточные возмещаются работнику за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, включая время вынужденной остановки. Однако направление работника в однодневную командировку (или когда он имеет возможность ежедневно возвращаться к месту своего жительства) не влечет обязанности работодателя по выплате суточных.

Причем даже включение условия об этом в локальное положение о командировках в организации законным это не сделает, а работодатель будет нести риски при налогообложении. Впрочем, если в упомянутом локальном акте о командировках именовать эти выплаты иначе (например, компенсацией при однодневных командировках), проблему можно решить.

Законодательно размер суточных установлен только для бюджетных организаций, но не для коммерческих. В них порядок оплаты командировочных расходов должен определяться коллективным договором или локальным нормативным актом организации согласно (обычно это Положение о командировках или одноименный приказ).

Оплата командировки в выходной день

Средний заработок во время командировки выплачивается за рабочие дни, согласно графику организации. Если даже командировка длительная, то за выходной выплачиваются только суточные. Средний заработок в этом случае не положен. Ведь работник не работает в выходные дни, а отдыхает (пункт 9 Положения о командировках).

Из этого правила есть исключение. Если сотрудник все-таки в выходной или праздничный день находясь в командировке работал или был в пути, то за это время нужно произвести оплату как за работу в выходной день. ТК РФ предусматривает два порядка оплаты за работу в выходные и праздничные дни:

- в одинарном размере тарифной ставки, если работник берет дополнительный выходной (отгул);

- в двойном размере, если работник отгул брать не будет.

Суточные. Порядок выплаты и налогообложения НДФЛ

Екатерина Анненкова, аудитор, аттестованный Минфином РФ, эксперт по бухгалтерскому учету и налогообложению ИА «Клерк.Ру».

Фото Б. Мальцева ИА «Клерк.Ру» Хозяйственная деятельность организаций далеко не всегда ограничивается одним регионом и, соответственно, по тем или иным служебным надобностям сотрудники компаний отправляются для выполнения служебных заданий в командировки.

Согласно положениям ст.166 ТК РФ, служебная командировка это поездка работника по распоряжению работодателя на определенный срок для выполнения служебного поручения вне места постоянной работы*.*Местом постоянной работы следует считать место расположения организации (обособленного структурного подразделения организации), работа в которой обусловлена трудовым договором.

Место работы является обязательным для включения в трудовой договор условием в соответствии с положениями ст.57 ТК РФ. Особенности направления работников в служебные командировки устанавливаются Положением

«Об особенностях направления работников в служебные командировки»

, утвержденным Постановлением Правительства РФ от 13.10.2008г.

№749.Обратите внимание: Служебные поездки работников, постоянная работа которых осуществляется в пути или имеет разъездной характер, служебными командировками не признаются.

На основании ст.167 ТК РФ, при направлении работника в служебную командировку ему гарантируются:

- сохранение места работы (должности) и среднего заработка,

- а также — возмещение расходов, связанных со служебной командировкой.

Расходами, связанными со служебной командировкой являются:

- расходы по проезду;

- дополнительные расходы, связанные с проживанием вне места постоянного жительства (суточные);

- расходы по найму жилого помещения;

- иные расходы, произведенные работником с разрешения или ведома работодателя.

Все вышеперечисленные расходы работодатель обязан возместить сотруднику на основании положений ст.168 ТК РФ.

Срок выплаты командировочных расходов

То, что любая командировка связана с расходами для организации (индивидуального предпринимателя) – это аксиома.

Направляя работника в служебную поездку, ему нужно возместить:

- суточные – дополнительные расходы, связанные с проживанием вне постоянного места жительства;

- расходы на проезд;

- иные расходы, понесенные в командировке по согласованию с администрацией.

- расходы по найму жилья;

(подробнее об этом см., «Возмещаем сотруднику командировочные расходы»). Суточные – это компенсационная выплата сотруднику, связанная с пребыванием вне места его постоянного жительства. Ведь работник, находящийся в командировке, должен как-то питаться и удовлетворять другие ежедневные нужды.

Так как командировка происходит по инициативе работодателя, то справедливо, что он эти расходы и оплачивает.

Суточные нужно выплатить за все дни нахождения в командировке, в том числе, за выходные и нерабочие праздничные дни, пришедшиеся на командировочный период (подробнее об этом см.

«Суточные выплачиваются, в том числе, и за выходные дни»

). Выплатить суточные следует заранее, чтобы не вынуждать работника тратить на поездку собственные денежные средства (подробнее об этом см. «Выплачиваем суточные до отъезда в командировку»).

Рекомендуем прочесть: Собеседование о приеме на работу на английском диалог

Что касается конкретного срока выплаты суточных при командировках в 2021 году, то он Трудовым кодексом и другими нормативно-правовыми актами, регулирующими трудовую сферу, не установлен. Поэтому определение срока выплаты остается на усмотрение организации.

Определившись со сроком выплаты суточных перед командировкой, нужно зафиксировать его в локальном нормативном акте организации,например, приказе руководителя организации или Положении о командировках (подробнее об этом см.,

«Составляем положение о командировках (образец 2017)»

). Также срок выплаты можно установить в коллективном договоре, заключенном с работниками (ст.

168 ТК РФ). Главное – выплатить суточные авансом, до начала командировки. В противном случае, организацию (работодателя) могут оштрафовать за нарушение трудового законодательства (подробнее об этом см.,

«За не вовремя выплаченные суточные работодателя могут оштрафовать»

).

Как производится оплата, если сотрудник в командировке заболел

Оплата больничного листа не зависит от того, был в командировке сотрудник или нет. Оплатить нужно все дни нетрудоспособности. При этом нужно учесть, что:

- суточные и расходы по найму жилья нужно оплатить за все дни командировки. Стоимость жилья не оплачивается, только если сотрудник находился в стационаре;

- за время нетрудоспособности средний заработок не выплачивается, но за остальные дни по число начала нетрудоспособности его нужно оплатить.

Это важно знать: Почетная грамота МВД России: выплата

Срок выплаты командировочных расходов

Обновление: 15 ноября 2021 г. В текущем 2021 году ожидались изменения в регулировании оплаты командировочных расходов, но этого пока не случилось.

В настоящее время продолжают действовать нормы законодательства об оплате командировочных расходов, как и прежде, включая суточные.

Понятие суточных расходов в составе командировочных раскрывает ст. 168 Трудового кодекса РФ. Согласно ей суточные – это дополнительные расходы, обусловленные проживанием командированного работника вне места его постоянного жительства, подлежащие возмещению работодателем.

По существу, суточные являются компенсационной выплатой по возмещению затрат работника, вызванных выполнением служебных функций вне места постоянной работы.

Направлены они на покрытие личных расходов работника в период служебной командировки (например, на питание и т.п.) При этом отчитываться за эти расходы перед работодателем работник не обязан. Положение об особенностях направления работников в служебные командировки, утв. Постановлением Правительства РФ от 13.10.2008 N 749 (далее — Положение об особенностях), в п.

11 определяет, что суточные возмещаются работнику за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, включая время вынужденной остановки. Однако направление работника в однодневную командировку (или когда он имеет возможность ежедневно возвращаться к месту своего жительства) не влечет обязанности работодателя по выплате суточных. Причем даже включение условия об этом в локальное положение о командировках в организации законным это не сделает, а работодатель будет нести риски при налогообложении.

Впрочем, если в упомянутом локальном акте о командировках именовать эти выплаты иначе (например, компенсацией при однодневных командировках), проблему можно решить. Законодательно размер суточных установлен только для бюджетных организаций, но не для коммерческих.

В них порядок оплаты командировочных расходов должен определяться коллективным договором или локальным нормативным актом организации согласно ст.

167 ТК РФ (обычно это Положение о командировках или одноименный приказ).

Размер суточных расходов

Как и все расходы, командировочные могут быть учтены только, если они имеют экономическое обоснование и документальное подтверждение.

Документальное подтверждение после отмены командировочных удостоверений включает в себя:

- Решение работодателя о направлении сотрудника в командировку в письменном виде.

Для оформления приказа можно воспользоваться унифицированной формой или разработать свою, впоследствии, закрепив ее в учетной политике.

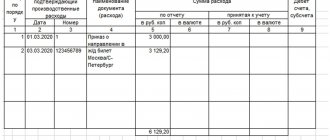

- Авансовый отчет работника об израсходованных суммах, утвержденный руководителем

Указанный документ должен быть подготовлен и представлен руководителю в срок не позднее трех дней с момента возвращения на место работы.

В случае непредставления авансового отчета руководитель вправе по истечении месяца, с момента окончания срока, отведенного на возврат аванса, удержать выданные под отчет сотруднику средства. Но сделать это можно только с письменного согласия самого работника. В случае отказа, взыскать суммы можно будет только через суд.

Если данные средства удержаны не будут на их сумму необходимо начислить страховые взносы. В случае если по прошествии времени работник предоставит отчет и подтверждающие расходы документы организация праве произвести перерасчет базы для начисления страховых взносов, а также сумму начисленных и уплаченных взносов. Также при отсутствии отчета и подтверждающих документов на сумму средств, выданных налогоплательщику, придется начислить НДФЛ.

- Документы, подтверждающие фактическое осуществление расходов, в части:

- На жилье;

- Проезд;

- Иные расходы

Также налогоплательщик (организация) должна подтвердить срок нахождения своего сотрудника в служебной командировке. Он определяется по проездным документам, если они утеряны, то документами о найме жилья. Если и они отсутствуют, то по документам, содержащим подтверждение принимающей стороны о сроках нахождения (прибытия и убытия) работника в месте командирования.

- женщин, воспитывающих детей, чей возраст меньше 3 лет;

- лиц, которые являются опекунами несовершеннолетних детей;

- работников, которые воспитывают детей в возрасте до 5 лет без помощи супруга;

- граждан, у которых в семье имеется ребенок-инвалид или родственник, страдающий тяжелой болезнью и нуждающийся в уходе.

ВАЖНО Если работодатель составит приказ без получения согласия вышеперечисленных категорий граждан, это будет являться прямым нарушением норм Трудового кодекса РФ.

- выплачиваются в размере 50% от нормы для командировок за границу, если командировка осуществляется за пределы РФ (п. 20 Положения об особенностях направления работников в служебные командировки).

НДФЛ не удерживается с сумм суточных, не превышающих 700 руб. за каждый день командировки по РФ и 2500 руб. за каждый день загранкомандировки (п. 3 ст. 217 НК РФ). Страховые взносы не начисляются на всю сумму суточных в пределах норм, установленных локальным нормативным актом организации (ч. 2 ст. 9 Закона № 212-ФЗ). Возмещение расходов, связанных с командировкой Согласно ст.

Этим нормативным актом утверждено «Положение об особенностях направления работников в служебные командировки».

Также срок выплаты можно установить в коллективном договоре, заключенном с работниками (ст. 168 ТК РФ). Главное – выплатить суточные авансом, до начала командировки.

- на проезд до места назначения и обратно,

- сборы за услуги аэропортов, комиссионные сборы,

- расходы на проезд в аэропорт или на вокзал в местах отправления, назначения или пересадок,

- на провоз багажа,

- расходы по найму жилого помещения,

- расходы на оплату услуг связи,

- сборы за выдачу (получение) и регистрацию служебного заграничного паспорта,

- сборы за выдачу (получение) виз,

- расходы на обмен наличной валюты или чека в банке на наличную иностранную валюту.

Как видите, этот перечень является закрытым.Руководителя интересует, что по этому поводу говорить закон с точки зрения правовой основы. Для человека, направляемого в командировку этот факт также немаловажен, поскольку приходиться проживать вдали от дома, семьи. Поколение, вступившее в трудовую жизнь еще во времена Советского Союза, которое и сегодня еще продолжает работать, хорошо помнит, что на основании принятой несколькими ведомствами СССР «07» апреля 1988 года Инструкцией № 62, был предусмотрен максимальный период командировки в пределах союзных республик – 40 дней.

Category: Новости

Вообще как правило за несколько дней до командировки (если Вам необходимо преобрести билеты на поезд) , за день до командировки или могут дать в день командировки. Всё зависит от организации и порядка выдачи денег подотчет. Если по каким-то причинам деньги не были выданы до командировки, они будут выданы Вам по факту предъявления авансового отчета об использовании денежных средств, затраченных на командировку (суточные проживание в гостинице затраты на проезд) .

Все затраты (кроме суточных) должны быть подтверждены документально (билеты с указанием стоимости проезда, счет из гостиницы, чек. подтверждающий оплату счета на проживание) . Ну и командировочные удостоверение либо задание на командировку — в зависимости что выдает организачия командируемым сотрудникам.

К авансовому отчету должны быть приложены документы, подтверждающие понесенные расходы (проездные документы, в том числе посадочный талон, маршрут/квитанция электронного билета, багажная квитанция, БСО, товарные и кассовые чеки и т.

Предлагаем ознакомиться: Дополнительный отпуск к декрет норму отпуску

За период с 01.07.2015г. по 31.07.2019 года сотрудник находился в отпуске за свой счет.…. Оплата за товар третьим лицом Как учесть оплату товаров (работ, услуг) третьим лицом?

✒ Учет у должника — покупателя товаров (работ, услуг) При ОСН оплата приобретенных вами товаров (работ, услуг) не влияет на налог….

Согласно ей суточные – это дополнительные расходы, обусловленные проживанием командированного работника вне места его постоянного жительства, подлежащие возмещению работодателем.

Положение об особенностях направления работников в служебные командировки, утв. Постановлением Правительства РФ от 13.10.2008 N 749 (далее — Положение об особенностях), в п. 11 определяет, что суточные возмещаются работнику за каждый день нахождения в командировке, включая выходные и нерабочие праздничные дни, а также за дни нахождения в пути, включая время вынужденной остановки.

Для оформления командировки применяются следующие документы:

- служебное или производственное задание, которое имеет вид либо контракта, либо подробно расписанной инструкции. Например, выезд на место строительства производственного объекта с целью контроля хода его строительства;

- внутриведомственный или корпоративный приказ по личному составу, в котором указывается должностное лицо, отправляемое в командировку, цель командировки, сроки и норма оплаты. Приказ должен быть оформлен в соответствии с существующими нормами документооборота и обязательно занесен в книгу приказов;

- в случае необходимости выдается командировочное удостоверение или специальная карта (например, как пресс карта у журналистов) со всеми необходимыми реквизитами, печатью, фотографией и подписью руководства компании. Также в командировочном удостоверении должно быть указано время отбытия работника к месту выполнения командировочного задания, также как и сделана отметка по времени его возвращения;

- платежная ведомость, подписанная работником на выдачу командировочных расходов.

В некоторых случаях для оформления командировки могут потребоваться, например, письма компаний-контрагентов с запросами направления в командировку работника компании, например, для обслуживания установленного компанией оборудования у компании-клиента.

В частности, к таким документам относятся:

- полный письменный отчет о выполненном командировочном задании, с указанием всех фактов, прямо или косвенно связанных с выполнением производственных функций;

- командировочное удостоверение с обязательными отметками о времени прибытия или убытия с места выполнения задания;

- авансовый отчет, в котором указываются все понесенные работником расходы, начиная от транспортных, на проживание, и заканчивая тратами, связанными с выполнением производственных мероприятий;

- все платежные документы, которые могут подтвердить понесенные работником расходы — квитанции, чеки, инвойсы, связанные с выполнением командировочного задания. Как правило, для этого нужно предоставить подшивку или папку с оригиналами платежных документов (иногда для этого достаточно приклеить все чеки на листы бумаги).

Кроме перечисленных документов, могут быть приложены командировочным работником документы в цифровом формате, включая и видео и фотоматериалы, подтверждающие выполнение сотрудником своих обязанностей во время командировки.

В частных компаниях такие нормы могут устанавливаться исходя из принятой деловой практики и средних норм затрат на командировки в коммерческой отрасли.

В государственных организациях нормы командировочных расходов устанавливаются либо федеральными, либо региональными органами власти.

Законодательством РФ установлен только нижний лимит оплаты командировочных расходов, которые учитываются при исчислении и оплате НДФЛ.

В частности, установлены следующие лимиты командировочных для компаний и организаций любых форм собственности:

- расходы по командировочным расходам в пределах территории Российской Федерации установлены в размере 700 рублей за каждый день командировки;

- расходы по командировочным расходам при выезде за пределы РФ установлены в размере 2500 рублей за каждый день нахождения вне пределов РФ. Время начала оплаты командировочных в валюте или в пересчете на национальную валюту устанавливается по времени фактического пересечения границы РФ.

Сроки командировки и их оплата согласно нормам ТК РФ

В наши дни компьютерная революция (интернет, телефон) дает огромнейшие возможности для успешного общения по рабочим вопросам с партнерами и коллегами на любом расстоянии. Однако есть такие производственные вопросы, которые требуют личного присутствия сотрудника.

Для этого его руководство отправляет в командировку. И если ранее законодательством ограничивался ее период, то сейчас он четко не обозначен.

Любая отправка сотрудника для выполнения служебного поручения на территории страны или за рубеж согласно законам России, должна быть правильно оформлена и согласована с самим сотрудником.

Еще в советское время законом было утверждено ограничение периода поездки, которое составляло не более 40 дней, а для отдельных специальностей (строители, монтажники) была оговорена долгосрочная командировка длительностью до года.

Сегодня Трудовой кодекс количество дней поездки не ограничивает. Еще до ее начала сроки корректируются работодателем в зависимости от объемов работы и ее сложности (ПП 749).

Началом командировочного периода надо считать день отъезда, а дата прибытия расценивается как его окончание. Если происходит задержка транспорта в пути, то на это время продлевается служебная поездка.

В ее период также входят праздничные и выходные дни, которые оплачиваются по двойному тарифу.

Если размер выплаты не увеличивается работодателем, то должен быть оформлен дополнительный выходной для сотрудника.

Есть работодатели, у которых определение срока поездки происходит на основании проездных документов. В случае использования собственного транспорта, то сотрудником должна быть предоставлена служебная записка.

Если билеты отсутствуют, то можно воспользоваться документами с гостиницы, договором аренды жилья. При оформлении поездки заграницу, то документы переводятся на русский язык.

Длительность командировки определяет работодатель, согласовывая с сотрудником. Для определения срока

Расчет средней зарплаты при командировке

Определение расчетного периода Подсчет отработанных дней в расчетном периоде Определение суммы заработка за расчетный период Как учитывать премии Если в расчетном периоде повышали зарплату Определение среднего дневного заработка Умножение среднего дневного заработка на дни командировки

Если работодатель направляет сотрудника в командировку, дни отсутствия оплачиваются по особым правилам. Работодатель должен выплачивать за эти дни среднюю заработную плату. Об этом говорит статья 167 Трудового кодекса РФ.

Ошибки в расчете средней зарплаты при оплате командировок сотрудников входят в ТОП-5 ошибок, которые мы выявляем по итогам аудита расчета зарплаты. А все потому, что в этом вопросе есть много нюансов, которые нельзя упускать.

О том, как рассчитать среднюю зарплату для командировочных и не допустить ошибок, пойдет речь в этой статье.

Считать нужно по правилам, которые прописаны в Положении об особенностях порядка исчисления средней заработной платы, утвержденном Постановлением от 24.12.2007 г. № 922.

Формула расчета выглядит так:

Начисления за расчетный период/Отработанные дни за этот период

Приведем пошаговый алгоритм расчета средней зарплаты при командировке.

Шаг 1. Определите расчетный период

Это 12 месяцев до начала месяца, в котором сотрудник поехал в командировку. Например, если командировка началась 5 марта 2019 года, то расчетный период – это промежуток с 1 марта 2021 года по 28 февраля 2021 года.

Если сотрудник устроился меньше, чем год назад, нужно взять отработанные месяцы. А если человека отправляют в командировку сразу после того, как приняли, то есть в том же месяце, то расчетный период – это промежуток с первого дня работы до первого дня командировки (п. 7 Положения). Ну а если сотрудника командируют в первый же день работы, то оплатить нужно исходя из оклада (п. 8 Положения).

Когда должны выплачивать командировочные по закону

/ / / , Командировка – это прекрасная возможность не только заработать больше денег, но и повидать другой город или страну. Главное преимущество такого вида труда – это то, что все затраты оплачивает компания, отправившая своего подчиненного в поездку, а выплата командировочных адекватный и само собой разумеющийся вопрос, беспокоящий многих сотрудников.

Частыми возникают конфликты относительно составляющих на основании которых производится подсчет и, конечно же, сроков получения денег.

Оглавление статьи

Как правило, командировка является инициативой работодателя и потому должна быть полностью им обеспечена. Руководитель обязан сохранить за своим подчиненным его рабочее место и компенсировать все возникшие затраты, связанные с поездкой и работой в другом городе.

В обязательства директора входит:

- выплатить посуточные (доход сотрудника пересчитывается с учетом повышения оплаты);

- оплатить проживание, питание и другие дополнительные услуги за весь период пребывания в другом городе;

- выплатить заработную плату (сумма подсчитывается за все последующие дни пребывания и труда вне территории компании, в том числе и время, затраченное на дорогу);

- компенсировать другие затраты связанные с рабочими процессами (дорога, услуги переводчика, услуги ресторана и т.д.).

Важно! Выплата командировочных расходов не включает оплату жилья и повышение суточного заработка в том случае, если сотрудник по окончанию деятельности может возвращаться к себе домой.

Согласно нормам, указанным в статье 168 ТК РФ, работодатель должен оплатить все растраты связанные с дорогой и пребыванием в другом городе. Для этого составляется специальный командировочный расчет, в котором детально перечисляются все возможные затраты, позволенные компанией. К примеру, в документе может быть указано, что работодатель обязуется оплатить проезд своему подчиненному по факту, но при этом работник может использовать только определенный вид транспорта или стоимость билета не должна превышать допустимой суммы.

Как учесть расходы суточных при оплате налогов?

Работодатель с суточных, не превышающих лимит, не удерживает НДФЛ, а также не отражает их в налоговых декларациях.

С превышающих пределы денежных средств необходимо исчислить налог и взносы в ПФР и ФСС (за исключением взносов на травматизм). Они подлежат отражению в формах 2-НДФЛ и 6-НДФЛ.

Таблица 2. Налогообложение суточных сверх нормы в 2020 году:

Расчеты должны быть произведены в конце месяца представления работником авансового отчета по итогам командировки. К нему прилагаются все подтверждающие понесенные расходы в связи с исполнением служебного задания. Это:

- любой из подтверждающих наем жилого помещения документ (гостиничный счет, квитанции об оплате жилья, договор с частным лицом), где должно быть указано количество дней пребывания в этом помещении и стоимость одного дня проживания;

- проездные документы, выданные командированному по пути следования до места назначения и обратно (билеты, талоны и т.д.);

- иные документы в подтверждение понесенных расходов в связи с поездкой.

Согласно письма ФНС от 03.12.2009 № 3-2-09/362, расходование суточных не требуется подтверждать документально.

Суммы суточных, выплаченные сверх установленного лимита, облагаются НДФЛ и взносами. Работодатель обязан их исчислить и уплатить в бюджет. При неисполнении этого требования, налоговый орган применяет штрафные санкции в размере 20 % от недополученного размера налога и взносов (ст. 122, 123 НК РФ).