Уплата налогов касается каждого россиянина, но есть категории граждан, которые отдают деньги в бюджет за собственные участки на льготных условиях. По каким правилам рассчитывается земельный налог для физических и юридических лиц и какова его процентная ставка?

Земля – налогооблагаемая собственность независимо от юридического статуса гражданина. Физлица и организации обязаны регулярно перечислять государственный земельный сбор. Однако налоговая ставка, изменяемая в зависимости от категории земель, и сроки уплаты для разных регионов России неодинаковы. Это следствие наделения местного руководства полномочиями определять перечисленные показатели на свое усмотрение.

Плательщики земельного налога

Бывают случаи, когда деньги за участки с населения не берут. Например, если он арендован или используется человеком не ограниченное условиями время. В других обстоятельствах деньги необходимо уплачивать.

Это делают граждане, у которых земля:

- регулярно используется для удовлетворения хозяйственных нужд;

- зарегистрирована как собственность;

- получена в наследство на всю жизнь.

Когда земля принадлежит ПИФу, он и гасит образовавшуюся перед государством задолженность. По закону налоги оплачивает исключительно собственник. В России при уплате земельного налога определен список льготников, в который входят:

- получившие 1 и 2 группу инвалидности граждане;

- прошедшие Великую Отечественную войну ветераны;

- бойцы иных локальных конфликтов;

- получившие привилегии от муниципалитета лица;

- организации религиозного толка;

- госучреждения исполнительной власти;

- общества, объединяющие инвалидов;

- объединения народов, проживающих в северных регионах России.

Последние 4 пункта списка составляют юридические лица. Они рассчитывают перечисляемые в госбюджет суммы и сдают налоговую декларацию в ФНС самостоятельно. Физические же лица не обременены такими заботами. За них необходимые расчеты проводят работники Налоговой службы. Затем полученные результаты высылают непосредственным плательщикам налога.

Земельный сбор оплачивается не позже 1 октября. Это общероссийский показатель. Местная власть вправе его менять.

При этом она не должна выходить за перечисленные ниже пределы:

- финальная дата оплаты физическим лицом – 1 ноября;

- юридические лица перечисляют деньги до 1 февраля.

Земельный налог оплачивается на следующий за отчетным периодом год. В 2021 году гражданин, работающий по найму, оплачивает зарегистрированную на его имя землю за 2021 год. Если деньги не внести до указанных сроков, контролирующая служба наложит штраф – 20% суммы недобора, которая написана в присланном гражданину уведомлении. Также насчитают пени за каждый просроченный день – 1/300 действующей ставки рефинансирования, установленной ЦБ Российской Федерации.

Ставки земельного налога

Налоговая ставка не может превышать 0,3% от кадастровой стоимости участков:

- занятых жилищным фондом и объектами инженерной инфраструктуры ЖКХ и приобретенных для жилищного строительства, кроме участков, используемых в предпринимательской деятельности (исключение действует с налогового периода 2021 года);

- приобретенных для личного подсобного хозяйства, садоводства, огородничества. С налогового периода 2021 года ставка распространяется на участки этой группы в случае, если они не используются в предпринимательской деятельности;

- с налогового периода 2021 года — земельные участки общего назначения, предназначенные для ведения гражданами садоводства и огородничества либо предназначенные для размещения иного имущества общего пользования.

Ставка налога для остальных участков не должна превышать 1,5% от кадастровой стоимости.

Процентная ставка при расчете налога устанавливается органами муниципальной власти, владеющей территорией муниципального образования, на котором расположен участок. Процент отображается в уведомление от ФНС в графе «Налоговая ставка».

Для этого:

- на официальном сайте ФНС перейдите в раздел «Сервисы»;

- в разделе «Справочная информация» нажмите на вкладку «Справочная информация по ставкам и льготам по имущественному налогу»;

- выберите вид налога «Земельный налог»;

- укажите налоговый период, по которому рассчитывается ставка (максимум прошедший год);

- укажите наименование субъекта РФ (область или край);

- введите наименование муниципального образования, на территории которого расположен участок и выберите объект из списка (указано в выписке ЕГРН);

- нажмите кнопку «Найти», в открывшемся окне нажмите «Подробнее» напротив сведений о нормативном акте;

- в информационном блоке внизу отражаются ставки, действующие в регионе для определенных категорий недвижимости.

Таким образом, определить ставку земельного налога по кадастровому номеру не получится. Для расчета суммы к плате также потребуются дополнительные сведения об участке, льготах и ставках, установленных в регионе. Большинство необходимой информации содержится на официальном сайте ФНС и налоговом уведомлении. При необходимости запросите выписку из ЕГРН, чтобы удостовериться в актуальности сведений, расположенных на кадастровой карте.

Формула расчета земельного налога для физических и юридических лиц

Чтобы не утруждать себя математическими вычислениями, организации и частные лица используют предоставленные интернетом возможности. На сайте ФНС расположен онлайн-калькулятор расчета налога за землю. Получение суммы платежа не представляет особых трудностей. Просто нужно ввести кадастровую стоимость участка в предложенное программой поле.

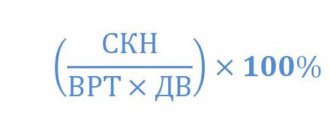

Можно рассчитать налог вручную. Имеющие доли в земельном участке граждане пользуются формулой:

СТк х Н х Д х К = Платеж по земельному налогу, где:

- СТк – кадастровая стоимость земли;

- Н – выраженная в процентах ставка земельного налога;

- Д – долевая собственность гражданина;

- К – включаемый в формулу коэффициент при использовании зарегистрированного на свое имя участка неполный налоговый период.

Налогооблагаемая цель (по-другому база) земельного налога следует из его названия. Гражданам приходится платить за находящуюся в собственности землю. В основе расчета лежит кадастровая оценка, проведенная не позднее 1 января следующего года, наступающего за текущим налоговым периодом.

Налог собирается исключительно с земель, расположенных на территории муниципалитета. Государственный кадастр вносит полученную о них информацию в специальную базу и передает ее по цепочке в Налоговую службу. Здесь данные должны появиться до 1 февраля года формирования платежных документов. Далее работники ФНС вычисляют суммы к оплате для физических лиц и рассылают им почтовые уведомления.

Кадастровая стоимость непостоянна. Ее размер меняется по следующим причинам:

- передвижению границ участка;

- смене категории, к которой ранее относилась земля;

- перемене способа использования земельного надела.

Другой фигурант расчетной формулы – налоговая ставка. Она является частью кадастровой оценки и ограничена:

- 0,3% – для сельскохозяйственных и ограниченных в обороте земель, а также участков, предназначенных под дачи, архитектурные работы и застройку;

- 1,5% – для остальных земельных владений.

Региональное руководство устанавливает налоговые тарифы для проживающего в пределах муниципального образования населения на собственное усмотрение. Однако превышать указанные в Налоговом кодексе значения оно не должно. Установленная местной властью ставка может только снижаться.

Можно ли узнать сумму налогообложения ЗУ по КН?

Размер земельного налога отражается в уведомлениях от ФНС, которые поступают не позднее 30 дней с момента наступления срока уплаты. Однако его отсутствие не является основанием для неуплаты. Рекомендуется самостоятельно рассчитывать размер налога, чтобы избежать ошибок в начислениях. Сделать это можно как при личном обращении в органы ФНС, так и посредством сети Интернет.

Во втором случае понадобятся сведения о кадастровой стоимости, номере, налоговых вычетах и льготах для отдельных категорий физических лиц, предусмотренных

При расчёте налога учитываются процентная ставка, установленная в регионе, кадастровая стоимость недвижимости, период владения и количество долей. Необходимую информацию о земельном участке, в частности кадастровый номер, можно получить по адресу в публичной кадастровой карте на официальном сайте Росреестра.

Полученные сведения необходимо ввести в калькулятор на сайте ФНС, который в автоматическом режиме рассчитает налог. Таким образом, узнать земельный налог по кадастровому номеру можно даже не выходя из дома.

Налог на землю для юридических лиц

Индивидуальные предприниматели – такие же налогоплательщики и обязаны вовремя вносить взимаемую за землевладение сумму.

В 2021 году пользуются такими методами расчета с Налоговой службой:

- Когда деятельность по разработке земельного участка направлена на извлечение прибыли, действия по расчету и подачи декларации в ФНС придется выполнять самому.

- Если участок принадлежит бизнесмену лично, он расценивается как физическое лицо. В таком случае все сделает налоговая служба. Гражданину останется только своевременно заплатить согласно присланному уведомлению.

По закону юридические лица покрывают налоговую задолженность авансовыми платежами по схеме:

- продолжительность отчетного периода – 1 год;

- он разбит на мелкие отрезки авансами, которые вносятся по истечении квартала;

- подобную отчетность могут отменить органы местного самоуправления.

Налогоплательщики со статусом юридических лиц обязаны в конце отчетного года полностью выплатить начисленный за землю налог. Расчеты с ФНС ведутся по самостоятельно составленной и сданной в указанные законом сроки налоговой декларации. Здесь прописывается не только взыскиваемая с предпринимателя сумма, но и данные налогоплательщика, а также положенные ему льготы.

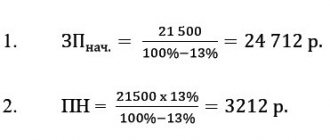

Формула расчета

Обратите внимание! С 2015 года физические лица, в том числе предприниматели, не должны рассчитывать налог на землю самостоятельно. Это обязанность возложена на ИФНС. Уплата производится по налоговому уведомлению.

Земельный налог = Кст x Д x Cт x Кв,

Кст – кадастровая стоимость земельного участка (ее можно узнать на официальном сайте Росреестра или при помощи кадастровой карты).

Д – размер доли в праве на земельный участок.

Ст – налоговая ставка (узнать налоговую ставку в вашем регионе можно на этой странице).

Кв – коэффициент владения земельным участком (применяется только в случае владения земельным участком в течение неполного года).

Пример 1. Расчет земельного налога за полный календарный год

Объект налогообложения

Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка составляет 2 400 385 рублей.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 201 руб. (2 400 385 руб. x 0,3 / 100).

Пример 2. Расчет земельного налога за неполный календарный год

Объект налогообложения

В октябре 2021 года Петров И.А. зарегистрировал права на земельный участок, расположенный в Московской области.

Его кадастровая стоимость составляет 2 400 385 рублей.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог за три месяца 2021 года в этом случае будет равен: 1 801 руб. (2 400 385 руб. x 0,3 / 100 x 0,25),

где, 0,25 – коэффициент времени владения земельным участком (3 мес. / 12 мес.).

Пример 3. Расчет земельного налога за долю земельного участка

Объект налогообложения

Петрову И.А. принадлежит ¾ земельного участка, расположенного в Московской области.

Его кадастровая стоимость в 2021 году составляет 2 400 385 рублей.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 5 401 руб. (2 400 385 руб. x ¾ x 0,3 / 100).

Пример 4. Расчет земельного налога с учетом льготы

Объект налогообложения

Ветеран боевых действий Петров И.А. владеет земельным участком в Московской области.

Кадастровая стоимость участка в 2021 году равна 2 400 385 рублей.

Расчет налога

Налоговая ставка для данного земельного участка предусмотрена в размере 0,3%.

Земельный налог в этом случае будет равен: 7 172 руб. ((2 400 385 руб. – 10 000 руб.) x 0,3 / 100),

где, 10 000 руб. – льгота, которая предоставляется Петрову И.А. в связи с тем, что он является ветераном боевых действий.

Льготы по земельному налогу

Некоторые плательщики могут воспользоваться льготами федерального и местного уровня. Если налоговый орган располагает информацией о праве плательщика на льготу, она будет учтена при расчете налога. Но если налогоплательщик заметил при получении уведомления, что льгота не учтена, ему нужно подать в ИФНС заявление по форме из приказа от 14.11.2017 № ММВ-7-21/[email protected] Заявление предоставляется только один раз — далее льгота действует автоматически.

Федеральные льготы

Не платят налог на землю коренные малочисленные народы Севера, Сибири и Дальнего Востока, а также их общины — в отношении участков, которые используются для сохранения традиционного образа жизни.

При исчислении налога для отдельных категорий плательщиков база уменьшается на стоимость 6 соток площади земельного участка. Льгота действует для инвалидов 1 и 2 группы, Героев СССР и РФ, ветеранов ВОВ, пенсионеров, многодетных родителей, «чернобыльцев». Полный список льготных категорий — в п. 5 ст. 391 НК РФ.

Если участков несколько, льгота по освобождению от налогообложения 6 соток действует только по одному из них. Выбрать, по какому именно, может сам плательщик. Для этого ему нужно подать в любую ИФНС уведомление о выборными земельном участке по форме, утвержденной приказом ФНС от 26.03.2018 N ММВ-7-21/[email protected]