Что такое КБК

Под аббревиатурой КБК скрывается словосочетание «код бюджетной классификации». Вкратце раскрывая это понятие можно объяснить его так:

КБК – это многозначная, четырехступенчатая последовательность чисел, которая указывает всю информацию о произведенном платеже, путь, который он проходит, в том числе дает сведения о том, кто и куда оплатил средства, а также на какие цели они будут потрачены.

Например, если речь идет о налогах по УСН, то выплачивая их в бюджет, налогоплательщик указывает определенный КБК, опосредованно «покрывая» таким образом затраты, которые государство производит на работников бюджетной сферы: медицины, образования и т.п. (точно также и с другими сборами – все они имеет строго целевое назначение).

Если говорить более широко, то КБК позволяют отследить собираемость налогов по тому или иному направлению, делать необходимые мониторинги и с их учетом формировать и планировать будущие бюджетные траты по тем или иным статьям расходов.

Заявление на зачет налога с одного кбк на другой образец 2021 в ифнс

Составление заявления о зачете налога с одного КБК на другой – неизбежная часть процедуры по исправлению ошибки в работе бухгалтера при перечислении налоговой или иной выплаты в государственный бюджет.

Под аббревиатурой КБК скрывается словосочетание «код бюджетной классификации». Вкратце раскрывая это понятие можно объяснить его так:

КБК – это многозначная, четырехступенчатая последовательность чисел, которая указывает всю информацию о произведенном платеже, путь, который он проходит, в том числе дает сведения о том, кто и куда оплатил средства, а также на какие цели они будут потрачены.

Например, если речь идет о налогах по УСН, то выплачивая их в бюджет, налогоплательщик указывает определенный КБК, опосредованно «покрывая» таким образом затраты, которые государство производит на работников бюджетной сферы: медицины, образования и т.п. (точно также и с другими сборами – все они имеет строго целевое назначение).

Если говорить более широко, то КБК позволяют отследить собираемость налогов по тому или иному направлению, делать необходимые мониторинги и с их учетом формировать и планировать будущие бюджетные траты по тем или иным статьям расходов.

При выплатах в бюджет бухгалтеры предприятий и организаций, указывая КБК, иногда допускают ошибки. Они могут быть вызваны банальной невнимательностью, но чаще всего все же происходят просто по незнанию. Дело в том, что КБК меняются довольно часто и сотрудники коммерческих компаний не всегда вовремя успевают отследить данные изменения.

Ответственность за ошибки в КБК целиком и полностью лежит на плечах налогоплательщиков.

Если бухгалтер организации в платежных документах неверно указал КБК, это значит только одно: выплата уйдет не по назначению.

То есть фактически деньги в бюджет поступят, но при этом правильно их распределить окажется невозможным, поэтому будет считаться, что государство эти средства не получило.

В связи с этим специалисты налоговой службы оформят это как недоимку по соответствующей статье поступлений (даже если по другой статье вследствие такой путаницей образуется переплата), а, значит, в дальнейшем это повлечет за собой наложение на налогоплательщика пени и штрафов.

Что сделать для исправления КБК

Чтобы исправить КБК, достаточно написать заявление в территориальную налоговую инспекцию с просьбой об уточнении платежа и, при необходимости, указать в нем налоговый период и данные о налогоплательщике.

К заявлению следует присовокупить подтверждающие платежные поручения. После сверки произведенных платежей с налоговой, курирующими инспекторами принимается нужное решение (срок его принятия законодательно не отрегулирован), которое затем передается плательщику по налогам.

Допускается зачесть с одного КБК на другой излишне уплаченный налог.

Для этого потребуется составить заявление по строго определенной форме, указав в нем КБК первоначальный и тот, на который требуется перевести средства.

Если все будет выполнено в срок и с соблюдением законодательно установленной процедуры, то сложностей с переводом денег с одного КБК на другой возникнуть не должно.

Особенности документа и общие моменты

Заявление о зачете налога с одного КБК на другой можно писать либо в свободной форме, либо по установленному унифицированному образцу. Независимо от того, какой способ будет выбран, ссылаться нужно на 78 статью НК РФ. Мы в качестве примера возьмем стандартную форму, поскольку она содержит все необходимые строки, удобна и проста в заполнении.

Первым делом скажем о том, что вносить в бланк сведения можно как в компьютере, так и от руки. Если выбран второй вариант, то надо следить за тем, чтобы в документе не было неточностей, ошибок и правок. Если они все же случились, следует заполнить другой формуляр.

Заявление должно быть подписано заявителем или его законным представителем – руководителем организации или иным лицом, уполномоченным действовать от его имени.

Удостоверять документ при помощи штампа или печати нужно только тогда, когда такое условие прописано в учетных документах предприятия.

Бланк следует оформлять в двух одинаковых экземплярах,

- один из которых надо передать инспектору налоговой службы,

- второй, после проставления в нем отметки о принятии копии, оставить себе.

Такой подход в будущем позволит избежать спорных ситуаций с налоговой службой по поводу наличия заявления или сроков его подачи.

Образец заявления о зачете налога с одного КБК на другой

Сначала в бланк вписываются:

- адресат, т.е. название и номер налогового органа, в который будет подано заявление;

- реквизиты заявителя – его наименование, ИНН, ОГРН, адрес и т.д.

Затем в основном разделе указываются:

- номер статьи НК РФ, в соответствии с которой происходит составление данного заявления;

- налог, по которому произошла неверная оплата;

- номер КБК;

- сумма (цифрами и прописью);

- новое назначение платежа (по необходимости);

- новый КБК.

В завершении документ датируется и заявитель в нем расписывается.

Как переслать заявление в налоговую

Довести до налоговой службы заявление можно несколькими путями:

- наиболее надежный и доступный– добраться до территориальной инспекции и отдать заявление инспектору лично;

- можно передать заявление с представителем, на руках у которого будет заверенная должным образом доверенность;

- отправить заявление через почту России с описью вложения заказным письмом с уведомлением о вручении;

- через электронные средства связи, но только если у организации есть официальная электронная цифровая подпись.

Заявление на зачет излишне уплаченного налога: образец

Актуально на: 23 января 2021 г.

Бланк заявления о зачете суммы излишне уплаченного налога

Если вы переплатили какой-либо налог в бюджет, то сумму переплаты вы можете вернуть или зачесть в счет будущих платежей (пп. 5 п. 1 ст. 21 НК РФ). Во втором случае нужно подать в свою ИФНС заявление о зачете суммы излишне уплаченного налога. Его можно представить в налоговую в течение 3 лет со дня, когда была совершена переплата (п.2, 7 ст. 78 НК РФ).

В счет каких платежей можно зачесть излишне уплаченный налог

Переплату по налогу можно зачесть в счет уплаты будущих платежей по налогам, а также в счет погашения недоимки, уплаты пени или штрафа. Но при соблюдении правил зачета налогов (п. 1 ст. 78 НК РФ).

Отметим, что свой порядок зачета установлен для зачета излишне удержанного или уплаченного НДФЛ с доходов работников.

Кстати, если налоговики сами обнаружат переплату, они зачтут ее в счет недоимки по другому налогу (того же «уровня»), либо пеням, штрафу по такому налогу самостоятельно (п. 5 ст. 78 НК РФ).

Заявление о зачете суммы излишне уплаченного налога

Заявление о зачете суммы излишне уплаченного налога оформляется по специальной форме. Как его заполнить и как осуществляется зачет, узнайте из нашего материала.

Какой нормой НК разрешен зачет и между какими КБК он возможен в 2017 году?

Правила осуществления зачета переплаченных налогов описаны в ст. 78 НК РФ.

Откуда берется переплата и как ее выявляют, узнайте здесь.

По закону разрешено зачитывать налоги одного вида (при этом КБК и вид бюджета — получателя налоговых платежей роли не играют):

- переплату по федеральному налогу (прибыль, НДС и др.) — в счет уплаты любого федерального налога;

- переплату по региональному налогу (имущество, транспорт и др.) — в счет уплаты любого регионального налога;

- переплату по местному налогу (например, земельному) — в счет уплаты этого налога.

Использовать зачетную процедуру возможно также в отношении переплаченных страховых взносов. С 2021 года допускается проводить зачет только внутри страхвзносов одного вида (например, переплату по взносам в ПФР разрешается зачитывать только в счет предстоящих платежей по ним же).

Основные моменты

Новый бланк заявления о зачете налога утвержден Письмом ФНС от 14.02.2017 № ММВ-7-8/ Нормативный акт отменил действие старого Приказа от 03.03.2015 № ММВ-7-8/, в котором были представлены унифицированные формы устаревших обращений. Необходимость изменений была обусловлена реформацией в части страхового обеспечения, а именно передачей прав администрирования по страховым взносам в ФНС.

Распорядиться образовавшейся переплатой можно на следующие направления:

- зачесть излишки средств в счет будущих платежей по данному виду налога/сбора;

- вернуть на расчетный счет налогоплательщика;

- зачесть переплату в счет задолженностей по иным налоговым обязательствам;

- рассчитаться за действующие штрафы, пени и недоимки.

Такие нормы установлены в статье 78 Налогового кодекса и действуют на все налоговые обязательства, установленные на территории России, в том числе на авансовые платежи и государственные пошлины. Налогоплательщикам следует знать, что только при отсутствии задолженностей по другим налогам и сборам возможен зачет переплаты по налогам заявление удовлетворят.

Что делать, если допущена ошибка в платежном поручении?

Знакома ли вам ситуация, когда вы в спешке оформили платежку на перечисление налога, банк исполнил поручение, а впоследствии вы обнаружили ошибку в КБК — что делать в данной ситуации?

Выход прост: нужно оформить заявление в налоговую об уточнении платежа. Об этом говорит и Минфин в письме от 19.01.2017 № 03-02-07/1/2145.

Аналогичным образом следует поступить, если допущена ошибка в других полях платежного поручения, таких как:

- основание платежа;

- ИНН и КПП отправителя или получателя;

- статус налогоплательщика;

- налоговый период платежа;

- ОКТМО;

- номер или дата документа-основания;

- назначение платежа;

- с 01.01.2021 — счет Федерального казначейства (при условии, что деньги попали в бюджет).

Рассмотрим порядок оформления и образец письма об уточнении платежа в налоговую при неверном указании КБК.

Как исправить ошибку

Унифицированный образец — уточнение платежа в налоговую инспекцию — отсутствует. Следовательно, подготовить письменное обращение придется в произвольной форме.

Если в компании утвержден фирменный бланк, то письмо можно составить на нем. Руководствуйтесь основными правилами деловой переписки при подготовки обращения. Форма заявления об уточнении платежа в налоговую в обязательном порядке должна содержать следующие реквизиты:

- Дата, номер, сумма платежного поручения, в котором была выявлена неточность.

- Пропишите назначение платежа по неверной платежке.

- Укажите поле, в котором допущена опечатка, ошибка, укажите значение неверного реквизита.

- Затем пропишите, какое значение для данного реквизита будет правильным.

К готовой форме заявления об уточнении платежа в налоговую инспекцию приложите копию платежного поручения, в котором была выявлена неправильная информация.

Если из-за ошибки в платежке представители ФНС начислили пени, то их могут отменить. После рассмотрения вашего заявления налоговики должны принять решение: уточнять платежку или нет. Если решение положительное, то начисленные пени сторнируют (п. 7 ст. 45 НК РФ, п. 12 ст. 26.1 закона № 125-ФЗ, п. 11 ст. 18 закона № 212-ФЗ в ред., действовавшей до 01.01.2017, Письмо ФНС № ЗН-4-22/10626а, ПФР № НП-30-26/8158 от 06.06.2017).

Какие ошибки можно исправлять

Многообразие фискальных налогов и сборов нередко приводит к тому, что налогоплательщик допускает опечатки в платежных документах. Если ошибку не исправить, то оплата может затеряться, а налоговики признают долг и применят штрафные санкции.

Если неточность была выявлена до исполнения документа на уплату банком или органами Федерального казначейства, платежку можно отозвать. Но что делать, если платежное поручение (ПП) уже проведено и денежные средства списаны с расчетного счета в пользу ФНС.

Скорректировать платежное поручение с 01.01.2021 года можно по любым ошибкам, но при соблюдении трех условий:

- Срок давности не истек, то есть еще не прошло трех лет с момента осуществления перечислений в ФНС.

- Деньги зачислены в бюджет, то есть поступили на лицевой счет Федерального казначейства.

- При уточнении оплаты не образуется недоимка по конкретному налоговому обязательству.

В таком случае придется подготовить образец: заявление в налоговую об уточнении платежа. Однако не все ошибки можно исправить. Определим ключевые условия.

Нельзя исправить ПП по страховым взносам в ФНС, а также по взносам на травматизм в ФСС, если:

- деньги не поступили на соответствующий счет Федерального казначейства, то есть в платежном поручении неверно заполнены поля 13 и 17 (банк и счет получателя);

- допущена ошибка в КБК (неправильно указаны первые три цифры кода бюджетной классификации) в поле 104;

- оплата взноса на обязательное пенсионное страхование была зачтена на индивидуальном пенсионном счете работника (застрахованного лица), то есть, уже зачтенные взносы уточнить нельзя (п. 9 ст. 45 НК РФ).

В остальных случаях налогоплательщик может скорректировать любые ошибки и неточности в следующих полях ПП:

| Номер поля | Наименование |

| 101 | Статус плательщика |

| 60 | ИНН плательщика |

| 102 | КПП плательщика |

| 61 | ИНН получателя |

| 103 | КПП получателя |

| 104 | КБК, но только если правильно указаны первые три цифры |

| 105 | ОКТМО |

| 106 | Основание платежа |

| 107 | Период уплаты |

| 108 | Номер документа-основания |

| 109 | Дата документа |

| 24 | Назначение платежа |

Что сделать для исправления КБК

Чтобы исправить КБК, достаточно написать заявление в территориальную налоговую инспекцию с просьбой об уточнении платежа и, при необходимости, указать в нем налоговый период и данные о налогоплательщике.

К заявлению следует присовокупить подтверждающие платежные поручения. После сверки произведенных платежей с налоговой, курирующими инспекторами принимается нужное решение (срок его принятия законодательно не отрегулирован), которое затем передается плательщику по налогам.

Допускается зачесть с одного КБК на другой излишне уплаченный налог.

Для этого потребуется составить заявление по строго определенной форме, указав в нем КБК первоначальный и тот, на который требуется перевести средства.

Если все будет выполнено в срок и с соблюдением законодательно установленной процедуры, то сложностей с переводом денег с одного КБК на другой возникнуть не должно.

Интересные материалы по теме:

Данный сайт является некоммерческим информационным проектом, никаких услуг не предоставляет. Документы, отчетности, инструкции, видео и другие материалы взяты с открытых источников.

Если допущена переплата по какому-либо налогу, ее можно вернуть. Либо зачесть в счет уплаты будущих платежей (подп. 5 п. 1 ст. 21 НК РФ). Чтобы сделать подобную рокировку, вам понадобится заявление на зачет налога с одного КБК на другой. Образец подобного документа на 2019 год с правилами зачета найдете в нашей статье.

По каким причинам происходят переплаты

Обстоятельства, в связи с которыми организации оплачивают налог сверх положенного, могут быть разными. Они могут быть вызваны банальными техническими ошибками специалистов отдела бухгалтерии, переплатами по авансовым платежам, неправильно рассчитанной налогооблагаемой базой и т.д. У предприятий в таких случаях есть два пути: либо запросить возврат денежных средств, либо написать заявление об их зачете.

Переплату может обнаружить как сам налогоплательщик, так и работники налоговой инспекции.

Зачет является наиболее предпочтительным вариантом решения проблемы чрезмерных налоговых перечислений.

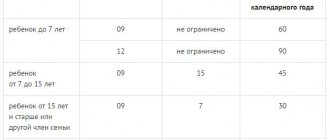

Налоги, возможные для перезачета

Не все виды налоговых платежей могут корректироваться в случае переплаты по ним, и наоборот, не на все виды платежей можно эту переплату перенаправить. В таблице представлены виды разрешенных к корректировке переплат с соответствующими им возможностями направления средств.

| № | Разновидность налоговой переплаты | Куда разрешено перенаправить деньги |

| 1 | Федеральное налогообложение (переплата по НДС, по ЕНВД, налогу на прибыль и т.п.) | В счет будущей уплаты по любому федеральному налогу, штрафа или пени по такому налогу |

| 2 | Региональное налогообложение (транспортный сбор, налог на имущество организаций и т.п.) | В счет будущей уплаты по этому же налогу или другому региональному сбору, пени, штрафа или недоимки по региональным налогам |

| 3 | Местные налоги (земельный). | В счет этого же налога или пени. |

Как видим, перезачет средств может происходить только между налогами одинакового уровня.

Нюанс перенаправления по НДФЛ

Подоходный налог рассчитывается налоговым агентом. В отношении него действуют различные ставки, это прямой платеж, поэтому есть определенные тонкости, касающиеся возврата или зачета по его переплате. Ее не может осуществить владелец этих средств – работник, а только его работодатель как налоговый агент, но по выражению воли сотрудника – письменному заявлению. Если переплата выявлена в отношении уже уволенного работника, это не освобождает от обязанности ее вернуть, если бывший сотрудник того пожелает.

Если декларацию-НДФЛ сдавал в ИНФС сам налогоплательщик, например, ИП, перезачет или возврат по выявленной переплате будет сделан инспекцией. При этом сроки считаются не от подачи заявления, а от времени проверки его декларации.

Контроль переплаты

Налогоплательщик, в первую очередь, заинтересован в правильности уплаты налогов и отсутствии переплат. Поэтому целесообразно следить за количеством уплаченных в бюджет средств и в случае обнаружения переплаты принимать меры.

Если факт переплаты будет установлен не самим плательщиком, а налоговиками входе проверки, они должны поставить его в известность об этом в течение 10 дней (рабочих, а не календарных).

ВАЖНО! Если у плательщика имеется недоимка по налогу того же уровня, что и излишне уплаченный, либо пеня или штраф по налогу соответствующего уровня, возврат переплаты невозможен, осуществляется исключительно перезачет.

Когда понадобятся новые формы

Если, согласно статье 78 НК РФ, налогоплательщики, у которых образовалась переплата, хотят распорядиться излишне уплаченными суммами:

- зачесть их как будущие платежи;

- погасить недоимку по иным обязательным выплатам;

- сократить или полностью закрыть задолженность по пеням и штрафам за правонарушения;

- потребовать возврат средств, —

им потребуется форма заявления о зачете переплаты по налогу. Эти правила распространяются на все введенные в РФ сборы и налоги, в том числе госпошлину (с некоторыми особенностями, перечисленными в статье 333.40 НК РФ), НДС, авансовые платежи. Но надо понимать, что налоговая служба не станет возвращать или производить зачет излишне уплаченной суммы в счет будущих платежей до тех пор, пока не будут погашены задолженности.

Что изменится с 1 октября 2021 года

С 1 октября 2021 года отменяется абз. 2 п. 1 ст. 78 НК РФ и с этой даты при зачете налогов не будет иметь значения — к какому виду относится тот или иной налог. То есть, например, переплату по НДС можно будет зачесть в счет недоимки по налогу на имущество организаций. То же самое относится к пеням и штрафам: так как «привязка» к виду налогов отменена, то ту же переплату по налогу на добавленную стоимость можно будет зачесть не только в счет налога на имущество, но и в счет недоимки по пени и (или) штрафу по налогу на имущество.

Изменятся и правила возврата переплаты: вернуть переплату можно будет только при условии, что у плательщика нет недоимки по любым налогам, пеням, штрафам, а не только по налогу тоже вида. Можно сказать, что если зачесть переплату станет проще, то вернуть ее станет сложнее.

Внимание: по страховым взносам правила зачета и возврата не изменятся.

Так как никаких переходных периодов не предусмотрено, то зачет и возврат по новым правилам будет распространятся и на суммы, уплаченные до 1 октября 2021 года. Не важно, когда именно возникла переплата. Важно, чтобы сам зачет или возврат произошел после указанной даты (Письмо Минфина России от 10.08.2020 № 03-02-07/1/72100).

Грамотно вести бухгалтерию и следить за состоянием расчетов по налогам и взносам поможет онлайн бухгалтерия от Контур.Бухгалтерия или Мое дело. Автоматизированный бухгалтерский учёт (в том числе по сотрудникам, товарам, материалам). Круглосуточная поддержка и консультации экспертов. Более 2000 форм первичных и кадровых документов.

Как можно узнать о переплате по налогам

О том что у компании или ИП возникла переплата по налогам, они могут узнать либо самостоятельно, либо им должны сообщить об этом налоговые органы.

В последнем случае устанавливается срок, в течение котором инспектор данного контрольного органа должен сообщить об этом — 10 дней с обнаружения такого факта.

При этом он может использовать для этого звонок по телефону, отправить письмо почтовой службой или через систему электронного документооборота (ЭДО).

Если инспектор позвонил, ответственное лицо на предприятие должно принять все меры, чтобы впоследствии у него были доказательства – спросить кто звонит, по какому налогу возникла переплата и в какой сумме.

Бывает и так, что сам инспектор не уверен, что данная сумма излишнего налога является переплатой, поэтому возможно он попросит предоставить ряд дополнительных документов.

На практике очень часто работники ИФНС не обращают внимания на свою обязанность сообщать организации о таких ситуациях, так как это приведет к оттоку денег из бюджета, что противоречит стоящим перед ними задачам.

Еще узнать о возникшей переплате по налогу можно, если есть квалифицированная электронная подпись, используя кабинет налогоплательщика на сайте налоговой. Однако надо помнить, что данная служба будет предупреждать вас о любой переплате по налогу, не учитывая, что начисления налогового обязательства происходит один раз в год, а авансовые платежи перечисляются ежеквартально, ежемесячно.

Узнать о возникшей излишне перечисленной сумме налога можно также, заполнив декларацию по итогу за год. Специальные разделы, предназначены для заполнения как сумм налога за год, так и производимых квартальных (месячных) платежей.

При составлении декларации можно выявить, что возникла переплата налогов (будет заполнена графа налог к возврату). Так же обстоят дела с ситуацией, когда подается уточняющая декларация, которая приводит к снижению суммы налога.

Внимание! Наиболее часто переплаты возникают, когда выполняется уплата налога в бюджет из-за того, что неправильно указываются реквизиты в платежных документах. Об этом можно узнать, если периодически запрашивать в налоговой акты сверки и справки по взаиморасчетам по налогам.

Как и когда подавать новую форму заявления о зачете переплаты по налогу

Распорядиться налоговой переплатой можно не позднее трех лет с момента ее образования, согласно статье 78 НК РФ. Для налогоплательщиков доступны три способа предоставления заявления о зачете суммы излишне уплаченного налога:

- Руководитель организации, индивидуальный предприниматель или физическое лицо, либо их законные представители (на основании доверенности) могут обратиться в территориальное отделение налоговой инспекции лично.

- Заполненный документ отправить по почте. В таком случае отправку осуществите заказным письмом с обратным уведомлением и описью вложенных документов.

- Организовать отправку электронно через защищенные каналы связи, которые используются для отправки отчетности. Отправляя электронный вариант обращения, не забудьте подписать его усиленной электронной подписью.

Решение по письменному обращению должно быть принято не позднее 10 дней с момента получения. О результате рассмотрения налоговики должны сообщить в письменном виде. В период рассмотрения представители ФНС затребуют проведение сверки по налогам и сборам.

Как заполнить такой документ

Если налогоплательщик решил перераспределить собственные средства, ему необходимо написать соответствующее обращение в налоговую службу. Бланк заявления о зачете переплаты по налогам представлен в приказе ФНС от 14.02.2017 № ММВ-7-8/[email protected], приложение №9. Скачать его можете внизу страницы.

Допустим, ООО «Колосок» подало декларацию по транспортному налогу за 2021 год, но при его уплате допустило ошибку, заплатив на 3112 рублей больше. Организация обращается в межрайонную ИФНС, пишет заявление о зачете налога, где просит, чтобы ей зачли переплаченную сумму в счет предстоящих платежей по налогу на имущество организаций. Рассмотрим пошагово как заполняется такой документ

Шаг 1. Традиционно в самом верху следует указать ИНН и КПП. Идентификационный номер у ИП состоит из 12 цифр, поэтому свободных клеточек оставаться не должно. Организации вписывают в соответствующие поля только 10 цифр, в оставшиеся две ставят прочерки. Когда заполняется строка, предназначенная для КПП, заявители должны действовать также: есть цифры — вписать их, нет — поставить прочерки.

Шаг 2. Прописываем номер обращения. Здесь проставляют то число, сколько раз в текущем году они обращались за зачетом. Не забываем про прочерки, если количество вписываемых цифр меньше, чем клеток.

Шаг 3. Вписываем код налогового органа, куда отправляется обращение. Это инспекция ФНС по месту учета ИП или организации. В консолидированной группе налогоплательщиков о зачете переплаты по налогу на прибыль просит ответственный участник этой группы.

Шаг 4. Прописываем полное наименование организации-заявителя, например, общество с ограниченной ответственностью «Колосок». Оставшиеся клеточки заполняем прочерками. Ни одна из них остаться пустой не должна. При заполнении этого поля индивидуальным предпринимателем ему необходимо указать фамилию, имя и отчество, если оно имеется. Кроме того, следует указать статус заявителя, в качестве кого он обращается, в соответствии с указаниями:

- налогоплательщик – код «1»;

- плательщик сбора – код «2»;

- плательщик страховых взносов – код «3»;

- налоговый агент – код «4».

Шаг 5. Указываем статью НК РФ, на основании которой производится зачет. Она зависит от того, по какому платежу образовалась переплата. ФНС оставила 5 клеточек для указания конкретной статьи. Если какие-то из них не нужны, необходимо поставить прочерки. Вот какие есть варианты заполнения этого поля:

- статья 78 НК РФ — для зачета или возврата излишне уплаченных сумм сбора, страховых взносов, пеней, штрафа;

- статья 79 НК РФ — для возврата излишне взысканных сумм;

- статья 176 НК РФ — для возмещения НДС;

- статья 203 НК РФ — для возврата переплаты по акцизу;

- статья 333.40 НК РФ — для возврата или зачета государственной пошлины.

Шаг 6. Записываем, по чему образовалась переплата – налогу, сбору, страховым взносам, пеням, штрафам.

Шаг 7. Заявитель уточняет, за какой период образовалась переплата. Разработчики предоставили для указания кода 10 знакомест, из которых две точки. Первые два из них заполняются одним из следующих вариантов:

- МС — месячный;

- КВ — квартальный;

- ПЛ — полугодовой;

- ГД — годовой.

Конкретные значения будут зависеть от предусмотренного законодательством отчетного периода для того платежа, по которому планируется осуществить зачет.

В 4-м и 5-м знакоместах отчетный период уточняется:

- если для платежа утвержден месячный расчетный период, то в предусмотренных графах вписывают числовое значение месяца (от 01 до 12);

- если квартальный — указывают значение квартала (от 01 до 04);

- для платежей с полугодовым отчетным периодом вводятся значения 01 или 02, в зависимости от полугодия;

- для годового сбора предусмотрены нулевые значения, то есть в обеих клеточках надо проставить «0».

Последние четыре знакоместа предназначены для указания конкретного года, допустим 2021.

Вместо буквенно-цифровых комбинаций записываем и конкретную дату: 25.01.2020. Такая запись допускается, если законодательство предусматривает конкретную дату уплаты сбора или предоставления декларации.

Примеры заполнения расчетного периода: «МС.02.2020», «КВ.03.2020», «ПЛ.01.2020», «ГД.00.2020», «04.05.2020».

Шаг 8. Вписываем код по ОКТМО. Если вы его не знаете или забыли, позвоните в ИФНС по месту учета либо на сайте nalog.ru можно узнать нужный код по наименованию муниципального образования.

Шаг 9. Безошибочно вводим КБК для уплаты соответствующего платежа, используя Приказ Минфина России №132н от 08.06.2018. Узнаем код с помощью сайта ФНС либо можем посмотреть его на ранее заполненном платежном поручении.

Шаг 10. Уточняем, в какую ИФНС были перечислены лишние средства.

Шаг 11. На первом листе остается заполнить, на каком количестве листов подается заявление и сколько приложено листов подтверждающих документов, и указать данные о самом заявителе. Мы рекомендуем оставить эти два небольших раздела на потом.

Продолжим заполнение на втором листе. В самом первом поле, где требуется указать фамилию, имя и отчество, ставим прочерки. Ниже указываем, что надо сделать с переплатой, — погасить задолженность или оставить средства в счет предстоящих платежей.

Шаг 12. Записываем конкретную сумму, которую заявитель хочет зачесть. Она указывается цифрами, без текстовой расшифровки.

Шаг 13. Заполняем период для того платежа, по которому планируется осуществить зачет. В нашем случае налог на имущество организаций ежеквартальный, поэтому вписываем тот квартал, в счет которого должна пойти переплата.

Шаг 14. Вновь записываем код ОКТМО. Обычно он дублируется.

Шаг 15. Уточняем КБК для перечисления средств, в счет которого пойдет лишняя сумма. У нас он отличается от прошлого КБК, поскольку налоги разные. Если переплата пойдет в счет будущих платежей по одному и тому же сбору, то КБК совпадают. Исключение в случае, если ранее были изменены коды по решению Минфина. Напомним также, что зачет осуществляется по определенным правилам: они должны относиться к одному виду: федеральным, региональным или местным. Зачесть федеральную часть налога на прибыль в счет предстоящих платежей торгового сбора, например, нельзя.

Шаг 16. Код ИФНС, которая принимает поступления, как правило, дублируется.

Шаг 17. Поскольку больше никаких переплат нет, в нашем примере следующие строки не заполняются. Там ставим пробелы. Также организации и ИП не заполняют третий лист. Он предназначен для физических лиц, не зарегистрированные в качестве ИП, которые не указали ИНН.

Шаг 18. Возвращаемся к первому листу и вписываем количество страниц и приложений. В предусмотренных полях заявители указывают соответствующие данные.

Шаг 19. Последняя часть заявления не должна вызвать проблем при заполнении. Здесь необходимо уточнить, кто и когда подает обращение, и указать контактный номер телефона. Правая часть остается незаполненной: она предназначена для отметок инспекторов ФНС.

Зачет или возврат налогов по новым правилам от 01.10.2020 года в 1С: Бухгалтерии ред. 3.0

Опубликовано 25.12.2020 10:04 Автор: Administrator Переплаты по налогам достаточно часто случаются в работе бухгалтера. И ранее в этом случае приходилось либо ждать зачета в счет будущих платежей, либо писать письмо на возврат излишне уплаченных денежных средств и ждать, пока оно будет рассмотрено и исполнено. И в одном, и в другом случае это хлопотно и долго. С 01.10.2020 г. произошли изменения в ст. 78 НК РФ и теперь можно зачесть переплату по одному налогу в счет уплаты по другому налогу. В этой статье мы рассмотрим сразу несколько вопросов: зачет каких налогов можно производить; в течение какого периода можно обратиться в налоговые органы с заявлением о зачете налогов и каковы сроки принятия решения ИФНС; ну и главный вопрос: как создать заявление о зачете, возврате налогов на примере программного продукта 1С: Бухгалтерия предприятия 3.0?

Что же изменилось в Налоговом кодексе в четвертом квартале 2021 года?

Главное изменение по налогам произошло по статье 78 Налогового Кодекса Российской Федерации (далее — статья 78 НК РФ), а именно с 1 октября 2021 года абзац 2 пункта 1 статьи 78 НК РФ утратил свою силу. Это значит, что теперь возврат или зачет налога может производиться между любым видом налога на основании пункта 1 статьи 78 НК РФ.

Так же переплату можно будет зачесть в счет штрафов и пеней, которые относятся к любому виду налога. Что это значит? Например, переплату по налогу на добавленную стоимость (далее — НДС) можно зачесть в счет недоимки по земельному налогу, несмотря на то, что земельный налог является местным налогом, а переплата возникла по НДС- федеральному налогу.

Исключения составляют налог на доходы физических лиц (далее- НДФЛ) и страховые взносы.

Переплату по НДФЛ мы можем учесть в счет будущих платежей только по другим налогам, так как переплата сама по себе не является НДФЛ. То есть, налоговый агент перечислил сумму по НДФЛ больше, чем удержал её у физического лица — налогоплательщика (своего сотрудника). По общим правилам уплата НДФЛ за счет средств налоговых агентов не допускается, таким образом перечисление в бюджет суммы, превышающей сумму фактически удержанного из доходов физический лиц налога, не является уплатой НДФЛ. Однако при этом необходимо будет подтвердить, что данная переплата вовсе не НДФЛ, а собственные средства налогового агента. Подтверждением могут служить выписки из платёжных документов и регистров налогового учета по налогу на доход физических лиц.

Переплату по страховым взносам на обязательное пенсионное, социальное и медицинское страхование смогут зачесть только в счет будущих платежей по уплате взносов в соответствующие контролирующие органы: ПФР, ФСС, ФОМС.

Однако такое послабление в зачете и возврате налогов между собой повлекло и жесткие требования. Так, зачет или возврат налога произойдет лишь в том случае, если у налогового агента отсутствует недоимка, штрафы и пени по любым видам налогов, хотя ранее можно было не иметь задолженностей только по тому виду налога, который Вы хотите вернуть или зачесть.

Сроки подачи заявления на возврат или переплату налога

Теперь давайте поговорим о сроках.

На основании пункта 7 статьи 78 НК РФ для того, чтобы подать заявление на возврат или зачет налога у налогового агента есть три года с даты излишне уплаченной суммы или со дня сдачи налоговой декларации (речь идет о налогах, по которым произошла переплата по авансовым платежам по отношению к годовой сумме налога).

На основании пункта 8 статьи 78 НК РФ срок принятия решения о возврате или зачете излишне уплаченной суммы по налогу составляет 10 рабочих дней со дня получения заявления налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки, если она проводилась.

На основании пункта 6 статьи 78 НК РФ сумма излишне уплаченного налога подлежит возврату в течение одного месяца со дня получения налоговым органом заявления налогоплательщика о возврате, зачете налога.

Поскольку переходные положения для этой ситуации не установлены, момент возникновения переплаты и (или) недоимки (до 01.10.2020 или после) значения не имеет. Главное, чтобы сам зачет (по заявлению налогоплательщика или по инициативе налогового органа) состоялся после этой даты. Такой вывод следует из письма Минфина России от 10.08.2020 № 03-02-07/1/72100.

Заявление о зачете или возврате налога можно заполнить от руки или сформировать в специализированных программах.

Порядок действий в программе 1С: Бухгалтерия предприятия ред. 3.0

Теперь давайте рассмотрим, как зачесть налог с помощью программы 1С: Бухгалтерия предприятия ред. 3.0.

Для зачета налога необходимо подать заявление в ИФНС по актуальной форме, которая утверждена ФНС от 14.02.2017 № ММВ-7-8/[email protected] в редакции приказа от 30.11.2018 № ММВ-7-8/[email protected] и действует с 09.01.2019.

Перед подачей заявления рекомендуем провести сверку с налоговым органом или подать уточненную декларацию по налогу, если переплата произошла из-за сдачи ошибочной декларации.

Для того, чтобы сформировать заявление о зачете необходимо перейти в раздел Отчеты – 1С-Отчетность и выбрать из списка операций Уведомления, сообщения и заявления.

После открытия формы нажимаем кнопку Создать и в списке выбора вида уведомлений выбираем Взаиморасчеты с налоговой инспекцией.

Выбираем нужное заявление.

Мы рассмотрим на примере, как сформировать заявление на зачет переплаты по НДС за первый квартал в оплату НДС за второй квартал.

Для этого выбираем из списка Заявление о зачете налога.

В открывшейся форме заявления часть реквизитов заполнится автоматически:

• ИНН;

• КПП;

• Наименование организации;

• Код ИФНС, куда подаются данные.

Остальные реквизиты необходимо заполнить вручную или выбрать из справочников.

В поле Номер заявления указываем порядковый номер заявления плательщика в текущем году. В нашей демобазе это первое заявление в налоговый орган, поэтому ставим номер 1.

В поле Статус плательщика из списка выбора можно выбрать код, который зависит от того, кто заполняет заявление и о каких налогах или взносах идет речь. В нашем примере статус плательщика – 1 налогоплательщик.

В строке На основании статьи выбираем из списка выбора кодов ту статью, на основании которой производим зачет налога. Для нашего примера выбираем статью 176 Налогового Кодекса РФ.

В поле Прошу зачесть излишне уплаченную (подлежащую возмещению) сумму необходимо из списка выбора кода определить назначение переплаты. Так как в нашем примере мы заполняем заявление на зачет НДС выбираем код 1 – налог.

В поле Налоговый (расчетный) период (код) выбираем за какой расчетный период необходимо зачесть налог: «МС» – месячный; «КВ» – квартальный; «ПЛ» –полугодовой; «ГД» – годовой. В нашем примере выбираем «КВ» – квартальный.

Так же в поле налогового (расчетного) периода необходимо указать:

• номер месяца текущего отчетного года, может принимать значения от 01 до 12, для квартального – номер квартала, может принимать значения от 01 до 04, для полугодового – номер полугодия, может принимать значения от 01 до 02.

• значение показателя налогового (расчетного) периода – год.

В нашем примере данное поле будет заполнено таким образом: КВ-01-2020.

Код по ОКТМО можно взять из справочника Реквизиты организации. Данные поля заполняются вручную.

В строке Код бюджетной классификации указываем счет КБК по налогу, который мы хотим зачесть. Очень важно правильно указывать КБК, ведь не редко возврат или зачет налога происходит из-за ошибки указания КБК при уплате налога, взносов, штрафов, пеней. В нашем примере указываем КБК по НДС 18210301000011000110.

Код налогового органа, в котором числится излишне уплаченная сумма, указывается составителем заявления самостоятельно.

На первой (титульной) странице заявления ещё необходимо указать:

• на каком количестве листов составлено заявление (это поле можно заполнить после полного заполнения заявления и вывода его на печать);

• на скольких листах будут отражаться сведения подтверждающих документов, приложенных к заявлению;

• кто подает заявление (сам налогоплательщик или его представитель);

• ФИО руководителя или его представителя, его номер телефона;

• дата заявления.

После заполнения всех полей необходимо перейти на следующую страницу Сведения о налоговом органе, принимающим на учет поступления. На данной странице необходимо указать в счет чего будет зачтен излишне уплаченный налог: код «1» – в счет погашения недоимки (задолженности по пеням и штрафам), код «2» — в счет предстоящих платежей. Так как в нашем примере мы хотим зачесть переплату по НДС за первый квартал, необходимо указать код «2», который доступен из списка Выбор кода.

На текущем листе так же необходимо указать:

• сумму, которую мы хотим зачесть (в рублях);

• налоговый (расчетный) период, в котором будет произведен зачет налога;

• код по ОКТМО;

• КБК, на который будет происходить зачет переплаченной суммы. В нашем примере КБК такой же, как на титульном листе, так как происходит зачет переплаты в счет будущих платежей. Очень важно внимательно вводить коды бюджетных классификации, так как даже одна цифра может повлиять на корректную подачу заявления;

• указать код налогового органа, принимающего на учет сумму поступления.

После заполнения заявления необходимо его Записать. Так же по кнопке Проверить можно проверить выгрузку заявления через 1С-Отчетность.

По кнопке Печать можно посмотреть и распечатать обычный бланк заявления или бланк заявления с двухмерным штрихкодом, однако для него должна быть установлен специальный библиотечный модуль.

По кнопке Отправить после проверки документа можно отправить его в ИФНС прямо из программы, если с контролирующим органом настроен обмен электронными документами.

По кнопке Выгрузить можно выгрузить заявление в формате XML, для отправки через другие программные продукты.

Пример бланка для печати. Здесь можно проверить ещё раз правильность заполнения формы и на скольких листах заполнено заявление.

При заполнении заявления обязательно проверяйте актуальный ли бланк заявления вы заполняете. Повторю, что актуальная форма утверждена ФНС от 14.02.2017 № ММВ-7-8/[email protected] в ред. приказа от 30.11.2018 № ММВ-7-8/[email protected] и действует с 09.01.2019.

Если Вам необходимо заполнить заявление без помощи программы (не нужен список кодов, которые предлагает программа, а необходимо ввести другие данные) по кнопке Ещё можно выбрать Ручной ввод, и тогда все поля заполнятся только если вы введете в них данные вручную.

Автор статьи: Ирина Максимова

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

JComments

Период, в который деньги будут зачтены

В течение десяти дней после получения заявления специалисты налоговой принимают решение, которое оформляется в письменном виде и доводится до сведения налогоплательщика.

Если оно будет положительным, то в установленные законом сроки (обычно не более одного месяца, но если речь идет об уточненной декларации – то не менее трех) деньги будут зачтены. Они уйдут либо в счет погашения пени, недоимок и штрафов, либо в счет каких-то других обязательных платежей – по выбору налогоплательщика.

Датой зачета будет считаться дата принятия налоговиками данного решения.

А если не перезачли?

Налоговики обязаны дать ответ по полученному заявлению на перенаправление средств по излишне уплаченному налогу. Ответ этот должен поступить в письменной форме в течение 5 дней – отказ либо согласие. Если налогоплательщик не согласен с мотивацией отказа, ему придется обратиться в арбитражный суд.

Если положительный вариант задержался с исполнением больше чем на месяц, организации полагаются проценты в качестве «неустойки». Каждый день просрочки возврата дополнительно оплачивается по ставке рефинансирования Центробанка, которая была актуальна на момент подачи заявления. Ставка делится на не реальное количество дней в расчетном году, а на условно принятое число 360.

Налоговики обязаны уплатить проценты за весь период просрочки, даже если средства по переплате в дальнейшем были перезачтены законным порядком или возвращены.

Чем грозят ошибки в КБК

При выплатах в бюджет бухгалтеры предприятий и организаций, указывая КБК, иногда допускают ошибки. Они могут быть вызваны банальной невнимательностью, но чаще всего все же происходят просто по незнанию. Дело в том, что КБК меняются довольно часто и сотрудники коммерческих компаний не всегда вовремя успевают отследить данные изменения.

Ответственность за ошибки в КБК целиком и полностью лежит на плечах налогоплательщиков.

Если бухгалтер организации в платежных документах неверно указал КБК, это значит только одно: выплата уйдет не по назначению. То есть фактически деньги в бюджет поступят, но при этом правильно их распределить окажется невозможным, поэтому будет считаться, что государство эти средства не получило. В связи с этим специалисты налоговой службы оформят это как недоимку по соответствующей статье поступлений (даже если по другой статье вследствие такой путаницей образуется переплата), а, значит, в дальнейшем это повлечет за собой наложение на налогоплательщика пени и штрафов.

Зачет налогов между КБК: заявление 2021

Нередкой ошибкой в платежных документах является неточность в указании КБК. Поскольку каждая цифра в этом коде имеет свое значение, то искажение хотя бы одной из них станет причиной того, что платеж направится не в тот бюджет или окажется в реестре невыясненных оплат. При этом не дошедший до адресата платеж не остановит начисление пени и создаст недоимку по налогу.

Обнаружить ошибку в КБК может сама компания или инспектор ИФНС, так как отслеживать невыясненные платежи и ставить об этом в известность предприятие – одна из обязанностей этого контролирующего органа. При выявлении такого факта ИФНС направит уведомление, предлагая уточнить реквизиты платежа. Представление в ИФНС письма о зачете переплаты в счет другого счета (переносе суммы с одного КБК на другой) станет гарантией направления средств по назначению, а налоговики внесут исправление КБК в карточке расчетов с бюджетом и аннулируют пени, если компания перечислила налог вовремя (ведь дата платежа остается прежней).

В каком случае можно сделать зачет

Провести зачет по излишне уплаченным налогам можно, когда и ИФНС, и сам налогоплательщик знают о сложившейся ситуации. Если первым выявил это инспектор, то он направляет фирме извещение и просит принять решение по возврату или зачету. Данный выбор должен сделать налогоплательщик.

Однако, если у фирмы существует какая-либо недоимка, то провести возврат переплаты налога, она не сможет. В этом случае инспектор самостоятельно, без согласия организации, произведет зачет.

Законодательство предусматривает только его обязанность уведомить компанию о проведенном зачете. Может сложиться ситуация, что недоимка меньше, чем переплата. Тогда на часть недоимки проводится зачет, и направляется субъекту бизнеса уведомление о необходимости принятия решения в отношении излишне выплаченной суммы налога.

Кроме того действует ограничение по сроку при проведении зачета. Когда переплата возникла из-за хозяйствующего субъекта, то подать заявление на проведение зачета он должен в срок 3 года с момента платежа. Если пропустить этот период, то провести зачет не получится.

Когда излишняя сумма по налогу стала результатом действия налоговых органов, налогоплательщик может подать заявление о зачете в течение месяца с момента, когда ему стало известно об этом или вступило в силу решение суда.

Внимание! Проводя зачет, также нужно принимать во внимание, что он возможен в рамках платежей внутри бюджетов. Если фирма захочет провести зачет по налогам разных уровней бюджетов, то ИФНС ей в этом откажет.

Заявление на зачет налога с одного кбк другой образец 2021 в ифнс

Специальные разделы, предназначены для заполнения как сумм налога за год, так и производимых квартальных (месячных) платежей.

При составлении декларации можно выявить, что возникла переплата налогов (будет заполнена графа налог к возврату).

Так же обстоят дела с ситуацией, когда подается уточняющая декларация, которая приводит к снижению суммы налога.

Однако, если у фирмы существует какая-либо недоимка, то провести возврат переплаты налога, она не сможет. В этом случае инспектор самостоятельно, без согласия организации, произведет зачет.

Когда излишняя сумма по налогу стала результатом действия налоговых органов, налогоплательщик может подать заявление о зачете в течение месяца с момента, когда ему стало известно об этом или вступило в силу решение суда.

Внимание! Проводя зачет, также нужно принимать во внимание, что он возможен в рамках платежей внутри бюджетов.

Образец заявления о зачете суммы излишне уплаченного налога в 2019 году

Организации заполняют только первый лист, индивидуальные предприниматели заполняют первый и второй листы. Важно! Минфин разрешил зачесть переплату по НДФЛ в счет будущих платежей.

Но отметил, что деньги должны быть перечислены не за счет средств компании.

Подробнее>>> Инструкции по заполнению заявления нет.

Укажите сумму, которую необходимо зачесть, налоговый период, за который платили налог, код по ОКТМО и КБК, по которому возникла переплата. В 2021 году введен бланк заявления о зачете по форме КНД 1150057.

Зачет налогов по разным кбк

В 4-м и 5-м знакоместах отчетный период уточняется: Последние четыре знакоместа предназначены для указания конкретного года, например 2021.

3 п. 5 ст. 78 НК РФ). Если у компании имеется недоимка по налогам, то инспекция должна сама зачесть переплату в счет имеющейся задолженности (п. 5 ст. 78 НК РФ). Разумеется, это относится только к тем случаям, когда возможность принудительного взыскания задолженности не утрачена (п.

32 постановления Пленума ВАС РФ от 30.07.2013 № 57

«О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации»

).

- зачесть переплату в счет платежей по этому налогу;

- вернуть переплату (в случае отсутствия задолженности по налогам – п. 1 ст. 79 НК РФ);

- зачесть переплату в счет платежей по некоторым (не по всем!) другим налогам.

Рассмотрим два последних варианта.

Письмо о зачете налога с одного кбк на другой

за 2015 год ✒ Значения КБК устанавливаются согласно Приказу Минфина России от….

Актуально на: 2 октября 2021 г.

Кстати, если налоговики сами обнаружат переплату, они зачтут ее в счет недоимки по другому (того же «уровня»), либо пеням, штрафу по такому налогу самостоятельно (п.

5 ст. 78 НК РФ). В форме организации и ИП заполняют только страницу 1. Вторая предназначена для физических лиц, не являющихся предпринимателями.

Порядка заполнения к форме нет, но в целом правила отражения в ней данных интуитивно понятны.

Новая рубрика «Образцы документов для бухгалтера»: заявление о зачете налогов или взносов

Форма заявления о зачете излишне уплаченного налога (сбора, страховых взносов, пеней, штрафа) недавно поменялась.

Она приведена в приложении 9 к приказу ФНС России от 14 февраля 2019 г.

№ Форма применяется с 31 марта 2021 года.

Мы заполнили форму для нашей придуманной, но от этого не менее прекрасной из города Буя Костромской области. заполнения заявления о зачете излишне уплаченного налога (сбора, страховых взносов, пеней, штрафа) в формате Excel можно тут. Образец. Заявление о зачете излишне уплаченного налога (сбора, страховых взносов, пеней, штрафа)

Особенности документа и общие моменты

Заявление о зачете налога с одного КБК на другой можно писать либо в свободной форме, либо по установленному унифицированному образцу. Независимо от того, какой способ будет выбран, ссылаться нужно на 78 статью НК РФ. Мы в качестве примера возьмем стандартную форму, поскольку она содержит все необходимые строки, удобна и проста в заполнении.

Первым делом скажем о том, что вносить в бланк сведения можно как в компьютере, так и от руки. Если выбран второй вариант, то надо следить за тем, чтобы в документе не было неточностей, ошибок и правок. Если они все же случились, следует заполнить другой формуляр.

Заявление должно быть подписано заявителем или его законным представителем – руководителем организации или иным лицом, уполномоченным действовать от его имени.

Удостоверять документ при помощи штампа или печати нужно только тогда, когда такое условие прописано в учетных документах предприятия.

Бланк следует оформлять в двух одинаковых экземплярах,

- один из которых надо передать инспектору налоговой службы,

- второй, после проставления в нем отметки о принятии копии, оставить себе.

Такой подход в будущем позволит избежать спорных ситуаций с налоговой службой по поводу наличия заявления или сроков его подачи.

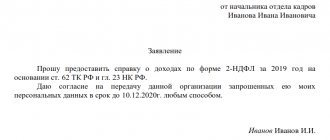

В начале документа указывается:

- адресат, т.е. название и номер налоговой инспекции, в которую он будет передан;

- наименование и реквизиты заявителя – ИНН, ОГРН, адрес и т.п. сведения.

Далее, в основную часть вносится:

- просьба о зачете налога;

- вид налога, по которому произошла переплата;

- вид платежа, в зачет которого ее требуется перечислить;

- сумма (цифрами и прописью);

- код бюджетной классификации (КБК);

- код ОКТМО.

В завершении документ датируется и заявитель ставит в нем свою подпись.

Письмо в Налоговую о переносе денежных средств с одного КБК на другой

Заявление пишут либо в произвольной форме, либо используют специальный бланк, который утвердили в марте 2021 года. Найти его можно в приложении к НК Российской Федерации. Документ составляют в двух экземплярах. Один из них передают инспектору ФНС. Второй экземпляр после проставления отметки о приеме заявления с указанием даты налогоплательщик оставляет у себя.

Как написать письмо в ИФНС о зачете с одного КБК на другой

В бланке каждое поле предназначено для указания определенной информации. В начале документа нужно вписать следующее:

- номер и название налогового органа, в который подается заявление;

- ИНН, ОГРН, юридический адрес заявителя;

- номер статьи в НК РФ, согласно которой должен быть выполнен перенос денежных средств.

Для зачета или возврата взносов, налогов, которые были излишне уплачены, используют статью 78 Налогового Кодекса РФ. Для возврата излишне взысканных сумм – ст. 78 НК РФ, для возврата или зачета государственной пошлины – ст. 333.40 НК РФ, для возмещения НДС – ст. 176 НК РФ, для возврата переплаты по акцизу – ст. 203 НК Российской Федерации.

Далее, указывают вид налога, по которому произошла переплата или неверная оплата. Затем – КБК, указанный при перечислении в платежном поручении. После этого прописывают сумму платежа. В основном поле указывают новое назначение платежа с правильным кодом бюджетной классификации. Если назначение не нужно редактировать, в основной части просят перенести денежные средства на определенный КБК.

Обязательно нужно указать за какой период произошла переплата. В бланке для этого предусмотрено специальное поле. Оно состоит из 8-ми знаков. В первых двух указывают, за какое время была излишне перечислена сумма:

- МС – месяц;

- КВ – квартал;

- ПЛ – полугодие;

- ГД – год.

Третий и четвертый знаки предназначены для указания отчетного периода. В нем прописывают значение от «01» до «12». Если это годовой период, проставляют «00». В том случае, если оплата сбора происходит поквартально, указывают значение кварталов от «01» до «04», если за полугодие – «01» и «02». Заявление подписывает руководитель предприятия.

Образец письма в ИФНС о переносе с одного КБК на другой

Передать заявление можно несколькими способами. Во-первых, сделать это самостоятельно, передав документ инспектору контролирующего налогового органа. Во-вторых, отправить его посредством почты письмом с уведомлением о вручение или заказным письмом. В-третьих, передать заявление с представителем, у которого будет доверенность на представление интересов в соответствующих государственных инстанциях. Если у предприятия в ИФНС зарегистрирована цифровая подпись, можно отправить документ посредством электронной связи.

Заявление рассматривают в течение 10-ти дней с момента его получения. Срок может быть увеличен, если потребуется сделать сверку налоговых платежей. После этого Налоговая инспекция выдает решение о зачете денежных средств с одного кода бюджетной классификации на другой.

Можно зачесть пени и штрафы в счет налогов

НК разрешает производить зачет сумм переплаты по налогам в счет пени, и наоборот. Однако производить это необходимо по правилу, что и пени, и налог находятся на одном уровне бюджета (федеральный, региональный, местный). Для выполнения операции необходимо в общем порядке подать заявление на зачет.

Что касается переплаты по штрафам, то НК определяет, что они могут быть использованы в счет любых будущих платежей. При этом вид налога прямо не указывается.

Однако на практике с зачетом штрафом могут возникать проблемы. Это связано с тем, что сами штрафы существуют в двух видах — твердой сумме либо размере от неоплаченного налога.

Внимание! Чтобы не столкнуться с отказом, лучше всего просить о зачете переплаты по штрафу на налог или пени того же вида что и налог, по штрафу которого возникла переплата.