Понятие материальной помощи трактуется как форма социальной поддержки, оказываемая работодателем сотруднику. Выплата не зависит от производственных показателей или исполнения обязанностей работника. Помощь не входит в состав вознаграждения, выплачиваемого сотруднику предприятия и носит индивидуальный характер в зависимости от потребности лиц. В статье мы рассмотрим как оказывается материальная помощь сотруднику, как производится бухгалтерский учет, уплачиваются страховые взносы и налоги.

Основания для произведения выплат на материальную помощь

Обязанность по выплате материальной помощи у работодателя отсутствует. Выдача средств носит добровольный характер. Возможность предоставление помощи и размер суммы имеет право устанавливать только лицо, назначенное работодателем для руководства деятельностью. Особенности оказания финансовой поддержки:

- Решение о выплате принимается руководителем (или другим оформленным приказом лицом в его отсутствие) единолично.

- Порядок и причины оказания помощи отражаются во внутренних формах – коллективном договоре, положении об оказании материальной помощи, ином документе.

- Помощь носит несистемный разовый характер.

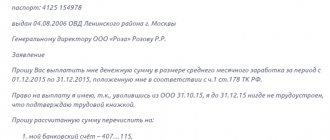

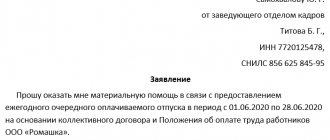

- Выплата производится по заявлению работника и при наличии особых обстоятельств, указанных лицом в документе.

- Сумма помощи зависит от параметров, установленных на предприятии или обстоятельств и решения руководителя.

При соблюдении всех условий выплата относится к материальной помощи. Право на получение сумм социальной поддержки имеют штатные сотрудники и бывшие работники, уволенные в связи с выходом на пенсию по старости. На предприятии могут возникнуть ситуации, при которых положение об оказании помощи утверждено, но средств на ее реализацию нет (характерно для бюджетных организаций).

В каких документах искать опору?

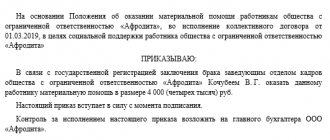

ВАЖНО! Образец приказа о выплате материальной помощи от КонсультантПлюс доступен по ссылке

В Трудовом кодексе и других законодательных актах РФ четкое определение «материальная помощь» отсутствует, поэтому и могут возникать различные толкования и разночтения.

Более точен Стандарт РФ ГОСТ Р52495-2005, рассматривающий это понятие в связи с бедствиями людей при катастрофах, терактах и других чрезвычайных ситуациях. По этому стандарту, в качестве материальной помощи могут быть переданы:

- денежные средства;

- продукты питания;

- одежда и обувь;

- медикаменты;

- предметы ухода за детьми;

- вещи первой необходимости.

Как оказание материальной помощи отражать в бухгалтерском учете?

Этот нормативный документ далеко не всегда можно применить к отношениям в процессе труда.

Различные нормативные акты об оказании этого вида социальной помощи могут быть изданы местными федеральными органами исполнительной власти. Внутренний документ предприятия – «Положение о материальной помощи» – часто разрабатывается в качестве локального нормативного акта.

Как облагать НДФЛ и страховыми взносами материальную помощь?

Если с сотрудниками заключен коллективный договор, условия выплаты финансовой поддержки могут быть прописаны в нем.

ВАЖНО! Иногда положения о материальной помощи вписываются прямо в трудовой договор или являются частью других локальных документов, например, о премировании. Работодателю не стоит этого делать, т.к. эта выплата является социальной помощью, не зависящей от трудовой деятельности сотрудника.

Причины предоставления помощи

Перечень событий и причин, при возникновении которых работник может рассчитывать на предоставление помощи от предприятия, утверждаются работодателем. Среди распространенных причин встречаются:

- Чрезвычайные обстоятельства – потеря имущества или ущерб, нанесенный природными или стихийными бедствиями.

- Медицинские показания – болезнь, получение инвалидности или необходимость оздоровления.

- Семейные обстоятельства – рождение или усыновление ребенка, болезнь или потеря близкого.

- Личные мотивы – сложное материальное положение, юбилей, выход на пенсию.

- Иные ситуации, определенные работодателем и закрепленные во внутренних документах.

О возникновении случая, при котором требуется помощь, сотрудник должен указать в заявлении на оказание материальной помощи.

Порядок предоставления материальной помощи

Работодатель принимает решение о выплате и суммы на основании заявления. К обращению прилагаются документы, подтверждающие причину для оказания помощи – свидетельство о рождении ребенка, смерти сотрудника, справки о материальном состоянии семьи, иные формы. Принятие положительного решения по заявлению отражается в записи на документе и приказе. На заявлении руководитель производит запись о сумме, источнике выплаты. Документ содержит информацию:

- Данные лица, получающего материальную помощь. Указывают Ф.И.О., должность работника или паспортные данные ушедшего на пенсию лица.

- Ссылка на внутренний документ, позволяющий получить помощь.

- Индивидуальная причина или обстоятельства для выплаты.

- Сумма, предоставляемая в помощь.

- Дата произведения выплаты при срочном характере причин.

Приказ передается в бухгалтерию для предоставления основания начисления суммы и налогов, произведения выплаты и отчислений в бюджет. Допускается платеж в любой форме – выдачей наличных денежных средств или безналичным перечислением.

Счета бухгалтерского учета выплат материальной помощи

Выбор счетов учета для проведения операции по начислению и выплате помощи зависит от категории лица и источников возникновения сумм.

| Лицо, получившее помощь | Источник выплаты | Проводки по счетам при начислении матпомощи |

| Работник предприятия | Нераспределенная прибыль прошлых лет | Дебет 84 – Кредит 70, 73 |

| Расходы текущего года | Дебет 91/2 – Кредит 70,73 | |

| Бывший работник компании или родственник сотрудника предприятия | Нераспределенная прибыль прошлых лет | Дебет 84 – Кредит 76 |

| Расходы текущего года | Дебет 91/2 – Кредит 76 |

Супруга бывшего сотрудника К. предприятия ООО «Флажок» обратились к руководителю за материальной помощью. Причина обращения – смерть сотрудника К. В коллективном договоре предприятия «Флажок» предусматривается использование указанного в заявлении основания для получения материальной помощи. На предприятии был издан приказ за подписью руководителя с указанием суммы помощи в размере 10 тысячи рублей.

В бухгалтерии были сформированы ведомость для выплаты через кассу и проводки:

- Дебет 91/2 Кредит 76 – начислена материальная помощь в размере 10 000 рублей лицу, не являющемуся штатным работником предприятия;

- Дебет 76 Кредит 50 – произведена выплата родственнику лица на сумму 10 000 рублей.

Выплата в связи со смертью сотрудника не облагается НДФЛ вне зависимости от суммы предоставленной помощи. К заявлению должен быть приложен документ, подтверждающий основание для обращения.

Проводки по начислению материальной помощи

Чтобы избежать споров с проверяющими органами, рекомендуется закрепить внутренними положениями виды выплат, приравненных к материальной помощи, их размер и документы, которые должны предоставлять сотрудники, чтобы ее получить.

Мат. помощь будет назначаться работнику по его письменному обращению, на основании приказа руководителя.

Отразить начисление данной выплаты сотрудникам организации следует проводкой: Дебет 91.2 Кредит 73.

Если оплата производится лицам, не являющимися работниками организации, то проводка выглядит так: Дебет 91.2 Кредит 76.

Фирма может производить выплату за счет нераспределенной прибыли. Для этого необходимо провести собрание учредителей и оформить решение, в соответствии с которым будут выплачены деньги. Чтобы отразить начисление для данной ситуации, нужно сделать запись Дебет 84 Кредит 73 (76).

Сам процесс передачи денежных средств отражают проводкой: Дебет 73 (76) Кредит 50 (51).

Источники выплат материальной помощи

Источником выплат помощи может служить нераспределенная прибыль прошлых лет или текущая прибыль в составе расходов налогового периода. Вопрос о списании сумм материальной помощи возникает только в случае возникновении регулярного характера выплат, позволяющего судить о принадлежности затрат к расходам по оплате труда и использовании сумм при расчете налога на прибыль.

Применяются 2 варианта отнесения выплат при учете в налогообложении прибыли:

- Выплаты можно четко отнести к категории материальной помощи. В налогообложении при исчислении базы налога на прибыль не участвуют (ст. 270 НК РФ).

- Выплаты носят регулярный характер и могут рассматриваться как платежи, входящие в состав заработной платы. Суммы учитывают в составе расходов при определении прибыли. Примером регулярных видов выплат служит помощь, выплачиваемая к отпуску и закрепленная в коллективном договоре.

Выплата материальной помощи в организации за счет нераспределенной прибыли прошлых лет выплачивается только с согласия учредителей, подтвержденного протоколом общего собрания или решением при наличии единственного участника. После получения одобрения учредителей распоряжается выдачей помощи руководитель предприятия.

Решение о списании материальной помощи на текущие расходы внутри налогового годового периода принимает руководитель, отвечающий за ведение деятельности.

Оформление материальной помощи в 1С, не облагаемой налогом

Первый шаг – создание нового вида расчетов с сотрудниками. Обратитесь к разделу «Зарплата и кадры», перейдите на вкладку «Настройки зарплаты».

На новой странице откроется форма «Настройки зарплаты». Перейдите на вкладку «Расчет зарплаты» и выберите пункт «Начисления». В новом коне программы будет представлен перечень всех доступных начислений в организации.

Обратитесь к кнопке «Создать» (расположена в верхней панели страницы).

На новой вкладке будет доступна форма создания начисления. Приступите к настройке:

- Укажите наименование выплаты (в нашем случае – «Материальная помощь (не облагается налогом»).

- В подразделе НДФЛ» отметьте галочкой пункт «Не облагается».

- На вкладке страховые взносы выберите пункт «Доходы, целиком не облагаемые страховыми взносами…» из раскрывающегося списка.

- В подразделе «Налог на прибыль» о.

- Укажите способ отражения начисления для сотрудников в бухгалтерском учете. Для этого откройте список и кликните на значок «+» (Добавить). В новом окне будет доступна форма для создания способов учета заработной платы. Вы можете как создать новый способ, так и выбрать его из каталога. В нашем случае используем «Начисления по администрации».

Если необходимо создать новый способ учета заработной платы сотрудника:

- В открывшейся форме укажите наименование (название) способа учета.

- Выберите счет из списка (будет открыт справочник). В данном случае используется счет «91.02» («Прочие расходы»).

- На вкладке «Прочие доходы и расходы» выберите из раскрывающегося списка пункт «Оплата труда, не учитываемая…».

- В разделе «Отражение в УСН» выберите вариант «Не принимаются».

Для того чтобы сохранить способ учета, внимательно проверьте указанные данные и обратитесь к кнопке «Записать и закрыть». Аналогичным способом запишите новое начисление («Материальная помощь (не облагается налогом»).

Как только новый вид начисления добавлен в справочник, его можно использовать для создания документов.

Проведем начисление материальной помощи сотруднику Иванову И.И. в связи с пожаром (чрезвычайной ситуацией). Программа 1С позволяет провести начисление как в отдельном документе, так и вместе с основной заработной платой сотрудника.

Для того чтобы начислить матпомощь работнику, используя отдельный документ, перейдите на вкладку «Зарплата и кадры», а затем кликните на вкладку «Все начисления».

Нажмите на кнопку «Создать» на верхней панели страницы, после чего выберите способ «Начисление зарплаты». В открывшейся форме необходимо указать следующие данные:

- Месяц, за который сотруднику начисляется денежное вознаграждение.

- Организацию (можно выбрать из раскрывающегося списка), подразделение (при необходимости).

- Укажите сотрудника при помощи кнопки «Добавить». Если начислить вознаграждение необходимо сразу по всем работникам выбранного подразделения, кликните на опцию «Заполнить» — данные будут подобраны автоматически.

- После того как данные о сотруднике будут перенесены в документ, нажмите кнопку «Начислить», выбрав из раскрывающегося списка пункт «Материальная помощь (не облагается налогом»).

- В открывшемся окне вручную введите сумму материальной помощи и подтвердите операцию нажатием кнопки «ОК».

Если все шаги выполнены верно, в созданном документе в разделе «Начислено» будет отображена сумма матпомощи. Обратите внимание: разделы «Взносы» и «НДФЛ» должны остаться незаполненными, так как на данную выплату удержания не распространяются.

Для того чтобы сохранить введенные данные, кликните на кнопку «Провести и закрыть». Проверить правильность формирования проводок можно, обратившись к окну проводок.

В правильно сформированном документе матпомощь учитывается по дебету счета «Прочие расходы». При этом сумму документа не идет на расходы по налогообложению.

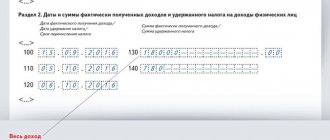

Какие виды помощи не облагаются НДФЛ?

Статья 217 НК РФ устанавливает закрытый перечень видов материальной помощи, выплата которой не облагается НДФЛ.

| Вид помощи (ссылка по пункт статьи 217 НК РФ) | Сумма, необлагаемая налогом |

При рождении или усыновлении ребенка, выплаченной в течение первого года жизни (п.  | До 50 тысяч рублей на каждого ребенка |

По причине смерти работника или бывшего сотрудника, уволенного в связи с выходом на пенсию (п.  | Без ограничения сумм |

В связи со смертью родственника штатного или уволенного по выходу на пенсию работника (п.  | |

| В случае потерь работников и членов их семьи при стихийных бедствиях (п. 8.3) | |

| При страданиях, возникших у работников и членов их семьи от актов террора (п. 8.4) | |

| Выплаты нецелевого характера, определенные внутренними документами, штатным или бывшим сотрудникам, уволившихся по инвалидности или в связи с выходом на пенсию (п. 28) | В пределах 4 тысяч рублей |

Во всех остальных случаях, а также выплатах нецелевого характера с сумм превышения необлагаемого предела лицо должно уплатить налог в бюджет. Обязанность по удержанию НДФЛ и перечислению в бюджет несет работодатель – налоговый агент.

Супруги Смирновы обратились за помощью к работодателям за материальной помощью в связи с рождением ребенка. Предприятие «А» супруга Смирнова П.П. выделило помощь в размере 30 тысяч рублей необлагаемой НДФЛ суммы, о чем выдало справку для предоставления по месту работы супруги Смирновой М.М. для бухгалтерии предприятия «Б».

В бухгалтерии предприятия «А» провели сумму по учету проводками:

- Дебет 91/2 Кредит 70 – начислена материальная помощь в размере 30 000 рублей;

- Дебет 70 Кредит 51 – произведена выплата безналичным путем.

Предприятие «Б» супруги Смирновой М.М. выделило помощь в размере 20 тысяч рублей позднее и после получения справки. В учете предприятия «Б» производятся аналогичные проводки на указанную сумму. Общая сумма помощи не превышает необлагаемый предел, в результате чего обязанность в налогообложении отсутствует.

Необлагаемая сумма материальной помощи, предоставленная работодателем в связи с рождением (усыновлением) ребенка, рассчитывается с учетом выплат обоим родителям или усыновителям.

Учет и налогообложение материальной помощи работникам

Татьяна Тарасова,

ведущий эксперт-консультантДепартамента дополнительных

Если очень попросить, работодатель может оказать материальную помощь вне границ заработной платы. Для работника, не сильно надеющегося на успех, положительная резолюция начальника — просто счастье. А для бухгалтера — неожиданное осложнение жизни. Нужно снова вспомнить: что является материальной помощью, как правильно ее начислить и взыскать налог.

Основные понятия и порядок оформления

Понятие «материальная помощь» не раскрыто ни в одном законодательном акте. «Современный экономический словарь» характеризует материальную помощь как помощь, оказываемую нуждающимся работникам предприятия, учреждения или другим лицам в вещественной или денежной формах. Обязанность работодателей оказывать работникам материальную помощь законодательно не установлена. Составляющие части заработной платы раскрыты в ч. 1 ст. 129 ТК РФ — материальной помощи мы там не находим. Обычно условия и порядок предоставления сотрудникам материальной помощи оговариваются в коллективном договоре (ином локальном нормативном акте работодателя) и/или в трудовом договоре. В трудовом договоре должны предусматриваться гарантии, не ухудшающие положение работника по сравнению с трудовым законодательством, иными нормативными правовыми актами о труде, коллективным договором, соглашениями, локальными нормативными актами (ч. 4 ст. 57 ТК РФ), в том числе — материальная помощь. Это вполне может рассматриваться как дополнительное условие трудового договора, имеющее целью улучшить социальное положение работника. При этом работодатель должен установить основания, порядок и сроки предоставления, а также виды и размер материальной помощи. Материальная помощь обычно оказывается, когда что-то случается, и произошедшее, с одной стороны, свидетельствует о необходимости финансово поддержать сотрудника, а с другой — может быть подтверждено документально. Речь может идти о рождении ребенка, свадьбе, смерти сотрудника или члена его семьи, об очередном отпуске, стихийном бедствии или чрезвычайном происшествии (пожаре, хищении и т. п.). Также оказание материальной помощи может быть приурочено к какой-нибудь дате, например, к Новому году или 8 марта. Перечень таких событий закрепляется в коллективном договоре, локальных нормативных актах или трудовом договоре. Если вопрос решается положительно, руководитель издает приказ. В приказе о материальной помощи следует указать: •ссылку на документ, на основании которого он издан (коллективный договор, локальный нормативный акт, трудовой договор); •фамилию, имя и отчество лица, получающего данную выплату; •причину выделения материальной помощи; •размер материальной помощи; •срок ее выплаты. Если порядок предоставления сотрудникам материальной помощи не установлен (в коллективном договоре, в другом локальном нормативном акте или в трудовом договоре), то ее все равно можно оказать, только в такой ситуации решение данного вопроса будет всецело находиться на усмотрении работодателя.

Бухгалтерский учет материальной помощи

В бухучете начисление материальной помощи зависит от того, прописано ли это в локальных актах. Если организация считает материальную помощь частью оплаты труда (например, выплата материальной помощи предусмотрена в Положении об оплате труда), то ее следует начислять по кредиту счета 70 «Расчеты с персоналом по оплате труда». Если материальная помощь выплачивается по заявлению работника и не предусмотрена локальными актами организации, то ее нужно начислять по кредиту счета 73 «Расчеты с персоналом по прочим операциям». При оказании материальной помощи бывшим работникам или родственникам работника расчеты с ними отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами». По дебету материальная помощь отражается на счете в зависимости от того, из каких источников выплачивается матпомощь (в приказе на оказание материальной помощи их нужно обязательно указать). Если выплата производится за счет прибыли прошлых лет, то используется дебет счета 84 «Нераспределенная прибыль (непокрытый убыток)». Если за счет текущей прибыли — дебет счета 91 «Прочие доходы и расходы» (субсчет «Прочие расходы») или дебет счетов учета затрат — 20, 26, 44 (если матпомощь признается частью оплаты труда). Материальная помощь выплачивается наличными деньгами из кассы организации либо безналичным путем — перечислением на карточный счет в банке, который работник указывает сам. Выдать материальную помощь можно вместе с зарплатой по ведомости или по расходному кассовому ордеру.

Налог на прибыль

При определении базы для исчисления налога на прибыль сумма доходов уменьшается на сумму произведенных расходов. Расходами в целях налогообложения прибыли признаются обоснованные и документально подтвержденные затраты (ст. 252 НК РФ). В перечне расходов на оплату труда, согласно ст. 255 НК РФ, материальная помощь не указана, однако, данный перечень является открытым, и пункт 25 данной статьи разрешает включать в состав расходов на оплату труда, помимо прямо поименованных в статье, и другие виды расходов, произведенных в пользу работника, предусмотренных трудовым и (или) коллективным договорами. По мнению чиновников Минфина России, расходы в виде сумм материальной помощи, предоставляемой сотрудникам, не учитываются в расходах для целей налогообложения прибыли организаций (Письмо Минфина России от 22.02.2011 Страховые взносы во внебюджетные фонды Объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц по трудовым договорам и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (ч. 1 ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ). Материальная помощь, как предусмотренная трудовым договором, так и не предусмотренная им, по мнению Минздравсоцразвития России, подлежит обложению страховыми взносами (письма Минздравсоцразвития России от 10.03.2010 № 10-4/306657-19, от 17.05.2010 № 1212-19), т. к. материальная помощь, выплаченная сотруднику, произведена в рамках его трудовых отношений с организацией. Матпомощь бывшим работникам полностью освобождается от начисления страховых взносов, поскольку в момент ее начисления между бывшим работником и организацией нет ни трудовых, ни гражданско-правовых отношений. Некоторые виды материальной помощи, оказываемой работникам, полностью освобождаются от страховых взносов. Например, материальная помощь оказываемая: •в связи со смертью члена семьи; •работникам в связи со стихийным бедствием или другим чрезвычайным обстоятельством. У организации должно быть документальное подтверждение наступления этих событий. Если помощь выплачивается в связи со стихийным бедствием или другим чрезвычайным обстоятельством (пожаром, кражей и др.), работник должен представить работодателю подтверждающие документы (справку из правоохранительных органов о краже, справку из МЧС о пожаре и т. д.). Если помощь понадобилась работнику в связи со смертью члена его семьи, потребуется копия свидетельства о смерти и документы, доказывающие родство, — копии свидетельств о браке, рождении, смене фамилии и т. д. Материальная помощь родителям в случае рождения ребенка, выплаченная в течение первого года после рождения, освобождается от начисления страховых взносов, но в размере не более 50 000 руб. на каждого ребенка. Согласно ч. 3 ст. 8 Закона № 212-ФЗ организации определяют базу для начисления страховых взносов отдельно в отношении каждого физического лица с начала расчетного периода (ч. 1 ст. 10 Закона № 212-ФЗ) по истечении каждого календарного месяца нарастающим итогом. Таким образом, база для начисления страховых взносов должна определяться в отношении каждого конкретного физического лица. С учетом этого база для начисления страховых взносов должна определяться организацией в отношении отца и матери ребенка (работников организации) отдельно. Материальная помощь, оказываемая работодателями своим работникам по иным основаниям (не поименованным в п. 3 ч. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ), не облагается страховыми взносами в размере, не превышающем 4 000 руб. на одного работника за расчетный период (календарный год). То есть на матпомощь в сумме, превышающей 4 000 руб., страховые взносы начисляются.

НДФЛ

Приведенный в ст. 217 НК РФ перечень доходов, не подлежащих налогообложению налогом на доходы физических лиц, является исчерпывающим. Согласно п. 8 этой статьи не подлежат налогообложению суммы единовременной материальной помощи, оказываемой работодателями членам семьи умершего работника или работнику в связи со смертью члена (членов) его семьи. К заявлению на такую матпомощь обязательно нужно приложить копии документов, подтверждающих родство, и копию свидетельства о смерти. При этом НК РФ не конкретизирует понятие «члены семьи» работника, что на основании п. 1 ст. 11 НК РФ предполагает обращение к иным отраслям права, содержащим указанный термин. Минфин России указал, что на основании ст. 2 Семейного кодекса РФ к членам семьи относятся лишь супруги, родители и дети (усыновители и усыновленные) (Письмо Минфина России от 03.08.2006 № 03-05-01-04/234). Следовательно, материальная помощь, выплаченная лицу, не упомянутому в названном перечне, подлежит налогообложению на общих основаниях. В Постановлении ФАС Западно-Сибирского округа от 22.04.2008 № Ф04-1974/2008(2349-А27-19) по делу № А27-8477/2007-6 суд, сославшись на ст. 11 НК РФ и ст. 2 Семейного кодекса РФ, отметил, что к членам семьи относятся супруги, родители, дети, усыновители и усыновленные. Сумма единовременной помощи работникам в связи с рождением ребенка не облагается НДФЛ, если ее размер не превышает 50 000 руб., а также при условии, что она оказана в течение первого года после рождения. В соответствии с п. 8 ст. 217 НК РФ не подлежат обложению НДФЛ доходы физических лиц в виде единовременных выплат (в том числе в виде материальной помощи), осуществляемых работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка, выплачиваемых в течение первого года после рождения (усыновления, удочерения), но не более 50 000 руб. на каждого ребенка. Виды материальной помощи, не поименованные в ст. 217 НК РФ (на лечение, обучение, к отпуску, в связи тяжелым материальным положением и т. п.), начисленной в течение налогового периода работодателями работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, не подлежат налогообложению в пределах 4 000 руб. Выплаты материальной помощи бывшему работнику, который уволился по иным основаниям, облагаются налогом с первого рубля.

Отчисления в фонды

Суммы начисленной материальной помощи подлежат обложению взносами, отчисляемыми в фонды. В ряде случаев закон № 212-ФЗ в статье 9 предусматривает освобождение от налогообложения

| Вид помощи | Ссылка на статью закона |

| Выплаты в связи со стихийными бедствиями или террористическими актами | Ст. 9 п. 3а |

| Помощь работнику в связи со смертью родственников | Ст. 9 п. 3б |

| Выплаты родителю, усыновителю или опекуну в связи с рождением ребенка, его усыновлением или назначением опекунства | Ст. 9 п. 3в |

| Выплаты на различные нужды в пределах 4 тысяч рублей ежегодно | Ст. 9 п. 11 |

Все остальные случаи оказания целевой или нецелевой помощи облагаются отчислениями в фонды, направляемые на страхование работников. Вопрос об обложении сумм социальных выплат отчислениями в фонды неоднозначный и носит спорный характер. Имеется ряд примеров оспаривания решений фондов о до начислениях в инстанциях арбитражных судов.

Страховые взносы

Страховые взносы, по основаниям ст. 421 НК РФ, и взносы «на травматизм» (ст. 20.1 Закона № 125-ФЗ): когда начислена материальная помощь — проводка по дебету счета учета 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» в корреспонденции с кредитом счета 69 «Расчеты по социальному страхованию и обеспечению».

Не подлежат обложению страховыми взносами единовременные выплаты в виде материальной помощи по тем же основаниям, что и для НДФЛ (ст. 422 НК РФ).

При этом работодателю необходимо учитывать, что поддержка сотрудника, выраженная в натуральной форме, тоже является базой для начисления страховых взносов и взносов «на травматизм».

Включение материальной помощи в состав доходов

Работникам, имеющим детей, предоставлено право на получение стандартного вычета (см. → как написать заявление на получение стандартного вычета на детей). Ежемесячный вычет предоставляется в случае получения дохода, не превышающего предельную величину. Сумма дохода ограничивается пределом в 280 тысяч рублей.

В случае получения материальной помощи сумма включается в величину дохода, но только в размере, облагаемой налогом. Например, если сумма нецелевой выплаты составляет 10 тысяч рублей, то включению подлежит сумма в размере 6 тысяч рублей за вычетом необлагаемой величины в размере 4 тысяч рублей.