Что такое амортизационная премия основных средств

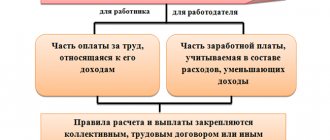

По общему правилу деньги, израсходованные на покупку или создание основного средства (ОС), не списываются на текущие расходы, а включаются в первоначальную стоимость объекта. Но пункт 9 статьи 258 НК РФ разрешает организациям списать часть суммы на затраты (это и есть амортизационная премия), а оставшиеся средства включить в первоначальную стоимость. В результате налог на прибыль текущего периода уменьшается.

Бесплатно вести учет амортизируемого имущества по новым правилам

То же самое относится и к расходам на достройку, дооборудование, реконструкцию, модернизацию, техническое перевооружение, частичную ликвидацию ОС.

ВАЖНО. Амортизационная премия возможна только в налоговом учете (НУ). В бухгалтерском учете она не предусмотрена. Поэтому в БУ затраты на приобретение (сооружение, модернизацию и проч.) объекта в полном объеме идут на формирование стоимости актива.

Нельзя применять аморт премию, если имущество:

- получено безвозмездно (п. 9 ст. 258 НК РФ);

- выявлено при инвентаризации (письмо Минфина от 29.12.09 № 03-03-06/1/829);

- поступило от учредителей в качестве вклада в уставный капитал (письмо Минфина от 19.06.09 № 03-03-06/2/122);

- относится к объектам, по которым был применен инвестиционный вычет (п. 7 ст. 286.1 НК РФ);

- является предметом лизинга и учтено на балансе лизингополучателя (письмо Минфина от 10.03.09 № 03-03-05/34);

- не относится к амортизируемым объектам.

СПРАВКА. Может ли арендатор применить амортизационную премию к неотделимым улучшениям арендованного имущества? Минфин традиционно заявляет, что не может (см, например, письмо от 12.10.11 № 03-03-06/1/663). Судьи, напротив, оставляют за арендаторами такое право (определение Верховного суда РФ 09.09.14 № 305-КГ14-1382).

Проверить финансовое состояние своей организации и ее контрагентов

Как учитывается показатель в налоговом учете

При расчете налога на прибыль в расходах компании учитывается:

- 30% от цены, по которой активы были приняты к учету, но данный лимит применяется для ОС, причисляющихся к 3-7 амортизационным группам;

- 10% от учетной цены для активов, относящихся к другим группам.

Важно! Амортизационная премия может использоваться только к имуществу, приобретенному при составлении возмездных контрактов или обязательств.

За счет того, что этот налог является косвенным, то учитывается он в периоде, когда начался процесс естественного износа активов.

Размер премии по видам ОС.

Например, компания купила оборудование, стоимость которого равна 840 тыс. руб., а НДС в этом случае равно 80 тыс. руб. Первоначальная стоимость актива равна: 840-80=760 тыс. руб.

Такое оборудование относится к третьей группе по амортизации, поэтому в расходы причисляется 30% от покупной цены. Премия рассчитывается: 760000*30%=228 тыс. руб.

Данная сумма причисляется к затратам в месяц, который следует за месяцем, когда оборудование впервые будет использоваться компанией. Амортизация будет начисляться с: 760-228=532 тыс. руб.

Можно ли не пользоваться амортизационной премией

Сам руководитель каждой организации принимает решение о том, будет ли применяться амортизационная премия в отчетах или нет. Нередко более выгодным считается отказываться от этой льготы, для чего отказ от начисления надо прописать в нормативах, на основании которых ведется налоговый учет в компании.

Важно! В каждой организации требуется наличие определенных регламентов и иных внутренних нормативных актов, на основании которых регулируется налоговый учет.

После письменной регистрации отказа от применения премии, не получится далее изменить принятое решение.

Как решаются разные спорные моменты

Нередко возникают сложности во время передачи определенного имущества в лизинг. Это обусловлено тем, что компании полученные объекты не учитывают как собственные активы, так как пользуются ими только временно, а также не становятся их полноправным владельцем.

Минфин утверждает, что переданные объекты не считаются ОС компании, так как не применяются при производстве товаров.

Также возникают сложности при учете амортизационной премии во время бухучета и налогового учета.

К плюсам применения данного показателя относится возможность снизить налог на прибыль при приобретении компанией оборудования, обладающего значительной стоимостью. Но выгода имеется только в ситуации, если фирма не планирует в ближайшее время продать данный объект.

Максимальный размер амортизационной премии

Для объектов, которые относятся к первой, второй и восьмой — десятой амортизационным группам, она составляет не более 10% первоначальной стоимости. В случае модернизации (достройки и проч.) — не более 10% расходов на указанные мероприятия.

Для объектов третьей — седьмой групп амортизационная премия составляет не более 30% первоначальной стоимости, либо затрат на модернизацию и проч.

Если имущество не включено ни в одну из групп, предусмотренных Классификацией ОС (утв. постановлением Правительства РФ от 01.01.02 № 1), организация сама определяет срок полезного использования и назначает группу. Далее допустимо учесть аморт премию по общим правилам (письмо Минфина от 24.05.18 № 03-03-06/1/35167).

ВНИМАНИЕ. Организация обязана закрепить в своей учетной политике порядок применения амортизационной премии. Нужно прописать ее размер и критерии, по которым она будет использована в отношении всех или отдельных ОС. Если этого не сделать, налоговики откажут в праве на премию (письмо Минфина от 30.10.14 № 03-03-06/1/55106).

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

Типичные ошибки

Ошибка: Предприятия продает имущество, которое числилось как основное средство, в отношении которого применялась амортизационная премия, и не снизили прибыль от его продажи на размер премии.

Комментарий: Если учетная политика компании предполагает применение амортизационной премии, при продаже имущества, к которому она применялась, выручка должна снижаться на величину премии в обязательном порядке.

Ошибка: Бухгалтер применил амортизационную премию в отношении объектов основных средств, которые были переданы предприятию в дар.

Комментарий: Амортизационную премию закон позволяет применять только в том случае, если имущество было получено по возмездным договорам и обязательствам.

Как рассчитать амортизационную премию

Нужно взять первоначальную стоимость объекта (либо величину расходов на модернизацию и др.) и умножить на ставку, закрепленную в учетной политике.

Ставка не должна быть выше максимального размера.

Пример 1

В учетной политике отражено, что затраты на покупку ОС из второй амортизационной группы учитываются следующим образом: 90% относится к первоначальной стоимости, 10% — к текущим расходам.

Компания приобрела лазерный принтер стоимостью 120 000 руб. (без учета входного НДС). Бухгалтер списал на затраты амортизационную премию в размере 12 000 руб.(120 000 руб. × 10%).

Первоначальная стоимость принтера составила 108 000 руб.(120 000 руб. × 90%).

Составление приказа об учетной политике

Налоговой службой запрещено владельцам организации самостоятельно применять амортизационную премию на свое усмотрение.

Если же владельцем организации было принято решение об применение амортизационной премии основных средств, то для этого следует издать специальный приказ, где в учетной политике буде отражено о применение такой функции, иначе налоговая инспекция заинтересуется такими нарушениями.

На главного бухгалтера компании положена обязанность следить за исполнением приказа. Порядок ведения налогового и бухгалтерского учета будут отображены в приказе, а дополнительным положением к приказу является положение об учетной политике организации.

Текст приказа должен иметь такие пункты:

- Уникальный регистрационный номер, который не должен совпадать с другими кадровыми приказами, они имеют отдельный счет.

- Наименование организации, где указано форма организационно – правовой структуры.

- Место подписания договора, дата.

- Срок утверждения учетной политики. Зачастую такие документы составляются на следующий календарный год, припадает дата на последний рабочий день.

- Текст приказа.

- Утвержденные слова учетной политики, что применяется на следующий год.

- Обязанности работников, которые несут ответственность за исполнение налогового и бухгалтерского учета.

- ФИО и должность сотрудника, который отвечает за исполнение письма.

- ФИО, а так же руководящая должность работника, который имеет право подписывать такой документ. Подпись.

По возможности ставиться печать предприятия. Приложением к приказу будет служить само положение, которое применяется в учетной политике.

В этом документе будут описаны моменты применения амортизационной премии к основным средствам.

Проводки амортизационной премии в бухгалтерском учете

Из-за того, что в бухучете использовать аморт премию нельзя, первоначальная стоимость объекта в БУ отличается от этого же показателя в налоговом учете. Согласно ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», возникает разница между БУ и НУ. Эта разница является временной, ведь по окончании срока полезного использования основного средства она станет равной нулю.

Данная временная разница — налогооблагаемая, так как балансовая стоимость ОС в бухгалтерском учете больше, чем в налоговом.

Компания должна показать эту налогооблагаемую разницу на конец отчетного года, а затем сравнить ее с временной разницей на конец предыдущего года. В зависимости от полученного результата, нужно создать одну из четырех проводок (подробнее см.: «Инструкция для новой редакции ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», которую необходимо применять с 2021 года»):

- отразить отложенный налоговый актив (ОНА);

- отразить отложенное налоговое обязательство (ОНО);

- погасить ОНА;

- погасить ОНО.

Пример 2

В 2021 году организация купила лазерный принтер за 120 000 руб. (без учета входного НДС). Срок полезного использования — 30 месяцев.

При вводе принтера в эксплуатацию компания применила амортизационную премию 10%. Она равна 12 000 руб.(120 000 руб. × 10%).

В 2021 году объект амортизировали 3 месяца, в 2021 году — 12 месяцев.

Обязательств и других активов у компании нет.

Вести бухгалтерский и налоговый учет, сдавать отчетность по ОСНО через интернет

Определение временных разниц по состоянию на конец 2019 года и на конец 2021 года

БУ НУ Первоначальная стоимость 120 000 руб. 108 000 руб.(120 000 — 12 000) Ежемесячная амортизация 4 000 руб.(120 000 руб.: 30 мес.) 3 600 руб.(108 000 руб.: 30 мес.) Амортизация в 2021 году 12 000 руб.(4 000 руб. х 3 мес.) 10 800 руб.(3 600 руб. × 3 мес.) Балансовая стоимость на 31.12.19 108 000 руб.(120 000 — 12 000) 97 200 руб.(108 000 — 10 800) Налогооблагаемая временная разница по состоянию на 31.12.19 составляет 10 800 руб.(108 000 — 97 200) Амортизация в 2021 году 48 000 руб.(4 000 руб. × 12 мес.) 43 200 руб.(3 600 руб. × 12 мес.) Балансовая стоимость на 31.12.20 60 000 руб.(120 000 — 12 000 — 48 000) 54 000 руб.(108 000 — 10 800 — 43 200) Налогооблагаемая временная разница по состоянию на 31.12.20 составляет 6 000 руб. (60 000 — 54 000) Поскольку обе временные разницы (на конец 2021 года и на конец 2019 года) — налогооблагаемые, бухгалтер их сложил и отразил ОНО.

31 декабря 2021 года бухгалтер сделал проводку:

ДЕБЕТ 68 КРЕДИТ 77

— 3 360 руб.((10 800 руб. + 6 000 руб.) × 20%) — отражено ОНО

Налоговый учет амортизационной премии

По правилам НУ амортизационная премия относится к косвенным расходам. Их нужно отразить в том отчетном (налоговом) периоде, на который приходится дата начала амортизации объекта. Об этом говорится в пункте 3 статьи 272 НК РФ.

Покажем на примере. Допустим, основное средство введено в эксплуатацию в марте 2021 года. Тогда амортизация по нему начисляется с апреля 2021 года. Значит, аморт премию нужно учесть в апреле, то есть в первом полугодии 2021 года.

Вести налоговый и бухгалтерский учет основных средств по новым правилам

Основные отличительные характеристики

Характеристики основных средств, который носят отличительный характер в том что:

- Должны иметь применение ко всем объектам, если только нет исключений.

- Амортизационная премия может относиться как при первоначальных затратах, так и при улучшении работы, или реконструкции, или при усовершенствовании ОС, или другие подобные манипуляции.

- Запрещено использовать к тем объектам, что были получены владельцами как безвозмездно, когда это приравнивается как капиталовложение.

- По ст.272 п.3 НК сказано, что относится при изменениях начальной стоимости в случае реконструкции, или признается как не прямой расход при амортизационных отчислений.

- При изменениях общих чисел стоимости при следующих расчетах амортизации.

- При начисление амортизационных расходов одним из методов – линейный, нелинейным, если при этом уменьшается первоначальная стоимость.

- Необходимо начислить сумму амортизационной премии, что была ранее. Для этого необходимо внести внереализационную прибыль с момента введения в продажу. Такое действие следует делать, если в течение 5 лет проходит реализация ОС для взаимозависимых лиц, отсчет делается с момента начала пользования.

Восстановление амортизационной премии

Если ОС продано взаимозависимому лицу до истечения 5-ти лет с момента ввода в эксплуатацию, амортизационную премию необходимо восстановить. То есть отнести ее ко внереализационным доходам периода, в котором имущество было реализовано (п. 9 ст. 258 НК РФ).

Минфин в письме от 23.12.14 № 03-03-06/1/66590 разъяснил: при «досрочной» продаже остаточную стоимость объекта надо увеличить на величину восстановленной премии.

А вот пересчитать начисленную ранее амортизацию исходя из увеличенной стоимости объекта нельзя (письмо Минфина от 16.03.09 № 03-03-06/2/142).

Пример 3

Компания приобрела и ввела в эксплуатацию офисную технику за 120 000 руб. (без учета входного НДС). На расходы единовременно списано 12 000 руб. (120 000 руб. х 10%). Первоначальная стоимость объекта в НУ составляет 108 000 руб.(120 000 — 12 000).

Срок полезного использования — 30 месяцев. Ежемесячная амортизация — 3 600 руб.(108 000 руб.: 30 мес.).

Через 12 месяцев объект был продан взаимозависимому лицу за 90 000 руб. (без учета НДС). За это время амортизация составила 43 200 руб. (3 600 руб. х 12 мес.).

Бухгалтер восстановил аморт премию, но амортизацию пересчитывать не стал. В результате остаточная стоимость составила 76 800 руб.(108 000 — 43 200 + 12 000).

Прибыль от продажи равна 13 200 руб.(90 000 — 76 800).