Общие положения о зарплате

ТК РФ расшифровывает такое понятие, как заработная плата (ЗП), в статье 129. В данной статье говорится о том, что ЗП — это вознаграждение за труд. Его размер зависит от квалификации самого работника, а также сложности, качества и количества проделанной работы.

Структура ЗП имеет следующий вид:

- основная часть (ОС);

- выплаты компенсационного характера (ВКХ);

- стимулирующие выплаты (СВ).

ОС можно условно считать базовой из-за того, что её выплата осуществляется согласно должностному окладу в соответствии с отработанным временем.

ВКХ — производятся тогда, когда работа ведётся в условиях, отличающихся от нормальных или привычных. В данную категорию можно отнести выплаты по особым условиям.

Таблица: выплаты компенсационного характера и их размер

| Основания для возникновения ВКХ | Исчисление размера выплаты |

| Работа в сверхурочное время за первые два часа работы | Полуторный размер часовой зарплатной ставки |

| Работа в сверхурочное время за последующие часы работы | Двойной размер часовой зарплатной ставки |

| Работа в ночное время (с 22:00 по 06:00) | Доплата за каждый час работы не менее 20% части оклада за час работы |

| Работа в праздничные и выходные дни | Однодневная часть оклада в пределах месячной нормы и двойная часть оклада при работе сверх месячной нормы |

| Совмещение профессий, увеличение объёма работы, исполнение обязанностей временно отсутствующего работника | Согласно письменному соглашению сторон |

| Тяжёлые и вредные условия труда | До 12% от оклада |

| Особо тяжёлые и вредные условия труда | До 24% от оклада |

| Работа в особых климатических условиях | Районные коэффициенты |

| Труд в пустынных и безводных местностях | Коэффициенты |

| Работа в высокогорных районах | |

| Трудовой стаж в районах Крайнего Севера, | Процентные надбавки |

| Работа в южных районах Дальнего Востока | |

| Трудовая деятельность в Красноярском крае | |

| Стаж в Иркутской и Читинской областях | |

| Работа в Республике Бурятия | |

| Трудовой стаж в Республике Хакасия |

Помимо оклада, за свой труд работник может получить различные дополнительные выплаты

СВ — различные поощрительные надбавки и доплаты, цель которых заключается в материальном поощрении. Каждый образцовый сотрудник хоть раз в своей трудовой деятельности получал премию за успешно проделанную работу. Психологический фактор такой выплаты в том, что человек ощущает свою значимость в глазах руководства и начинает работать лучше.

Оклад — это определённая сумма вознаграждения за выполняемые сотрудником трудовые обязанности. Начисление оплаты за выполнение трудовых функций осуществляется, как правило, за один календарный месяц.

Базовый оклад — минимальный размер оплаты труда государственного или муниципального служащего в соответствии с его квалификацией. Следовательно, чем выше квалификация работника, тем будет выше его базовый оклад.

Главное отличие оклада от базового оклада в том, что обычный оклад назначается в негосударственных организациях, в то время как базовый оклад определяют работникам, трудящимся в государственных органах.

Совсем иной категорией оплаты труда (ОТ) можно назвать аванс. Аванс — это частичная ОТ за первую половину месяца (ТК РФ, ст. 136). Следовательно, если работодатель выплачивает ЗП один раз в месяц — это является прямым нарушением в соответствии с ТК РФ.

Аванс — это разговорный термин, привычный как для работников, так и для работодателей, в Трудовом кодексе РФ вы его не найдёте.

Стоит выделить такое понятие, как минимальный размер оплаты труда (МРОТ). МРОТ — фиксированный размер суммы, устанавливаемый государством. ЗП, назначаемая сотруднику, не может быть ниже этой суммы. Величина рассматриваемого понятия нужна и для расчёта различных пособий за счёт ФСС.

С 01.01.2018 года размер МРОТ равен 9 489 руб., а с 01 мая 2018 года МРОТ увеличится до 11 163 руб.

Видео: минимальный размер оплаты труда

https://youtube.com/watch?v=i5I9TZBulXw

Максимальная величина ОТ для работодателей может быть любой: руководитель устанавливает работнику различную величину ЗП на своё усмотрение (не ниже МРОТ, естественно). Единственным моментом будет тот факт, что государство каждый год устанавливает максимальный показатель по ОТ с целью исчисления пособий ФСС и взносов ПФР. В этом году нужно придерживаться лимита на сумму 876 000 руб. При расчёте пособий ФСС этот показатель — это лимит денежных средств, а следовательно, работодатель не сможет выплатить сотруднику сумму пособия больше, чем это установлено. Взносы ПФР, напротив, будут ниже, если в течение года сумма заработка превысила этот предел.

Хотелось бы ещё отметить тот факт, что наниматели для выплаты ОТ используют различные формы, которые оговариваются с работником изначально и закрепляются документально. Исходя из выбранной формы, ЗП будет начисляться определённым образом: сдельным (величина не зависит от объёма, в расчёт идёт затраченное время на работу) или повременным (временной фактор не имеет значения, важен объем работы).

Что учитывается при подсчете?

На сегодняшний день наиболее часто практикуют две виды платы:

- Повременная. Первая предусматривает определенный договором оклад за отработанное время – час, день, месяц. Зачастую практикуется месячная ставка. При этом итоговая сумма зависит от времени, отработанного в течение определенного отрезка времени. Применяется в основном при расчете зарплаты работникам, от которых не зависит количество созданного продукта – бухгалтеров, учителей, менеджеров.

- Сдельная. Зависит от количества созданного продукта за определенный период. Зачастую используется на заводах. Она имеет несколько подвидов, которые мы рассмотрим несколько позже.

Так, повременная оплата труда предусматривает, что руководитель предприятия или другое должностное лицо обязаны вести и заполнять табель учета рабочего времени. Она оформляется по форме №Т-13 и заполняется ежедневно.

В ней должны отмечаться:

- количество рабочих часов, отработанных в течение дня;

- выходы «в ночь» – с 22:00 до 6:00;

- выход в нерабочее время (выходные, праздники);

- пропуски в связи с различными обстоятельствами.

Сдельная оплата предусматривает наличие маршрутной карты или наряда на определенный объем работ. Кроме того, учитываются: больничные листы, приказы о премировании, распоряжения о выдаче материальной помощи.

После приема на работу каждый бухгалтер должен вести аналитический учет заработной платы и фиксировать его в форме №Т-54. Это так называемый лицевой счет работника. Указанные в нем данные будут учитываться при расчете больничных выплат, отпускных и других видов пособий.

О том, как рассчитываются отпускные, можете узнать из этой статьи.

Трудовой кодекс РФ предусматривает наличие минимальной ежемесячной зарплаты, которая составляет 5 965 рублей. Работодатель не имеет права устанавливать оплату ниже этой суммы. Подробнее на эту тему читайте статью – Какой МРОТ в России.

Порядок расчёта и начисления зарплаты

Если сотрудник получает вознаграждение за свой труд в виде оклада, то бухгалтер по расчёту зарплаты использует следующий алгоритм действий:

- Установленный оклад делится на количество рабочих дней в месяце.

- Полученная сумма умножается на количество фактически отработанных дней в месяце.

- Из полученной суммы вычитается 13% НДФЛ. Итоговая сумма выдаётся работнику на руки либо перечисляется на карту.

Бухгалтер Л.В. Сидорова каждый месяц получает ЗП в соответствии с установленным окладом в размере 25 000 руб. Выясним, какая сумма будет начислена бухгалтеру при отработке полного рабочего месяца.

25 000 х 13% = 3 250 руб. — сумма НДФЛ.

25 000 – 3 250 = 21 750 руб. — итоговая сумма ЗП, которая будет начислена Л.В. Сидоровой за прошедший месяц.

Расчёт ЗП за неполный отработанный месяц

Инженер С.В. Иванов отработал неполный месяц, так как был принят на работу с 11 сентября 2021 г. Сумма его оклада составляет 30 000 руб. Необходимо выяснить, какую сумму нужно начислить С.В. Иванову за сентябрь (в месяце 21 рабочий день).

30 000 руб. / 21 день = 1428,57 руб. — сумма, которая начисляется работнику за рабочий день.

1428,57 х 15 = 21 428,55 руб. — сумма ЗП до вычета НДФЛ.

21 428,55 х 13% = 2 786 руб. — НДФЛ.

21 428,55 – 2 786 = 18 642,55 руб. — сумма, которую нужно перечислить С.В. Иванову на карту за сентябрь 2021 г.

Исчисление премии

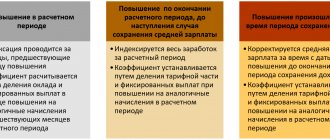

При утверждении премии алгоритм расчёта должен остаться прежним, но с небольшой поправкой.

- Оклад делится на количество рабочих дней.

- Полученная сумма умножается на количество отработанных дней.

- К полученной сумме прибавляют сумму премии.

- Итоговая сумма (оклад + премия) облагается НДФЛ.

Секретарю Н.В. Селиверстовой утвердили премию в размере 3 000 руб. за июль 2021 г. Оклад секретаря оставляет 15 000 руб. Нужно узнать размер начисления ЗП за месяц Н.В. Селиверстовой.

15 000 + 3 000 = 18 000 руб. — сумма ЗП и премии за июль 2017 г.

18 000 х 13% = 2 340 руб. — НДФЛ.

18 000 – 2 340 = 15 660 руб. — сумма начисления за июль 2017 г.

Расчёт ЗП с учётом районного коэффициента

Несколько иначе происходит расчёт ЗП для тех сотрудников, которые получают доплату из-за работы в неблагоприятных условиях. Известно, что при этом в расчёт попадает районный коэффициент, а в некоторых случаях и процентная надбавка.

За труд в неблагоприятных климатических условиях работник получает особые надбавки к зарплате

Районный коэффициент регулируется следующими нормативно-правовыми актами:

- статья 316 ТК РФ перечисляет регионы, где используются коэффициенты;

- Закон РФ от 19.02.1993 № 4520–1 «О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях» регламентирует условия начисления коэффициента.

Величина районного коэффициента напрямую зависит от территории, на которой осуществляется трудовая деятельность работника. Самый большой коэффициент установлен для персонала Якутии, Сахалинской области, Чукотки и Ледовитого океана (коэффициент равен 2%). Районный коэффициент выступает в качестве компенсации за неблагоприятные климатические условия.

Надбавка и районный коэффициент — это разные понятия, так как способ расчёта у них разный. Надбавка увеличивает ЗП на определённый процент, который зависит от района трудоустройства и стажа работы. Районный коэффициент — показатель, который начисляется работникам определённых местностей.

Алгоритм расчёта с учётом районного коэффициента будет иметь вид:

- Расчёт ЗП (оклад, делённый на количество рабочих дней и умноженный на фактически отработанные дни).

- Полученная сумма умножается на коэффициент или процентную надбавку.

- Итоговая сумма облагается НДФЛ.

Монтажник С.Р. Гаврилов трудится в Ненецком автономном округе (коэффициент равен 1,8). Оклад С.Р. Гаврилова составляет 50 000 руб. без учёта коэффициента. Необходимо узнать, какую сумму начислит бухгалтер монтажнику, если отработал за август 2021 всего 5 дней.

50 000 / 23 рабочих дня = 2 173,91 руб. — сумма ЗП за один день.

2 173,91 х 5 = 10 869,55 руб. — сумма ЗП за 5 дней до вычета налога и прибавки коэффициента.

10869,55 х 1,8 = 19 565,19 руб. — сумма начисления с учётом коэффициента.

19 565,19 х 13% = 2 543 руб. — НДФЛ.

19 565,19 – 2 543 = 17 022,19 руб. — итоговая сумма начисления за август 2021 г.

Определение ЗП за работу в сверхурочное время

Бывают ситуации, что сотруднику приходится задержаться на работе для выполнения своих служебных обязанностей. Каждый сотрудник вправе требовать оплаты таких переработок, так как ТК РФ его на стороне. Расчёт самой доплаты достаточно прост:

- Определяем, сколько сотрудник должен отработать часов за расчётный месяц.

- Производим подсчёт того, сколько отработано работником фактически.

- Вычисляем среднечасовую ставку: оклад делим на среднемесячное количество рабочих часов.

- Среднечасовую ставку умножаем на количество часов переработки: первые два часа — в 1,5 размере выплаты, а последующие — в двойном размере.

Менеджер Л.В. Одинцов с окладом в 30 000 трудился в сентябре 2017 больше положенного: 2 раза задерживался после работы на 2 часа с целью выполнения плана продаж. Естественно, переработку нужно оплатить, а прежде чем оплатить — правильно рассчитать.

В сентябре 21 рабочий день, а это 168 рабочих часов (21 х 8). Менеджер в соответствии с табелем учёта рабочего времени отработал 172 часа, в результате чего образовалась переработка в виде 4 часов (172 – 168).

Среднемесячное количество часов в 2021 году составляет 162,42.

30 000 / 162,42 = 184,71 руб. — среднечасовая ставка менеджера.

184,71 x 2 x 1,5 = 554,13 руб. — размер доплаты за первые два часа.

2 x 184,71 x 2 = 738,84 руб. — размер доплаты за последующие два часа.

554,13 + 738,84 = 1 292,97 руб. — общий размер доплаты за сентябрь 2021 г.

Приказ о привлечении работника к сверхурочной работе должен содержать надлежащее обоснование подобных действий нанимателя

Привлечение работника к сверхурочной работе необходимо оформить в виде приказа. Приказ и табель учёта рабочего времени — это документы, с помощью которых бухгалтер сможет посчитать размер доплаты.

Расчёт ЗП за выход в праздничный день

Иногда работодатель просит выйти поработать в праздничный день. По общему правилу, руководитель обязан оплатить это время в двойном размере.

Видео: оплата сверхурочной работы и работы в выходной

К примеру, курьер И.А. Колосов отработал за сентябрь 176 рабочих часов, а должен был отработать 168. Переработка составила 8 часов, т. к. И.А. Колосов выходил на работу в субботу. Оклад курьера составляет 20 000 руб., среднемесячное количество часов — 162,42.

20 000/162,42 = 123,14 руб. — среднечасовая ставка курьера.

123,14 х 8 x 2 = 1 970,24 руб. — доплата за работу в выходной день.

Нюансы выплаты ЗП за выход в ночное время

Для тех граждан, которые вынуждены выполнять свою трудовую деятельность в ночные часы (22:00 по 06:00), предусмотрена надбавка не ниже 20% от тарифной ставки за каждый час такой работы.

Если работник привлекается к труду в ночное время, он должен получить за это повышенную оплату

Механик Л.С. Антипов вышел на работу в ночные часы с 00:00 по 02:00. оклад механика равен 50 000 руб.

50 000/162,42 = 307,84 руб. — среднечасовая ставка Л.С. Антипова.

307,84 х 20% = 61,57 руб. — процентная надбавка к среднечасовой ставке в 20%.

307,84 + 61,57 = 369,41 руб. — сумма ЗП в час в ночное время.

369,41 х 2 = 738,82 руб. — итоговая сумма с учётом ночной надбавки, которую начислят Л.С. Антипову за выход в ночное время.

Расчёт аванса

Согласно ст. 136 ТК РФ заработная плата должна выплачиваться работнику каждые полмесяца. Следовательно, одна зарплатная выплата производится в начале месяца, другая — в его середине. Какая из этих выплат будет называться авансом, а какая непосредственно зарплатой, зависит от принятых у работодателя локальных нормативных актов. Расчётный лист отдельно на аванс не оформляется, но при выплате ЗП эта сумма отражается в общем листке расчёта.

Существует два основных способа расчёта аванса.

- Процент от оклада.

- Пропорционально отработанному времени.

Каждая организация самостоятельно выбирает и утверждает вариант, наиболее приемлемый для конкретной фирмы.

Суть первого варианта состоит в том, что используется фиксированный процент от оклада (например, 40% от оклада). Занижать данную сумму нельзя и лучше при расчёте учитывать доплаты и надбавки (письмо Минтруда № 11–4/ООГ-718 от 18.04.2017).

Секретарь Л.В. Денисова получает оклад в размере 20 000 руб. Аванс на фирме выплачивается в размере 40% от оклада. Посчитаем, сколько в итоге Л.В. Денисова получит на руки за месяц.

20 000 х 40% = 8 000 руб. — сумма аванса, которую секретарь получила 25-го числа.

20 000 – 2 600 = 17 400 руб. — сумма ЗП после вычета НДФЛ с суммы.

17 400 – 8 000 = 9 400 руб. — секретарь Л.В. Денисова получит на руки ЗП за месяц после вычета аванса и НДФЛ.

Данный метод расчёта прост в применении, но фактически отработанное время остаётся без внимания, что грозит переплатой в случае досрочного увольнения сотрудника.

Положение об оплате труда, устанавливающее сроки выплаты ЗП, составляется с учётом нюансов бизнеса конкретной фирмы

Второй вариант более сложный, но зато его рекомендует Минтруд (письмо № 14–1/10/В-660 от 03.02.2016). В данном случае для расчёта используется первая половина месяца (с 1 по 15-е число) в соответствии с табелем учёта рабочего времени, а это значит, что сумма аванса не будет фиксированной. Если сотрудник проработал в первую половину месяца всего два дня, аванс ему все равно положен иначе фирме грозит штраф. Если же работник проболел первую половину месяца, компания имеет право не выплачивать аванс.

Водитель С.В. Петров работает в режиме обычной пятидневки с окладом 25 000 руб. В компании используется метод расчёта аванса по пропорционально отработанному времени. В первой половине сентября С.В. Петров 3 дня отсутствовал (брал отпуск за свой счёт). Рассчитаем сумму аванса.

В первой половине сентября 11 рабочих дней (до 15 числа включительно). Водитель отработал 8 дней (11 – 3). В сентябре 21 рабочий день.

25 000/21 = 1 190,47 — сумма ЗП за один день.

1 190,47 * 8 = 9 523,76 руб. — сумма аванса за сентябрь 2017 г.

Важно помнить, что аванс не нужно облагать страховыми взносами и НДФЛ. Все взносы и налоги по ЗП следует начислить и уплатить в полном объёме при выдаче ЗП за месяц.

Удержания из заработной платы

Самым основным и всеобщим удержанием является налог на доходы физических лиц (13% от ЗП).

В ряде случае работодатель имеет право удержать определённую денежную сумму из зарплаты работника

НДФЛ и удержания по исполнительным документам — это обязательные удержания из ЗП сотрудника. Закон № 229-ФЗ включает в себя перечень таких документов:

- исполнительный лист;

- судебный приказ;

- соглашения об оплате алиментов (нотариально удостоверенные);

- удостоверения комиссий по трудовым спорам;

- акты органов, осуществляющих контрольные функции, о взыскании денежных средств;

- судебные акты об административном правонарушении;

- постановление судебного пристава-исполнителя;

- акты других органов.

Инициатива работодателя тоже является основанием для удержаний, но только с письменного согласия работника (ст. 137 ТК РФ). Удержание может быть произведено в следующих случаях:

- неотработанный аванс, выданный работнику в счёт ЗП;

- неизрасходованный и не возвращённый аванс, выданный на служебную командировку и иные цели;

- суммы, выплаченные ошибочно;

- трудовые споры в части неисполнения работником служебных обязанностей;

- использованные, но неотработанные дни отпуска при увольнении сотрудника;

- возмещение ущерба по вине сотрудника.

Руководство может производить удержание из ЗП сотрудника лишь в размере 20% с каждой выплатой ЗП до тех пор, пока не будет выплачена вся сумма (ст. 138 ТК РФ).

Образец заявления сотрудника об удержании алиментов из ЗП

Сотрудник может изъявить личное желание на удержание из ЗП в виде заявления. Работодатель, в свою очередь, может дать согласие, но не обязан. Удержания по личному желанию могут быть различными: добровольное страхование, профсоюзные взносы, погашение займов, благотворительность и прочее.

Тарифная система оплаты труда

В основе тарифной системы лежит использование тарифной сетки, в которой прописаны суммы вознаграждений по определённым должностям с учётом сложности выполняемых работ и иных условий. Элементы тарифной системы выглядят следующим образом:

- сетка — шкала, связывающая разряды с коэффициентами;

- разряд;

- коэффициент;

- ставка;

- ТКС — тарифно-квалификационный справочник должностей.

Ставка тарифа закрепляется локальными нормативными документами, которые не должны противоречить ТК РФ. Одни и те же должности обязаны иметь одинаковые оклады. Надбавки и поощрения могут быть различными из-за нескольких моментов (ст. 132 ТК РФ):

- сложность;

- квалификация;

- качество;

- трудозатраты.

Работнику, который выполняет простейшие операции, всегда присваивается первый разряд. Если сотрудник будет расти профессионально, то и разряд тоже вырастет.

Применение тарифной системы благоприятно сказывается в тех организациях, в которых приветствуется выполнение различных планов. Для улучшения трудовых показателей необходимо поощрять работников надбавками.

Формула расчета и примеры

Повременная оплата работы предусматривает оплату труда согласно отработанному времени и окладу сотрудника.

Рассчитывается она следующим образом:

Для помесячного оклада:

ЗП=О*КОД/КД, где

- ЗП – заработная плата без учета налогов;

- О – фиксированный оклад за месяц;

- КОД – отработанные дни;

- КД – количество дней в месяце.

Для почасового/ежедневного фиксированного оклада:

ЗП=КОВ*О, где

- ЗП – заработная плата без учета налогов;

- КОВ – количество отработанного времени;

- О – оклад за одну единицу времени.

Рассмотрим пример:

Татьяна Ивановна имеет ежемесячный оклад в 15 000 рублей. В месяце был 21 рабочий день, но так как она брала отпуск за свой счет, отработала она всего 15 дней. В связи с этим ей выплатят следующую сумму:

15 000*(15/21)=15 000*0.71= 10 714 рублей 30 копеек.

Второй пример:

Оксана Викторовна работает с ежедневным окладом в 670 рублей. В этом месяце она проработала 19 дней. Ее заработная плата составит:

670*19 = 12 730 рублей.

Как видим, формула расчета заработной платы при данном виде оплаты весьма проста.

Выплата заработной платы

Порядок выплаты ЗП, место и сроки полностью раскрыты в ст. 136 ТК РФ. В статье говорится о том, что выплата вознаграждения за труд должна сопровождаться извещением работника о выплате в письменной форме. Приведём основные пункты документа:

- составные части ЗП за соответствующий период;

- информация об иных суммах (отпуск, компенсация и прочее);

- размер и основание удержаний;

- общая сумма, подлежащая выплате.

Как правило, работодатель использует расчётный лист для уведомления работника об оплате труда и имеющихся удержаниях.

Расчётный лист за месяц с информацией о выплатах и удержаниях должен выдаваться всем работникам

Сотрудник должен получать ЗП там, где выполняет свои трудовые обязанности либо в кредитной организации, которую он указал в заявлении. Все условия получения оплаты труда должны быть прописаны в коллективном или трудовом договоре.

Заявление сотрудника о перечислении ЗП на карту с банковскими реквизитами обычно пишется в компаниях, имеющих в банке зарплатный проект

ЗП должна выплачиваться каждые полмесяца. Даты выплаты прописаны во внутренних локальных актах фирмы либо в трудовом договоре с сотрудником. Выплата должна производится не позже чем через 15 дней после начисления. Если выплата ЗП приходится на выходной или праздничный день, то выплату необходимо произвести накануне.

Видео: о порядке получения зарплаты работником

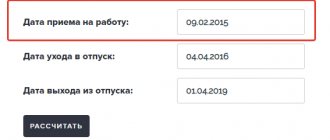

Если работник недавно трудоустроился, то ему должны дать ЗП в те же числа, что и всем остальным работникам. Не имеет значения сколько отработал новый сотрудник: 2 дня или 2 недели. Если в ближайшее время после трудоустройства всем сотрудникам платят аванс, то новому работнику также полагается аванс за отработанное количество дней, а если выплачивают ЗП — значит, причитается ЗП пропорционально отработанному времени.

Порядок выплат и расчет задержек

Согласно все тому же законодательству, заработная плата должна выплачиваться не реже чем 2 раза в месяц. Выделяют аванс, который выдается в середине месяца и собственно зарплату.

Аванс в среднем составляет от 40 до 50% от общей суммы выплат, в конце месяца выдается остальная часть выплат. Обычно это последний день месяца, если он припадает на выходные – последний рабочий день месяца. При несвоевременном начислении заработной платы работодатель обязан оплатить штраф.

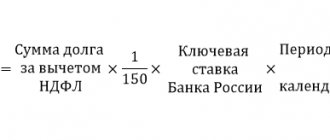

Кроме того, предусмотрена компенсация для сотрудника, которая выдается по его требованию и составляет 1/300 ставки за каждый день просрочки.

Получение зарплаты по доверенности

Иногда человек не может явиться на работу и получить ЗП лично. Такие ситуации часто происходят в тех организациях, где преобладает наличный расчёт с сотрудниками. Выходом из сложившейся ситуации будет составление доверенности на другое лицо, которое сможет получить деньги в полном объёме и передать их лично в руки.

Доверенность составляется в свободной форме, но при этом нужно, чтобы документ содержал следующие сведения:

- дата и место составления;

- паспортные данные доверителя и поверенного;

- поручение получить ЗП в кассе предприятия;

- срок действия;

- подпись доверителя и поверенного;

- отметка работодателя о заверке документа.

Важно помнить, что доверенность можно не заверять у нотариуса, заверения руководителем организации будет достаточно.

Доверенность доверителя на получение ЗП поверенным из кассы

После соблюдения всех вышеперечисленных условий ответственное лицо может смело передавать из рук в руки деньги поверенному.

Пример расчета оклада

На 1 августа оклад Иванова составлял 25 000 руб. Летом с 15 августа его перевели на более высокую и оплачиваемую должность специалиста и увеличили зарплату до 30 000 руб.

В августе было 23 рабочих дня:

с начала месяца по 14 августа приходились 10 раб. дней; с 15 по 31 августа приходились 13 раб. дней. Бухгалтер рассчитал зарплату за каждый месяц из этих периодов. За временной промежуток с 1 по 14 августа (с учетом старого должностного оклада) бухгалтер начислил сумму:

25 000 руб. : 23 дн. на 10 дн. = 10 869 руб.

С 15 по 31 августа вышла сумма:

30 000 руб: 23 дн. на 13 дн. = 16 956 руб.

Общая зарплата за август составила:

10 869 руб. плюс 16 956 руб. = 27 826 руб.

Пример №2

Сотрудник работает по сменам, ему установлена тарифная ставка по часам. Его зарплата зависит от количества часов на рабочем месте и нормы рабочего времени. Водителю ООО «Мастер» Пирогову установлен суммированный учет времени. Учетный период — 1 месяц, часовая ставка составляет 180 рублей. Норма на август 184 часа. Однако с 18 по 25 августа водитель взял отпуск за свой счет. На данный период исходя из графика работы данного сотрудника пришлось 48 раб. часов. Значит, его норма составила 136 часов. Именно столько он отработал.