Командировка: оформление документов в 2021 году

Так как командировочные удостоверения были отменены, значительно упростилось документальное оформление командировок

Мы расскажем в нашей статье о тех правилах оформления командировок, которые действуют в текущем 2021 году и буду «работать» в следующем 2021 году. Объясним, какие документы следует оформить, и какой размер суточных вправе выплатить компания (предприниматель – работодатель), отправляя своего сотрудника в командировку.

Командировочные удостоверения

Такой вид документа, как командировочное удостоверение, был упразднен еще в 2015 году. Отменена обязанность составления служебного задания, в котором мы ранее описывали цель командировки.

Если быть точным, то отменена обязанность, а вот само право оформлять вышеперечисленные документы, никто не отменял. Поэтому, если работодатель считает, что ему необходим такой документ, то он вправе его составить.

Суточные

Каждая компания вправе установить свой размер суточных. Как правило, условие выдачи и размер суточных оговаривается в коллективном трудовом договоре. Но при этом следует помнить, что на основании статьи 217 НК РФ, максимальный размер суточных, с которых не начисляется НДФЛ, составляет:

1) для командировок по России – 700 рублей,

2) для зарубежных командировок – 2500 рублей.

Как отмечено в пункте 3 статьи 217 НК РФ, при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются суточные, выплачиваемые в соответствии с законодательством Российской Федерации, но не более 700 рублей за каждый день нахождения в командировке на территории Российской Федерации и не более 2 500 рублей за каждый день нахождения в заграничной командировке.

Порядок оформления командировочных

Давайте с вами представим пошаговую инструкцию по порядку оформления документов:

1. Принятие решения о необходимости служебной поездки. Предложение может быть оформлено служебной запиской директора предприятия или его решением.

2. Издание приказа о направлении в командировку.

3. Проставление отметок в табеле учета рабочего времени.

4. Получение от сотрудника авансового отчета и отчета о проделанной работе.

5. Возмещение понесенных расходов «сверх» выданного работнику аванса.

Как правильно издать приказ?

Любая командировка должна оформляться приказом по форме Т-9 или иной форме, утвержденной директором. Приказ издается на основании решения руководителя еще до отъезда сотрудника. В нем указывают:

- ФИО, должность, структурное подразделение командировочного;

- место назначения (страна, город, компания);

- срок и даты поездки;

- цель;

- финансирующая организация;

- основание издания приказа.

Документ визирует руководитель. Также с ним необходимо ознакомить сотрудника, направляемого в командировку.

Дополнительные компенсации при зарубежной командировке

Работнику при направлении его в командировку на территорию иностранного государства дополнительно возмещаются:

а) расходы на оформление заграничного паспорта, визы и других выездных документов;

б) обязательные консульские и аэродромные сборы;

в) сборы за право въезда или транзита автомобильного транспорта;

г) расходы на оформление обязательной медицинской страховки;

д) иные обязательные платежи и сборы.

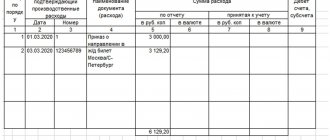

Авансовый отчет – срок представления

Работник по возвращении из командировки обязан представить работодателю в течение 3 рабочих дней:

– документы о найме жилого помещения;

– документы о фактических расходах по проезду (включая оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой.

Правила проживания в командировке

Служебная поездка сотрудника всегда начинается с оформления и подписания приказа о направлении в командировку – документа, подтверждающего действие работника в интересах компании, а не для реализации личных целей. Этот документ подписывает и работодатель и сотрудник.

По возвращении из поездки компания осуществляет сотруднику возмещение проживания в командировке, а также других понесенных в ходе нее расходов. Лимиты и порядок выдачи компенсации определяются внутренними правилами, закрепленными в локальных актах организации.

Важно помнить, что:

- Расходы на временное жилье в служебной поездке должны возмещаться за счет бюджета работодателя.

- Оплата проживания в командировке предполагает наличие у работника документации, подтверждающей факт проживания в отеле или гостинице — это могут быть справки, квитанции, счета с указанием даты заезда, выезда и стоимостью проживания.

- Отказать командированному работнику в оплате проживания во время служебной поездки при наличии приказа и подтверждающих документов нельзя — вне зависимости от типа организации компенсация производится согласно локальным актам.

- Руководитель компании может устанавливать лимиты средств для возмещения проживания — в бюджетных фирмах такие пределы устанавливаются с целью экономии государственных средств.

Обратите внимание, что расходы на проживание сотрудника в командировке принимаются к возмещению в полной сумме согласно предоставленным счетам или квитанциям на оплату номера. В НК РФ не установлены ограничения по лимиту расходов на поездку, однако при очередной проверке у налоговых органов может возникнуть интерес относительно компенсации проживания в отелях с повышенным комфортом. Чтобы избежать споров и штрафов, следует подробно прописать в локальных актах организации, например, в Положении о командировке, условия проживания сотрудников разных отделов и должностей.

В компаниях с большим объемом командировок риск пропуска поездок с превышенными лимитами по проживанию или транспорту в следствие человеческого фактора возрастает. Предотвратить это поможет автоматизация командировок, например, с помощью онлайн приложения Hamilton Командировки. Все лимиты и политики компании легко закладываются в логику приложения, поэтому при оформлении командировки онлайн и командированный сотрудник и его руководитель сразу видят значок нарушения.

ПЕРЕЙТИ К ПРИЛОЖЕНИЮ

Командировка без документов

Р. Ярошенко, налоговый юрист

В дороге с командированным работником может приключиться всякое. Например, он может потерять документы, подтверждающие проезд и проживание. Как в таком случае компенсировать его расходы и не «попасть» на налоги?

Чем подтвердить проезд?

Расходы командированного работника должны подтверждаться оправдательными документами. Исключением из этого правила являются только суточные. Они выплачиваются за каждый день нахождения в командировке, и их общая сумма фиксируется только в авансовом отчете. Никакие отчетные документы по израсходованным суточным к авансовому отчету прилагать не нужно.

Другое дело – затраты на проезд. Их подтверждением служат авиа- или железнодорожные билеты. Но что делать, если работник потерял билеты? Он может написать заявление о том, что билеты утеряны, и попросить возместить понесенные расходы. Но выплата такой компенсации будет иметь определенные налоговые последствия и для предприятия, и для работника.

Прежде всего отметим, что компенсировать всю сумму понесенных работником затрат на проезд скорее всего не получится. Дело в том, что, согласно пункту 19 инструкции Минфина СССР, Госкомтруда СССР и ВЦСПС от 7 апреля 1988 г. № 62 «О служебных командировках. », оплата проезда при отсутствии подтверждающих документов осуществляется по минимальной стоимости (далее – инструкция № 62).

Иными словами, при утрате работником билетов руководитель фирмы вправе принять решение о возмещении расходов по стоимости самой дешевой транспортировки до места командировки и обратно.

Таким образом, основанием для возмещения оплаты проезда будет являться заявление командированного работника с визой руководителя и указанием суммы возмещения, определенной по минимальной стоимости, которую необходимо подтвердить справкой транспортной службы.

Сумму компенсации, выплаченную по заявлению, нельзя принять в налоговом учете. А все потому, что нет первичного документа – следовательно, нет и документального подтверждения. А оно является главным условием для учета расходов при расчете налога на прибыль (п. 1 ст. 252 НК РФ).

Начислять на сумму компенсации ЕСН и страховые взносы в Пенсионный фонд не нужно. Ведь ЕСН не облагаются выплаты, которые не уменьшают налогооблагаемую прибыль организации (п. 3 ст. 236 НК РФ). Страховые взносы в Пенсионный фонд начисляются на те же выплаты, что и ЕСН. Так установлено пунктом 2 статьи 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации».

Расходы, связанные с командировкой

Командированному работнику оплачивают:

- суточные;

- расходы по найму жилого помещения;

- расходы по проезду (какие именно – указано в п. 12 Положения, утвержденного постановлением Правительства РФ от 13 октября 2008 г. № 749);

- другие расходы (например, услуги связи или почты, оформление виз и паспортов, консульские и аэродромные сборы и т. д.), произведенные с ведома фирмы.

Что касается возмещения расходов по проезду, то помимо проезда до конечного пункта назначения и обратно ФНС РФ разрешила возмещать расходы на городской транспорт в месте командировки. Разумеется, командированный должен подтвердить их билетами и чеками, а фирма – предусмотреть возмещение таких расходов на проезд в коллективном договоре или положении о командировках (письмо ФНС РФ от 12 июля 2011 г. № ЕД-4-3/11246).

Суточные в командировке

Суточные обычно расходуют на оплату питания и другие личные нужды командированного работника. Их выплачивают за каждый день его нахождения в командировке, включая выходные и праздничные дни, а также дни нахождения командированного работника в пути. Размер суточных, которые выплачивают работникам, отправляемым в командировку, устанавливают коллективным договором или локальным нормативным актом (например, приказом руководителя).

Сравнение: с документами и без них

При наличии документов:

Если работник (налогоплательщик) представляет работодателю все необходимые документы за расходы на жилье, то он выплачивает работнику все, кроме суточных. К примеру: за один день работнику, находящемуся в пределах страны, он может выплатить не больше 700 рублей, а за ее пределами не больше 2500 рублей в день в 2021 году. Плюс расходы на дорогу и другие услуги, в том числе и за аренду жилого помещения (платный провоз багажа, услуги связи и подобные, вторичные расходы).

Если подтверждающих бумаг нет:

Если работник (налогоплательщик) не представляет бумаги, которые подтверждают расходы за жилье, так как их нет, то суммы всех представленных выше оплат проживания без подтверждающих документов в командировке незамедлительно освобождаются от какого-либо налогообложения. Остальное остается так же: в пределах страны работодатель может выплатить не больше 700 рублей, а за ее пределами не больше 2500 рублей в день в 2021 году. Но денег за дополнительные расходы вряд ли можно ждать, но иногда – можно.

Здесь прекрасно видно, что меняется лишь оплата за условия нахождения в командировке.

Непредставление командированным сотрудником документов, подтверждающих расходы на оплату жилья

Работник организации вернулся из служебной командировки на территории РФ. Командировка была осуществлена в рамках коммерческой деятельности организации. По возвращении из командировки работник потребовал возмещения расходов за оплату жилого помещения, но не представил документы, подтверждающие его расходы по найму жилого помещения. Какую сумму, не подтвержденную документально, организация может компенсировать работнику за оплату жилого помещения за каждый день нахождения в командировке на территории РФ? Какая сумма затрат на оплату жилого помещения в командировке, не подтвержденная документально, но возмещенная работнику, освобождается от налогообложения НДФЛ? Какая сумма затрат на оплату жилого помещения в командировке, не подтвержденная документально, но возмещенная работнику, может быть отнесена на затраты в целях исчисления налога на прибыль?

Содержание

В части налога на доходы физических лиц. Согласно п. 3 ст. 217 Налогового кодекса Российской Федерации (далее — Кодекс) не подлежат обложению налогом на доходы физических лиц все виды установленных действующим законодательством Российской Федерации компенсационных выплат (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей (включая возмещение командировочных расходов).

Абзацем 10 данного пункта предусмотрено, что при оплате работодателем налогоплательщику расходов на командировки как внутри страны, так и за ее пределы в доход, подлежащий налогообложению, не включаются фактически произведенные и документально подтвержденные целевые расходы, в частности, по найму жилого помещения.

При непредставлении налогоплательщиком документов, подтверждающих оплату расходов по найму жилого помещения, суммы такой оплаты освобождаются от налогообложения в соответствии с законодательством Российской Федерации, но не более 700 руб. за каждый день нахождения в командировке на территории Российской Федерации и не более 2500 руб. за каждый день нахождения в заграничной командировке.

Таким образом, в случае непредставления сотрудником организации документов, подтверждающих оплату жилья во время нахождения в служебной командировке на территории Российской Федерации, суммы возмещения организацией указанных расходов освобождаются от обложения налогом на доходы физических лиц в пределах 700 руб. за каждый день нахождения в командировке.

Суммы возмещения организацией расходов сотрудника по найму жилья, превышающие размеры, установленные абз. 10 п. 3 ст. 217 Кодекса, подлежат обложению налогом на доходы физических лиц в установленном порядке.

В части налога на прибыль. Согласно ст. 168 Трудового кодекса Российской Федерации работодатель возмещает работнику, направленному в командировку, расходы на проезд, расходы по найму жилого помещения, суточные и другие расходы, произведенные с разрешения или ведома работодателя.

Порядок и размеры возмещения командировочных расходов устанавливаются в коллективном договоре или локальном нормативном акте.

В соответствии с п. 26 Положения об особенностях направления работников в служебные командировки, утвержденного Постановлением Правительства РФ от 13.10.2008 N 749, работник по возвращении из командировки обязан представить работодателю в течение 3 рабочих дней авансовый отчет об израсходованных в связи с командировкой суммах и произвести окончательный расчет по выданному ему перед отъездом в командировку денежному авансу на командировочные расходы. К авансовому отчету прилагаются командировочное удостоверение, оформленное надлежащим образом, документы о найме жилого помещения, фактических расходах по проезду (включая страховой взнос на обязательное личное страхование пассажиров на транспорте, оплату услуг по оформлению проездных документов и предоставлению в поездах постельных принадлежностей) и об иных расходах, связанных с командировкой, отчет о выполненной работе в командировке, согласованный с руководителем структурного подразделения работодателя, в письменной форме.

В соответствии с пп. 12 п. 1 ст. 264 Кодекса к прочим расходам, связанным с производством и реализацией, относятся командировочные расходы. В составе этих расходов учитываются расходы на проезд к месту командирования и обратно к месту постоянной работы, наем жилого помещения, суточные, оформление и выдачу виз, паспортов, ваучеров, приглашений и прочих аналогичных документов, консульские, аэродромные сборы, сборы за право проезда, прохода и другие аналогичные платежи и сборы.

При этом командировочные расходы должны соответствовать требованиям ст. 252 Кодекса.

Согласно п. 1 ст. 252 Кодекса расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 Кодекса, убытки), осуществленные (понесенные) налогоплательщиком.

Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме.

Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Если понесенные расходы не соответствуют этим требованиям, то на основании п. 49 ст. 270 Кодекса такие расходы не учитываются для целей налогообложения по налогу на прибыль.

Таким образом, если расходы по найму жилого помещения командированным работником документально не подтверждены, то организация не вправе на указанные затраты уменьшить налоговую базу по налогу на прибыль.

Основание: Письмо Минфина РФ от 28 апреля 2010 г. N 03-03-06/4/51

Подборка по материалам информационного банка «Финансист» системы КонсультантПлюс. Составитель Каширская Е.В.

Правовые документы

- ст. 217

- ст. 168

- Постановлением Правительства РФ от 13.10.2008 N 749

- ст. 264

- ст. 252

- ст. 265

- ст. 270

- Федеральный закон от 03.12.2008 N 241-ФЗ

Проживание без подтверждающих документов

Если бумаги, которые могут подтвердить все расходы на найм жилья в месте командировки нет, это не значит, что работника не ждет компенсация, так как сейчас, в 2021 году, очень часто все решается в пользу этого работника.

И так понятно, что уезжая, у физического лица должно быть где-то жилье, и организация, на которую он работал, просто обязана выдать ему хоть какую-то часть средств на покрытие подобных расходов. Бывает так, что эти средства могут списаться из уже выданного аванса. Организация сама выделяет сумму, а ее величина все равно будет меньше настоящей затраты работником.

Важно! Если есть возможность, то можно запросить среднюю цену на найм жилья у агентства недвижимости и отталкиваться от этой, средней цены во всех остальных разбирательствах.

Для чего это нужно? При судебных разбирательствах без документов, руководствуясь лишь словами (если до такого дойдет), судья не будет разбираться, и дело сойдет к нулям.

Командировочные, естественно, будут выплачены, а вот с этими, сторонними затратами на жилье, без документов, ожидать чего-то большего – не получится.

Отсутствие документов на найм жилья у частных лиц

Документация

Аренда квартиры, комнаты у частного лица или же совместное проживание с ним тоже предусматривает за собой письменный договор (документ), в котором должны быть указаны: оплата за найм (стоимость), срок (на который арендуется), обязанности и различные права арендодателя. А для заключения договора потребуются лишь паспорт обоих лиц.

Очень рекомендуется проверить все документы арендодателя и убедиться в том, что это именно его квартира или комната, попросить выписку и документ о правах собственности. Проблем со всем этим возникнуть не должно, если арендодатель окажется добросовестным человеком, да и если он сдает квартиру не в первый раз, то уже привык к таким вопросам и просьбам и для него это нормально.

Бухгалтеры, что представляют организацию, в которой берущий найм человек работает, хотят, чтобы ему обязательно оформили все доверенности на то, чтобы заключить договор на имя той самой организации. Но чаще всего – это необязательно. Если имеется определенный к этой теме приказ от директора этой фирмы, в котором написано, зачем, куда и для чего работник отправился, на какую работу и т.д., и договор об аренде жилья, который дается на определенное время (насколько по времени действует данный приказ), у бухгалтера не возникнет к вам претензий.

Оплата

Аренду жилья в командировке будет лучше оплатить, используя расписку владельца и наличные. Расписка сможет подтвердить, какие были расходы, все это для облегчения работы бухгалтерии, в плюс к этому, все будет принято налоговой инспекций.

Все расходы на проживание в командировке без подтверждающих документов, которые были возмещены директором или работодателем не смогут облагаться НДФЛ, но и не начисляются страховые взносы.

Все что нужно – собирать все требуемые документы и просить заполнять их, ведь они в дальнейшем смогут подтвердить все оплаты за проживание.

Списание в расходы оплаты проживания в командировке

Здравствуйте. Я начинающий руководитель ООО УСН (доходы-расходы), еду в командировку за оборудованием в город, где у сына есть жилье. Жить буду у него 3-4 дня. Есть какой-нибудь документ по которому, я могу какую-то сумму (например 1000 рублей в сутки) «списать» в расходы для уменьшения налогов без предоставления каких-либо документов, кроме билетов на поезд.

С уважением, Юрий.

Цитата: Проживание без документов. В письме Минфина России от 28.04.10 № 03-03-06/4/51 рассматривается ситуация, когда работник вернулся из командировки, требует возместить ему расходы на проживание, но при этом документов, свидетельствующих о понесенных им расходах на проживание у него нет.

На наш взгляд, такому работнику вполне можно и отказать. Согласно ст. 168 ТК РФ в случае направления в служебную командировку работодатель обязан возмещать работнику, в том числе и расходы по найму жилого помещения. Однако расходы должны быть произведены с разрешения или ведома работодателя. А если нет никаких подтверждающих расходы документов – как же работодатель может дать разрешение на расходы, если не имеет о них никакого представления?

Кроме того, в соответствии с п. 26 Положения об особенностях направления работников в служебные командировки, утв. постановлением Правительства РФ от 13.10.08 № 749, работник по возвращении из командировки обязан представить работодателю в течение 3 рабочих дней авансовый отчет об израсходованных в связи с командировкой суммах. К авансовому отчету прилагаются, в том числе, документы о найме жилого помещения. Согласитесь, что расходы, не подтвержденные документально, заносить в авансовый отчет нельзя.

Однако работодатель может пойти на то, чтобы все-таки оплатить расходы по найму жилья со слов командированного работника.

В этом случае работнику даже не придется платить НДФЛ, если сумма компенсации будет менее 700 руб. при командировке по России. Это прямо указано в п. 3 ст. 217 НК РФ. С компенсации выше этой суммы НДФЛ придется заплатить.

Что касается налога на прибыль, то здесь все печально. Щедрость работодателю придется проявлять исключительно за рамками налоговых расходов.

С одной стороны, в соответствии с пп. 12 п. 1 ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся командировочные расходы. В составе этих расходов учитываются, в том числе, расходы на наем жилого помещения.

С другой стороны, все налоговые расходы подчиняются требованиям ст. 252 НК РФ. Согласно п. 1 ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. Нет документов – нет расходов

Центр юридической помощи Оказываем бесплатную юридическую помощь населению

Отсутствие документов на проживание в отеле

Документация

С арендой жилья разобрались, но что будет, если человек, который жил в командировке в гостинице не привезет никаких документов: ни чека, ни какой-нибудь квитанции и прочего?

Конечно, если документы были случайно утеряны, то можно с легкостью запросить справку или любой другой документ, который подтверждает факт проживания, позвонив в отель.

Здесь есть одно но, на которое стоит обратить внимание – в справке от отеля должно быть детально расписано, какие услуги отель предоставлял и прочее, а вот компания, отправившая сотрудника, должна представить документы, которые установят, сколько времени сотрудник был на месте, и в каком именно отеле он находился.

Расходы на проживание в командировке – без документов не обойтись

Расходы на проживание в командировке одна из существенных составляющих затрат на служебные поездки сотрудников. Кроме оплаты проезда к месту командировки, компания оплачивает и проживание в гостинице. Учет расходов для целей исчисления налога на прибыль ведется на основании первичных документов, как и бухгалтерский учет. Какими документами командированный может подтвердить, что он пользовался услугами гостиницы и их оплатил?

Отчетные документы

Обычно гостиницы выдают постояльцам счет за услуги. Но не всякий счет годится для подтверждения. Многие гостиницы до сих пор продолжают пользоваться устаревшей формой бланка строгой отчетности «Счет» (форма №3-Г). Раньше, действительно, он подтверждал и проживание в гостинице, и оплату за неё. Сейчас этот бланк не применяется и организация, которой сотрудник привез такой документ, не может учесть расходы на проживание в командировке, рассчитывая сумму налога на прибыль. Минфин неоднократно подтверждал такую позицию, прямо указывая на это в своих письмах (№ 03-01-15/8-400 от 07.08.2009 г. и № 03-03-06/1/556 от 18.08.2010 г.).

Сотрудники Министерства финансов пишут, что, как указано в пункте 3 Положения, утвержденного Постановлением №359, организация может самостоятельно разработать бланк строгой отчетности и гостиница может использовать такие бланки для выдачи клиентам. Если в таком документе будут содержаться все обязательные реквизиты, то расходы, там указанные, можно будет учесть при расчете налога на прибыль. В отелях, применяющих кассовую технику, в качестве подтверждения оплаты выдадут кассовый чек. При оплате услуг гостиницы банковской картой командированному сотруднику так же должен быть выдан либо бланк строгой отчетности, либо чек. Выписки по счету карты будет недостаточно для учета суммы в расходах. Об это Минфин писал в письме № 03-03-06/1/666 от 16.10.2009 г.

О применении вычета по НДС работники Минфина России написали письма №03-07-11/638 от 21.12.2007 г. и №03-07-11/323 от 23.12.2009 г. В этих письмах они однозначно заявляют, что сумма НДС должна быть указана отдельной строкой в счете отеля, оформленному на бланке строгой отчетности по всем правилам. В таком случае организация может смело принимать выделенный НДС к вычету.

Дополнительный комфорт

Часто руководящие сотрудники компаний останавливаются в номерах «люкс» или «полулюкс», так называемых номерах повышенной комфортности. Зачастую такие случаи привлекают внимание сотрудников налоговой службы. Но если такая возможность будет предусмотрена в трудовых договорах руководства, то претензий со стороны налоговиков не должно возникнуть. Можно так же записать это в коллективном договоре с сотрудниками, предусмотрев для руководства повышенный комфорт.

Почти во всех отелях постояльцам обеспечивают питание. Будь то ресторан, кафе или включенный в счет завтрак, перед организацией встает вопрос, включать ли расходы на питание в расходы на проживание в командировке. Здесь нужно тщательно проанализировать представленные документы. На оплату питания командированным выдаются суточные. Поэтому если гостиница выделила стоимость еды в счете отдельной строкой, фирма не сможет учесть ее в сумме расходов на проживание и должна будет заплатить с нее НДФЛ (письмо Минфина РФ №03-04-06-01/263 от 14.10.2009 г.).

В письме специалистов из Минздравсоцразвития России (№2538-19 от 06.08.2010 г.) дается ответ на похожую тему – облагаются ли страховыми взносами стоимость услуг гостиницы, если по прайс-листу в цену номера включена стоимость завтрака. Чиновники утверждают, что в такой ситуации взносы не начисляются. При этом завтрак обычно в счете не упоминается вообще, а если и указан, то без выделения его стоимости. Видимо, если бы за завтрак нужно было бы платить отдельно, мнение специалистов было бы другим.

Если нет документального подтверждения

В этом же письме приводится разъяснение другого вопроса — обложение страховыми взносами расходов по найму жилого помещения в командировке. Если расходы не подтверждены документально, страховыми взносами они облагаются.

А что с другими налогами в случае, если сотрудник, отчитываясь по командировке, не подтвердил документами оплату проживания? А ведь такие ситуации не редкость, особенно в больших организациях. Например, командированный работник потерял гостиничный счет или жил у родственников, находясь в служебной поездке.

При расчете налога на прибыль в таких ситуациях работает обычное правило – нет документа, подтверждающего, что командированный сотрудник жил в гостинице, нет и расхода для налога на прибыль. Значит и налог на прибыль уменьшить на сумму оплаты проживания компания не сможет, даже, если она выплатила сотруднику эту сумму по авансовому отчету.

А вот по начислению и уплате с неподтвержденных расходов НДФЛ есть вполне конкретный ответ в Налоговом кодексе РФ (пункт 3 статья 217). Если организация не представила документы, подтверждающие оплату затрат по найму жилья, суммы такой оплаты не облагаются от НДФЛ, но в размере не больше 700 рублей за каждый день нахождения в командировке по России и не больше 2500 рублей за каждый день нахождения в командировке за рубеж.

Стоимость услуг

Об услугах проживания, предоставленных самой фирмой

Может быть так, что командировки от фирмы всегда назначены на одно и то же место, и для этого фирма снимает целый многоквартирный домик или отдельные, многокомнатные квартиры.

В таком случае, фирма сама оплачивает все проживание, но может возникнуть такой вопрос: учитывает ли организация все налогообложения за затраты и прибыль аренды квартир? Ответ будет – да, но только за определенный период фактического проживания.

Если договор заключен, например, на год, то срок для всех участвующих в командировке сотрудников, по очереди проживающих в этом месте, будет 11 месяцев, а оставшийся двенадцатый месяц будет считаться ничем не обоснованным расходом компании.

Особенности оплаты командировки в бюджетной организации

Работник, который отправляется в служебную поездку, должен получить компенсацию для следующих статей расходов:

- Проезд;

- Аренда жилого помещения для дальнейшего проживания;

- Опциональные затраты, которые не касаются места проживания в служебной поездки;

- Другие расходы, предварительно согласованные с работодателем.

В Советском Союзе сотрудников также отправляли в служебные поездки. Они должны были следовать утвержденной инструкцией Минфина СССР.

Осенью 2008 года вступило в силу постановление Правительства под номером 749. В нем указаны особенности, которые нужно учитывать при отправлении сотрудника в командировку. Новый документ позволил уточнить формулировку и дополнить ряд требований, которые уже были утверждены в Инструкцией под номером 62. Официальный нормативный акт дополнил определение, связанное с командировкой.

Как оплачивается командировка без подтверждающих документов?

Работодатель имеет право оплачивать все расходы сотрудника, которые подлежат налогообложению. Суточные в эту категорию не входят. Тем не менее, он обязан оплачивать ежедневно по 700 рублей, если командировка сотрудника — внутри страны. Отправленным за рубеж сотрудникам придется платить по 2 500 рублей ежедневно. Дополнительно стоит учитывать подтвержденные документально расходы, которые относятся к целевой поездке.

Таковыми являются:

- Проезд до места временной работы;

- Дополнительные сборы за услуги аэропортов;

- Комиссии и расходы на вокзал и аэропорт;

- Провоз багажа;

- Аренда помещения;

- Оплата визы, а также понесенные расходы в результате обмена наличной валюты.

Часто сотрудники предоставляют не все документы, которые подтверждают их расходы. В этом случае работодатель может рассчитать среднее количество проведенных суток в отеле, билет на транспорт и т.д. После расчета среднего значения бухгалтером, сотруднику выдаются денежные средства. Сумма также облагается налогом.

Размер оплаты проживания в служебных командировках

Иногда работодатель не может оплатить полную стоимость проживания в командировке по причине отсутствия документа строгой отчетности. Сегодня каждая гостиница обладает подобной официальной бумагой, в которой присутствует ряд требований. Если хоть одно условие не будет выполнено, документ невозможно предоставить в БСО. Поэтому если сотрудник привез такой документ в качестве подтверждения, у него могут возникнуть проблемы по отношению к расчету командировочных при отсутствии налогообложения.

Документ должен содержать все реквизиты, список которых представлен в Положении правительства под номером 359 без использования контрольно-кассовой техники. В таком документе должны быть следующие реквизиты:

- Название официальной бумаги;

- Серия документа;

- Название организации, которая предоставляет услуги;

- Фактический адрес и печать.

Чтобы получить полную сумму за проживание в гостинице, вы должны предоставить соответствующую официальную бумагу. Обратите внимание, эта официальная бумага не может быть изготовлена на простом компьютере. Должны быть использованы автоматизированные системы. Они обладают строгой безопасностью и сохраняют документацию, по меньшей мере, пять лет.