Бесплатная консультация юриста по интернету 24 часаАдвокат по жилищным вопросам в Санкт-Петербурге.Бесплатные консультации юриста по трудовым спорам.

5/5 (10)

Выгода работодателя

Часто работники сталкиваются с тем, что руководитель организации не заключает с ними трудовой договор, либо заключает, но не указывает в трудовом соглашении полный размер зарплаты. Второй случай происходит гораздо чаще. Такое действие выгодно работодателю, но может негативно отразиться на правах сотрудника.

Указывая в трудовом договоре только часть заработной платы, «нечистоплотные» работодатели извлекают из этого две выгоды:

- Существенно снижают налоговое бремя, так как выплаты в Фонд социального страхования и Пенсионный фонд зависят от размера зарплаты;

- Приобретают дополнительную возможность воздействия на сотрудника, который в случае неблагоприятных обстоятельств, либо просто по желанию руководителя может не получить «серую» часть заработной платы.

Такое оформление трудовых отношений является явным нарушением прав сотрудника и трудовых норм, однако, чтобы подтвердить такой факт, придется постараться.

Налоговые последствия «серых» выплат для работодателя

Налоговая ответственность работодателя при «серых» выплатах напрямую связана с неуплатой НДФЛ и страховых взносов с неофициальной части заработка. Ответственность по этим начислениям возникает по разным статьям НК РФ:

- Для страховых взносов действует ст. 122, в которой указаны 2 ставки штрафа, исчисляемого от суммы неуплаченного платежа, — 20% (п. 1) и 40% (п. 3). Для применения большей ставки должен быть выявлен умысел в занижении налоговой базы. При использовании «серой» схемы выплат наличие умысла присутствует, поэтому начисления будут делаться именно от нее.

- Для НДФЛ, в отношении которого работодатель является налоговым агентом, применяется ст. 123, предусматривающая лишь 1 вариант ставки для начисления штрафа, — 20%.

Однако этим налоговые риски не ограничиваются, поскольку факт установления «серой» зарплаты влечет за собой подозрения о наличии у работодателя систематически скрываемых им доходов, за счет которых делаются такие выплаты. Соответственно, в ходе налогового контроля будут тщательно проверяться данные о выручке, занижение объема которой приводит к уменьшению налоговых баз по НДС, налогу на прибыль, УСН или ЕСХН. Налоговая ответственность по этим налогам, как и по страховым взносам, наступит по ст. 122 НК РФ.

Санкции, применяемые по ст. 122 НК РФ, не избавляют налогоплательщика от необходимости доплатить неуплаченные налоги, а также заплатить пени за задержку оплаты (п. 5 ст. 108 НК РФ). Поэтому общая сумма доплат может оказаться весьма значительной.

Точно такие же платежи (неуплаченный налог и относящиеся к нему пени) придется делать и по НДФЛ, поскольку в п. 9 ст. 226 НК РФ, запрещающий платить этот налог за счет средств налогового агента, с 01.01.2020 внесены дополнения, позволяющие ИФНС требовать уплаты его сумм, доначисленных по итогам налоговой проверки. Уплачиваемый в такой ситуации НДФЛ не будет уменьшать налоговые базы по налогам, зависящим от объема полученной выручки (Письмо ФНС России от 10.03.2020 № СД-4-3/4109).

Безусловно, конкретную величину налоговых доначислений ИФНС придется обосновать (п. 6 ст. 108 НК РФ). Однако налоговики самостоятельно могут собрать лишь часть доказательств. Подкрепление их фактами и сбор дополняющей информации осуществят следственные органы (Письмо ФНС России от 13.07.2017 № ЕД-4-2/[email protected]).

Последствия для сотрудника

Для сотрудника получение «черной» зарплаты имеет большое количество отрицательных последствий:

- Возможность не получить полную зарплату за отработанное время;

- Возможность не получить полный расчет при уходе с места работы;

- Небольшие отпускные выплаты, которые чаще всего высчитываются только из «белой» части зарплаты;

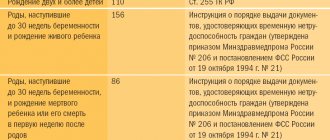

- Небольшая величина пособия по временной нетрудоспособности, которая высчитывается по официальной заработной плате, причем эта корреляция будет заметна не только на месте работы, но и в течение двух лет после увольнения;

- Существенное снижение уровня декретных выплат для дам;

- Небольшие пенсионные отчисления, что в результате приведет к незначительному размеру пенсий в будущем.

Ответсвенность работников за получение серой зарплаты

При получении серой зарплаты работник не выплачивает НДФЛ с суммы скрываемого дохода, что составляет 13%. Проблема серых зарплат затрагивает также работников, ведь они фактически скрывают свои доходы и не выплачивают НДФЛ в полном объеме. Предусмотрены такие варианты ответственности для сотрудников в РФ (ст. 198 УК РФ):

Бесплатная консультация юриста Ответим на ваш вопрос за 5 минут!

Задать вопрос

Бесплатная консультация юриста

Ответим на ваш вопрос за 5 минут!

Задать вопрос

- лишение свободы до 1 года;

- штраф 100 000 – 300 000 руб.;

- арест до 6 месяцев;

- принудительные работы до года;

- взыскание в размере двухлетнего дохода.

Это тоже важно знать:

Что такое пособие по безработице и как его получить

При первичном нарушении исключается уголовная ответственность, если было произведено добровольное погашение задолженности по выплатам. При нарушении законодательства в особо крупном размере санкции ужесточаются.

Наниматели нередко используют ответственность работников перед налоговым законом с и вовсе не выплачивают неофициальную часть зарплаты. Кроме страха сотрудников за признание факта их сокрытия своих доходов работодатель использует незнание людей механики того, как доказать, что он получает серую зарплату в суде. Дополнительным негативным фактором работы с неофициальным доходом для сотрудника является то, что все страховые выплаты в случае нетрудоспособности или по беременности и родам будет исчисляться исходя из официально заявленного дохода. Это существенно снизит размер будущих выплат в случае наступления страхового случая. Для получения всей суммы выплат придется обращаться в суд и подготавливать доказательства выплаты серой зарплаты.

Черная зарплата при увольнении

Нужно помнить о том, что даже при получении «черной» зарплаты, можно защитить свои права, однако осуществить это будет гораздо сложнее, чем в ситуации с официальными платежами.

Для начала нужно выполнить следующие шаги:

- Найти ответственных свидетелей, которые смогут подтвердить сведения о том, что работник регулярно получал «черную» зарплату и осуществлял возложенные на него руководителем обязанности;

- Разговор с руководителем, в котором нужно поведать о том, что все имеющиеся у работника доказательства, включая показания свидетелей, будут переданы в прокуратуру в ближайшее время. Чаще всего такое предупреждение возымеет действие и способствует скорому производству расчета работодателем.

Внимание! Наши квалифицированные юристы окажут вам помощь бесплатно и круглосуточно по любым вопросам. Узнайте подробности здесь.

Зарплата в конверте: минусы и плюсы

В результате официального трудоустройства и подписания трудового соглашения сотрудник получает реальную белую зарплату. Если человек не имеет реального трудоустройства, он будет получать черную заработную плату. Это та сумма денег, о которой наемный работник и работодатель договорились неофициально.

Наниматели часто настоятельно рекомендуют претендентам на рабочее место в их организации не заключать официальный трудовой договор, аргументируя это тем, что не придется платить налоги, соответственно, сумма будет больше.

Но в данной ситуации для работника больше минусов, чем плюсов:

- никаких отчислений на накопительную пенсию не идет;

- женщина, уходящая в декрет, не получит полагающиеся ей социальные выплаты от ФМС;

- со стороны ФМС не будут начисляться средства в период декретного отпуска;

- отсутствие отпускных;

- больничный лист не оплачивается;

- если предприятие ликвидировано, или человек уволен по сокращению, компенсации не выплачиваются;

- трудовой стаж не идет, не делаются необходимые записи в трудовой книжке;

- при увольнении не выданная ранее зарплата не компенсируется.

Таким образом, если придется доказывать, что вы работали, сделать это будет практически невозможно.

Выходит, что единственный плюс (неуплата НДФЛ) не стоит всех сложностей, которые могут возникнуть потом.

Заявление в Прокуратуру

Согласно Федеральному закону «О прокуратуре Российской Федерации» сотрудники могут направить претензию в органы прокуратуры в связи с нарушениями трудовых прав работодателем.

Претензия сотрудником пишется в произвольном виде и отравляется по почте в органы прокуратуры или передается на личном приеме с обязательным проставлением отметки о принятии жалобы.

По итогам рассмотрения претензии заявителя органы прокуратуры должны передать документальный мотивированный ответ потерпевшему, который можно обжаловать в вышестоящей инстанции или в суде.

Важно! Согласно статье 10 Федерального закона «О прокуратуре Российской Федерации» прокурор в случае нахождения нарушений прав работника принимает меры по привлечению виновных в этом лиц к ответственности, в том числе к административной или уголовной.

Суть спора

Индивидуальный предприниматель обратился в арбитражный суд с заявлением о признании незаконным решения инспекции Федеральной налоговой службы N 3 по Ростовской области о доначислении НДФЛ и других налогов. Налоговая служба выявила, что предприниматель за отчетный год не в полном объеме отражал в налоговой отчетности, книге по учету заработной платы, платежных ведомостях на выдачу заработной платы сумму начисленной и выплаченной заработной платы по трудовым договорам с физическими лицами. ФНС доначислила ИП НДФЛ на все неотраженные суммы.

Жалоба в ГИТ

Государственная инспекция по труду имеет сходные полномочия, являясь узкоспециализированным контролирующим органом в области трудовых отношений.

Прежде чем обращаться в трудовую инспекцию, нужно собрать доказательства того, что конкретный сотрудник работал в организации, а зарплата ему не выплачивалась.

Такими доказательствами могут быть показания свидетелей (например, коллег), запись телефонного разговора, рекламные объявления.

Создается обращение сотрудника в произвольном виде, но в нем нужно указать все нарушения, совершенные работодателем, наименование и сведения об организации-работодателе, наименование и адрес трудовой инспекции, а также информация о заявителе (ФИО, адрес, контактный номер телефона, адрес электронной почты). Претензия обязана быть подписана и датирована.

Отправить жалобу можно через почту, а также с помощью сайта инспекции, прикрепив отсканированные версии документов.

Запомните! Когда жалоба поступит в инспекцию, она в течение тридцати дней должна быть рассмотрена. По итогам рассмотрения претензии инспекция вправе издать предписание руководителю для устранения нарушений трудовых норм.

Серая зарплата работников: судебная практика

Обращаясь в суд, сотрудник должен убедиться в том, что он сам погасил все задолженности перед налоговыми органами. В противном случае он может понести наказание вместе с работодателем.

Помимо этого, из-за того, что доказательством может служить только показание свидетелей, часть судебных процессов заканчиваются, не начавшись. Это может произойти и из-за опасения или нежелания самих сотрудников, получающих серую зарплату, потерять такой вид заработка. Особо принципиальные граждане пытаются взыскать недополученные деньги в судебном порядке. Но сделать это оказывается не так-то просто. Суды чаще всего отказываются присуждать работникам «серые» выплаты.

Судебная практика по делам, связанным с «серой» зарплатой, очень разнообразна. Далеко не всегда даже налоговым органам удается доказать недобросовестность работодателя, ведь выявить факт неофициальных зарплат довольно сложно.

Заявление в ИФНС

Специалисты налоговой службы внимательно следят за случаями получения работниками «черной» заработной платы. Узнав о том, что в компании происходят такие нарушения, налоговый орган может применить в отношении руководителя санкции, предусмотренные статьями 122 и 123 Налогового кодекса Российской Федерации, и привлечь его к

ответственности. Кроме того, к «нечистоплотному» работодателю могут быть применены штрафные санкции за невыплату страховых взносов.

Другими словами, получив претензию от потерпевшего сотрудника и осуществив проверку, налоговая инстанция вправе привлечь руководителя к административной ответственности, вследствие чего ему предстоит уплатить существенный штраф.

В жалобе следует написать: наименование компании; сведения о заявителе (ФИО, контактный номер телефона); детальное описание факта нарушения права работника; дату передачи и подпись. В заявлении нужно указать подробные сведения о зарплате, описать суть нарушения, указывая только действительные факты.

В случае необходимости можно дополнить заявление имеющимися доказательствами. Чем больше доказательств, тем существеннее шансы на позитивный итог рассмотрения претензии.

Посмотрите видео. Как взыскать черную зарплату:

Риски для работника

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- Воспользоваться онлайн чатом в нижнем углу экрана.

- Позвонить: Федеральный номер: +7 (800) 511-86-74

Получая за свой труд «зарплату в конверте» гражданин существенно рискует. К минусам подобной деятельности можно отнести:

- Отсутствие социальных гарантий. В случае безработицы или нетрудоспособности человек не получит никакой помощи.

- Минимум вариантов того, как выбить черную зарплату, если наниматель откажется добровольно платить.

- Период нелегальной работы не будет учтен в страховой стаж, что осложнит получение пенсии.

- Возможность преследования налоговыми органами за сокрытие дохода и неуплату НДФЛ. Санкции за это преступление предусмотрены не только финансовые, но и уголовная ответственность вплоть до лишения свободы.

- Незащищенность от незаконного увольнения. Работая за «черную» зарплату, гражданин не может пользоваться трудовыми гарантиями.

В целях борьбы с сокрытием доходов граждан и недостаточным наполнением бюджета, вносятся законодательные инициативы о повышении ответственности граждан в случае работы за «зарплату в конверте».

Обращение в судебный орган

Если обращение в вышеназванные органы не принесло действенных результатов, сотруднику придется обратиться в судебную инстанцию для установления наличия факта трудовых отношений и взыскания невыплаченной зарплаты (если не было официального трудоустройства).

В такой ситуации предстоит доказать тот факт, что трудящийся работал в компании, а также подтвердить размер гарантированной при поступлении на работу оплаты труда. Если трудовой договор был оформлен, но в нем была зафиксирована зарплата ниже той, что в реальности выдавалась сотруднику, то заявителю предстоит доказать фактическую величину заработной платы.

Когда заинтересуется налоговая

Ряд надзорных госорганов проводит борьбу с тенизацией трудового сектора. Организация попадает под пристальное внимание, которое означает проведение проверок при нескольких случаях. Среди них:

- декларированный уровень зарплаты сотрудников с определенной квалификацией имеет меньший уровень, чем в данной отрасли или регионе;

- документация бухгалтерского учета показала, что руководство получает меньше выплат, чем рядовые сотрудники;

- работники переходят с более высокооплачиваемых должностей в указанную организацию на меньшую ставку;

- указание сотрудниками уровня заработной платы выше, чем зафиксировано их трудовыми договорами, например, при кредитовании;

- есть сигналы о наличии серых или черных схем.

Читать так же: Фонд оплаты труда

Под последним случаем подразумевается наличие жалобы от работников, других лиц, а также анонимное обращение.

Стоит учесть, что при наличии судебных тяжб и обращения бывшего сотрудника в инстанции, проверку назначают автоматически, то есть компанию возьмут под надзор, что не позволит в будущем ей избежать периодических проверок.

Доказательства

Во время разбирательств в суде работодатель должен доказать следующие факты:

- получение сотрудником зарплаты;

- своевременность выплаты зарплаты.

Когда происходит спор о величине оплаты труда, каждая из сторон обязана доказать свою правоту, то есть потерпевшему работнику предстоит обосновать, на каких основаниях он претендует на указанную им сумму зарплаты.

Если с сотрудником оформляется договор, где указана не вся заработная плата, ему нужно ждать того, что когда-нибудь по этому поводу произойдут разногласия. Следовательно, таким работникам нужно заранее получить доказательства, еще до того, как произойдет спор. Лучше всего с того времени, когда стало известно о «черной» заработной плате.

Такими доказательствами будут являться:

- записи, сделанные на диктофон, где есть упоминание о размере заработной платы;

- любые документальные доказательства, где присутствуют сведения о полном размере зарплаты сотрудника или его «серая» часть. В частности, это могут быть ведомости двойной бухгалтерии;

- справки для получения кредита;

- показания свидетелей;

- заявки о вакансии на бирже труда.

Эти доказательства лучше собрать заранее, так как после появления спора некоторые из них руководитель просто не предоставит.

Запомните! Если с сотрудником не был оформлен трудовой договор, для начала предстоит доказать сам факт наличия трудовых отношений и только после спорить о величине заработной платы.

Даже если у заявителя и получится доказать, что в компании практикуется выдача «черной» зарплаты, это не станет гарантией того, что судебная инстанция удовлетворит его требования.

Даже если судебный орган удовлетворит иск потерпевшего, работодатель может обжаловать решение, и разбирательства затянутся на продолжительное время.

Рубрики

В любой организации заработная плата и социальные взносы являются существенной частью затрат, поэтому для снижения расходов на содержание персонала работодатели идут на сокрытие части фонда оплаты труда от налогов. С официальной зарплаты всех работников удерживается налог на доходы физических лиц (НДФЛ). Обязанность по уплате налога с выплачиваемой работникам заработной платы возлагается на работодателя.

Ставка НДФЛ в России одна из самых низких — 13 %. Однако кроме НДФЛ работодатель обязан перечислять в бюджет страховые взносы во внебюджетные фонды, размеры которых очень высоки. Все это и заставляет платить работодателей зарплату «в конверте». В письме УФНС России по г. Москве от 08.08.2007 № 15-08/075418 (далее — письмо УФНС России по г. Москве № 15-08/075418) сообщается, что выплаты работникам, не учитываемые при налогообложении, налоговые органы называют «теневой» или «серой» заработной платой. Разновидностями такой зарплаты являются: неофициальная заработная плата, в основном выдаваемая «в конвертах», страховые премии и аннуитеты, выплачиваемые через страховые компании (распространены реже), а также ряд других форм скрытого вознаграждения за труд. В нашей стране практика выплаты так называемых серых зарплат носит массовый характер, работодателями разработано множество схем так называемой оптимизации.

С этой ситуацией активно борются налоговые органы, которые могут обратить внимание на организацию, если:

1) заработная плата сотрудников ниже прожиточного минимума по региону, ниже среднерыночного уровня (по конкретному региону), ниже среднеотраслевой заработной платы;

2) уровень заработной платы руководства по официальным документам ниже заработка рядовых сотрудников;

3) поступила информация о том, что фирма производит выплаты заработной платы «в конвертах» (например, анонимный звонок);

4) у сотрудника на новом месте работы заработная плата ниже, чем на старом (по данным справок 2-НДФЛ), то есть он сменил работу на менее выгодных условиях;

5) сотрудник предоставил в банк справки для получения кредита, в которых фигурирует большая сумма заработной платы, чем в реальном отчете по конкретной организации.

Разберемся, чем грозит выплата зарплаты «в конверте» работнику и работодателю.

ПОСЛЕДСТВИЯ ДЛЯ КОМПАНИИ И ОТВЕТСТВЕННЫХ ЛИЦ

Что же грозит работодателю, выдающему зарплату «в конверте», не удерживающему и не уплачивающему с нее НДФЛ?

В соответствии с п. 4 ст. 226 НК РФ налоговый агент удерживает НДФЛ из фактических денежных выплат налогоплательщика либо третьего лица по поручению налогоплательщика. Компания может выполнять функции налогового агента, если производит какие-либо выплаты физическим лицам — получателям призов, и если получатели призов поручают компании произвести какие-либо платежи в пользу третьих лиц.

Согласно ст. 122 НК РФ неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия), если такое деяние не содержит признаков налогового правонарушения, предусмотренного ст. 129.3 НК РФ, влечет взыскание штрафа в размере 20 % от неуплаченной суммы налога (сбора). Но если неуплата или неполная уплата сумм налога (сбора) в результате занижения налоговой базы, иного неправильного исчисления налога (сбора) или других неправомерных действий (бездействия)Якорь совершены умышленно, это влечет взыскание штрафа в размере 40 % от неуплаченной суммы налога (сбора).

Если у налоговиков появились доказательства выплаты зарплат в «конвертах», они не оставят это без внимания. У налоговой инспекции возникнет вопрос, с каких доходов компания выплачивает заработную плату в «конвертах». Ведь это означает, что не показана реализация или услуга, с которой был получен доход (если компания на общем режиме налогообложения, то должна была заплатить НДС и налог на прибыль, а если на УСН — то налог, уплачиваемый в связи с применением УСН).

К сведению. Руководителей компаний, которые выплачивают зарплату более низкую, чем в среднем по отрасли или региону, могут вызвать на «зарплатную» комиссию, в состав которой входят налоговики и чиновники муниципалитета. Многие руководители организаций после вызова на комиссию, как правило, повышают размер заработной платы. Если же убеждения комиссии не подействовали, компании может грозить выездная проверка.

Для организации возможны следующие последствия применения «серых» заработных плат:

1) полные выездные проверки таких ведомств, как налоговая инспекция, ОВД, прокуратура, ФСС и других, в ходе которых будут выявлены многочисленные ошибки, касающиеся не только заработной платы;

2) начисление налогов к уплате, которые организация будет обязана заплатить (расчет производится на основании имеющейся в налоговой инспекции информации о налогоплательщике);

3) начисление пеней и штрафов за умышленную неуплату налогов.

Последствия выплаты заработной платы «в конверте» кроме организации отражаются на руководителе, главном бухгалтере, а также других работниках, которые занимались оформлением первичных документов. В данном случае они признаются пособниками и в отношении них может быть применена ст. 199 «Уклонение от уплаты налогов и (или) сборов с организации» УК РФ.

В соответствии со ст. 199 УК РФ уклонение от уплаты налогов и (или) сборов с организации путем непредставления налоговой декларации или иных документов, представление которых в соответствии с законодательством РФ о налогах и сборах является обязательным, либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений, совершенное в крупном размере, наказывается штрафом в размере от 100 тыс. руб. до 300 тыс. руб. или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо принудительными работами на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо арестом на срок до шести месяцев, либо лишением свободы на срок до двух лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

То же деяние, совершенное группой лиц по предварительному сговору или в особо крупном размере, наказывается штрафом в размере от 200 тыс. руб. до 500 тыс. руб. или в размере заработной платы или иного дохода осужденного за период от одного года до трех лет, либо принудительными работами на срок до пяти лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового, либо лишением свободы на срок до шести лет с лишением права занимать определенные должности или заниматься определенной деятельностью на срок до трех лет или без такового.

ПОСЛЕДСТВИЯ ДЛЯ РАБОТНИКОВ

Существует мнение, что на «зарплатные» комиссии могут вызывать не только руководителей, как это происходило и происходит до сих пор, но и работников в связи с сосредоточением внимания таких комиссий на выявлении неуплаты НДФЛ. Однако в письме ФНС России от 02.12.2009 № 3-5-04/1774 (письмо ФНС России № 3-5-04/1774) налоговые органы сообщили, что вызывать работников «проблемных» организаций на заседания упомянутых комиссий ФНС России не планируют. В то же время отмечено, что работник, получивший доход, с которого не был удержан работодателем (налоговым агентом) налог, обязан самостоятельно в срок до 30 апреля следующего года задекларировать такой доход по месту своего жительства и до 15 июля самостоятельно уплатить его. В противном случае он несет ответственность, предусмотренную законодательством РФ. Из этого следует, что обязанность по уплате НДФЛ (13 % от зарплаты) лежит на самих гражданах, и тот факт, что работодатель по каким-то причинам его не перечислил, не освобождает работников от ответственности, так как в соответствии с п. 1 ст. 228 НК РФ обязанность по исчислению и уплате НДФЛ возложена и на физических лиц в отношении доходов, при получении которых не был удержан НДФЛ налоговыми агентами.

Налоговый агент не может удержать исчисленную сумму НДФЛ при выплате дохода налогоплательщику, например, в случае, когда такой доход выплачивается в натуральной форме. При возникновении такой ситуации налоговый агент обязан не позднее одного месяца с даты окончания налогового периода, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог и сумме налога, а налогоплательщик должен уплатить НДФЛ после вручения инспекцией налогового уведомления. Форма налогового уведомления утверждена Приказом МНС России от 27.07.2004 № САЭ-3-04/[email protected] Как указано в письме Минфина России от 17.04.2009 № 03-04-05-01/225, в случае неполучения налогового уведомления налогоплательщик по завершении налогового периода самостоятельно исполняет налоговое обязательство по уплате суммы налога.

В письме от 02.12.2009 № 3-5-04/1774 ФНС России напоминает: если налогоплательщик, обязанный представить налоговую декларацию по НДФЛ, ее не представил, то он несет ответственность в соответствии с п. 1 ст. 119 НК РФ в виде штрафа в размере 5 % от неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее предоставления, но не более 30 % указанной суммы и не менее 1000 руб. Кроме того, в письме ФНС России от 02.12.2009 № 3-5-04/1774 сообщается, что ст. 198 УК РФ установлена уголовная ответственность физического лица за уклонение от уплаты налогов и (или) сборов путем непредоставления налоговой декларации или иных документов, предоставление которых в соответствии с законодательством РФ о налогах и сборах является обязательным, либо путем включения в налоговую декларацию или такие документы заведомо ложных сведений. Так, согласно ст. 198 УК РФ за указанное правонарушение, совершенное в крупном размере, физическому лицу г розит штраф в размере от 100 тыс. руб. до 300 тыс. руб. или в размере заработной платы или иного дохода осужденного за период от одного года до двух лет, либо арест на срок от четырех до шести месяцев, либо лишение свободы на срок до одного года. То же деяние, совершенное в особо крупном размере, наказывается штрафом в размере от 200 тыс. до 500 тыс. руб. или в размере заработной платы или иного дохода осужденного за период от 18 месяцев до трех лет либо лишением свободы на срок до трех лет.

К сведению. Крупным размером признается сумма налогов и (или) сборов, составляющая за период в пределах трех финансовых лет подряд более 600 тыс. руб., при условии, что доля неуплаченных налогов и (или) сборов превышает 10 % подлежащих уплате сумм налогов и (или) сборов, либо превышающая 1 млн 800 тыс. руб., а особо крупным размером — сумма, составляющая за период в пределах трех финансовых лет подряд более 3 млн руб., при условии, что доля неуплаченных налогов и (или) сборов превышает 20 % подлежащих уплате сумм налогов и (или) сборов, либо превышающая 9 млн руб.

Лица, впервые совершившие преступление по уклонению от уплаты налогов и (или) сборов с физических лиц, согласно ст. 198 УК РФ освобождаются от уголовной ответственности при условии, что они полностью уплатили суммы недоимки и соответствующих пеней, а также сумму штрафа в размере, определенном в соответствии с НК РФ.

Если налоговый орган в результате налоговой проверки выявляет факт совершения указанного преступления, то он обязан предупредить налогоплательщика о направлении материалов в органы внутренних дел для решения вопроса о возбуждении уголовного дела в случае неуплаты сумм недоимки, пеней и штрафов в полном объеме.

Кроме этого, работники, получающие зарплату «в конверте», лишают себя пенсионных накоплений, а также права на использование налоговых вычетов в полном объеме (письмо ФНС России № 3-5-04/1774).

Таким образом, недоимка по НДФЛ будет удержана с доходов сотрудника. Также обращаем внимание на то, что в соответствии с законопроектом о внесении изменений в УК РФ работник, который согласился на выплату «серой» заработной платы, отвечает наравне с работодателем перед законом за подобные действия.

ЗОЛОТАЯ СЕРЕДИНА

Каким же должен быть размер зарплаты, чтобы спокойно спать и работникам и работодателям и не ходить на «зарплатные» комиссии? По мнению налоговиков, которое было выражено в письме УФНС России по г. Москве № 15-08/075418, официальная заработная плата работников не должна быть ниже среднеотраслевой. Поэтому под пристальное внимание налоговых органов попадают те организации, в которых официальная заработная плата сотрудников ниже этого уровня и к ней, как правило, дополнительно выплачиваются не учтенные в налоговой базе, то есть сокрытые от налогообложения, денежные средства.

Но не стоит забывать, что любое явление имеет «две стороны монеты». Решая вопрос с «зарплатной» комиссией и повышая заработную плату, есть риск оказаться претендентом на визит в комиссию убыточную. В письме УФНС России по г. Москве № 15-08/075418 акцентируется внимание на том, что функцией налоговых органов является не повышение заработной платы сотрудникам организации, а вывод из тени скрытых форм оплаты труда. Таким образом, само по себе начисление и выплата заработной платы ниже среднерыночной либо ниже прожиточного минимума не являются нарушением законодательства и не влекут отрицательных последствий. Если у организации есть четкие аргументы на счет того, почему она мало платит сотрудникам (например, сложившаяся финансовая ситуация в организации), то к ней не возникнет вопросов.

Следует отметить, что при рассмотрении подобных дел суд внимательно относится ко всем доказательствам инспекции (даже косвенным). И если ей удастся собрать достаточное количество доказательств, то, скорее всего, суд встанет на сторону инспекции.

При рассмотрении дел суд привлекает в качестве свидетелей работников, задавая им вопросы о выплатах заработной платы. Нужно помнить, что существует уголовная ответственность за дачу ложных показаний.

У работников, получающих зарплаты в «конверте», также есть шанс сесть в тюрьму. В случае признания в получении «серых» зарплатных выплат работники могут быть обвинены в сговоре с работодателем, так как по логике налоговиков сотрудник, который получает зарплату «в конверте», знает о том, что компания недоплачивает НДФЛ. При этом компания, не уплатившая налог с зарплаты работника, в данном случае выступает в роли налогового агента и рискует лишь уплатой пени за несвоевременное отчисление этих средств в бюджет.