Бизнес юрист > Бухгалтерский учет > Оплата труда > Как начисляется заработная плата на предприятиях Российской Федерации?

Просматривая объявления о наличии вакансий, все первым делом обращают внимание на размер оклада. Людям важно знать, каким будет вознаграждение за их старания и преданность делу. На маленькие оклады очереди не выстраиваются. На приличное вознаграждение согласны все. Но часто ожидания не оправдываются, так как обещанная заработная плата выплачивается не в том размере, который был обещан изначально. И это не обман и не нарушение прав работника. Не стоит забывать, что часть заработной платы уходит на социальные отчисления и налоги.

Куда уходит заработная плата?

Рассчитываем зарплату правильно

Итак, вы приняты на работу. По этому поводу издан приказ и подписан трудовой договор. В вашей трудовой книжке произведена соответствующая запись. На основании заведённых документов бухгалтерия предприятия завела на ваше имя лицевой счёт. Вы работаете и полны ожиданий.

Чтобы не случилось разочарования выплаченной суммой заработка, каждый работник должен понимать, что в большинстве случаев при объявлении о вакансиях указывается не та сумма, которую человек получит чистыми на руки, а то, что будет изначально начислено. Вычеты не показываются, так как с точки зрения закона за оклад берётся основная сумма.

Заработная плата же – это то, что вы получите, когда из оклада будут вычтены все требуемые законом проценты. В России они не столь разорительны, как во многих других странах. В некоторых государствах казна отбирает у людей более 50% честно заработанных денег. Это нужно на покрытие социальных нужд, оборону, содержание органов власти и т.д.

Какие суммы не войдут в заработную плату, которую работник получает по окончании месяца. Это могут быть:

- отчисления в социальные службы;

- неотработанные дни, за которые вам никто не обязан платить;

- алименты;

- авансы;

- налоги, которые государство взимает с физических лиц и т.д.

Каждый месяц заработная плата будет меняться. И в этом нет ничего противозаконного.

Комфортнее всего чувствуют себя те, кто разобрался в вопросе «что по чём», и сам может высчитать свою получку. Это полезно, так как бухгалтера могут ошибаться: зная, что вы в этом вопросе подкованы, они будут более внимательны.

Оклад не является заработной платой, которую работник получает на руки после произведения бухгалтерий всех необходимых отчислений.

Формула расчета заработной платы

Для того чтобы определить размер отпускных, рассчитывают средний размер заработной платы за последние 12 месяцев.

Далее исчисляется средний заработок за один рабочий день, для этого полученное число делят на 29,4 — это среднее число дней в году. Полученный показатель умножается на количество дней в отпуске.

Пример расчета отпускных:

| ФИО | Количество дней отпуска | Средняя заработная плата | Заработок за один день | Сумма к оплате |

| Петров Иван Иванович | 24 | 4500 рублей | 4500/29,4 = 153,06 рублей | 153,06×24 = 3673,44 рубля |

Для того чтобы рассчитать больничный, необходимо знать трудовой стаж, оплата по которому составляет определенный процент от среднего заработка:

- 100% — при трудовом стаже 8 и более лет;

- 80% — при трудовом стаже 5-8 лет;

- 60% — при трудовом стаже менее 5 лет.

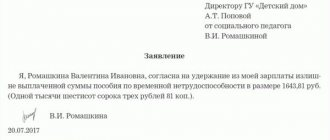

При расчете выплат за больничный лист учитывают календарные дни, а не рабочие. Пособие по временной нетрудоспособности рассчитывают на основе средней зарплаты, которая исчисляется за последние 2 года.

При расчете дневного пособия за один день общая сумма доходов за два года делится на 730 (количество календарных дней в двух годах).

Пример расчета выплат по нетрудоспособности:

| ФИО | Количество дней нетру — доспособности | Средняя заработная плата за 2 года | Страховой стаж | Заработок за один день | Сумма к оплате |

| Петров Иван Иванович | 14 | 108000 рублей | 10 лет | 108000/730= 147,94 рублей | 147,94×14× 100%= 2071,23 рубля |

При расчете алиментов из заработной платы удерживаются суммы, указанные в исполнительном листе. Алименты могут указываться в процентном соотношении к имеющимся доходам, так и в установленной сумме.

Максимальный размер удержания алиментов не должен превышать 70% после вычета налога на доходы с физических лиц.

В процентном соотношении алименты составляют:

- 1/4 от доходов при наличии 1 ребенка;

- 1/3 от доходов при наличии 2 детей;

- 1/2 от доходов при наличии 3 и более детей.

Данные процентные соотношения могут быть уменьшены или увеличены в судебном порядке за счет сопутствующих уважительных обстоятельств, например, материального положения.

Например, если заработная плата составляет 4500 рублей, то сумма алиментов на одного ребенка будет составлять: 4500/4=1125 рублей.

Что такое НДФЛ?

НДФЛ – это те налоги, которые обязаны платить все физические лица. Для того, чтобы его высчитать, берётся совокупный доход конкретного лица, от которого отнимаются все установленные законом расходы (они должны быть подтверждены документами) и вычитается нужный процент.

Важно знать, какой именно процент должны взять с вас. Для различных категорий лиц, он может отличаться.

Разбираемся, какие налоги должны платить физические лица

Налог будет максимальным, если вы ещё не успели обзавестись семьёй, у вас нет иждивенцев, и вы не участвовали ни в каких военных действиях и т.д. Для тех, кто пострадал от масштабных катастроф, воевал или принимал другое участие в боевых действиях или имеет узаконенных иждивенцев, предусмотрено налоговое послабление.

Так, представляющее ребёнка до 18-ти лет лицо может рассчитывать на то, что база начисления для налога будет снижена на 1 400 рублей. Если таких детей двое, то общая сумма будет равняться 2 800 рублей. За третьего ребёнка база снизится на 3 000 рублей. Причём, если первые двое детей станут совершеннолетними, сумма 3 000 для третьего отпрыска всё равно остаётся актуальной. За четвёртого, пятого и т.д. детей сумма 3 000 рублей остаётся неизменной.

На детей-инвалидов база всегда снижается на 3 000 рублей. Если ребёнок поступил и учится в институте, база остаётся неизменной вплоть до достижения им 24-летнего возраста.

В отношении каждой категории существует масса тонкостей. Прежде чем начислять заработную плату работникам, бухгалтера должны определиться, с какой суммы следует высчитывать НДФЛ.

Прочие удержания из заработной платы

Под удержанием понимают отчисления из заработной платы в принудительном порядке без согласия сотрудника.

Читайте далее — как узнать ОКПО по ИНН. Подробная инструкция.

В статье (ссылка) как изменить ОКВЭД.

Распределение прибыли в ООО между участниками! https://urist.club/other/buhgalteriya/raspredelenie-pribyli-v-ooo.html

Согласно законодательству могут производиться из заработной платы такие удержания:

- налог на доходы физических лиц — НДФЛ;

- возмещение материального ущерба, который сотрудник причинил предприятию;

- штрафы согласно законодательству;

- по исполнительным документам;

- за брак в процессе производства и прочие.

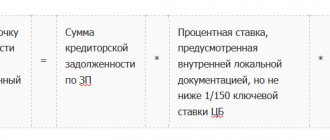

Общая сумма удержаний не должна превышать 20% от дохода, в некоторых случаях 50%. Сумма удержания исчисляется из чистой суммы к выплате, которая формируется после расчета вычетов, НДФЛ, алиментов.

Следует помнить, что из начисленной заработной платы отчисляется НДФЛ (с учетом вычетов), затем сумма алиментов, затем прочие удержания в сумме не более 20%.

Видео на тему: «Обучение 1С 8.2 начисление заработной платы наёмным работникам»

https://youtu.be/Vf3G7TES7jE

Что представляет собой аванс?

Где аванс, а где зарплата?

В Трудовом Кодексе РФ имеется статья 136, в которой ясно сказано, что работодатель обязан платить своим работникам заработную плату два раза в месяц. Многие думают, что аванс платится по желанию работника, на самом деле, на эту выплату, производимую в середине месяца, каждый работник имеет законное право. Вопрос состоит лишь в том, какова должна быть сумма. Какой процент должна начислить бухгалтерия?

Оказывается, что процент выплат за первую половину месяца согласуется руководством и профсоюзным комитетом и закрепляется коллективным договором. То есть, на каждом предприятии установлены свои правила. Есть только одна единственная оговорка о том, что получить работник должен не менее того, что заработал в течение первой половины месяца или за дни, на которые начисляется аванс. Это значит, что сумма должна быть не менее 40-50%.

Что касается сроков, то аванс выплачивается примерно через 15 дней после полученной ранее заработной платы за прошлый месяц. Интервал не должен быть слишком маленьким. Также не разрешается платить аванс два или три раза в течение месяца.

Из аванса налоги не высчитываются. НДФЛ, социальные выплаты и прочие исчисления бухгалтерия рассчитывает по окончании месяца, когда работник получит остаточную сумму.

Невыплата аванса считается нарушением закона. Работник имеет право потребовать его у руководителя, если на предприятии нет такой традиции и, в случае отказа, обратиться в суд.

Виды заработной платы

Будет нелишним знать, как начисляется заработная плата. Существует два её вида: сдельная и повременная. Ваша задача определиться, к какому из двух видов относится ваш вид заработка.

Повременная зависит от времени, которое вы отработали. То есть, её насчитывают в зависимости от отработанных часов. На каждом предприятии есть специальный сотрудник, который обязан вести учёт того, сколько работает каждый из членов коллектива, числящихся в штатном расписании. Вся информация о работе заносится в табель рабочего времени. Учитываемое время разделяется на категории. Есть ночное и праздничное. Работа в ночное время суток и во время праздников оплачивается по-другому. В табель вносится вся информация о том, что делал работник в рабочее время.

Если вы болели или находились в отпуске, в документ вносятся соответствующие отметки.

Повременная зарплата находится в прямой зависимости от того, сколько вы работали и как использовали учитываемое в табеле время, находились на рабочем месте или отправились в командировку.

Сдельная оплата зависит от объёма выполненной работы. За основу для начисления в данном случае берётся не время, а расценки, оговорённые руководством и работниками.

Если в производстве участвуют бригады, зарплата начисляется на всех, а затем бригадир решает, кто на какую сумму имеет право. Обычно учитывается объём, выполненный каждым членом бригады. При сдельном расчёте работники всегда знают, сколько должны получить.

На предприятиях применяют либо сдельную, либо повременную оплату труда. Первая может рассчитываться сразу на бригаду.

Расчёт заработной платы работников

Расчет зарплаты выполняется согласно действующим на предприятии тарифам, сдельным расценкам, окладам. Также учитывается отработанное сотрудником время и объем выпущенной продукции.

Для расчета заработной платы используются такие документы:

- штатное расписание;

- положение об оплате труда;

- приказ о приеме на работу;

- трудовой договор или контракт.

На основании этих документов исчисляется размер заработной платы и форма оплаты каждому сотруднику. Размер заработной платы может быть изменен в сторону увеличения или уменьшения.

Правильный расчет компенсации за неиспользованный отпуск. Пример и формула.

В новости (тут) сколько хранится штатное расписание.

Образец справки 2 НДФЛ! https://urist.club/other/terminy-i-opredeleniya/spravka-2-ndfl.html

Основанием для этого служат дополнительные документы: приказы о премировании или наказании, служебные записки. Положением об оплате труда регламентировано порядок начисление зарплаты для каждой категории сотрудников, в том числе и начисление премий.

Пример расчёта зарплаты

Проще всего понять, как осуществляется расчёт заработной платы, которая будет выплачена работнику, если опираться на конкретные примеры.

К примеру, работник получает оклад 30 000 рублей. На месяц выпал 21 рабочий день, из них человек проработал только 10. Нужно определиться, какая сумма оклада причитается на каждый день. Для этого 30 000 разделяется на 21. Получается 1 428 рублей работник зарабатывал каждый день.

Если умножить эту сумму на 10 отработанных дней, получим оклад. Он равен 14 280.

Если у сотрудника есть, к примеру, двое детей, из полученной суммы нужно вычесть 2 800 (на каждого ребёнка по 1 400). Остаётся 11 480 рублей, из которых и берётся НДФЛ в размере 13%. То есть, гражданин должен уплатить в казну государства 1 492 рубля. Отнимаем эту сумму из оклада и получаем заработную плату за отработанный месяц 12 780.

Зарплата: пример расчета

От полученной суммы отнимается ранее выплаченный аванс.

Сдельная оплата труда бывает нескольких видов. Наиболее распространённой является простая. При её расчёте выполненный объём умножается на установленный на предприятии тариф.

Сдельщики, как и все, обязаны платить налоги. После того, как вычисляется сумма оклада, производятся вычеты, предусмотренные законодательством Российской Федерации. Помимо НДФЛ и социальных выплат, бухгалтерия имеет право вычитать алименты и прочее, что не противоречит законодательству.

Оклад и тарифы не являются тайной, потому работник при зачислении на работу имеет право обратиться в бухгалтерию и узнать, что именно будет вычитаться из его оклада. Получив эту информацию, вы сможете сами рассчитывать сумму, причитающуюся вам в конце месяца.

Что ещё выплачивается, кроме НДФЛ

Закон предусмотрел размер налога. В большинстве случаев НДФЛ не должен вынуть из кошелька работника более 20% его оклада. Есть исключения. В общей сложности налог не должен быть более 50%.

Есть и другие налоги, или вычеты, которые закон налагает на зарплату. Однако, их оплата не входит в обязанности рядового сотрудника. Это бремя несёт работодатель.

Помимо НДФЛ производится отчисление в соцстрах в размере 2,9%. Также отчисляются ежемесячные суммы в Пенсионный фонд. Их размер 22%. Обязательное медстрахование забирает 5,1%.

Для всех, кто является резидентами Российской федерации, налоговая ставка на трудовую деятельность не превышает 13%. Этот же процент платят и нерезиденты, отнесённые в категорию граждане стран ЕАЭС, безвизовые иммигранты, беженцы и специалисты высокого квалификационного уровня. Все остальные лица, не являющиеся резидентами нашей страны, платят НДФЛ в размере 30%.

Предполагается, что в ближайшее время размер налога будет повышен до 16%. Однако, Госдума пока откладывает решение этого вопроса. Будет ли он рассмотрен, пока не известно.

Некоторые категории работников (нотариусы, адвокаты, ИП и т.д.) сами обязаны платить налоги от своей деятельности.

Научившись рассчитывать свою заработную плату, вы сможете планировать расходы и делать планы на будущее. На многих предприятиях существуют такие понятия, как прогрессивки, премиальные, сверхурочные и т.д. Чем больше вы подкованы, тем проще менять свою жизнь в лучшую сторону. Умение правильно рассчитывать зарплату никому не помешает.

Наверх

Напишите свой вопрос в форму ниже