Последнее изменение: Январь 2021

Работодатель не только начисляет и выплачивает сотруднику доходы за выполненную им работу, но и в определенных случаях производит их изъятие. Такая процедура возможна как в интересах самой компании, так и по инициативе работающего в интересах третьих лиц. Кроме того, в некоторых случаях наниматель обязан проводить удержание из заработной платы по требованиям действующего законодательства. При этом существует определенный набор правил и ограничений, которые регулируют процесс осуществления подобных вычетов.

Удержание неотработанного аванса, выданного в счет заработной платы

Работодатель вправе удержать неотработанный аванс не позднее месяца со дня окончания срока, установленного для его возвращения.

Поскольку удержание возможно только при условии, что работник не оспаривает его оснований и размеров, работодатель должен получить письменное согласие работника. Такое согласие на удержание составляется в свободной форме.

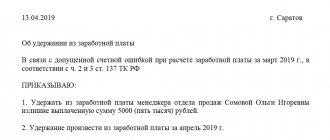

Решение об удержании оформляется приказом (распоряжением). Поскольку унифицированной формы такого приказа (распоряжения) не установлено, он издается в свободной форме.

Размер и порядок удержаний из заработка

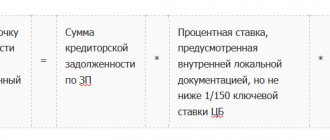

ТК РФ (ст. 138) определены предельные показатели по размерам удержаний независимо от их вида, в том числе при каждой уплате заработка:

- общая сумма заработанных, но не переданных гражданину средств, не может превысить 20% от начисленного заработка;

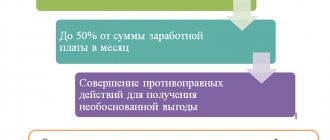

- при необходимости нескольких выплат по исполнительным документам общая сумма удержаний не может быть больше 50% от величины заработка;

- размер вычета может достигать до 70% от заработка, если вычеты производятся из дохода лица, отбывающего срок в исправительной колонии, при возмещении урона здоровью иного гражданина, при возмещении ущерба в связи с кончиной кормильца или причиненного преступлением.

Внимание! Все выполняемые работодателем вычеты из заработка сотрудника должны отражаться в расчетных листках. О размерах и основаниях уменьшения выплачиваемой суммы работник должен уведомляться письменно (ст. 136 ТК РФ).

Перед осуществлением вычета работодатель должен:

- получить законное основание для выполнения процедуры (приказ, распоряжение, докладная записка с резолюцией руководителя);

- осуществить проверку, установив причину возникновения, определив точный размер нанесенного вреда и составив акт, при наличии необходимости возмещения урона работодателю (ст. 246, 247 ТК РФ);

- проконтролировать соблюдение установленного периода для подготовки решения по удержанию средств из заработка;

- получить письменное согласие сотрудника на уменьшение суммы заработка (при необходимости).

Удержание за неотработанные дни отпуска при увольнении

Нередко возникают ситуации, когда увольняемый работник уже использовал отпуск за текущий рабочий год, который не был отработан им полностью. Согласно ст. 137 ТК РФ работодатель вправе удерживать из заработной платы работника, начисленной при увольнении, его задолженность за неотработанные дни отпуска, который был предоставлен авансом.

Рабочий год может не совпадать с календарным, так как для каждого работника он начинается со дня, в который работник приступил к исполнению трудовых обязанностей. Например, рабочий год работника, принятого на работу 01.09.2009, истекает 31.08.2010.

Пример 2Может ли работодатель при увольнении работника удержать из его заработной платы 100 процентов стоимости форменной одежды?

Такой случай удержания не соответствует действующему законодательству, поэтому работодатель не может вычесть полную стоимость форменной одежды из заработной платы работника при его увольнении. Статья 137 ТК РФ содержит исчерпывающий перечень случаев удержания из заработной платы работника. Оснований для принудительного удержания стоимости форменной одежды из заработной платы работника данная статья не предусматривает. Однако, по соглашению с работником возможно произвести удержание каких-либо сумм, например, расходов на обучение работника. В рассматриваемой ситуации следует учитывать, что удержание возможно только на основании заявления работника при условии, что не истекли сроки носки форменной одежды. Если данные условия не соблюдены, работник может в судебном порядке потребовать возврата незаконно удержанных сумм.

В течение рабочего года работнику должен быть предоставлен ежегодный оплачиваемый отпуск, причем трудовое законодательство не содержит норм, которые позволяли бы предоставлять такой отпуск пропорционально отработанному работником времени и иным периодам, включаемым в стаж работы, дающий право на отпуск в соответствии с ч. 1 ст. 121 ТК РФ.

При увольнении работника до окончания рабочего года, за который он уже использовал ежегодный оплачиваемый и (или) дополнительный отпуск, работодатель вправе удержать часть оплаты предоставленного авансом отпуска.

Трудовой кодекс РФ содержит ограничения для удержания за отпуск, предоставленный авансом. Так, удержание не производится при увольнении работника по следующим основаниям:

- отказ работника от перевода на другую работу, необходимого ему в соответствии с медицинским заключением, либо отсутствие у работодателя соответствующей работы;

- ликвидация организации либо прекращение деятельности индивидуальным предпринимателем;

- сокращение численности или штата работников организации, индивидуального предпринимателя;

- смена собственника имущества организации — в отношении руководителя организации, его заместителей и главного бухгалтера;

- призыв работника на военную службу или направление его на альтернативную гражданскую службу;

- восстановление на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда;

- признание работника полностью неспособным к трудовой деятельности в соответствии с медицинским заключением;

- смерть работника либо работодателя — физического лица, а также признание судом работника либо работодателя — физического лица умершим или безвестно отсутствующим;

- наступление чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (военные действия, катастрофа, стихийное бедствие, крупная авария, эпидемия и другие чрезвычайные обстоятельства), если данное обстоятельство признано решением Правительства РФ или органа государственной власти субъекта РФ.

Из выплат, причитающихся работнику при увольнении, работодатель вправе удержать не более 20 процентов суммы после вычета НДФЛ. Если размер задолженности превышает 20 процентов заработной платы, то сумма превышения погашается работником добровольно либо работодатель взыскивает ее в порядке гражданского судопроизводства как неосновательное обогащение. Однако последнее представляется затруднительным, так как в силу п. 3 ст. 1109 ГК РФ заработная плата и другие платежи, предоставленные гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки не подлежат возврату как неосновательное обогащение. Следовательно, указанные денежные средства не могут быть взысканы с работника, на лицевой счет которого они перечислены.

Таким образом, если на момент увольнения у работника остались суммы неотработанных отпускных, работодатель может удержать их без его согласия в размере 20 процентов причитающихся работнику выплат. Для погашения оставшейся суммы работодатель может взять у работника заявление о согласии на удержание из расчета при увольнении суммы, превышающей 20 процентов, либо договориться с работником о добровольном возврате им в кассу организации переплаченной суммы отпускных. Кроме того, работодатель вправе «простить» работнику задолженность за неотработанные дни отпуска.

Отражение удержаний в бухучете

Начисленные по зарплате суммы указываются в бухгалтерском учете по сч. 70. Удержания также должны отражаться в учете, поэтому начисленные по дебету сч. 70 суммы будут уменьшены:

- при вычете НДФЛ — по кредиту сч. 68;

- при удержании отчислений в ПФР — по кредиту сч. 69;

- при оплате по исполнительным листам — по кредиту сч. 76;

- для возмещения потерь от брака — по кредиту сч. 28;

- для возмещения невозвращенных подотчетных сумм — по кредиту сч. 71;

- при удержании средств в пользу третьих лиц — по кредиту сч. 76.

После проведения всех необходимых вычетов выплата зарплаты осуществляется наличными через кассу (Дебет сч. 70/Кредит сч. 50) или зачисляется сотруднику на (Дебет сч. 70/Кредит сч. 51).

Нормативная база удержаний

Все виды законных удержаний из доходов работников закреплены в действующем законодательстве. В первую очередь особенности применения удержаний из зарплаты прописаны в Трудовом кодексе России, а именно в статьях >Семейном кодексах РФ, а также в некоторых федеральных законах:

- Закон от 02.10.2007 № 229-ФЗ «Об исполнительном производстве».

- Закон от 21.07.1997 № 118-ФЗ «О судебных приставах».

- Закон от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

- Закон от 19.05.1995 № 81-ФЗ «О государственных пособиях гражданам, имеющим детей».

Именно эти НПА являются законодательной основой в части регулирования вопросов по удержанию из заработка российских граждан.

По запросу работника

Удержания из заработной платы могут производиться и по просьбе сотрудника. В этом случае он пишет заявление на имя руководства. Цели вычетов могут быть любыми:

- оплата взносов страховым компаниям – страхование жизни, здоровья, имущества, дополнительные медицинские услуги, пенсионные накопления;

- оплата членства в профсоюзных и других общественных (или коммерческих) организациях;

- платежи по кредитам и займам (в том числе, ипотека) – основные взносы и проценты;

- оплата сотовой и стационарной связи, интернета, коммунальные платежи;

- погашение ссуд или задолженностей предприятию-работодателю;

- перечисление на благотворительные цели и т.д.

Причиной для отмены удержаний также является заявление работника.

При подаче заявки на добровольные отчисления, сотрудник должен учитывать следующие нюансы:

- работодатель имеет право отказать в произведении вычетов (кроме уплаты взносов в профсоюзы);

- в заявлении допустимо указать перечень выплат, с которых производятся отчисления;

- комиссию за перевод средств на счета физических или юридических лиц оплачивает сотрудник (этот момент тоже указывается в заявлении).

Максимальный размер добровольных выплат по инициативе работника не ограничен.

Обязательные

В соответствии с законами РФ, налоговым и трудовым кодексами, существует целый ряд факторов, позволяющих работодателям удерживать определенные суммы с заработка трудящихся. Эти факторы относятся к трем категориям: обязательные, инициированные работодателем, инициированные работником.

НДФЛ

По Налоговому Кодексу РФ (ст. 226) работодатели удерживают с выплат работникам НДФЛ (подоходный налог). Обложению подлежат все полученные доходы: з/плата, премии, доплаты за переработки, оплата отпуска, пособия и т.д. (полный перечень в ст. 208 НК РФ). Кроме денежных поступлений, налог взимается со средств выданных в натуральной форме (материалы, инструмент, оборудование). К необлагаемым суммам относятся государственные пособия и пенсии, выплаты на рождение детей, их содержание (до 1,5 лет) и другие поступления, указанные в ст. 217 НК РФ.

В статье 224 Налогового кодекса указаны 5 ставок, по которым рассчитывается подоходный налог:

- 9% – с доходов и процентов по ипотечным сертификатам, выпущенным до 01.01.2017;

- 13% – с большинства видов доходов физических лиц резидентов РФ (оплаты труда, доходов от реализации движимого и недвижимого имущества, оказания услуг по трудовым и гражданско-правовым договорам и т.д). С дивидендов, получаемых после 01.01.2015;

- 15 % – с дивидендов, получаемых гражданами нерезидентами от предприятий РФ;

- 30% – уплачивают со всех доходов физические лица, не являющиеся резидентами РФ;

- 35% – с лотерейных и прочих выигрышей, призовых выплат и подарков, полученных в ходе акций и рекламных компаний. С доходов от банковских вкладов и экономии на кредитах, в сумме превышения установленной ЦБ РФ ставки.

Резидентам РФ (физическим лицам, проживающим в России не менее 183 дней в течение года) с доходом, попадающим под ставку 13% на территории России, облагаемые выплаты уменьшаются за счет следующих вычетов:

Стандартные:

- 1400-12000 руб. на родных или опекаемых детей в зависимости от их возраста и состояния здоровья (наличия/отсутствия инвалидности). Максимальный двойной вычет (24000 рублей) предоставляется одному из родителей (или одинокому родителю) ребенка-инвалида при письменном отказе второго от его получения (п. 4 ст. 218 НК РФ).

- 500-3000 руб. льготным категориям граждан, перечисленным в п. 1 и 2 ст. 218 НК РФ.

Социальные: на обучение, лечение, увеличение пенсии, благотворительность, подтверждение квалификации (до 15600 рублей).

Имущественные: даются при приобретении, строительстве, продаже дорогостоящего движимого или недвижимого имущества (до 3 млн. рублей).

По исполнительным документам

В обязательном порядке с работников удерживаются суммы, указанные в исполнительных документах, поступивших на предприятие. Непреложным основанием для вычетов считаются: исполнительные листы, приказы, соглашения об уплате алиментов (после заверения нотариусом), акты внебюджетных фондов (ФСС, ПФР) о задолженностях, судебные акты о правонарушениях и т.д. (ст. 12 ФЗ 229 от 02.10.2007).

Определяя порядок расчета удержаний, нужно помнить, что все суммы минусуются из средств, оставшихся после вычета НДФЛ. Обложению подлежат все начисленные доходы (если нет уточнений в судебных документах), за исключением выплат, обозначенных в ст. 101 ФЗ 229 от 02.10.2007.

При поступлении нескольких исполнительных документов на одного сотрудника выплаты производят в порядке очередности:

- первая очередь – алименты, суммы выплат в связи с утратой кормильца, компенсации морального и физического ущерба;

- вторая очередь – оплата труда и другие выплаты лицам, работавшим с ответчиком по трудовому или иному договору;

- третья очередь – задолженность перед внебюджетными фондами и государственными организациями;

- четвертая очередь – прочие выплаты (долги финансовым, кредитным и другим организациям, проценты по долгам).

Если имеется несколько документов одной очереди с суммой требований, превышающей максимально возможный вычет, то удержания производятся пропорционально указанным в них величинам.

Предельный размер вычетов по одному или нескольким исполнительным документам – 50%. Для оплаты алиментов, покрытия ущерба от совершения преступления, компенсации восстановления здоровья, выплат по потере кормильца – процент удержаний может быть повышен до 70%.