Ответственность за неуплату НДФЛ

За нарушение порядка начисления и уплаты НДФЛ ответственность предусмотрена и для налоговых агентов (работодателей) и для самих физических лиц, самостоятельно получивших прибыль. При несвоевременной уплате НДФЛ возникает заложенность по налогу, которая должна быть перечислена в бюджет. Просроченная сумма облагается пени, которая представляет собой своего рода возмещение затрат казначейства за то, что налогоплательщик несвоевременно исполнил свои обязанности.

Неуплата или уплата не в полном объеме НДФЛ, которая появилась при занижении налоговой базы, может иметь наказание в виде взыскания. Взыскание при этом возможно в размере 20% от суммы долга или 40%, если налогоплательщиком данные действия совершены умышленно. Занижение налоговой базы возможны в том случае, если налогоплательщик указывает в декларации те вычеты, которые не вправе применять.

Проводки и счета

После начисления НДФЛ проводки выполняют по Кт счета 68, если речь идет об удержании. Для дебетовых оборотов идет другая нумерация:

- для выплат дивидендов акционерам и учредителям – счет 75;

- при удержании налога с заработной платы – 70;

- если речь идет о материальной помощи – 73;

- при отчислениях с доходов гражданско-правового типа – 76;

- при краткосрочных займах у физических лиц – 66;

- долгосрочные займы – 67;

При перечислении суммарного НДФЛ в бюджет – Дт 68 и кредитовый оборот по 51-му счету.

Проводку, связанную с начислением заработной платы, обычно выполняют в последний день месяца. Если речь идет о других доходах, то проводки производят в тот же день. Эта бухгалтерская манипуляция обязательна и находит отражение в соответствующих регистрах. Также всегда используют идентификационные номера бухсчетов, чтобы придать документации и отчетности понятный вид.

Выполнение подобных операций прописано в законодательстве и обязательно для различных организаций и ИП, выплачивающих доходы физическим лицам

Важно учитывать, что НДФЛ может удерживаться не только из заработной платы, которую получают сотрудники, но и из других полученных доходов и совершенных выплат. Например, при покупке услуги или товара у физического лица

Также см. «Отражаем в бухучете начисление и выплату дивидендов».

Приобретение работ, услуг у физического лица

Еще одна ситуация, которая может возникнуть, — это приобретение работ или услуг (например, по аренде нежилого помещения) организацией у физлица. В силу ст. 226 НК РФ организация в этом случае обязана удержать НДФЛ с суммы выплат, уплатить его в бюджет, а продавцу перечислить сумму за вычетом НДФЛ по ставке 13% (за исключением доходов, перечисленных в ст. 217 НК РФ).

В этом случае делаются проводки:

Основное, что нужно помнить, — НДФЛ берется с доходов конкретного физического лица, и какой бы счет при его начислении не был задействован, на нем необходимо вести аналитику по каждому физлицу, из доходов которого был удержан НДФЛ. А также следует помнить, что законодательно установлены необлагаемые налогом доходы физического лица — все они перечислены в ст. 217 НК РФ.

Примеры расчета НДФЛ

Пример расчета НДФЛ с заработной платы работников

Каждое работающее физическое лицо ежемесячно получает доход в виде заработной платы, однако, самостоятельно физическое лицо НДФЛ с зарплаты не рассчитывает и не уплачивает его. Связано это с тем, что обязанность по расчету и уплате НДФЛ с заработной платы ложится на работодателей, которые в данном случае выступают в роли налоговых агентов. Работник получает зарплату за минусом налога.

Начислив зарплату, бухгалтер определяет положенную сумму вычетов для работника, вычитает вычеты из зарплаты, от полученной разницы рассчитывается налог по ставке 13% .

Торопову начислена зарплата за январь 2015 года в размере 30000 руб. У него имеется один ребенок. Рассчитаем НДФЛ, который должен уплатить работодатель с зарплаты Торопова.

Так как у Торопова один ребенок, ему положен стандартный налоговый вычет 1400 руб.

НДФЛ = (30000 – 1400) *13% = 3718 руб.

Зарплата Торопова на руки = 30000 – 3718 = 26282 руб.

Проводки по учету НДФЛ с зарплаты:

- Д44 К70 на сумму 30000 — отражено начисление заработной платы Торопову за январь 2015 года.

- Д70 К68.НДФЛ на сумму 3718 – удержан из начисленной зарплаты налог на доходы физических лиц.

- Д70 К50 – на сумму 26282 – выплачена заработная плата Торопову.

- Д68.НДФЛ К51 – перечислена сумма налога в бюджет.

Обратите внимание, для отражения суммы налога на доходы физических лиц используется счет 68, на котором открывает отдельный субсчет. По дебету счета 68 отражается перечисление налога, по кредиту – его начисление к уплате

Пример расчета НДФЛ с дивидендов:

Если физическое лицо имеет долю в уставном (складочном) капитале организации, то он имеет право на получение дохода в виде дивидендов. Дивиденды рассчитываются от чистой прибыли организации.

НДФЛ с дивидендов должна удержать сама организация, их выплачивающая. То есть эта организация выступает в качестве налогового агента. Физическое лицо на руки должно получить сумму дивидендов за вычетом налога.

В отношении дивидендов с 2015 года применяется ставка 13% (ранее ставка была равна 9%).

Торопову начислены дивиденды в размере 30000 руб. Рассчитаем НДФЛ с дивидендов.

НДФЛ = 30000 *13% = 3900.

Дивиденды к получению = 30000 – 3900 = 26100.

Проводки по учету НДФЛ с дивидендов:

- Д84 К75 на сумму 30000 – начислены дивиденды Торопову за участие в уставном капитале общества.

- Д75 К68.НДФЛ на сумму 3900 – удержана величина налога с дивидендов.

- Д75 К50 на 26100 – выплачены дивиденды Торопову наличными деньгами.

- Д68.НДФЛ К51 на 3900 – перечислена сумма налога в бюджет.

Пример расчета НДФЛ с кредита

Налогом облагается доход, полученный в виде процентов от передачи денежных средств в кредит.

Торопов одолжил организации кредит в размере 30000 руб. на срок 6 месяцев. Полученный доход в виде процентов по этому кредиту равен 3000 руб. Рассчитаем налог с процентов.

В отношении данного вида доходов также применима ставка 13%.

НДФЛ = 3000 * 13% = 390 руб.

Проводки по учету НДФЛ с процентов по кредиту:

- Д50 К66 на 30000 – отражена величина кредитных денег, полученных от Торопова.

- Д91/2 К66 на 390 – начисленные проценты по кредиту списаны в прочие расходы.

- Д66 К68.НДФЛ на 390 – удержан налог с процентов по кредиту.

- Д66 К50 на (30000+3000-390) – возвращены денежные средства Торопову с учетом начисленных процентов за вычетом НДФЛ.

- Д68.НДФЛ К51 на 390 – перечислена величина налога в бюджет.

Налоговые вычеты, предоставляемые государством

Законодательством предусмотрены вычеты из дохода граждан, которые не облагаются налогом. К таким вычетам относятся:

- Стандартные вычеты;

- Социальные вычеты;

- Имущественные;

- Профессиональные.

Стандартные вычеты из дохода, согласно ст. 218 НК РФ, предоставляются:

- людям, имеющим отношение к радиации, и получившим вследствие этого какие-либо болезни или увечья;

- лицам, имеющим детей. Законодательством предусмотрен вычет на первого ребёнка в размере 1 400 рублей, на второго — та же сумма, а вот на третьего и последующих детей — уже 3 00 рублей. Об этом говорится в п. 4 ст. 218 НК РФ;

- военнослужащим, героям.

Размер налогового вычета для каждой категории граждан разный. Например, чернобыльцам предоставляется вычет в размере 3000 рублей (п. п. 1 п. 1 ст. 218 НК РФ), а гражданам, пожертвовавшим свой костный мозг другому человеку — 500 рублей.

Такой налоговый вычет может быть представлен только резидентам нашей страны, и только на виды доходов, которые облагаются по стандартной ставке в 13%.

Человек может рассчитывать на получение социального налогового вычета, если:

- он сделал пожертвование в социальные органы (детские дома, дома престарелых). Вычет предоставляется на всю сумму пожертвований;

- он оплачивает обучение себе или детям (несовершеннолетним) в аккредитованных на то учебных заведениях. В этом случае вычет также предоставляется на всю сумму, но не более 50 000 в год (п. 2 ст. 219 НК РФ) и только в том случае, если учебное заведение имеет лицензию;

- он оплачивал медицинские услуги, оказанные ему, супругу или несовершеннолетним детям. Также можно вычесть расходы на лекарства для проведения медицинского лечения. Вычет предоставляется, если средства были потрачены на закупку лекарств в соответствии с перечнем. Вычет равен всем фактическим расходам;

- он вносил денежные суммы по договору негосударственного пенсионного страхования на свою пенсию, или же дополнительные взносов на накопительную часть своей пенсии.

По истечении налогового периода (года), гражданин вправе подать налоговую декларацию на предоставление вычета. Вместе с декларацией представляются и документы, которые могут подтвердить расходы, которые имело физическое лицо. Только в этом случае, будет представлен социальный вычет.

Имущественный налоговый вычет предоставляется из доходов, которые получены физическим лицом от продажи собственного имущества (ст. 220 НК РФ). Для этих целей, имуществом признаётся недвижимость или её доля, а также доля в уставном капитале юридического лица. Но, вычет может быть представлен только в том случае, если физическое лицо владело имуществом менее 3-х лет, а сумма сделки была менее 1 000 000 рублей.

Также вычет предоставляет из сумм, которые фактически были потрачены на приобретение или строительства жилья, но с суммы не более 2 000 000 рублей.

Согласно ст. 221 НК РФ, профессиональные налоговые вычеты предоставляются:

- лицам, официально зарегистрированным в качестве ИП или нотариуса или адвоката. Расходы должны быть подтверждены документально. Если же документов на расходы нет, то налоговый вычет будет равен 20% от суммы дохода, который ИП получил от своей деятельности;

- лицам, которые работают не по трудовому договору, а по гражданско-правовому (например, подряда);

- лицам, которые получили вознаграждение за авторство или изобретение.

Как рассчитать выходное пособие при увольнении .

Расчет земельного налога описан .

Пени по НДФЛ в 2021 году

Расчет пени в 2021 году производится согласно статьи 75 НК РФ:

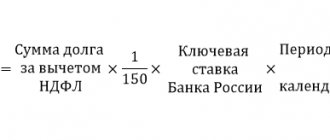

- Если просрочка составляет менее 30 дней, то организациям начисляются пени в размере 1/300 ставки рефинансирования Центробанка, действующей в текущее время.

- Если просрочка составляет более 30 дней, то пени начисляются в размере 1/300 ставки рефинансирования ЦБ РФ за первые 30 дней и в размере 1/150 ставки рефинансирования ЦБ РФ начиная с 31 дня просрочки.

Начисление пени, их уплата и списание происходит на основании НК РФ, а также ПБУ 10/99. Весь процесс формирования проводок возможен в двух вариантах, в зависимости от способа толкования требований бухгалтерского или налогового учета. С точки зрения бухгалтерских норм, данные взыскания рассматриваются как штрафные санкции, а их списание производится в одинаковом размере. Что касается налогового учета, то пени и штрафы отличаются как по характеристикам, так и по способу отражения. Пени лишены всех признаков штрафа, так как у них отсутствует фиксированный размер и они не учитываются при уменьшении налогооблагаемой базы. При этом использованы могут быть 91 и 99 счета, а выбранный метод должен быть закреплен в учетной политике компании.

Рассмотрим подробнее на примере. задержала уплату НДФЛ на 10 дней в сумме 50 000 рублей. расчет пени компания произвела и уплатила вместе с суммой долга. Ставка рефинансирования на день просрочки составляет 7,75%. Поэтому, сумма пени составит:

50 000 х (1/300 х 7,75) х 10 = 129,17 рублей

В учете компания сделала следующие записи:

| Хозяйственная операция | Д | К |

| Начислены пени по НДФЛ в размере 129,17 рублей | 99 | 68.4 |

| С расчетного счета уплачены пени по НДФЛ в размере 129,17 рублей | 68.4 | 51 |

Отчётность по налогу

Сдавать отчётность по налогу на доходы необходимо не позднее 30 апреля следующего года. Но, в течение налогового периода, только ИП и лица, которые осуществляют частную практику (нотариусы и адвокаты) обязаны уплачивать авансовые платежи. Уплачивать их нужно не позднее 15 июля (за I-ое полугодие), не позднее 15 октября (за III—ий квартал) и не позднее 15 января (за IV—ый квартал). Авансовые платежи уплачиваются согласно уведомлениям, которые налоговая инспекция рассылает сама.

В налоговую инспекцию представляется налоговая декларация. Также сдаётся справка по форме 2-НДФЛ по каждому работнику, который в отчётном году работал на данном предприятии, даже, если он уволился.

Представляя справки 2-НДФЛ, налоговый агент выполняет перед государством сразу две своих обязанности:

- он отчитывает о суммах налога начисленного и уплаченного (не позднее 30 апреля);

- представляет в налоговую инспекцию сведения о тех гражданах, с которых не удалось удержать налог (до 31 января).

В обоих этих случаях, в налоговый орган представляется справка. Различие справок будет в том, какой код будет стоять в графе «Признак». Если налог был удержан, то ставится цифра «1», если же нет — то «2». Тогда сумма налога, которая не была удержана по объективным причинам, будут отражаться в строке «5.7».

Для физических лиц, отчётность по подоходному налогу предоставляется по форме 3-НДФЛ.

Должностным лицам предприятия, а также гражданам, не стоит забывать, что за неуплату подоходного налога, государством предусмотрена административная ответственность. Согласно ст. 122 НК РФ, за неуплату вовремя налога, на неуплаченную сумму будут начисляться пени, которые равны 1/300 ставки рефинансирования на день просрочки.

При уступке права требования старый кредитор передает новому свои права требования, права собственности или имущество.

Учет незавершенного производства описан .

Ндфл проводки

Все операции, связанные с расчетом заработной платы отражаются бухгалтерскими проводками. Когда начислен или удержан НДФЛ из заработной платы проводка отражается в мемориальном ордере, заполняемом за каждый отчетный месяц. Какие субсчета в операциях, связанных с начислением и уплатой налога применяются, разберемся в нашей статье.

Основные счета по отражению НДФЛ

В принципе нет никаких трудностей с отражением в бухгалтерском учете проводок по начислению, удержанию и уплате НДФЛ. Зачастую вопросы возникают с возвратом налога.

Налоговым кодексом утверждены правила ведения учета операций по налогам, где указано, что налоговый агент обязан произвести начисления, удержания и уплату НДФЛ из заработной платы налогоплательщика и соответствующим образом отразить операции бухгалтерскими проводками.

Учет налога на доходы ведется по субсчету 68, если начислен НДФЛ проводка отражается по кредиту. Корреспондирующие счета будут с учетом ситуации начисления. Далее приведем часто встречаемые ситуации, возникающие с отражением НДФЛ в бухучете.

Ндфл проводки по материальной выгоде

Доход, связанный с материальной выгодой – это предоставление сотруднику низкопроцентного или с нулевой ставкой займа, где займодателем выступает предприятие. Сумма разницы между процентами составляет базу налогообложения. Сумма выгода зависит от предоставляемой процентной ставки от организации, выдавшей кредит и от установленной процентной ставки ЦБ на дату получения займа.

Начисление и удержание Ндфл проводки отражаются следующим образом:

| Дебет | Кредит | Операция |

| 73 | 51 | Перечисление заемных средств на банковский счет работника |

| 73 | 91 | исчисленная сумма процентов по кредиту (отражается за каждый отчетный месяц) |

| 73 | 68 | Начислен налог от размера материальной выгоды (за отчетный месяц) |

| 68 | 51 | Уплата налога в Государственный бюджет (за отчетный месяц) |

Калькулятор НДФЛ

Ндфл проводки по трудовому договору

Трудовые отношения работодателя и физлица по договору являются основным видом дохода последнего, где предприятие выступает как налоговый агент. Начисления заработной платы, а также начислен и удержан НДФЛ проводка отражается в мемориальном ордере следующим образом:

| Дебет | Кредит | Операция |

| 44 | 70 | Начисления зарплаты сотруднику |

| 70 | 68 | Начислен налог на доходы из заработной платы и от иных видов налогооблагаемых доходов |

| 70 | 51 | Зачисление зарплаты на банковский счет работнику |

| 68 | 51 | Перечисление налога в бюджет |

Как рассчитать НДФЛ

Ндфл проводки по командировочным расходам

В соответствии с Налоговым кодексом командировочные расходы облагаются налогом только в случае превышения установленной нормы суточных расходов, которая составляет 700 рублей в пределах территории РФ, 2500 рублей – за границей.

При выплате работнику средств на командировку выше установленного размера суточных (по приказу руководителя), полученный доход облагается НДФЛ по ставке 13%.

Начисление командировочных и удержание НДФЛ проводка будет отражаться в мемориальном ордере так:

| Дебет | Кредит | Операция |

| 71 | 50 (51) | Выдан аванс работнику на будущие расходы |

| 44 (20, 26) | 71 | Начислена сумма командировочных |

| 70 | 68 | Начислен налог на доходы с разницы между установленной суточной нормой и выданной работнику суммой |

| 68 | 51 | Перечислен налог в Государственный бюджет |

Штраф за неуплату НДФЛ

Ндфл проводки по дивидендам

Отражение проводок в бухгалтерском учете по выплате дивидендов и начисление НДФЛ проводка будет зависеть от того, является ли учредитель работником данной организации или нет. В случае, когда учредитель работает на данном предприятии, будет задействован счет 70, если он не работник компании – счет 75.

| Дебет | Кредит | Операция |

| 84 | 70 (75) | Начислена сумма дивидендов |

| 70 (75) | 68 | Начислен НДФЛ |

| 70 (75) | 51 | Выплачена сумма дивидендов за вычетом удержанного НДФЛ |

| 68 | 51 | Перечислен налог в бюджет |

Важно учитывать, что НДФЛ рассчитывается по каждому работнику в отдельности, применяя соответствующие корреспондирующие счета. При составлении мемориального ордера записи по каждому счету сводятся в итоговую сумму

Начислен налог на доходы физических лиц проводка

На сегодняшний день базой для НДФЛ являются определенные виды дохода.

Это основная и дополнительная заработная плата, суммы продаж или предоставления в лизинг, арендные платежи за движимое, недвижимое имущество и иные материальные ценности, являющиеся собственностью физ.

лица, выполненные работы и предоставленные услуги, дивиденды от участия в капитале, доход от вкладов и депозитов и другие поступления. Основные моменты учета НДФЛ следует рассмотреть отдельно.

НДФЛ совершенно справедливо называют одним из наиболее специфических удержаний. Его особенности состоят в том, что базой для расчета налога является весь доход физического лица, а плательщиками в качестве налоговых агентов являются юридические лица.

| № | Дт | Кт | Первичный документ | |

| 1 | НДФЛ по договорам ГПХ | 76 | 68 | Договор ГПХ |

| 2 | НДФЛ с процентов по краткосрочным займам у физ.лиц | 66 | 68 | Договор займа |

| 3 | НДФЛ с з/платы | 70 | 68 | Регистр налогового учета |

| 4 | НДФЛ при сдаче в аренду помещения у работника фирмы | 76 | 68 | Договор аренды |

| 5 | НДФЛ с материальной помощи сотруднику | 73 | 68 | Заявление сотрудника |

| 6 | НДФЛ с дивидендов | 75 | 68 | Протокол |

| 7 | НДФЛ с процентов по долгосрочным займам у физ.лиц | 67 | 68 | Договор займа |

https://www..com/watch{q}v=9AvsGB67V6E

Норматива Актуален на Материальная поддержка своих сотрудников — распространенная практика. Работник может получить заем на более выгодных условиях, чем в банке. В свою очередь, работодатель с помощью займов может повысить лояльность персонала, что положительно скажется на деятельности организации в целом.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему – задайте свой вопрос онлайн-консультанту. Это быстро и бесплатно!

- Займы для сотрудников: налогов мало, проводок много

- Начислен НДФЛ (бухгалтерская проводка)

- Тонкости удержания и перечисления «зарплатного» НДФЛ

- Учет расчетов по НДФЛ, проводки, примеры

- НДФЛ: возвращаем, доудерживаем, перечисляем

- Какими проводками отразить начисление НДФЛ с материальной выгоды при увольнении работника{q}

- Беспроцентный заем сотруднику: учет и налоги

Займы для сотрудников: налогов мало, проводок много И. Как это повлияет на ичисление НДФЛ и других налогов{q} Должны ли мы отражать выдачу займа в каких-то документах например, в справке о доходах физического лица{q}

Поясните, пожалуйста, на примере, как рассчитать сумму процентов и какие нужно сделать проводки. Определение налоговой базы при получении дохода в виде материальной выгоды, выраженной как экономия на процентах при получении заемных средств, осуществляется налогоплательщиком ст.

То есть у организации отсутствует обязанность перечислять НДФЛ в бюджет с материальной выгоды. Это объясняется тем, что если физическое лицо не является сотрудником организации, то и средства для перечисления налога в бюджет организация изыскать не может.

Отключить рекламу При этом поскольку организация все-таки является налоговым агентом в соответствии со ст.

В принципе, не смотря на отмену Методических рекомендаций, любое лицо может назначить своего уполномоченного представителя в налоговых правоотношениях на основании ст.

Предлагаем ознакомиться: Неустойка по договору подряда проводки

Уполномоченный представитель налогоплательщика – физического лица осуществляет свои полномочия на основании нотариально удостоверенной доверенности ст.

При определении размера материальной выгоды учитывается ставка рефинансирования , установленная ЦБ РФ на дату получения заемных средств.

На сумму удержанного из заработной платы НДФЛ производится запись по дебету счета 70 “Расчеты с персоналом по оплате труда” и кредиту счета 68 “Расчеты по налогам и сборам”.

По вопросу уплаты НДС с полученных от сотрудников процентов за пользование ссудой можно сказать, что согласно подп.

Отчетными периодами для таких организаций признаются месяц, два месяца, три месяца и так далее до окончания календарного года п.

Следовательно, внереализационный доход в виде процентов по договору займа признается в целях налогообложения прибыли ежемесячно и различий в признании дохода в виде процентов по договору займа в бухгалтерском и налоговом учете в данном случае не возникает. Заем выдан сотруднику организации 1 февраля г. Выплата основного долга осуществляется равными частями ежемесячно вместе с процентами.

Приведем расчет процентов и материальной выгоды при погашении займа частями таблица 1. Таблица 1.

Проводка удержание ндфл для гпх В случае положительного решения, с Вами будет заключен договор ГПХ гражданско-правового характера на оказание услуг. Дивиденды, выплаты бывшим сотрудникам, прочие доходы.

В данной статье мы поговорим об изменениях, связанных с исчислением НДФЛ с сумм материальной выгоды Федеральный закон от Экономическая сущность материальной выгоды заключается в освобождении налогоплательщика от каких-либо затрат, которые он мог бы понести, но фактически не понес.

Отметим, что до года виды материальной выгоды, не облагаемой НДФЛ, были перечислены только в подпункте 1 пункта 1 статьи Кодекса.

С 15 февраля года также не подлежит налогообложению материальная выгода, полученная от приобретения ценных бумаг у контролируемой иностранной компании налогоплательщиком, который признается контролирующим лицом такой иностранной компании, а также российским взаимозависимым лицом такого контролирующего лица.

Причем для получения освобождения необходимо, чтобы доходы такой контролируемой иностранной компании от реализации указанных ценных бумаг и расходы в виде цены приобретения ценных бумаг исключались из прибыли убытка этой иностранной компании на основании пункта 10 статьи Отключить рекламу Бывают ситуации, когда уплатить НДФЛ с материальной выгоды налогоплательщик должен самостоятельно, например, если он приобрел товар у взаимозависимого по отношению к нему физического лица п.

Заработную плату за каждый месяц он покажет в отдельных блоках. В строках будут даты выдачи второй части заработной платы. В строках и будут суммы начисленной заработной платы и удержанного НДФЛ. Ситуация 3. В отчетном периоде доначислили зарплату Обычно доначисление зарплаты связано с выявлением ошибки. Например, бухгалтер неверно рассчитал надбавку.

Займы для сотрудников: налогов мало, проводок много И.

Как это повлияет на ичисление НДФЛ и других налогов{q} Должны ли мы отражать выдачу займа в каких-то документах например, в справке о доходах физического лица{q} Поясните, пожалуйста, на примере, как рассчитать сумму процентов и какие нужно сделать проводки.

Определение налоговой базы при получении дохода в виде материальной выгоды, выраженной как экономия на процентах при получении заемных средств, осуществляется налогоплательщиком ст. То есть у организации отсутствует обязанность перечислять НДФЛ в бюджет с материальной выгоды.

Это объясняется тем, что если физическое лицо не является сотрудником организации, то и средства для перечисления налога в бюджет организация изыскать не может. У своих сотрудников организация может удержать деньги из заработной платы по их письменному заявлению.

Порядок взаимоотношений займодавца и заемщика регулируется главой 42 ГК РФ. Выдавая займы сотрудникам организации, необходимо заключение письменного договора статья ГК РФ.

Дт — 51 «Расчётные счета» Кт — 66 «Расчёты по основному долгу» 500 000 руб.

- Насчитаны проценты по кредиту за месяц:Дт — 91 субсчёт «Прочие расходы» Кт — 66 субсчёт «Расчёты по процентам» 4931,51 руб.

- Удержан НДФЛ с суммы процентов по кредиту:Дт — 66 субсчёт «Расчёты по процентам» Кт – 68-1 641,1 руб.

- Выплачены проценты по кредиту при удержании НДФЛ:Дт — 66 субсчёт «Расчёты по процентам» Кт — 51 4290,41 руб.

- Перечислена подлежащая оплате сумма НДФЛ в бюджет:Дт – 68-1 Кт – 51 641,1 руб.

- Пример расчёта НДФЛ с заработной платы В отличие от других видов дохода, на размер налога по доходам физических лиц с заработка влияют такие факторы:

- сумма заработной платы, пособий, премий, отпускных и т.

Расчёты по налогу на доходы физических лиц». Проводки по НДФЛ:

- Высчитан с зарплаты НДФЛ: Дт — 70 «Расчёты с персоналом по оплате труда» Кт- 68-1

- Высчитан налог с доходов держателей акций (не работников предприятия) от членства в уставном капитале (а для работников – проводка идентична предыдущей): Дт — 75 «Расчёты с учредителями» субсчёт «Расчёты по выплате доходов» Кт — 68-1

- Высчитан НДФЛ из суммы денежных наград по договорам гражданско-правового направления: Дт — 76 «Расчёты с разными дебиторами и кредиторами» Кт — 68-1

- Суммы налога переведены в бюджет: Дт — 68-1 Кт — 51 «Расчётные счета»

- Начислены пени и штрафы по НДФЛ: Дт- 99 «Прибыль и убытки» Кт- 68-1

- Переведены суммы штрафов и пеней в бюджет: Дт — 68-1 Кт -51

Пример начисления НДФЛ с дивидендов Условие:Учредитель Захаров П.К.

Удержан НДФЛ: проводка удержания налога из заработной платы

Когда удержан НДФЛ, проводка производится по кредиту счета 68 в корреспонденции с дебетом одного из счетов расчетов с физлицами. В статье – корреспонденция счетов и примеры, бесплатные справочники и полезные ссылки.

Операции с налогом на доходы физического лица в современном бухгалтерском и налоговом учете осуществляются в обязательном порядке при выплате доходов физическим лицам. Рассмотрим более подробно какие проводки формируются при начислении, удержании и перечислении НДФЛ.

На сегодняшний день базой для НДФЛ являются определенные виды дохода.

Это основная и дополнительная заработная плата, суммы продаж или предоставления в лизинг, арендные платежи за движимое, недвижимое имущество и иные материальные ценности, являющиеся собственностью физ.

лица, выполненные работы и предоставленные услуги, дивиденды от участия в капитале, доход от вкладов и депозитов и другие поступления. Основные моменты учета НДФЛ следует рассмотреть отдельно.

Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%.

Регламентируется порядок расчета и уплаты НДФЛ гл. 23 НК РФ.

Следуя правилам, изложенным в этой главе, организация, выплачивающая доход физическому лицу, обязана рассчитать, удержать и перечислить в бюджет НДФЛ с начисленного дохода, а физлицу уже выплатить доход за вычетом НДФЛ (п. 1 ст. 226НК РФ). Таким образом, организация при выплате дохода физическому лицу становится налоговым агентом по НДФЛ (ст. 226 НК РФ).

Начислен НДФЛ — проводка указанного действия должна найти свое отражение в бухгалтерском учете. Как это правильно сделать, какие счета будут участвовать — вы узнаете из нашей статьи.

НДФЛ в 2021 году — общая информация

Налогообложение заработка физлиц

Как облагается материальная выгода

Начисление НДФЛ на командировочные выплаты

Налог с дивидендов

Торговые операции с физическими лицами

Проводки по исчислению удержанию и перечислению ндфл

Расчет и удержание НДФЛ сопровождается выполнение соответствующих проводок в бухгалтерском учете. В статье приведена таблица с проводками по начислению налога к уплате, а также примеры расчета НДФЛ с дивидендов, процентов по кредиту и заработной платы работника.

После рассмотрения этой темы будем разбираться с отчетностью по НДФЛ. Для учета налога на доходы физических лиц используется счет 68 «Расчеты по налогам и сборам», на котором открывается субсчет «НДФЛ». При начислении НДФЛ для уплаты в бюджет, он отражается по кредиту сч.

68 в корреспонденции со счетами учета дохода физического лица. Уплата налога отражается по дебету сч.68. Проводки по удержанию и уплате НДФЛ Дебет Кредит Название операции 75 68 Удержан НДФЛ с дивидендов учредителей и акционеров. 70 68 Удержан НДФЛ с заработной платы работников.

73 68 Начислен налог к уплате с материальной помощи работникам.

Внимание

Начислен налог к уплате с доходов гражданско-правового характера. 66 68 Удержан налог с доходов в виде процентов к выплате с краткосрочного кредита, займа у физического лица. 67 68 Удержан налог с доходов в виде процентов к выплате с долгосрочного кредита, займа у физического лица.

68 51 Суммарный НДФЛ, подлежащий уплате, перечислен в бюджет Пример начисления НДФЛ с дивидендов Иванову И.А., который является учредителем, начислены дивиденды в размере 50 000 руб. Как считается НДФЛ с дивидендов Иванова в данном примере, и какие выполняются проводки{q} Дивиденды учредителей облагаются налоговой ставкой 9%.

С 2015 году ставка на дивиденды увеличивается до 13%, о налогообложении дивидендов читайте по этой ссылке.

https://www..com/watch{q}v=ogdVp1DDb3Y

НДФЛ = 50 000 * 9% / 100% = 4500 руб.

Источник: https://ortopedgoncharov.ru/provodka-nachislen-ndfl-voznagrazhdenie/

Порядок исчисления НДФЛ по материальной выгоде (пример)

При получении от организации низкопроцентного или беспроцентного займа (так называемой финансовой помощи) у сотрудника возникает материальная выгода в части экономии на процентах. При этом имеет значение, в какой валюте оформлен договор займа.

Если он оформлен в рублях, то пороговая ставка составляет 2/3 действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату получения дохода (п. 2 ст. 212 НК РФ).

ОБРАТИТЕ ВНИМАНИЕ! С 2021 года ставка рефинансирования приравнена к ключевой ставке (указание ЦБ РФ от 11.12.2015 № 3894-У) и составляет:

- с 01.01.2016 — 11% (информация Банка России от 31.07.2015);

- с 14.06.2016 — 10,5% (информация Банка России от 10.06.2016);

- с 19.09.2016 — 10% (информация Банка России от 16.09.2016);

- с 27.03.2017 — 9,75% (информация Банка России от 24.03.2017);

- с 02.05.2017 — 9,25% (информация Банка России от 28.04.2017);

- с 19.06.2017 —– 9% (информация Банка России от 16.06.2017).

Если заем оформлен в валюте, то установленное пороговое значение — 9% годовых (п. 2 ст. 212 НК РФ).

При этом в случае превышения пороговых значений удерживается НДФЛ 35%.

По начислению НДФЛ проводки лучше рассмотреть на конкретном примере.

Организация выдала заем сотруднику Иванову И. И. (резиденту РФ) сроком на 1 год в рублях по ставке 3% годовых с выплатой процентов в конце срока займа. Размер займа — 500 000 руб.

Дт 73 «Иванов И. И.» Кт 50 — 500 000 руб. — сумма займа выдана Иванову 31.12.2016.

Доход с суммы матвыгоды с 2021 года вне зависимости от даты уплаты процентов определяют ежемесячно на последний день месяца. Рассчитаем сумму процентов по займу за январь 2021 года. Частичного возврата займа в январе не было.

500 000 × 0,03 ×31/365 = 1 273,97 руб.

Дт 73 «Иванов И. И.» Кт 91 — 1 273,97 руб. — начислены проценты за пользование займом за январь 2021 года.

Рассчитаем НДФЛ с суммы материальной выгоды.

2/3 × 10% = 6,67% — порог, учитывая действующую ставку рефинансирования.

6,67 – 3 = 3,67% — процент по материальной выгоде.

500 000 × 0,0367 × 31/365 = 1 558,49 руб. — материальная выгода за январь 2021 года. Рассчитаем с нее НДФЛ (35%): 1 833,74 × 0,35 = 545 руб.

Если бы Иванов был нерезидентом РФ, то налог бы удержали по ставке 30% (п. 3 ст. 224 НК РФ).

Дт 70 (73) «Иванов И. И.» Кт 68 «НДФЛ» — 545 руб. — НДФЛ с материальной выгоды за январь 2021 года удержан из зарплаты (или других доходов) работника.

Дт 68 «НДФЛ» Кт 51 — 545 руб. — НДФЛ с экономии на процентах за январь 2021 года перечислен в бюджет.

НДФЛ: основные корреспонденции счетов

В зависимости от вида получаемых работником вознаграждений проводки по начислению налога на доходы физических лиц имеют следующие корреспонденции:

- Дт 70 Кт 68.01 — удержан НДФЛ:

- с зарплаты;

- с больничных;

- с отпускных;

- с премий;

- с командировочных сверх норматива;

- с материальной выгоды от экономии на процентах.

- Дт 73 Кт 68.01 — начислен подоходный:

- с материальной помощи свыше 4000 рублей,

- с подарков свыше 4000 рублей.

- Дт 75 Кт 68.01 — начислен НДФЛ с дивидендов учредителям.

- Дт 76 Кт 68.01 — подоходный налог с выплат по договору ГПХ лицам, не состоящим в штате.

Когда удержан НДФЛ, проводка дополнительная не возникает, потому что удержание подоходного налога происходит в момент выплаты дохода физлицу. Поскольку доход выплачивается за вычетом начисленного налога, то это и есть операция по удержанию подоходного налога налоговым агентом. До тех пор, пока доход за вычетом подоходного налога не выплачен, НДФЛ не считается удержанным.

Уплата налогов — как отразить в бухгалтерских проводках

В такой ситуации организация должна сама определить, на каких счетах бухгалтерского учета будут учитываться суммы НДФЛ, и закрепить выбранный порядок в приказе по учетной политике. В бухгалтерском учете операции, связанные с расчетами по НДФЛ, осуществляются согласно Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной Приказом Минфина России 31 октября 2000 года № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» (далее – План счетов). Для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, предназначен счет 68 «Расчеты по налогам и сборам».

Страховое правоPermalink

Налоговые обязательства организаций

Платежи по налогам и сборам могут быть направлены в федеральный, региональный или местный бюджет. Это зависит от типа обязательства. К федеральным относят НДС, акцизы, налоги на прибыль. Местные и региональные состоят в основном из сумм, начисленных за пользование землей и имуществом.

Рассматривая налоговые обязательства предприятия, было бы правильно систематизировать платежи в разрезе этого субъекта экономики. Сгруппируем основные виды налогов и сборов, данные о которых заносятся на счет 68 в бухгалтерском учете, по способу их уплаты:

- из суммы выручки от продаж – акцизы, НДС, таможенные издержки;

- списание на себестоимость продукции (работ, услуг) – налоги на землю, водные ресурсы, добычу полезных ископаемых, на имущество и транспорт предприятия, игорный бизнес ;

- из чистой прибыли – налог на прибыль юридического лица.

Кроме того, счет 68 используется также для оплаты НДФЛ, взимаемых с доходов физических лиц (сотрудников предприятия).

В зависимости от того по какому налоговому режиму работает предприятие, изменяются ставки платежей и их общее количество. Например, организации, использующие УСН, могут быть освобождены от уплаты НДС, налога на имущество и прибыль, НДФЛ.

НДФЛ для ИП на общем режиме: как считать и платить НДФЛ

Объяснения налоговая может запросить, если будет вас проверять. Тогда и будете объясняться. В вашем случае, это была не ошибка, а аванс за заказ, который потом отменили. Если будут вопросы, то у вас же есть документальное подтверждение операций? Когда вам перечисляли аванс, клиент в платежке наверняка писал: оплата за такие-то услуги по такому-то договору. Вы, когда ему возвращали деньги, должны были указать что-то типа: возврат аванса по такому-то договору. В КУДИР это все отражается также. Это как пример. Платежки есть, выписка банка есть — объяснить сможете. Если все нормально оформлено, то об этом и спрашивать не будут.

Налоговая видит то, что вы написали в декларации и в ПФР она передает цифру дохода из декларации. Увидеть что-то еще, ту же самую выписку, она может только при проверке, когда запросит документы у вас и, если понадобиться, у банка. Кроме того, с 2017 года взносы передаются под администрирование налоговой, так что разбираться теперь будете только с ней.

Проводки по удержанию и перечислению НДФЛ

Операции с налогом на доходы физического лица в современном бухгалтерском и налоговом учете осуществляются в обязательном порядке при выплате доходов физическим лицам. Рассмотрим более подробно какие проводки формируются при начислении, удержании и перечислении НДФЛ.

Правильно отражаем удержание НДФЛ из заработной платы

Основной задачей бухгалтера расчетного отдела предприятия является правильное начисление заработанного дохода, отпускных, больничных, ночных, компенсационных выплат, различных надбавок, материальной помощи и точное удержание налога из этого дохода. Нормативными актами предусматривается, что в состав налогооблагаемых совокупных доходов включаются дивиденды, выигрыши, призы, подарки, компенсация командировочных расходов, превышающих установленный государством лимит суточных затрат.

Расчет НДФЛ производят в рамках п. 3 ст. 225 НК РФ, где определены все виды начислений, подлежащие налогообложению. Уточнение налоговых ставок проводится в Налоговом Кодексе, ст. 224.

Расчет производится по стандартной формуле, где суммарный налог составляет умножение налоговой базы на налоговую ставку:

НДФЛ = (ЗП — СВ) * ставка налога

где ЗП — сумма полученного дохода, руб.; СВ — стандартные вычеты, руб.

Например, в октябре 2021 года продавец Анисимов отработал целый месяц и его доход составил 35 000 руб. При этом он имеет право на стандартную льготу (вычет) на пятилетнего сына в сумме 1 400 руб. на основании предоставленного заявления и копии свидетельства о рождении ребенка.

Предприятие в роли налогового агента рассчитывает сумму налога и не позднее дня, следующего за днем выплаты дохода, перечисляет его в бюджет. Расчет налога будет следующим:

Сумма налога = (35 000 — 1 400) * 0, 13 = 4 368 руб.

Журнал хозяйственных операций будет содержать основные проводки:

| № | Дт | Кт | Сумма, руб. | Первичный документ | |

| 1 | Начислено за октябрь Анисимову | 44 | 70 | 35 000 | Расчетная или расчетно-платежная ведомость |

| 2 | Удержан НДФЛ | 70 | 68 | 4 368 | Расчетная или расчетно-платежная ведомость |

Оформляем проводки по перечислению НДФЛ

В наши дни государство четко устанавливает граничные сроки и способы внесения в бюджет начисленных сумм. В обязательном порядке на бюджетный расчетный счет перечисляется вся сумма начисленного налога в день выплаты заработной платы или не позднее, чем на следующий день после выдачи физическому лицу заработной платы или иных доходов. Проводки выглядят так:

- Дт 68 Кт 51. Документальным основанием является платежное поручение и выписки банка.

- Дт 68 Кт 50. Расходный кассовый ордер, кассовая книга, квитанция банка.

При этом производство оплаты налога может быть комбинированным. Перечисление производится в безналичной форме с расчетного счета или в отдельных ситуациях деньги могут быть внесены на бюджетный счет наличными через кассу банка.

Образец поручения на уплату налога:

В 2021 году введена новая форма отчета 6 НДФЛ, где предоставлено обобщение данных по юридическому лицу. Компания по этой форме отчитывается в разрезе общей суммы денежных средств, выплаченных сотрудникам, суммарного налогового вычета, размеров ставки и НДФЛ, оплаченного с доходов работников фирмы.

Начисление НДФЛ при командировочных расходах

Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%.

Нормы для суточных установлены в пределах: при командировках по России — не более 700 руб. в день, при командировках за границу — не более 2 500 руб. в день.

Об аналогичных ограничениях, введенных для суточных с 2021 года в части начисления страховых взносов, читайте в этой статье.

При выплате организацией сотруднику суточных по внутреннему приказу выше установленной нормы делаются следующие проводки:

Начисление и уплата фиксированных страховых взносов ИП в 1С: Бухгалтерии предприятия 8

В том случае, если вы формируете платежные поручения в программе, а потом выгружаете их в клиент-банк или отправляете в банк сразу из программы, то можно нажать на кнопку «Оплатить с банковского счета». Будут созданы платежные поручения на списания указанных сумм (но данные платежные поручения еще не формируют проводки). Если же вы формируете все платежи в банк-клиенте, а потом уже загружаете в программу, то нажимать данную кнопку необходимости нет. Просто указываем в платежках необходимые суммы, отправляем и загружаем выписку в программу. Сам факт перечисления сумм страховых взносов со счета в программе отражается документом «Списание с расчетного счета». В случае уплаты фиксированной части в ПФР в документе обязательно должен быть выбран вид операции «Уплата налога», налог — «Фиксированные взносы в ПФР», вид обязательства — «Взносы, постоянная часть». В данном случае корректный счет учета будет подставлен автоматически.

Итак, уплатить страховые взносы в фиксированном размере индивидуальный предприниматель должен до 31 декабря текущего года. Делать это можно с различной периодичностью: поквартально, по полугодиям, одной суммой в конце года и т.д. В 1С: Бухгалтерии 8 реализован помощник уплаты страховых взносов, который подскажет необходимые суммы платежей для заданного периода. Расположен данный помощник на вкладке «Операции».

Удержан ндфл из заработной платы – проводка

- налоговый вычет;

- статус резидента или нерезидента.

- их доходы облагаются ставкой НДФЛ — 13 %;

- относятся к категории нетрудоспособных (инвалидов), «чернобыльцев», ветеранов, родственникам инвалидов и ветеранов, родителям с детьми до 18 лет и другие;

- их доходы, нарастающим результатом с начала года, не превышают 280 000 руб.

Для резидентов ставка НДФЛ составляет 13 %, а для нерезидента — 30 %. Нерезидент, который проживает на территории страны больше, чем 183 дня, становится резидентом.

Важно

Налоговый вычет – это сумма, на которую позволяется уменьшить налогооблагаемую сумму или налоговую базу. Есть много видов налоговых вычетов, на примере рассмотрим стандартный вид налогового вычета.

Оформляем проводки по перечислению НДФЛ

В наши дни государство четко устанавливает граничные сроки и способы внесения в бюджет начисленных сумм. В обязательном порядке на бюджетный расчетный счет перечисляется вся сумма начисленного налога в день выплаты заработной платы или не позднее, чем на следующий день после выдачи физическому лицу заработной платы или иных доходов. Проводки выглядят так:

- Дт 68 Кт 51. Документальным основанием является платежное поручение и выписки банка.

- Дт 68 Кт 50. Расходный кассовый ордер, кассовая книга, квитанция банка.

При этом производство оплаты налога может быть комбинированным. Перечисление производится в безналичной форме с расчетного счета или в отдельных ситуациях деньги могут быть внесены на бюджетный счет наличными через кассу банка.

Образец поручения на уплату налога:

В 2021 году введена новая форма отчета 6 НДФЛ, где предоставлено обобщение данных по юридическому лицу. Компания по этой форме отчитывается в разрезе общей суммы денежных средств, выплаченных сотрудникам, суммарного налогового вычета, размеров ставки и НДФЛ, оплаченного с доходов работников фирмы.

Для учета расчетов по налогу на доходы физических лиц используется счет 68 «Расчеты по налогам и сборам». Это сложный счет, который имеет ряд субсчетов. Для учета налога на доходы физических лиц на 68 счете бухгалтерского учета открывается субсчет «НДФЛ».

По кредиту 68 счета отражается начисление налога для уплаты его в бюджет, по дебету его уплата.

В зависимости от вида полученного работником дохода кредит 68 счета корреспондирует с дебетом соответствующих счетов учета расчета с персоналом.

Расчет НДФЛ с заработной платы:

Петрову начислена заработная плата за ноябрь – 20000. Работник имеет двух детей, и его зарплата с начала года не превысила 280000.

В отношении заработной платы применима ставка 13%. На каждого ребенка Петрову положен стандартный вычет в размере 1400. О налоговых вычетах и ставках читайте здесь.

Налог = (20000 – 1400 – 1400) * 13% / 100% = 2236

Проводки по учету НДФЛ с зарплаты:

Д44 К70 – начислена заработная плата за ноябрь (20000)

Д70 К68.НДФЛ – удержан НДФЛ с заработной платы (2236)

Д70 К50 – выплачена заработная плата (20000 – 2236 = 17764)

Д68.НДФЛ К51 – перечислен НДФЛ в бюджет (2236)

Расчет НДФЛ с дивидендов:

Учредитель Петров получил доход в виде дивидендов в размере 30000.

Доход в виде дивидендов облагается по ставке 9%, вычеты к данной ставке не применяются.

Налог = 30000 * 9% / 100% = 2700.

Проводки по учету НДФЛ с дивидендов:

Д84 К75 – начислены дивиденды (30000)

Д75 К68.НДФЛ – удержан налог с дивидендов (2700)

Д75 К50 – выплачены дивиденды (27300)

Д68.НДФЛ К51 – НДФЛ перечислен в бюджет (2700)

Субсчета 68 счёта «Расчёты по налогам и сборам»

Пример стандартного вычета. Работник имеет 2 несовершеннолетних детей. Его доход за год равен 314 536 рублей. Согласно, п. 4 ст. 218 НК РФ, на первых двух детей предоставляется вычет в размере 1 400 рублей. То есть у сотрудника в месяц 2 800 рублей не облагаются подоходным налогом. Таким образом, за год подлежит налогообложению не 214 536 рублей, а 314 536 — (2 800 * 12) = 180 936 рублей.

Пример социального вычета. Родитель имеет за год доход в размере 247 843 рубля. За своего ребёнка он заплатил за год 37 542 рубля за его обучение в колледже. Таким образом, сумма НДФЛ к уплате, исходя их дохода, была бы равна 247 843 * 13% = 32 200 рублей. Но, налоговый вычет должен быть представлен с суммы за обучение — 37 542 * 13% = 4 880 рублей. То есть родитель вернёт себе эту сумму, и государству будет фактически уплачено 27 320 рублей.

Пример имущественного вычета. Семья купила квартиру за 1 748 532 рубля. Таким образом, имущественный вычет будет равен 1 748 532 * 13% = 227 310 рублей. То есть, семья может вернуть себе 227 310 рублей.

Пример профессионального вычета. ИП произвёл расходы на сумму 69 452 рубля — это подтверждается документами. Его доход за этот период составил 214 589 рублей. Таким образом, он имеет право получить налоговый вычет с подтверждённых расходов. Следовательно, ИП заплатит НДФЛ с суммы2 = 145 134 рубля.

Счёт 68 бухгалтерского учета — это активно-пассивный счет «Расчёты по налогам и сборам», представляет собой общие сведения по расчётам с бюджетами по налогам и сборам, уплачиваемых предприятием, и налогам своих работников.