Какие условия для компенсации устанавливает ст. 188 ТК РФ?

Трудовое законодательство допускает возможность использования работником собственного имущества при выполнении им трудовых функций. Ст. 188 ТК РФ для таких ситуаций предусматривает оплату расходов работника работодателем, если работодателю известно об использовании имущества работника и он не возражает против этого. Условиями выплаты компенсации становятся:

- закрепление обязательства о ее уплате и размера в письменном соглашении;

- определение величины компенсации суммой износа (амортизации) имущества и расходами на его использование.

Такое соглашение может относиться:

- к инструменту;

- оборудованию;

- транспорту;

- материалам.

В расходы на его использование (содержание) в зависимости от вида имущества будут входить затраты:

- по ГСМ;

- техническому обслуживанию;

- текущему ремонту.

Величина возмещения будет определяться интенсивностью использования принадлежащего работнику имущества и может устанавливаться не только как фиксированное значение, но и как сложная сумма, складывающаяся из двух составляющих: постоянной(амортизация) и переменной (расходы по использованию).Для второго варианта в текст соглашения о компенсации включают описание алгоритма расчета.

Соглашение о компенсации может представлять собой как самостоятельный документ, так и составную часть трудового соглашения.

Статья 188 ТК РФ. Возмещение расходов при использовании личного имущества работника

1. Возмещение расходов при использовании личного имущества работника производится работодателем, если использование имущества было обусловлено интересами организации.

2. Работник может использовать личное имущество с согласия работодателя (это предполагает предварительное письменное соглашение между работником и работодателем об использовании имущества работника); с ведома работодателя, когда письменного соглашения между сторонами предварительно достигнуто не было, но работодатель знал, что работник при выполнении трудовой функции поставлен в такие условия, при которых он вынужден использовать свое имущество, и допускал это.

3. Возмещение расходов, связанных с использованием имущества работника, влечет выплату компенсации за использование, износ (амортизацию); возмещаются также расходы, связанные с его использованием.

Размер возмещения расходов определяется соглашением сторон трудового договора, заключенного в письменной форме, независимо от того, использовано ли имущество работника с согласия или ведома работодателя. При этом степень амортизации инструмента, личного транспорта, оборудования и других технических средств и материалов определяется в процентном отношении к установленному сроку годности. Размер возмещения зависит от величины амортизации. Подлежат возмещению расходы, произведенные работником на ремонт в связи с неисправностью, поломкой используемого имущества, поскольку оно становится частично или полностью непригодным.

4. Правительство РФ Постановлением от 20 июня 1992 г. N 414 «О нормах компенсации за использование личных легковых автомобилей в служебных целях» (РВ. 1992. N 24) предусмотрело, что предприятия и организации включают в себестоимость продукции (работ, услуг) затраты на компенсацию своим работникам за использование ими личных легковых автомобилей для служебных поездок. Организациям, расположенным в районах Крайнего Севера и приравненных к ним местностях, разрешено применять указанные нормы с повышением до 10% в зависимости от конкретных условий эксплуатации легковых автомобилей.

Письмом Минфина России от 21 июля 1992 г. N 57 определены условия выплаты компенсации работникам за использование ими личных легковых автомобилей для служебных поездок (БНА РФ. 1992. N 11 — 12). Выплата компенсаций производится, когда работа по роду производственной (служебной) деятельности связана с постоянными служебными разъездами (в соответствии с должностными обязанностями). Размер компенсации за использование личного легкового автомобиля иностранной марки зависит от того, к какому классу автомобилей он может быть приравнен по своим техническим параметрам.

Основанием для выплаты является приказ руководителя организации. Конкретный размер компенсации определяется в зависимости от интенсивности использования личного легкового автомобиля для служебных поездок. При этом учитывается возмещение затрат по эксплуатации автомобиля (сумма износа, затраты на горюче-смазочные материалы, техническое обслуживание и текущий ремонт). Для получения компенсации работники представляют в бухгалтерию организации копию технического паспорта личного автомобиля, заверенную в установленном порядке. Работнику, использующему личный легковой автомобиль по доверенности его собственника, компенсация выплачивается в аналогичном порядке. Компенсация выплачивается один раз в месяц независимо от количества календарных дней. За время нахождения работника в отпуске, командировке, невыхода его на работу вследствие временной нетрудоспособности, а также по другим причинам, когда личный автомобиль не эксплуатируется, она не выплачивается.

Расходы на выплату компенсации работникам бюджетных учреждений и организаций, использующим для служебных поездок личные легковые автомобили, производятся в пределах ассигнований на содержание легковых автомобилей, предусмотренных на эти цели по смете соответствующих учреждений, организаций.

Выплата компенсации руководителям бюджетных учреждений и организаций производится с разрешения вышестоящих органов управления (организаций).

Постановлением Правительства РФ от 8 февраля 2002 г. N 92 (СЗ РФ. 2002. N 7. Ст. 691) установлены следующие нормы расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией: легковые автомобили с рабочим объемом двигателя до 2000 куб. см включительно — 1200 руб. в месяц; свыше 2000 куб. см — 1500 руб. в месяц; мотоциклы — 600 руб. в месяц.

Судебным приставам-исполнителям, использующим личный транспорт в служебных целях, выплачивается денежная компенсация в размерах, установленных законодательством РФ (п. 3 ст. 21 Федерального закона от 21 июля 1997 г. N 118-ФЗ «О судебных приставах» // СЗ РФ. 1997. N 30. Ст. 3590).

Сотрудникам и военнослужащим федеральной противопожарной службы, использующим в служебных целях личный транспорт, выплачивается денежная компенсация в установленных размерах (ст. 8 Федерального закона от 21 декабря 1994 г. N 69-ФЗ «О пожарной безопасности» // СЗ РФ. 1994. N 35. Ст. 3649).

Коллективными договорами, соглашениями, локальными нормативными актами, трудовыми договорами может предусматриваться компенсация транспортных расходов спортсменам, тренерам (см. коммент. к ст. 348.10 ТК).

5. В соответствии со ст. 55 Закона об образовании педагогическим работникам федеральных государственных образовательных учреждений (в т.ч. руководящим работникам, деятельность которых связана с образовательным процессом) в целях содействия их обеспечению книгоиздательской продукцией и периодическими изданиями выплачивается ежемесячная денежная компенсация в размере 150 руб. в федеральных государственных образовательных учреждениях высшего профессионального образования и соответствующего дополнительного профессионального образования, в размере 100 руб. — в других федеральных государственных образовательных учреждениях. Педагогическим работникам государственных образовательных учреждений, находящихся в ведении субъектов РФ, указанная денежная компенсация выплачивается по решению органа государственной власти субъекта РФ в размере, устанавливаемом указанным органом; педагогическим работникам муниципальных образовательных учреждений — по решению органа местного самоуправления в размере, устанавливаемом указанным органом.

Ежемесячная денежная компенсация выплачивается педагогическим работникам образовательных учреждений, состоящим в трудовых отношениях с образовательным учреждением (в т.ч. во время нахождения в очередных, дополнительных и других отпусках, в период получения пособия по временной нетрудоспособности и т.д.), а также работающим на условиях совместительства при условии, если по основному месту работы они не имеют права на ее получение. Представления каких-либо чеков или квитанций о приобретении книгоиздательской продукции или о подписке на периодические издания не требуется. Сумма выплаченной денежной компенсации налогообложению не подлежит. Районный коэффициент на денежную компенсацию для приобретения книгоиздательской продукции и периодических изданий не начисляется (письмо Минобразования России от 25 ноября 1998 г. N 20-58-4046/20-4 // Вестник образования. 2000. N 2).

Ведомственными нормативными актами утверждены перечни педагогических работников образовательных учреждений, которым устанавливается ежемесячная денежная компенсация на приобретение книгоиздательской продукции и периодических изданий (Приказ ГУСП от 14 ноября 2000 г. N 71 // БНА РФ. 2000. N 52; Приказ МЧС России от 23 июля 2001 г. N 331 // БНА РФ. 2001. N 35; Приказ ФСНП от 24 сентября 2001 г. N 416 // БНА РФ. 2001. N 47; Приказ ФАПСИ от 6 декабря 2001 г. N 354 // БНА РФ. 2002. N 1; Приказ Минобороны России от 4 октября 2002 г. N 401 // БНА РФ. 2002. N 50; Приказ ФСКН от 25 февраля 2005 г. N 51 // БНА РФ. 2005. N 14).

Постановлением Правительства РФ от 7 мая 1997 г. N 543 «О неотложных мерах по усилению государственной поддержки науки в Российской Федерации» (СЗ РФ. 1997. N 20. Ст. 2292) для научных работников, имеющих ученую степень и работающих на постоянной основе в научных организациях, подведомственных федеральным органам исполнительной власти, Российской академии наук и отраслевых академиях наук, установлена ежегодная компенсация в размере 1000 руб. для приобретения научной литературы и оплаты научно-информационных услуг.

По какому имуществу компенсации установлены законодательно?

Работодатель и работник могут договориться о любых взаимно устраивающих их суммах компенсации. Однако для целей исчисления налога на прибыль величина возмещения за использование транспорта является ограниченной, что установлено постановлениями Правительства РФ:

- от 08.02.2002 № 92— для работников обычных налогоплательщиков, применяющих ОСНО, УСН или ЕСХН;

- от 02.07.2013 № 563 — для госслужащих, работающих в государственных организациях федерального значения;

- от 17.01.2013 № 14 — для сотрудников государственной противопожарной службы, учреждений уголовно-исполнительной системы, органов по контролю за оборотом наркотиков, таможенных органов;

- от 30.12.2011 № 1199 — для сотрудников органов внутренних дел.

Еще одним документом (приказом СК России от 10.11.2015 № 103) определены нормы для сотрудников организаций Следственного комитета.

Поскольку выплата компенсации связана с выполнением работником своих непосредственных трудовых обязанностей, то суммы ее, вне зависимости от факта учета в затратах в целях расчета налога на прибыль, не будут облагаться НДФЛ (письмо Минфина России от 20.04.2015 № 03-04-06/22274).

О том, какие еще компенсации не подлежат обложению НДФЛ, читайте в материале «Ст. 217 НК РФ (2015): вопросы и ответы».

Каковы особенности компенсации за транспорт?

Собственный транспорт наиболее часто используется работниками, работающими в разъездном режиме.

По стоимости транспорт, как правило, является наиболее дорогим из имущества, принадлежащего работнику и относящегося к тому, которое можно использовать в служебных целях. Наиболее емким является и соответствующий список расходов, величина которых также выше, чем при использовании по работе иного имущества. Поэтому и существуют законодательно утвержденные нормы для отнесения компенсации по данному списку в затраты для учета в расчете налога на прибыль.

При этом предполагается, что сумма компенсации, определенная на законодательном уровне, полностью покрывает все расходы по имуществу: и амортизацию, и ГСМ, и расходы на техническое обслуживание и ремонт (письмо Минфина России от 16.05.2005№ 03-03-01-02/140). Поэтому дополнительно к общей сумме возмещения, оговоренной в соглашении о компенсации, иные расходы для целей расчета налога на прибыль, даже если они существенно превышают оговоренную сумму компенсации, учесть нельзя (письма УФНС по Москве от 20.09.2005 № 20-12/66690 и от 22.02.2007 № 20-12/016776).

Какие документы понадобятся для компенсации?

Основанием для получения компенсации является документ, подтверждающий право собственности работника на используемое им в процессе работы имущество (письмо Минфина России от 20.04.2015 № 03-04-06/22274). Для транспорта это будет копия ПТС. Факт осуществления поездок на нем подтвердят путевые листы (письмо УФНС по Москве от 04.03.2011 № 16‑15/[email protected]).

Возможно использование имущества по доверенности. В этом случае окажется нужной и копия этого документа. Однако использование имущества по доверенности (т. е. не собственного) приведет к налогообложению компенсации по нему НДФЛ (письмо Минфина России от 21.02.2012 № 03-04-06/3-42).

О том, какие еще существуют точки зрения на удержание НДФЛ при выплате компенсации, читайте в статье «Облагается ли НДФЛ компенсация за используемый работником автомобиль?».

Таким образом, полный комплект документов, при котором становится возможной выплата возмещения за использование личного имущества в работе, будет таким:

- соглашение о выплате компенсации;

- трудовое соглашение или должностная инструкция, из текста которых следует, что работа ведется работником в разъездном режиме;

- документ о праве собственности на имущество или доверенность на его использование;

- технический паспорт на имущество (для транспорта — ПТС);

- документы, подтверждающие факт реального применения имущества в интересах работодателя (для транспорта — путевые листы).

Компенсация платится ежемесячно в сумме, зафиксированной как оплата за полный месяц соглашением о компенсации. Когда работник отсутствует на работе и не использует в это время свой транспорт для работы (отпуск, больничный, командировка), за период его отсутствия компенсация не начисляется (письмо Минфина России от 16.05.2005 № 03-03-01-02/140).

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

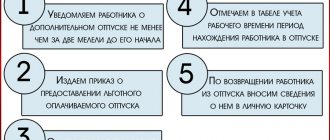

Статья 186. Гарантии и компенсации работникам в случае сдачи ими крови и ее компонентов

В день сдачи крови и ее компонентов, а также в день связанного с этим медицинского осмотра работник освобождается от работы.

В случае, если по соглашению с работодателем работник в день сдачи крови и ее компонентов вышел на работу (за исключением работ с вредными и (или) опасными условиями труда, когда выход работника на работу в этот день невозможен), ему предоставляется по его желанию другой день отдыха.

В случае сдачи крови и ее компонентов в период ежегодного оплачиваемого отпуска, в выходной или нерабочий праздничный день работнику по его желанию предоставляется другой день отдыха.

После каждого дня сдачи крови и ее компонентов работнику предоставляется дополнительный день отдыха. Указанный день отдыха по желанию работника может быть присоединен к ежегодному оплачиваемому отпуску или использован в другое время в течение года после дня сдачи крови и ее компонентов.

При сдаче крови и ее компонентов работодатель сохраняет за работником его средний заработок за дни сдачи и предоставленные в связи с этим дни отдыха.

назад к оглавлению