Заработная плата

МРОТ увеличили до 9489 рублей

Размер минимального размера оплаты труда (МРОТ) с 1 января 2018 года с 7800 рублей увеличен до 9489 рублей (Федеральный закон от 28 декабря 2021 года № 421-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в части повышения минимального размера оплаты труда до прожиточного минимума трудоспособного населения»). Эта сумма больше на 1 689 руб. (9489 руб. – 7800 руб.).

От нового МРОТ зависит расчет множества выплат, в том числе, пособия по временной нетрудоспособности, пособия по беременности и родам, пособие по уходу за ребенком до 1,5 лет, а также многочисленных социальных выплат, величина которых привязана к минимальному размеру оплаты труда. См. «Размер МРОТ с 1 января 2021 года». В этой статье мы также расскажем о новых размерах выплат, рассчитанных из нового МРОТ.

МРОТ устанавливается одновременно на всей территории РФ федеральным законом и обязателен для всех организаций и ИП, использующих наемную рабочую силу. Величина минимальной зарплаты регулируется ст. 1 Федерального закона от 19.06.2000 № 82-ФЗ «О минимальном размере оплаты труда».

МРОТ поэтапно приравняют к прожиточному минимуму

С 2021 года начнется поэтапное повышение МРОТ до прожиточного минимума.

Прожиточный минимум – минимальный уровень дохода, который считается необходимым для обеспечения определённого уровня жизни в России. Это стоимость условной потребительской корзины.

Величина прожиточного минимума как правило устанавливается по результатам прошедшего периода, поэтому используется формулировка «за квартал». За II квартал 2021 года величина прожиточного минимума в целом по России установлена в следующих размерах: на душу населения 10 329 рублей, для трудоспособного населения — 11 163 рубля, пенсионеров — 8506 рублей, детей — 10 160 рублей.

Планируется произвести повышение МРОТ в два этапа:

- с 1 января 2021 года;

- с 1 января 2021 года.

В результате, с 1 января 2021 года МРОТ приравнивают к прожиточному минимуму. Причем будут брать значение на второй квартал предыдущего года.

С 1 января 2021 года минимальный размер оплаты труда вырастет до 9489 рублей — это 85 процентов от прожиточного минимума трудоспособного населения за II квартал 2021 года. Ста процентов он достигнет с 1 января 2021 года. Ожидается, что в 2021 году МРОТ составит 11 598 рублей, в 2021 году — 11 946 рублей. Таким образом, МРОТ за 2018—2020 годы повысится на 53 процента.

С 1 января 2021 года нужно повысить заработную плату

ТК РФ устанавливает гарантированный зарплатный минимум, на который вправе претендовать работник. В соответствии со ст. 133 ТК РФ месячная заработная плата работника, полностью отработавшего за этот период положенную норму рабочего времени, не может быть ниже МРОТ

С 1 января 2021 года МРОТ будет повышен до 85% от прожиточного минимума и составит 9 489 рублей в месяц. Соответственно, с 1 января 2021 года работодатель, уплачивающий своим сотрудникам минимальную зарплату, обязан ее повысить до новых значений.

Иногда работодатель также не обязан придерживаться МРОТ. Это, например, работа в условиях неполного рабочего дня (ст. 93 ТК РФ) и работа по совместительству (ст. 284 ТК РФ). В отношении таких работников работодатель не обязан оформлять никаких дополнительных соглашений в связи с повышением МРОТ.

Во всех других случаях, которые прямо не указаны в ТК РФ, работодатели не могут платить своим работникам зарплату ниже МРОТ. В противном случае их могут привлечь к ответственности по ст. 5.27 КоАП РФ. Штраф за выплату зарплаты ниже МРОТ для юридических лиц составляет от 30 000 до 50 000 рублей. Повторное нарушение повысит штраф до 70 000 рублей.

Индексация заработной платы с 2021 года: обязательно или нет?

Многие кадровики слышали, что с 2021 года работодателей обяжут ежегодно индексировать заработную плату своих работников. Правда ли это?

В Госудуме, действительно, находится законопроект, предусматривающий индексацию заработка одни раз в год в связи с ростом потребительских цен на товары и услуги. Величина индексации должна быть не ниже уровня инфляции в конкретном регионе. Однако этот законопроект пока не одобрен.

Однако, несмотря на это, по Трудовому кодексу РФ обеспечение повышения уровня реального содержания заработной платы уже включает индексацию заработной платы в связи с ростом потребительских цен на товары и услуги. Государственные органы, органы местного самоуправления, государственные и муниципальные учреждения индексируют зарплату в порядке, который установлен трудовым законодательством. Правительство запланировало проиндексировать заработную плату работников федеральных государственных учреждений на 4 процента: в 2021 году — с 1 января, в 2021 и 2021 годах — с 1 октября. Средства в федеральном бюджете предусмотрены.

При этом коммерческие компании и ИП индексируют зарплату на основании коллективных договоров, соглашений, локальных нормативных актов. Если в таких документах ничего про обязательную индексацию с 2018 года не сказано, что индексировать заработок работодатель не обязан.

Имейте в виду, что Конституционный Суд РФ в Определении от 19.11.2015 № 2618-О отметил, что ТК РФ не позволяет работодателю, не относящемуся к бюджетной сфере, уклоняться от индексации зарплаты. Индексация направлена на обеспечение повышения уровня реального содержания зарплаты, ее покупательной способности. По своей правовой природе индексация представляет собой государственную гарантию по оплате труда работников и должна обеспечиваться всем лицам, работающим по трудовому договору. Таким образом, работодателю не стоит уклоняться от повышения заработной платы.

При этом законодательство не устанавливает точной величины индексации. Поэтому установление размера индексации производится по усмотрению самого работодателя с учетом мнения профсоюза. Применять официальный уровень инфляции работодатель не обязан.

Индексация бюджетникам с 1 января 2021 года

Распоряжением Правительства РФ от 06.12.2017 №2716-р предусмотрено повышение заработной платы бюджетникам. Согласно распоряжению, с 1 января 2021 года на 4% будет повышена оплата труда работников бюджетного сектора экономики, занятых в учреждениях федерального подчинения.

Это повышение распространяется на все федеральные учреждения – автономные, бюджетные и казенные. К таким учреждениям отнят, в том числе учреждения социальной сферы и науки, лесного хозяйства, гидрометеорологической службы, ветеринарии, службы занятости и другие.

Основа рабочих отношений

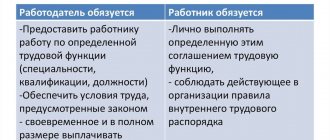

Трудовой договор входит в систему нормативно-правовой документации предприятия, которая упорядочивает профессиональные отношения субъектов – подчиненного и работодателя. Нормативная база федерального уровня (в первую очередь – ТК РФ) и внутренние документы самой организации по вопросам выполнения работником трудовой функции на основе контракта образуют единый комплекс правоустанавливающих документов. В этой системе трудовой договор занимает центральную позицию, так как он:

- регулирует взаимоотношения и обязательства сторон, их функционал, права, ответственность;

- закрепляет правовые и социально-экономические гарантии;

- включает обязательные условия трудового договора.

Обычно при приеме персонала на вакансии мероприятия по подготовке к заключению и оформление трудового договора проводит служба по кадрам.

Рассматриваемый договор согласно положениям ст. 67 Трудового кодекса РФ заключают в письменном виде, минимум в 2-х экземплярах и удостоверяют подписями сторон. Одну копию вручают работнику, а другой экземпляр помещают в личное дело сотрудника и в отдельной папке хранят у работодателя.

При нарушениях с оформлением трудового соглашения частями 3 и 4 ст. 5.27 КоАП РФ установлены меры административного воздействия. Вплоть до крупных штрафных санкций на предприятие – до 100 000 рублей. Поэтому наниматель, будь то юридическое или физическое лицо, обязан контролировать:

- правильность процедуры заключения основного трудового соглашения (и самое его наличие!);

- соответствие его содержания установленным законом требованиям (как обязательные условия трудового договора определяются в нем).

Так, документ должен включать установленные Трудовым кодексом обязательные сведения и все иные юридически значимые позиции, которые стороны согласовали в процессе подготовки к подписанию.

Специальная оценка условий труда

Работодатели должны завершить спецоценку условий труда до конца 2018 года. Согласно части 6 статьи 27 Федерального закона от 28.12.13 № 426-ФЗ «О специальной оценке условий труда», все работодатели должны в первоочередном порядке провести спецоценку на рабочих местах с опасными и вредными производственными факторами. На всех прочих рабочих местах, в том числе офисных, разрешено проводить спецоценку поэтапно. При этом последний этап необходимо завершить не позднее 31 декабря 2021 года. Таким образом, все компании и ИП, нанявшие сотрудников, обязаны в 2021 году провести спецоценку, и по ее итогам указать в трудовых договорах класс условий труда

Признается ли договор недействительным при отсутствии в нем обязательных условий

Отсутствующие обязательные пункты трудового договора 2021 г не делают, его недействительным. Недостающие сведения вносятся непосредственно в текст договора, а недостающие условия прописываются в приложениях к договору, которые станут его неотъемлемыми частями. Даже при отсутствии в договоре отдельных положений, стороны все равно должны исполнять свои обязанности в соответствии с положениями, прописанными в законодательстве.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Проверки

С 2021 года трудовые инспекторы начнут приходить на проверки с листами-опросниками

С 1 января 2021 года проверочные листы будут применяться при плановых проверках работодателей. В опросниках приводится закрытый перечень вопросов для компании. Заметим, что сначала новые правила коснутся только компаний, которым Роструд присвоил умеренный класс риска. А с 1 июля 2021 года этот порядок распространят на всех работодателей. Основание: Постановление Правительства РФ от 08.09.2017 № 1084.Ознакомиться с вопросами и понять, что именно интересует проверяющих, может каждый. А пройти виртуальную проверку и понять свои слабые места позволит «Электронный инспектор» на сайте онлайн-инспекция.рф (приказ Роструда от 10.11.2017 № 655).

Что нового

Постановлением Правительства РФ от 27 августа 2021 года № 858 введена типовая форма трудового договора для малого бизнеса (ст. 309.2 ТК РФ). Она действует с 1 января 2021 года одновременно с соответствующими изменениями в Трудовой кодекс.

Подробнее об этом см. «Типовой трудовой договор: кто, для чего и когда может его заключать».

Этот усредненный документ призван:

- оптимизировать кадровое делопроизводство владельцев небольшого бизнеса;

- ввести общие стандарты для документации по вопросам правового регулирования трудовой деятельности.

На нашем сайте этот .

С 2017-го года внутренние положения по тем или иным вопросам труда работодатель принимать не обязан. Их заменят указанные типовые трудовые соглашения, которые уже включают все обязательные условия трудового договора и ряд дополнительных условий, вопросы оплаты труда, социальной защиты и др.

Заметим, что нововведение затрагивает предприятия и коммерсантов:

- с количеством сотрудников – не более 15 человек;

- с годовым объемом финансовых поступлений – не выше 120 млн рублей.

Для персонала, взятого на работу после 1 января 2021 года, новый формат договора – обязателен. А для ранее принятых сотрудников придется выполнить корректировку договоров с ними посредством доп. соглашений.

Подробнее об этом см. «Локальные нормативные акты с 2021 года: изменения в ТК РФ».

Также отметим, что заключение трудовых договоров с государственными и муниципальными служащими регулируют специальные федеральные законы. Поэтому обязательные условия трудового договора в 2021 году для них могут иметь свои особенности.

Трудовой контракт должен соответствовать требованиям ст. 57 ТК РФ. Все его условия можно поделить на 3 категории:

- без которых обойтись нельзя;

- дополнительные условия;

- реквизиты и данные сторон (работодателя и сотрудника).

Трудовые договоры

С 2021 года в Трудовой кодекс РФ планируется внести еще одно изменение, требующее от работодателя обязательное включение в трудовой договор условия по переезду на сезонную работу, если таковое необходимо для выполнения трудовых обязанностей сотрудника. Минтруд подготовил соответствующие изменения в ТК РФ. Документ опубликован на regulation.gov.ru.

Изменения в статью 294 ТК РФ коснутся сотрудников, которые переезжают на сезонную работу в другую местность. Они предусматривают, что в трудовом договоре с сезонным работником, переезжающим на работу в другую местность, обязательно должны быть прописаны условия, связанные с таким переездом и возвращением к месту проживания при завершении срока договора и его досрочном расторжении. В случае включения указанных условий в трудовой договор работодатель обязан возместить расходы, связанные с переездом работника из другой местности к месту выполнения сезонных работ и возвращением к месту проживания. Конкретные размеры и порядок возмещения расходов может установить коллективным договором или локальным нормативным актом либо по соглашению сторон.

Иностранные работники: с 2021 года сократили квоты

Правительство РФ своим постановлением от 04 декабря 2021 года № 1467 утвердило на 2021 год квоты на иностранную рабочую силу в организациях, которые занимаются определенными видами деятельности.

В частности, с 30 до 28% от общей численности персонала сокращена квота для прочего сухопутного пассажирского транспорта (код 49.3), а также автогрузового транспорта (код 49.41).Остальные показатели остались на уровне 2021 года.

До 1 января работодатели, у которых число сотрудников-иностранцев превышает новые показатели, должны это исправить. Напомним, что для увольнения работников в такой ситуации есть специальное основание – пункт 9 статьи 327.6 Трудового кодекса РФ.

Для организаций нарушение допустимой доли иностранных работников может обернуться штрафом от 800 тыс. до 1 млн руб. либо приостановлением деятельности на срок от 14 до 90 суток. Должностным лицам грозит штраф от 45 тыс. до 50 тыс. руб.

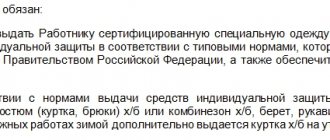

Разрешили не вносить в трудовые договоры нормы выдачи работникам мыла

С 12 июня 2021 года вступает в сиду Приказ Минтруда РФ от 23.11.2017 № 805н. Им внесены изменения в порядок обеспечения работников смывающими или обезвреживающими средствами.

Напомним, типовые нормы выдачи и стандарт по обеспечению работников смывающими и обезвреживающими средствами утвержден приказом Минздравсоцразвития от 17.12.2010 № 1122н. Новые поправки закрепляют, что нормы выдачи смывающих или обезвреживающих средств, соответствующие условиям труда на рабочем месте работника, указываются в трудовом договоре работника или в локальном нормативном акте работодателя. При этом они доводятся до сведения работника в письменной или электронной форме способом, позволяющим подтвердить ознакомление работника с указанными нормами.

Раньше предусматривалось, что нормы выдачи смывающих и обезвреживающих средств указываются только в трудовом договоре работника.

Как и кем подписывается Трудовой договор

Документ подготавливается в двух идентичных экземплярах для обеих сторон, это правило закреплено в ст. 67 ТК РФ.

Подписывать Трудовой договор положено работником, а также работодателем или уполномоченным лицом. Кто может подписать документ за работодателя, перечислено в ч. 6 ст. 20 ТК РФ.

Обратите внимание! Если в Уставе закреплено наличие печати, то договор должен быть скреплен печатью предприятия. Если в организации печати нет, то и на договоре никакую печать ставить не нужно.

Подпись работника на экземпляре работодателя подтверждает, что второй экземпляр Трудового договора он забрал себе.

Охрана труда

Утвердили правила при осуществлении охраны объектов и (или) имущества

Приказом Минтруда России от 28.07.2017 № 601н утвердил правила по охране труда при осуществлении охраны (защиты) объектов и имущества. Они применяются с 17 февраля 2021 года.

Правила определяют государственные нормативные требования к охране труда при охране объектов и имущества работниками юридических лиц с особыми уставными задачами, ведомственной охраны, а также частных охранных организаций.

Указанные требования обязательны для исполнения работодателями – юридическими лицами независимо от их организационно-правовых форм при осуществлении ими охраны объектов и имущества.

Работодатель обязан обеспечить:

- выполнение работ по охране объектов в соответствии с требованиями Правил, иных нормативных правовых актов, содержащих государственные нормативные требования охраны труда, и технической (эксплуатационной) документации организации-изготовителя;

- проведение обучения работников по охране труда и проверку знаний по охране труда;

- контроль за соблюдением работниками требований инструкции по охране труда.

Приказом Минтруда России утверждены:

- требования охраны труда при проведении осмотра транспортных средств;

- требования охраны труда при осмотре поездов, маневрирующих составов, локомотивов, сцепок вагонов и перевозимых на них грузов, а также при сопровождении транспортных средств с охраняемыми грузами;

- требования охраны труда при осуществлении охраны искусственных сооружений.

Трудовая функция работника

В этом пункте договора прописываются профессия работника и должность, которую он будет занимать. Название должности указывается именно так, как это записано в штатном расписании. Если на предприятии есть сотрудники, имеющие право на профессиональные компенсации, льготы или ограничения, то наименования их должностей, а также профессий или специальностей указываются в точном соответствии с квалификационными справочниками ЕКС и ЕКСД. Работодатель не может потребовать от своих подчиненных выполнения обязанностей, которые не указаны в договоре (ст. 60 ТК РФ).

Пособия

Начали действовать новые правила индексации детских пособий

В 2021 году и в последующие годы детские пособия нужно индексировать ежегодно с 1 февраля, коэффициент утверждается Правительством РФ. Аналогичный порядок был временно введен для 2016 и 2021 годов.

Индексация касается следующих выплачиваемых работодателем пособий:

- единовременное пособие женщинам, вставшим на учет в ранние сроки беременности;

- единовременное пособие при рождении ребенка;

- ежемесячное пособие по уходу за ребенком.

Постоянные правила индексации введены Федеральным законом от 19.12.2016 № 444-ФЗ.

С 1 февраля 2021 года детские пособия проиндексируют на 1,025

С 1 февраля 2021 года будут проиндексированы пособия на коэффициент 1,025 (Постановление Правительства Российской Федерации от 26.01.2018 № 74 “Об утверждении размера индексации выплат, пособий и компенсаций в 2021 году”).

Выплаты увеличивают на индекс роста цен за прошлый год (Федеральный закон от 19.12.16 № 444-ФЗ). Чтобы посчитать пособие, базовую сумму умножают на коэффициенты индексации за все годы. Пособия в 2021 году вырастут на 2,5 процента.

| Пособие | Размер, руб | |

| До 1 февраля | С 1 февраля | |

| Единовременное пособие при рождении ребенка | 16 350,33 | 16 759,09 р. |

| Минимальное ежемесячное пособие по уходу за первым ребенком | 3065,69 (с учетом МРОТ — 3120) | 3795,60 р. |

| Минимальное ежемесячное пособие по уходу за вторым и последующими детьми | 6131,37 | 6284,65 р. |

| Единовременное пособие за постановку на учет в ранние сроки беременности | 613,14 | 628,47 р. |

Установили размер пособия в связи с производственной травмой на 2018 год

Федеральным законом от 19.12.2016 № 417-ФЗ установили предельный размер ежемесячного пособия в связи с производственной травмой. В 2018 году размер составил 75 182 руб.

Ввели ежемесячную выплату на рождение первенца

Президент РФ В. Путин решил с 2021 года выплачивать ежемесячное пособие на первого ребенка до достижения им возраста 1,5 в размере 10 523 рубля. Подробнее см. «Ежемесячная выплата на рождение первенца».

Годовой отчет СЗВ-СТАЖ

Форма СЗВ-СТАЖ – это отчет о пенсионном стаже сотрудников, который обычно по итогам года сдают в ПФР. Форму СЗВ-СТАЖ сдают организации и предприниматели, которые выплачивают физлицам вознаграждения:

· по трудовым договорам;

· гражданско-правовым договорам на выполнение работ или оказание услуг;

· договорам авторского заказа и лицензионным договорам.

Об этом сказано в пункте 1.5 Порядка, утвержденного постановлением Правления Пенсионного фонда РФ от 11 января 2021 № 3п. Форму СЗВ-СТАЖ сдают по итогам года. Срок сдачи – не позднее 1 марта следующего года. Первый раз эту форму нужно сдать за 2017 год, не позже 1 марта 2021 года (п. 2 ст. 11 Закона от 1 апреля 1996 № 27-ФЗ). Организации сдают СЗВ-СТАЖ в территориальные отделения Пенсионного фонда РФ по своему месту регистрации. Предприниматели – по месту жительства (п. 1 ст. 11 Закона от 1 апреля 1996 № 27-ФЗ).

Уведомление об изменении существенных условий трудового договора

При необходимости изменить некоторые положения трудового документа важным является уведомить об этом работника. Наниматель не вправе делать это самостоятельно. Чтобы составить уведомление по всем правилам требуется знать его особенности. Структура извещения должна включать в себя:

- Название предприятия, личные данные и должность сотрудника;

- Номер рабочего соглашения, дата написания оповещения;

- Причины и суть изменений и число, когда они станут действительными;

- Обязательным является предложение подчиненному других вариантов в случае его несогласия.

Важно обратить внимание на срок извещения и необходимость письменного подтверждения подчиненного.

СТАТЬИ 56-84 ТК РФ

Страховые взносы

Повышены лимиты доходов для начисления страховых взносов

В 2021 году база для начисления страховых взносов в ФСС (на случай временной нетрудоспособности и в связи с материнством) составит 815 000 рублей, а база для начисления взносов в ПФР по «обычному» тарифу — 1 021 000 рублей. Это предусмотрено Постановлением Правительства РФ от 15.11.2017 № 1378.

Напомним, что с доходов, превышающих предельную величину базы, взносы в ФСС не начисляются, а взносы в ПФР уплачиваются по тарифу 10%, а не 22%. Что касается «медицинских» в ФФОМС взносов, то для них предельная величина базы не устанавливается, следовательно, эти взносы платятся со всех облагаемых выплат. Те, кто вправе применять пониженные тарифы, начисляют пенсионные взносы до тех пор, пока в 2018 году сумма выплат сотруднику не превысит предельную величину базы – 1 021 000 рублей.

До 2021 года сохранили тарифы страховых взносов

Тарифы пенсионных, медицинских и страховых взносов по временной нетрудоспособности и в связи с материнством в 2021 году не изменятся (Федеральный закон от 27.11.2017 № 361-ФЗ). Так, если у организации нет права на применение пониженных тарифов, то в 2017 года она должна начислять взносы по основным тарифам. Они указаны в таблице:

| Вид взносов | База в 2021 году | Ставка в пределах базы | Ставка сверх базы |

| Пенсионные | 1 021 000 руб. | 22% | 10% |

| На социальное страхование на случай временной нетрудоспособности и материнства | 815 000 руб. | 2,9 % (1,8 %) | |

| Медицинские | Не устанавливается | 5,1 % | |

Общая ставка взносов составляет в 2021 году по-прежнему 30% (ст. 425, 426 НК РФ):

- 22 % – на пенсионное страхование;

- 5,1 % – на медицинское страхование;

- 2,9 % – на социальное страхование. При этом сумма взносов к уплате зависит от того, превысил доход установленный лимит или нет.

Ставка 30% будет действовать по 2021 год включительно (ст. 425, 426 НК РФ). Продление тарифа предусмотрено Федеральным законом от 27.11.2017 № 361-ФЗ.

Изменения для микропредприятий в 2018 году

Некоторые изменения коснулись и трудовых договоров тех ИП, которые по данным ФНС оказались в госреестре СМП в статусе микропредприятия. Следует помнить, что ФНС вносит сведения в реестр самостоятельно, не извещая ИП, поэтому рекомендуется проводить периодическую проверку статуса своего предприятия в реестре.

Закон предусматривает для микропредприятий минимальное ведение кадровой документации. При этом главным документом, регламентирующим правоотношения работодателя и работника, стал трудовой договор, который предусматривает все аспекты трудовой деятельности работника – размер заработной платы, объемы компенсаций и премий, гарантии и страховые случаи.

В 2021 году, в силу повальных отказов от ведения внутренней деловой документации в ИП и микропредприятиях, стало обязательным составление типового договора, разработанного еще в 2021 году. Он отличается наиболее полным соответствием трудовому законодательству РФ и, по сути, заменяет собой множество актов кадровой документации, от которых микропредприятия, в силу типового договора, смогут отказаться. Шаблон типового договора можно найти в Интернете в свободном доступе. В частности, станут ненужными дополнительные распоряжения об оплате труда, правилам внутреннего распорядка, об охране труда, о сменной работе и т.д. Также типовой договор заменит собой множество должностных инструкций, которые отягощали документацию малого бизнеса.

Важно! Внедрение на микропредприятии типового договора и отказ от ведения кадровой документации оформляется распоряжением руководителя.

Налог на доходы физических лиц

Изменили налогообложение НДФЛ материальной выгоды от экономии на процентах по займам

С 1 января 2021 года установлены ситуации, когда НДФЛ будет облагаться материальная выгода, полученная физлицом от экономии на процентах за пользование заемными (кредитными) средствами:

Материальная выгода от экономии на процентах по кредитам (займам), по общему правилу, будет облагаться НДФЛ при соблюдении в отношении такой экономии хотя бы одного из двух условий:

| № | Условие |

| 1 | Заем (кредит) получен от организации или ИП, которые признаны взаимозависимым лицом налогоплательщика либо с которыми он состоит в трудовых отношениях. |

| 2 | Экономия фактически является материальной помощью либо формой встречного исполнения организацией или ИП обязательства перед налогоплательщиком, в т. ч. оплатой (вознаграждением) за поставленные им товары (выполненные работы, оказанные услуги). |

По новым правилам, с 2021 года, выгода от экономии будет облагаться НДФЛ, если заемщик получил деньги под процент меньше, чем под 2/3 ставки ЦБ РФ. Основание: Федеральный закон от 27.11.2017 № 333-ФЗ. До 2021 года НДФЛ нужно было рассчитать, если компания давала кредит (заем) под низкий процент любому «физику», а не только взаимозависимому (п. 1 ст. 212 НК РФ).

С 1 января 2021 года рекомендуем еще до выдачи займа выяснять, является ли заемщик зависимым. Для примера: зависимым является фирма и учредитель, который владеет долей более 25% в уставном капитале (п. 5 ст. 105.1 НК РФ).

Уточнили дату получения дохода при прощении долга

Если организация прощает физическому лицу долг, то у него возникает доход (экономическая выгода) в виде суммы прощенной задолженности (п. 1 ст. 41 НК РФ). Такой доход признается объектом обложения и учитывается при определении налоговой базы по НДФЛ (п. 1 ст. 209, п. 1 ст. 210 НК РФ). Дата получения дохода при прощении долга является – это дата списания долга с баланса организации (подп.5 п.1 ст.223 НК РФ). С 1 января 2021 года данная норма уточняется: определять доход на эту дату надо, только если компания взаимозависима по отношению к гражданину. Основание: Федеральный закон от 27.11.2017 № 335-ФЗ. Получается, что если факта взаимозависимости нет, то и дохода в целях уплаты НДФЛ не возникнет.

Организация в качестве налогового агента обязана исчислить, удержать у физического лица и уплатить в бюджет НДФЛ с суммы полученного дохода (п. п. 1, 2 ст. 226 НК РФ).

Компенсацию обманутым дольщикам освободили от НДФЛ

С 1 января 2021 года статья 217 НК РФ дополнена положениями, освобождающими от НДФЛ суммы возмещения участникам долевого строительства из Фонда защиты прав граждан – участников долевого строительства, сформированного в соответствии с Федеральным законом от 29.07.2017 № 218-ФЗ. Такие компенсации в обиходе еще называют выплаты в пользу «обманутых дольщиков». Они полагаются при банкротстве застройщиков. Основание: Федеральный закон от 27.11.2017 № 342-ФЗ.

Установили коэффициент-дефлятор для расчета величины патента для иностранцев – 1,686

Коэффициент-дефлятор по НДФЛ увеличивает фиксированный аванс по НДФЛ, который платит иностранец, чтобы получить и продлить патент на работу. Базовый фиксированный платеж – это 1200 рублей. Его умножают на коэффициент-дефлятор, а также на региональный коэффициент (п. 3 ст. 227.1 НК РФ).

С учетом нового коэффициента-дефлятора фиксированный аванс в 2018 году составит 2032,2 рубля (1200 руб. × 1,686). Однако окончательная сумма зависит от коэффициента конкретного субъекта РФ.

В 2021 году минимальный платеж в месяц составлял 1816,8 руб. (1200 руб. × 1,514).

В 2021 году компания-работодатель вправе уменьшать НДФЛ с доходов иностранца на фиксированные платежи, если работник напишет заявление, а ИФНС выдаст организации специальное уведомление (п. 6 ст. 227.1 НК РФ).

Стало ясно, кому сдавать 2-НДФЛ и 6-НДФЛ при реорганизации

В Налоговом кодексе РФ закрепили положения о том, кто должен сдавать справки 2-НФДЛ и расчеты 6-НДФЛ при реорганизации фирмы. С 2018 года, независимо от формы реорганизации, правопреемник будет обязан подать 2-НДФЛ и 6-НДФЛ за реорганизованное юридическое лицо, если оно само не сделает этого. Если же правопреемников несколько, то обязанность каждого из них нужно будет определять исходя из передаточного акта или разделительного баланса (новый пункт 5 статьи 230 НК РФ). Основание: Федеральный закон от 27.11.2017 № 335-ФЗ.

Раньше эксперты расходились во мнении: одни полагали, что эта обязанность лежит на реорганизуемой компании, другие – что на правопреемнике.

Вводится новая справка 2-НДФЛ

ФНС РФ разработала новый бланк справки о доходах физического лица (справка 2-НДФЛ).

Действующая форма справки 2-НДФЛ утверждена Приказом ФНС от 30.10.2015 № ММВ-7-11/485. В эту форму вносятся изменения. Они необходимы, чтобы при реорганизации обеспечить возможность представления правопреемниками налогового агента сведений о доходах физических лиц. В этих целях в разделе 1 «Данные о налоговом агенте» справки предусмотрели новое поле «Форма реорганизации (ликвидации)», где будет указываться соответствующий код (от 0 до 6), а также поле «ИНН/КПП реорганизованной организации».

Изменения в порядок заполнения справки 2-НДФЛ предусматривают, что правопреемник налогового агента укажет в справке код по ОКТМО по месту нахождения реорганизованной организации или обособленного подразделения реорганизованной организации.

В случае представления 2-НДФЛ правопреемником реорганизованной организации в поле «Налоговый агент» потребуется указать наименование реорганизованной организации либо обособленного подразделения реорганизованной организации.

Из раздела 2 «Данные о физическом лице – получателе дохода» исключены поля, связанные с адресом места жительства. Также в разделе 4 справки 2-НДФЛ из состава налоговых вычетов исключаются инвестиционные.

Новую форму 2-НДФЛ потребуется сдавать в ИФНС начиная с отчетности за 2021 год.

Стало больше кодов доходов и вычетов для справок 2-НДФЛ

С 2021 года появились новые коды доходов и вычетов, которые нужно фиксировать в справках 2-НДФЛ (Приказ ФНС от 24.10.2017 № ММВ-7-11/820), а именно:

| Код дохода | Расшифровка |

| 2013 | Сумма компенсации за неиспользованный отпуск |

| 2014 | Сумма выплаты в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, которая превышает в целом трехкратный размер среднего месячного заработка или шестикратный размер среднего месячного заработка для уволенных работников из организаций в районах Крайнего Севера и приравненных к ним местностях |

| 2301 | Суммы штрафов и неустойки, которые выплачивает организация на основании решения суда за несоблюдение требований потребителей в соответствии с Законом от 7 февраля 1992 № 2300- |

| 2611 | Сумма списанного безнадежного долга с баланса организации |

| 3021 | Сумма дохода в виде процента (купона) по обращающимся облигациям российских организаций, номинированным в рублях |

Также с 2021 года появится новый код вычета «619». Он будет соответствовать сумме положительного финансового результата, который был получен по операциям на индивидуальном инвестиционном счете (ИИС).

У компенсаций, выходных пособий, штрафов и неустоек раньше не было отдельных кодов дохода. Их показывали в справках 2-НДФЛ с кодом 4800 «Иные доходы» (письма ФНС России от 19.09.2016 № БС-4-11/17537).

Вводят новую форму 6-НДФЛ

ФНС РФ подготовила проект с поправками в форму расчета 6-НДФЛ, утвержденную приказом ФНС России от 14.10.2015 № ММВ-7-11/450. Текст проекта приказа опубликован на Едином портале для размещения проектов НПА.

Поправки изменяют титульный лист формы расчета, а также меняют штрих-код «15201027» штрих-кодом «15202024». Вот что еще меняют:

- крупнейшие налогоплательщики ИНН и КПП по месту нахождения организации станут указывать как в свидетельстве о постановке на учет в ИФНС по месту нахождения (5 и 6 разряд КПП – «01»);

- организация-правопреемник будет представляет в ИФНС по месту своего нахождения 6-НДФЛ за последний период представления и уточненные 6-НДФЛ за реорганизованную организацию (в форме присоединения, слияния, разделения, преобразования) с указанием в титульном листе в графе ту «по месту нахождения (учета) (код)» кода «215». При этом в верхней части титульного листа нужно будет фиксировать ИНН и КПП организации-правопреемника;

- в поле «налоговый агент» потребуется показывать наименование реорганизованной организации или обособленного подразделения реорганизованной компании.

Оформление трудовых отношений в 2018 году

С 1 января 2021 года работодатель, являющийся субъектом малого предпринимательства, который относится к микропредприятиям, вправе заключить с работником типовой трудовой договор, утверждённый Правительством РФ в августе 2021 года. Однако зацикливаться именно на нём необязательно. По своему усмотрению работодатель может использовать собственный вариант документа или подойти к типовой форме творчески, взяв из неё только те положения, которые актуальны для него, или изложив отдельные пункты в собственной редакции. При этом важное условие относится к перечислению сторон договора с ИП. Так, в трудовом договоре между ИП-работодателем и ИП-работником должно иметься обязательное указание, что договор заключается между двумя физическими лицами со статусом индивидуального предпринимателя.

Важным условием считается законодательный запрет на договорные пункты, способные ухудшить положение сторон по сравнению с нормами законодательства в трудовой сфере. Это касается, в частности, таких моментов, как отпуск и его продолжительность, оплата больничных, периодичность выплаты зарплаты (по закону и типовому договору строго два раза в месяц) и т. п.

Форма, в которой заключается трудовой договор, допускается только письменная. Ни о каких устных соглашениях не может быть и речи — это грубое нарушение закона.

При устройстве на работу и заключении трудового договора нужно предоставить работодателю такой пакет документов:

- паспорт или иной документ, удостоверяющий личность;

- свидетельство о присвоении ИНН;

- трудовую книжку, кроме устройства на работу по совместительству;

- СНИЛС;

- военный билет или иной воинско-учётный документ для военнообязанных;

- документ, подтверждающий необходимую квалификацию, если применимо;

- справку о несудимости или прекращении уголовного преследования по реабилитирующим основаниям при трудоустройстве на должности, для которых предусмотрено действующим законодательством требование отсутствия судимости у претендентов;

- справку из наркодиспансера при трудоустройстве на должности, для которых законом предусмотрены соответствующие ограничения.

Если кандидат устраивается на работу впервые и ИНН пока не обзавёлся, помочь ему его получить должен работодатель. Также обстоит дело со СНИЛСом и трудовой книжкой при первичном трудоустройстве.

Предъявление паспорта работником при заключении трудового договора обязательно

Новый работник может приступить к исполнению своих служебных обязанностей и до подписания договора. Нарушения в этом, если работодатель уложится в трёхдневный срок, в течение которого должен составить с ним трудовой договор, нет. Но датой начало трудовых отношений в таком случае будет считаться дата не подписания документа, а фактического допуска к работе. Впрочем, на практике договоры в подобных ситуациях часто заключаются задним числом. Однако приказ о приёме на работу опытные специалисты по кадровым вопросам рекомендуют издавать со дня фактического выхода сотрудника.

Если условия найма предусматривают испытательный срок, это должно быть оговорено с кандидатом до того, как он приступил к работе, и отражено в трудовом договоре и приказе о приёме на работу. Когда приказ издаётся до подписания договора, положение об испытательном срок в нём становится обязательным. Иначе не получится включить его в трудовой договор.

Справиться с задачей по составлению трудового договора помогут его образцы:

- типовой трудовой договор (пример заполнения);

- трудовой договор с несовершеннолетним работником;

- бессрочный договор на 0,5 ставки;

- бессрочный трудовой договор с испытательным сроком.