Учет командировок: основные процедуры

Участие сотрудника в командировке — процесс, который состоит из следующих основных процедур:

1. Выдача сотруднику авансов и суточных.

Точный срок выдачи авансовых средств, как и порядок их расчета, законодательно не установлен. Но они в любом случае выдаются перед командировкой. Если аванс не выдан, сотрудник вправе отказаться от поездки, и это не будет нарушением трудовых обязанностей.

2. Проверка авансового отчета и установление конкретных статей командировочных расходов.

Данная процедура осуществляется после командировки по факту представления авансового отчета работником. В зависимости от результатов проверки осуществляется классификация денежных сумм по тем или иным категориям (далее мы изучим, как именно).

3. Возмещение перерасхода, осуществленного за счет личных средств сотрудника, или, наоборот, удержание с него недостачи (при наличии перерасхода либо недостачи).

Неподтвержденные расходы, а также расходы, превышающие лимит суточных, подлежат возврату предприятию. В свою очередь, если работник совершает какие-либо траты в командировке за свой счет, фирма должна возместить их.

Как оформить и представить авансовый отчет по командировке, подробно рассказывают эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

4. Выплата зарплаты сотруднику, находящемуся в командировке.

Во время командировки сотрудник продолжает числиться в штате фирмы и получает зарплату. Но начисляется она по особой схеме (ее особенности рассмотрим далее).

Теперь изучим подробнее специфику указанных учетных операций, а также то, какие бухгалтерские проводки применяются в целях отражения данных операций в регистрах учета.

Бухгалтерский учет при командировках: выдача авансов и суточных

Сотрудник перед выездом в командировку получает:

1. Аванс.

Данную сумму командируемый использует для покрытия плановых, наиболее вероятных (и чаще всего хорошо просчитываемых) расходов, например: на проезд, проживание. Расчет авансовых сумм к выдаче осуществляется на основании приказа руководителя о направлении в командировку.

2. Суточные.

Сотрудник получает суточные в целях покрытия повседневных, не всегда плановых и рассчитываемых расходов. Так или иначе, суточные работник в любом случае тратит по своему усмотрению, и отчитываться по ним он не обязан.

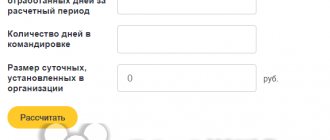

Минимальный и максимальный размеры суточных (лимит расходов, которые командируемый совершает за счет предприятия) устанавливаются работодателем в локальных нормативах. Суточные в размере 700 рублей в день при командировках по России и 2500 рублей в день при поездках за рубеж не облагаются НДФЛ и соцвзносами.

Несмотря на то что аванс и суточные — разные по существу выплаты с точки зрения налогового учета, в бухгалтерских регистрах их выдача прописывается с применением одной и той же проводки:

- Дт 71 Кт 50 — если аванс и суточные выдаются из кассы;

- Дт 71 Кт 51 — если выплаты перечисляются сотруднику на карту.

Сотрудник, таким образом, получает на руки или на свой банковский счет сумму, по которой он обязан отчитаться с приложением документов. Бухгалтерия, изучив отчет и документы, примет решение по возмещению работнику тех или иных сумм или, наоборот, истребованию недостачи с него.

Решение задачи по расчету командировочных расходов и взаиморасчетов с подотчетными лицами

Оплата суточных

За каждый день нахождения в командировке (в том числе и за время нахождения в пути) сотруднику выплачиваются суточные. Днем начала командировки считаются полные календарные сутки (до 24 часов включительно), в течение которых отправляется поезд, самолет, автобус или другой транспорт из места постоянной работы командированного, а днем приезда — календарные сутки (также от 0 до 24 часов включительно), в течение которых транспортное средство прибывает назад. Если командировка длится один день, суточные не выплачиваются. Такой же порядок применяется, если командированный имеет возможность ежедневно возвращаться к месту своего постоянного жительства.

Выплата суточных освобождена и от обложения налогом на доходы физических лиц — НДФЛ в пределах нормативов: 700 рублей за каждый день нахождения в командировке внутри страны и 2500 рублей — за пределами страны. Если организация установила размер суточных свыше этих сумм, то с превышения сотруднику необходимо уплачивать НДФЛ.

Таким образом, суточные по командировке составят 5 х 700 = 3 500 руб.

Расходы на проживание в командировке

Расходы по найму жилого помещения оплачиваются сотруднику в полном размере при наличии подтверждающих документов. Суммы расходов на проживание не относятся к доходам сотрудника, поэтому налог на доходы НДФЛ с них не начисляется. С этих выплат не начисляются страховые взносы (в Пенсионный фонд, ФСС, ФОМС).

Если по каким-то причинам сотрудник не смог документально подтвердить свои расходы на проживание, тогда они возмещаются ему по нормативам. В этом случае нормативные значения также не облагаются налогом.

Расходы на проживании в гостинице по условию задачи составят 5 х 3 540 = 17 700 руб. В том числе НДС 2 700 руб.

Транспортные расходы

Расходы на проезд к месту командировки и обратно возмещаются сотруднику работнику в размере стоимости проезда воздушным, железнодорожным, водным, автомобильным транспортом общего назначения (кроме такси), включая страховые платежи, по государственному обязательному страхованию пассажиров, услуги предварительного бронирования, оплату постельных принадлежностей.

В случае утери проездных документов расходы возмещаются работнику по минимальной стоимости.

Транспортные расходы по условию задачи составляют 5 900 руб., в том числе НДС 900 руб.

Авансовый отчёт

При помощи авансового отчета подотчетные лица подтверждают для бухгалтерии израсходованные суммы, выданные им ранее авансом.

Бланк авансового отчета представляет собой двухстороннюю унифицированную форму № АО-1 и подлежит заполнению в одном экземпляре, как подотчетным лицом, так и работником бухгалтерии. Заполненный сотрудником авансовый отчет вместе с подтверждающими документами (билетами, чеками, документами из гостиницы и т.д.) сдается в бухгалтерию. Бухгалтер, после проверки правильности оформления документов заполняет на оборотной стороне суммы расходов, принятых к учету с указанием бухгалтерских счетов, которые дебетуются на суммы расходов.

После утверждения документа бухгалтерия формирует проводки по списанию подотчетных средств и проводит окончательный расчет с подотчетным лицом. Если аванс, полученный сотрудником, использован не полностью, то остаток сдается им в кассу предприятия. И, наоборот, перерасходованная сумма должна быть выплачена сотруднику бухгалтерией.

Итоговый расчет по расходам на командировку приведен в таблице ниже.

| Вид расхода | Расходы, руб. в сутки | Cутки | Расходы, руб. |

| Суточные | 700 | 5 | 3 500 |

| Проживание в гостинице | 3 540 | 5 | 17 700 в т.ч. НДС 2 700 |

| Проезд | 5 900 в т. ч. НДС 900 | ||

| ИТОГО | 27 100 |

Проводки по командировочным расходам: возврат неизрасходованных сумм и возмещение перерасхода

В течение 3 рабочих дней после завершения командировки работник направляет работодателю авансовый отчет и дополняющие его документы, по которым будут сверяться расходы, выданные сотруднику в рамках аванса (п. 26 Положения о командировках, утвержденного постановлением Правительства России от 13.10.2008 № 749).

По итогам изучения отчета и документов, которые сданы с ним, бухгалтерия определит 3 типа денежных сумм:

1. Израсходованные работником и подтвержденные авансовым отчетом и дополняющими его документами.

2. Суммы, соответствующие лимитам по суточным.

3. Сумма, изначально выданная работнику перед командировкой.

Далее из показателя по пункту 3 вычитается сумма показателей по пунктам 1 и 2.

Если результат будет положительным, то соответствующую ему сумму работник должен будет вернуть в кассу предприятия.

В бухгалтерских регистрах фиксируется следующая проводка:

- Дт 50 Кт 71 — при возврате денежных средств в кассу; или

- Дт 51 Кт 71 — при возврате денежных средств на расчетный счет предприятия.

Если результат отрицательный, предприятие должно возместить эту сумму, поскольку будет считаться, что работник потратил свои денежные средства.

В данном случае транзакция будет отнесена к командировочным расходам — проводки по ней такие же, как и в случае с выплатой авансов и суточных: Дт 71 Кт 50.

Бухгалтерский учет расчетов с подотчетными лицами по суммам, выданным на командировочные расходы

Командировочные расходы могут быть отнесены на любой из счетов учета производственных затрат (20, 23, 25, 26, 28, 29, 44, 91), а также на счета учета, на которых формируется фактическая себестоимость или первоначальная стоимость приобретенного имущества. Если командированным работником (подотчетным лицом) авансовый отчет представлен на сумму, меньшую, чем был выдан аванс, остаток подотчетной суммы должен быть внесен в кассу организации или удержан с сумм начисленной оплаты труда работника. В этом случае организациям следует руководствоваться ст. 137 ТК РФ, которой предусмотрены случаи удержания из заработной платы работника для погашения его задолженности работодателю .

Читать дальше: Кому подчиняется мвд правительству или президенту

В частности, удержания из заработной платы работника для погашения его задолженности работодателю могут производиться для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой.

При этом, как следует из письма Роструда от 09.08.2007 № 3044-6-0, работодатель вправе принять решение об удержании из заработной платы работника не позднее одного месяца со дня окончания срока, установленного для возвращения аванса, и при условии, что работник не оспаривает оснований и размеров удержания .

Решения принимаются и оформляются работодателем, как правило, в форме приказа или распоряжения, хотя унифицированной формы такого приказа нормативными правовыми актами не предусмотрено.

Что касается согласия работника на удержание сумм из заработной платы, то оно должно быть получено в письменном виде.

Таким образом, полная схема бухгалтерских проводок по учету операций с денежными средствами, выданными под отчет командированным работникам, выглядит следующим образом:

Дт 71 «Расчеты с подотчетными лицами»

Кт 50 «Касса» – на сумму наличных денежных средств, переданных под отчет командированному работнику;

Дт71«Расчеты с подотчетными лицами»

Кт51 «Расчетные счета»– на сумму денежных средств, выданных командированному работнику непосредственно с расчетного счета или перечисленных для получения подотчетным лицом в месте командировки. В первом случае имеется в виду ситуация (не запрещенная гражданским и банковским законодательством), при которой чек на получение наличных денег выписывается не на кассира организации, а на командированного работника. Подобная ситуация может иметь место, например, в случае, если командировка неплановая, а необходимая сумма наличных денежных средств в кассе отсутствует. Вторая ситуация может возникнуть при продлении командировки либо при необходимости осуществления дополнительных расходов;

Дт 71 «Расчеты с подотчетными лицами»

Кт 55 «Специальные счета в банках» – отражена передача подотчетному лицу аккредитива или чека из чековой книжки для осуществления расчетов с контрагентами. При командировках подобная ситуация, по нашему мнению, возможна только в отношении аккредитивов, так как расчеты чеками из чековых книжек чаще всего ограничиваются границами того населенного пункта, в котором расположено отделение банка, открывшего специальный счет. Кроме того, средства, аккумулированные на специальных счетах в банках (например, для финансирования капитального строительства или финансирования целевых мероприятий), могут использоваться так же, как и средства, находящиеся на расчетном счете. Иными словами, данная проводка может оформляться при получении командированным работником наличных денежных средств со специального счета или при перечислении подотчетных сумм с соответствующих счетов;

Дт 07 «Оборудование к установке»

Кт71 «Расчеты с подотчетными лицами» – на сумму стоимости приобретенного оборудования, а также на сумму командировочных расходов, подлежащих включению в фактическую себестоимость приобретенного оборудования к установке. Разумеется, такая проводка может быть оформлена в организациях, являющихся заказчиками строительства по договору строительного подряда, а также организациями, осуществляющими строительство хозяйственным способом;

Дт 10 «Материалы»

Кт 71«Расчеты с подотчетными лицами» – на сумму командировочных расходов, подлежащих включению в фактическую себестоимость приобретенных материалов, включая стоимость приобретенных материалов;

Дт 11 «Животные на выращивании и откормке»

Кт71 «Расчеты с подотчетными лицами» – на сумму стоимости животных, приобретенных для выращивания или откорма, а также на сумму командировочных расходов, связанных с приобретением животных;

Дт 15 «Заготовление и приобретение ценностей»

Кт 71«Расчеты с подотчетными лицами» – на сумму командировочных расходов, подлежащих включению в фактическую себестоимость приобретенного оборудования, материалов, товаров, покупных изделий, животных для выращивания и откорма в случае, если учетной политикой организации закреплена схема бухгалтерского учета, в соответствии с которой фактическая себестоимость материально-производственных запасов формируется на счете 15;

Дт 20 «Основное производство»

Кт 71 «Расчеты с подотчетными лицами»– на сумму стоимости работ и услуг сторонних организаций, оплаченных командированным работником, а также на сумму командировочных расходов, подлежащих включению в фактическую себестоимость продукции (работ, услуг) основного производства. Стоимость работ и услуг сторонних организаций может быть оплачена работником любого подразделения. Что же касается непосредственно сумм командировочных расходов, то, по нашему мнению, наиболее правомерным является такое списание затрат в случае, если для выполнения служебного задания командируется рабочий основного производства;

Дт 23 «Вспомогательное производство»

Кт 71«Расчеты с подотчетными лицами»– на сумму произведенных расходов. Подобное списание сумм произведенных расходов может иметь место в тех же случаях, что и списание расходов в корреспонденции со счетом 20, с той только разницей, что расходы относятся к продукции, работам или услугам вспомогательных производств;

Дт 25 «Общепроизводственные расходы»

Кт 71«Расчеты с подотчетными лицами» – на сумму командировочных расходов, подлежащих отнесению на увеличение общепроизводственных расходов. Это могут быть расходы в виде оплаты работ и услуг сторонних организаций по содержанию объектов основных средств цехового назначения, а также командировочные расходы цехового персонала (например, мастера или начальника цеха);

Дт 26 «Общехозяйственные расходы»

Кт 71«Расчеты с подотчетными лицами» – на сумму оплаты работ и услуг сторонних организаций, включаемых в общехозяйственные расходы (например, коммунальных платежей, юридических, консультационных услуг и т.д.);

Дт 28 «Брак в производстве»

Кт71«Расчеты с подотчетными лицами» – на сумму командировочных расходов. Формирование себестоимости производственного брака осуществляется на тех же принципах, что и формирование себестоимости продукции (работ, услуг) основного или вспомогательных производств. Следовательно, и отнесение на увеличение стоимости производственного брака расходов на командировки является правомерным. Подобным же порядком могут быть списаны командировочные расходы, связанные с осуществлением гарантийного ремонта или гарантийного обслуживания;

Дт 29 «Обслуживающие производства и хозяйства»

Кт 71«Расчеты с подотчетными лицами» – на сумму стоимости работ и услуг сторонних организаций, оплаченных командированным работником. Стоимость работ и услуг сторонних организаций может быть оплачена работником любого подразделения, включая работников аппарата управления.

Проверка авансового отчета: проводки по расходам

Процедура, рассмотренная выше (когда бухгалтер определяет, должен ли сотрудник что-то вернуть предприятию или, наоборот, обязана ли фирма ему выплатить компенсацию), тесно связана с определением сумм, соответствующих конкретным разновидностям расходов командированного. В этих целях используются тот же авансовый отчет и дополняющие его документы.

Основные виды командировочных расходов:

1. Суточные.

Для их списания в командировочные расходы применяется следующая проводка:

- Дт 26 Кт 71.

При этом в зависимости от целей поездки операция может проводиться по дебету таких счетов, как:

- 20 (23, 25, 28) — если сотрудник направлен в командировку по производственной необходимости;

- 08 — если поездка связана с приобретением основных средств;

- 44 — если командировка осуществлялась в связке с покупкой/продажей товаров.

При этом если лимит суточных, утвержденный работодателем, превышает нормы, установленные в Налоговом кодексе, то сверхлимитные суммы облагаются НДФЛ и взносами. Факт их начисления отражается проводками:

- Дт 70 Кт 68;

- Дт (08, 20, 23 и т. д.) Кт 69.

2. Проезд, проживание и т. д.

По соответствующим командировочным расходам проводки применяются по тому же принципу, что и в случае с затратами на оплату суточных:

- Дт 26 Кт 71 (в общем случае) либо корреспонденций по дебету счетов 08, 20, 23 и т. д.

Если расходы подтверждены первичными документами и счетом-фактурой, то входящий НДС принимается к вычету, что фиксируется проводками:

- Дт 19 Кт 71 — зафиксирован входящий НДС;

- Дт 68 Кт 19 — входящий НДС принят к вычету.

Узнайте, что входит в состав командировочных расходов, с помощью разъяснений от экспертов КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Изучим порядок бухучета зарплаты командированного сотрудника.

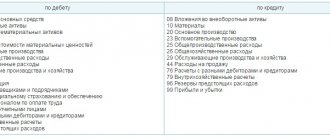

Командировочные расходы — проводки

Для учета командировочных затрат используется счет 71. По Дебету сч.71 учитываются все выданные работнику в подотчет деньги, а по Кредиту – все осуществленные им расходы.

Сотрудник не должен тратить собственные деньги на организацию поездки. Поэтому ему заранее выдается предварительно просчитанная сумма в виде аванса из кассы наличными или перечисляются деньги на счет его личной пластиковой карты:

выдано из кассы на командировочные расходы — проводка Д71-К50;

безналичным путем выдано на командировочные расходы — проводка Д71-К51.

Если после возвращения из поездки и предъявления авансового отчета у командируемого остается на руках излишек денег – неиспользованный остаток вносится в кассу:

получены в кассу неизрасходованные деньги на командировочные расходы — проводка Д50-К71.

Иногда случается и наоборот: сотрудник тратит в командировке больше запланированной и полученной им на руки суммы. В этом случае перерасход выдается наличными или безналичным перечислением:

выданы деньги на командировочные расходы — проводка Д71-К50 или Д71-К51. Эта операция аналогична изначальной проводке («выдано подотчет на командировочные расходы»), но к формулировке назначения платежа добавляется, что это: «перерасход по авансовому отчету».

Зарплата в командировке: проводки

Находясь в командировке, работник получает и заработную плату. Правда, рассчитывается она не как обычно, а по среднему заработку (п. 9 Положения). Кроме того, выходные дни в период нахождения человека в командировке оплачиваются в двойном размере либо в одинарном при последующем предоставлении отгула, при условии корректно заполненных учетных документов (п. 5 Положения, ст. 153 ТК РФ).

О нюансах оплаты командировки в выходные дни узнайте здесь.

Начисление зарплаты командированному сотруднику осуществляется с применением проводок:

- Дт (08, 20, 23 и т. д.) Кт 70 — начисление зарплаты, исчисленной по среднему заработку;

- Дт 70 Кт 68 — удержание НДФЛ;

- Дт (08, 20, 23 и т. д.) Кт 69 — начисление страхвзносов.

Перечисление зарплаты работнику производится с применением корреспонденции счетов:

- Дт 70 Кт 50 — если сотрудник получает зарплату в кассе;

- Дт 70 Кт 51 — если зарплата перечисляется на карточку.

Подробнее о нюансах учета командировочных читайте в статье «Порядок учета командировочных расходов».

Итоги

Бухгалтерский учет операций, характеризующих отправку работника в командировку, осуществляется в несколько этапов. Сначала работнику выдается сумма аванса и суточных, а после его возвращения из командировки определяются — на основании отчета и дополняющих его документов — взаимные финансовые обязательства сотрудника и работодателя. Любые движения денежных средств между кассой (расчетным счетом) предприятия и работником (его банковским аккаунтом) фиксируются в проводках, содержание которых определяется целью командировки.

Узнать больше о порядке ведения бухгалтерского и налогового учета при командировках вы можете в статьях:

- «Билетом в командировку предусмотрено питание — платить ли работнику суточные за дни в пути?»;

- «Платим НДФЛ с командировочных расходов в 2020 году».

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Списание командировочных расходов: проводки

На основании полученных от сотрудника подтверждающих документов, приложенных к его авансовому отчету, списываются командировочные расходы проводкой:

Д26,20,44-К71 — проездные билеты, суточные, проживание без НДС;

Д19-К71 – проводка делается, если в их стоимости выделен НДС.

Если работник в командировке закупал товары для продажи, материалы для компании, делается запись:

работником произведены расходы, проводка: Д41,10-К60;

отражен НДС на основании полученных счетов-фактур (или УПД): Д19-К60;

отражены командировочные расходы, проводка: Д60-К71.

При закупке основных средств проводки будут следующими:

Д08-К60 — приобретены ОС,

Д19-К60 — учтен НДС,

Д71-К60 -отражены расходы работника.

Часто бывает так, что компании оплачивают проезд к месту командировки и обратно с расчетного счета, бронируя авиа и ж/д билеты заранее: для многих это дешевле и удобнее. В этом случае проводки следующие:

Д60,76-К51 – оплачена стоимость билета с учетом сбора,

Д19-К60,76 – отражен НДС,

Д20,26,44-К60,76 – отражен сбор за оформление билета,

Д50.3-К60,76 – билет поступил в кассу компании,

Д71-К50.3 – билет выдан командированному работнику.

После представления авансового отчета с приложенными электронными билетами, посадочными талонами составляется запись:

Д 20,26,44-К71 – списана стоимость билета.