Для формирования документов на регистрацию ИП вы можете воспользоваться бесплатным онлайн-сервисом непосредственно на нашем сайте. С его помощью вы сможете оформить пакет документов, соответствующий всем требованиям по заполнению и законодательству РФ.

Что выбрать — карьерный рост или собственное дело? Работа по найму — более надежный вариант, однако многим хочется попробовать свои силы в бизнесе. На первых порах было бы здорово совместить предпринимательскую деятельность и работу. Правомерно ли это? Другими словами, можно ли открыть ИП, если официально трудоустроен? Рассмотрим, что сказано об этом в законодательстве.

Имеет ли право ИП нанимать работников

Закон разрешает взять работников с условием оформления трудовых отношений.

Внимание! Существуют нюансы для каждого вида коммерческой деятельности. Они касаются ограничений по штату. Перед тем, как нанять работников, рассчитывают их численность, чтобы это было выгодно предприятию.

Законодательно разработана градация рабочих мест. Она зависит от масштабов деятельности ИП. Чем крупнее организация, тем больше штат:

- самый маленький штат у ИП, работающего по патенту – 5 человек;

- мелкие – 100 сотрудников;

- средние – от 101 до 250 единиц;

- крупные – свыше 250 человек.

Трудоустройство к ИП

Это важно учитывать, так как налогообложение зависит от количества нанятых рабочих. Так, небольшие ИП имеют льготы, которых лишаются, если превышают штат хотя бы на одну единицу.

Кто не может совмещать ИП и официальную работу

Официальная работа и собственный бизнес, как правило, не противоречат друг другу, но есть исключения. Нельзя совмещать деятельность ИП и работу по договору, если служебное положение в теории можно использовать с выгодой для бизнеса. Ограничения касаются:

- нотариусов (ст. 6 Федерального закона от 11.02.1993 г. № 6462-1);

- судей (п. 4 ч. 3 ст. 3 Федерального закона от 26.06.1992 г. № 3132-1);

- адвокатов (ч. 1 ст. 2 Федерального закона от 31.05.2002 г. № 63-ФЗ);

- прокурорских работников (ст. 40.2 Федерального закона от 17.01.1992 г. № 2202-1);

- сотрудников органов внутренних дел (ч. 2 ст. 14 Федерального закона от 30.11.2011 г. № 342-ФЗ)

- гражданских служащих (п. 3 ч. 1 ст. 17 Федерального закона от 27.07.2004 г. № 79-ФЗ) — перечень конкретных должностей утверждает указ президента РФ и акты субъектов РФ;

- военнослужащих (ст. 27.1 Федерального закона от 27.05.1998 г. № 76-ФЗ);

- депутатов, членов выборных органов и должностных лиц местного самоуправления (ч. 7 ст. 40 Федерального закона от 06.10.2003 г. № 131-ФЗ);

- военнослужащих и гражданского персонала ФСБ РФ (предпоследний абзац ст. 16.1 Федерального закона от 03.04.1995 г. № 40-ФЗ).

Пример. Преподаватель физики в школе может быть одновременно и предпринимателем. Начальник управления образованием в местной администрации — госслужащий, поэтому зарегистрировать ИП не может.

Нужна бесплатная помощь в регистрации бизнеса?

Найти банк

Нужна бесплатная помощь в регистрации бизнеса?

Найти банк

Как оформить сотрудника на работу в ИП

Может ли ИП участвовать в тендерах и какие документы для этого нужны

Чтобы не нарушить законы РФ, действуют согласно пошаговой инструкции, приведенной далее:

- Оформляется трудовой договор (далее ТД) в 3 экземплярах с помощью юриста или самостоятельно (стандартная форма шаблона ТД).

- Издается приказ о приеме на работу с указанием должности.

- Предпринимателем подаются документы в Фонд социального страхования (далее ФСС), в течение 10 дней, а также в Пенсионный Фонд (далее ПФР) в течение 30 суток.

- Проводится инструктаж сотрудника по правилам работы.

- Нанятый работник под роспись соглашается с условиями договора.

- Оформляется личная карточка работника (стандартная форма шаблона Т2).

- Обновляется график отпусков на текущий год с учетом нового сотрудника.

- Оформляется трудовая книжка наемного рабочего по установленному образцу (образец).

- Составляется штатное рабочее расписание.

- С сотрудником заключается договор об индивидуальной, а при необходимости и коллективной материальной ответственности, перед тем, как трудоустроить работника в ИП.

Внимание! Если сфера деятельности ИП связана с коммерческой тайной, то с новым работником заключается договор о неразглашении.

Когда непосредственные обязанности штатного сотрудника требуют специального допуска, то подготовка пакета документов по данному вопросу – прерогатива ИП.

Особое место занимает техника безопасности (далее ТБ) предприятия. Это касается пользования электроприборами, работ с горючими и взрывоопасными веществами. Инструктаж по ТБ и ПБ (пожарной безопасности) проводят под роспись. Если нужно, соискатель сдает экзамен на знание правил ТБ, ПБ и охраны окружающей среды.

Только так можно добиться такого результата, как устроить сотрудника в ИП официально. После этого гражданину можно начать работать и выполнять свои обязанности.

Дополнительная информация!Правильный алгоритм приема на работу в ИП мало чем отличается от аналогичного приема на должность в государственное учреждение.

Отчетность по сотруднику

Предстоит также не только уплачивать часть средств в госучреждения, но и передавать туда отчётность по каждому из сотрудников. У всех контролирующих служб установлены свои сроки приёма документов, которые являются обязательными для всех работодателей.

В налоговую

Налоговики запрашивают сведения, которые условно можно разделить по срокам их подачи.

Данные о среднем количестве персонала сдают 1 раз в год (берутся они из списка штата). Эти сведения требуется для правильного расчёта налоговой нагрузки, определение права на спецрежим уплаты налогов. Подача осуществляется до 20 января нового года. Т.е. отчётность за 2021 год передаётся до 20 января 2021 года.

Затем направляется справка формы 2-НДФЛ. В неё зафиксированы сведения о доходах, полученных работником за год, о предоставленных ему вычетах и удержанном НДФЛ. Она также подаётся 1 раз за год, но не позднее 1 апреля.

Важно! Если штат ИП насчитывает больше 25 человек, данную отчётность можно подавать в электронном виде. В противном случае свидетельства за каждого работника подают в бумажном виде.

Также требуется подавать поквартальную отчётность, а именно справку 6-НДФЛ. Она сдаётся до 1 числа нового квартала, следующего за предыдущим, за который подаётся документ. При допущении просрочки в направлении денег налоговики могут на время заблокировать расчётный счёт предпринимателя.

Расчёт страховых взносов также сдают поквартально – до 30 числа нового квартала.

В пенсионный фонд

В ПФР подают:

- 1 раз за год – справку, в которой отражён накопленный страховой стаж. Предоставляют до 1 марта нового года, а в самом документе отражена выработка за прошедший год.

- Ежемесячно – СЗВ-М, передаваемый до 15 числа последующего месяца. В самом свидетельстве отражены данные о нанимателе и трудящихся на него лицах, а именно – их ФИО, СНИЛСы и ИНН.

В ФСС

В Фонд соцстрахования сдают документ формы 4 ФСС. Он передаётся нанимателями раз в квартал, до наступления 25 числа нового отчётного периода. На основании этого свидетельства производится уплата взносов за произошедшие на работе несчастные случаи.

Требования к соискателю

Регистрация ИП в ФСС в качестве работодателя — какие документы нужны

Он должен быть совершеннолетним, дееспособным гражданином России. Образование и квалификация учитываются на усмотрение работодателя. Но, если таковые имеются, кандидатом на должность предоставляется диплом.

Требования к соискателю

Несовершеннолетние и люди с ограниченными возможностями могут быть приняты на работу в ИП на особых условиях. Предприниматель обязан, приняв их в штат, соблюдать законодательство по защите социальных прав граждан особой категории.

Внимание! Соискатель дает расписку, что с условиями ознакомлен, соглашается на сотрудничество с индивидуальным предпринимателем.

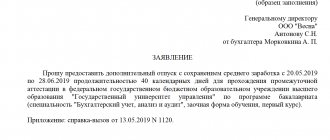

Перед тем, как официально оформить работника в рамках ИП, соискателю нужно собрать следующие документы:

- паспорт российского образца;

- трудовую книжку;

- СНИЛС;

- военный билет (если военнообязанный);

- диплом об образовании или аттестат;

- медицинское заключение о здоровье (если предполагаемая деятельность связана с детьми или продуктами питания, то предоставляют санитарную книжку);

- справку из полиции о не привлечении к уголовной или административной ответственности;

- справку от нарколога и психиатра, если работать придется с несовершеннолетними детьми.

Так выглядит шаблонный пример пакета необходимых документов.

Работодатель имеет право уточнить:

- состав семьи кандидата на вакансию;

- сумму его доходов;

- зарплату на предыдущем месте работы.

Может попросить копии свидетельств о рождении детей.

Важно! Требовать документы сверх приведенного перечня незаконно.

Выплаты сотруднику

Согласно ст. 136 ТК предприниматель, как и любой другой наниматель должен оплачивать труд сотрудника каждые полмесяца. Сроки получения и порядок передачи денежных средств определяются в самом договоре. Но для подтверждения начисления заработной платы ему потребуется вести:

- Кадровый учёт.

- Табель рабочего времени.

Они нужны для того, чтобы знать:

- Кто и сколько отработал в определённый отрезок времени.

- Какой должен быть размер выплаты с учётом выявленной выработки.

Выплаты за сотрудника

Налагаемые на ИП обязанности приравнены к другим юрлицам и государству, выступающим в качестве работодателей. Частному предпринимателю также предстоит делать обязательные взносы за всех работников, которых он нанял работать на себя.

Во-первых, с самого заработка работника будет удержан НДФЛ. Его перечисляют в налоговую в течение 2 дней после получения з/п.

Затем перечисляются страховые взносы, которые также взимаются с зарплаты работника. Крайний срок – 15-е число нового месяца. Суммарно все взносы составят 30%, из которых:

- 22 % направляют в ПФР.

- 5,1 % — в ФОМС.

- 2,9 % — в ФСС.

Итого, вместе с подоходным налогом, составляющим 13 %, с зарплаты изымают 43 %.

Важно! Гражданско-правовой договор освобождает нанимателя от перечисления денежных средств в ФСС. Выплата в данном случае допускается только по желанию.

Особенности договора найма к ИП

Как закрыть ИП — пошаговая инструкция, какие документы нужны для ликвидации

Устраиваются к ИП в том же порядке, что и на работу в бюджетную организацию. Трудовой договор имеет, однако, свои особенности. Как ИП оформить работника?

Заключить договор найма

В типовой образец вносят данные о нанимателе:

- фамилию, имя, отчество;

- сведения об удостоверении личности;

- ИНН;

- свидетельство о регистрации ИП;

- юридический и фактический адрес предприятия;

- если договор составляет не сам бизнесмен, а уполномоченное лицо, то указывают его данные.

Подписание трудового договора

Другие особенности контракта с ИП:

- Бланк ТД индивидуального предпринимателя с новым сотрудником содержит графу с описанием места работы. В ней четко обозначены требования к выполнению обязанностей наемного рабочего (хотя можно просто написать, что до заключения договора человек ознакомлен с должностными инструкциями под роспись).

- Срок действия договора по согласию сторон может быть ограничен пятью годами, но сотрудник вправе требовать бессрочных трудовых отношений. Отказ работодателя контролирующие органы считают нарушением статьи 64 Трудового Кодекса РФ.

- Основанием для увольнения штатного сотрудника могут быть разные причины, кроме дискриминационных. Закон обязывает работодателя соблюдать все дисциплинарные взыскания и только потом расторгать соглашение.

Важные моменты: законодательный аспект

Перед тем, как оформлять сотрудника ИП, следует изучить Трудовой кодекс и следовать его статьям. Обязательные условия, которые должны присутствовать в контракте согласно статье 57 ТК РФ:

- ФИО работника и работодателя;

- сведения об удостоверяющих личность документах обоих сторон;

- идентификационный номер, который присвоен работодателю как налогоплательщику;

- дата заключения трудового договора и место его подписания;

- должностные функции персонала;

- конкретное место и адрес работы;

- в соответствии, каких условий будет происходить оплата труда (размер оклада, премиальные выплаты, дотации, надбавки, поощрения);

- режим работы и отдыха сотрудника;

- компенсации, которые будут выплачиваться при работе во вредных или опасных условиях труда;

- условия обязательного страхования сотрудника.

О том, как оформлять работников в ИП, оговаривается в Трудовом кодексе. Но некоторые недобросовестные предприниматели, которые хотят сэкономить на тех взносах, которые вносятся за персонал, могут оформлять его не по трудовому договору, а по гражданско-правовому. В таком случае есть вероятность, что при возникновении спорных вопросов между работодателем и сотрудником в суде этот контракт могут признать трудовым. После разбирательства предпринимателю все же придется выплатить все необходимые взносы и налоги на сотрудника, обеспечить сохранение его прав в соответствии с законодательством.

Процедура оформления работника ИП достаточно проста, и от предпринимателя не требуется ведения полного учета кадров и кадрового документооборота. Но все-таки стоит позаботиться о заполнении всех необходимых форм по трудоустройству, чтобы избежать неточностей и спорных вопросов у контролирующих органов и возможных споров с кадрами.

Как оформить трудовой договор

ИП-работодатель должен соблюдать законодательную основу при составлении контракта. Обязательным считают:

- составление трудового договора по типовой форме;

- оформление приказа о приеме на работу, доведение сведений до работника под расписку;

- организация допуска к работе со дня подписания заинтересованными лицами трудового договора.

Требование к контракту:

- для работодателя и соискателя оформляют по одному экземпляру;

- на обоих следует сделать печать ИП;

- документ подписывают обе стороны;

- один экземпляр передают наемнику на руки, второй – в личное дело.

Трудовой договор

За сохранность личного дела отвечает отдел кадров.

Внимание! Заявление на прием потенциальный сотрудник пишет в произвольной форме, прикладывает требуемые справки.

Бланк трудового соглашения имеется у предпринимателя. Подписанный документ ИП регистрирует в органе местного управления. На нового сотрудника заводят личную карточку. В нее вносится информация о сотруднике, его реквизиты. Заполнением трудовой книжки занимаются, если человек вышел на работу 5 дней подряд (даже если он устроен на половину ставки). Используют синюю или черную ручку, пишут разборчиво, без сокращений. Как принять ИП на работу в ИП? Так же, как и обычного гражданина. Это следует помнить.

Уведомлять ли работодателя

Закон не обязывает предпринимателя сообщать нанимателю о своем новом статусе, и никакой необходимости в этом нет. Работа по найму и в рамках своего ИП документально никак не пересекается. Иначе говоря, предпринимателю не нужно делать запись в собственной трудовой книжке, поскольку он не может работать в «своем» ИП. Ведь по закону гражданин не может заключить договор сам с собой.

Но узнав о том, что работник стал предпринимателем, работодатель может предложить ему переоформить отношения, то есть вместо трудового договора заключить гражданско-правовой. Нанимателю это гораздо выгоднее — меньше обязательных платежей.

Выгода будет и для самого ИП — он сможет немного сэкономить на налоге. Ведь с заработной платы, которую начисляет ему работодатель, удерживается НДФЛ по ставке 13%. Если же ИП перейдет на льготный режим налогообложения, например, на УСН с объектом «Доходы», то с той же суммы он будет платить 6% налога.

Приведем пример. Работник Иванов И.И. получал заработную плату в размере 56 500 рублей, в том числе НДФЛ 13%. То есть на руки ему выдавали 50 000 рублей. Если он станет ИП на УСН 6% и вместо трудового договора заключит со своей компанией гражданско-правовой, то при той же стоимости услуг его доход после налогообложения составит 53 110 рублей (56 500 — 56 500 * 6 / 100).

Можно ли работать у ИП без трудовой книжки

Коммерсант использует свое законное право трудоустраивать работников. В таком случае обе стороны вступают в официально оформленные трудовые отношения. Деятельность без оформления – нарушение законодательства. Ответственность лежит и на сотруднике, и на нанимателе. Это влечет за собой взыскания.

Закон наказывает предпринимателя, потому что он не выполняет свои обязательства:

- не составил трудовой договор с сотрудником;

- не оформил документов пенсионного страхования;

- не оплатил страховые взносы;

- не оплачивал отпуска и больничные.

Бизнесмен нарушает ТК, а сотрудник работает без уплаты налогов. Оба виновны и отвечают перед государством.

Оплата налогов за сотрудников

Сколько платить за сотрудника

Кроме самой зарплаты предпринимателю нужно удерживать и перечислять в бюджет налог с доходов физических лиц за своих сотрудников 13% от оклада. Т.е. при окладе в 15 тыс. руб. на руки работник получит 13 050 руб.

Дополнительно нужно заплатить взносы в фонды: в ПФР 22%, ФСС 2,9% + травматизм, ФОМС 5,1% — эти платежи ИП платит дополнительно к з/п работника за свой счет.

Для примера расчет налогов и взносов от з/п в 15 тыс. руб.

Зарплату положено выплачивать два раза в месяц равными частями (аванс и з/п) и перечислять налоги и взносы один раз в месяц.

И видео на закуску: Как ИП отчитываться за работников

Ответственность за работу без трудовой книжки

Есть люди, которые сами не стремятся оформить официальные отношения с ИП, по следующим причинам:

- личные убеждения;

- нет регистрации;

- нет разрешения заниматься некоторыми видами деятельности.

Перечня разрешенных нелегальных работ нет, поэтому каждый работающий гражданин обязан оформиться официально, чтобы:

- платить налоги;

- получать социальные пакет: отпуск, больничный, выплаты по травматизму, профзаболеванию;

- заработать пенсию;

- иметь юридическую защиту, когда возникают материальные споры с работодателем.

Внимание! Государство с каждым годом ужесточает ответственность за наем в обход закона. Трудоустроиться неофициально становится невыгодно не только самому соискателю, но и его работодателю.

Люди имеют право работать только 3 дня, далее следует наказание, если наем не оформлен официально:

- стороны не заключили трудовой договор – штраф 5-10 тыс. рублей;

- неправильно оформили трудовые отношения – 5-10 тыс. рублей;

- подменили трудовые отношения гражданскими – 5-10 тыс. рублей;

При повторении нарушений ИП имеет шанс получить штраф до 40 тыс. рублей.

Оформление трудовой книжки

Как открыть ИП работающему человеку

Теперь рассмотрим, как открыть ИП, если работаешь по найму официально. Процедура регистрации для тех, кто работает, не отличается от стандартной. Вот что нужно сделать:

- Выбрать орган, в который будут подаваться документы. Инспекцию можно найти на сайте ФНС по своему адресу. Кроме того, документы можно подать в некоторые МФЦ.

- Определиться с тем, как будут подаваться документы — лично, через представителя, почтой или через интернет. Последний вариант возможен при наличии электронной подписи.

- Выбрать коды статистики для своей деятельности из Общероссийского классификатора ОКВЭД. Подойдут коды длиной не менее 4 цифр. Один из них должен стать основным, другие будут дополнительными.

- Оплатить госпошлину в сумме 800 рублей на реквизиты регистрирующей ИФНС. Если документы будут подаваться в электронной форме, пошлина не платится.

- Заполнить заявление по форме Р21001 (приказ ФНС № ММВ-7-6/[email protected]). На последней странице нужно обязательно указать e-mail — на него придет результат регистрации. А вот подпись ставить не нужно!

- Посетить нотариуса, если будущий ИП сам не пойдет в МФЦ или налоговую инспекцию. Нотариус удостоверяет его подпись на заявлении, а также копию паспорта. Если документы на регистрацию понесет представитель, дополнительно нужно будет оформить доверенность.

- Отвезти документы в налоговый орган или направить их иным выбранным способом.

- Через 3 рабочих дня получить на e-mail лист выписки из ЕГРИП. При обращении в МФЦ срок может быть больше. Это будет означать, что ИП зарегистрирован.

- Если пришел отказ из-за проблем с документами, переделать заявление без ошибок и подаваться на регистрацию снова. Если уложиться в 3 месяца, госпошлину второй раз платить не нужно.

Сколько разрешено нанять работников

На законодательном уровне за предпринимателем закреплена прерогатива принятия трудящихся в штат. Тем не менее устанавливаются количественные лимиты. Весь российский бизнес условно поделен на малый и средний. Денежный оборот и число работников являются критериями такого разделения.

По второму показателю действуют следующие ограничения:

- к малым организациям относятся компании с количеством наемных сотрудников до 100 человек;

- среднее – от 100 до 250;

- крупное – больше 250.

Трудовое законодательство не содержит информации о том, сколько сотрудников вправе принимать ИП на работу. То для коммерсанта с этой стороны нет никаких пределов. А вот ограничения устанавливает НК РФ. Лимиты действуют при всех налоговых режимах, кроме общего:

- ОСНО – нет пределов;

- УСН – до 100 сотрудников;

- ЕНДВ – до 100;

- Патент – до 15.

Если хозяйствующий субъект выйдет за разрешенные границы, то автоматически происходит перевод на общий порядок налогообложения – более жесткие правила, увеличенные ставки сборов, сложная отчетность.

Какие социальные гарантии предоставляются

Все социальные гарантии можно разделить на:

- Общегосударственные.

- Дополнительные.

К первой группе следует отнести:

- возрастное ограничение при приеме на работу;

- оговорки к условиям испытательного срока, правила его применения;

- установление минимального количества дней отпуска при вредной работе;

- ежегодный отпуск с возможностью его разделения по частям;

- компенсация за не потребовавшиеся отпускные дни;

- повышенная оплата труда в особых условиях;

- безопасность труда и рабочего места;

- возмещение понесенного ущерба (при задержке зарплаты);

- особые условия труда для несовершеннолетних лиц, беременных женщин.

Дополнительные меры устанавливаются по договоренности с руководителем. Так, одной из мер поддержки и компенсации за вредность производства установлены для работников НЛМК – бесплатное посещение специализированных фитнес-центров.

Ограничения по одновременной работе

В ФЗ указано, может ли ИП нанять ИП, как работать по совместительству. Также в законе отмечены некоторые ограничения, которые касаются физических лиц, желающих оформить статус субъекта предпринимательской деятельности.

Можно ли работать официально и быть самозанятым одновременно

ИП не могут стать следующие категории граждан:

- Депутаты (все уровни).

- Лица, занимающие бюджетные должности (учителя школ, банковские сотрудники, работники силовых ведомств и т. д.).

- Главы муниципалитетов.

- Нотариусы, имеющие частную практику.

- Адвокаты, которые учредили профильные образования, кабинеты.

- Лица, не получившие гражданства РФ.

- Приезжие, которым ФМС не выдала разрешение на осуществления трудовой деятельности на территории Российской Федерации.

Обратите внимание! Физические лица, занимающие вышеперечисленные должности (особенно бюджетники), наделены определенными полномочиями и имеют высокую степень ответственности, поэтому не могут параллельно заниматься бизнесом.

Ограничения для ИП

В нормативно-правовом акте, регулирующем данный вопрос, предусмотрены исключения. Гражданин, занимающий одну из вышеперечисленных должностей, может обратиться в суд с исковым заявлением. После рассмотрения предоставленных доказательств судья вынесет решение, позволяющее ему зарегистрировать ИП. Также судебный орган способен запретить заниматься предпринимательской деятельностью гражданам, профессии которых отсутствуют в упомянутом списке.

В качестве ограничения для занятия предпринимательством следует отметить недееспособность, по состоянию здоровья, либо по возрасту (до 18-ти лет). В последнем случае можно найти лазейки и зарегистрировать ИП с 16-ти лет. Для этого гражданин может вступить в официальный брак, либо обратиться в суд и отказаться от родителей.

Если физическое лицо имеет наркотическую, игровую или алкогольную зависимость, ему не стоит рассчитывать на законодательные послабления. С такими тяжкими патологиями люди не имеют права регистрировать свой бизнес в любой организационно-правовой форме. Шанс на открытие собственного дела у такой категории граждан появится после излечения, полного избавления от пагубных пристрастий.

Важно! Для того чтобы доказать дееспособность им придется обратиться в суд и получить соответствующее решение.

Возможно ли открытие ИП при трудоустройстве

Прежде чем подавать документы для государственной регистрации ИП, гражданин должен узнать, к чему его обяжет приобретенный статус.

Став субъектом предпринимательской деятельности физическое лицо получает возможность на законных основаниях развивать собственный бизнес. При этом ему необходимо вести документооборот, разносить данные из первичных документов по учетным регистрам, формировать налоговую отчетность.

Регистрация индивидуального предпринимателя

В обязательном порядке индивидуальные предприниматели уплачивают в бюджет налоги и страховые взносы, несут ответственность по всем взятым на себя обязательствам перед кредиторами, деловыми партнерами.

Важно! Пройдя процедуру государственной регистрации и получив статус индивидуального предпринимателя, человек остается гражданином, имеющим определенные обязанности и права, в частности касающиеся трудоустройства.

Если субъект предпринимательской деятельности планирует официально трудоустроиться, то он должен узнать, может ли ИП работать в другой организации по трудовой книжке, или он потеряет стаж. После зачисления в штат он автоматически приобретет ряд обязательств перед начальством и государством. При невыполнении поставленных задач физическое лицо будет нести ответственность в судебном порядке.

Если гражданин не знает, можно ли работать по трудовой книжке и быть ИП одновременно ему следует ознакомиться с минусами такого совмещения:

- индивидуальный предприниматель привязан к месту жительства, которое указывается в регистрационных документах;

- по месту регистрации, где находится офис, необходимо своевременно сдавать отчетность, делать перечисления в бюджет;

- при организации командировок в другие населенные пункты могут возникать проблемы;

- отсутствует возможность уменьшить базу налогообложения.

Преимущества и недостатки ИП

Влияние на отношения с руководителем

При заключении трудового соглашения с руководителем коммерческой организации, физическое лицо не обязано уведомлять о наличии статуса субъекта предпринимательской деятельности. Ввиду того, что запись о ИП не будет вноситься в трудовую книжку работника, работодатель не нуждается в этой информации.

Можно ли открыть ИП по временной регистрации — что нужно для оформления

Но на рабочие отношения руководителя и штатного сотрудника, являющегося индивидуальным предпринимателем, способно оказать негативное воздействие наличие соответствующего статуса.

Важно! Каждого начальника в первую очередь беспокоит вопрос выполнения сотрудником своих профессиональных обязанностей в полном объеме.

Если предпринимательство не будет мешать основной работе, то наличие статуса ИП не окажет негативного воздействия на отношения с руководством.

Отношение ИП с руководством компании

Если физическое лицо является высококвалифицированным специалистом в своей профессии, оно может со временем задуматься об открытии собственного дела. Это стремление может стать причиной увольнения с основного места работы, вызвавшего обеспокоенность со стороны начальства текучкой кадров, особенно если это служащий банка или похожего места. Ему перед тем, как уведомить владельца компании, лучше узнать у юристов или налоговиков, может ли работающий человек открыть ИП.

Важно! Чтобы избежать в будущем возникновения конфликтных ситуаций, как с работодателем, так и с контролирующими органами, гражданин-предприниматель должен перейти на гражданско-правовые отношения.

При составлении соответствующего договора необходимо учитывать такие факторы:

- Сторонами сделки могут выступать только руководитель коммерческой компании и субъект предпринимательской деятельности — физическое лицо. Если стороны составили и подписали гражданско-правовое соглашение, то им не придется указывать должность, занимаемую ИП.

- Заработная плата физическому лицу, со статусом индивидуального предпринимателя, выплачивается за выполненный объем работы. На ее величину не будут оказывать воздействия следующие факторы: размер оклада, стоимость одного часа работы и т. д.

- В таких соглашениях нет надобности указывать о наличии особых условий труда, об отсутствии либо наличии социального пакета.

- Физическое лицо не имеет права передавать коммерческую информацию, добытую на основном месте работы, третьим лицам.

- Субъект предпринимательской деятельности, официально трудоустроенный, не обязан следовать внутреннему распорядку. Ему не нужно соблюдать никакие, придуманные работодателем правила.