Как оформить ипотеку молодой семье: процесс оформления, документы

Молодой считается семья, в которой супруги (или один супруг) не достигли 35 лет. Существует множество программ, предлагающих этому слою населения более выгодные условия кредитования. Взять ипотеку как молодая семья можно в любом банке города. Каждая кредитная организация предлагает свои условия ипотеки, проценты, максимальные суммы и условия. Перед подачей заявки необходимо выяснить, как выгодно взять ипотеку молодой семье. При наличии определенных требований можно получить государственную субсидию (при отсутствии в собственности жилья). В остальных случаях можно выбрать любую понравившуюся программу в одном из банков.

При оформлении заявки заемщик предоставляет документы, подтверждающие личность и семейное положение, доход. Необходимо предъявить:

- Паспорт заемщика, в котором присутствует прописка в данном регионе, или же паспорт с документом о временной прописке. Некоторые кредитные организации допускают предъявление водительских прав.

- Свидетельство о заключении брака и свидетельства о рождении детей, если они есть.

- Справка 2-НДФЛ. Справка берется по месту работы. В ней указывается название организации, должность, ФИО заемщика, доход на последний год.

- Копия трудовой книжки, заверенная в кадровом отделе. Большинство банков отказались от этого документа, справки о доходе достаточно.

Дальнейший алгоритм действий достаточно прост: заемщик приносит документы в выбранный банк и оформляет заявку, после ее одобрения выбирает недвижимость в течение двух месяцев после подачи заявки, покупает ее после внесения первоначального взноса, оформляет кредитный договор и страховку.

Перед тем, как взять ипотеку по программе «Молодая семья», необходимо узнать, подходит ли заемщик под льготную категорию граждан в данном регионе. Многие регионы имеют программы социальной поддержки молодых семей, не имеющих своего жилья или же имеющие недостаточную площадь недвижимости (меньше 14-18 кв м на человека в зависимости от региона). Узнать о льготах и господдержке можно, обратившись в администрацию города, где подробно расскажут, как получить субсидию по ипотеке молодой семье.

Что это такое

Доходы молодых семей стандартно небольшие, что не позволяет им обзавестись собственной жилплощадью и родить детей. По программе ипотечного кредитования Молодая семья, граждане могут получить субсидию, если нуждаются в жилом пространстве, а направить ее можно на любые направления, которые касаются его покупки. Федеральный бюджет при этом финансирует 30%-40% стоимости квартиры или дома, остальная сумма выплачивается молодыми семьями.

Эта программа входит в более крупную, под названием “Жилище”, продленной до 2021 года. Субсидией можно воспользоваться только для покупки квартир в новых домах, то есть ипотекаСбербанк калькулятор 2018, вторичное жилье не учитывает. Поэтому целью можно назвать развитие инфраструктуры государства и поддержку малоимущего населения, имеющего возможность купить свою квартиру по сравнительно небольшой цене.

Как оформить ипотеку на квартиру молодой семье: особенности кредитования

Информацию о том, как можно получить ипотеку молодой семье, легко найти на сайтах банков или же у сотрудников кредитных организаций. Процесс получения ипотечного кредита для молодой семьи не имеет принципиальных отличий от других программ. Есть свои особенности, связанные с бюджетом семьи, составом и т.д., например, как взять ипотеку молодой семье с ребенком, как использовать материнский капитал, можно ли получить отсрочку и т.д.

- Молодым семьям тяжело найти деньги на первоначальный взнос. Это довольно крупная сумма. Ипотек без первоначального взноса сейчас практически нет либо они имеют более высокую процентную ставку и невыгодные условия кредитования. В качестве первого взноса можно использовать материнский капитал после истечения трех лет с момента получения сертификата. Практически все кредитные организации принимают такие сертификаты.

- После рождения ребенка молодая семья, получившая ипотеку, может получить отсрочку. Такие льготы практикуются многими банками. После рождения ребенка заемщик приносит в банк свидетельство о рождении и получает отсрочку на 3 года, в течение которых платит только проценты.

- Кредит и субсидия могут быть использованы на покупку любого вида жилья: дома, квартиры на первичном или вторичном рынке, строящегося жилья. Перед тем, как взять ипотеку на дом молодой семье, нужно просчитать бюджет, доход и ежемесячные платежи. Сумма, выдаваемая банком, ограничена.

- Молодая семья после рождения второго ребенка может использовать материнский капитал для погашения процентов и долга. Использовать сертификат можно сразу после его получения, не ожидая истечения трехлетнего срока.

- Квартира по программе «Молодая семья» после покупки оформляется на обоих супругов. Второй является созаемщиком. При разводе квартира остается в собственности обоих супругов, но один может выкупить долю второго при его согласии.

Необходимые документы

Перед тем, как идти в банк и запрашивать там кредит для молодой семьи, следует подготовить перечень документов, стандартных для обычной ипотеки. Бумаги подают в орган муниципалитета для включения в программу ипотеки “Молодая семья”. В список документации входят:

- заявление на включение в программу;

- копии паспортов совершеннолетних членов семьи, либо иных удостоверений личности;

- бумаги о залоговом имуществе, то есть квартире, которую планируют брать молодожены;

- копия трудовой книжки, в которой отражен стаж на текущем месте работы не меньше 6 месяцев;

- справка о доходе, в которой указана ежемесячная прибыль, а также печати и подписи ответственных лиц предприятия;

- документы на жилье, которое приобретается;

- бумаги о том, что первоначальный взнос может быть профинансирован;

- копии свидетельств о браке и рождении детей;

- справка об отсутствии собственного жилья.

образец заявления на получение субсидии

Обратите внимание! Дополнительные бумаги могут выражаться в необходимости доказать отсутствие долгов по коммуналке, чтобы подтвердить платежеспособность и благонадежность.

Как получить господдержку по ипотеке молодой семье

Государственная поддержка дает возможность семьям получить безвозмездные субсидии на покупку жилья.

Субсидии молодой семье, взявшей квартиру в ипотеку, даются в том случае, если получен статус льготной категории населения. Для начала необходимо узнать о наличии подобных льгот в определенном регионе, условия участия в программе, затем подать соответствующие документы и встать очередь на жилье.

Участниками программы могут стать люди моложе 35 лет, вступившие в официальный брак, нуждающиеся в улучшении жилищных условиях. Не соответствующими требованиям считаются жилищные условия, при которых на одного члена семьи приходится менее 18 м2 площади, если в собственности вообще отсутствует недвижимость или она не соответствует жилищным нормам (нежилое помещение, нет удобств, здание в аварийном состоянии и т.д.).

В отдельную категорию попадают малоимущие и многодетные семьи. Им положены более щадящие условия кредитования и определенная помощь государства. В программе могут участвовать и неполные семьи с детьми.

Чтобы стать участником, необходимо документально подтвердить свой статус нуждающегося в жилье человека. Для этого собирается определенный пакет документов, выписки из домовой книги, справки о составе семье, о состоянии жилья и прочее. Эти документы предъявляются в администрации в отдел, занимающийся жилищными вопросами. Там же можно написать заявление, получить сертификат участника программы и встать в очередь на жилье. С этим сертификатом нужно обратиться в отделение АИЖК (Агентство по ипотечному жилищному кредитованию), которое занимается подобными ипотеками.

В результате участия в такой программе можно получить субсидию в размере 35% от стоимости жилья, а также дополнительные 5% на каждого несовершеннолетнего ребенка.

За информацией о том, как получить социальную ипотеку молодой семье, можно обратиться в администрацию города, а затем в любой банк.

Чаще всего интересуются, как оформить ипотеку молодой семье в Сбербанке, поскольку это самый крупный банк, работающий с государственной поддержкой. При желании можно выбрать любой другой банк, занимающийся социальной ипотекой.

Требования к участникам

Поскольку речь идет о поддержке семей финансами, устанавливаются четкие критерии того, кто имеет право на это, от них будет зависеть, как взять ипотеку молодой семье. В законодательстве прописано, что молодежью следует считать людей, которые моложе 35 лет, и молодая семья — это граждане России, которые заключили официальный брак и не достигшие указанного возраста. Также у семьи может быть один ребенок или несколько, а если родитель является одиночкой, то в его отношении тоже действует статус молодой семьи.

Другие требования программы, связанной с ипотекой для молодых семей, предусматривают:

- супруги проживают вместе, что подтверждено документами;

- у них есть официальная работа, которая позволит выплачивать кредит;

- на одного человека приходится менее 18 кв. меров жилплощади, а доходы находятся на

- уровне ниже прожиточного минимума региона;

- текущее жилье может быть аварийным, но это необходимо подтвердить специальным выводом муниципалитета;

- семья может быть многодетной и получить материнский капитал.

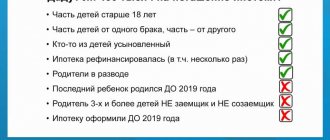

Различные программы банков согласно количеству детей в семье

Что касается бездетных, то можно отметить, то что при участии в субсидированной программе от государства можно получить 35% от стоимости жилья, но с появлением в семье малыша сумма увеличивается до 40%.

Банки предлагают низкие процентные ставки. Некоторые из них могут вычитать процент в зависимости от количества детей. Если это один ребенок, то 0,25%, а если два и более – 0,5.

Также банковские организации предоставляют каникулы, т. е. можно не оплачивать кредит пока не исполнится ребенку 3 года. Конечно же не все учреждения могут себе позволить такое, поэтому такую информацию лучше уточнить у сотрудника банка.

Семьи с двумя и более детьми могут воспользоваться материнским капиталом для полного погашения, и для оплаты ежемесячных платежей.

В 2021 году для многодетных семей ставка по кредиту не превышает 8%, а в некоторых банках при государственной поддержке она составляет 6% годовых.

Сравнительная таблица ипотек

| Вид льготной ипотеки | Содержание программы |

| С государственной поддержкой | Спецификой является возможность погашения части кредита средствами из федерального бюджета. Ипотека выдается под невысокий процент, что исключает переплаты. Прежде такой заем оформлялся только для категорий граждан, особо нуждающихся в дополнительной соцзащите (инвалидов, малоимущих, многодетных), но с 2021 года в программе разрешено участвовать лицам от 18 до 60 лет, имеющим постоянный источник дохода. Первоначальный взнос – 20% Срок кредитование – до 30 лет Процентная ставка – 12% |

| Работнику бюджетной сферы | В проекте участвуют врачи, учителя, военные, максимальный возраст которых – 35 лет, трудоустроенные, имеющих стаж работы в рассматриваемой области не менее 1 года. |

| Молодым специалистам | Ипотечный кредит на постройку дома или покупку доступной квартиры предоставляется ученым, врачам, учителям не старше 35 лет, работающим в муниципальных или государственных организациях. Специфичность проекта – можно призвать 2 заемщиков при выдаче кредита |

| Молодым ученым | Стать участником программы могут научные сотрудники, кандидаты и доктора в возрасте до 35 лет, действующие сотрудники РАН и РАМН, если они проработали по месту своего трудоустройства не менее полугода |

| Армейская | Участвуют военнослужащие, оформившие первый контракт после 1.01.2005 года. |

| Проект «Молодая семья» | Участники – пара не старше 35 лет. Требуется официальное трудоустройство и наличие денежных средств для покрытия ежемесячных платежей |

Следовательно, в Москве и области молодым семьям можно приобрести собственное жилье по доступной цене благодаря нескольким видам ипотечного кредитования. К кандидатам выдвинут конкретный перечень критериев, соответствие которым позволит в короткие сроки собрать документы и участвовать в одной из программ, предложенных субъектом Российской Федерации.

Об ипотеке в Сбербанке

Базовая информация есть в специальном законе «Об ипотеке». Про ипотечные программы Сбербанка можно прочесть на официальном сайте в разделе «Ипотека».

Человек, который взял ипотеку, называется заёмщиком. Заёмщиков может быть несколько. Супруги, как правило, берут ипотеку на двоих. Также могут быть созаемщики — люди, которые в том числе будут погашать ипотеку и доход которых будет учитываться при определении платёжеспособности. У молодых семей созаёмщиками могут выступать родители со стороны жены и (или) мужа. Так взять ипотеку проще.

Также знайте, что по закону человек, взявший ипотеку, должен застраховать предмет ипотеки: квартиру или дом (статья 31 Закона «Об ипотеке»). Поэтому будьте готовы к дополнительным расходам.

Программа «Молодая семья»

Сразу уточним: отдельного ипотечного кредита для молодых семей в Сбербанке нет. Есть кредиты для всех и есть условие «Молодая семья» (далее — «МС») — маленький бонус, который применяется для таких заёмщиков. Под условия подходит семейная пара в возрасте до 35 лет. Факт регистрации брака обязателен, а его дата не важна.

Распространяется «МС» не на все ипотечные программы, а только на три:

- покупку строящегося жилья;

- покупку готового жилья;

- строительство жилого дома.

На момент написания статьи ставки по вышеуказанным кредитам составили 7,5%, 9,7%, 10,6% соответственно. Когда к этим кредитным программам применяется «МС», то процентная ставка снижается на 0,5%. Другие условия кредитования остаются такими же, как и для всех клиентов. Условие «МС» — это временная акция, сроки которой — с 01.01.2016 по 31.12.2018.

Не исключено, что акцию продлят. Но как сказали работники банка, о планах на 2021 год они пока не знают — располагают информацией только по действующим кредитам. Новости — после Нового года.

Для молодых семей у Сбербанка есть ещё один бонус — отсрочка выплаты кредита при рождении ребёнка до исполнения ему 3 лет. Работает она и если детей несколько, но максимальный срок отсрочки — 5 лет. За счёт отсрочки просто увеличивается срок выплаты кредита. Чтобы её оформить, нужно написать заявление в любом офисе ипотечного кредитования Сбербанка.

Когда родился первенец, дают отсрочку в 3 года. Через 2 года родился второй ребёнок — к отсрочке добавляются 2 года, а не три (чтобы в сумме было 5 лет).

Для выплаты некоторых кредитов можно использовать материнский капитал.

Видео: ипотека в Сбербанке

Что влияет на процентную ставку

У Сбербанка есть набор общих условий, которые влияют на величину процентной ставки (в вашу пользу или пользу банка). Эти условия актуальны и для молодых семей, поскольку применяются всегда, даже наряду с «МС».

Один из главных факторов — сумма первоначального взноса. Банку по душе, когда она больше 50% стоимости жилья. Так он уверен, что вы выплатите кредит, поэтому и снижает процентную ставку. На сколько — рассчитывается индивидуально, в зависимости от типа жилья, стоимости, срока кредитования.

Если вы получаете зарплату на карту Сбербанка, то он в курсе ваших финансовых дел — ему легко проверить уровень ваших доходов. Таким образом, банк уверен в вашей платёжеспособности, а значит, охотнее согласится выдать вам кредит. Если же зарплата приходит на карту другого банка (или выдаётся наличными), то Сбербанк попросит подтвердить доходы справкой 2-НДФЛ от вашего работодателя или справкой по форме банка. Без этого подтверждения процентная ставка ипотеки вырастет на 0,3%.

У Сбербанка есть . Сделки с недвижимостью (в том числе и покупка жилья в ипотеку) обязательно регистрируются в специальном гос. органе — Федеральной службе государственной регистрации, кадастра и картографии (далее — Росреестр), о чём говорит ст. 22 Закона «Об ипотеке». Росреестр вносит информацию о новом собственнике квартиры и о том, что на квартире «висит» ипотека, в Единый государственный реестр недвижимости (ЕГРН). Обычно этим документооборотом занимаетесь вы сами. Сначала подписываете договор кредитования в банке, вместе с заявлением о регистрации относите его в Росреестр, оплачиваете пошлину 1000 руб. (пп. 28 п. 1 ст. 333.33 Налогового кодекса), ждёте, пока всё оформят, забираете документы из Росреестра и относите обратно в банк. Конечно, это занимает время. Поэтому Сбербанк придумал . Суть её в следующем: в Сбербанке к вам прикрепляют менеджера, который будет заниматься вопросом регистрации. Он сам отправит документы в Росреестр (в электронном виде) и проследит, чтобы всё шло по плану. После регистрации Росреестр отправит вам и банку на электронную почту зарегистрированный договор ипотеки и выписку из ЕГРН. Быстрее, удобнее и никаких забот. Если вы воспользовались «Электронной регистрацией», то Сбербанк ещё и снижает ставку по ипотеке на 0,1%. Но есть такой нюанс, что услуга платная — 5500 — 10 250 руб. Стоимость зависит от выбранного жилья и региона РФ. В неё, помимо работы менеджера, включены оплата госпошлины и создание усиленной квалифицированной подписи, необходимой для электронного документооборота.

Есть страхование жизни — ставка меньше на 1%, нет страховки — больше на один процент. Зачем банку страховка — объяснимо. Это гарантия того, что кредитор в любом случае получит свои деньги: когда вы живы-здоровы — от вас, если с вами что-то случилось — за счёт страховых выплат. Застраховаться можно в страховой компании Сбербанка (программа «Защищённый заёмщик») или в компании, с которой дружит Сбербанк. Естественно, услуга платная. Стоимость зависит от:

- страховой компании;

- суммы кредита (чем она больше, тем выше страховой взнос);

- пола (мужчинам страховка обходиться дороже);

- месяца и года рождения (чем младше, тем меньше страховой взнос);

- состояния здоровья (если есть онкология, цирроз, ишемическая болезнь сердца, инвалидность 1, 2 или 3 группы, был инсульт или есть направление на медико-социальную экспертизу, то страховку не оформят).

Пример: молодая семья берёт кредит 300 тыс. руб. Оба супруга 1996 года рождения. Страховой взнос в зависимости от месяца рождения равен: для мужчины 1195 (январь) — 1095 (декабрь) руб., для женщины — 924 (январь) — 903 (декабрь) руб. А если они возьмут в кредит 4 млн руб., страховка такая: мужчина 14920 (январь) — 14600 (декабрь) руб., женщина — 12320 (январь) — 12040 (декабрь) руб. Если посчитать, то ежегодная оплата страховки обходится дешевле, чем отказ от неё. При отказе и кредите 300 тыс. руб. вы будете отдавать банку ежегодно ещё 3000 руб., при кредите в 4 млн. — 40 тыс.

Рассчитать стоимость страховки можно онлайн, введя свои данные

Сбербанк снимает 0,3% ставки, если для подбора квартиры вы воспользовались порталом «Домклик». На этот сайт вы попадаете автоматически с сайта Сбербанка, когда начинаете выяснять подробности об интересующей ипотечной программе. На «Домклике» собрана информация о жилье, которое Сбербанк проверил (есть данные из Росреестра, что недвижимость в порядке: зарегистрирована, есть собственник, оформлены документы). Банк считает такую сделку надёжной, поэтому и снижает ставку.

Условия ипотеки для молодой семьи

Кратко расскажем о тех трёх ипотечных программах, на которые распространяется условие «МС». Ремарка: говоря о процентной ставке, будем исходить из того, что:

- нет надбавок, т. е. зарплата приходит на карту Сбербанка, жизнь застрахована, «Электронной регистрацией» воспользовались, жильё есть на сайте «Домклик»;

- применяется условие «МС» (т. е. минус полпроцента от «общей» ставки).

Новостройка

Кредит по программе «Новостройка» даётся, когда семья хочет купить ещё строящееся жильё. Плюсы — относительно низкая ставка по кредиту, возможность использовать материнский капитал. Минусы — нет гарантии, что дом достроят вообще и достроят в срок, обязательны затраты на ремонт.

Условия ипотеки строящегося жилья:

- минимальный кредит — 300 тыс. руб.;

- максимальный кредит — 85% от стоимости жилья;

- минимальный первоначальный взнос — 15% стоимости жилья;

- срок ипотеки — до 30 лет;

- процентные ставки для молодой семьи — от 7 до 9%.

Особенность этого кредита — специальная программа субсидирования. Её суть: у Сбербанка по всей России есть строительные компании-партнёры. Если покупать квартиру у перечисленных в списке компаний, то процентная ставка будет ниже. Какая именно — зависит от срока кредитования: меньше 7 лет — 7%, с 7 лет и 1 мес. до 12 лет — 7,5%. При этом само строительство может длиться дольше 12 лет.

Если же в программе субсидирования не участвовать, то ставка будет 9%. Ипотеку не ограничивают 12 годами, а могут оформить и на максимальный срок.

Готовое жильё

Главный плюс ипотеки на готовое жильё — оно уже сдано. Ещё один плюс — можно использовать материнский капитал. Минус — ставка выше, чем на недострой (однако ниже, чем на дом).

В случае с готовым жильём Сбербанк снижает ставку по ипотеке на 0,3%, если вы выбираете квартиру для покупки на портале «Домклик». На сайте такая возможность снижения ставки называется «Акция «Витрина».

«Домклик» позволяет подобрать проверенную квартиру как на вторичном рынке, так и в новостройке

Условия ипотечной программы «Готовое жильё» такие:

- минимальный кредит — 300 тыс. руб.;

- максимальный кредит — 85% от стоимости квартиры;

- минимальный первый взнос — 15%;

- срок от 1 года до 30 лет;

- ставки: с акцией «Витрина» — 9,2%, без акции — 9,5%.

Свой дом

Условия для кредита «Свой дом» суровее: самая высокая процентная ставка, нет возможности использовать материнский капитал, максимальная сумма кредита меньше, а первоначальный взнос больше. Но плюс в конечном счёте — собственный дом.

Условия:

- минимальный кредит — 300 тыс. руб.;

- максимальный кредит — 75% от стоимости дома;

- минимальный первый взнос — 25%;

- срок от 1 года до 30 лет;

- процентная ставка для молодой семьи — 10,1%.

Другая поддержка

Семьи в Российской Федерации могут получить и иные выплаты, которые должны помочь ей реализовать ипотечные программы для молодых и обеспечить комфортное проживание. За второго ребенка и каждого последующего выплачивается материнский капитал на уровне 453 тысяч рублей, его можно использовать для частичного погашения ипотеки или первого взноса.

От государства полагается единоразовая выплата 15 382 рублей, которая оформляется в течение полугода со дня рождения ребенка. Губернаторская помощь дается семьям, не достигшим 30 лет, но сумма зависит от региона, а из документов потребуются свидетельства о рождении детей, заявление, удостоверение личности и банковские реквизиты.

Дополнительно, при наличии в семье трех и более детей, она получает статус многодетной, но поддержки по ипотеке не предусматривается. Вместо этого предоставляется целый ряд льгот, в том числе скидку на ЖКУ, частичное освобождение от налоговых сборов, а также помощь при начале предпринимательской деятельности или строительстве дома.

Молодые семьи в России могут получить ипотечный кредит Молодая семья в Сбербанке, чтобы приобрести собственное жилье и обеспечить комфортные условия проживания. Она выдается как людям с детьми, так и без них, но главными критериями выступают возраст до 35 лет и наличие дохода, позволяющего выплачивать ежемесячные суммы.

Похожие записи

- Социальная ипотека для малоимущих семей Что это такое Социальная ипотека ипотека для малоимущих семей является кредитным продуктом, который выдается…

- Программа помощи ипотечным заемщикам К сожалению, далеко не все заемщики, оформляющие ипотеку для покупки жилья, имеют финансовую стабильность на…

- Ипотека на гараж Среди жителей городских квартир остро стоит вопрос размещения транспортных средств. Некоторые предпочитают оставлять машину на…

- Ипотека многодетным семьям: новый закон 2021 Такая поддержка граждан, как ипотека многодетным семьям – это предоставление возможности обзавестись собственным жильем и…