02.07.2019

0

58

6 мин.

Принимая на предприятие нового сотрудника, начальство устанавливает для него персональный график, по которому, в дальнейшем, и будет насчитываться заработная плата. Но по различным обстоятельствам персонал может не всегда отрабатывать свою обязательную норму. Для того чтобы подобные ситуации не создавали проблем в финансовом плане, в статье мы узнаем, как рассчитать зарплату за неполный месяц при тех или иных обстоятельствах.

Общие понятия

Заработная плата – это материальное вознаграждение, которое предназначается за выполнение определенных задач на производстве. Порядок ее расчета и суточный размер устанавливаются работодателем, и прописываются в трудовом контракте, составленном на конкретный временной промежуток. Начисление надбавок, льгот и премий поверх ежемесячной ставки происходит по табелю учета рабочего времени, где указаны все прогулы и переработки лица за нормативный период.

Сама же процедура оформления и выдачи ЗП, прописанная в едином регламенте ТК РФ, состоит из пяти простых шагов:

- Работодатель или бухгалтер от предприятия насчитывают персоналу месячный оклад, исходя из отработанных часов за каждую смену;

- К единой ставке по зарплате приплюсовываются возможные льготы, надбавки за превышение норм, премии (персонально для каждого сотрудника);

- Из получившейся суммы з/п высчитывается НДФЛ, а также страховой взнос, предназначенный для выплат по инвалидности, пенсионному возрасту и иным обстоятельствам;

- Оставшаяся заработная плата распределяется на авансы и другие удержания в виде: назначенных судом алиментов, возмещения ущерба и т. д. (если таковые имеются);

- Чистая з/п заверяется бухгалтером, и выдается на руки в определенный день.

Внимание! Помимо стандартной процедуры расчета з/п не лишним будет узнать, как начисляется зарплата после отпуска. Ведь данный период обязателен для каждого работника, в соответствии с законодательством РФ.

Особенности расчета при сменном графике

Расчет заработной платы по сменному графику может формироваться следующим образом:

Есть некий магазин, который работает с 8 до 22 часов вечера. График работы – 2 дня через 2. Одна смена продавца составляет 14 часов. Первая продавщица начинает свою работу в текущем расчетном периоде со 2 числа, а вторая – с 4 числа. Всего в месяце 30 день, поэтому первая отработать 16 дней, а вторая – 14. Однако, первая продавщица пропустила 4 своих смены по болезни, а второй пришлось подменять её в данный период времени. Работодателем установлена плата за одну смену в размере 1200 рублей.

Рассчитываем сначала размер заработной платы, которая должна была быть изначально:

- Зарплата первой сотрудницы: 16*1200 = 19200 рублей.

- Зарплата второй сотрудницы: 14*1200 = 16800 рублей.

Однако, первая продавщица не отработала 4 смены, таким образом вычитаем из её зарплаты стоимость этих смен:

19200 — 4*1200 = 14400 рублей получит первая сотрудница за неполный месяц.

Соответственно, зарплата второй увеличится пропорционально:

16800 + 4*1200 = 21600 рублей.

Причины выплаты неполной заработной платы

Согласно Трудовому кодексу РФ, руководитель в полной мере несет ответственность за задержку з/п своему персоналу, кроме случаев, перечисленных ниже:

- Работник пребывал в законном отпуске;

- Гражданин, ранее уволенный по собственному желанию, был восстановлен в должности;

- Человек отработал неполный день (по личной инициативе или по требованию начальства);

- Сотрудник был отстранен от служебных обязанностей в середине месяца.

В указанных ситуациях расчет зарплаты после отпуска, увольнения и т. д. производится в персональном порядке. Однако это не касается случаев, прописанных в ст. 142 Трудового кодекса РФ.

После отпуска

Отпуском, согласно ТК РФ, считается промежуток времени, в течение которого сотрудник имеет право не посещать рабочее место, не теряя своего установленного оклада и должности. Делится он на два основных типа:

- Ежегодный (не менее 28 суток);

- Дополнительный (от 1 дня).

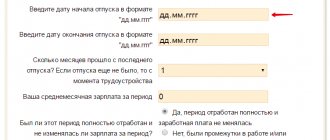

Для того, чтобы самостоятельно рассчитать зарплату за неполный месяц по калькулятору с учетом отпуска, гражданину достаточно владеть всего двумя составляющими:

- Полной суммой з/п за последний год;

- Размером единого коэффициента (29.3).

Имея перечисленные данные на руках, сотрудник может рассчитать свой средний месячный оклад, с вычетом НДФЛ и страхового сбора по следующей формуле: СО = , где:

- СО – сумма отпускных;

- ЗГ – годовая зарплата;

- КД – количество отработанных календарных дней, согласно учетному табелю;

- ДО – длительность отгула (в сутках).

Это и будет его ставка за отпускной период. Если же гражданин отработал неполный год, то вместо значения КД необходимо подставить упомянутый ранее коэффициент 29,3. Для того, чтоб узнать остаток оклада после выхода из отпуска, получившуюся сумму СО достаточно отнять от средней месячной зарплаты персонала.

Вновь принятым на работу

Общая процедура организации зарплатных выплат трудовому коллективу регулируется ст. 136 ТК РФ, где четко сказано, что руководитель обязан начислять своим сотрудникам зарплату не менее 2 раз за нормативный период. В ситуации со вновь принятым на работу лицом это требование нарушается, так как для него з/п будет рассчитана с вычетом аванса.

Решить эту проблему начальник может путем составления отдельного акта по оплате труда для конкретного подчиненного. В соответствии с этим документом бухгалтерия получит право увеличить зарплату работника, добавив к ней часть оклада за первую половину месяца (не более 30%), в котором его приняли на текущую должность. Таким образом руководитель избавит себя от претензий от лица подчиненного и со стороны закона.

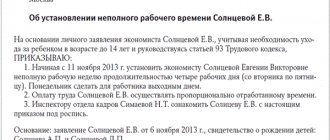

Неполный рабочий день

Неполный рабочий день – это вынужденное сокращение трудовых часов на предприятии, с последующим урезанием заработной платы персонала. Причинами такого явления могут стать: временный кризис, грядущий роспуск штата или же переизбыток производственных мощностей. Поэтому не всегда целесообразно сохранять за собою должность в подобном положении.

Подобный термин применяется и для сотрудников, числящихся в средних или высших учебных заведениях. Но для них начисление ЗП в описанной ситуации происходит в стандартном режиме, без урезания оклада. В остальных же случаях расчет зарплаты персонала за неполный месяц будет осуществляться по такой формуле: ЗП = СО\(КТД * КФД) + ПР – НГ, где:

- ЗП – заработная плата за нормативный период, с учетом сокращенных часов;

- СО – размер оклада, прописанного в трудовом договоре;

- КТЧ – количество рабочих часов в текущем месяце;

- КФЧ – фактически отработанные часы;

- ПР – премиальные средства;

- НГ – НДФЛ и страховой взнос.

Важно знать! Также расчет з/п при сокращенном графике можно произвести исходя из выработки подчиненных и стоимости готовой продукции, реализуемой предприятием. Но в любом из перечисленных вариантов подсчета конечная сумма зарплаты не должна быть меньше минимального уровня, установленного законодательством (11 280 рублей, состоянием на 2021 год).

Увольнение

При сокращении сотрудника руководитель обязан выплатить ему выходное пособие, отпускные средства, а также неполную з/п за период со дня получения им последнего аванса и до даты ухода работника с предприятия. Рассчитать размер заработной платы по увольнению руководитель может по следующей формуле: СО = ЧД * ФД – НГ + ПМ, где:

- СО – сумма оклада за неполный месяц;

- ЧК – количество часов в сутках, в течение которых гражданин должен присутствовать на предприятии согласно трудовому договору;

- ФК – фактически дни, отработанные в текущем календарном месяце;

- НГ – единый налог и страховой сбор;

- ПМ – премиальные средства, начисленные за перевыполнение нормы.

В соответствии с ТК РФ уволенный человек должен отработать еще не менее 14 дней после подписания указа об его уходе с предприятия. Но этой обязанности можно легко избежать за счет ежегодного неотгулянного отдыха (при выборе такого варианта зарплата за время неиспользованного отпуска отстраненному сотруднику начисляться не будет).

В каких случаях выплачивается неполная зарплата

По правилам трудового законодательства общая продолжительность часов работы в неделю на одного сотрудника не должна превышать 40 часов (ст. 91). В то же время сотрудник не обязан отрабатывать все установленные сроки.

Уменьшение рабочего времени может происходить на законных основаниях, например:

- при выходе в отгул (отпуск);

- если сотрудник оказался временно нетрудоспособен по причине болезни;

- при трудоустройстве не с начала расчётного периода.

Кроме того, допускается установление индивидуального сокращённого графика. Распорядок, который состоит из меньшего количества рабочих дней, часов, должен быть согласован с руководителем. Такие условия отображаются в трудовом договоре.

Обычно, это касается:

- студентов, которые не имеют возможности работать полный день;

- лиц, работающих по совместительству;

- лиц, которые по другим причинам не могут работать большее количество часов.

Список законодатель закрывает.

Помимо трудового договора, информация о неполном рабочем дне сотрудника отображается в отдельном локальном акте. Когда бухгалтер подводит итоги по суммам ЗП, он ссылается на этот документ в первую очередь. Локальный акт служит обоснованием размера заработка подчинённого, в случае его оспаривания.

На практике возникают случаи, когда неполный отработанный период приносит работнику доход, который не дотягивает до минимального прожиточного минимума (далее – МРОТ) или же вообще оставляет работника ни с чем. Некоторые работающие полагают, что по ст. 133 они имеют право на получение как минимум суммы МРОТ, но это не совсем так. Норма гарантирует пособие не меньше МРОТ только в том случае, если лицо отработает полный срок.

Это значит, что изначально, при заключении трудового договора, работодатель не вправе установить выплату подчинённому менее МРОТ. Но если по некоторым обстоятельствам полное рабочее время не было отработано, перечисление работнику суммы менее минимума не считается нарушением.

Особенности расчета за неполный месяц

Помимо особых правил, Трудовой кодекс предусматривает еще и дополнительные нюансы для расчета з/п сотруднику за неполный рабочий месяц. А именно:

- За праздничные и выходные дни подчиненный должен получать двойную ставку (ст. 113 ТК РФ);

- Ежегодный отдых обязательно учитывается для всего персонала, кроме тех сотрудников, которые проработали менее полугода (декретный отпуск в данном случае не подразумевается);

- При наличии у отстраненного гражданина детей размер НДФЛ и страхового взноса для него уменьшается (минимальная сумма налога, предусмотренная законодательством, равна 4 000 рублей).

Перед тем, как рассчитать неполную зарплату после отпуска, увольнения или приема на работу, руководитель должен ознакомиться с вышеперечисленными требованиями. Иначе он может понести административную ответственность за недоплату оклада персоналу.

Нюансы

При расчетах необходимо обратить внимание на ряд нюансов. Новому сотруднику, не успевшему отработать месяц полностью, зарплату начисляют по аналогии с работающими сотрудниками, с учетом фактически отработанного времени. Всегда берутся в расчет только рабочие дни по производственному календарю.

Если в начале месяца установлены праздничные дни (январь) и новый сотрудник приступил к работе после окончания этого периода, проработал до конца месяца, ему должен быть произведен полный расчет за месяц.

Согласно ст. 2-7, ст. 130-2 ТК РФ работнику гарантирован МРОТ. При неполном отработанном месяце фактическая заработная плата может быть меньше МРОТ. Нарушением ТК РФ это являться не будет. Если работнику установлен неполный рабочий день и он при этом отработал неполный рабочий месяц, расчет за неполный месяц будет производиться исходя из установленной по договору ставки (1/4, 1/2).

Порядок выплат при разных системах оплаты

Помимо правильного расчета зарплаты за неполный месяц, Трудовой кодекс также регламентирует и порядок оформления з/п штатным рабочим при разных договорах. А именно:

- При сдельной заработной плате – человек получает денежное вознаграждение за объем выполненной работы, без учета потраченного времени;

- При посуточном тарифе – гражданину начисляется з/п исходя из фактического количества отработанных им часов (в данном случае во внимание берется перевыполнение плана);

- При комиссионной системе оплаты труда – человек претендует на зарплату, насчитанную ему исходя из количества реализованной продукции за месяц (в отличие от сдельной з/п такой вариант договора подразумевает минимальную ставку, которую необходимо суммировать со всеми вычетами для вычисления полного размера оклада).

Совет! При составлении трудового договора очень важно выбрать правильную систему расчета з/п. Иначе вы рискуете получить доход ниже прожиточного минимума по стране.

Формулы расчётов

Существует несколько способов установить размер заработка за неполный период:

- Показатель месячной ЗП (далее – МЗП) разделить на количество рабочих дней в месяце (далее – РДМ). Полученную цифру умножить на сумму фактически отработанных дней (далее – ФОД) – МЗП / РДМ х ФОД. Так, например, если гражданин П. проработал в июле 17 дней, при количестве 21 РДМ, а его оклад составляет 60 000 руб., то: 60 000 / 21 х 17. За 17 дней гражданину П. будет выдаваться 48 571 руб.

- Также можно вычесть среднюю ЗП за определённый период. В таком случае оклад (далее – О) делится на установленное государством среднее число дней в месяце, после чего полученная цифра умножается на ФОД – О / 29,4 х ФОД. Например, водитель устроился на работу 20 июня, итого, проработал 8 дней. Его МЗП составляет 45 000 р. Таким образом, 45 000 / 29.4 х 8. Водителю будет начисляться 12 244 руб.

Это стандартные формулы, применяемые бухгалтерами в организациях.

Как уже было сказано, требование о размере ЗП не меньше прожиточного минимума должно строго соблюдаться всеми работодателями. Такая сумма устанавливается как минимум, если сотрудник выполнил весь объём работы. Соответственно, если гражданин работал 5 дней в месяце, то получит размер, соответствующий часам работы.

Для примера: швея работает в организации, где МЗП составляет 40 000 руб. Из-за трудоустройства в конце месяца она отработала 5 дней из положенных 22. Посчитать ЗП за отчётный период можно следующим образом: 40 000 / 22 х 5. Фактическая зарплата за 5 дней составит 9 090 руб.

Рекомендуем к изучению! Перейди по ссылке:

Как рассчитать авансовый платеж ИП по УСН

Хотя полученная величина не дотягивает до уровня прожиточного минимума, организация не нарушает права сотрудника, поскольку швея работала неполный период.

Если работник присутствовал не весь месячный рабочий период, то расчёты проводятся по первой формуле. Если же человек не являлся, но в силу закона ему полагается сохранение заработной платы, то её размер высчитывается по второй формуле с учётом среднего количества рабочих дней в месяце. По итогу, сотрудник получает сумму показателей за ФОД и время с сохранением ЗП.

Как рассчитать зарплату за день, месяц и неполный месяц: пошаговая инструкция

Следует заметить, что подобная ситуация бывает отнюдь не всегда. Огромное количество трудящихся отрабатывают текущий месяц не полностью по множеству различных причин. Кто-то находился в отпуске или в командировке, кто-то болел или брал короткий отпуск за свой счет, а кто-то просто-напросто устроился на работу не с 1-го, а, скажем, с 10-го числа или, напротив, уволился, не дождавшись окончания календарного месяца.

Довольно часто требуется знать, сколько положено заплатить работнику, если месяц им отработан не полностью. При этом нужно объяснить ему, почему начислена именно данная сумма. Причем рассказать доступным языком — во избежание непонимания и жалоб в трудовую инспекцию. Да и подстраховаться не мешает на случай возможных претензий со стороны последней.

Рекомендуем прочесть: Льготы Для Детей Репрессирующих

Если сотрудник трудился в выходные дни

Даже если сотрудник не трудился весь месяц полностью, например, по болезни, он может работать в выходные дни или праздничные. Но это не означает, что одни дни можно заменять другими, то есть если сотрудник 3 дня болел и 3 дня работал в выходные в одном и том же месяце, это не будет означать, что месяц он отработал полностью. То есть просто выплатить ему положенный оклад нельзя, необходимо произвести расчет.

Рассмотрим подробнее на примере: (нажмите для раскрытия)

Сотрудница Туркина М.А. в октябре 2021 года брала отпуск за свой счет 4, 5 и 6 числа. При этом, в октябре она трудилась 3 выходных дня – 14, 21 и 28 октября.

Отработала она в октябре 22 дня, то есть столько, сколько указана в производственном календаре, но оплатить просто оклад нельзя. Произведем расчет зарплаты Туркиной, исходя из того, что оклад ее равен 30 000 рублей.

Работа в выходные в организации оплачивается по двойному размеру.

30 000 / 22 х 19 + 30 000 / 22 х 3 х 2 = 25 909,09 + 8 181,82 = 34090,91 рублей.

Как рассчитать зарплату за неполный рабочий месяц

ООО «Кварта» работает по графику пятидневной рабочей недели. Сотрудница Камышева И. К. работает старшим кассиром с окладом 20000 рублей в месяц. В июне 2021 Камышева И.К. написала заявление с просьбой перевести ее на неполную рабочую неделю с понедельника по четверг. На другой режим работы сотрудница была переведена с 1 июля на основании приказа руководителя с соответствующим оформлением дополнительного соглашения к трудовому договору. Рассчитаем зарплату Камышевой И. К. за неполностью отработанный месяц — июль.

Коклюшкина И.Н. находилась в отпуске с 9 января по 2 февраля 2021 года включительно. Поскольку с 1 по 8 января выпадали праздничные дни, то они не оплачиваются, сотответственно за январь сотрудница получит лишь отпускные. Если сотрудница все дни февраля отработает полностью, то она получит полный оклад независимо от того, что 1 и 2 числа она не пработала.

Расчет при комиссионной системе оплаты труда

Комиссионная система помогает заинтересовать сотрудника делать свою работу, ведь чем больше он заработает для компании денег, тем выше будет его собственный доход. В сфере продаж каждый пропущенный рабочий день равен потерянным деньгам. А в сам расчет включаются только 2 показателя: размер дохода от продаж и процент от этого дохода, который полагается сотруднику. Наглядно это можно расписать так:

5% — столько положено сотруднику от дохода по совершенным им продажам.

600 000 рублей — принесенный сотрудником доход.

600 000 × 0,05 = 30 000 рублей.

Но работодатели могут применять комиссионную систему совместно с повременной. Тогда работник ежедневно ходит на работу, за что ему положен оклад, а за каждую продажу он получает дополнительный процент. И вот тогда невыход на работу будет учитываться в расчете. Включим в прошлый пример оклад в 10 000 рублей. Сотрудником была пропущена целая неделя, т. е. 5 рабочих дней из 21 в расчетном месяце.

10 000 / 21 × 16 = 7 619, 05 рублей (часть зарплаты, основанная на окладе).

600 000 × 0,05 = 30 000 рублей (часть зарплаты, основанная на проценте от продаж).

7 619,05 + 30 000 = 37 619,05 рублей (заработная плата за месяц).