Возможность оформления льгот по уплате налогов регламентирована положениями Налогового кодекса РФ. На налоговые послабления всегда могли рассчитывать пенсионеры в силу своего маленького дохода. Однако, с момента проведения пенсионной реформы право на освобождение от налогообложения и на уменьшение налоговой ставки стали связывать не с самим фактом получения пенсионного пособия, а с достижением возраста, который до изменений в законодательстве считался возрастом выхода на пенсию (55 лет – для женщин, 60 лет – для мужчин). Предлагаем разобраться, как пенсионеру получить налоговую льготу на недвижимость, землю в 2021 году, а также оформить иные преференции в части налогообложения.

Федеральные и региональные налоговые льготы для пенсионеров: в чем разница

Прежде чем перейти к списку доступных для пенсионеров налоговых льгот, следует разобраться в том, какие из преференций доступны для всех жителей России, а какие могут быть оформлены только жителями отдельного субъекта РФ. В первом случае речь идет о федеральных (общероссийских) льготах, а во втором – о региональных привилегиях:

| Разновидность льгот | Федеральные льготы | Региональные льготы |

| Кем утверждаются | Правительством РФ | Властями на местах |

| Кто может оформить | Все пенсионеры страны, вне зависимости от региона проживания | Жители конкретного субъекта РФ |

Виды налоговых льгот.

Льготное налогообложение некоторых категорий граждан предусмотрено как федеральным, так и региональным законодательством.

Так, органами местного самоуправления устанавливается возможность освобождения пенсионеров от сборов в казну за владение автомобилем (при определенных условиях), земельным участкам.

Заявление на налоговые льготы пенсионерам имущественного характера можно подать в ФНС в любом субъекте РФ.

Предоставление послаблений на сборы в казну регулируются федеральным законодательством. При этом не имеет значение основание для назначения пенсии. По сведениям ФНС скидками на оплату налогов ежегодно пользуется до 20 млн россиян.

Перечень налоговых льгот для пенсионеров в 2021 году

В 2021 году пенсионеры имеют право на получение льгот в отношении уплаты следующих налогов и сборов (какие-то преференции предоставлены на федеральном уровне, другие – на уровне региона или муниципалитета):

- освобождение от налогообложения отдельных видов доходов;

- право на отказ от уплаты отдельных государственных пошлин;

- скидки по уплате транспортного и земельного налогов или полное освобождение от налогообложения транспортного средства и земельного участка;

- освобождение от уплаты налога на имущество в отношении ограниченного количества объектов недвижимости.

Рассмотрим условия оформления налоговых льгот гражданами в возрасте 55-60 лет в текущем году:

| № п/п. | Налоговые льготы | Уточняющая информация | Законодательное регулирование |

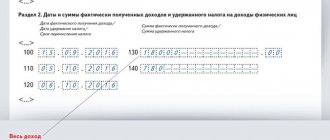

| 1 | Льготы по уплате НДФЛ (налога на доходы физических лиц) | В отношении уплаты НДФЛ действует сразу 2 льготы:

| ст. 208 НК РФ ст. 217 НК РФ |

| 2 | Освобождение от уплаты госпошлин | Пенсионеры имеют право на отказ от уплаты государственной пошлины в случае, если им необходимо подать исковое заявление в суд по вопросам оформления пенсионного пособия (но величина имущественных требований в отношении ответчика не должна превышать 1 млн рублей, иначе пошлину придется платить). Если у пенсионера имеются проблемы с ПФР из-за начисления пенсии на 5000 рублей меньше, чем полагается получателю, пошлина за рассмотрение дела судом также не взимается. Если обращение в суд требуется пенсионеру не по вопросу пенсионного обеспечения, госпошлина уплачивается на общих основаниях. | ст. 333.36 НК РФ |

| 3 | Льготы по транспортному налогу | В каждом субъекте РФ действуют свои транспортные льготы. Власти на местах устанавливают свой перечень льготников, размер скидки по уплате налога, условия оформления привилегии. Для примера рассмотрим города федерального значения: ● Пенсионеры Москвы не могут быть освобождены от уплаты налога на авто, если они не принадлежат к следующим категориям лиц: чернобыльцам, инвалидам и ветеранам боевых действий, бывшим узникам концлагерей, инвалидам и ветеранам ВОВ, обладателям ордена Славы трех степеней, Героям РФ или СССР. ● В Санкт-Петербурге пенсионеры не облагают налогом транспорт, но только если речь идет об отечественной машине с двигателем не мощнее 150 л.с. А вот Герои РФ, инвалиды и ветераны могут не платить налог даже в отношении автомобиля иностранного производства. | ст. 4 Закона города Москвы от 9 июля 2008 № 33 ст. 4.1 Закона Санкт-Петербурга от 4 ноября 2002 № 487-53 |

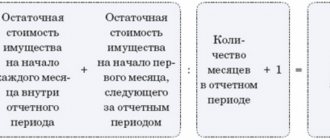

| 4 | Льготы по имущественному налогу | Несмотря на то, что средства от налогообложения имущества физических лиц поступают в региональный бюджет, льгота по его уплате утверждена на федеральном уровне. До того, как была проведена пенсионная реформа, воспользоваться 100% скидкой могли женщины в возрасте от 55 лет и мужчины от 60 лет. С начала 2021 года в НК РФ внесены изменения – сегодня получить освобождение от имущественного налога могут предпенсионеры – лица, которым исполнилось 55 и 60 лет, но которые еще не вышли на пенсию из-за увеличения пенсионного возраста. НК РФ позволяет не уплачивать налог на один объект каждого вида имущества: ● квартира, доля, комната; ● частный дом, часть дома; ● гараж, машино-место; ● хозяйственную постройку площадью до 50 кв.м.; ● помещение под творческую мастерскую, галерею, музей и т.д. | пп. 10 п. 1 ст. 407 НК РФ |

| 5 | Льготы по уплате земельного налога | Льгота по уплате земельного налога действует на федеральном уровне в отношении пенсионеров (получателей любого вида пенсионного пособия) и лиц предпенсионного возраста (женщин от 55 лет и мужчин от 60 лет). Для них от налогообложения освобождается до 6 соток земли. Если участок большей площади, за разницу придется уплачивать налог. Властями на местах могут быть утверждены дополнительные привилегии касательно уплаты налога на землю. Пенсионерам без особых статусов в Москве льгота по налогу на землю не полагается. Освобождены на налога полные кавалеры орденов “За службу Родине в ВС СССР”, Славы, Трудовой Славы, а также Герои СССР и РФ, Герои социалистического труда. А ветераны и инвалиды ВОВ и иных боевых действий, а также чернобыльцы вправе отказаться от уплаты налога на участки стоимостью до 1 млн рублей. В Санкт-Петербурге получатели всех видов пенсий и граждане предпенсионного возраста не должны уплачивать налог на участки площадью до 25 соток с 1 января 2021 года. | ст. 387 НК РФ ст. 3.1 Закона г. Москвы от 24 ноября 2004 № 74 ст. 5 Закона г. Санкт-Петербурга от 23 ноября 2012 № 617-105 |

“Льгота по налогу на имущество физических лиц предоставляется в виде освобождения одного из объектов каждого из следующих видов имущества: квартира (часть квартиры или комната), жилой дом (часть жилого дома), гараж (машино-место). По земельному налогу льгота предоставляется в виде вычета из налоговой базы в размере кадастровой стоимости 600 квадратных метров на один земельный участок, расположенный на территории Российской Федерации”.

Юлия Жусеева, начальник отдела налогообложения имущества УФНС России по Забайкальскому краю

Какие налоги не платят пенсионеры?

Основной закон Российской Федерации в части налогообложения – Налоговый кодекс. Согласно внесенным в него положениям в 2021 году граждане, вышедшие на заслуженный отдых из-за утраты кормильца, работоспособности или ввиду достижения соответствующего возраста, не уплачивают налоги с назначенных им выплат. Подоходный сбор не взимается и в случае выделения для них государственных компенсаций.

Части пенсионеров назначаются дополнительные налоговые льготы. Им разрешили не оплачивать имущественный сбор за один вид зарегистрированной недвижимости.

Льгота положена:

- гражданам, достигшим пенсионного возраста;

- людям в годах, исключающих выполнение трудовых обязанностей;

- инвалидам, в отношении которых вынесено решение о присвоении первых двух групп или о назначении статуса инвалидов с детства;

- военнослужащим в отставке или лишившимся кормильца членам их семей;

- лицам, входящим в категорию льготников федерального значения.

Это все привилегии налогообложения. Федеральными законами для пенсионеров больше ничего не предусмотрено. Остальные применяемые для физических лиц налоги они оплачивают в полном объеме. За одним исключением – если решением местных властей предусмотрены послабления регионального уровня.

Как пенсионеру получить налоговую льготу на недвижимость

Важно! Несмотря на то, что специалисты Федеральной налоговой службы сегодня своими силами следят за возрастом владельцев недвижимости и перестают высылать квитанции на уплату налога при достижении плательщиком “старого” пенсионного возраста, может сработать человеческий фактор, и льготу не учтут.

Таким образом, женщины, достигшие возраста 55 лет, и мужчины в возрасте 60 лет и старше могут поступить следующим образом:

- единожды подать заявление в территориальное отделение ФНС России сразу по достижении указанного возраста, чтобы напомнить о своем праве на льготу;

- проверить, учтена ли льгота, и если нет – направить запрос, воспользовавшись Личным кабинетом на сайте налоговой или специальным сервисом.

Важно! Четких сроков для подачи заявления о желании применять льготу закон не устанавливает. Однако, желательно сделать это не позднее 1 апреля будущего года – так льготу учтут в текущих начислениях до рассылки квитанций на уплату налога на имущество.

Если у пенсионера имеется несколько объектов имущества одного вида (2 квартиры, например), он имеет возможность выбрать ту недвижимость, которую он хотел бы освободить от налогообложения. Чтобы объявить о своем выборе, необходимо подать уведомление в налоговые органы до 31 декабря года, за который исчисляют сумму налога к уплате (например, уведомление по налоговым начислениям за 2021 год необходимо подать не позднее 31.12.2021 г.).

В том случае, если налогоплательщик не уведомил налоговую службу о своем выборе объекта недвижимости, специалисты самостоятельно освободят от налогообложения по имущественному налогу тот объект, стоимость которого больше (это будет выгоднее пенсионеру).

Пример оформления налоговой льготы на недвижимость пенсионера

Мужчина достиг возраста 60 лет и направил заявление в территориальное отделение ФНС о желании освободить недвижимость от налога на имущество. Пенсионер владеет на правах собственности следующими объектами недвижимости:

- 2-комнатная квартира во Владивостоке стоимостью 3 млн рублей;

- доля в квартире в Москве стоимостью 3,5 млн рублей;

- творческая студия в Мытищах стоимостью 1 млн рублей;

- гараж в Мытищах стоимость 500 тысяч рублей;

- 2 машино-места стоимостью 300 тысяч рублей каждое в Москве.

Пенсионер не указал, на какие именно однотипные объекты недвижимости он предпочел бы не уплачивать имущественный налог, а потому специалисты Федеральной налоговой службы РФ освободили от налога следующее имущество налогоплательщика:

- долю в квартире в Москве (поскольку 2-комнатная квартира и доля в квартире являются однотипными объектами, а доля в московской квартире оказалась дороже квартиры во Владивостоке);

- творческую студию;

- гараж (поскольку гаражи и машино-место являются однотипными объектами, а стоимость гаража выше стоимости каждого машино-места в отдельности).

Налог на имущество: льгота.

Пенсионер имеет право на имущественный вычет при владении такими объектами недвижимости, как:

- квартира;

- жилой дом;

- гараж;

- хозяйственные постройки (до 50 кв. м.) и др.

Основное условие – имущество не должно применяться в коммерческих целях. Льгота предоставляется только на один объект недвижимости, оформленный на пенсионера. Основание назначения пособия может быть любое, в том числе и по инвалидности.

Если пенсионер работает, то льгота на имущество все равно сохраняется.

В случае, когда на гражданина оформлено несколько объектов недвижимости, он должен выбрать, за какой из них не будет оплачивать сбор и написать заявление в ФНС.

Если он это не выполнил, должностные лица самостоятельно выберут имущество, за которое не будет выставлен налог. По умолчанию это тот объект недвижимости, сумма за который была бы максимальной.

Пример оформления льготы по налогу на землю для пенсионеров

Женщина в возрасте 55 лет, проживающая в Самарской области, оформляет льготу по налогу на земельный участок. Площадь надела составляет 16 соток. Кадастровая стоимость участка – 680 тысяч рублей. В Самарской области действует налоговая ставка по земельному налогу, равная 0,3% от кадастровой стоимости.

Лица предпенсионного возраста, с которым относится женщина, имеют право на освобождение от уплаты налога в отношении 6 соток земли. Значит, налогообложению подлежат:

16 соток – 6 соток = 10 соток земли

Кадастровая стоимость одной сотки земли, принадлежащей женщине на правах собственности, составляет:

680 000 р. : 16 соток = 42 500 рублей.

Налог на землю будет исчисляться ежегодно и после применения льготы составит:

42 500 р. х 10 соток х 0,3% = 1 275 рублей.

Освобождение пенсионера от земельного налога

Земельный налог (далее ЗН) назначается местными органами власти.

В определенных регионах страны, ЗН частично не платят такие категории пожилых людей, как:

- Инвалиды всех категорий

- Ветеран военных действий

- Герои СССР и РФ

- Граждане, пострадавшие от радиации.

Важно знать! Какая пенсия в Англии?

В соответствии со статьей 391 НК, уменьшение налоговых выплат может составлять 10000 рублей.

Рекомендуем для прочтения: компенсации военным пенсионерам на земельный налог.

Кроме того, часть участков не попадают под налоговое законодательство, а именно:

- территория культурного наследия;

- объекты, изъятые из оборота;

- участок, который расположен на территории лесного фонда;

- земля, занятая водными объектами.

Чтобы оплачивать ЗН, объект должен иметь кадастровый номер. Неучтенные участки не попадают под налоговое законодательство.

Для назначения региональной льготы, пенсионер обязан обратиться в местную налоговую структуру с такими документами, как:

- Заявление.

- Паспорт.

- Пенсионное удостоверение.

- Документы на землю.

- ИНН.

Перерасчет налоговых выплат производится со дня возникновения данного права. Но если документы были поданы в более поздний период, перерасчет осуществляется только за крайние 3 года.

Как пенсионеру оформить налоговую льготу в 2021 году

Важно! Применение налоговой льготы – право, а не обязанность гражданина. Если подать заявление позднее, чем в момент возникновения права на льготу, не придется нести ответственность, это не будет считаться нарушением.

Алгоритм действий для пенсионеров и граждан предпенсионного возраста, желающих оформить льготу по уплате налогов, установлен статьей 56 НК РФ:

- Написать заявление (форма заявления) на получение льготы по налогу:

- лично в региональном отделении налоговой службы (нужен только паспорт, остальные документы специалисты должны запросить по каналам межведомственного взаимодействия);

- через личный кабинет на сайте налоговой (заявление будет оформлено автоматически);

- Почтой России (заказным письмом с уведомлением о вручении и описью вложения).

- Дождаться рассмотрения заявления специалистами ФНС (займет до 30 дней).

- Сделать запрос на возврат излишне уплаченных налогов или на зачет их в счет будущих начислений по иным налогам, но не более чем за 3 года, предшествующих обращению.

Важно! Если вовремя не определиться с объектом недвижимости, который пенсионер хотел бы освободить от налогообложения, осуществить выбор “задним числом” не получится.

Перечень документов для получения льготы

Рассмотрим, какие документы нужны для того, чтобы получить налоговые льготы пенсионерам.

Для получения льготы по налогу на имущество для пенсионеров, необходимо подготовить и передать следующий перечень документации:

- заявление на льготы установленной формы, в органах ФНС вам могут предоставить необходимый бланк и образец заявления, и вы можете заполнить его на примере;

- уведомление об объекте, в отношении которого будет предоставляться привилегия на имущество;

- также необходимо предоставить бумаги, удостоверяющие, что физическое лицо является владельцем собственности;

- наличие удостоверения.

Документация предоставляется в виде оригиналов и копий, копии которых заверяются официальными органами ФНС. Самым главным из всего перечня бумаг является заявление физического лица, как волеизъявление на получение привилегии.

Прежде чем физическое лицо пожелает обратиться в органы ФНС, ему лучше ознакомиться с перечнем документов и графиком работы государственных органов. Грядут постоянные изменения, и чтобы не потратить время впустую, а после еще и простоять в длинной очереди, лучше заранее подготовиться.

Подать заявление можно в различной форме:

- передать лично в налоговую службу;

- отправить почтовым отделением;

- существует ряд преимуществ, для того чтобы получить льготу, не выстаивая в длинной очереди. Есть возможность отправить документацию с помощью электронного сообщения. Вам необходимо будет зайти на сайт, зарегистрироваться, заполнить форму установленного образца, если необходимо, то сбросить фотографии или сканы документов.

Обратите внимание, что необходимо подать документы до 1 ноября текущего года. В случае если вы просрочите срок подачи документов, уже нельзя будет вносить изменения. Это возможно будет сделать только на следующий год.

Как оформить льготу на налог на имущество для пенсионеров? Для того чтобы получить привилегию, необходимо совершить активное действие, сделать заявление. Если физическое лицо никогда не подавало заявление и не обращалось в государственные органы, то, таким образом, ему привилегия не будет начисляться. И он обязан будет платить за все свое имущество. Если пенсионер ранее подавал заявление, но не выбрал объект, который подлежит льготированию, государство это действие выполнит за него, так сказать, по умолчанию, и выберет самый дорогостоящий объект.

Получающим поблажки требуется написать заявление. Документ пишется в произвольной форме с внесением всех необходимых данных о физическом лице.

Распространенные ошибки по теме “Как пенсионеру оформить налоговую льготу в 2021 году”

Ошибка: Пенсионер полагает, что имеет право на освобождение от уплаты НДФЛ с зарплаты и с доходов от сдачи в аренду квартиры.

На самом деле, пенсионеры освобождаются только от уплаты НДФЛ в отношении пенсионных выплат, доплат и надбавок к пенсии. Но если пожилой человек продолжает работать по трудовому договору, он обязан уплачивать НДФЛ со своей заработной платы. То же самое касается и доходов, получаемых в результате заключения арендного договора с квартиросъемщиком.

Ошибка: Пенсионер подает заявление о желании освободить от имущественного налогообложения свою квартиру, долю в другой квартире и гараж.

Согласно указаниям Налогового кодекса, граждане предпенсионного возраста (55 лет – женщины, 60 лет – мужчины) имеют право не уплачивать налог на имущество в отношении одного объекта каждого типа недвижимости. В данном случае квартира и доля в другой квартире являются однотипными объектами, а потому освободить от налогообложения можно лишь один объект. Выгоднее будет применить льготу в отношении квартиры, поскольку ее стоимость больше, и, соответственно, сумма налога к уплате также больше. На гараж пенсионер более не будет уплачивать налог.

Оплата транспортного налога

Условия назначения транспортного налога (далее ТН) закреплены в Налоговом Кодексе России (далее НК).

Однако в НК отсутствуют нормы по ТН для пожилых граждан. В большинстве случаев данные льготы устанавливают муниципальные власти.

В НК выделяют часть средств передвижения, которые не облагаются налогами. К таким видам транспорта относят:

- весельные (или моторные) лодки с мощностью до 5 л.с. (лошадиные силы);

- инвалидное кресло;

- транспорт до 100 л.с., который предоставляется органам соцзащиты.

Что касается льгот для пожилых людей, то большинство регионов выделяют следующие категории граждан, которые имеют право получить скидку при оплате ТН:

- Герои СССР и РФ, имеющие медали и награды (например, орден Славы любой степени).

- Граждане, пострадавшие от радиации.

- Инвалиды всех видов (кроме 3 группы).

- Родители детей-инвалидов.

- Жители Крайнего Севера.

- Ветераны и участники ВОВ (Великая Отечественная война);

- Граждане, имеющие более одного транспортного средства.

Чтобы узнать о возможных льготах, пенсионер обязан обратиться в налоговый отдел. Приведем примеры льгот в Санкт – Петербурге и Москве.

Как рассчитывается транспортный налог для пенсионеров узнаете здесь.

В Петербурге пожилые люди не платят налоговые взносы за один транспорт, если выполнены следующие условия:

- год выпуска автомобиля – до 1991 года, мощность не более 150 л.с.;

- моторная лодка, катер или иное водное средство до 30 л.с.

Важно знать! Как формируется северная пенсия

Что касается московских бонусов, то пенсионерам не предоставляются транспортные льготы в соответствии с законом № 33 от 09.07.2008.

Льготы по ТН имеют заявительный характер, следовательно, пожилой человек обязан предоставить заявление в налоговую структуру. В бланке стоит указать следующую информацию:

- название налогового отдела;

- ФИО должностного лица и заявителя;

- ИНН;

- данные по паспорту;

- адрес регистрации и фактического проживания;

- категория пенсионных выплат;

- контактная информация (телефон, электронная почта);

- суть просьбы;

- ссылка на региональный закон о предоставлении транспортной льготы;

- полная информация по транспорту;

- список документов, которые прилагаются к заявлению;

- дата и подпись.

Кроме заявки, пожилой человек должен подготовить необходимый список документации, а именно:

- Паспортные данные.

- Удостоверение или справка пенсионера.

- Документы на транспортное средство.

- Справки, подтверждающие право пенсионера на соответствующие льготы.

В данный момент в Правительстве обсуждается вопрос об отмене ТН для пенсионеров, однако данный законопроект еще не вступил в силу.

При расчете ТН учитываются следующие показатели:

- Период владения транспортом.

- Мощность двигателя.

- Валовая вместимость.

- Категория транспорта.

- Срок эксплуатации.