Учет у Принципала

Все произведенные расходы Агентом в процессе исполнения агентского договора в учете у Принципала будут расходами, связанными с обычными видами деятельности. Они отражаются в учете по мере поступлений отчета от Агента, с приложением подтверждающих документов. Также расходом будет и агентское вознаграждение, расчет которого будет произведен и указан в отчете.

Доходами будет считаться сумма от реализации товаров (работ, услуг), которые отражены в отчете Агента на дату составления отчета.

Если Агент действует от своего имени, Принципал в таком случае: счета, акты выполненных работ (услуг), накладные, счет-фактуры, прочую документацию в адрес третьих лиц не выставляет, не выставляет он их и Агенту. Подтверждающим документом реализации товаров (работ, услуг) будет является отчет Агента.

Учет у Агента

Произведенные расходы Агентом по агентскому договора, которые возмещены Принципалом, в расходах и в доходах не учитываются.

В налогооблагаемую базу попадет только полученное вознаграждение за исполнение агентского договора от Принципала. Данное вознаграждение будет доходом. Отражается на счете 90 «Доходы от обычных видов деятельности». Если агентский вид деятельности является для Агента прочим поступлением, то доходы отражаются на счете 91 «Прочие доходы и расходы»

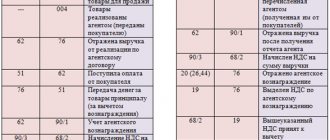

Полученные товары от Принципала учитываются на счете 004 “Товары, принятые на комиссию”. Приобретенные товары самим Агентом учитываются на счете 002 ” Товарно-материальные ценности, принятые на ответственное хранение”. Все товары до момента их реализации Агентом третьим лицам являются собственностью Принципала.

Если Агент по агентскому договору заключает сделки с третьими лицами от своего имени и за счет Принципала, то он может при проведении расчетов сразу произвести удержание своего комиссионного вознаграждения. То есть, перечислить Принципалу поступившие денежные средства от третьих лиц за минусом причитающегося вознаграждения. (Прим.: Если в договоре стороны не определили иной порядок расчетов).

Документы третьим лицам выставляются от имени Агента. Следует помнить, что в бухгалтерском учете документы по реализации товаров (работ, услуг) выставляются не позднее пяти календарных дней с момента их реализации.

Бухгалтерские проводки по агентскому договору у принципала

Агентский договор представляет собой альтернативу договору комиссии. Суть агентского договора заключается в поручении посреднику (компании или физ.лицу) производить какие-либо операции от лица организации-поручителя или от своего. Рассмотрим как отразить в учете услуги по агентскому договору и проводки по агентскому договору у принципала.

Признаки агентского договора

Так же, как договор комиссии и договор поручительства, агентский договор является посредническим.

Агентский договор совмещает в себе признаки договора комиссии и поручительства — в зависимости от вида договора, сделки могут заключаться как от имени принципала (поручителя), так и агента (исполнителя).

Принципал — сторона, которой требуются агентские услуги, агент — сторона, которая эти услуги исполняет. Услуги агента принципал оплачивает путем перечисления агентского вознаграждения.

Обязательные условия агентского договора:

- Предмет договора. Например, аренда, коммунальные услуги, электроэнергия и т. д.;

- От имени кого будет действовать агент;

- Срок действия договора;

- Размер вознаграждения агента, порядок и сроки его выплаты;

- Права и обязанности сторон;

- Сроки прекращения, и т.д.

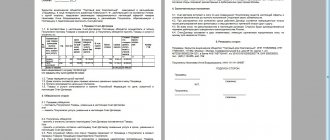

Отчет по агентскому договору

Отчет агента — это основной документ, которым агент отчитывается перед принципалом о понесенных расходах. Для их подтверждения к отчету прилагаются копии первичных документов, свидетельствующих о произведенных затратах. Форма отчета агента не является регламентированной, каждая организация для отражения необходимой ей информации вправе разработать собственную форму.

Получите 267 видеоуроков по 1С бесплатно:

Образец отчета агента:

Бухгалтерский учет у принципала

В учете по агентскому договору от лица как принципала, так и агента, учет затрат на его исполнение ведется у принципала.

Все расходы агента по исполнению договора у принципала учитываются на 76 счете. Учет НДС по услугам договора отражается только у принципала, даже если услуги оказываются от имени агента. Агент учитывает НДС только с агентского вознаграждения.

Пример учета услуг по агентскому договору у принципала с проводками

ООО «Мастер», владеющее жилыми помещениями, заключило агентский договор с ООО «Вектор». По условиям договора, «Вектор» от своего имени сдает в аренду помещения принадлежащего «Мастеру» торгово-развлекательного центра.

В договоре прописана фиксированная сумма вознаграждения агента в размере 500 000 руб. По итогу декабря 2021 года, сумма реализации (арендной платы) за все помещения составила 12 600 000 руб., включая НДС 1 922 033 руб.

Условиями агентского договора предусмотрено удержание суммы вознаграждения агентом при перечислении выручки.

Проводки по агентскому договору у принципала ООО «Мастер»:

| Дт | Кт | Описание операции | Сумма,руб. | Документ |

| 62.1 | 90.1 | Отражена выручка от реализации (аренды) | 12 600 000 | Акт о реализации |

| 90.3 | 68(НДС) | Начислен НДС с реализации (12 600 000*18/118) | 1 922 033 | Счет-фактура выданный |

| 20 | 60(76) | Отражена сумма вознаграждения агента (500 000 — 500 000*18/118) | 423 729 | Бухгалтерская справка |

| 19 | 60(76) | НДС на сумму вознаграждения агента (423 729*18%) | 76 271 | Бухгалтерская справка |

| 68(НДС) | 19 | НДС принят к вычету | 76 271 | Книга покупок |

| 51 | 62.1 | Отражено поступление средств от аренды за вычетом вознаграждения агента | 12 100 000 | Выписка банка |

| 76 | 62.1 | Отражен зачет вознаграждения агента в счет оплаты | 500 000 | Бухгалтерская справка |

Другим вариантом учета агентского вознаграждения может быть перечисление вознаграждения непосредственно агенту:

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 60(76) | 51 | Перечислено вознаграждение агенту | 500 000 | Платежное поручение исх. |

| 51 | 62.1 | Поступление выручки от аренды | 12 500 000 | Выписка банка |

Налог на прибыль у принципала

В рамках агентского договора доходом принципала является выручка, а агентское вознаграждение является расходом.

Источник: https://BuhSpravka46.ru/buhgalterskie-provodki/buhgalterskie-provodki-po-agentskomu-dogovoru-u-printsipala.html

Настройки параметров учета

Если организация ведет деятельность в рамках комиссионной торговли или агентских услуг, то в программе «1С:Бухгалтерия 8» (ред. 3.0) необходимо выполнить соответствующие настройки.

Настроить параметры учета можно из раздела Справочники и настройки учета по гиперссылке Настройка параметров учета на панели навигации.

Для организации ЗАО «ТФ Мега» в Настройках параметров учета на закладке Комиссионная торговля устанавливаем флаг Ведется деятельность по договорам комиссии на продажу (рис. 1).

Рис. 1. Настройка параметров учета для комиссионной торговли (агентских услуг).

Учет НДС у сторон агентского договора

Агент, действующий от своего имени и за счет Принципала при реализации товаров (работ, услуг) третьим лицам выписывает им счет-фактуру от своего имени. Данный счет-фактуру Агент вписывает в книгу выставленных счет-фактур. Одновременно, направляет этот документ Принципалу, который в свою очередь выписывает счет-фактуру Агенту от своего имени на имя третьего лица, где дублирует все сведения их полученного счет-фактуры от Агента.

Примечание: Агент, действующий от своего имени и за счет Принципала, выставленные счет-фактуры на реализацию товаров (работ, услуг) третьим лицам, а также счет-фактуры выписанные на полученные денежные средства в счет будущих поставок товаров (работ, услуг) третьим лицам (авансы) в книге продаж не отражает.

Агент выставляет счет-фактуру Принципалу на агентское вознаграждение, данный счет- фактуру Агент регистрирует в книге продаж. Принципал регистрирует ее в книге покупок счет-фактур и в книге полученных счет-фактур.

Предлагаем ознакомиться Расторжение договора по согласию сторон образец

| ★ Книга-бестселлер «Бухучет с нуля» для чайников (пойми как вести бухгалтерский учет за 72 часа) куплено {amp}gt; 8000 книг |

Как перевыставить счет-фактуру по АД

Поскольку агент выступает посредником между фактическими поставщиками и приобретателями, на них возложена обязанность по перевыставлению СФ. Посредник, реализующий товары заказчика от своего имени, указывает в счетах себя в качестве продавца. В случае, если посредник приобретает продукции (товары, услуги) по поручению заказчика, в перевыставленных СФ он обязан указывать сведения о поставщике.

Следовательно, посреднику предстоит оформлять счета по отношению к обоим участникам сделок, а также выставлять дополнительный счет для выплаты вознаграждения за свои услуги. Все СФ должны быть отражены в ч. 1 и ч. 2 журнала учета счетов.

Образец перевыставленной счет-фактуры по агентскому договору

Учет НДС у сторон агентского договора

Выручка от оказания посреднических услуг является доходом от основной деятельности. Приобретаемые агентом от имени принципала товары учитываются на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение». При передаче агенту принципалом товаров для последующей перепродажи они учитываются на забалансовом счете 004 «Товары, принятые на комиссию».

Не являются доходами агента доходы в виде имущества и денежных средств, поступивших в связи с исполнением обязательств по агентскому договору. Также не являются расходами агента, возмещаемые принципалом расходы.

Операции в рамках агентского договора отражаются на основании отчетов агента. До момента продажи товара агентом он учитывается на балансе принципала.

Агентское вознаграждение облагается НДС, если агент является плательщиком налога, и включается в доходы при исчислении налога на прибыль. Если агент действует от своего имени, то он выставляет счета-фактуры в адрес третьих лиц с НДС (если товары облагаются НДС и принципал является плательщиком налога), даже если сам не является плательщиком налога.

Доходом принципала, учитываемым при исчислении налога на прибыль, является сумма выручки от реализации товара агентом за вычетом НДС, на дату указанную в отчете агента. Плательщиком НДС с суммы дохода в рамках агентского договора является принципал, даже если счета-фактуры в адрес третьих лиц выставляются от имени агента. Агентское вознаграждение учитывается им в расходах при исчислении налога на прибыль.

Для отражения операций реализации услуг принципала, начисления НДС с реализации, а также начисления агентского вознаграждения и удержания его из выручки принципала предназначен документ Отчет комиссионера (агента) о продажах, который доступен из раздела Покупки и продажи по гиперссылке на панели навигации Отчеты комиссионеров о продажах.

Форма документа состоит из нескольких закладок (см. рис. 2). Рассмотрим заполнение реквизитов документа на закладке Главное:

- номер и дата документа заполняются в соответствии с номером отчета агента и датой его утверждения;

- в поле Договор нужно выбрать договор с агентом на реализацию услуг. Обратите внимание, что в окне выбора договора отображаются только те договоры, которые имеют вид С комиссионером (агентом) на продажу;

- способ расчета агентского вознаграждения выбирается из одноименного поля. Как правило, данное поле заполняется автоматически согласно условиям, которые определены в договоре. Если способ расчета не выбран, то нужно указать один из трех предлагаемых вариантов: Не рассчитывается, Процент от разности сумм продажи и поступления или Процент от суммы продажи. В нашем примере способ расчета установлен как Процент от суммы продажи, а процент вознаграждения установлен как «10 %»;

- ставка НДС по вознаграждению комиссионера в нашем примере устанавливается «18 %»;

- регистрация счета-фактуры на вознаграждение агента осуществляется через одноименное поле, после чего создается гиперссылка на созданный документ Счет-фактура полученный на поступление;

- для точного указания, каким образом будет учитываться исчисленная сумма вознаграждения, служат реквизиты Счет затрат на вознаграждение и Статьи затрат, которые в нашем примере заполняются как «44.02» и «Агентское вознаграждение» с видом расхода по налоговому учету «Прочие расходы»;

- суммы в полях Всего и НДС (в т.ч.) как в отношении реализации принципала, так и в отношении агентского вознаграждения рассчитываются автоматически согласно данным, заполненным на закладке формы документа Товары и услуги.

Рис. 2. Заполнение титульных реквизитов отчета агента

На закладке Товары и услуги размещены две связанные друг с другом табличные части (рис. 3):

- в верхней части документа располагается таблица покупателей — третьих лиц, которым агент реализовал услуги принципала;

- в нижней части документа указывается наименование, количество и стоимость товаров и/или услуг, проданных принципалом через агента, а также агентское вознаграждение.

Рис. 3. Реализованные услуги третьим лицам через агента

В соответствии с требованиями законодательства РФ реализованные агентом услуги указываются в разрезе конечных покупателей и даты совершения операции, то есть даты, указанной в счете-фактуре, выставленном агентом конечному покупателю. После записи документа на эти же даты в программе будут автоматически созданы счета-фактуры, выставляемые принципалом агенту.

Предлагаем ознакомиться Пропуск обжалования определения суда

В нашем примере в табличной части покупателей добавляем запись и выбираем покупателя Пользователь 1 из справочника Контрагенты. Так как агент выставил счет-фактуру покупателю, то устанавливаем флаг СФ, а в поле Дата СФ — указываем дату выставления документа.

В нижней таблице на закладке Услуги добавляем запись и выбираем элемент из справочника Номенклатура — Информационная услуга тип 1, указываем ее количество, цену и стоимость, а также ставку НДС — 18 % согласно отчету агента. Сумма вознаграждения рассчитывается автоматически для каждой реализованной номенклатурной позиции.

Аналогичным образом добавляем в верхней таблице покупателя Пользователь 2 и заполняем реализованные ему услуги в нижней части таблицы.

На закладке Денежные средства указывается информация о средствах, полученных от покупателей за услуги принципала на основании отчета агента. При утверждении отчета о полученных денежных средствах к принципалу переходит обязанность уплаты НДС в случае предоплаты. Информация о полученных денежных средствах заносится в документ Отчет комиссионера (агента) о продажах вручную. Возможен один из трех вариантов платежей, которые необходимо выбрать в поле Вид отчета по платежам: Аванс, Оплата, Зачет аванса.

Согласно отчету агента, денежные средства, поступившие от заказчиков, были зачтены в течение пяти дней, обязанность начисления НДС с предоплаты у принципала отсутствует, поэтому табличная часть заполняется следующим образом (см. рис. 4):

- добавляется новая запись и в поле Вид отчета по платежам выбирается Оплата;

- в поле Покупатель выбирается Пользователь 1 из справочника Контрагенты;

- в полях Дата события, Сумма с НДС (руб.), % НДС, НДС (руб.) указывается дата и сумма поступивших денежных средств от заказчика, в том числе НДС, согласно отчету агента;

- в отношении второго покупателя поля заполняются аналогично.

Рис. 4 Регистрация поступивших денежных средств от третьих лиц

Заполнение закладки Денежные средства важно в случае получения предоплаты от заказчика, а также в случае зачета этой предоплаты. В нашей ситуации информация, отраженная на закладке Денежные средства, носит лишь справочный характер.

На закладке Расчеты указываются счета расчетов с агентом за реализованные услуги принципала, а также счета расчетов за посреднические услуги агента (см. рис. 5).

Рис. 5. Счета расчетов с агентом

Счета расчетов устанавливаются по умолчанию в соответствии со счетами, указанными в настройке Счета расчетов с контрагентами на панели навигации (раздел Покупки и продажи).

При проведении документа Отчет комиссионера (агента) о продажах в программе формируются следующие проводки:

Дебет 76.09 Кредит 90.01 — на общую сумму реализованных услуг принципала за январь; Дебет 90.03 Кредит 68.02 — на сумму начисленного НДС с реализации услуг принципала; Дебет 60.01 Кредит 76.09 — на сумму удержанного из выручки принципала агентского вознаграждения; Дебет 44.02 Кредит 60.01 — на сумму начисленного агентского вознаграждения без учета НДС; Дебет 19.04 Кредит 60.01 — на сумму НДС с агентского вознаграждения.

Для того чтобы определить задолженность агента после удержания агентского вознаграждения, можно воспользоваться отчетом Оборотно-сальдовая ведомость по счету 76.09 «Прочие расчеты с разными дебиторами и кредиторами» (рис. 6).

Предлагаем ознакомиться ФНС отменяет электронные счета-фактуры. Да здравствует УПД! #законодательство #СЭД #ECMJ

Рис. 6. ОСВ по счету 76.09

Как видно из оборотно-сальдовой ведомости, по дебету счета 76.09 «Прочие расчеты с разными дебиторами и кредиторами» отражена дебиторская задолженность ЗАО «ТФ Мега» в размере 54 000,00 рублей.

Задолженность будет погашена при отражении полученной оплаты от агента за реализованные услуги. Оплату можно зарегистрировать документом Поступление на расчетный счет на основании документа Отчет комиссионера (агента) о продажах.

Дебет Кредит Основание

51 62 Отражены денежные средства поступившие от третьих лиц

62 76 Отражена реализация товаров (работ, услуг) по агентскому

Договору

76 51 Перечислены денежные средства Принципалу с удержанием

комиссионного вознаграждения

76 62 Отражено комиссионное вознаграждение

62 90 Отражен доход за агентское вознаграждение

90 68 Начислен НДС с агентского вознаграждения

Оприходование товара по агентскому договору у принципала

И он не может заключить договор купли-продажи с самим собой. Ведь для договора нужны минимум две стороны — передающая и принимающая, и договор — это соглашение минимум двух лицп. 1 ст. 420, п. 1 ст. 454 ГК РФ.

Когда же агент действует от имени принципала, то он является его представителем. А представитель не вправе совершать сделки в отношении себя личноп. 3 ст. 182 ГК РФ.

Покупаем и приходуем товар Сообщите принципалу, что хотите оставить часть товара себе, договоритесь с ним о его покупке со скидкой в размере полагавшегося бы вам агентского вознаграждения и попросите счет-фактуру и товарную накладную.

А после подписания договора купли-продажи или получения отгрузочных документов спишите товар с забалансового счета 004 «Товары, принятые на комиссию» и оприходуйте его по договорной ценеп. 1 ст. 433 ГК РФ; План счетов, утв. Приказом Минфина от 31.10.2000 № 94н.

- Устаревшие договоры купли-продажи продовольствия грозят штрафами, № 23

- Магазин переехал — торговый сбор платится дважды, № 22

- Курс на дату отгрузки, но с оговоркой: учет у продавца, № 22

- Нужно разукомплектовать товар?, № 21

- Премия покупателю от продавца, № 19

- Получаем ретроскидку и корректируем расходы, № 18

- Продавец дает ретроскидку, № 17

- Когда товары становятся материалами…, № 17

- Присматриваемся к скидкам, № 16

- Как бухгалтеру учитывать спорные моменты в предоставлении скидок, № 16

- «Учетные» последствия работы с платежным агрегатором, № 15

- Разъяснения для розничных продавцов алкоголя, № 13

- Роспотребнадзор рассказал, как оформлять ценники в розничной торговле, № 11

- Подлинность алкоголя можно будет проверить по ЕГАИС, № 11

- Расчеты в у.

Важно

Действия исполнителя по договору обязательно оформляются соответствующим отчетом.

Предмет и стороны агентского договора Агентским договором называют двухстороннее соглашение, согласно которому одна из сторон обязуется совершать какие-либо работы и услуги по поручению другой стороны за вознаграждение.

К таким работам, как правило, относят консультационные, юридические, нотариальные, логистические, аналитические и прочие услуги, не относящиеся к основной деятельности предприятия, но необходимые для ее ведения.

Сторонами договора выступают агент и принципал. Агент является лицом, принявшим на себя обязательства по выполнению услуг, принципал же выступает их непосредственным заказчиком. Согласно законодательству, сторонами договора могут быть как юридические, так и физические лица.

Учет агентских договоров в “1с:бухгалтерии 8”

Внимание

Посредническое вознаграждение будет учитываться в доходах в обычном порядке – на дату подписания доверителем отчёта агента. Рассмотрим бухгалтерские записи у агента при приобретении услуг для принципала, где счёт 76.у – счёт расчётов с принципалом по купленным услугам, а 76.

в – счёт расчётов с доверителем по вознаграждению агента: Бухгалтерская запись операции Д 76.у К 60 Задолженность доверителя по оплате услуг поставщику Д 76.в К 90.1 Начислено вознаграждение агента Д 90.03 К 68 НДС с суммы вознаграждения Д 51 К 76.у, 76.

в Получены деньги от доверителя в счет вознаграждения и оплаты услуг Д 60 К 51 Перечислены деньги поставщику за поставленные услуги Особенности учёта НДС у посредников Посредники на общем режиме налогообложения обязаны исчислять и уплачивать НДС с суммы своего вознаграждения.

В счёте-фактуре на вознаграждение НДС начисляется по ставке 18%.

Бухгалтерские проводки по агентскому договору у принципала

При этом стоимость товара в «прибыльных» расходах вы учтете только после получения от принципала товарной накладнойп. 1 ст. 252 НК РФ. А вычетом по НДС воспользуетесь только после получения счета-фактурып. 1 ст. 169 НК РФ.

*** Подробнее об учете товаров, поступивших без сопроводительных документов, см.: 2009, № 21, с. 72 Если вы еще не согласовали с принципалом цену на товар, а вам этот товар срочно нужен для работы, вы можете принять его к учету, не дожидаясь заключения договора.

Тогда вы приходуете его на основании составленного вами акта о приемке по условной стоимости, указанной в агентском договоре (например, по минимальной отпускной цене либо стоимости, которую вы должны возместить принципалу в случае утраты товара).

А когда на руках будут договор или отгрузочные документы, вы при необходимости скорректируете отраженные в учете данныепп. 40, 41 Методических указаний, утв.

Проводки по агентскому договору у принципала

Поэтому счет-фактуру на посредническое вознаграждение он должен оформить в течение пяти календарных дней с момента отгрузки. Данный счет-фактуру агент регистрирует в журнале учета выставленных счетов-фактур и книге продаж. Один экземпляр счета-фактуры он передает принципалу, который регистрирует его в журнале учета полученных счетов-фактур и книге покупок.

После чего принципал в соответствии с п. 2 ст. 171 и п. 1 ст. 172 НК РФ получает право принять к вычету «входной» НДС по посредническому вознаграждению.

Налог на прибыль Затраты, которые принципал несет в связи с реализацией (приобретением) товаров в рамках агентского договора, складываются из двух составляющих. Во-первых, это сумма вознаграждения агента.

А во-вторых — расходы агента, возмещаемые принципалом. Конечно, такие расходы должны быть экономически оправданны и документально подтверждены.

Бухгалтерский учет агентского договора

Доход в виде вознаграждения признаёт на дату подписания отчёта посредника заказчикам товаров или услуг. Данный способ расчётов выгоден посреднику, так как через его расчетный счёт не проходят крупные денежные суммы.

В настоящее время действует негласное правило о привлечении внимания по денежным переводам свыше 600 тысяч рублей.Рассмотрим бухгалтерские проводки у агента, не участвующего в расчётах: Бухгалтерская запись операции Д 002 Комиссионный товар принят на учет К 002 Купленный товар переда заказчику Д 76 К 90.

1 В доход признается вознаграждение агента Д 90.

03 К 68 НДС с суммы вознаграждения Д 51 К 76 Получено вознаграждение агента Бухгалтерский учёт у посредника при покупке услуг для принципала Часто на практике встречаются ситуации, когда помимо покупки товаров на посредника возлагают обязанности по приобретению сопутствующих или отдельных услуг.

Агентский договор на приобретение товаров. Учет у принципала Консультации Агентский договор на приобретение товаров. Учет у принципала 04.02.2012 Посредник действует от своего имени Право на вычет «входного» НДС по товарам (работам, услугам), купленным на основании посреднического договора принадлежит принципалу. Разумеется, если закупка происходит от имени агента, то поставщик выпишет счет-фактуру на имя агента.

Поэтому агент, получив этот документ и зарегистрировав его в журнале учета полученных счетов-фактур, перевыставляет его принципалу. Посредник не вправе применить вычеты НДС, предъявленного поставщиком. Он не регистрирует в книге покупок счета-фактуры поставщика, не оформляет в книге продаж запись о перевыставленном принципалу счете-фактуре.

Расчеты с прочими дебиторами и кредиторами». На основании утвержденного отчета агента в бухгалтерском учете принципала сумма причитающегося агенту вознаграждения признается в составе расходов по обычным видам деятельности (п. 5 ПБУ 10/99 «Расходы организации»).

Дебет 76 с/сч «Расчеты с агентом» Кредит 51 – Перечислен денежные средства агенту на приобретение товара; Дебет 10 Кредит 60 – Получены товары от поставщика; Дебет 19 Кредит 60 – Начислен НДС по приобретенным товарам; Дебет 10 Кредит 60 – Агентское вознаграждение включено в стоимость товаров; Дебет 19 Кредит 60 – Начислен НДС по вознаграждению; Дебет 60 Кредит 76 с/сч «Расчеты с агентом» – Зачтена задолженность перед поставщиком; Дебет 60 Кредит 76 с/сч «Расчеты с агентом» – Зачтена задолженность перед агентом; Дебет 68 Кредит 19 – Принят к вычету НДС; Дебет 51 Кредит 76 с/сч «Расчеты с агентом» – Получен остаток денежных средств.

Источник: https://advokat-na-donu.ru/oprihodovanie-tovara-po-agentskomu-dogovoru-u-printsipala/

Бухгалтерский учет агентских договоров

Отражение у Принципала

Дебет Кредит Основание

62 90 Отражена выручка от реализации товаров (работ,

услуг) на основании представленного отчета Агента

90 68 Начислен НДС к уплате в бюджет с реализации

по отчету Агента

20 76 Начислено агентское вознаграждение Агенту

19 76 Отражен НДС к возмещению с бюджета

по агентскому вознаграждению

68 19 Уменьшена сумма к уплате в бюджет НДС за счет возмещения

90 20 Списание в производство агентского вознаграждения

51 62 Отражена сумма от реализации товаров (работ, услуг), которую

Перечислил Агент на счет Принципала, за минусом

76 62 Отражена оплата комиссионного вознаграждения Агенту

за счет поступления денег от третьих лиц

Учет в 1С

03 февраля Организация по агентскому договору, действуя от своего имени и за счет принципала, закупила партию товаров:

- Бумага А4 — 500 шт. на сумму 105 000 руб. (в т. ч. НДС 20%) — для принципала;

- Бумага А4 — 100 шт. на сумму 21 000 руб. (в т. ч. НДС 20%) — для собственных нужд.

10 февраля Организация передала принципалу его часть товара.

Поступление товаров

В разделе Покупки — Поступление (акты, накладные) отразите поступление товара от поставщика документом Поступление (акт, накладная) вид операции Товары, услуги, комиссия.

Укажите в шапке документа:

- Контрагент — наименование поставщика, выбирается из справочника Контрагенты;

- Договор — договор с поставщиком, выбирается из справочника Договоры.

Укажите на вкладке Товары:

- Счет учета: по товарам принципала — 002 «Товарно-материальные ценности, принятые на ответственное хранение»;

- по собственным товарам — счет, на котором учитываются товары, приобретенные для себя (в нашем примере 10.01 «Сырье и материалы»).

Проводки по документу

Документ формирует проводки:

- Дт 10.01 Кт 60.01 — собственные материалы приняты к учету;

- Дт 002 — товары принципала приняты на забалансовый учет;

- Дт 76.09 Кт 60.01 — отражена задолженность принципала по его части товаров;

- Дт 19.03 Кт 60.01 — НДС по собственным материалам принят к учету.

Зарегистрируйте счет-фактуру поставщика, указав его номер и дату внизу формы документа Поступление (акт, накладная), нажмите кнопку Зарегистрировать.

Документ Счет-фактура полученный автоматически заполнится данными документа Поступление (акт, накладная).

- Код вида операции — «Составление или получение счета-фактуры комиссионером или агентом, при реализации или приобретении одновременно собственных и комиссионных товаров».

Если в документе установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будут сделаны проводки по принятию НДС к вычету в части собственных товаров.

Передача товаров

Передачу товаров принципалу отразите документом Отчет комитенту вид операции Отчет о закупках на основании документа Поступление (акт, накладная) (либо из раздела Покупки — Отчеты комитентам — кнопка Отчет комитенту — Отчет о закупках).

Данные на вкладке Главное заполнятся по документу Поступление (акт, накладная).

Укажите в разделе Комиссионное вознаграждение:

- Способ расчета — способ расчета агентского вознаграждения по договору (выбор из выпадающего списка);

- % вознаграждения — процент вознаграждения агента;

- % НДС — ставка НДС на сумму вознаграждения агента;

- Услуга по вознаграждению — наименование услуги, выбирается из справочника Номенклатура;

- Счет учета доходов — счет, на котором учитываются доходы от посреднической деятельности;

- Номенклатурные группы — номенклатурная группа по посреднической деятельности.

Зарегистрируйте счет-фактуру на агентские услуги по кнопке Выписать счет-фактуру.

- Код вида операции — «Отгрузка или приобретение товаров, работ, услуг, прав, в т. ч. операции, облагаемые по ставке 0 %, отгрузка или приобретение по договору комиссии (агентскому), возврат товаров покупателем и получение их продавцом, составление или получение единого корректировочного СФ (за исключением операций по кодам 06, 10, 13, 14, 15, 16, 27)».

Данные на вкладке Товары по кнопке Заполнить автоматически заполнятся на основании документа Поступление (акт, накладная) только товарами, закупленными для принципала.

После нажатия кнопки Записать программа автоматически создаст документ Счет-фактура выданный.

Укажите:

- Код вида операции — «Составление или получение счета-фактуры комиссионером или агентом при реализации или приобретении одновременно собственных и комиссионных товаров».