- Могут ли коллекторы звонить должнику?

- Могут ли коллекторы звонить родственникам?

- Могут ли коллекторы подать в суд?

- Могут ли коллекторы продать долг?

- Могут ли коллекторы прийти домой?

- Могут ли коллекторы взыскивать долги?

- Могут ли коллекторы арестовать счета, карту?

- Могут ли коллекторы звонить на работу?

- Могут ли коллекторы описать имущество?

- Что нужно помнить при общении с коллекторами?

История существования и деятельности коллекторских агентств в России относительно небольшая, чуть более 15 лет. Своим существованием они обязаны стремительному росту потребительского кредитования начала двухтысячных. Наличие кредитов и займов также предполагает и задолженности заемщиков перед кредиторами (банками, МФО). Коллекторы являются связующим звеном в формуле «Кредитная организация – Заемщик», где первым возвращаются денежные средства, а вторым – удобные условия возврата. Под коллекторскими агентствами понимают организации, в основе деятельности которых лежит взыскание просроченных задолженностей с заемщиков.

Не смотря на то, что свою деятельность коллекторские агентства начали еще 15 лет назад, нормативной базы их деятельности в России не существовало. Соответственно, методы и способы возврата денежных средств выходили из правового поля и больше были похожи на методы из «девяностых»: угрозы расправой, порча имущества, психологическое и физическое насилие.

«Глотком свежего воздуха» для заемщиков, не имеющих возможности вернуть взятые денежные обязательства, стало принятие в 2021 году Федерального закона №230. Закон, прозванный в народе «Закон о коллекторах», обозначил способы и методы взыскания просроченных денежных обязательств, а также требования к коллекторским организациям.

Прошло время, когда деятельность коллекторских агентств воспринималась исключительно как «вышибание» долгов. Для создания в России цивилизованного рынка коллекторских услуг в стране начала действовать профессиональная ассоциация коллекторов – НАПКА. В Федеральный закон были включены требования, необходимы для ведения коллекторской деятельности. Закон, также предъявляет требования и к личности самих коллекторов. Запрещено взаимодействовать с заемщиками лицам, имеющим судимость.

Давайте разберемся, на что имеют права коллекторы, а на что нет?

Могут ли коллекторы звонить должнику?

Согласно российскому федеральному законодательству, кредиторы могут связываться с должниками посредством личных встреч, телефонных звонков, а также телефонных, телеграфных, почтовых сообщений. Коллекторы не имеют права связываться путем сообщений и звонков со следующими группами лиц:

- с гражданами, признанными банкротами;

- с лицами, признанными недееспособными или ограниченно дееспособными;

- с лицами, находящимся на лечении в стационарных учреждениях;

- с инвалидами I группы;

- с несовершеннолетними (за исключением эмансипированных).

Закон четко определил как часто и в какое время коллектор имеет право звонить должнику. Взыскатели долговых обязательств не имеют право беспокоить своими звонками в ночное время суток. Разрешенный временной промежуток для подобных звонков строго определен: с 8.00 до 22.00 в будние дни и с 9.00 до 20.00 в выходные и праздничные дни

.

Законодательно установлены количественные критерии звонков должнику. Для телефонных звонков– не более 1 раза в сутки, не более 2 раз в неделю и 8 раз в месяц

. Текстовых сообщений с просьбой погасить просроченный кредит может быть использовано

не более 2 в день, 4 в неделю и 16 за месяц

.

Важный момент: коллекторы могут звонить и писать должнику в течение 4 месяцев с момента возникновения просрочки по кредиту (займу), по истечении который должник вправе отказаться от общения с сотрудниками коллекторских агентств.

Для защиты прав должников, вовремя не исполнивших свои обязательства, законодатель включил в закон перечень недопустимых действий коллекторов:

- методы физического воздействия и психологического давления;

- обман и введение должника в заблуждение касательно размера неисполненного обязательства, сроков, предполагаемых последствий и т.п.

В прессе часто всплывают истории, когда коллекторы донимают звонками не только должника, но и его близких родственников. Актуальный вопрос, имеют ли они право на это?

Получить бесплатную консультацию

Стоит ли бояться должнику

Могут ли сотрудники агентства подать в судебную организацию и добиться, чтобы должник понес уголовного типа ответственность за невыплату долга? Этот вопрос очень популярен, так как подобные угрозы считаются главным приемом. Необходимо осознавать, что взаимоотношения должника и кредитора стоят в рамках административного уровня, но никак не уголовного.

ВАЖНО! Для того чтобы сотрудники или банк смогли доказать мошенничество (в этом варианте наказание – реальный срок), потребуется произвести большой объем работ.

Смысл заключен в том, что если клиент хотя бы раз внес минимального типа платеж, то по закону в его действиях нет преступного умысла. Поэтому за неуплату просроченного долга уголовная ответственность не предусматривается. Единственное решение, которое может быть принято судебной инстанцией, – о погашении долга.

Могут ли коллекторы звонить родственникам?

Нередки случаи, когда в случае просрочки займа, коллекторы связываются не только с самим должником, но и с его родственниками, работодателем, друзьями и даже соседями.

В 2021 году в федеральное законодательство внесены нормы, согласно которым любое взаимодействие коллекторов по поводу взыскания просроченных задолженностей с членами семьи должника, а также иными третьими лицами, производится исключительно при наличии следующих условий:

- имеется согласие должника на взаимодействие с третьими лицами;

- отсутствует несогласие третьих лиц на взаимодействие с кредиторами.

- данная норма направлена на защиту интересов гражданина и его частной жизни.

Акции прощения от агентства

Согласно условиям каждой акции, агентство может простить до 50 % от суммы обязательства, в том числе проценты, пени и штрафы, начисленные банком по просроченному займу. Иногда получается, что клиент, воспользовавшись акцией, фактически оплачивает только часть задолженности, без процентов, ранее начисленных банком. Все зависит от ситуации и условий погашения. Например, компания ЭОС регулярно проводит подобные акции. Мы с пониманием относимся к людям, оказавшимся в трудной ситуации. Всегда индивидуально подходим к решению конкретной задачи и стремимся достичь положительного результата в пользу клиента. Поэтому, если хотите погасить обязательства на максимально выгодных условиях, отслеживайте актуальные предложения на сайте или просто позвоните в контактный центр ЭОС. Мы с удовольствием предложим Вам оптимальный способ погасить задолженность!

Могут ли коллекторы подать в суд?

Просроченная задолженность по кредиту может стать основанием для подачи искового заявления в суд с требованием взыскания долга не только банком, но и коллекторской организацией.

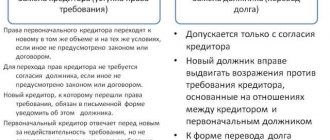

Как правило, коллекторы привлекаются в досудебное разрешение финансового спора о возврате займа на основании агентского договора, т.е. кредитор фактически дает право коллекторам вести переговоры с должником от своего имени. В этом случае ведутся исключительно переговоры по возврату просроченного долга посредством личных встреч, звонков и сообщений. Без права обращения с исковым заявлением в суд. Это право остается правом банка (МФО), которым был выдан кредит (займ).

В случае перепродажи долга банком коллекторскому агентству по договору цессии (переуступка прав требования долга), последние вправе обратиться в суд для решения финансового спора. Судебное разбирательство происходит без участия спорящих сторон. Суд выдает исполнительный лист на основании документов, прилагаемых к исковому заявлению. Заемщику дается 10 дней с момента подписания судьей исполнительного листа для обращения в Федеральную службу судебных приставов и погашения долга. В случае, если ответчик не опротестовывает приказ, исполнительный лист вступает в законную силу.

При возражении ответчика дело подается в суд. Однако, исполнительный лист не отменяет юридические последствия, а лишь приостанавливает его действие до проведения нового слушания, где суд решит, оставить распоряжение об отмене исполнительного листа или оставить его без изменения.

Существует срок исковой давности, при истечении которого судебное взыскание считается невозможным. Он составляет 3 года и отсчитывается с даты прекращения действия договора, или же с момента внесения последнего платежа по существующему займу.

Почему коллекторы Вам звонят

Если человек уже длительное время не платит по кредиту, неудивительно, что в один прекрасный день ему могут позвонить коллекторы. Как правило, банки сначала пробуют самостоятельно связаться с недисциплинированным заемщиком, но, если он не идет на контакт, обращаются к помощи коллекторов. Здесь возможны две схемы работы:

- Агентский договор. Агентство представляет интересы банка и действует от его имени. Возвращать деньги нужно банку.

- Договор цессии. Банк уступает коллектору права требования Ваших долговых обязательств, после чего Вы должны погашать кредит уже в адрес коллекторского агентства, которому перешли права требования.

Могут ли коллекторы прийти домой?

Да, могут. По крайней мере, ничего противозаконного в этом нет. Одним из способов взаимодействия коллектора и должника являются личные встречи.

Подобные «визиты», как правило, применяются как высшая мера воздействия к лицам, на которых другие способы воздействия (телефонные звонки, сообщения) уже не действуют. Обычно такие встречи проходят в форме беседы работника коллекторского агентства и должника по поводу возврата просроченной задолженности. Стоит отметить, что коллектор – обычное гражданское лицо, не наделенное особыми полномочиями. В данном случае, работник коллекторского агентства имеет не больше прав, чем любой другой гость, пришедший к порогу вашего дома. Поэтому даже переступить его он может только с разрешения хозяина. Законодатель ограничил и количество личных встреч – не более 1 раза в неделю.

Получить бесплатную консультацию

Что делать, если столкнулись с недобросовестными коллекторами

К сожалению, иногда можно столкнуться с сотрудниками компаний, нарушающими нормы закона, этики и морали. Если к Вам пришли незнакомые люди, которые представляются коллекторами, но при этом нарушают своими действиями Ваши права, грубят и угрожают, разглашают личную информацию, сообщают заведомо ложные сведения — это недобросовестные сотрудники или даже мошенники. Сразу откажитесь от общения с ними. Любое уважающее себя агентство ценит свою репутацию и работает исключительно в рамках закона и в интересах людей. Если Вы отметили нарушения законодательства, Вы можете заполнить обращение с помощью сервиса НАПКА «Добро пожаловаться»: https://zhaloba.napca.ru/ или обратиться в правоохранительные органы.

Отношения коллекторских агентств и клиентов должны быть уважительными, взаимовыгодными и строиться в рамках закона. В случае разумного поведения у заемщика есть все шансы справиться со сложной финансовой ситуацией, если он имеет дело с профессиональными коллекторами. Агентство ЭОС заинтересовано в решении Вашей проблемы и готово помочь. Мы настроены на конструктивный диалог! За консультацией обращайтесь по телефону 8.

Могут ли коллекторы взыскивать долги?

Взыскивать долги по просроченному денежному обязательству коллекторы могут только по решению суда. Самостоятельно списывать денежные средства со счетов в пользу погашения имеющегося долга коллекторские агентства не имеют права.

В случае, если суд вынесет решение о принудительном взыскании просроченного долга, со счетов должника может быть списана денежная сумма (равная сумме обязательства).

Если у должника не хватает средств для погашения задолженности, то законодательно предусмотрено удержание части заработной платы в пользу кредитора. Размер такого списания не может превышать 50 % от размера самой заработной платы. Однако, существуют категории граждан с «льготным» размером удержания заработной платы (к примеру, при наличии в семье иждивенца, которого он обеспечивает, размер списания не должен превышать 30 % от заработной платы).

Что делать, если коллекторы позвонили после суда

Оптимальная линия поведения зависит от того, что именно решило судебное заседание. Если по его итогам судья оставил вопрос в руках ваших прежних кредиторов или произошла замена стороны (процессуальное правопреемство) в вынесенном решении, значит звонок со стороны коллекторов полностью законен.

Если звонки законны.

Скрываться от сотрудников агентства не самая лучшая идея. Страх — естественная реакция на случившееся, но поддаваться ему и паниковать не имеет смысла. Коллекторское агентство, действующее в соответствии с законодательством и кодексом этики НАПКА, ставит целью не запугать заемщика, а помочь ему и предоставить более выгодные условия, чем изначальный кредитор. Сотрудничать с агентами, например ЭОС, может быть более выгодно, чем взаимодействовать с судебными приставами, так что подобное решение суда в конечном итоге обернется в вашу пользу. Ответьте агентам и постарайтесь договориться об условиях, оптимальных для вас самих. В таком случае повторное судебное заседание не понадобится, а Вы сможете выплачивать кредит в таком графике, в каком Вам будет удобно.

Если звонки незаконны.

Если суд отказал новому кредитору в процессуальном правопреемстве (замене стороны), и после него Вам не должны звонить коллекторы, или если агентство применяет незаконные методы, сотрудничать с коллекторами не стоит. Вы можете подать жалобу в НАПКА и сообщить об агентах, действующих вразрез с законодательством. Ассоциация примет соответствующие меры.

Резюме

Если заемщик не платит кредит, и долг передан коллекторскому агентству, помните:

- взыскатели вправе подать иск в качестве представителей банка или от собственного имени;

- при подаче иска сотрудники агентства должны соблюсти досудебный порядок урегулирования спора;

- исковая давность при взыскании кредита составляет 3 года;

- если долг менее 500 тысяч рублей, может быть вынесен судебный приказ;

- при нарушении взыскателями своих полномочий, пожалуйтесь на них в контролирующие органы.

Еще…

- Кто такие коллекторы, как действуют и чего боятся

- Что будет если перестать платить кредит

- Грозит ли уголовная ответственность за неуплату кредита

- Как списывают долги по кредитам физическим лицам

Почему банк не подает в суд, а продает долг заемщика

Судебное разбирательство с заемщиком по возврату долга предполагает большие расходы для кредитно-финансовой организации. Может оказаться, что остаток задолженности клиента значительно меньше, чем потенциальные издержки.

Банк не подает в суд, а продает долг заемщика коллекторам не только из-за больших трат, но и по другим причинам:

- разбирательство может затянуться на длительное время;

- судья может встать на сторону должника, и обязать кредитора списать задолженность, тогда кредитно-финансовая организация потерпит двойной убыток;

- у клиента отсутствует реальная возможность для погашения кредита – длительная болезнь, большая долговая нагрузка и т.д.;

- судья может обязать неплательщика погашать просроченный заем приемлемыми для него суммами 500-1000 рублей в месяц. Тогда погашение общей суммы задолженности растянется на несколько лет.

Если банк не уверен в целесообразности самостоятельного взыскания просроченной ссуды, он принимает решение продать долг.