Какие документы выдают при увольнении

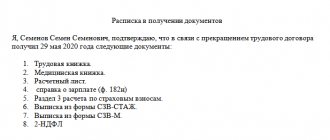

Перечень документов, которые нужно выдать сотруднику в день увольнения, строго регламентирован. В него входят:

- трудовая книжка – на бумажном носителе или форма СТД-Р;

- справка о доходе и уплаченном налоге (бывшая2-НДФЛ);

- выписка из отчёта СЗВ-М;

- выписка из справки СЗВ-СТАЖ;

- выписка из раздела 3 РСВ;

- Справка по форме ФСС при увольнении – о заработке за 2 года до года ухода;

- Справка о среднем заработке за последние 3 месяца – в случае увольнения в связи с сокращением или по причине ликвидации.

Бывают ситуации, когда сотрудник не появляется на рабочем месте в свой последний рабочий день. В этом случае ему высылают уведомление о необходимости явиться за документами или дать согласие на их отправку почтой. Для этого используют вариант заказного письма с уведомлением о вручении.

Пример заполнения Раздела 3

Пример заполнения Раздела 3 выглядит следующим образом. В него включены 2 подраздела: на первом из них отражаются персональные данные сотрудников, а на втором — величина выплат и страхвзносов.

Подраздел 3.1 (вместе с основными сведениями по сотруднику)

В подразделе необходимо заполнить такие строки:

- 010 — номер корректировки (прочерк, если сдается первоначальный РСВ, 1, 2 и т.д. — при сдаче корректировочных сведений);

- 020 — кодировка расчетного периода;

- 030 — указывается год, за который сдаются сведения;

- 040 — порядковый номер физического лица (табельный номер или порядковый номер);

- 050 — дата сдачи РСВ;

- 060-150 — персональные сведения по физическому лицу;

- 160-180 — кодировка в системе страхования человека.

Пример заполнения данных сведений представлен ниже:

Подраздел 3.2 (3.2.1 — строки 190-250 и 3.2.2 — строки 260-300)

В подразделе нужно заполнить следующие строки в части вознаграждения и страховых взносов:

- 190 — месяц;

- 200 — код застрахованного лица;

- 210 — размер выплат;

- 220 — база для расчета страхвзносов;

- 230 — в т.ч. по договорам ГПХ;

- 240 — размер рассчитанных страхвзносов;

- 250 — всего за 3 месяца (выплат и страхвзносов);

- 260 — месяц (по доптарифу);

- 270 — код тарифа (по доптарифу);

- 280 — размер выплат;

- 290 — размер исчисленных страхвзносов (по доптарифу);

- 300 — всего за 3 месяца (вознаграждения и страхвзносов) по доптарифу.

Пример заполнения данной информации представлен ниже:

Иногда в программе 1С сведения в Разделе 3 формируются некорректно по сотрудникам, которые в отчетном квартале находились в отпуске без сохранения зарплаты. В такой ситуации по графам, предназначенным для отражения выплат и базы для расчета страхвзносов, программа отставляет пустые ячейки. Для исправления ситуации необходимо вручную проставить нули, и тогда отчетность можно отправлять в ИФНС.

Как заполнить на уволенного СЗВ-М и СЗВ-СТАЖ

В случае расторжения трудового договора с работником ему выдают следующие сведения персонифицированного учета в ПФР:

- СЗВ-СТАЖ – за текущий год;

- СЗВ-М – за текущий месяц.

Важно

Обе формы выдаются только с данными на увольняющегося работника.

Бланк СЗВ-СТАЖ заполняют по обычным правилам – согласно постановлению Правления ПФР от 06.12.2018 № 507п. В нем обязательно должны быть заполнены разделы 1, 2, 3. Блоки 4 и 5 оформляют только в случае назначения пенсии.

Порядок оформления следующий:

- в разделе 1 приводят идентификационные данные страхователя – ИНН, КПП, регистрационный номер в ПФР, наименование компании;

- в разделе 2 указывают год, за который сдается форма;

- в разделе 3 в таблице указывают Ф.И.О. увольняемого, его СНИЛС, период работы в текущем году – начиная с 1 января и заканчивая датой увольнения.

В форме СЗВ-М в соответствии с постановлением Правления ПФР от 01.02.2016 № 83п заполняют все разделы. В ней указывают:

- раздел 1 – идентификационная информация о страхователе;

- раздел 2 – номер месяца и год, за который составлен отчет;

- код типа формы в разделе 3 – ИСХД;

- в разделе 4 в табличной части приводят Ф.И.О., СНИЛС и ИНН уволенного.

Если работник письменно запросит себе копии других отчетов (например, за более ранние периоды), работодатель не вправе отказать ему и обязан их предоставить.

Составление выписок по страховым взносам

При выдаче документов работнику необходимо сохранить конфиденциальность личных данных, доступ к которым могут иметь органы контроля, обрабатывающие данные, работодатель и сам работник. Предоставление данных должно соответствовать условиям:

- Форма СЗВ-М с данными по всем работникам предприятия не предоставляется. Лицо при увольнении получает выписку со сведениями, касающимися только самого работника. При увольнении нескольких работников одновременно документ формируется по каждому лицу отдельно.

- Форма СЗВ-Стаж принята с 2021 года, что позволяет включать информацию о данных работника только с указанного периода. О выдаче сведений по более ранним периодам работодатель принимает решение самостоятельно либо предоставляет данные из РСВ-1. Законодательство не дает пояснений по данному вопросу.

При выдаче выписки работодатель не должен представлять досрочно отчеты по формам. Сведения выписок касаются увольняемого работника и не могут быть изменены к дате представления отчетности.

Выписки должны быть оформлены должным образом. Документ должен иметь название в подтверждение того, что выписка является частью отчетной формы. Данные заверяются ответственным лицом с расшифровкой должности, оригинальной подписью и печатью организации. При отказе предприятия от использования печати в официальных документах производится соответствующая запись.

Оформление РСВ при увольнении

При расставании трудящемуся выдают справку о страховых взносах при увольнении в виде выписки из раздела 3 формы расчета по страховым взносам.

Раздел 3 включает подразделы 3.1 и 3.2. В первом показывают идентификационные данные работника. А в подразделе 3.2 – размер облагаемых взносами доходов и сумму начисленных в Пенсионный фонд взносов – как по основному, так и по дополнительному тарифу за отработанные месяцы текущего квартала.

Форма СЗВ-М

Еще одним документом, который выдается сотруднику при увольнении является выписка из формы СЗВ-М. Такой выпиской подтверждается страховой стаж сотрудника. Документ этот должен содержать данные о сотруднике, в том числе его ИНН и СНИЛС, а также реквизиты работодателя. Готовится выписка за 2021 год только по сотруднику, который увольняется (Закон №27-ФЗ от 01.04.1996 ст.11 п.4). Используется форма, утвержденная постановлением Правления ПФР №83п от 01.02.2016 г. В 4 раздел включить нужно информацию только по увольняемому сотруднику. Весь отчет копировать запрещено, так как передавать персональные данные по другим сотрудникам нельзя.

Каждая организация определяет для себя самостоятельно, кто именно оформляет такую выписку. Это может сделать как бухгалтер, так и кадровый специалист. Если данную обязанность закрепить за кадровиками, то выписку готовит бухгалтер, а затем передает ее в кадровый отдел. После этого кадровики вместе с другими документами передают ее работнику и получают от него подпись в подтверждение получения документа. Получить подтверждения можно одним из способов: поставить подпись на копии документа или в специальном журнале, либо получить от сотрудника справку, подтверждающую получение документа.

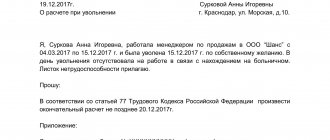

Как выдают справку о заработке за 2 года

Еще один документ, который предоставляют уходящему работнику, это справка по форме ФСС при увольнении о заработке за 2 года. Ее составляют на бланке, утвержденном приказом Минтруда от 30.04.2013 № 182н. Она необходима для расчета пособия по нетрудоспособности, декретных на следующем месте работы.

В ней указывают в разделах 1 и идентификационные данные страхователя и застрахованного (уволенного) соответственно. Кроме того, в разделе 3 приводят общую сумму доходов, с которых начислены взносы на ВНиМ. А в разделе 4 – сведения о периодах освобождения от работы с сохранением заработка и без, которые исключают из расчета среднего заработка для пособий.

Читать также

23.04.2020

Штрафы за несвоевременную выдачу документов при увольнении от работодателя в 2020 году

Если сотруднику не будут выданы документы в день увольнения, то штраф грозит как организации, так и руководителю.

Для организации размер штрафа составит от 30 000 до 50 000 рублей, а для руководителя — от 1000 до 5000 рублей.

За повторное нарушение размеры штрафа увеличатся и составят:

- для организации — от 50 000 до 70 000 рублей;

- для руководителя — от 10 000 до 20 000 рублей или дисквалификация на срок от 1 года до 3 лет (статья 5.27 КоАП РФ).

Также по теме: Особенности составления иска в суд на работодателя за невыплату заработной платы

Когда требуется выдавать копии отчетов работникам

Копии персонифицированной отчетности выдаются работникам не по их просьбе. В Законе выделены три безусловных основания выдачи этих документов каждому работник

- факт подачи сведений о работнике в ПФР в составе текущей отчетности;

- увольнение работника (прекращение договора ГПХ);

- оформление пенсии работником.

Давайте разберемся, как правильно выдавать копии персонифицированных сведений по каждому из этих оснований.

ОСНОВАНИЕ 1. В составе текущей отчетности в ПФР поданы сведения о работнике

Работникам нужно передавать копии отчетов в срок, предусмотренный для представления отчета в

Получается, что копию раздела 6 отчета нужно выдавать ежеквартальн

- отчет подан на бумаге — не позднее числа второго месяца, следующего за отчетным периодом;

- отчет подан в электронном виде — не позднее числа второго месяца, следующего за отчетным периодом.

А выписку из работникам следует передавать ежемесячно — не позднее числа месяца, следующего за отчетны

Вместе с тем в Инструкции по ведению персонифицированного учета сказано, что организация должна выдавать работникам копии поданных в отношении них сведений в недельный срок с даты их приема А если в поданных формах будут обнаружены ошибки, то после подачи исправленных сведений их копию также нужно будет выдать работник

Очевидно, что выдавать работникам копии поданных в отделение ПФР, но еще не принятых отчетов нет никакого смысла. Поэтому ориентироваться, пожалуй, стоит именно на срок, указанный в Инструкции.

Подтверждать факт выдачи работникам копий текущей персонифицированной отчетности не требуется.

ОСНОВАНИЕ 2. Увольнение работника (прекращение договора ГПХ)

В такой ситуации работнику нужно передать копии отчетов в день увольнения (прекращения договора). Об отчетах за какой период идет речь, Закон о персонифицированном учете не уточняет. А вот в Инструкции по ведению персонифицированного учета, в свою очередь, разъясняется, что вам нужно выдать бывшему работнику копии отчетов, которые вы позднее представите в

Общий порядок выплат

На основании норм НК РФ, работодатель, начисляя и выплачивая работнику сумму ежемесячного вознаграждения, обязан производить следующие выплаты:

- НДФЛ – в бюджет;

- страховые взносы – во внебюджетные фонды.

Перечисление НДФЛ в бюджет осуществляется в рамках выполнения работодателем обязательств налогового агента. Фактически плательщиком налога выступает сотрудник, работодатель же берет на себя обязательства по расчету НДФЛ, удержанию налога из дохода работника и последующему перечислению НДФЛ в бюджет.