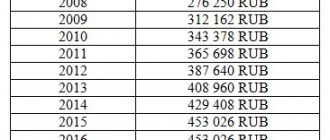

Один из наиболее распространенных способов применения материнского капитала — направить деньги на улучшение жилищных условий. В 2021 году размер сертификата составит 453 026 рублей. Это весьма внушительная сумма, но все равно ее не хватает, чтобы купить жилье. Поэтому семьи решают оформить материнский капитал под ипотеку в Сбербанке. Именно это финансовое учреждение является одним из лидеров при выдаче займов на приобретение недвижимости. Поэтому многие клиенты делают выбор в пользу данного банка. В этой статье мы расскажем о правилах оформления кредитов, документах, которые вам потребуются, сумме, на которую вы сможете рассчитывать.

Где взять кредит?

Вам будет интересно:Как за день заработать 2000 рублей: способы, виды заработка, советы и рекомендации

Чаще всего оформляют материнский капитал под ипотеку в Сбербанке. Это финансовое учреждение считается лидером по количеству выданных займов на приобретение недвижимости.

На начало 2021 года в этом банке можно рассчитывать на ставки по ипотеке от 8,5% до 11,6%. В некоторых случаях итоговая ставка может быть еще ниже. Например, если клиент участвует в государственной программе по субсидированию ипотеки. Процент также сильно меняется в зависимости от того, какое жилье планируется приобрести: строящееся или готовое.

Вам будет интересно:Программа лояльности «Иль де Ботэ»: как проверить баланс карты

Чтобы оформить ипотеку под материнский капитал в Сбербанке, вам предстоит подать заявление в одном из отделений этой финансовой организации. При этом потребуется предоставить список определенных документов, который разнится в зависимости от выбранного вами способа подтверждения трудовых доходов, а также некоторых других факторов. О них мы еще расскажем в этой статье.

Обязательным условием при оформлении ипотеки под материнский капитал в Сбербанке является выделение в приобретаемом жилье доли для каждого члена семьи. Для этого предварительно следует посетить отделение Пенсионного фонда России по месту жительства, чтобы заключить необходимое обязательство.

Основные условия оформления кредита под материнский капитал

Получить ипотеку с материнским капиталом (далее МК) в Сбербанке может любой обладатель данного сертификата. Льготное оформление кредита с использованием материнского капитала в Сбербанка рассчитано только для получения строящегося жилья или же на новостройки. Материнский капитал также можно использовать для погашения части суммы ипотеки на строительство частных домов, но в данном случае, не предусмотрено государственных субсидий.

Требования банка к заемщику:

- российское гражданство;

- постоянное место работы;

- возраст — от 21 года до 75 лет;

- созаемщик — по умолчанию супруг(а).

Благодаря последнему пункту, вопрос трудоустройства не должен волновать тех мам, которые находятся в декретном отпуске. При этом роль заявителя для получения займа обычно выполняет супруга, на имя которой был оформлен сертификат с материнским капиталом.

Условия кредита под материнский капитал Сбербанка в 2021 году предусматривают не только наличие сертификата, но еще и специальную выписку со счета с обозначением остатка средств.

Условия

Чтобы взять ипотеку под материнский капитал в Сбербанке, вам потребуется соблюсти определенные условия. Данную помощь от государства разрешается использовать в качестве уплаты первоначального взноса за приобретаемое жилье или для уплаты процентов.

Вам будет интересно:Налоги на дачные участки — описание, требования и рекомендации

Среди условий мат. капитала под ипотеку в Сбербанке есть также пункт о том, что для приобретения недвижимости за счет привлечения кредитных средств, не следует ждать три года, чтобы использовать сертификат. Делать это можно сразу после появления ребенка на свет. Это положение содержится в Федеральном законе, регламентирующем государственную поддержку семей с детьми.

Согласно условиям ипотеки под материнский капитал в Сбербанке, заявление о том, как вы планируете распорядиться этими финансовыми средствами, вы можете подавать сразу, как только оформите сам сертификат.

При этом стоит учесть, что закон запрещает пускать эти деньги на комиссии, штрафы, неустойки и пени, которые могли возникнуть у семьи за время пользования ипотечным кредитом, взятым ранее.

Для перечисления средств в счет погашения ипотеки держатель сертификата должен предоставить заявление о распределении долей детям и супругу в жилье, которое приобретается на мат. капитал. Только после этого Пенсионный фонд запускает процедуру использования средств.

Стоит подчеркнуть, что, в соответствии с условиями ипотеки под материнский капитал в Сбербанке, исполнить это обязательство необходимо в течение полугода после снятия обременения с квартиры или дома и погашения долга по кредиту.

Что такое материнский капитал и как получить под него кредит

Материнский капитал – это мера государственной поддержки молодых семей, которые родили или усыновили двух и более детей. Можно ли взять кредит под материнский капитал? Ответ однозначный – да! Но есть некоторые правила.

Материнский капитал может быть потрачен на различные цели: образование детей, пенсию матери и пр. Но главным способом траты выплаты по-прежнему остается улучшение жилищных условий.

Конечно же бывают случаи когда в материнском капитале отказывают. Причин невыдачи сертификата может быть много.

- Отсутствие оснований выдачи;

- прекращение оснований к получению дополнительных мер государственной материальной поддержки;

- лишение родительских прав супруга;

Материнский капитал становится хорошим подспорьем для получения ипотеки. Его можно полностью отдать в счет уплаты первоначального взноса по ипотеке, а также добавить к нему собственные сбережения, тем самым увеличив сумму платежа. Кроме того, маткапитал можно пустить в счет погашения текущих платежей. На материнский капитал можно купить квартиру в ипотеку в новостройке или на вторичном рынке, произвести обмен старого жилья на новое, поучаствовать в долевом строительстве, построить собственный частный дом и пр.

С 2021 года сумма выплаты составляла 453 тысячи рублей, в 2017 году вплоть до 2021 года изменения суммы семейного капитала (индексации) проводится не будет вследствие влияния инфляции и других финансовых причин.

Правила

Материнский капитал под ипотеку в Сбербанке разрешается брать на покупку готового или строящегося жилья. При этом заемщик должен соответствовать определенным требованиям.

Чтобы получить одобрение на оформление ипотеки под мат. капитал в Сбербанке, клиенту должен исполниться 21 год. Рассчитаться с кредитом следует максимум в 75 лет. Если его занятость и доходы не подтверждаются, то эта планка снижается на 10 лет.

Необходимо обязательно быть гражданином Российской Федерации. По условиям оформления материнского капитала под ипотеку в Сбербанке на последнем официальном месте работы числиться не менее шести месяцев. При этом за последние 5 лет, в общей сложности, нужно отработать хотя бы один год. Игнорировать последние требования могут только клиенты, которые официально получают зарплату на счет, открытый в Сбербанке.

Важную роль играет и то, что в процессе оформления материнского капитала под ипотеку в Сбере разрешается привлекать созаемщиков. Их должно быть не более трех физических лиц. В такой ситуации их доход учитывается при определении максимальной суммы доступного вам кредита. При этом в обязательном порядке созаемщиком должен являться сам супруг, за исключением ситуаций, когда он не гражданин России или между мужем и женой заключен брачный договор, в котором прописаны условия о раздельном владении собственностью.

Вам будет интересно:Как привязать карту к киви-кошельку: инструкция и возможные ошибки

Следует помнить, что перед тем как отравляться в Пенсионный фонд, чтобы оформить, как вы будете распоряжаться деньгами, предварительно следует заключить кредитный договор.

Требования к заемщикам

Независимо от выбранного жилья на первичном или вторичном рынке недвижимости, к заемщику выдвигаются предельно ясные требования:

- минимальный возраст – 21 год;

- последняя выплата кредита может совершаться заемщиком, которому исполнится не более 75 лет;

- максимальное количество созаемщиков – 3 человека;

- супруг(а) заемщика обязательно становится созаемщиком;

- стаж работы не менее полугода на последнем месте, не менее года непрерывного стажа за последние 5 лет;

- наличие гражданства РФ.

В исключительных случаях, когда граждане не могут предоставить справку о доходах и не получают заработную плату через Сбербанк, максимальный возраст на момент возврата кредита составит 65 лет.

Процедура

Можно узнать все детали оформления ипотеки под материнский капитал в Сбербанке онлайн. Остановимся на них и в этой статье. Вас ожидает следующая процедура.

- В банк представляются все необходимые документы в полном объеме.

- Если финансовая организация выносит положительное решение, заемщик выбирает объект недвижимости, который планирует приобрести. После этого в банк следует передать пакет документов по нему.

- Сотрудники Сбера должны одобрить объект, после этого подписывается кредитная документация.

- Права на объект недвижимости регистрируются в Росреестре.

- Оформляется жилищный кредит.

- Для Пенсионного фонда требуется получить справку из банка о том, что кредит вами получен. Обратите внимание, что если за счет сертификата вы планируете покрыть часть первоначального взноса, вам понадобится справка из Пенсионного фонда с указанием остатка средств по материнскому капиталу. Правда, ее необязательно получать до подачи заявки. Закон дает на это три месяца после одобрения кредита.

- заемщика;

- объекта недвижимости, на который вы оформляете ипотеку;

- работодателя клиента.

Клиент имеет право оформлять ипотеку под мат. капитал в Сбербанке в отделении, которое попадает под одно из трех условий. Оно должно находиться по месту регистрации:

Рефинансирование ипотеки с материнским капиталом

После использования маткапитала дальнейшее рефинансирование вызывает большие проблемы. Если вы решили вложить его в займ, то банки могут отказать в перекредитовании.

Рефинансирование возможно в том случае, когда дети не наделены собственностью. Если же они имеют доли, то учреждения с большой вероятностью откажут в поданной заявке.

Поэтому перед тем как вложить маткапитал, тщательно проанализируйте предлагаемые условия. Внимательно изучите все параметры, чтобы принять правильное решение.

Если рефинансирование возможно, дети не имеют доли в квартире, то выполнить процедуру удается по следующей схеме:

- Обратитесь в другие банки, попросите предложить вам условия.

- Соберите ответы от учреждений. Их предоставьте в свою финансовую организацию, попросите снизить ставку.

- Если ваш банк отказался изменять условия, то заключайте договор с другим учреждением.

- После прохождения процедуры новый банк выплатит остаток по кредиту, вы станете его клиентом.

Важно! Рефинансирование – довольно дорогостоящая процедура. Чтобы собрать документы и пройти все этапы, потребуется потратить определенную сумму. Поэтому перед принятием решения следует рассчитать реальную выгоду от перехода в другое учреждение.

Размер ипотеки

Рассчитать ипотеку в Сбербанке под материнский капитал вам помогут в любом отделении этой финансовой организации.

При приобретении готового жилья клиент может рассчитывать на сумму от 300 000 рублей на срок до 30 лет. При этом следует внести минимальный первоначальный взнос в размере 15% от стоимости недвижимости. Если заемщик не подтверждает доход и трудовую занятость, то размер его первоначального взноса должен составить не менее 50%.

Важно отметить, что размер ипотеки не может превышать 85% от оценочной или договорной стоимости объекта недвижимости. Данное жилье затем оформляется в залог.

При приобретении строящегося жилья клиент может рассчитывать на те же условия, однако итоговый процент по ипотеке будет на порядок ниже. Если займ оформляется по льготной программе с участием застройщика, кредит не может быть выдан более чем на 12 лет.

Преимущества и недостатки данного вида кредитования

Использование материнского капитала, как первоначального взноса в Сбербанке по ипотеке, имеет ряд преимуществ:

- Привлекательная процентная ставка.

- Можно погасить весь первоначальный взнос или его часть.

- Не придется долго собирать нужную сумму, чтобы передать ее банку после оформления.

- Удается улучшить жилищные условия прямо сейчас.

- Действуют льготные ставки по программам для молодых семей.

- Вы оцените прекрасные условия.

- Нет дополнительных комиссий.

- Для зарплатных клиентов действуют специальные условия.

- Индивидуальный подход к рассмотрению поступившего запроса.

- Можно привлечь созаемщиков для увеличения максимальной суммы займа.

Недостатки:

- Придется потратить немного больше времени на оформление.

- Дополнительно посетить ПФР.

- Любой ипотечный займ предполагает переплату.

- Придется возвращать полученный кредит в течение продолжительного времени.

Если вы решили взять займ на покупку квартиры, то по нему придется переплатить. Но часто у клиентов просто нет другого выбора. При получении ознакомьтесь с порядком погашения, запросите расчет будущих платежей.

Процентные ставки

В настоящее время в Сбербанке действуют различные базовые ставки. При оформлении сделки на приобретение готового жилья клиент может рассчитывать на 11% годовых.

При первоначальном взносе в размере 50% она увеличивается до 11,6%. На покупку строящегося жилья базовой считается ставка в размере 10,5%. При участии в программе субсидирования на срок от 7 до 12 лет она снижается до 9%, а на срок до 7 лет — до 8,5%.

При этом существует система снижения и повышения процентной ставки. Например, при приобретении квартиры с помощью портала «ДомКлик» ставка уменьшается на 0,3 %. Это специальный сервис, предназначенный для продажи, покупки и поиска недвижимости.

Если у вас есть зарплатная карта в Сбербанке, то при страховании жизни вы можете снизить ставку на 1%, а при приобретении жилья у определенных застройщиков на срок до 12 лет уменьшить ее еще на 2%. Также при электронной регистрации прав собственности без посещения многофункционального центра и Росреестра ставка снижается на 0,1%.

Если зарплатной карты нет, то вы можете подтвердить свой доход с помощью справки по образцу, выданному в банке, или 2-НДФЛ, что позволит вам уменьшить итоговый процент еще на 0,3%.

Например, при покупке объекта недвижимости за 5 млн рублей, минимальный взнос будет равен 750 тысячам рублей. Если вы берете максимальный кредит на 30 лет, подтверждая доход, страхуя жизнь и применяя электронную регистрацию, можете рассчитывать на ставку в 11%.

Для одобрения кредита вам необходим ежемесячный доход в размере 57 820 рублей. Ежемесячный платеж составит 40 474 рубля.

Порядок получения ипотеки в 2021 году

Прежде чем обращаться в банк за одобрением кредита, нужно хорошо обдумать принятое решение, рассчитать самостоятельно дома на ипотечном калькуляторе сумму займа, которую несложно будет погасить. В 2021 году кредитная политика в государстве изменилась. Ипотечные ставки выросли, хотя это и было весьма предсказуемо. Правда, увеличение произошло незначительное, примерно на 1-1,5%. Ведущие банки РФ продолжают выдавать ипотечные займы даже без ощутимой государственной поддержки.

Определившись с объектом недвижимости, имея предварительно одобренную ипотеку, клиенту следует посетить банк. Кредитному специалисту понадобятся документы на приобретаемое жилье, а также отчет об оценке. После того как в главном управлении банка будет получено одобрение, можно переходить к оформлению сделки.

После регистрации купли-продажи необходимо направить в пенсионный фонд заявление на распоряжение средствами материнского капитала на улучшение жилищных условий (подробнее: о нюансах использования маткапитала в качестве первого взноса по ипотеке).

Пакет документов

Для оформления ипотеки под материнский капитал в Сбербанке документы, которые вам потребуется предоставить, зависят от многих факторов. Основной пакет включает в себя:

- заявление-анкету;

- паспорт заемщика и всех созаемщиков с отметкой о регистрации;

- сертификат на получение вами мат. капитала;

- справка из отделения Пенсионного фонда о сформированном остатке средств мат. капитала;

- подтверждение трудовой занятости и доходов.

Чтобы подтвердить доход, вы можете использовать один из нескольких способов:

- работающие граждане представляют справку о доходах за последние шесть месяцев со своего места работы;

- пенсионеры — справку о величине их пенсии за предыдущий месяц;

- предприниматели — налоговую декларацию за последний отчетный налоговый период.

Еще больше вариантов существует, чтобы подтвердить факт занятости. Сделать это можно следующими способами:

- если это основное место работы, то следует предоставить выписку из трудовой книжки, ее копию или справку от работодателя со сведениями о стаже работы и должности заемщика;

- если это работа по совместительству, то копию трудового договора или контракта, прошитую и постранично заверенную (на последней странице она подписывается работодателем с указанием общего количества листов);

- для предпринимателя — свидетельство о регистрации ИП (если оригинал отсутствует, его может заменить копия, заверенная нотариусом), в качестве альтернативы можно использовать лист записи из Единого реестра индивидуального предпринимателя или свидетельство о внесении индивидуального предпринимателя в Единый реестр.

Можно ли получить займ под залог материнского капитала наличными

К сожалению, несмотря на явный запрет перечисления материнского капитала наличными средствами, до сих пор существует реклама, предлагающая владельцам МСК прибегнуть к обналичиванию государственной субсидии. Некоторые граждане в целях наживы поддаются таким мошенническим действиям, например, представляя документы о несуществующем объекте недвижимости или закладывая в договор заведомо большую сумму, чем в действительности стоит жилое помещение (зачастую приобретается и вовсе ветхое, аварийное жилье, или существующее только на бумаге, которое никак не может стоить 450 тысяч рублей).

Не идите на поводу у мошенников — правоохранительные органы и Пенсионный фонд обязательно проверят чистоту совершаемой сделки, и в случае обнаружения незаконных действий к нарушителю будут применены меры наказания, в том числе в виде реального лишения свободы. Согласно Правил, принятых постановлением Правительства РФ № 862 от 12.12.2007 г. все расчеты, связанные с использованием средств материнского капитала, осуществляются только безналичным способом.

Первый канал, программа «Доброе утро» от 02.09.2015

Схема улучшения жилищных условий через целевой займ

Для того, чтобы улучшить жилищные условия через получение займа под мат. капитал, владельцу сертификата необходимо предпринять следующее:

- Подобрать объект недвижимости, отвечающий всем необходимым требованиям с точки зрения технических и санитарно-гигиенических норм. В случае покупки жилья на вторичном рынке должно быть выполнено условие, что приобретаемое жилье не должно быть признано аварийным или непригодным для проживания.

- Собрать информацию обо всех финансовых организациях (банки и кредитные кооперативы — КПК), предоставляющих такие займы. Изучить условия предоставления денежных средств и выбрать наиболее приемлемый для себя вариант.

- В соответствии с требованиями выбранной организации предоставить необходимый пакет документов для заключения договора займа. Найти подходящего продавца жилья и подписать трехсторонний договор купли-продажи между продавцом, покупателем и финансовой организацией — о том, что:

- покупатель приобретает, а продавец отчуждает находящуюся в его собственности недвижимость по договорной цене;

- в счет оплаты стоимости жилья покупатель направляет продавцу займ под материнский капитал, предоставляемый финансовой организацией;

- после оформления сделки в Росреестре выданный покупателю займ погашается Пенсионным фондом по заявлению о распоряжении средствами материнского капитала, которое покупатель должен подать в ПФР в установленные договором сроки (чем раньше, тем меньше составит общая сумма подлежащих уплате процентов).

После полного погашения задолженности покупателя перед финансовой организацией с приобретенного жилья снимается обременение в виде ипотеки, и семье будет необходимо в течение 6 месяцев оформить квартиру или дом в долевую собственность супругов и детей (на этот счет заранее в Пенсионный фонд вместе с заявлением о распоряжении подается соответствующее нотариальное обязательство).

Какие документы для этого будут необходимы

К числу основных документов для получения целевого займа относятся следующие:

- заявление-анкета;

- сертификат на материнский капитал;

- справка из ПФР об остатке средств МСК (срок ее действия составляет 30 дней);

- паспорта заемщика и (при наличии) созаемщика, которым может выступать второй супруг;

- свидетельство о браке или о его расторжении;

- документы, свидетельствующие о рождении детей;

- документы на приобретаемый объект недвижимости: договор купли-продажи и банковские реквизиты для перечисления денег продавцу;

- выписка из ЕГРН на приобретаемое жилое помещение;

- справка о лицах, зарегистрированных на данной жилплощади или отсутствии таковых (срок ее действия — 30 дней).

При обращении в Пенсионный фонд с заявлением о распоряжении для погашения займа:

- страховое пенсионное свидетельство (СНИЛС);

- копия договора займа, заключенного с финансовой организацией;

- копия договора об ипотеке, если условия предоставления займа предполагают оформление жилья в залог до полного погашения основного долга и уплаты процентов;

- нотариальное обязательство в течение 6 месяцев после перечисления средств материнского капитала или снятия обременения финансовой организацией выделить доли в собственности на приобретаемое жилье второму супругу и детям.

Дополнительные документы

Вам будет интересно:Как посмотреть задолженность по кредиту бесплатно?

В некоторых случаях вам могут потребоваться дополнительные документы. Например, если в качестве залога вы оставляете другой объект недвижимости, то понадобятся документы по предоставляемому вам залогу.

Если у заемщика временная регистрация, то не обойтись без справки о получении им регистрации по месту его фактического жительства.

Если нет возможности представить бумаги об официальной занятости и доходах, понадобятся дополнительные бумаги, с помощью которых удастся подтвердить вашу личность. Это может быть военный билет, загранпаспорт, водительское удостоверение, удостоверение работника федеральных властных структур, пенсионное страховое свидетельство, то есть СНИЛС.

При оформлении льготной ипотеки по ставке в 6%, нужны свидетельства о рождении всех детей клиента. Если в них не указано гражданство, то документальное подтверждение того, что оно является российским.

Если мы рассчитываете оформить кредит по программе «Молодая семья», то предоставьте свидетельство о рождении ребенка, о браке, а также подтверждение родства, если используете при расчетах доход родителей заявителя.

После одобрения заявки рекомендуется представить документы на объект недвижимости, который вы взяли в ипотеку. Например, договор долевого участия или купли-продажи. Также вам будут нужны документы, которые подтвердят выплату первоначального взноса, если материнский капитал используется для покрытия основной суммы долга.

Обратите внимание, что в Сбербанке вы можете провести электронную регистрацию сделки. В этом случае сотрудники финансовой организации самостоятельно отправляют весь пакет документов в Росреестр, а клиент получает их на руки уже зарегистрированными.

Рекомендации при выборе займа под МК

Перед получением ипотеки, желательно заранее провести расчет параметров с помощью онлайн-калькулятора. Размер займа банк устанавливает, исходя из результатов расчета доходов самого клиента. Если доходы клиента не позволяют погасить желаемую сумму быстро, банк предлагает продлить период для погашения. Это повлечет за собой увеличение процентной ставки. В подобном случае желательно найти варианты для дополнительного подтверждения дохода, например, привлечь созаемщика. Тогда его доход также будет учитываться при расчете займа на большую сумму.

Условия жилищного договора предусматривают, что всем созаемщикам предоставляется доля в купленном в кредит жилье. По этой причине данные лица должны быть максимально надежными.

Условия по получению выплаты в 2021 году

После получения утвердительного ответа Сбербанка на выдачу займа под МК, нужно будет посетить банк в целях передачи требуемой денежной суммы по сертификату для погашения взноса по кредиту.

Варианты использования средств из МК:

- частичное погашение ипотеки;

- выплата большей суммы долга по займу;

- погашение первоначального взноса.

Внесение собственников в договор

Следует знать, что договор может быть составлен до или после рождения ребенка. В случае его рождения в момент исполнения кредитных обязательств, родители могут запросить деньги по сертификату для погашения долга. Важным требованием в подобном случае считается внесение всех представителей семьи, включая ребенка, в собственники для предоставления соответствующей доли недвижимости. Подобным образом права детей, на имя которых предоставляется материнский капитал, будут защищены законодательством.

Выплатить кредит допускается не только с частичным, но и с полным погашением. Важно учитывать: условия кредита под материнский капитал Сбербанка в 2021 году таковы, что средства из МК могут расходоваться только на главную часть займа, а не на выплату штрафов, накопившегося долга или комиссий.

Льготная ипотека

Многие семьи может привлечь выгодное предложение: оформить кредит на недвижимости при появлении на свет второго ребенка в семье в 2021 году по ставке в 6%.

Данная программа субсидирования ипотеки от государства действует для тех родителей, у которых в период с 1 января 2021 г. по 31 декабря 2022 г. рождается второй или последующий ребенок. Они могут оформить кредит на недвижимость по минимальной ставке. Данная возможность им предоставляется в соответствующем постановлении правительства.

В этом случае максимальный размер кредита составляет 6 млн рублей. При приобретении жилья в Москве, Санкт-Петербурге, Московской или Ленинградской областях он увеличивается в два раза.

При появлении на свет второго ребенка государственная субсидия предоставляется на три года, а при появлении на свет третьей или последующего ребенка — на пять лет. При этом важно, что общий срок льготной ипотеки не может превышать 8 лет. Это означает, что если за время существования программы в семье появится третий, а после четвертый ребенок, то субсидия будет предоставлена не на 10, а на 8 лет. Это максимально возможный срок.

Когда срок субсидии истекает, Сбербанк повышает процентную ставку.

При оформлении льготной ипотеки первоначальный взнос должен составить не менее 20%. При этом приобретение недвижимости допускается только на первичном рынке жилья. Оно должно быть недостроенным, если покупается по договору участия в долевом строительстве, или уже готовым к эксплуатации.

Еще одно обязательное условие заключается в том, что жизнь заемщика в этом случае страхуется в одной из компаний, аккредитованных Сбербанком на весь срок действия кредита.

Критика программы

Некоторые социологи и экономисты считают, что государственное субсидирование ипотечного кредита не может решить демографические и жилищные проблемы россиян. Эксперты полагают, что МК делает граждан беднее. Многодетные матери рожают детей с целью получения бюджетных денег, не думая о том, как они будут содержать подрастающее поколение. Выданные государством средства позволяют погасить только часть ипотечного кредита. Оставшуюся сумму долга семья вынуждена гасить за счёт собственных накоплений.

Условия ипотеки плюс материнский капитал не учитывают текущего состояния отечественной экономики. Большая часть россиян живёт достаточно бедно, а стоимость ипотечного кредита остаётся на достаточно высоком уровне (по сравнению со ставками, которые предлагают своим гражданам американские и европейские банки). Люмпенизированные слои российского общества активно используют криминальные схемы для обналичивания государственных сертификатов. Полученные деньги пропиваются и разворовываются. Качество жизни детей из неблагополучных семей постоянно снижается. Бюджетные субсидии способствуют дальнейшему обнищанию широких народных масс.

Главными бенефициарами государственных жилищных программ стали российские регионы с традиционно высокой рождаемостью (Северный Кавказ, Татарстан, Башкортостан и др.). Российским социологам не удалось выявить прямой связи между приростом населения и бюджетным финансированием ипотеки. Российские власти могут изменить законодательство, касающееся использования МК. Его разрешат использовать для оплаты текущих нужд семьи.

Калькулятор ипотеки

Для составления графика и суммы погашения ипотеки можно воспользоваться специальным калькулятором на официальном сайте Сбербанка России.

Кликнуть на главной странице раздел «Взять кредит», в выпадающем меню найти и щелкнуть по пункту «ипотека плюс материнский капитал».

На открывшейся странице выбрать вариант приобретения готового или строящегося жилья.

После краткого описания варианта найти раздел «Калькулятор». Вписать сумму кредита, цену недвижимости. Сумма первоначального взноса и сумма кредита рассчитывается автоматически.

Ввести сумму материнского капитала, дату выдачи ипотеки и срок кредитования. Указать общие сведения о заемщике (категория, пол, возраст), его среднемесячный основной доход.

В графе «Точный расчет» по желанию указывают дополнительный доход заемщика, среднемесячный общий доходе семьи и добавляют сведения о созаемщиках.

Нажать кнопку «Рассчитать погашение».

Справа появится график и таблица погашения, общая сумма, сроки, величина ежемесячного платежа и общая переплата, а также сроки начала и окончания выплат.

С помощью калькулятора можно оценить вероятность выдачи ипотеки и ее размер в соответствии с указанными в калькуляторе параметрами, а так же рассчитать ипотеку с государственной поддержкой.

Уточнить условия и полный список необходимых документов можно в отделении Сбербанка.

Кредитный калькулятор

Кредитный онлайн-калькулятор — это мини-приложение, которое позволяет осуществлять быстрые расчёты на основе данных, указанных пользователем. Он не соединён с какими-либо клиентским базами, и не отсылает запросы к серверам для использования специалистами Сбербанка вводимых данных в будущем. Таким образом, любой желающий может сделать предварительный расчёт исходя из реальных цифр, либо планируемых. Например, ожидая повышение зарплаты, можно определить посильную сумму кредита. Или: молодые семьи смогут рассчитать ипотечный кредит в Сбербанке с материнским капиталом в виде первоначального взноса.

Расчёты можно сделать несколькими способами исходя из:

- требуемой суммы займа;

- посильного взноса;

- уровня дохода потенциального заявителя.

В любом из случаев, после проведения расчётов, появятся таблица, график и резюме кредитных условий.

Готовое жильё

Купить квартиру, которая находиться в уже не новом строение, Сбербанк предлагает по программе «Приобретение готового жилья». Максимальную сумму, которую сможет указать в анкете заявитель — 45 млн. рублей. В определённых случаях, ссуду могут предоставить без подтверждения занятости и доходов клиента. Договор займа может быть оформлен на 30 лет, что является не самым большим сроком кредитования среди конкурентов.

Минимальный уровень кредитной ставки предлагается клиентам, владеющим дебетовыми карточками Сбербанка, и готовых внести значительную сумму первоначального взноса. Её размер должен значительно превышать 10% стоимости приобретаемого объекта.

Строящееся жильё

Тем, кто желает заселиться в одну из квартир дома, готовящегося к сдаче или находящегося ещё в проектной стадии создания, Сбербанк предлагает стать участником программы кредитования «Приобретение строящегося жилья».

- В данном случае, как и во всех программах кредитования покупки и строительства объектов недвижимости, кредитор заключает договоры займа на срок до 30 лет.

- Минимальная сумма, которую можно попросить у банка в заём — 45 тыс. рублей, а максимальная — 45 млн. рублей.

- Сумма первоначального взноса может повлиять на снижения тарифной ставки до минимума, значение которого составляет — 13% годовых.

Условиями обеих программ могут воспользоваться все желающие, соответствующие требованиям к заёмщикам, включая молодые семьи, располагающие материнским капиталом, пенсионеры (с ограничением срока кредитования) и военнослужащие (участники НИС пользуются сниженными ставками по программе НИС).

Оформление ипотечной ссуды

Оформить жилищный займ по специальным программам в Сбербанке под материнский капитал можно как онлайн, так и при личном обращении в банк

Важно знать, какие требования предъявляет Сбербанк к заемщику, а самое главное, какие документы необходимо будет предоставить специалисту для оформления сделки

Оформить ипотеку под материнский капитал можно, не предоставляя в банк кипу документов, достаточно будет всего двух. Однако первоначальный взнос в таком случае должен быть минимум — 50% от стоимости приобретаемого жилья.

Условия пользования ссуженными средствами

Основные требования и условия ипотеки под материнский капитал в Сбербанке будут общими для действующих программ:

- Возраст: от 21 до 75 лет;

- Сроки: до 30 лет;

- Доступная сумма: от 300 тыс. руб.;

- Первоначальный взнос (обязательно): не менее 15% общей суммы;

- Залог: приобретаемое жилье;

- Созаемщики: супруг/а – обязательно;

- Выплата: равными долями ежемесячно.

Комиссии и штрафы начисляются банком в одном лишь случае — за просрочку 20% годовых за весь период с первого дня до момента ее погашения, за досрочное (полное или частичное) погашение и выдачу кредита комиссия не взимается.

Перечень документов

Даже если вы решили оформить ипотеку, где вам необходимо предоставить только два документа, знать полный перечень требуемых бумаг не будет лишним. Ведь банк оставляет за собой право изменять это условие и потребовать предоставления дополнительных сведений о заемщике или созаемщике, которые будут подтверждены документально.

Вместе со стандартной анкетой заемщика/поручителя предоставляется 2 пакета документов:

- Личные заемщика/созаемщика: подтверждающие личность, регистрацию, доход и стаж.

- На недвижимость: право собственности, залоговая закладная в банк после оформления договора купли-продажи.

Залоговое имущество подлежит обязательному страхованию. По условиям банка страховая компания может быть выбрана из предложенного перечня, установленного для каждого региона или предложена заемщиком.

Посмотрите и изучите полный перечень документов по залоговому имуществу.pdf и перечень документов по кредитуемому жилью.pdf заранее, если залогом выступает другой объект недвижимости, чтобы при необходимости до заключения сделки решить все возникающие вопросы. Изучите образец заполнения анкеты на кредит.pdf, чтобы сэкономить время при заполнении собственного документа.

Дополнительная информация

Вы задумались об оформлении кредита на улучшение жилищных своих условий гораздо раньше, чем случилось пополнение в вашей семье, и подписали договор ипотечного кредитования на несколько десятков лет. по стечении определенного срока вам бы хотелось уменьшить задолженность перед банком на определенную денежную сумму. Ваше право на пользование сертификата материнского защищено законодательно в данном случае.

Прийти в Пенсионный фонд. Обращение отца/матери будет запротоколировано в заявлении. Потом фонд переводит средства сертификата на р/с банка (получается, что использование МК происходит целенаправленно для облагораживания условий проживания). Чтобы МК был представлен в качестве внеочередного платежа по ипотечному кредиту, необходимо подать в банк установленное заявление по правилам, определяющим досрочное погашение.

Как взять ипотеку с использованием материнского капитала: какие банки выдают и что для этого нужно

Затем предоставьте их копии вместе с оригиналами в отделение Пенсионного фонда. Перевод денег в банк будет осуществлен в срок, не превышающий одного месяца и 10 рабочих дней, начиная с момента, когда было подано заявление, если, конечно, у ПФР не возникнет оснований для отказа.

Тем не менее количество кредитных организаций, принимающих средства МСК, ежегодно увеличивается. Для таких заемщиков разрабатываются специальные кредитные продукты. Условия кредитования различные, но наиболее выгодные предлагают крупные банки с государственным участием, в частности Сбербанк или ВТБ.

Как погасить ипотеку материнским капиталом в Сбербанке

После того, как заемщик оформит в Сбербанке жилищный кредит и возьмет справку о получении кредита (в документе указывается номер кредитного договора, имена всех заемщиков и сумма ипотеки), ему нужно обратиться в Пенсионный фонд (ПФР) или многофункциональный центр (МФЦ) с заявлением о распоряжении и необходимыми документами.

Общий пакет документов:

- Паспорта владельца сертификата и его супруга.

- Cвидетельство о браке.

- В случае обращения через законного представителя — подтверждение его личности и места жительства.

- Подтверждение изменения персональный данных, если оно происходило.

- Обязательство о выделении долей всем членам семьи после снятия обременения.

Чтобы направить маткапитал на уплату первоначального взноса, вместе с документами из основного списка необходимо предоставить:

- копию кредитного договора, заключенного со Сбербанком;

- копию договора об ипотеке, прошедшего государственную регистрацию;

- обязательство о выделении долей.

Чтобы использовать материнский капитал на погашение основного долга и процентов, владелец сертификата предоставляет:

- копию кредитного договора на покупку жилья;

- копию ипотечного договора, прошедшего государственную регистрацию;

- выписку из Единого государственного реестра недвижимости;

- если объект жилищного строительства еще не введен в эксплуатацию — копию зарегистрированного договора участия в долевом строительстве, или копию разрешения на строительство индивидуального жилого дома;

- если кредит оформлен для уплаты вступительного взноса и (или) паевого взноса в кооператив — подтверждение членства в кооперативе;

- справку об остатке долга и задолженности по процентам, выданную Сбербанком;

- выписку со счета о безналичном зачислении ипотечных средств.

В течение месяца ПФР примет решение о переводе средств МСК, после чего они будут перечислены в Сбербанк за 10 рабочих дней.

Средства маткапитала могут быть использованы для полного или частичного погашения ипотеки. Если после перевода МСК у заемщика осталась задолженность, Сбербанк выдаст новый график платежей с учетом оставшейся суммы долга (по желанию заемщика может быть сокращен размер ежемесячного платежа либо срок погашения кредита).

Дополнительная информация

- Материнский капитал в Ленинградской области

- Новости материнского капитала

- Можно ли потратить материнский капитал на покупку автомобиля

- Как использовать материнский капитал на ипотеку

- Как использовать материнский капитал на строительство дома

Ипотека

Ипотечный кредит выдается только на покупку объекта недвижимости. Он не подходит, если семья планирует провести перепланировку или застройку. При подписании договора квартира оформляется в индивидуальную или долевую собственность.

Для того, чтобы оформить займ, необходимо собрать документы.

К ним относят:

- выданный государством сертификат с прописыванием суммы субсидии;

- вписку из Пенсионного Фонда (в течение 4 месяцев после выдачи кредита);

- паспорт заемщика;

- справку 2-НДФЛ за последние полгода.

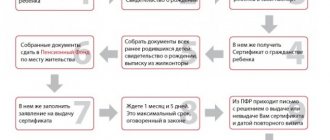

Заранее необходимо позаботиться об оформлении материнского капитала. Для этого в Пенсионный Фонд передаются заявление, паспорт, свидетельства о рождении детей и СНИЛС.

После передачи требуемых документов производится рассмотрение заявки и вынесение решения. Если оно положительное, то в Пенсионный Фонда направляется заявление о расходе материнского капитала в счет ипотеки.

Решение принимается в течение нескольких дней. После одобрения заявитель может просматривать предложения о продаже недвижимости. Продавцу нужно заранее сказать, что будет использоваться материнский капитал. Ведь в данном случае сделка затягивается на несколько месяцев. Это обусловлено проверкой документов в Пенсионном Фонде.

После всех этапов ипотечный кредит в Сбербанке оформляется окончательно. Обязательно заключается договор о долевой собственности на жилье. Ведь при использовании материнского капитала право на недвижимость приобретают как родители, так и дети.

Ответ на вопрос, может ли мать-одиночка получить материнский капитал, можно дать утвердительный. Да, женщина может претендовать на социальные выплаты.

Под залог

Кредит может быть оформлен под залог материнского капитала. В этом случае производится государственная поддержка в виде выплаты первоначального взноса или части кредита.

Использовать сертификат в качестве залога можно при:

- приобретении квартиры или дома;

- улучшении жилищных условий;

- затратах на строительство недвижимости;

- проведении капитального ремонта или реконструкции.

Чтобы оформить кредит, используя маткапитал как залог, необходимо пройти несколько шагов:

- получение сертификата;

- выбор жилья;

- составление договора купли-продажи;

- посещение банка с полным пакетом документов;

- получение решения и письма с указанием сроков внесения первоначального взноса;

- составление справки из ПФР о сумме материнского капитала;

- оформление документов в банке;

- предоставление в Пенсионный Фонд кредитного договора.

Стоит помнить, что заявитель не получит кредит наличными на руки. Деньги по материнскому капиталу автоматически направляются в качестве первоначального взноса из ПФР в банк на расчетный счет.

Чтобы оформить кредит под залог материнского капитала, заемщик должен быть:

- трудоустроенным и дееспособным лицом;

- гражданином РФ с постоянной регистрацией в стране;

- держателем материнского капитала;

- лицом, обладающим достаточным доходом и положительной кредитной историей.

Возраст заемщика должен быть не менее 21 года и не более 75 на момент полного погашения займа.

Для подачи заявки потребуется иметь в наличии определенные документы.

К ним относят:

- заявление;

- удостоверения личности заемщика и созаемщика;

- военный билет (для мужчин, не достигших 27 лет);

- свидетельство, подтверждающее официальный брак супругов;

- свидетельства о рождении детей;

- справку о доходах;

- сертификат на получение материнского капитала;

- выписку из индивидуального лицевого счета, выданную ПФР;

- документы на приобретаемый объект недвижимости.

Клиенту могут предложить займ под различные процентные ставки. Они варьируются в зависимости от суммы и срока кредитования, первоначального взноса, доходов, кредитной истории, статуса клиента, оформления страховки. В среднем ипотека выдается под процент от 11,5 до 13.

Погашать задолженность можно различными способами.

Среди них выделяют:

- оплату через кассу или терминал наличными;

- перечисление через банковскую карту;

- передачу денег посредством Почты России или другого банка;

- автоматическим списанием с зарплатной карты.

Ипотечный кредит в Сбербанке под маткапитал

- Процентная ставка и другие условия могут отличаться в зависимости от того, какую программу и какое жилье вы выберете. То же самое касается и первоначального взноса. Например, если речь идет о строящихся квартирах, то первоначальный взнос составит 15% от стоимости жилья. Для вторичного жилья взнос будет несколько выше – 20%.

- Сбербанк не воспрещает использовать МК в качестве первоначального взноса, но только в том случае, если сертификат равняется ему или даже превышает 15-20%. В итоге, благодаря сертификату, вы можете вообще не вносить никаких средств.

- На вторичное жилье при использовании сертификата процентная ставка составляет от 9,5% и более в год.

- Минимальная сумма, которую можно взять в кредит – 300 тысяч рублей. Максимальная сумма объекта в регионах может составлять 8 миллионов, а в столице, Московской области и Питере – до 15 миллионов.

- Минимальная сумма первоначального взноса составляет 15%.

- Максимальный срок, на который выдается ипотека – это 30 лет. Однако важно, чтобы на момент погашения кредита плательщику было не более 75 лет.

- При оформлении ипотеки по данной Госпрограмме важно, чтобы на недвижимость была оформлена страховка от несчастных случаев. При отсутствии таковой ставка будет увеличена на 1%.