В последнее время связь поколений потеряла свою актуальность. Часто сложности в общении между молодыми и пожилыми людьми приводят к ссоре и серьезному недопониманию. Именно в этом и кроется непопулярность договора ренты в России. На свете живут много пожилых и одиноких людей, которые в силу своего возраста нуждаются в постоянном уходе и помощи. И вот решился пенсионер обеспечить себе достойную старость посредством передачи своей недвижимости в обмен на денежное обеспечение и уход. Что ему стоит предпочесть: дарственную, завещание или договор ренты?

Давайте подробно рассмотрим все варианты и решим, что выбрать.

Плюсы и минусы договора дарения

Гл. 32 ГК РФ дает понятие и раскрывает сущность такой сделки как дарение. Основными его характеристиками является безвозмездность, односторонне обязывающий характер. Исходя из анализа норм этой главы, нетрудно вычленить следующие преимущества и недоставки применения дарственных.

Положительные стороны дарения:

- Доступность ее совершения (наличие устной и простой письменной формы в предусмотренных ст. 574 ГК РФ случаях).

- Переход права собственности в момент заключения договора (кроме дарения в будущем и недвижимости).

- Объект дарения — собственность лица, кому она дарится (нет общей совместной собственности супругов). Основание — ст. 36 Семейного кодекса РФ.

- Возможность освобождения одаряемого от уплаты налога.

Основные отрицательные моменты:

- При дарении ничего не получает даритель от сделки.

- Наличие налогообложения для лица, которому передают дар.

- При расторжении договора, а также при недействительности объект дарения возвращается к дарителю. Основание — п. 2 ст. 167, п. 5 ст. 578 ГК РФ.

Дарение

Дарственная на имущество широко используется людьми, которые хотят вывести собственность из наследной массы и досрочно передать ее наследнику. У этого инструмента есть некоторые преимущества:

- нет необходимости в обязательном порядке заверять договор у нотариуса;

- дарителю не придется тратить свои собственные деньги на оформление сделки.

Но рисков в случае с дарением взамен наследства гораздо больше. В частности, даритель лишается абсолютно всех прав на недвижимость. Это грозит ему немедленным выселением.

Предположим, что некий гражданин А. поддался на уговоры знакомого и оформил на него дарственную на квартиру в Москве. Взамен этого знакомый обещал платить гражданину А. деньги пожизненно. Но как только одариваемый оформил собственность, он принудительно выселил гражданина А. из квартиры, даже несмотря на то, что это было единственное жилье.

Как видно из примера, гражданин А. попросту перепутал значение терминов «подарил» и «оформил ренту». Но будь оформлен договор ренты, ничего бы у знакомого гражданина А. не вышло.

Плюсы и минусы договора ренты

Согласно ст. 583 ГК РФ рента представляет собой сделку по отчуждению имущества от одного лица (получатель ренты) другому (ее плательщик). При этом последний обязуется в обмен на передаваемое имущество выплачивать получателю определенные денежные суммы либо осуществлять его содержание иным образом. Таким образом, определяющим признаком ренты является его возмездность.

Действующее гражданское законодательство РФ предусматривает два вида таких сделок: постоянная и пожизненная рента. Их отличие между собой заключается в следующем:

| Основание для сравнения | Постоянная рента | Пожизненная рента |

| Получатель | Граждане, некоммерческие организации (п. 1 ст. 589 ГК РФ) | Только граждане (п. 1 ст. 596 ГК РФ) |

| Правопреемство | Да (п. 2 ст. 589 ГК РФ) | Нет (исключение случай установления сразу нескольких получателей рентных платежей — в части доли умершего) п. 2 ст. 596 ГК РФ |

| Форма платежей | Денежными средствами, вещами, оказание услуг, выполнение работ (в пределах стоимости платежей) ст. 590 ГК РФ | Только денежное выражение (ст. 597 ГК РФ) |

| Сроки выплаты | Квартал (если не оговорено иное) ст. 591 ГК РФ | Ежемесячно (если иное не оговорено) ст. 598 ГК РФ |

| Выкуп | Да, как по требованию получателя, так и по праву плательщика (ст. 592 — 593 ГК РФ). Выкупная цена устанавливается договором. | Да, по требованию получателя (при существенном нарушении условий договора со стороны плательщика) п. 1 ст. 599 ГК РФ. |

| Риск случайной гибели (или повреждения) имущества | При бесплатной передаче имущества несет плательщик ренты, при платной — на получателе (ст. 595 ГК РФ) | Не освобождает плательщика от исполнения договора, т.е. риск лежит на нем (ст. 600 ГК РФ). |

Информация

В то же время обязательным для обоих видов договоров является нотариальная форма, а также размер рентных платежей, который не может быть менее величины прожиточного минимума. Общим условием является и то, что передача имущества может быть как платной, так и бесплатной (ст. 585 ГК РФ).

Пример

Первая ситуация: Иванов и Петров заключили договор ренты жилого дома, согласно которого его передача является безвозмездной, т.е. в данном случае, на этот договор также будет распространяться действие гл. 32 ГК РФ — правила о дарении имущества.

Вторая ситуация: Иванов и Петров заключили тот же договор, но передача дома была оценена в 1 млн. рублей. В данном случае, на договор ренты будут распространяться правила о купле-продаже недвижимости.

Содержание такого договора может вызвать массу вопросов по его оформлению и назначению. В связи с этим попробуем выделить основные черты ренты, т.е. ее положительные и отрицательные моменты.

Преимущества сделки имеются как для получателя ренты, так и для плательщика:

| Получатель рентных платежей | Плательщик | |

| 1. | Договор трудно оспорим, в т.ч. после смерти получателя (если исполнение было добросовестным) | |

| 2. | Нотариус является независимым лицом при удостоверении сделки и подтверждается законность ее совершения. | |

| 3. | Помимо указания на рентные платежи, в таком договоре прописывается круг обязанностей плательщика ренты (т.е. четкость и емкость условий договора) | |

| 4. | Имеет право дальнейшего пользования имуществом | Сама передача имущества может быть бесплатной |

| 5. | Получает дополнительные регулярные доходы в виде рентных платежей, а также стоимости имущества (если его передача плательщику является платной) | Имущество переходит в собственность плательщика в любом случае, поскольку иному лицу получатель продать его не может |

Вместе с тем рента характеризуется следующими минусами:

- Обязательность нотариальной формы влечет дополнительные расходы по оформлению сделки.

- Даже минимальное неисполнение договора может повлечь его расторжение. При этом произведенные затраты возмещению не подлежат. Более того, при пожизненной ренте получатель имеет право требовать с плательщика возмещение убытков (ст. 599 ГК РФ).

- При недобросовестности плательщика ренты ее получателю необходимо будет обращаться в судебные органы для расторжения договора ренты.

- Чтобы стать полноценным собственником имущества плательщику ренты придется ждать неопределенный срок.

- Налогообложение в ряде случаев относится к обеим сторонам сделки.

- Для плательщика ренты устанавливаются не только уплата рентных платежей, но и на него могут быть возложены дополнительные обязанности, а также уплата коммунальных услуг (если речь идет о жилом помещении).

- Передаваемое имущество может отчуждаться получателем ренты плательщику на платной основе.

- При пожизненной ренте невозможен ее выкуп по волеизъявлению плательщика.

- Распоряжение переданного имущества со стороны плательщика возможно лишь с письменного согласия получателя ренты.

- Рента является обременением при отчуждении недвижимости (ст. 586 ГК РФ).

- Получатель ренты приобретает право залога на имущество (ст. 587 ГК РФ).

Риски и подводные камни каждого из вариантов — какой безопаснее?

В таблице выше читателю должно быть примерно ясно, в чем именно риски и выгода каждого из вариантов. Если мы определяем не выгоду, а именно безопасность способа, то на первое место выходит договор ренты. На то имеется несколько важных причин:

- В отличие от завещания, договор ренты корректировать невозможно. Это исключает возможность внезапного неисполнения обязательств.

- В отличие от дарственной, имущество передается в собственность под обременение, т. е. новый владелец недвижимости не может пользоваться ей в полной мере — продавать, дарить или производить иное отчуждение прав. Это гарантирует исполнение обязательств со стороны получателя ренты.

- Расторгнуть договор можно лишь по добровольному согласию сторон или же в судебном порядке (как в судебном порядке происходит оспаривание ренты мы рассказывали тут). Таким образом, процедура расторжения договора дает дополнительную юридическую защиту обеим сторонам сделки.

- Нет необходимости руководствоваться не прагматическими, а эмоциональными соображениями (при составлении завещания или дарственной одна из сторон по сути соглашается на условия лишь по причине доверия второй стороне).

- Если внезапно объявятся родственники умершего, оспорить договор ренты в суде сложнее всего. Завещание и дарственную, наоборот, достаточно просто оспорить, т.к. законодательно установлено право наследования всеми родственниками первой категории (дети, родители и супруг/супруга).

Больше нюансов об оформлении договора ренты можно узнать из специальной статьи.

Важно! Все перечисленные выше аргументы однозначно утверждают договор ренты в качестве наиболее оптимального и безопасного способа передачи имущества в обмен на иждивение.

Разумеется, выгода и удобство каждого способа сильно зависит от того, какую позицию занимает читатель, а также насколько велик уровень доверия по отношению ко второй стороне сделки. Но жизнь, как и люди, непредсказуема; поэтому правильнее всего в любом случае обеспечить себе максимальную юридическую защищенность.

Что лучше — дарение или рента квартиры

Довольно часто сделки, связанные с отчуждением имущества, как правило, недвижимости, нуждаются в оформлении либо путем ренты, либо дарения. Для того чтобы разобраться, что входит в содержание, а также нюансах оформления каждого из указанных договоров прибегнем к их сравнению на примере отчуждения квартиры.

| Рента квартиры | Дарение квартиры | |

| Нормы ГК РФ | Гл. 33 ГК РФ (с применением правил гл. 30 и Гл. 32 ГК РФ) | Гл. 32 ГК РФ |

| Стороны сделки | Получатель и плательщик ренты (ст. 583 ГК РФ) | Даритель и одаряемое лицо (ст. 572 ГК РФ) Запреты — ст. 575 ГК РФ. |

| Форма договора | Нотариальная (ст. 584 ГК РФ) | Простая письменная, в ряде случаев устная (ст. 574 ГК РФ) |

| Характер сделки | Возмездный | безвозмездный |

| Наличие госрегистрации | Да, в обоих случаях обязательна, поскольку квартира — недвижимое имущество. Основания и требования к процедуре предусмотрены Федеральным законом № 122-ФЗ от 21.07.1997 г. «О государственной регистрации прав на недвижимое имущество и сделок с ним». Размер госпошлины за переход права собственности: 2000 рублей (пп. 22 п. 1 ст. 333.33 Налогового кодекса РФ — НК РФ). | |

| Объект договора | Квартира. Необходимо указывать в обязательном порядке адрес ее места нахождения, этаж, количество комнат, площадь, в т.ч. жилую, кадастровый (условный) номер | |

| Условие о стоимости | Обязательно | Не является обязательным (необходимо для целей налогообложения) |

| Права и обязанности сторон | Перечень широкий | Перечень узкий |

| Обязательные условия | Сведения о правоустанавливающих документах (свидетельство о госрегистрации права собственности: серия, номер, дата выдачи), полные сведения о сторонах сделки, указание на наличие или отсутствие ограничений, обременений, залога; сведения о лицах, обладающих правом пользования и проживания в жилом помещении; указание на проведение процедуры регистрации перехода права собственности. | |

| Дополнительные обязательные условия | указание на размер и сроки выплаты платежей, риск случайной гибели или повреждение | Нет |

| Наличие передаточного акта | ГК РФ не предусматривает в качестве обязательного этот документ (однако, если при передаче имущества по ренте применяются положения купли-продажи — то акт приема-передачи становится обязательным — ст. 556 ГК РФ) | |

Дополнительно

Также необходимо отметить, что при осуществлении госрегистрации таких договоров может потребоваться нотариально удостоверенное согласие второго супруга на осуществление сделки, а также согласие органов опеки и попечительства, когда в жилом помещении проживает несовершеннолетний, и сделка может затрагивать его права и интересы.

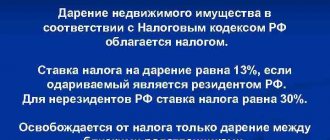

Немаловажное значение при рассмотрении данного вопроса имеет и налогообложение. Здесь следует отметить, что при дарении даритель не подлежит налогообложению по НК РФ, поскольку такая сделка носит безвозмездный характер. При этом одаряемое лицо несет бремя уплаты налога на доходы физических лиц (НДФЛ) по основанию, предусмотренному пп. 5 п. 1 ст. 208 НК РФ. Размер такого налога составляет 13% от стоимости имущества, переданного ему по сделке (ст. 224 НК РФ). В то же время это лицо освобождается от уплаты налога, когда существуют близкие родственных связи его и дарителя (пп. 18.1 п. 1 ст. 217 НК РФ).

Налогообложение ренты осуществляется несколько иначе, нежели чем дарения. Плательщик ренты, становясь «юридически» собственником имущества с момента госрегистрации, обязан уплачивать соответствующие налоги. Именно в этот момент, у этого лица может возникнуть обязанность по уплате налога, связанного с приобретением квартиры. Зависит это от того, как он его получил — за плату или бесплатно.

Если передача квартиры плательщику ренты была осуществлена безвозмездно, то в данном случае применяются правила о дарении. Это касается и налогообложения. Поскольку договор ренты квартиры редко заключаются между родственниками, то уплата НДФЛ составит 13% от стоимости квартиры.

В случае, когда передача квартиры плательщику была платной, то НДФЛ не уплачивается, а он, свою очередь, имеет право претендовать на получение имущественного вычета, связанного с приобретением жилого помещения (ст. 220 НК РФ).

Получатель ренты также является выгодоприобретателем по договору и должен уплачивать налог на доходы. Сюда включаются получение рентных платежей (пп. 4 п. 1 ст. 208 НК РФ), а также доходы, полученные от передачи квартиры за плату (пп. 5 п. 1 ст. 208 НК РФ). Размер налоговой ставки в этом случае также будет 13%.

Важно

При этом этот налогоплательщик имеет право также на имущественный вычет с продажи квартиры, если он обладал ею менее 3 лет (до 1 млн. рублей) — ст. 220 НК РФ, либо он может быть освобожден от уплаты налога с продажи, если владение было более трех лет (пп. 17.1 п. 1 ст. 217 НК РФ).

Кроме указанного, получатель ренты обладает правом воспользоваться стандартным налоговым вычетом, предусмотренного ст. 218 НК РФ. Данное регламентировано п. 3 ст. 210 НК РФ.

Налогообложение

При принятии наследства по завещанию платится государственная пошлина. Дополнительное налогообложение не предусмотрено.

Имущество, полученное по договору ренты, не является доходом плательщика ренты, поэтому налогообложению не подлежит. Для получателя ренты предоставляемое ему содержание является доходом, поэтому подлежит налогообложению по ставке 13 %.

При дарении доходы, полученные физическими лицами от физических лиц, не подлежат налогообложению, за исключением дарения недвижимости, автомобилей, акций. Дарение между членами семьи и близкими родственниками, в том числе недвижимости, транспортных средств, акций не подлежит налогообложению.

Последствия использования договора дарения вместо договора ренты

Иногда при оформлении сделок, связанных с имуществом, в т.ч. с его отчуждением, неблагонадежные лица пытаются всяческими уловками обойти действующее законодательство в целях получения определенной выгоды.

Пример

Уменьшение размера налога с продажи, нарушение имущественного режима супругов и др.

При этом зачастую для выполнения поставленных целей такие лица подменяют одну сделку другой, в т.ч. это может быть связано с рентой и дарением. Однако такая подмена легко может вскрыться, и сделка будет признана ничтожной с момента ее заключения (ст. 167, 170 ГК РФ).

Говоря простыми словами, эта сделка не имеет никаких юридически значимых последствий для сторон, ее заключивших. В то же время регламентация подобных сделок должна будет осуществляться по тем нормам, к которым она действительно относится.